17 мая 2022 Ренессанс Кредит

О чем отчет?

В нашем отчете мы постарались осветить глобальные тенденции развития экономики РФ, как текущая ситуация влияет на выбор активов. Рассмотрели влияние геополитической ситуации и других факторов на рост ВВП, рынок труда, инфляцию, денежно-кредитную и фискальную политику. Выделили отрасли и компании с устойчивым финансовым положением во времена неопределенности.

Ключевые выводы

Ожидается восстановление темпа роста ВВП к 2024 году, уровень безработицы и инфляция стабилизируются к концу 2023 года. Снижение иностранных инвестиций в российские компании не превысит 2% от ВВП в 2022 году. В условиях ограничений на движение капитала влияние нерезидентов лимитировано. Временная структура доходностей ОФЗ показывает ожидания восстановления до уровней 2021 года на периоде до 2 лет. Ожидается рост кредитной нагрузки компаний и населения. В данный момент основную озабоченность вызывает рост инфляции, вызванный дефицитом предложения. ЦБ придерживается политики инфляционного таргетирования (цель 4%). Для восстановления экономики, необходимо переориентировать экспорт на новые рынки. Финансирование дефицита бюджета будет осуществляться за счет отступления от бюджетных правил. Добыча нефти в РФ снизилась на ~700 тыс. баррелей в сутки (~7%), снижение может достичь в среднем 1,5-3 млн (~15-30%) баррелей в сутки в мае-июне на фоне уменьшения спроса на российскую нефть и сокращения производства нефтеперерабатывающих заводов.

Тенденции

Разрыв логистических цепочек окажет значительное инфляционное давление, вызванное снижением предложения. Высокий уровень инфляции приведет к снижению располагаемых доходов населения, увеличению сбережений и перераспределению потребления в пользу товаров первой необходимости. Снижается как импорт, так и экспорт. Ожидается дефицит бюджета на фоне увеличения мер поддержки экономики и снижения налоговых доходов государства. Компании-экспортеры ищут альтернативные рынки сбыта. Наблюдается тенденция к редомициляции.

На какие активы обратить внимание?

В условиях инфляционного давления наиболее надежно выглядят компании со стабильным денежным потоком. Отрасли с возможным негативным влиянием: строительство, гостиницы и рестораны, торговля товарами выборочного спроса, транспорт, металлургия. Отрасли-бенефициары: сельское хозяйство, потребительский сектор, химия и нефтехимия. Лучше остальных выглядят компании с минимальным участием иностранных инвесторов в структуре капитала и получающими основной объем выручки на внутреннем рынке РФ.

ВВП

Валовой внутренний продукт (ВВП) — показатель, отражающий рыночную стоимость всех произведённых в стране товаров и услуг во всех секторах экономики. ВВП позволяет оценить уровень развития промышленности, сферы услуг, производства, сельского хозяйства страны и уровень благосостояния ее жителей.

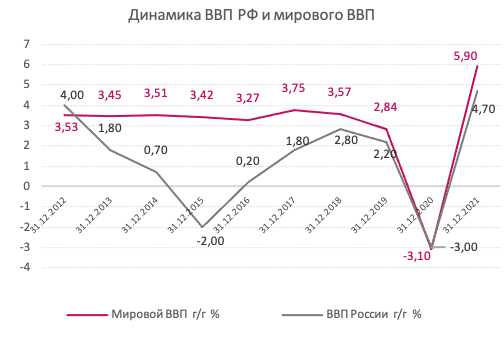

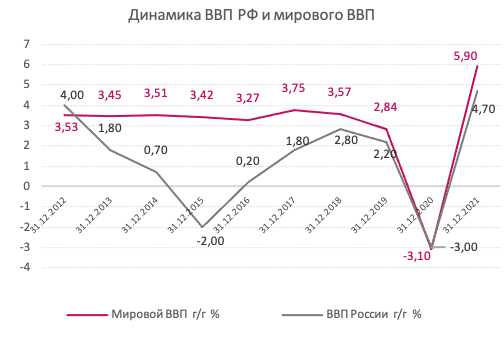

ВВП России и мировой ВВП. Темпы роста ВВП России ниже мировых в среднем на 20-50%. Особенно сильно разница в показателях заметна в 2014-2015 гг., в период кризиса ВВП России снизился на 2% г/г, а мировой ВВП увеличился на 3,42% за тот же период. В 2021 году темпы роста ВВП в России составили 4,7% против 5,9% прироста мирового ВВП. Таким образом, с 2012 года рост мирового ВВП составил 30,14%, а ВВП РФ 13,2%.

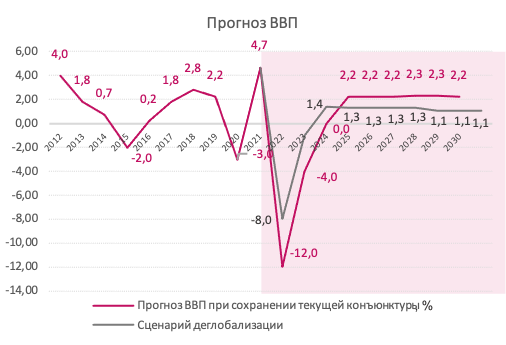

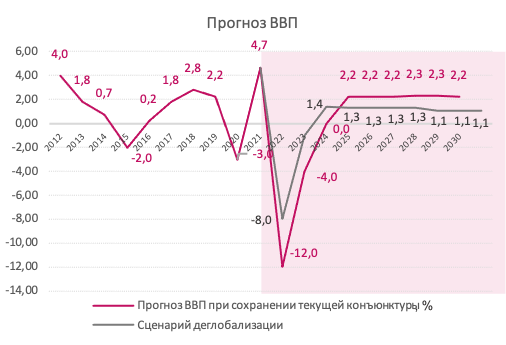

Прогноз ВВП России. По нашему прогнозу, с учетом текущей рыночной конъюнктуры и введенных санкций, ВВП России снизится в 2022 году на 12%, в 2023 на 1%. На основе анализа кризиса 2014 г., мы ожидаем восстановление темпов роста ВВП до положительных величин в 2024 году. Международный валютный фонд прогнозирует падение ВВП России в 2022 году на 8,5%, в 2023 году снижение, по оценке фонда, замедлится до 2,3%. По данным макроэкономического опроса ЦБ ожидается более существенное снижение ВВП России в 2022 году до 9,2%.

ВВП по отраслям. Основную долю ВВП в 2021 году составили производственная отрасль (15,8%), оптовая и розничная торговля (13,4%) и добыча полезных ископаемых (12,9%). По данным Минэкономразвития, после пандемии вклад в восстановление экономики в 2021 г. внесли как производственные отрасли, так и отрасли, ориентированные на потребительский спрос. Промышленное производство по итогам 2021 г. выросло на 5,3% (после падения на 2,1% годом ранее). Объем строительных работ по итогам 2021 года вырос на 6,0% (после роста в 2020 году на 0,7%). Грузооборот транспорта по итогам 2021 года увеличился на 5,3% (в 2020 г. снижение на 4,7%). Единственной крупной отраслью, которая в 2021 г. продемонстрировала спад, стало сельское хозяйство (снижение на 0,9% в 2021 году после роста на 1,3% в 2020 году).

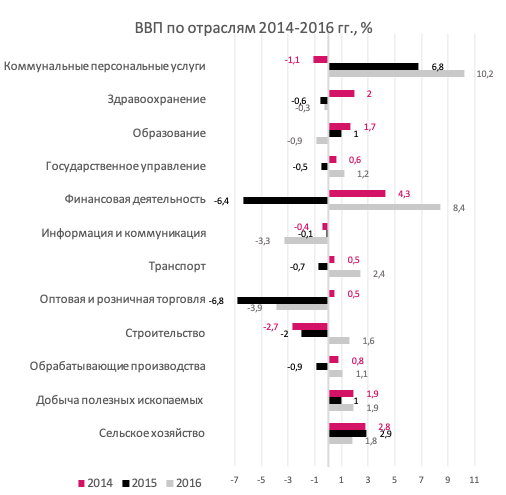

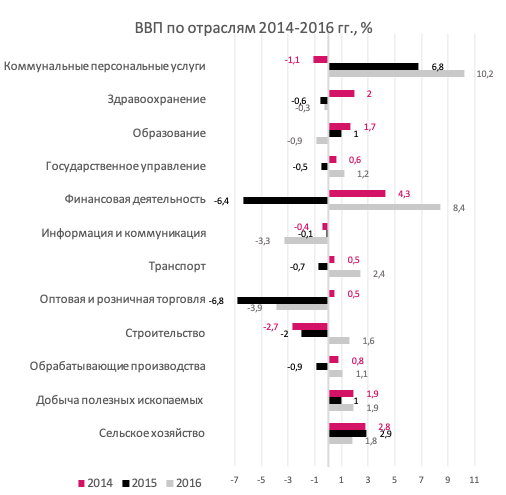

Динамика отраслей в период кризиса. Проанализировав динамику ВВП по отраслям в период кризиса 2014 года можно выделить отрасли, которые хуже остальных перенесли спад в экономике. Среди таких отраслей строительство, оптовая и розничная торговля (за исключением товаров первого потребления и хард-дискаунтеров), телекоммуникации, финансы, научная деятельность, гостиницы и рестораны. Относительно нейтральный эффект кризиса заметен в сельском хозяйстве, добыче полезных ископаемых, транспортной отрасли, коммунальных услугах, образовании и здравоохранении. После кризиса в 2016 году быстрее остальных восстановилась динамика роста финансовой отрасли.

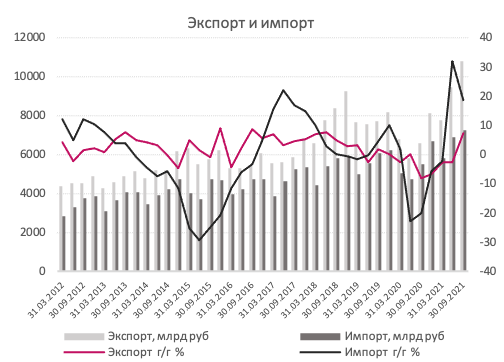

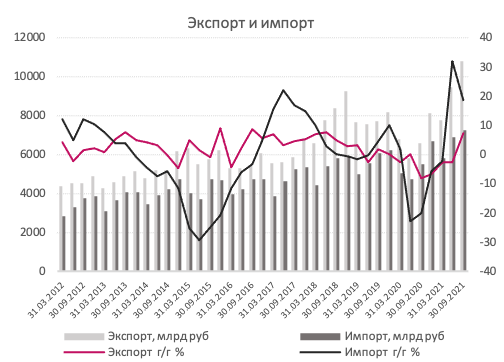

Экспорт и импорт. Экспорт товаров из России выше импорта в страну в среднем на 33% (или 1,5 трлн руб. в квартал). При этом темпы прироста импорта более волатильны по сравнению с экспортом. В кризисные периоды 2014 и 2020 гг. заметен резкий спад импорта при незначительном изменении экспорта. Основные экспортируемые товары РФ в 2021 г. (январь-сентябрь): нефть и нефтепродукты (10,76%), газ (2,8%), черные металлы (3,27%). Среди импортируемых товаров наибольшую долю занимают машины, оборудование и транспортные средства (69,3%), лекарства (4,4%) и одежда (4%). Наибольшую долю во внешней торговле РФ по данным на декабрь 2021 года занимают Китай (17,9%), Германия (7,3%), Нидерланды (5,9%), Беларусь (4,9%), США (4,4%), Турция (4,2%).

Рынок труда

Рынок труда характеризуется 3 показателями – численностью экономически активного населения, численностью занятых в экономике людей и уровнем безработицы (отношение численности безработных к численности рабочей силы). По данным Росстата, мы наблюдаем убыль населения последние 4 года подряд c 2018 года, при этом в 2021 население сократилось на 613,439 человек (против убыли 577,576 в 2020 г.). На 1 января 2022 население России составило 146,17 млн человек, среди них доля трудоспособного населения составляет 56.9%, а доля старше трудоспособного 23.9%. На 28.02 уровень безработицы в России составил 4.1%.

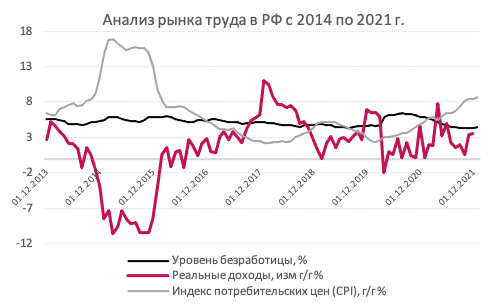

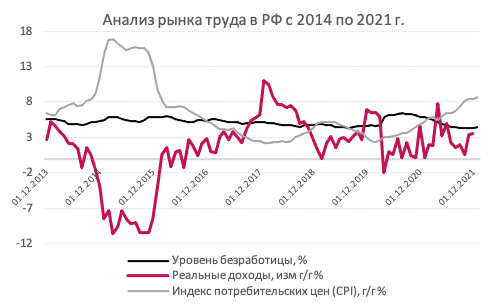

Прогноз. После введения санкций 2014 года, наблюдалось снижение реальных доходов населения за счет высокой инфляции, при этом уровень безработицы к 2016 достиг 5.3%.

В августе 2020 года на фоне пандемии уровень безработицы увеличился до 6.4%. В текущей ситуации геополитической неопределенности мы ожидаем, что безработица может достигнуть максимума 8% (лучше консенсус-прогноза Bloomberg, см. ниже) к сентябрю 2022 года за счет приостановки работы иностранных предприятий на фоне санкций. Ситуация может стабилизироваться, по нашим оценкам, уже к середине 2023 года. Сдерживающими факторами роста уровня безработицы будут служить программы государственной поддержки. Согласно распоряжению правительства РФ от 18.03.2022 г. более 39 млрд рублей будет направлено на поддержку рынка труда и предупреждение безработицы в условиях введённых в отношении России западных санкций. Источником финансирования станет резервный фонд Правительства РФ. Также, мы ожидаем более сильного снижения реальных доходов населения по сравнению с 2014 годом за счет более высокого уровня инфляции (рис. «Анализ рынка труда») (см. раздел «Инфляция и потребление») и введения режима простоя на предприятиях.

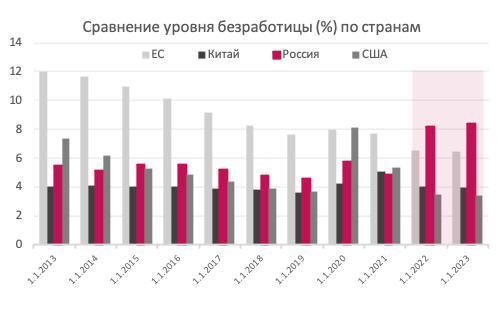

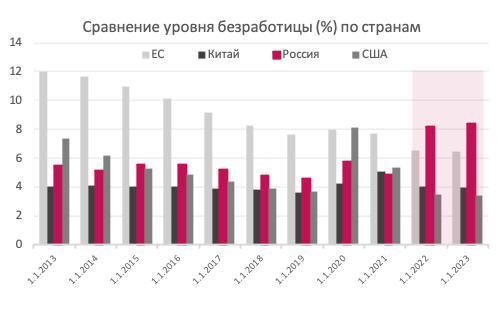

Сравнение уровня безработицы. По итогам 2021 года наименьший уровень безработицы продемонстрировала Россия (4.83%), наибольший – наблюдался в странах ЕС (7.72%). Отдельного внимания заслуживает Китай: на протяжении периода с 2013 по 2019 годы, уровень безработицы постепенно снижался до 3.62%. Затем тренд изменился, и мы наблюдаем рост уровня безработицы в Китае – на конец февраля 2022 года показатель ускорился до 5.5%. По прогнозу Bloomberg, по итогам 4 квартала 2023 года, уровень безработицы в РФ составит 8.4%, в США – 3.4%, Китае – 3.94% и ЕС – 6.39%.

Занятость по видам деятельности и доходы. Наибольшую долю занятости населения РФ показывает сфера оптовой и розничной торговли. Так, с 2010 по 2020 годы доля занятых увеличилась с 17.5% до 18.4%. Следом идет обрабатывающее производство, доля которого снизилась с 14.7% до 14%. Тенденцию снижения показали также такие виды экономической деятельности как образование, сельское хозяйство и рыболовство, научная деятельность. Положительную динамику продемонстрировали оптовая и розничная торговля, строительство, транспортировка и хранение, административная деятельность и гостиничный бизнес. Согласно Росстату, рост среднедушевых номинальных денежных доходов населения в 4 квартале 2021 года на 9,7% г/г до 47 694 рублей в месяц.

Инфляция и потребление

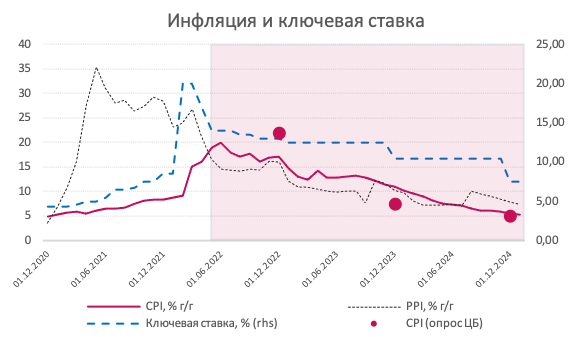

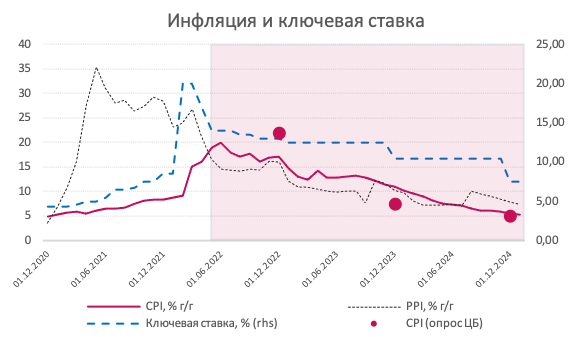

Индекс потребительских цен (CPI) – показатель изменения стоимости набора определенных товаров и услуг. Индекс цен производителей (PPI) – показатель среднего уровня изменения цен на сырьё, материалы и товары промежуточного потребления. PPI, как правило, считается опережающим индикатором, т.к. производители зачастую перекладывают повышение затрат на конечного потребителя. В марте 2022 г. уровень инфляции в РФ составил 16.7% в годовом исчислении, а за неделю по 22 апреля инфляция выросла до 17.7%. Ускорение инфляции наблюдается по всему миру. В марте индекс потребительских цен в США составил 8,5% г/г и 1,2% м/м. Это максимальный показатель с декабря 1981 года. Показатели мартовской инфляции обновили рекорд февраля 2022 года, когда рост цен достиг 7,9%. Наиболее высокая инфляция наблюдалась в сегменте энергоносителей — 32%. Инфляция в Германии в марте 2022 г. обновила рекорд с момента объединения ФРГ и ГДР в 1990 году, рост цен составил 7,3% г/г. Индекс продовольственных цен ФАО (FFPI) в марте достиг исторического максимума – 159.3. Наибольший вклад внес рост цен на зерновые и растительные масла (+17% м/м). По данным Продовольственной и сельскохозяйственной ООН, на Россию и Украину приходится >25% мировой торговли пшеницей, >60% мирового экспорта подсолнечного масла и ~30% мирового экспорта ячменя.

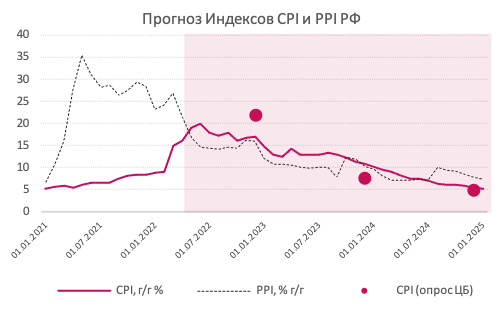

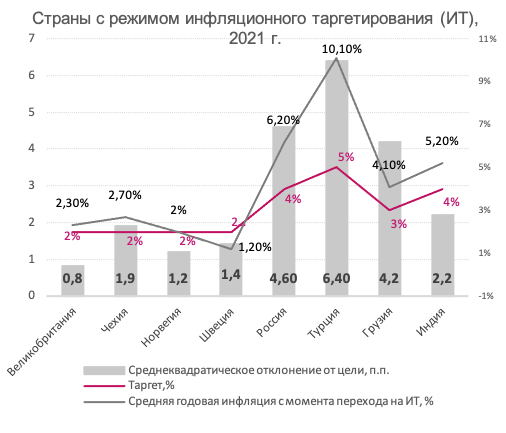

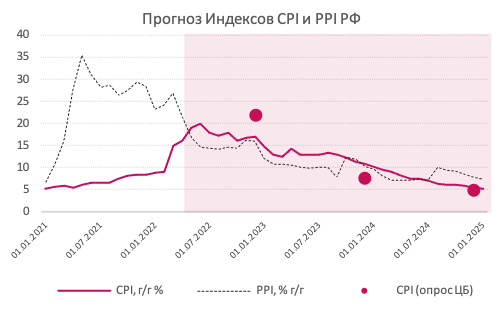

Согласно макроэкономическому опросу ЦБ (апрель 2022 г), аналитики прогнозируют инфляцию на уровне 22% к концу 2022 года, 7.6% — к концу 2023 года и 5% к концу 2024 года. В нашем базовом прогнозе, мы ожидаем, что инфляция достигнет ~20% по итогам 2 кв. 2022 г., затем постепенно скорректируется 12% по итогам 4 кв. этого года. Основным драйвером инфляционного давления будет дефицит предложения. Целью ДКП ЦБ по-прежнему остается таргетирование инфляции. (см. раздел «Денежно-кредитная политика»), но при этом Банк России заявил, что не будет любыми методами снижать инфляцию. ЦБ рассчитывает вернуться к целевому уровню инфляции 4% к 2024 году.

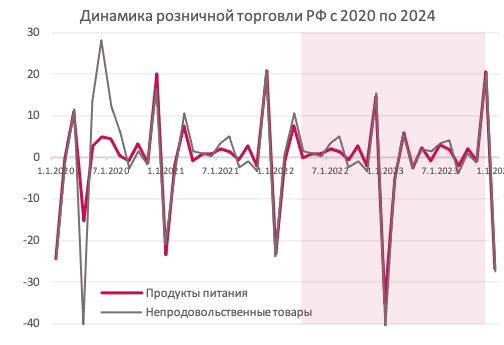

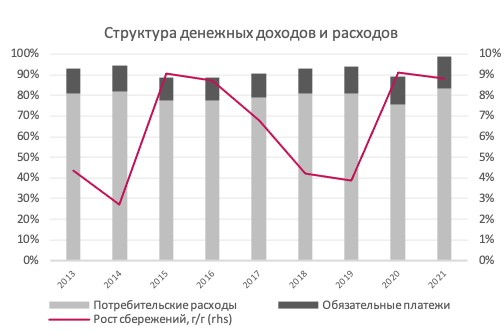

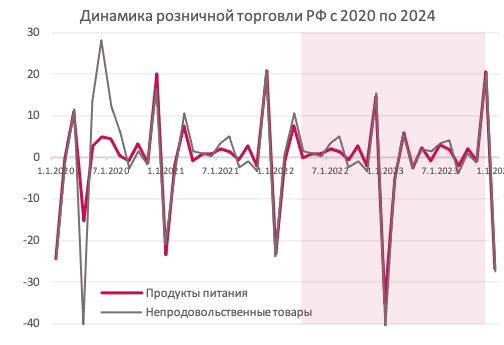

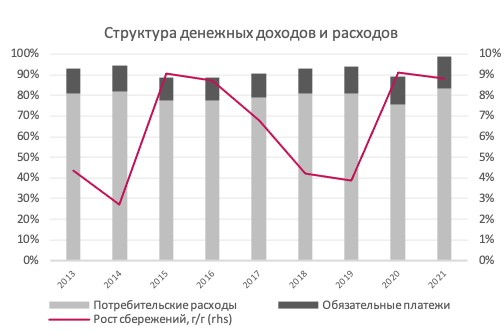

Динамика розничной торговли отличается сезонностью, здесь мы наблюдаем корреляцию с динамикой доходов населения (см. раздел «Рынок труда»). Как правило, пик роста розничной торговли приходится на декабрь, который сменяется резким падением уже к концу января. За основу прогноза мы берем динамику кризиса 2014-2015 года, при этом внося корректировки на фоне действия новых факторов — ухода ряда компаний с российского рынка, снижения располагаемых доходов. Динамика структуры расходов свидетельствует от том, что в кризисные времена доля расходов на продукты питания увеличивается за счет снижения доли расходов на транспорт, отдых, одежду и обувь, при этом расходы на ЖКУ и связь остаются на прежнем уровне, а расходы на алкоголь и табак увеличиваются. Можно ожидать подобную динамику потребления в текущем году. В конце 2021 года значительно увеличилась доля расходов на образование и связь. Начиная с 2016 года наблюдается рост доли расходов населения на обязательные платежи – в 3 квартале 2021 года доля составила 15.3%.

Рост инфляции по всему миру приведет к снижению реальных располагаемых доходов населения и перераспределению потребления в пользу продуктов питания, а также к увеличению сбережений за счет снижения потребления. Как правило, в период кризиса доля дохода, которую население направляет на сбережения и инвестиции, увеличивается.

Денежно-кредитная политика

Основная цель денежно-кредитной политики Банка России – поддержание ценовой стабильности, то есть стабильно низкой инфляции. Таргет по инфляции Банка России составляет 4% — по прогнозу ЦБ будет достигнут в 2024 году. Выбор таргета продиктован необходимостью минимизации рисков возникновения дефляционных тенденций (продолжительного снижения цен) и недостаточной развитостью рыночных механизмов. Дефляция влечет за собой склонность населения откладывать потребление на будущее, что негативно отражается на динамике экономического роста (ВВП).

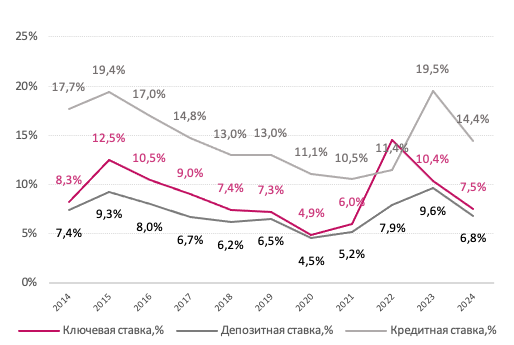

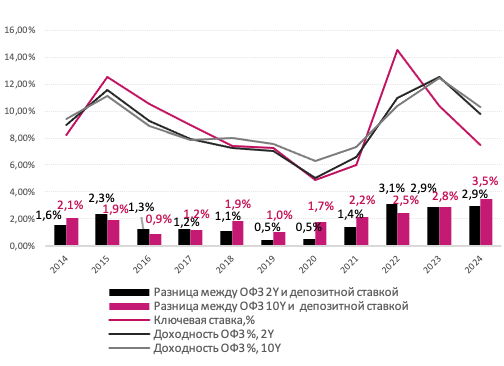

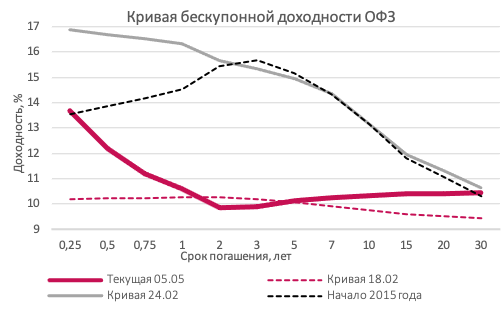

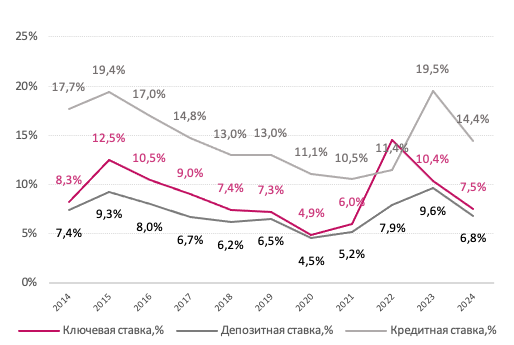

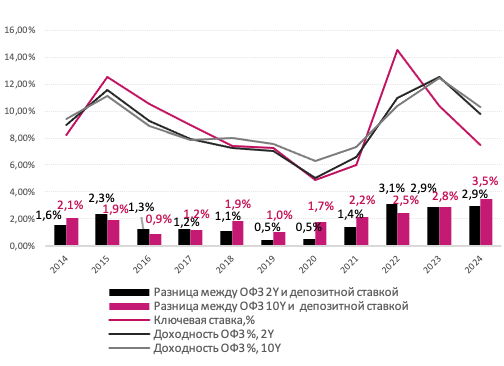

По апрельскому макро опросу ЦБ, средний уровень ключевой ставки в 2022 году составит 14,5% (наш прогноз 13%), 10,4% в 2023 году. От ее величины зависят ставки по кредитам, депозитам и доходность по ОФЗ. Исторически, доходность ОФЗ превышает доходность по депозитам на 0,9-2,3%, доходность по ОФЗ может превысить ставку по депозитам на 2,5-3,5% в 2022-2024 гг.

Фискальная политика

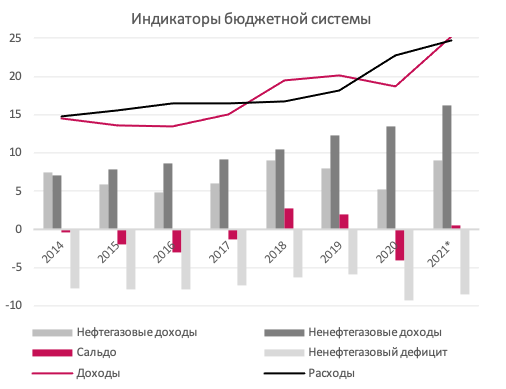

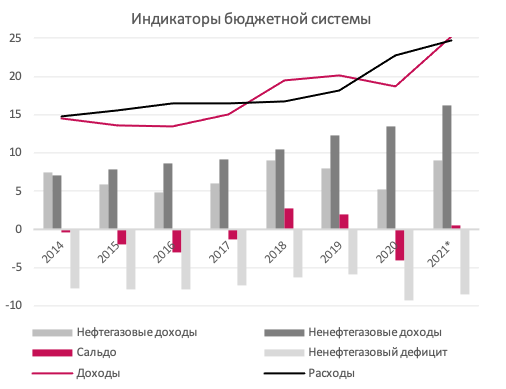

Фискальная политика направлена на регулирование экономики с помощью налогов и политики прибыли и затрат. Объем расходов бюджета (бюджетное правило в 2019–2024 г.) задается формулой: Расходы = нефтегазовые доходы + НЕнефтегазовые доходы + расходы на обслуживание госдолга + первичный структурный дефицит. В условиях зарубежных санкций были приняты меры поддержки населения и бизнеса. Для граждан – снизился уровень пени (1/300 вместо 1/150 ставки рефинансирования), не облагаются НДФЛ проценты по вкладам, полученные в 2021–2023 годах, введено ускоренное возмещение НДС. Для компаний — мораторий на банкротство, максимальный размер субсидированного кредита – 30 млрд руб. (вместо 10 млрд руб.), отсрочка уплаты налогов. Среди бенефициаров мер поддержки: IT компании — в апреле 2022 года правительство утвердило выделение 14 млрд руб. на поддержку компаний отрасли, были приостановлены выездные налоговые проверки и уставлен нулевой налог на прибыль в 2022-2024 годах вместо 3%.) IT-компании смогут получить льготный кредит по ставке 3% при условии сохранения рабочих мест. Гостинично-туристический бизнес — на 5 лет установлена ставка 0% по НДС. Международные холдинговые компании — нулевой налог на прибыль. Таможенные пошлины — установлены нулевые ставки ввозных таможенных пошлин в отношении отдельных видов товаров. По данным Минфина доходы бюджета за 1 квартал 2022 года составили ~7.2трлн руб (+35% г/г), из которых нефтегазовые доходы (налог на добычу полезных ископаемых/НДПИ) выросли на 84% г/г, а ненефтегазовые – на 14% г/г. Расходы в 1 квартале увеличились на 20% г/г и составили 6 трлн руб.

Что происходит сейчас? Мы наблюдаем – увеличение расходов на меры поддержки экономики, снижение (или отсрочка уплаты) налогов, за исключением — 1) увеличения акцизы на алкоголь и табак на 4%, 2) увеличения НДПИ на коксующийся уголь, калийные соли и железную руду ). Вероятное сокращение нефте/газодобычи на фоне эффекта от введенных санкций приведет к снижению нефтегазовых доходов. Таким образом, мы ожидаем снижения налоговых поступлений в бюджет на периоде до 2 лет, при увеличении государственных расходов на поддержание экономики. Дефицит бюджета будет финансироваться при помощи государственных заимствований и использования нефтегазовых доходов за счет отступления от бюджетных правил.

Цены на энергоресурсы и курс национальной валюты

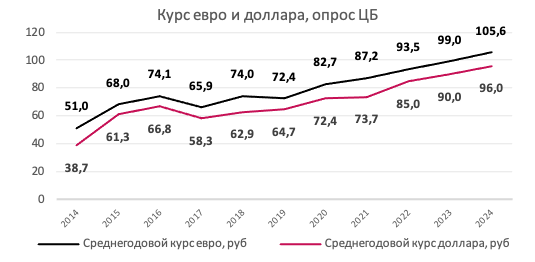

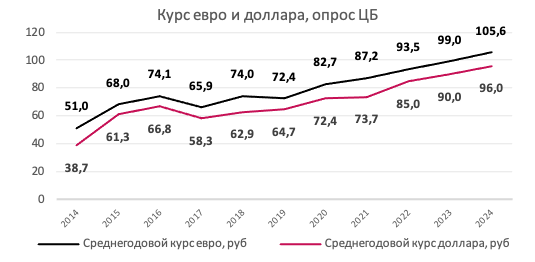

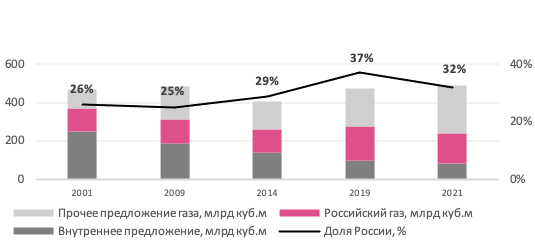

Курс рубля: прогноз. Можно выделить несколько факторов, влияющих на спрос на рубль: ключевая ставка, цены на нефть, объемы экспорта и импорта, геополитическая напряженность. По макроэкономическому опросу ЦБ, в 2022 году ожидается курс в среднем за год на уровне 85 рублей за доллар США, в 2023 году—90 рублей и 96 рублей в 2024 году.

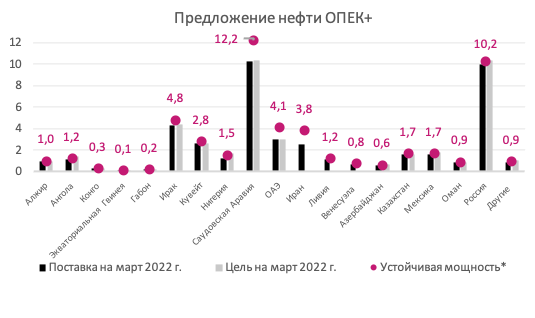

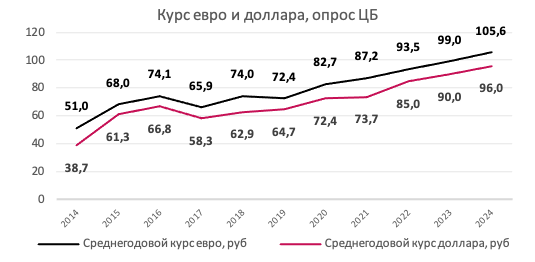

Цены на нефть. На фоне геополитической напряженности, медленных темпов наращивания добычи нефти со стороны ОПЕК+ и недофинансирования нефтегазовой отрасли, МЭА ожидает цены на нефть в 2022 году на уровне 100,3 долл/баррель. Более низкие ожидания спроса, возможная рецессия в развитых странах, устойчивый рост добычи в странах-членах ОПЕК+ и не входящих в ОПЕК+, а также массовое освобождение запасов в странах-членах МЭА должны предотвратить развитие резкого дефицита и снизить цены на нефть в 2П2022-2024 гг.

Дисконт нефти марки Urals к эталонной Brent исторически составляет $1-3, но с 25 февраля наблюдается значительное увеличение дисконта. Так, в начале марта 2022 года, дисконт составлял порядка $13, увеличившись до $31-34 в середине апреля. При снижении цен на нефть Brent возможно сохранение дисконта нефти марки Urals в абсолютном значении ($31-34).

Спрос и предложение на рынке нефти. По апрельской оценке МЭА, мировой спрос на нефть ожидается в среднем на уровне 99,4 млн баррелей в сутки в 2022 году, что на 1,9 млн баррелей в сутки больше, чем в 2021. Мировые поставки нефти выросли в марте на 450 тыс. баррелей в сутки до 99,1 млн баррелей в сутки, в первую очередь за счет стран, не входящих в ОПЕК+.

По данным МЭА, в апреле добыча нефти в РФ снизилась на ~700 тыс. баррелей в сутки (~7%). Снижение может достичь в среднем ,5-3 млн баррелей в сутки (~15-30%) в мае-июне на фоне уменьшения спроса на российскую нефть и сокращения производства нефтеперерабатывающих заводов. Когда Россия переориентирует предложение нефти с Европейского рынка на страны Азии и внутренний спрос, мы ожидаем постепенное восстановление добычи нефти к прежним уровням к 2024 г.

Распечатывание стратегических резервов. С целью снижения цен на энергоресурсы страны продолжают высвобождать стратегические резервы: страны МЭА планируют распечатать из запасов 120 млн баррелей нефти в течение следующих 6 месяцев, из которых 60 млн баррелей придутся на США. Помимо этого, Соединенные Штаты Америки дополнительно поставят на рынок еще 120 млн баррелей из своих резервов. Общим счетом, в течение полугода на рынок планируется поставить 240 млн баррелей нефти из стратегических резервов, что эквивалентно более 1 млн. баррелей/день.

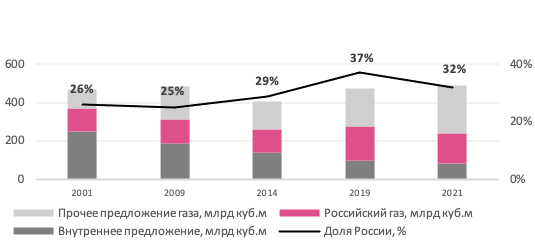

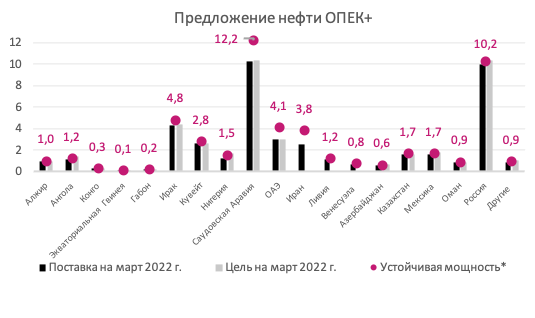

Газ. Мировое потребление природного газа увеличилось на 4,6% в 2021 году. В 2021 году наблюдались рекордно высокие цены на природный газ на основных рынках импорта в Европе и Азии (см. график «Цены на нефть Brent и природный газ»).

Россия – второй по величине производитель природного газа в мире после США и обладает крупнейшими в мире запасами газа. По данным МЭА, в 2021 году страна произвела 762 млрд кубометров природного газа и экспортировала по трубопроводу около 210 млрд кубометров.

Газпром и НОВАТЭК — основные производители газа в России. В 2021 году на «Газпром» приходилось 68% добычи газа в России. Правительство Германии не одобрило сертификацию завершенного в 2021 году газопровода Газпрома «Северный поток-2» из-за ситуации вокруг Украины.

Риски для рынка энергоресурсов: при неблагоприятных геополитических обстоятельствах высокий дисконт Urals по отношению к Brent; снижение доли РФ в поставках нефти и газа; высокая себестоимость добычи по сравнению с конкурентами; рост стоимости импорта технологий, особенно в части шельфовых проектов; рост транзакционных издержек

Закредитованность

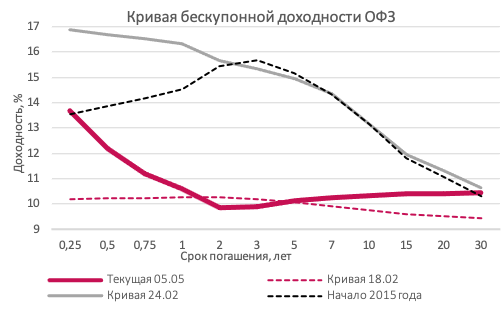

Временная структура процентных ставок описывает взаимосвязь доходности бумаги с фиксированным процентом и числом лет до погашения. Одним из наиболее важных факторов, оказывающих влияние на структуру ставок, являются ожидания по их изменению. В настоящий момент, мы наблюдаем инвертированную кривую по всей длине, т.е. краткосрочные бумаги приносят более высокий доход, чем долгосрочные. Таким образом, инвесторы ожидают снижение ставок в будущем. Как правило, инвертированная кривая считается предвестником рецессии в экономике. На графике мы сравниваем кривые доходностей для нескольких дат – текущий момент, начало 2015 года — период после повышения ставки с 10.5% до 17%, также на 18 и 25 февраля текущего года (18.02 – признание ДНР и ЛНР, 24 февраля – первая приостановка торгов на Московской и СПБ Биржах). В 2015 году пик кривой приходится на срок до погашения 3 года, что показывает неуверенность инвесторов в быстром снижении ставок. 24 февраля мы наблюдали резкое повышение по всей кривой на фоне продаж ОФЗ широким кругом инвесторов, но, по мере появления определенности, кривая стремится к структуре, близкой к состоянию на 18 февраля. Таким образом, мы наблюдаем позитивный настрой инвесторов и ожидания восстановления на сроке до 2 лет.

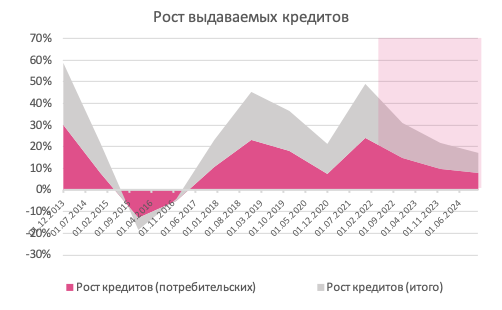

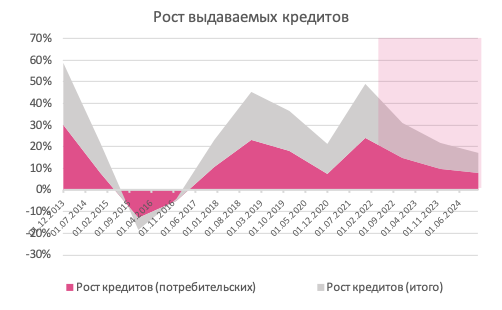

Доступность кредитов снизилась на фоне высоких ставок. Мы ожидаем постепенное снижение темпов роста выдаваемых кредитов до 2024 года. Долговая нагрузка населения по итогам 2021 года увеличилась с 9,8 до 10,6% от располагаемых доходов, согласно данным ЦБ. При этом, риски домохозяйств могут быть усугублены ростом безработицы (см. раздел «Рынок труда»). Реализация рисков в нефинансовом секторе может привести к тому, что банки столкнутся с серьезными потерями в портфелях по кредитам, сокращением запасов капитала и ограничением способности предоставлять новые кредиты, что будет сдерживать восстановление экономики.

Корпоративный долг нефинансового сектора экономики увеличился на 4.5% г/г в 2021 году (против +13% годом ранее) и достиг 69.5 трлн рублей, что составило ~53% от ВВП. Фактором роста корпоративного долга может выступить программа льготного кредитования для системообразующих предприятий. Мы ожидаем повышение долговой нагрузки (Net Debt/EBITDA) публичных компаний за счет снижения EBITDA.

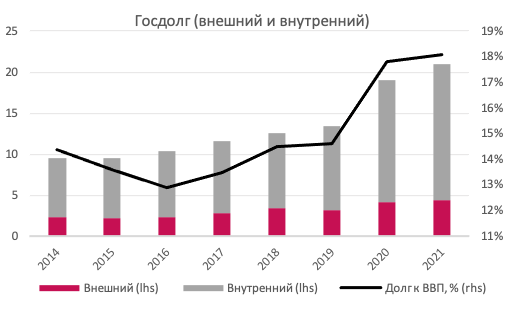

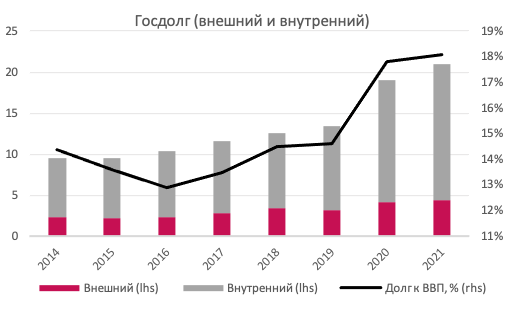

Уровень государственного долга в 2020-2021 годах заметно увеличился в основном за счет привлечения средств на внутреннем рынке на фоне финансовой поддержки, которую правительство оказывало экономике.

Общий внешний долг РФ почти на $250млрд ниже уровня 2014 года. В 1 квартале 2022 года объем внешнего долга снизился до $453,5 млрд, минимального значения за 13 лет.

Уровень госдолга РФ к ВВП (18%) по-прежнему остается самым низким среди стран «G-20» (Показатель для США – 137.5%, Канады — 117%, Бразилии -88% Китая – 66.8%, Австралии – 24.8%).

Внешний госдолг по состоянию на 1.04.2022 составил 13% от общего внешнего долга РФ или $57 млрд, 65% из которого составляют еврооблигации.

Другие факторы и катализаторы

Редомициляция. На фоне санкционных рисков и создания в России специальных административных районов (САР) началась тенденция редомициляции компаний, т.е. перерегистрация юридического лица из иностранной юрисдикции в РФ. Среди «переехавших» компаний – EN+ Group (2019 г.), Русал (2020 г.), Лента (2021 г.), Фосагро (ожидается в 2022 г.), Полюс (2022 г.). В САР действуют льготы в части налогообложении и гибкость с точки зрения валютного контроля. Денежный поток сохраняется в стране.

Нерезиденты и инвестиции в экономику. Согласно последним данным (на 25.03.2022 г) объем вложений нерезидентов в ОФЗ составил 2,782 трлн рублей, доля нерезидентов на рынке ОФЗ достигла 17,8%, минимума с января 2013 года. С февраля 2022 года более 400 иностранных компаний приостановили операционную деятельность и инвестиции в РФ. Эффект от снижения иностранных инвестиций окажет несущественное влияние на ВВП, и он уже отражен в наших прогнозах. На данный момент введено ограничение на продажу ценных бумаг нерезидентами. В условиях действия капитальных ограничений (введенных с 28.02.2022 г) влияние нерезидентов на рынок отсутствует.

Разрыв цепочек поставок. В данный момент наблюдается разрыв цепочек поставок как по экспорту, так и по импорту. Дефицит полупроводников сильнее всего скажется на автопроизводстве — нехватка деталей может привести к приостановке производства. Дефицит удобрений приведет к возможному снижению объёма производства зерновых за рубежом, что вызовет рост цен на сельхоз продукцию. В связи с этим OFAC Минфина США опубликовало генеральную лицензию (от 24 марта), которая выводит из-под возможных санкций российские минеральные удобрения. Таким образом, сектор удобрений становится защитным от санкций. С 10 марта 2022 г. и до конца 2022 г. запрещен вывоз из РФ широкого перечня товаров, включая технологическое, телекоммуникационное, медицинское оборудование, транспортные средства, сельхозтехнику, электрическую аппаратуру, лесоматериалы, железнодорожные вагоны и локомотивы, турбины, станки для обработки металла и камня, пульты и панели, сахар (до 31 августа) и зерновые культуры (до 30 июня). По оценкам ЦМАКП, доля импорта товаров из объявивших ограничительные меры государств в общем объеме конечного потребления Россией товаров и услуг составляет 3,9%.

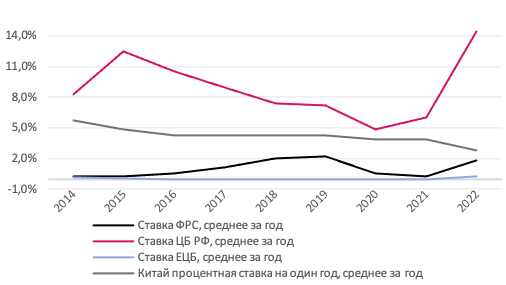

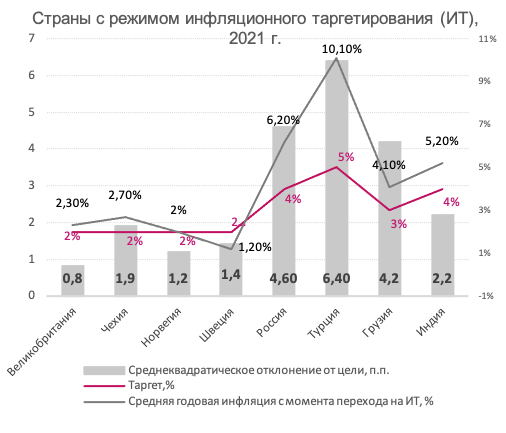

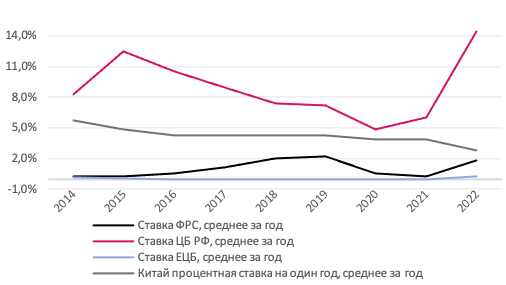

Денежно-кредитная политика (ДКП) других стран. По состоянию на конец 2021 года в мире насчитывается 55 стран, в которых применяется режим таргетирования инфляции. Кроме того, инфляция таргетируется в целом по Еврозоне. Цель монетарной политики ФРС США – поддержание максимальной занятости, которая не угрожает борьбе с инфляцией (таргет по инфляции в США 2%).

В текущих условиях высокой инфляции монетарную политику ужесточают ЕЦБ, ФРС, Банк Англии. Снижение процентной ставки ожидается в Китае. Смягчение монетарной политики в Китае в период ужесточения ДКП большинства ЦБ может оказать давление на юань.

Основные санкции. Введённые санкции против России включают в себя ограничения финансовой системы России (включая Центробанк и крупнейшие банки), деятельности ряда российских компаний и отдельных отраслей экономики, а также закрытие воздушного пространства и морских портов, персональные санкции против руководства России и крупнейших предпринимателей.

Наиболее ощутимые меры для российской экономики – заморозка золотовалютных резервов ЦБ и отказ от российских энергоресурсов. Заморозка части резервов ЦБ ограничивает возможности регулятора поддерживать финансовую систему страны и курс рубля. Доступ ЦБ к наиболее ликвидным резервам, валюте, обеспечивает возможность оперативной поддержки курса рубля. На конец 2021 года объем активов Банка России в иностранных валютах и золоте составил 612,9 млрд долларов США, из них 481,4 млрд долларов США – валютные активы и 131,5 млрд долларов США – золото (см. график «Распределение активов Банка России»). Банк России сократил долю в евро и долларах с 50% до 45%, при этом нарастив долю резервов в юанях с 12,8% до 17,1%.

Отказ от российского сырья, в свою очередь, снизит приток капитала в страну и негативно отразится на денежном потоке нефтегазовых компаний. Чем масштабнее отказ от российского экспорта, тем слабее может быть рубль.

Приложение: На какие активы обратить внимание

На основе анализа кризисного периода 2014 и 2020 гг. можно выделить отрасли-аутсайдеры и отрасли-бенефициары текущей ситуации. Отрасли с возможным негативным влиянием: строительство, гостиницы и рестораны, оптовая и розничная торговля (кроме продуктов первой необходимости), транспорт, металлургия. Отрасли-бенефициары: сельское хозяйство, потребительский сектор (приоритет – товары первой необходимости и хард-дискаунтеры), химии и нефтехимии (удобрения).

Лучше остальных выглядят компании с минимальным участием иностранных инвесторов в структуре капитала и получающим основной объем выручки на внутреннем рынке РФ. Такой бизнес, как правило, устойчивее в период геополитического давления и легче переносит внешние шоки. В период кризиса 2014 года компании, ориентированные на внутренний спрос, продемонстрировали устойчивость финансовых показателей: умеренное снижение маржинальности и темпов роста выручки, положительный денежный поток. Среди таких компаний МТС и Магнит. Данные компании в течение последних минимум трех лет генерируют положительный денежный поток, за счет чего они более устойчивы к изменениям экономической конъюнктуры.

Текущая конъюнктура рынка также благоприятствует компаниям, которые выигрывают от ослабления курса рубля. Высокие цены на энергоресурсы и привязка контрактных цен по поставкам нефти и газа к доллару может поддержать финансовое состояние российских компаний-экспортеров. Чтобы снизить влияние геополитических факторов, стоит обратить внимание, чтобы компания-экспортер не находилась под санкциями. В текущей ситуации интересными выглядят ФосАгро, ЛУКОЙЛ и Норникель, Полюс.

Компании, ориентированные на внутренний спрос

МТС – ведущая телекоммуникационная компания в России и СНГ. Драйверы: поддержка телеком отрасли государством (снижение налогообложения, повышение тарифов пропорционально инфляции), сильная динамика МТС банка Риски: сложность с обслуживанием оборудования, замедление разработки и внедрения новых технологий.

Магнит — одна из ведущих розничных сетей в России по торговле продуктами питания, лидер по количеству магазинов. Драйверы: стабильный характер выручки за счет постоянного спроса на продукты питания, развитие сетей жестких дискаунтеров и сервиса по доставке продуктов. Риски: снижение располагаемых доходов населения, введение государством потолка цен на социально значимые товары, долговая нагрузка.

Компании, которым выгодно ослабление курса рубля

ФосАгро – ведущий мировой производитель комплексных удобрений. Драйверы: рост спроса и цен на удобрения на мировом рынке (с начала года цены на аммиак, азот, фосфаты и сульфаты увеличились на 30%), дефицит зерна в ЕС (международный индекс цен на зерновые ФАО в марте составил 170,1 пунктов, +24,9% м/м). Риски: рост объемов экспортного предложения удобрений со стороны Китая, сокращение импортного спроса со стороны Индии и стран ЕС.

ЛУКОЙЛ — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире. Драйверы: цены на нефть на уровне исторических максимумов, программа обратного выкупа акций до конца 2022 года (при низких котировках интенсивность может возрасти), низкая долговая нагрузка по отрасли. Риски: снижение цен и спроса на российскую нефть, укрепление рубля.

Норникель — крупнейший в мире производитель никеля и палладия, доля ЕС и США в выручке компании составляет 70%. Драйверы: значимая доля на мировом рынке палладия (44%) и никеля (22%); никель используется в аккумуляторных батареях, которые необходимы при переходе на зеленую энергетику. Риски: возможные логистические проблемы (авиасообщение), введение ограничений на экспорт палладия и никеля (сейчас ЕС ввел ограничения на импорт стали и железа).

Полюс – крупнейшая в России, одна из пяти ведущих мировых золотодобывающих компаний с низкой себестоимостью производства. Драйверы: рост инфляции, поддержка внутреннего спроса (физ. лица могут покупать золото без НДС, ЦБ покупает золото у кредитных организаций по фиксированной цене). Риски: затруднения с логистикой, снижение внешнего спроса (доля выручки за пределами РФ 1,4% в 2021 г.)

https://rencredit.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В нашем отчете мы постарались осветить глобальные тенденции развития экономики РФ, как текущая ситуация влияет на выбор активов. Рассмотрели влияние геополитической ситуации и других факторов на рост ВВП, рынок труда, инфляцию, денежно-кредитную и фискальную политику. Выделили отрасли и компании с устойчивым финансовым положением во времена неопределенности.

Ключевые выводы

Ожидается восстановление темпа роста ВВП к 2024 году, уровень безработицы и инфляция стабилизируются к концу 2023 года. Снижение иностранных инвестиций в российские компании не превысит 2% от ВВП в 2022 году. В условиях ограничений на движение капитала влияние нерезидентов лимитировано. Временная структура доходностей ОФЗ показывает ожидания восстановления до уровней 2021 года на периоде до 2 лет. Ожидается рост кредитной нагрузки компаний и населения. В данный момент основную озабоченность вызывает рост инфляции, вызванный дефицитом предложения. ЦБ придерживается политики инфляционного таргетирования (цель 4%). Для восстановления экономики, необходимо переориентировать экспорт на новые рынки. Финансирование дефицита бюджета будет осуществляться за счет отступления от бюджетных правил. Добыча нефти в РФ снизилась на ~700 тыс. баррелей в сутки (~7%), снижение может достичь в среднем 1,5-3 млн (~15-30%) баррелей в сутки в мае-июне на фоне уменьшения спроса на российскую нефть и сокращения производства нефтеперерабатывающих заводов.

Тенденции

Разрыв логистических цепочек окажет значительное инфляционное давление, вызванное снижением предложения. Высокий уровень инфляции приведет к снижению располагаемых доходов населения, увеличению сбережений и перераспределению потребления в пользу товаров первой необходимости. Снижается как импорт, так и экспорт. Ожидается дефицит бюджета на фоне увеличения мер поддержки экономики и снижения налоговых доходов государства. Компании-экспортеры ищут альтернативные рынки сбыта. Наблюдается тенденция к редомициляции.

На какие активы обратить внимание?

В условиях инфляционного давления наиболее надежно выглядят компании со стабильным денежным потоком. Отрасли с возможным негативным влиянием: строительство, гостиницы и рестораны, торговля товарами выборочного спроса, транспорт, металлургия. Отрасли-бенефициары: сельское хозяйство, потребительский сектор, химия и нефтехимия. Лучше остальных выглядят компании с минимальным участием иностранных инвесторов в структуре капитала и получающими основной объем выручки на внутреннем рынке РФ.

ВВП

Валовой внутренний продукт (ВВП) — показатель, отражающий рыночную стоимость всех произведённых в стране товаров и услуг во всех секторах экономики. ВВП позволяет оценить уровень развития промышленности, сферы услуг, производства, сельского хозяйства страны и уровень благосостояния ее жителей.

ВВП России и мировой ВВП. Темпы роста ВВП России ниже мировых в среднем на 20-50%. Особенно сильно разница в показателях заметна в 2014-2015 гг., в период кризиса ВВП России снизился на 2% г/г, а мировой ВВП увеличился на 3,42% за тот же период. В 2021 году темпы роста ВВП в России составили 4,7% против 5,9% прироста мирового ВВП. Таким образом, с 2012 года рост мирового ВВП составил 30,14%, а ВВП РФ 13,2%.

Прогноз ВВП России. По нашему прогнозу, с учетом текущей рыночной конъюнктуры и введенных санкций, ВВП России снизится в 2022 году на 12%, в 2023 на 1%. На основе анализа кризиса 2014 г., мы ожидаем восстановление темпов роста ВВП до положительных величин в 2024 году. Международный валютный фонд прогнозирует падение ВВП России в 2022 году на 8,5%, в 2023 году снижение, по оценке фонда, замедлится до 2,3%. По данным макроэкономического опроса ЦБ ожидается более существенное снижение ВВП России в 2022 году до 9,2%.

ВВП по отраслям. Основную долю ВВП в 2021 году составили производственная отрасль (15,8%), оптовая и розничная торговля (13,4%) и добыча полезных ископаемых (12,9%). По данным Минэкономразвития, после пандемии вклад в восстановление экономики в 2021 г. внесли как производственные отрасли, так и отрасли, ориентированные на потребительский спрос. Промышленное производство по итогам 2021 г. выросло на 5,3% (после падения на 2,1% годом ранее). Объем строительных работ по итогам 2021 года вырос на 6,0% (после роста в 2020 году на 0,7%). Грузооборот транспорта по итогам 2021 года увеличился на 5,3% (в 2020 г. снижение на 4,7%). Единственной крупной отраслью, которая в 2021 г. продемонстрировала спад, стало сельское хозяйство (снижение на 0,9% в 2021 году после роста на 1,3% в 2020 году).

Динамика отраслей в период кризиса. Проанализировав динамику ВВП по отраслям в период кризиса 2014 года можно выделить отрасли, которые хуже остальных перенесли спад в экономике. Среди таких отраслей строительство, оптовая и розничная торговля (за исключением товаров первого потребления и хард-дискаунтеров), телекоммуникации, финансы, научная деятельность, гостиницы и рестораны. Относительно нейтральный эффект кризиса заметен в сельском хозяйстве, добыче полезных ископаемых, транспортной отрасли, коммунальных услугах, образовании и здравоохранении. После кризиса в 2016 году быстрее остальных восстановилась динамика роста финансовой отрасли.

Экспорт и импорт. Экспорт товаров из России выше импорта в страну в среднем на 33% (или 1,5 трлн руб. в квартал). При этом темпы прироста импорта более волатильны по сравнению с экспортом. В кризисные периоды 2014 и 2020 гг. заметен резкий спад импорта при незначительном изменении экспорта. Основные экспортируемые товары РФ в 2021 г. (январь-сентябрь): нефть и нефтепродукты (10,76%), газ (2,8%), черные металлы (3,27%). Среди импортируемых товаров наибольшую долю занимают машины, оборудование и транспортные средства (69,3%), лекарства (4,4%) и одежда (4%). Наибольшую долю во внешней торговле РФ по данным на декабрь 2021 года занимают Китай (17,9%), Германия (7,3%), Нидерланды (5,9%), Беларусь (4,9%), США (4,4%), Турция (4,2%).

Рынок труда

Рынок труда характеризуется 3 показателями – численностью экономически активного населения, численностью занятых в экономике людей и уровнем безработицы (отношение численности безработных к численности рабочей силы). По данным Росстата, мы наблюдаем убыль населения последние 4 года подряд c 2018 года, при этом в 2021 население сократилось на 613,439 человек (против убыли 577,576 в 2020 г.). На 1 января 2022 население России составило 146,17 млн человек, среди них доля трудоспособного населения составляет 56.9%, а доля старше трудоспособного 23.9%. На 28.02 уровень безработицы в России составил 4.1%.

Прогноз. После введения санкций 2014 года, наблюдалось снижение реальных доходов населения за счет высокой инфляции, при этом уровень безработицы к 2016 достиг 5.3%.

В августе 2020 года на фоне пандемии уровень безработицы увеличился до 6.4%. В текущей ситуации геополитической неопределенности мы ожидаем, что безработица может достигнуть максимума 8% (лучше консенсус-прогноза Bloomberg, см. ниже) к сентябрю 2022 года за счет приостановки работы иностранных предприятий на фоне санкций. Ситуация может стабилизироваться, по нашим оценкам, уже к середине 2023 года. Сдерживающими факторами роста уровня безработицы будут служить программы государственной поддержки. Согласно распоряжению правительства РФ от 18.03.2022 г. более 39 млрд рублей будет направлено на поддержку рынка труда и предупреждение безработицы в условиях введённых в отношении России западных санкций. Источником финансирования станет резервный фонд Правительства РФ. Также, мы ожидаем более сильного снижения реальных доходов населения по сравнению с 2014 годом за счет более высокого уровня инфляции (рис. «Анализ рынка труда») (см. раздел «Инфляция и потребление») и введения режима простоя на предприятиях.

Сравнение уровня безработицы. По итогам 2021 года наименьший уровень безработицы продемонстрировала Россия (4.83%), наибольший – наблюдался в странах ЕС (7.72%). Отдельного внимания заслуживает Китай: на протяжении периода с 2013 по 2019 годы, уровень безработицы постепенно снижался до 3.62%. Затем тренд изменился, и мы наблюдаем рост уровня безработицы в Китае – на конец февраля 2022 года показатель ускорился до 5.5%. По прогнозу Bloomberg, по итогам 4 квартала 2023 года, уровень безработицы в РФ составит 8.4%, в США – 3.4%, Китае – 3.94% и ЕС – 6.39%.

Занятость по видам деятельности и доходы. Наибольшую долю занятости населения РФ показывает сфера оптовой и розничной торговли. Так, с 2010 по 2020 годы доля занятых увеличилась с 17.5% до 18.4%. Следом идет обрабатывающее производство, доля которого снизилась с 14.7% до 14%. Тенденцию снижения показали также такие виды экономической деятельности как образование, сельское хозяйство и рыболовство, научная деятельность. Положительную динамику продемонстрировали оптовая и розничная торговля, строительство, транспортировка и хранение, административная деятельность и гостиничный бизнес. Согласно Росстату, рост среднедушевых номинальных денежных доходов населения в 4 квартале 2021 года на 9,7% г/г до 47 694 рублей в месяц.

Инфляция и потребление

Индекс потребительских цен (CPI) – показатель изменения стоимости набора определенных товаров и услуг. Индекс цен производителей (PPI) – показатель среднего уровня изменения цен на сырьё, материалы и товары промежуточного потребления. PPI, как правило, считается опережающим индикатором, т.к. производители зачастую перекладывают повышение затрат на конечного потребителя. В марте 2022 г. уровень инфляции в РФ составил 16.7% в годовом исчислении, а за неделю по 22 апреля инфляция выросла до 17.7%. Ускорение инфляции наблюдается по всему миру. В марте индекс потребительских цен в США составил 8,5% г/г и 1,2% м/м. Это максимальный показатель с декабря 1981 года. Показатели мартовской инфляции обновили рекорд февраля 2022 года, когда рост цен достиг 7,9%. Наиболее высокая инфляция наблюдалась в сегменте энергоносителей — 32%. Инфляция в Германии в марте 2022 г. обновила рекорд с момента объединения ФРГ и ГДР в 1990 году, рост цен составил 7,3% г/г. Индекс продовольственных цен ФАО (FFPI) в марте достиг исторического максимума – 159.3. Наибольший вклад внес рост цен на зерновые и растительные масла (+17% м/м). По данным Продовольственной и сельскохозяйственной ООН, на Россию и Украину приходится >25% мировой торговли пшеницей, >60% мирового экспорта подсолнечного масла и ~30% мирового экспорта ячменя.

Согласно макроэкономическому опросу ЦБ (апрель 2022 г), аналитики прогнозируют инфляцию на уровне 22% к концу 2022 года, 7.6% — к концу 2023 года и 5% к концу 2024 года. В нашем базовом прогнозе, мы ожидаем, что инфляция достигнет ~20% по итогам 2 кв. 2022 г., затем постепенно скорректируется 12% по итогам 4 кв. этого года. Основным драйвером инфляционного давления будет дефицит предложения. Целью ДКП ЦБ по-прежнему остается таргетирование инфляции. (см. раздел «Денежно-кредитная политика»), но при этом Банк России заявил, что не будет любыми методами снижать инфляцию. ЦБ рассчитывает вернуться к целевому уровню инфляции 4% к 2024 году.

Динамика розничной торговли отличается сезонностью, здесь мы наблюдаем корреляцию с динамикой доходов населения (см. раздел «Рынок труда»). Как правило, пик роста розничной торговли приходится на декабрь, который сменяется резким падением уже к концу января. За основу прогноза мы берем динамику кризиса 2014-2015 года, при этом внося корректировки на фоне действия новых факторов — ухода ряда компаний с российского рынка, снижения располагаемых доходов. Динамика структуры расходов свидетельствует от том, что в кризисные времена доля расходов на продукты питания увеличивается за счет снижения доли расходов на транспорт, отдых, одежду и обувь, при этом расходы на ЖКУ и связь остаются на прежнем уровне, а расходы на алкоголь и табак увеличиваются. Можно ожидать подобную динамику потребления в текущем году. В конце 2021 года значительно увеличилась доля расходов на образование и связь. Начиная с 2016 года наблюдается рост доли расходов населения на обязательные платежи – в 3 квартале 2021 года доля составила 15.3%.

Рост инфляции по всему миру приведет к снижению реальных располагаемых доходов населения и перераспределению потребления в пользу продуктов питания, а также к увеличению сбережений за счет снижения потребления. Как правило, в период кризиса доля дохода, которую население направляет на сбережения и инвестиции, увеличивается.

Денежно-кредитная политика

Основная цель денежно-кредитной политики Банка России – поддержание ценовой стабильности, то есть стабильно низкой инфляции. Таргет по инфляции Банка России составляет 4% — по прогнозу ЦБ будет достигнут в 2024 году. Выбор таргета продиктован необходимостью минимизации рисков возникновения дефляционных тенденций (продолжительного снижения цен) и недостаточной развитостью рыночных механизмов. Дефляция влечет за собой склонность населения откладывать потребление на будущее, что негативно отражается на динамике экономического роста (ВВП).

По апрельскому макро опросу ЦБ, средний уровень ключевой ставки в 2022 году составит 14,5% (наш прогноз 13%), 10,4% в 2023 году. От ее величины зависят ставки по кредитам, депозитам и доходность по ОФЗ. Исторически, доходность ОФЗ превышает доходность по депозитам на 0,9-2,3%, доходность по ОФЗ может превысить ставку по депозитам на 2,5-3,5% в 2022-2024 гг.

Фискальная политика

Фискальная политика направлена на регулирование экономики с помощью налогов и политики прибыли и затрат. Объем расходов бюджета (бюджетное правило в 2019–2024 г.) задается формулой: Расходы = нефтегазовые доходы + НЕнефтегазовые доходы + расходы на обслуживание госдолга + первичный структурный дефицит. В условиях зарубежных санкций были приняты меры поддержки населения и бизнеса. Для граждан – снизился уровень пени (1/300 вместо 1/150 ставки рефинансирования), не облагаются НДФЛ проценты по вкладам, полученные в 2021–2023 годах, введено ускоренное возмещение НДС. Для компаний — мораторий на банкротство, максимальный размер субсидированного кредита – 30 млрд руб. (вместо 10 млрд руб.), отсрочка уплаты налогов. Среди бенефициаров мер поддержки: IT компании — в апреле 2022 года правительство утвердило выделение 14 млрд руб. на поддержку компаний отрасли, были приостановлены выездные налоговые проверки и уставлен нулевой налог на прибыль в 2022-2024 годах вместо 3%.) IT-компании смогут получить льготный кредит по ставке 3% при условии сохранения рабочих мест. Гостинично-туристический бизнес — на 5 лет установлена ставка 0% по НДС. Международные холдинговые компании — нулевой налог на прибыль. Таможенные пошлины — установлены нулевые ставки ввозных таможенных пошлин в отношении отдельных видов товаров. По данным Минфина доходы бюджета за 1 квартал 2022 года составили ~7.2трлн руб (+35% г/г), из которых нефтегазовые доходы (налог на добычу полезных ископаемых/НДПИ) выросли на 84% г/г, а ненефтегазовые – на 14% г/г. Расходы в 1 квартале увеличились на 20% г/г и составили 6 трлн руб.

Что происходит сейчас? Мы наблюдаем – увеличение расходов на меры поддержки экономики, снижение (или отсрочка уплаты) налогов, за исключением — 1) увеличения акцизы на алкоголь и табак на 4%, 2) увеличения НДПИ на коксующийся уголь, калийные соли и железную руду ). Вероятное сокращение нефте/газодобычи на фоне эффекта от введенных санкций приведет к снижению нефтегазовых доходов. Таким образом, мы ожидаем снижения налоговых поступлений в бюджет на периоде до 2 лет, при увеличении государственных расходов на поддержание экономики. Дефицит бюджета будет финансироваться при помощи государственных заимствований и использования нефтегазовых доходов за счет отступления от бюджетных правил.

Цены на энергоресурсы и курс национальной валюты

Курс рубля: прогноз. Можно выделить несколько факторов, влияющих на спрос на рубль: ключевая ставка, цены на нефть, объемы экспорта и импорта, геополитическая напряженность. По макроэкономическому опросу ЦБ, в 2022 году ожидается курс в среднем за год на уровне 85 рублей за доллар США, в 2023 году—90 рублей и 96 рублей в 2024 году.

Цены на нефть. На фоне геополитической напряженности, медленных темпов наращивания добычи нефти со стороны ОПЕК+ и недофинансирования нефтегазовой отрасли, МЭА ожидает цены на нефть в 2022 году на уровне 100,3 долл/баррель. Более низкие ожидания спроса, возможная рецессия в развитых странах, устойчивый рост добычи в странах-членах ОПЕК+ и не входящих в ОПЕК+, а также массовое освобождение запасов в странах-членах МЭА должны предотвратить развитие резкого дефицита и снизить цены на нефть в 2П2022-2024 гг.

Дисконт нефти марки Urals к эталонной Brent исторически составляет $1-3, но с 25 февраля наблюдается значительное увеличение дисконта. Так, в начале марта 2022 года, дисконт составлял порядка $13, увеличившись до $31-34 в середине апреля. При снижении цен на нефть Brent возможно сохранение дисконта нефти марки Urals в абсолютном значении ($31-34).

Спрос и предложение на рынке нефти. По апрельской оценке МЭА, мировой спрос на нефть ожидается в среднем на уровне 99,4 млн баррелей в сутки в 2022 году, что на 1,9 млн баррелей в сутки больше, чем в 2021. Мировые поставки нефти выросли в марте на 450 тыс. баррелей в сутки до 99,1 млн баррелей в сутки, в первую очередь за счет стран, не входящих в ОПЕК+.

По данным МЭА, в апреле добыча нефти в РФ снизилась на ~700 тыс. баррелей в сутки (~7%). Снижение может достичь в среднем ,5-3 млн баррелей в сутки (~15-30%) в мае-июне на фоне уменьшения спроса на российскую нефть и сокращения производства нефтеперерабатывающих заводов. Когда Россия переориентирует предложение нефти с Европейского рынка на страны Азии и внутренний спрос, мы ожидаем постепенное восстановление добычи нефти к прежним уровням к 2024 г.

Распечатывание стратегических резервов. С целью снижения цен на энергоресурсы страны продолжают высвобождать стратегические резервы: страны МЭА планируют распечатать из запасов 120 млн баррелей нефти в течение следующих 6 месяцев, из которых 60 млн баррелей придутся на США. Помимо этого, Соединенные Штаты Америки дополнительно поставят на рынок еще 120 млн баррелей из своих резервов. Общим счетом, в течение полугода на рынок планируется поставить 240 млн баррелей нефти из стратегических резервов, что эквивалентно более 1 млн. баррелей/день.

Газ. Мировое потребление природного газа увеличилось на 4,6% в 2021 году. В 2021 году наблюдались рекордно высокие цены на природный газ на основных рынках импорта в Европе и Азии (см. график «Цены на нефть Brent и природный газ»).

Россия – второй по величине производитель природного газа в мире после США и обладает крупнейшими в мире запасами газа. По данным МЭА, в 2021 году страна произвела 762 млрд кубометров природного газа и экспортировала по трубопроводу около 210 млрд кубометров.

Газпром и НОВАТЭК — основные производители газа в России. В 2021 году на «Газпром» приходилось 68% добычи газа в России. Правительство Германии не одобрило сертификацию завершенного в 2021 году газопровода Газпрома «Северный поток-2» из-за ситуации вокруг Украины.

Риски для рынка энергоресурсов: при неблагоприятных геополитических обстоятельствах высокий дисконт Urals по отношению к Brent; снижение доли РФ в поставках нефти и газа; высокая себестоимость добычи по сравнению с конкурентами; рост стоимости импорта технологий, особенно в части шельфовых проектов; рост транзакционных издержек

Закредитованность

Временная структура процентных ставок описывает взаимосвязь доходности бумаги с фиксированным процентом и числом лет до погашения. Одним из наиболее важных факторов, оказывающих влияние на структуру ставок, являются ожидания по их изменению. В настоящий момент, мы наблюдаем инвертированную кривую по всей длине, т.е. краткосрочные бумаги приносят более высокий доход, чем долгосрочные. Таким образом, инвесторы ожидают снижение ставок в будущем. Как правило, инвертированная кривая считается предвестником рецессии в экономике. На графике мы сравниваем кривые доходностей для нескольких дат – текущий момент, начало 2015 года — период после повышения ставки с 10.5% до 17%, также на 18 и 25 февраля текущего года (18.02 – признание ДНР и ЛНР, 24 февраля – первая приостановка торгов на Московской и СПБ Биржах). В 2015 году пик кривой приходится на срок до погашения 3 года, что показывает неуверенность инвесторов в быстром снижении ставок. 24 февраля мы наблюдали резкое повышение по всей кривой на фоне продаж ОФЗ широким кругом инвесторов, но, по мере появления определенности, кривая стремится к структуре, близкой к состоянию на 18 февраля. Таким образом, мы наблюдаем позитивный настрой инвесторов и ожидания восстановления на сроке до 2 лет.

Доступность кредитов снизилась на фоне высоких ставок. Мы ожидаем постепенное снижение темпов роста выдаваемых кредитов до 2024 года. Долговая нагрузка населения по итогам 2021 года увеличилась с 9,8 до 10,6% от располагаемых доходов, согласно данным ЦБ. При этом, риски домохозяйств могут быть усугублены ростом безработицы (см. раздел «Рынок труда»). Реализация рисков в нефинансовом секторе может привести к тому, что банки столкнутся с серьезными потерями в портфелях по кредитам, сокращением запасов капитала и ограничением способности предоставлять новые кредиты, что будет сдерживать восстановление экономики.

Корпоративный долг нефинансового сектора экономики увеличился на 4.5% г/г в 2021 году (против +13% годом ранее) и достиг 69.5 трлн рублей, что составило ~53% от ВВП. Фактором роста корпоративного долга может выступить программа льготного кредитования для системообразующих предприятий. Мы ожидаем повышение долговой нагрузки (Net Debt/EBITDA) публичных компаний за счет снижения EBITDA.

Уровень государственного долга в 2020-2021 годах заметно увеличился в основном за счет привлечения средств на внутреннем рынке на фоне финансовой поддержки, которую правительство оказывало экономике.

Общий внешний долг РФ почти на $250млрд ниже уровня 2014 года. В 1 квартале 2022 года объем внешнего долга снизился до $453,5 млрд, минимального значения за 13 лет.

Уровень госдолга РФ к ВВП (18%) по-прежнему остается самым низким среди стран «G-20» (Показатель для США – 137.5%, Канады — 117%, Бразилии -88% Китая – 66.8%, Австралии – 24.8%).

Внешний госдолг по состоянию на 1.04.2022 составил 13% от общего внешнего долга РФ или $57 млрд, 65% из которого составляют еврооблигации.

Другие факторы и катализаторы

Редомициляция. На фоне санкционных рисков и создания в России специальных административных районов (САР) началась тенденция редомициляции компаний, т.е. перерегистрация юридического лица из иностранной юрисдикции в РФ. Среди «переехавших» компаний – EN+ Group (2019 г.), Русал (2020 г.), Лента (2021 г.), Фосагро (ожидается в 2022 г.), Полюс (2022 г.). В САР действуют льготы в части налогообложении и гибкость с точки зрения валютного контроля. Денежный поток сохраняется в стране.

Нерезиденты и инвестиции в экономику. Согласно последним данным (на 25.03.2022 г) объем вложений нерезидентов в ОФЗ составил 2,782 трлн рублей, доля нерезидентов на рынке ОФЗ достигла 17,8%, минимума с января 2013 года. С февраля 2022 года более 400 иностранных компаний приостановили операционную деятельность и инвестиции в РФ. Эффект от снижения иностранных инвестиций окажет несущественное влияние на ВВП, и он уже отражен в наших прогнозах. На данный момент введено ограничение на продажу ценных бумаг нерезидентами. В условиях действия капитальных ограничений (введенных с 28.02.2022 г) влияние нерезидентов на рынок отсутствует.

Разрыв цепочек поставок. В данный момент наблюдается разрыв цепочек поставок как по экспорту, так и по импорту. Дефицит полупроводников сильнее всего скажется на автопроизводстве — нехватка деталей может привести к приостановке производства. Дефицит удобрений приведет к возможному снижению объёма производства зерновых за рубежом, что вызовет рост цен на сельхоз продукцию. В связи с этим OFAC Минфина США опубликовало генеральную лицензию (от 24 марта), которая выводит из-под возможных санкций российские минеральные удобрения. Таким образом, сектор удобрений становится защитным от санкций. С 10 марта 2022 г. и до конца 2022 г. запрещен вывоз из РФ широкого перечня товаров, включая технологическое, телекоммуникационное, медицинское оборудование, транспортные средства, сельхозтехнику, электрическую аппаратуру, лесоматериалы, железнодорожные вагоны и локомотивы, турбины, станки для обработки металла и камня, пульты и панели, сахар (до 31 августа) и зерновые культуры (до 30 июня). По оценкам ЦМАКП, доля импорта товаров из объявивших ограничительные меры государств в общем объеме конечного потребления Россией товаров и услуг составляет 3,9%.

Денежно-кредитная политика (ДКП) других стран. По состоянию на конец 2021 года в мире насчитывается 55 стран, в которых применяется режим таргетирования инфляции. Кроме того, инфляция таргетируется в целом по Еврозоне. Цель монетарной политики ФРС США – поддержание максимальной занятости, которая не угрожает борьбе с инфляцией (таргет по инфляции в США 2%).

В текущих условиях высокой инфляции монетарную политику ужесточают ЕЦБ, ФРС, Банк Англии. Снижение процентной ставки ожидается в Китае. Смягчение монетарной политики в Китае в период ужесточения ДКП большинства ЦБ может оказать давление на юань.

Основные санкции. Введённые санкции против России включают в себя ограничения финансовой системы России (включая Центробанк и крупнейшие банки), деятельности ряда российских компаний и отдельных отраслей экономики, а также закрытие воздушного пространства и морских портов, персональные санкции против руководства России и крупнейших предпринимателей.

Наиболее ощутимые меры для российской экономики – заморозка золотовалютных резервов ЦБ и отказ от российских энергоресурсов. Заморозка части резервов ЦБ ограничивает возможности регулятора поддерживать финансовую систему страны и курс рубля. Доступ ЦБ к наиболее ликвидным резервам, валюте, обеспечивает возможность оперативной поддержки курса рубля. На конец 2021 года объем активов Банка России в иностранных валютах и золоте составил 612,9 млрд долларов США, из них 481,4 млрд долларов США – валютные активы и 131,5 млрд долларов США – золото (см. график «Распределение активов Банка России»). Банк России сократил долю в евро и долларах с 50% до 45%, при этом нарастив долю резервов в юанях с 12,8% до 17,1%.

Отказ от российского сырья, в свою очередь, снизит приток капитала в страну и негативно отразится на денежном потоке нефтегазовых компаний. Чем масштабнее отказ от российского экспорта, тем слабее может быть рубль.

Приложение: На какие активы обратить внимание

На основе анализа кризисного периода 2014 и 2020 гг. можно выделить отрасли-аутсайдеры и отрасли-бенефициары текущей ситуации. Отрасли с возможным негативным влиянием: строительство, гостиницы и рестораны, оптовая и розничная торговля (кроме продуктов первой необходимости), транспорт, металлургия. Отрасли-бенефициары: сельское хозяйство, потребительский сектор (приоритет – товары первой необходимости и хард-дискаунтеры), химии и нефтехимии (удобрения).

Лучше остальных выглядят компании с минимальным участием иностранных инвесторов в структуре капитала и получающим основной объем выручки на внутреннем рынке РФ. Такой бизнес, как правило, устойчивее в период геополитического давления и легче переносит внешние шоки. В период кризиса 2014 года компании, ориентированные на внутренний спрос, продемонстрировали устойчивость финансовых показателей: умеренное снижение маржинальности и темпов роста выручки, положительный денежный поток. Среди таких компаний МТС и Магнит. Данные компании в течение последних минимум трех лет генерируют положительный денежный поток, за счет чего они более устойчивы к изменениям экономической конъюнктуры.

Текущая конъюнктура рынка также благоприятствует компаниям, которые выигрывают от ослабления курса рубля. Высокие цены на энергоресурсы и привязка контрактных цен по поставкам нефти и газа к доллару может поддержать финансовое состояние российских компаний-экспортеров. Чтобы снизить влияние геополитических факторов, стоит обратить внимание, чтобы компания-экспортер не находилась под санкциями. В текущей ситуации интересными выглядят ФосАгро, ЛУКОЙЛ и Норникель, Полюс.

Компании, ориентированные на внутренний спрос

МТС – ведущая телекоммуникационная компания в России и СНГ. Драйверы: поддержка телеком отрасли государством (снижение налогообложения, повышение тарифов пропорционально инфляции), сильная динамика МТС банка Риски: сложность с обслуживанием оборудования, замедление разработки и внедрения новых технологий.

Магнит — одна из ведущих розничных сетей в России по торговле продуктами питания, лидер по количеству магазинов. Драйверы: стабильный характер выручки за счет постоянного спроса на продукты питания, развитие сетей жестких дискаунтеров и сервиса по доставке продуктов. Риски: снижение располагаемых доходов населения, введение государством потолка цен на социально значимые товары, долговая нагрузка.

Компании, которым выгодно ослабление курса рубля

ФосАгро – ведущий мировой производитель комплексных удобрений. Драйверы: рост спроса и цен на удобрения на мировом рынке (с начала года цены на аммиак, азот, фосфаты и сульфаты увеличились на 30%), дефицит зерна в ЕС (международный индекс цен на зерновые ФАО в марте составил 170,1 пунктов, +24,9% м/м). Риски: рост объемов экспортного предложения удобрений со стороны Китая, сокращение импортного спроса со стороны Индии и стран ЕС.

ЛУКОЙЛ — одна из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире. Драйверы: цены на нефть на уровне исторических максимумов, программа обратного выкупа акций до конца 2022 года (при низких котировках интенсивность может возрасти), низкая долговая нагрузка по отрасли. Риски: снижение цен и спроса на российскую нефть, укрепление рубля.

Норникель — крупнейший в мире производитель никеля и палладия, доля ЕС и США в выручке компании составляет 70%. Драйверы: значимая доля на мировом рынке палладия (44%) и никеля (22%); никель используется в аккумуляторных батареях, которые необходимы при переходе на зеленую энергетику. Риски: возможные логистические проблемы (авиасообщение), введение ограничений на экспорт палладия и никеля (сейчас ЕС ввел ограничения на импорт стали и железа).

Полюс – крупнейшая в России, одна из пяти ведущих мировых золотодобывающих компаний с низкой себестоимостью производства. Драйверы: рост инфляции, поддержка внутреннего спроса (физ. лица могут покупать золото без НДС, ЦБ покупает золото у кредитных организаций по фиксированной цене). Риски: затруднения с логистикой, снижение внешнего спроса (доля выручки за пределами РФ 1,4% в 2021 г.)

https://rencredit.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter