Обеспокоенность ситуацией на продовольственном рынке и апокалиптические прогнозы о возможном наступлении голода в ряде стран третьего мира контрастируют с цифрами из майского отчёта FAO (Продовольственная и сельскохозяйственная организация ООН), которые демонстрируют рост мировых запасов зерна. Однако и сама FAO в оценках ситуации опирается не на цифры из своих отчётов, а на угрозы, возникающие из-за изменений на мировых рынках зерна.

Апокалиптические прогнозы

Продовольственная и сельскохозяйственная организация ООН (FAO) заявила, что её индекс цен на продукты питания, который отслеживает ежемесячные изменения мировых цен на корзину товаров, в марте 2022 г. составил в среднем 159,3 пункта, что на 12,6% больше, чем в феврале. При этом февральский индекс уже был самым высоким с момента его создания в 1990 г.

«Эти очень высокие цены на продукты питания требуют срочных действий», — заявил Йозеф Шмидхубер, заместитель директора отдела рынков и торговли FAO.

Представитель FAO пояснил, что «массовые перебои с поставками из региона Чёрного моря подстегнули цены на растительное масло... Экспорта через Чёрное море, по сути, нет, и экспорт через Балтику тоже практически заканчивается».

Кроме того, на 30% выросли цены на удобрения, так как Россия является их ведущим мировым экспортёром.

Йозеф Шмидхубер уточнил, что невозможно точно подсчитать, насколько именно ситуация на Украине виновата в рекордных ценах на продовольствие, отметив, что другие факторы — это проблемы с урожаем в США и Китае.

Чтобы удовлетворить потребности стран-импортёров продовольствия, FAO разрабатывает предложение по механизму снижения стоимости импорта для беднейших стран. Предложение призывает соответствующие страны взять на себя дополнительные инвестиции в собственное сельскохозяйственное производство, чтобы получить импортные кредиты, и это должно помочь смягчить удар.

Резкий рост цен на продовольствие и перебои с поставками из России и Украины усугубили ситуацию с продуктами питания в странах Ближнего Востока, Африки и некоторых регионах Азии, где население постоянно недоедает и миллионы людей выживают за счёт субсидируемого хлеба и дешёвой лапши.

По словам Сиб Олло, старшего научного сотрудника Всемирной продовольственной программы для Западной и Центральной Африки, «в регионе наблюдается резкое ухудшение продовольственной безопасности». Он отметил, что там и так 6 млн детей уже недоедают, а почти 16 млн человек в городских районах выживают на грани голода.

Благополучная статистика не успокаивает панику

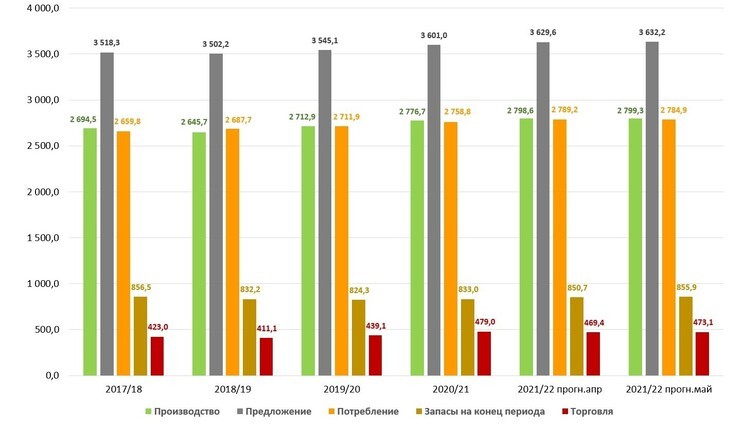

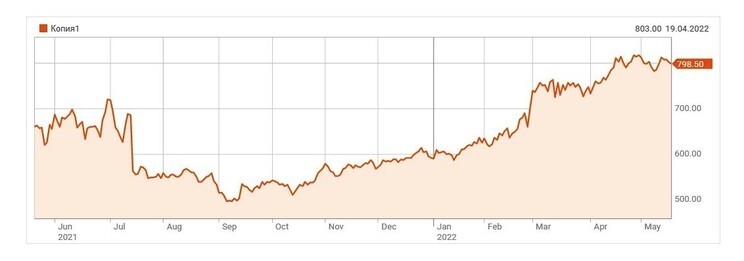

Между тем, если посмотреть на статистические данные FAO и составленные в этой организации прогнозы, оснований для панических настроений быть не должно. Общее производство зерна в текущем сезоне, согласно уточнённому прогнозу, возрастёт по сравнению с прошлым годом на 22,6 млн т (+700 тыс. т по сравнению с апрельским прогнозом). Основную долю прироста обеспечила кукуруза, с лихвой компенсировав серьёзное падение объёмов производства ячменя в мире.

Мировой рынок зерновых, млн тонн

Рис. 1. Мировой рынок зерна. Источник: fao.org

В майском отчёте на 4,3 млн т ухудшился, по сравнению с апрельским, прогноз мирового потребления зерна, главным образом вследствие снижения потребления пшеницы на корма в Индии. Но оно всё равно возрастёт на 26,1 млн т по сравнению с прошлым годом, в основном за счёт ожидаемого увеличения использования кукурузы в кормовых целях, прежде всего в Бразилии, Канаде и Китае, а также для производства этанола в Соединённых Штатах Америки.

Рост был бы больше, если бы не сокращения потребления ячменя в сезоне 2021–2022 гг. в Канаде, Европейском союзе и Соединённом Королевстве Великобритании и Северной Ирландии из-за сокращения урожая, а также в Саудовской Аравии в результате снижения импорта по сравнению с уровнем прошлого сезона.

Даже прогноз объёмов международной торговли зерном в мае улучшился по сравнению с апрельским на 3,7 млн т. Однако это означает уменьшение объёмов относительно прошлого года на 5,9 млн т. Что всё же лучше, чем сокращение на 9,6 млн т, спрогнозированное в апреле.

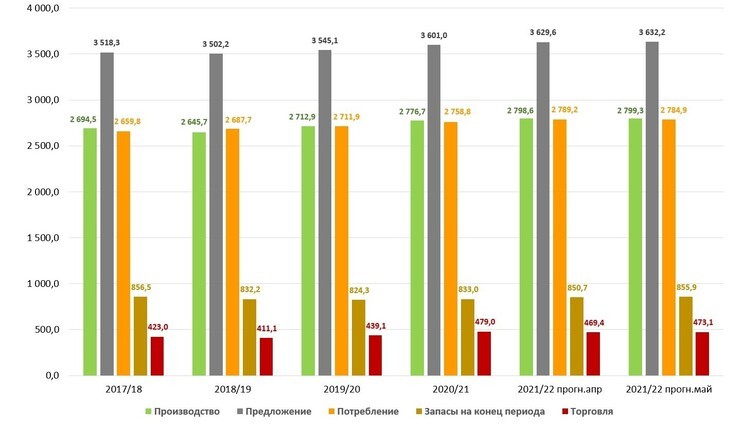

FAO заявила, что причиной скачка цен на зерновые стала в первую очередь ситуация на Украине, так как на Россию приходится около 30%, а на Украину — около 20% мирового экспорта пшеницы и кукурузы.

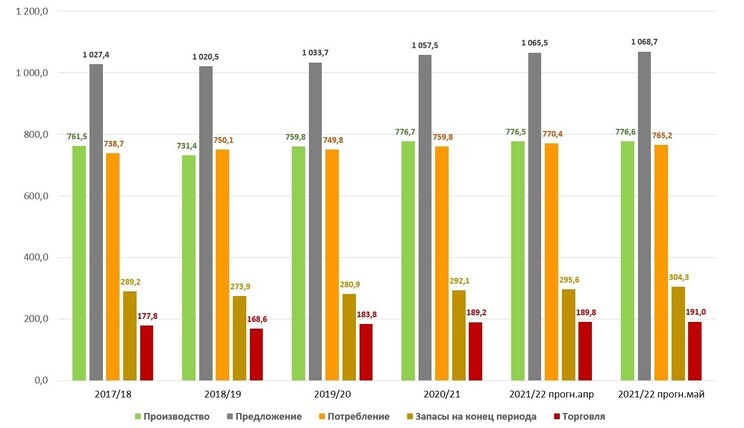

Но, по данным майского прогноза FAO, сокращение мирового производства пшеницы составит всего 200 тыс. т. При этом потребление пшеницы вырастет на 5,4 млн т. По апрельскому прогнозу должно было вырасти на 10,6 млн т.

Мировой рынок пшеницы

Рис. 2. Мировой рынок пшеницы. Источник: fao.org

Прогноз по объёму торговли пшеницей в мире в сезоне 2021–2022 гг. (июль/июнь) был повышен на 1,2 млн т по сравнению с уровнем предыдущего месяца и теперь составляет 191 млн т, что на 1% выше уровня сезона 2020–2021 гг. Из-за блокировки портов экспорт пшеницы из Украины остаётся ограничен, и произведённый в этом месяце пересмотр прогноза в сторону увеличения обусловлен более высоким, чем ожидалось, экспортом из Российской Федерации. Несмотря на ограничения на грузоперевозки и проведение торгово-финансовых операций, Россия в течение апреля продолжала поставки, которые в основном шли в Египет, Исламскую Республику Иран и Турцию.

Рост прогнозируемых объёмов международной торговли (1,2 млн т) окажется меньше, чем в три последних года, но всё равно выглядит вполне благополучно по сравнению с сокращением международной торговли пшеницей на 9,2 млн т в сезон 2018–2019 гг.

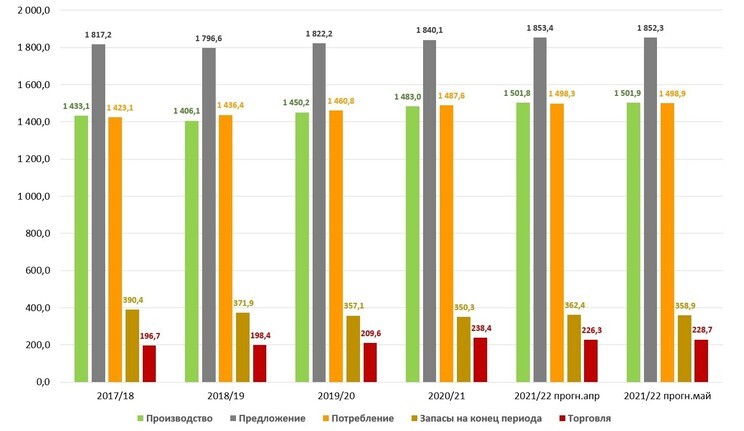

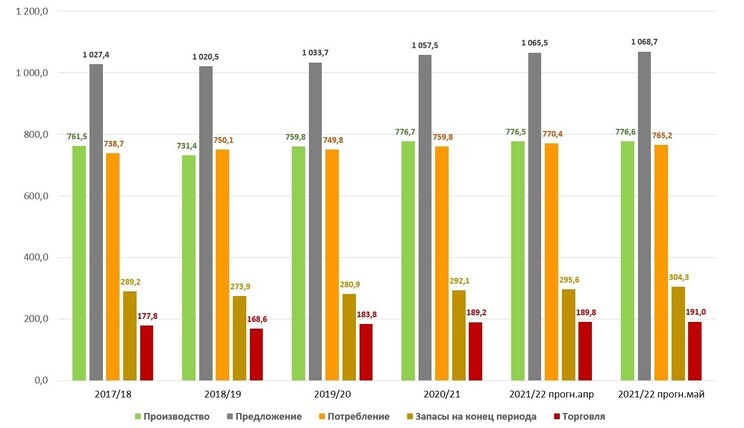

Наибольшее сокращение по прогнозу FAO ждёт рынок фуражного зерна: международная торговля им, согласно майскому прогнозу, сократится на 9,7 млн т, а по апрельскому прогнозу ожидалось сокращение в 12,1 млн т. Но это сокращение касается международной торговли. Мировое производство фуражного зерна вырастет на 18,8 млн т, а потребление — на 11,3 млн т. Это позволит впервые за последние четыре года не сокращать, а увеличить запасы фуражного зерна на 8,6 млн т.

Мировой рынок фуражного зерна, млн тонн

Рис. 3. Мировой рынок фуражного зерна. Источник: fao.org

Дожди, засухи и фьючерсы

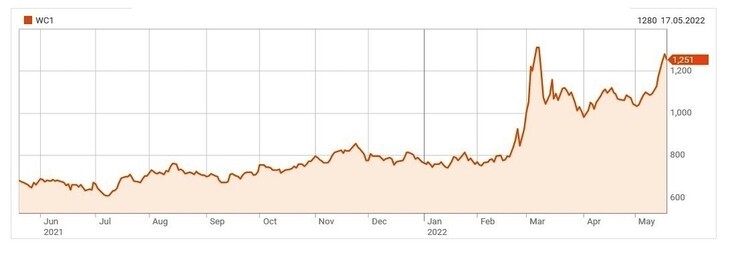

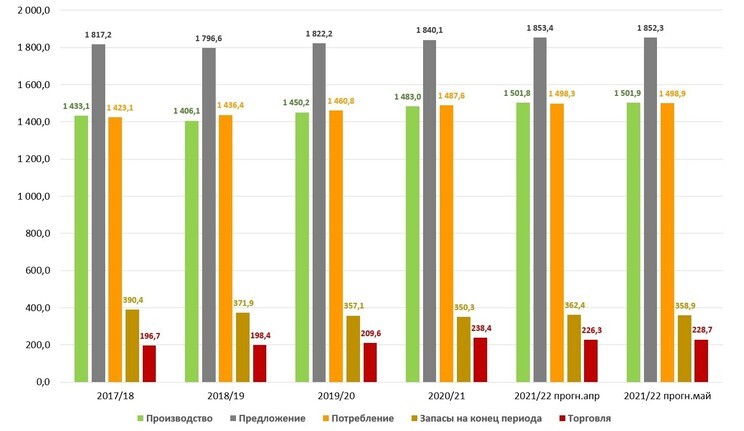

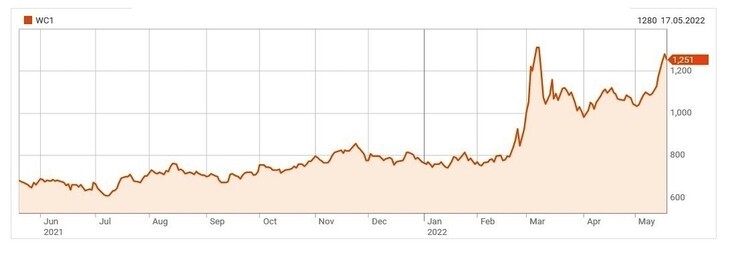

На фоне этих вполне благополучных цифр резкий рост фьючерсов на пшеницу требует объяснений.

Фьючерсы на пшеницу в США

Рис. 4. Динамика изменения стоимости фьючерсов на пшеницу в США, июнь 2021 — май 2022. Источник: Reuters

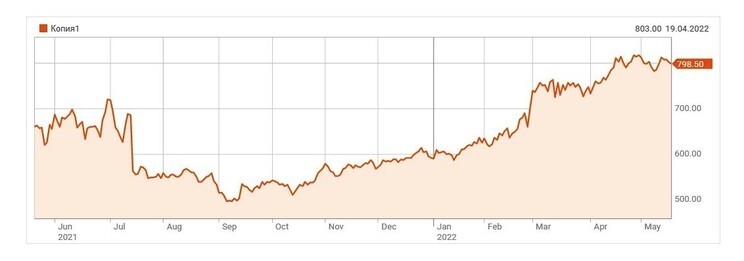

Резкий взлёт котировок сразу после начала спецоперации на Украине вполне закономерен. При этом фьючерсы на кукурузу подорожали не столь сильно.

Фьючерсы на кукурузу в США

Рис. 5. Динамика изменения стоимости фьючерсов на кукурузу в США, июнь 2021 — май 2022. Источник: Reuters

Меньшая «нервозность» котировок фьючерсов на кукурузу объясняется тем, что, по имеющимся данным, в ведущих странах-производителях кукурузы её урожай будет выше среднего. В Южной Америке в 2022 г. он может достичь рекордных 116 млн т, что обусловлено таким же рекордным увеличением посевных площадей. Несмотря на некоторые опасения в связи с установившимися в некоторых регионах страны засушливыми погодными условиями, что может привести к снижению производства, в Мату-Гросу, основном штате — производителе кукурузы, погодные условия благоприятствуют хорошему урожаю. В Аргентине засушливые погодные условия могут привести к снижению урожайности и умеренному сокращению производства примерно до 57 млн т; однако урожай всё ещё ожидается на уровне выше среднестатистических значений. На юге Африки, несмотря на последствия наводнений в восточных районах ЮАР — ведущего производителя и экспортёра в регионе, производство кукурузы в 2022 г. по-прежнему прогнозируется на уровне 15,3 млн т, что также выше среднестатистических значений.

Что касается пшеницы, то прогнозы по её урожаям в целом благоприятны. Как отмечает FAO, в США сохраняющиеся засушливые условия привели к ухудшению прогнозов на урожай озимых и снижению ожиданий по объёму производства этой культуры в целом. Однако, благодаря увеличению посевных площадей в результате роста цен, общий объём производства пшеницы в этой стране в 2022 г. всё ещё оценивается на уровне 50 млн т, что примерно на 5 млн т (11%) выше показателей прошлого года. В Канаде, где скоро начнётся сев яровой пшеницы, ожидается существенное восстановление объёмов производства после низкого урожая 2021 г., пострадавшего от засухи. Виды на урожай в Российской Федерации остаются в целом благоприятными: погодные условия также позволяют надеяться на рост урожайности и на увеличение объёмов производства в 2022 г. В Европейском союзе прогноз по объёму производства пшеницы в этом месяце был повышен до 139,5 млн т: последние данные указывают на небольшое увеличение посевных площадей под пшеницу по сравнению с предыдущими прогнозами. Однако сохраняющаяся в южных регионах засушливая погода может привести к снижению урожайности в 2022 г., нивелировав эффект от увеличения площади посевов, в результате чего объём производства в годовом исчислении останется на неизменном уровне. В Азии в 2022 г. небольшое увеличение производства прогнозируется в Индии и Пакистане, в то время как в странах Ближнего Востока производство пшеницы ожидается на уровне, близком к среднестатистическим значениям, чему способствует благоприятная погода. Однако в Северной Африке последствия засухи, которые особенно остро ощущаются в Марокко, могут привести к значительному снижению объёмов производства.

Будущее зерновых рынков

Ключевым фактором, который повлиял на подорожание пшеницы, является исчезновение с рынка её объёмов, производимых на Украине (хотя отчасти экспорт пока сохраняется), в России, а теперь и в Индии, где на экспорт отправлялось около 10 млн т зерна из производимых 110 млн.

Экспорт пшеницы запретил и Казахстан — крупнейший перекупщик этого товара: большое количество пшеницы потреблялось внутри страны и продавалось в другие страны. Как только Россия запретила экспорт пшеницы, Казахстан сразу же закрыл экспорт со своей территории, чтобы не оказаться в ситуации, когда можно хорошо заработать, но остаться без собственных запасов.

Как отмечает Международный исследовательский институт продовольственной политики (IFPRI), страны Ближнего Востока и Северной Африки в последние годы реэкспортировали муку и другие продукты переработки пшеницы, что поддерживало их бюджеты. И там, где власти не успевают среагировать так же быстро, как в Казахстане, возникают внутренние проблемы. В Ливане уже сейчас налицо все признаки хлебного кризиса: пшеницу продают строго по карточкам и лишь для выпечки, перед пекарнями выстраиваются огромные очереди.

Страны, которые недополучили зерно, ищут других поставщиков. В результате трейдеры, стремящиеся заработать, разгоняют котировки на бирже.

Что будут делать с излишним зерном Россия, Индия и Казахстан? Представляется логичным, что поставки будут продолжаться, но в рамках межправительственных соглашений и, возможно, по небиржевым ценам. Россия может продолжить поставки зерна дружественным странам или странам, готовым поставлять в ответ товары, необходимые России для обхода санкций. У Индии в отношении покупателей зерна, вероятно, свои интересы. В таких сделках расчёты могут вестись в национальных валютах (или в рублях). Но даже если расчёты будут осуществляться в долларах (или в пересчёте на доллары), сам факт ухода от биржевого ценообразования будет подрывать сложившуюся систему биржевой торговли сырьевыми товарами. Снижение объёма сделок с реальными товарами уменьшает базу для оборота фьючерсов. Всё больше производных инструментов будет приходиться на меньшее количество товара. И, если цены будут разгоняться, всё больше стран будет стремиться к установлению прямых связей с поставщиками и к фиксации цены на поставляемое зерно, пусть и в обмен на фиксацию цен на свои экспортные товары.

Вопрос лишь в том, насколько гарантированы прямые поставки от экспортёра зерна. Не будет ли у него соблазна в случае плохого урожая сократить экспорт для защиты внутреннего рынка? Россия так уже поступала. Поэтому часть зерна покупатели неизбежно будут приобретать у зерновых трейдеров, работающих с биржей, и полностью зерновые фьючерсы не исчезнут. А в долгосрочной перспективе многое будет зависеть от возможности нарастить производство зерна в Австралии, Канаде, Аргентине и США. Конечно, этому препятствует рост стоимости горюче-смазочных материалов и минеральных удобрений. Но с возросшими ценами на зерно задача перестаёт быть нерешаемой. А в условиях растущей инфляции тенденция повышения цен на зерно вряд ли сменится на противоположную.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Апокалиптические прогнозы

Продовольственная и сельскохозяйственная организация ООН (FAO) заявила, что её индекс цен на продукты питания, который отслеживает ежемесячные изменения мировых цен на корзину товаров, в марте 2022 г. составил в среднем 159,3 пункта, что на 12,6% больше, чем в феврале. При этом февральский индекс уже был самым высоким с момента его создания в 1990 г.

«Эти очень высокие цены на продукты питания требуют срочных действий», — заявил Йозеф Шмидхубер, заместитель директора отдела рынков и торговли FAO.

Представитель FAO пояснил, что «массовые перебои с поставками из региона Чёрного моря подстегнули цены на растительное масло... Экспорта через Чёрное море, по сути, нет, и экспорт через Балтику тоже практически заканчивается».

Кроме того, на 30% выросли цены на удобрения, так как Россия является их ведущим мировым экспортёром.

Йозеф Шмидхубер уточнил, что невозможно точно подсчитать, насколько именно ситуация на Украине виновата в рекордных ценах на продовольствие, отметив, что другие факторы — это проблемы с урожаем в США и Китае.

Чтобы удовлетворить потребности стран-импортёров продовольствия, FAO разрабатывает предложение по механизму снижения стоимости импорта для беднейших стран. Предложение призывает соответствующие страны взять на себя дополнительные инвестиции в собственное сельскохозяйственное производство, чтобы получить импортные кредиты, и это должно помочь смягчить удар.

Резкий рост цен на продовольствие и перебои с поставками из России и Украины усугубили ситуацию с продуктами питания в странах Ближнего Востока, Африки и некоторых регионах Азии, где население постоянно недоедает и миллионы людей выживают за счёт субсидируемого хлеба и дешёвой лапши.

По словам Сиб Олло, старшего научного сотрудника Всемирной продовольственной программы для Западной и Центральной Африки, «в регионе наблюдается резкое ухудшение продовольственной безопасности». Он отметил, что там и так 6 млн детей уже недоедают, а почти 16 млн человек в городских районах выживают на грани голода.

Благополучная статистика не успокаивает панику

Между тем, если посмотреть на статистические данные FAO и составленные в этой организации прогнозы, оснований для панических настроений быть не должно. Общее производство зерна в текущем сезоне, согласно уточнённому прогнозу, возрастёт по сравнению с прошлым годом на 22,6 млн т (+700 тыс. т по сравнению с апрельским прогнозом). Основную долю прироста обеспечила кукуруза, с лихвой компенсировав серьёзное падение объёмов производства ячменя в мире.

Мировой рынок зерновых, млн тонн

Рис. 1. Мировой рынок зерна. Источник: fao.org

В майском отчёте на 4,3 млн т ухудшился, по сравнению с апрельским, прогноз мирового потребления зерна, главным образом вследствие снижения потребления пшеницы на корма в Индии. Но оно всё равно возрастёт на 26,1 млн т по сравнению с прошлым годом, в основном за счёт ожидаемого увеличения использования кукурузы в кормовых целях, прежде всего в Бразилии, Канаде и Китае, а также для производства этанола в Соединённых Штатах Америки.

Рост был бы больше, если бы не сокращения потребления ячменя в сезоне 2021–2022 гг. в Канаде, Европейском союзе и Соединённом Королевстве Великобритании и Северной Ирландии из-за сокращения урожая, а также в Саудовской Аравии в результате снижения импорта по сравнению с уровнем прошлого сезона.

Даже прогноз объёмов международной торговли зерном в мае улучшился по сравнению с апрельским на 3,7 млн т. Однако это означает уменьшение объёмов относительно прошлого года на 5,9 млн т. Что всё же лучше, чем сокращение на 9,6 млн т, спрогнозированное в апреле.

FAO заявила, что причиной скачка цен на зерновые стала в первую очередь ситуация на Украине, так как на Россию приходится около 30%, а на Украину — около 20% мирового экспорта пшеницы и кукурузы.

Но, по данным майского прогноза FAO, сокращение мирового производства пшеницы составит всего 200 тыс. т. При этом потребление пшеницы вырастет на 5,4 млн т. По апрельскому прогнозу должно было вырасти на 10,6 млн т.

Мировой рынок пшеницы

Рис. 2. Мировой рынок пшеницы. Источник: fao.org

Прогноз по объёму торговли пшеницей в мире в сезоне 2021–2022 гг. (июль/июнь) был повышен на 1,2 млн т по сравнению с уровнем предыдущего месяца и теперь составляет 191 млн т, что на 1% выше уровня сезона 2020–2021 гг. Из-за блокировки портов экспорт пшеницы из Украины остаётся ограничен, и произведённый в этом месяце пересмотр прогноза в сторону увеличения обусловлен более высоким, чем ожидалось, экспортом из Российской Федерации. Несмотря на ограничения на грузоперевозки и проведение торгово-финансовых операций, Россия в течение апреля продолжала поставки, которые в основном шли в Египет, Исламскую Республику Иран и Турцию.

Рост прогнозируемых объёмов международной торговли (1,2 млн т) окажется меньше, чем в три последних года, но всё равно выглядит вполне благополучно по сравнению с сокращением международной торговли пшеницей на 9,2 млн т в сезон 2018–2019 гг.

Наибольшее сокращение по прогнозу FAO ждёт рынок фуражного зерна: международная торговля им, согласно майскому прогнозу, сократится на 9,7 млн т, а по апрельскому прогнозу ожидалось сокращение в 12,1 млн т. Но это сокращение касается международной торговли. Мировое производство фуражного зерна вырастет на 18,8 млн т, а потребление — на 11,3 млн т. Это позволит впервые за последние четыре года не сокращать, а увеличить запасы фуражного зерна на 8,6 млн т.

Мировой рынок фуражного зерна, млн тонн

Рис. 3. Мировой рынок фуражного зерна. Источник: fao.org

Дожди, засухи и фьючерсы

На фоне этих вполне благополучных цифр резкий рост фьючерсов на пшеницу требует объяснений.

Фьючерсы на пшеницу в США

Рис. 4. Динамика изменения стоимости фьючерсов на пшеницу в США, июнь 2021 — май 2022. Источник: Reuters

Резкий взлёт котировок сразу после начала спецоперации на Украине вполне закономерен. При этом фьючерсы на кукурузу подорожали не столь сильно.

Фьючерсы на кукурузу в США

Рис. 5. Динамика изменения стоимости фьючерсов на кукурузу в США, июнь 2021 — май 2022. Источник: Reuters

Меньшая «нервозность» котировок фьючерсов на кукурузу объясняется тем, что, по имеющимся данным, в ведущих странах-производителях кукурузы её урожай будет выше среднего. В Южной Америке в 2022 г. он может достичь рекордных 116 млн т, что обусловлено таким же рекордным увеличением посевных площадей. Несмотря на некоторые опасения в связи с установившимися в некоторых регионах страны засушливыми погодными условиями, что может привести к снижению производства, в Мату-Гросу, основном штате — производителе кукурузы, погодные условия благоприятствуют хорошему урожаю. В Аргентине засушливые погодные условия могут привести к снижению урожайности и умеренному сокращению производства примерно до 57 млн т; однако урожай всё ещё ожидается на уровне выше среднестатистических значений. На юге Африки, несмотря на последствия наводнений в восточных районах ЮАР — ведущего производителя и экспортёра в регионе, производство кукурузы в 2022 г. по-прежнему прогнозируется на уровне 15,3 млн т, что также выше среднестатистических значений.

Что касается пшеницы, то прогнозы по её урожаям в целом благоприятны. Как отмечает FAO, в США сохраняющиеся засушливые условия привели к ухудшению прогнозов на урожай озимых и снижению ожиданий по объёму производства этой культуры в целом. Однако, благодаря увеличению посевных площадей в результате роста цен, общий объём производства пшеницы в этой стране в 2022 г. всё ещё оценивается на уровне 50 млн т, что примерно на 5 млн т (11%) выше показателей прошлого года. В Канаде, где скоро начнётся сев яровой пшеницы, ожидается существенное восстановление объёмов производства после низкого урожая 2021 г., пострадавшего от засухи. Виды на урожай в Российской Федерации остаются в целом благоприятными: погодные условия также позволяют надеяться на рост урожайности и на увеличение объёмов производства в 2022 г. В Европейском союзе прогноз по объёму производства пшеницы в этом месяце был повышен до 139,5 млн т: последние данные указывают на небольшое увеличение посевных площадей под пшеницу по сравнению с предыдущими прогнозами. Однако сохраняющаяся в южных регионах засушливая погода может привести к снижению урожайности в 2022 г., нивелировав эффект от увеличения площади посевов, в результате чего объём производства в годовом исчислении останется на неизменном уровне. В Азии в 2022 г. небольшое увеличение производства прогнозируется в Индии и Пакистане, в то время как в странах Ближнего Востока производство пшеницы ожидается на уровне, близком к среднестатистическим значениям, чему способствует благоприятная погода. Однако в Северной Африке последствия засухи, которые особенно остро ощущаются в Марокко, могут привести к значительному снижению объёмов производства.

Будущее зерновых рынков

Ключевым фактором, который повлиял на подорожание пшеницы, является исчезновение с рынка её объёмов, производимых на Украине (хотя отчасти экспорт пока сохраняется), в России, а теперь и в Индии, где на экспорт отправлялось около 10 млн т зерна из производимых 110 млн.

Экспорт пшеницы запретил и Казахстан — крупнейший перекупщик этого товара: большое количество пшеницы потреблялось внутри страны и продавалось в другие страны. Как только Россия запретила экспорт пшеницы, Казахстан сразу же закрыл экспорт со своей территории, чтобы не оказаться в ситуации, когда можно хорошо заработать, но остаться без собственных запасов.

Как отмечает Международный исследовательский институт продовольственной политики (IFPRI), страны Ближнего Востока и Северной Африки в последние годы реэкспортировали муку и другие продукты переработки пшеницы, что поддерживало их бюджеты. И там, где власти не успевают среагировать так же быстро, как в Казахстане, возникают внутренние проблемы. В Ливане уже сейчас налицо все признаки хлебного кризиса: пшеницу продают строго по карточкам и лишь для выпечки, перед пекарнями выстраиваются огромные очереди.

Страны, которые недополучили зерно, ищут других поставщиков. В результате трейдеры, стремящиеся заработать, разгоняют котировки на бирже.

Что будут делать с излишним зерном Россия, Индия и Казахстан? Представляется логичным, что поставки будут продолжаться, но в рамках межправительственных соглашений и, возможно, по небиржевым ценам. Россия может продолжить поставки зерна дружественным странам или странам, готовым поставлять в ответ товары, необходимые России для обхода санкций. У Индии в отношении покупателей зерна, вероятно, свои интересы. В таких сделках расчёты могут вестись в национальных валютах (или в рублях). Но даже если расчёты будут осуществляться в долларах (или в пересчёте на доллары), сам факт ухода от биржевого ценообразования будет подрывать сложившуюся систему биржевой торговли сырьевыми товарами. Снижение объёма сделок с реальными товарами уменьшает базу для оборота фьючерсов. Всё больше производных инструментов будет приходиться на меньшее количество товара. И, если цены будут разгоняться, всё больше стран будет стремиться к установлению прямых связей с поставщиками и к фиксации цены на поставляемое зерно, пусть и в обмен на фиксацию цен на свои экспортные товары.

Вопрос лишь в том, насколько гарантированы прямые поставки от экспортёра зерна. Не будет ли у него соблазна в случае плохого урожая сократить экспорт для защиты внутреннего рынка? Россия так уже поступала. Поэтому часть зерна покупатели неизбежно будут приобретать у зерновых трейдеров, работающих с биржей, и полностью зерновые фьючерсы не исчезнут. А в долгосрочной перспективе многое будет зависеть от возможности нарастить производство зерна в Австралии, Канаде, Аргентине и США. Конечно, этому препятствует рост стоимости горюче-смазочных материалов и минеральных удобрений. Но с возросшими ценами на зерно задача перестаёт быть нерешаемой. А в условиях растущей инфляции тенденция повышения цен на зерно вряд ли сменится на противоположную.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter