Короткая история о том, почему нужно выбирать эффективные компании, а не пытаться угадать дно рынка.

Для оценки успешности инвестиций важную роль играет выбор точки отсчета. Вот купили мы квартиру в 1999 году и до сих пор ее сдаем – и это лучшая инвестиция. А если купили в 2012, продали в 2018 – не факт что ушли со своими. Аналогично с акциями.

Я решил показать вам сравнение двух интересных компаний – Сбербанка и ВТБ без подробного погружения в стоимостной анализ. Моя цель показать, что важно выбирать эффективные компании, а не гипнотизировать график и выбирать, когда покупать.

Итак, Сбербанк и ВТБ — это два похожих по масштабам банка в России – банк №1 и банк №2. Активы первого – почти 40 трлн. рублей, второго – 20. Газпромбанк на третьем месте далеко позади (9 трлн.)

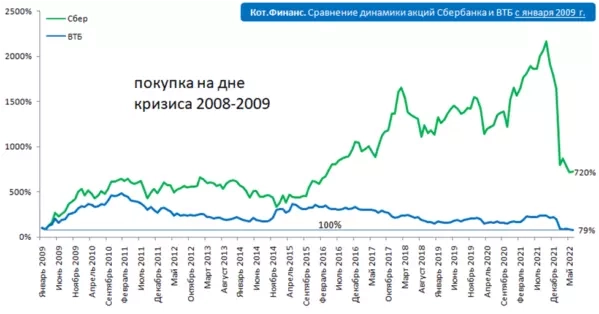

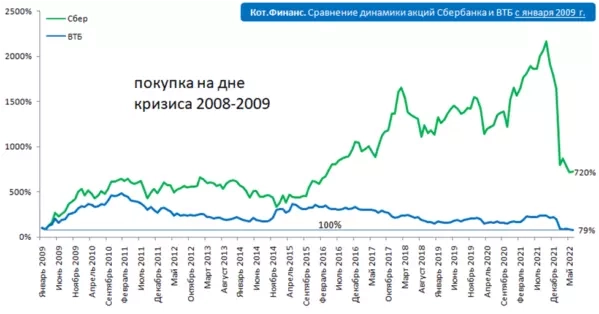

Я покажу две точки отсчета. Сначала представим, что вы выкупили дно рынка и решили инвестировать в банки в январе 2009 года. Это был самый дешевый рынок, я проверял.

За почти 14 лет ВТБ так и не вырос в цене. Тут даже не надо спорить про покупательную способность денег и инфляцию; инвестиция убыточна. За это время компания выплатила дивиденды в в сумме 0,0166528, или 66% от цены покупки (с учетом налогов).

И другой пример – Сбербанк: вырос в 7 раз и в качестве дивидендов чуть меньше чем за 14 лет заплатил еще дивидендами в 4,5 раза больше цены покупки января 2009 года.

Компании – из одной отрасли, работают на одном рынке. У них одинаковый сегмент и статус – госбанк.

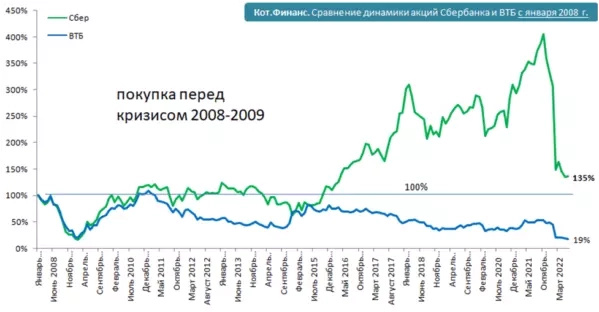

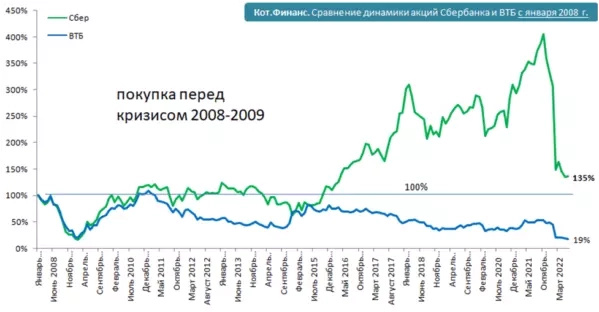

Давайте попробуем от обратного – если вы купили в самое неподходящее для этого время – годом ранее, в 2008 году. Российский фондовый рынок обрушился в мае 2008 года, но банки более чутко реагировали на банковский кризис США, поэтому самые высокие отметки у акций были в январе 2008.

Учитывая, что покупка акций произошла в самое неподходящее время двух десятилетий, у Сбербанка еще неплохой результат: он хотя бы номинально выше цены приобретения. Доходность ВТБ минус 81%. В страховом бизнесе это тотал.

Что с дивидендами? Поскольку дивиденды те же, что и в первом примере, но цена покупки отличается, то относительно января 2008 года, ВТБ дал только 15% дивидендов. Сбербанк – 85%.

Так что же отличает эти два банка?

1. Качество менеджмента. Возьмем самый простой пример – обещая. Сколько лет ВТБ обещал платить дивиденды исходя из своей политики? Сбер делал это всегда. Отклонился только в этом году.

2. Эффективность.

ROE (возврат на капитал) Сбербанка в обычные годы около 25%. Это значит, что Сбербанк на каждый рубль своего капитала получает в среднем 25 копеек в год. Сбербанк прибылен всегда.

ROE ВТБ зачастую меньше 10%, а в каждый кризис банк терпит убытки. Зачастую они покрываются помощью государства, размывая доли акционеров.

3. Развитие. Экосистемы: все знают про Деливери Клаб, Самокат, СберМаркет, онлайн кинотеатр ОККО, СиьиДрайв, 2ГИС. А что навскидку вспомните из экосистемы ВТБ?

Какие еще отличаи этих банков я не увидел? Как вы относитесь к Сбербанку и ВТБ?

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Для оценки успешности инвестиций важную роль играет выбор точки отсчета. Вот купили мы квартиру в 1999 году и до сих пор ее сдаем – и это лучшая инвестиция. А если купили в 2012, продали в 2018 – не факт что ушли со своими. Аналогично с акциями.

Я решил показать вам сравнение двух интересных компаний – Сбербанка и ВТБ без подробного погружения в стоимостной анализ. Моя цель показать, что важно выбирать эффективные компании, а не гипнотизировать график и выбирать, когда покупать.

Итак, Сбербанк и ВТБ — это два похожих по масштабам банка в России – банк №1 и банк №2. Активы первого – почти 40 трлн. рублей, второго – 20. Газпромбанк на третьем месте далеко позади (9 трлн.)

Я покажу две точки отсчета. Сначала представим, что вы выкупили дно рынка и решили инвестировать в банки в январе 2009 года. Это был самый дешевый рынок, я проверял.

За почти 14 лет ВТБ так и не вырос в цене. Тут даже не надо спорить про покупательную способность денег и инфляцию; инвестиция убыточна. За это время компания выплатила дивиденды в в сумме 0,0166528, или 66% от цены покупки (с учетом налогов).

И другой пример – Сбербанк: вырос в 7 раз и в качестве дивидендов чуть меньше чем за 14 лет заплатил еще дивидендами в 4,5 раза больше цены покупки января 2009 года.

Компании – из одной отрасли, работают на одном рынке. У них одинаковый сегмент и статус – госбанк.

Давайте попробуем от обратного – если вы купили в самое неподходящее для этого время – годом ранее, в 2008 году. Российский фондовый рынок обрушился в мае 2008 года, но банки более чутко реагировали на банковский кризис США, поэтому самые высокие отметки у акций были в январе 2008.

Учитывая, что покупка акций произошла в самое неподходящее время двух десятилетий, у Сбербанка еще неплохой результат: он хотя бы номинально выше цены приобретения. Доходность ВТБ минус 81%. В страховом бизнесе это тотал.

Что с дивидендами? Поскольку дивиденды те же, что и в первом примере, но цена покупки отличается, то относительно января 2008 года, ВТБ дал только 15% дивидендов. Сбербанк – 85%.

Так что же отличает эти два банка?

1. Качество менеджмента. Возьмем самый простой пример – обещая. Сколько лет ВТБ обещал платить дивиденды исходя из своей политики? Сбер делал это всегда. Отклонился только в этом году.

2. Эффективность.

ROE (возврат на капитал) Сбербанка в обычные годы около 25%. Это значит, что Сбербанк на каждый рубль своего капитала получает в среднем 25 копеек в год. Сбербанк прибылен всегда.

ROE ВТБ зачастую меньше 10%, а в каждый кризис банк терпит убытки. Зачастую они покрываются помощью государства, размывая доли акционеров.

3. Развитие. Экосистемы: все знают про Деливери Клаб, Самокат, СберМаркет, онлайн кинотеатр ОККО, СиьиДрайв, 2ГИС. А что навскидку вспомните из экосистемы ВТБ?

Какие еще отличаи этих банков я не увидел? Как вы относитесь к Сбербанку и ВТБ?

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter