14 июня 2022 etfunds.ru | ETF

Энергетический сектор показал лучшие результаты в этом году, поскольку цены на нефть стремительно растут из-за перебоев с поставками и беспрецедентного спроса. В каких сегментах нефтяного сектора наблюдается остается самый большой потенциал роста?

Нефть возобновила рост в последнее время и достигла самого высокого уровня с марта. Brent достигла $120 за баррель после того, как Саудовская Аравия повысила цены на нефть на июль, что указывает на очень ограниченное предложение. Ралли произошло несмотря на то, что ОПЕК+ согласилась ускорить увеличение добычи в течение следующих двух месяцев.

Ослабление ограничений из-за COVID-19 в Китае и соглашение Европейского Союза о запрете 90% российской нефти к концу года добавили силы. Двойственные новости продолжат поддерживать спрос и усугубят опасения по поводу уже сокращающегося предложения. Кроме того, инфляционная среда во многих странах, а также перспектива роста спроса с началом предстоящего летнего автомобильного сезона в США вызвали скачок цен на нефть.

Кроме того, сохраняющаяся геополитическая напряженность между Россией и Украиной, а также на Ближнем Востоке усилила опасения по поводу перебоев с поставками энергоносителей, что привело к росту цен на нефть.

К сильному импульсу добавляется состояние бэквордации на рынке нефтяных фьючерсов, где более поздние контракты дешевле, чем краткосрочные контракты. Это сигнализирует о том, что рынок нефти ужесточается, а спрос устойчив, что открывает путь для нефтяного ралли. Эта тенденция, вероятно, сохранится, по крайней мере, в ближайшее время, действуя как самый большой катализатор для нефти.

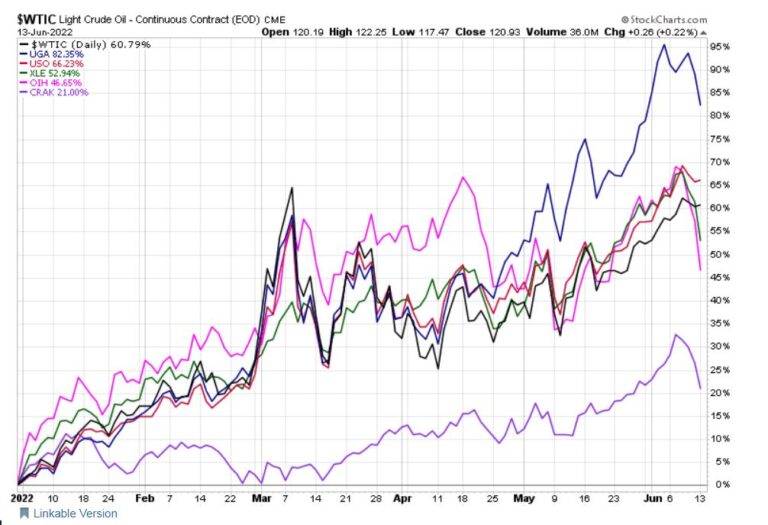

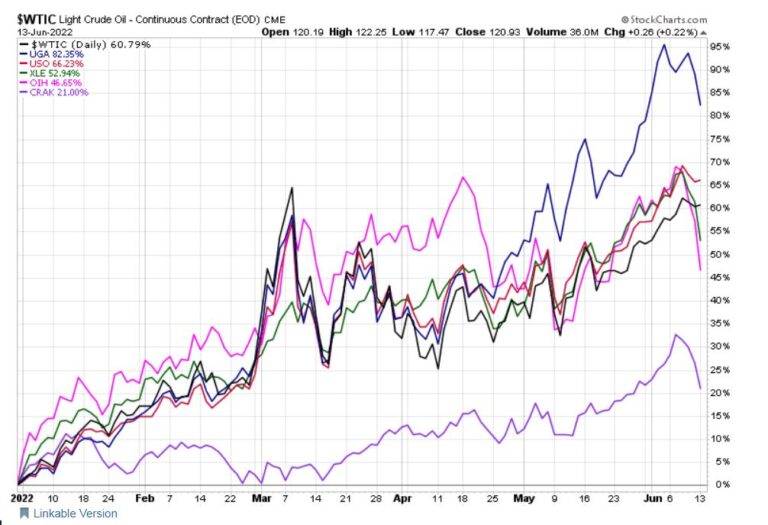

Как видно из диаграммы, баррель WTI с начала года подорожал на 60,79%. В то время как United States Oil Fund (USO), инвестирующий в нефтяные фьючерсы, за этот период подорожал на 24,22%. Он опережает динамику фьючерсов из-за бэквардации.

Лидером же роста в сегментах нефтяного сектора стал United States Gasoline (UGA), привязанный к фьючерсам на бензин в США. В последние дни они притомозили рост, но все еще остаются на рекордных уровнях. UGA подорожал на 82,35%.

Крупнейший ETF нефтедобывающих компаний Energy Select Sector SPDR ETF (XLE) c активами $44 млрд, вырос на 52,94%.

Среди энергетических сегментов некоторые наблюдатели рынка конструктивно относятся является нефтесервисному, и это может означать хорошие новости для таких ETF, как VanEck Vectors Oil Services ETF (OIH). В 2022 г. вырос на 46,65%.

«За последние несколько лет крупным игрокам в этой сфере таким как Schlumberger (SLB) и Halliburton (HAL), пришлось сократить расходы, поскольку добывающие компании снизили планы производства. По мере того, как некоторые из низ возодновили производство, они обнаруживают, что не так много бригад или доступного оборудования, и они готовы больше платить (нефтесервисным компаниям)», — пишет Barron’s.

Schlumberger и Halliburton являются доминирующими поставщиками нефтесервисных услуг, и поэтому на их долю приходится доли 35% в OIH.

С другой стороны, заслуживают внимания некоторые акции нефтепереработки. VanEck Vectors Oil Refiners ETF (CRAK) вырос на 21% с начала года. Нефтепереработчики, включая компоненты CRAK, извлекают выгоду из дефицита. За последнее десятилетие в США было закрыто двадцать нефтеперерабатывающих заводов.

«Аналитик BofA Securities Дуг Леггейт ожидает, что прибыль многих нефтеперерабатывающих заводов во 2 кв. достигнет рекордного уровня, и этот импульс, вероятно, сохранится», — отмечает Barron’s.

Леггейт настроен оптимистично в отношении Valero Energy (VLO) и PBF Energy (PBF), которые в совокупности составляют почти 11% активов CRAK.

«Еще один переработчик, на который стоит обратить внимание, — это Phillips 66 (PSX), (его акции являются четвертым по величине компонентом CRAK с весом 7,45%). У Phillips есть нефтеперерабатывающие заводы на северо-востоке — регионе с особенно ограниченным предложением — и у него самая высокая дивидендная доходность среди крупных нефтеперерабатывающих заводов — 3,6%», — говорится в статье.

http://etfunds.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Нефть возобновила рост в последнее время и достигла самого высокого уровня с марта. Brent достигла $120 за баррель после того, как Саудовская Аравия повысила цены на нефть на июль, что указывает на очень ограниченное предложение. Ралли произошло несмотря на то, что ОПЕК+ согласилась ускорить увеличение добычи в течение следующих двух месяцев.

Ослабление ограничений из-за COVID-19 в Китае и соглашение Европейского Союза о запрете 90% российской нефти к концу года добавили силы. Двойственные новости продолжат поддерживать спрос и усугубят опасения по поводу уже сокращающегося предложения. Кроме того, инфляционная среда во многих странах, а также перспектива роста спроса с началом предстоящего летнего автомобильного сезона в США вызвали скачок цен на нефть.

Кроме того, сохраняющаяся геополитическая напряженность между Россией и Украиной, а также на Ближнем Востоке усилила опасения по поводу перебоев с поставками энергоносителей, что привело к росту цен на нефть.

К сильному импульсу добавляется состояние бэквордации на рынке нефтяных фьючерсов, где более поздние контракты дешевле, чем краткосрочные контракты. Это сигнализирует о том, что рынок нефти ужесточается, а спрос устойчив, что открывает путь для нефтяного ралли. Эта тенденция, вероятно, сохранится, по крайней мере, в ближайшее время, действуя как самый большой катализатор для нефти.

Как видно из диаграммы, баррель WTI с начала года подорожал на 60,79%. В то время как United States Oil Fund (USO), инвестирующий в нефтяные фьючерсы, за этот период подорожал на 24,22%. Он опережает динамику фьючерсов из-за бэквардации.

Лидером же роста в сегментах нефтяного сектора стал United States Gasoline (UGA), привязанный к фьючерсам на бензин в США. В последние дни они притомозили рост, но все еще остаются на рекордных уровнях. UGA подорожал на 82,35%.

Крупнейший ETF нефтедобывающих компаний Energy Select Sector SPDR ETF (XLE) c активами $44 млрд, вырос на 52,94%.

Среди энергетических сегментов некоторые наблюдатели рынка конструктивно относятся является нефтесервисному, и это может означать хорошие новости для таких ETF, как VanEck Vectors Oil Services ETF (OIH). В 2022 г. вырос на 46,65%.

«За последние несколько лет крупным игрокам в этой сфере таким как Schlumberger (SLB) и Halliburton (HAL), пришлось сократить расходы, поскольку добывающие компании снизили планы производства. По мере того, как некоторые из низ возодновили производство, они обнаруживают, что не так много бригад или доступного оборудования, и они готовы больше платить (нефтесервисным компаниям)», — пишет Barron’s.

Schlumberger и Halliburton являются доминирующими поставщиками нефтесервисных услуг, и поэтому на их долю приходится доли 35% в OIH.

С другой стороны, заслуживают внимания некоторые акции нефтепереработки. VanEck Vectors Oil Refiners ETF (CRAK) вырос на 21% с начала года. Нефтепереработчики, включая компоненты CRAK, извлекают выгоду из дефицита. За последнее десятилетие в США было закрыто двадцать нефтеперерабатывающих заводов.

«Аналитик BofA Securities Дуг Леггейт ожидает, что прибыль многих нефтеперерабатывающих заводов во 2 кв. достигнет рекордного уровня, и этот импульс, вероятно, сохранится», — отмечает Barron’s.

Леггейт настроен оптимистично в отношении Valero Energy (VLO) и PBF Energy (PBF), которые в совокупности составляют почти 11% активов CRAK.

«Еще один переработчик, на который стоит обратить внимание, — это Phillips 66 (PSX), (его акции являются четвертым по величине компонентом CRAK с весом 7,45%). У Phillips есть нефтеперерабатывающие заводы на северо-востоке — регионе с особенно ограниченным предложением — и у него самая высокая дивидендная доходность среди крупных нефтеперерабатывающих заводов — 3,6%», — говорится в статье.

http://etfunds.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter