После публикации на прошлой неделе майских данных по инфляции, вызвавших настоящий шок на фондовом рынке, участники рынка стали ожидать более агрессивного ужесточения денежно-кредитной политики. И Федеральная резервная система США оправдала их ожидания, проведя самый агрессивный раунд ужесточения с 1994 года и подняв ставку на 75 пунктов.

С помощью инструмента InvestingPro+ мы отобрали три компании, которые показали сильный рост за истекший период 2022 года и должны опережать рынок в ближайшие недели и месяцы на фоне агрессивного повышения ставок ФРС и возможной рецессии.

1. Hess Corporation

Динамика с начала года: +62,2%

Рыночная капитализация: $37,1 миллиарда

Hess Corporation (NYSE:HES) входит в число крупнейших компаний в сфере энергетической инфраструктуры в Северной Америке. Базовые операции компании включают разведку, добычу, транспортировку и сбыт нефти, природного газа и газоконденсата.

Основные активы компании находятся в Баккеновской сланцевой формации, расположенной на территории нефтегазоносного бассейна Уиллистон в Северной Дакоте. Компания ведет операции по разведке и добыче в Мексиканском заливе, Ливии, Канаде, Южной Америке и Юго-Восточной Азии.

Hess прекрасно себя проявляет в этом году на фоне бума в нефтегазовой отрасли, извлекая выгоду из роста цен на нефть и газ.

Акции Hess выросли на торгах 8 июня до $131,43, максимального уровня с мая 2008 года. Сессию вторника бумаги завершили на отметке $120,07, с начала 2022 года подорожав примерно на 62%, Исходя из текущей стоимости акций, рыночная капитализация компании достигает $37,1 миллиарда.

Несмотря на поразительную доходность, показанную в этом году, Hess по-прежнему может обеспечить инвесторов защитой от дальнейшей рыночной турбулентности. Компания продолжает возвращать средства акционерам, повышая дивиденды и увеличивая объемы обратного выкупа акций.

Недавно Hess повысила свой квартальный дивиденд на 50% до $0,375 на акцию. Годовой дивиденд таким образом составляет $1,50 при доходности 1,23%.

Hess, вероятно, продолжит показывать хорошие результаты благодаря силе своего международного бизнеса, а также высоким ценам и повышающемуся спросу на энергоносители, которые будут способствовать увеличению прибыли и продаж компании.

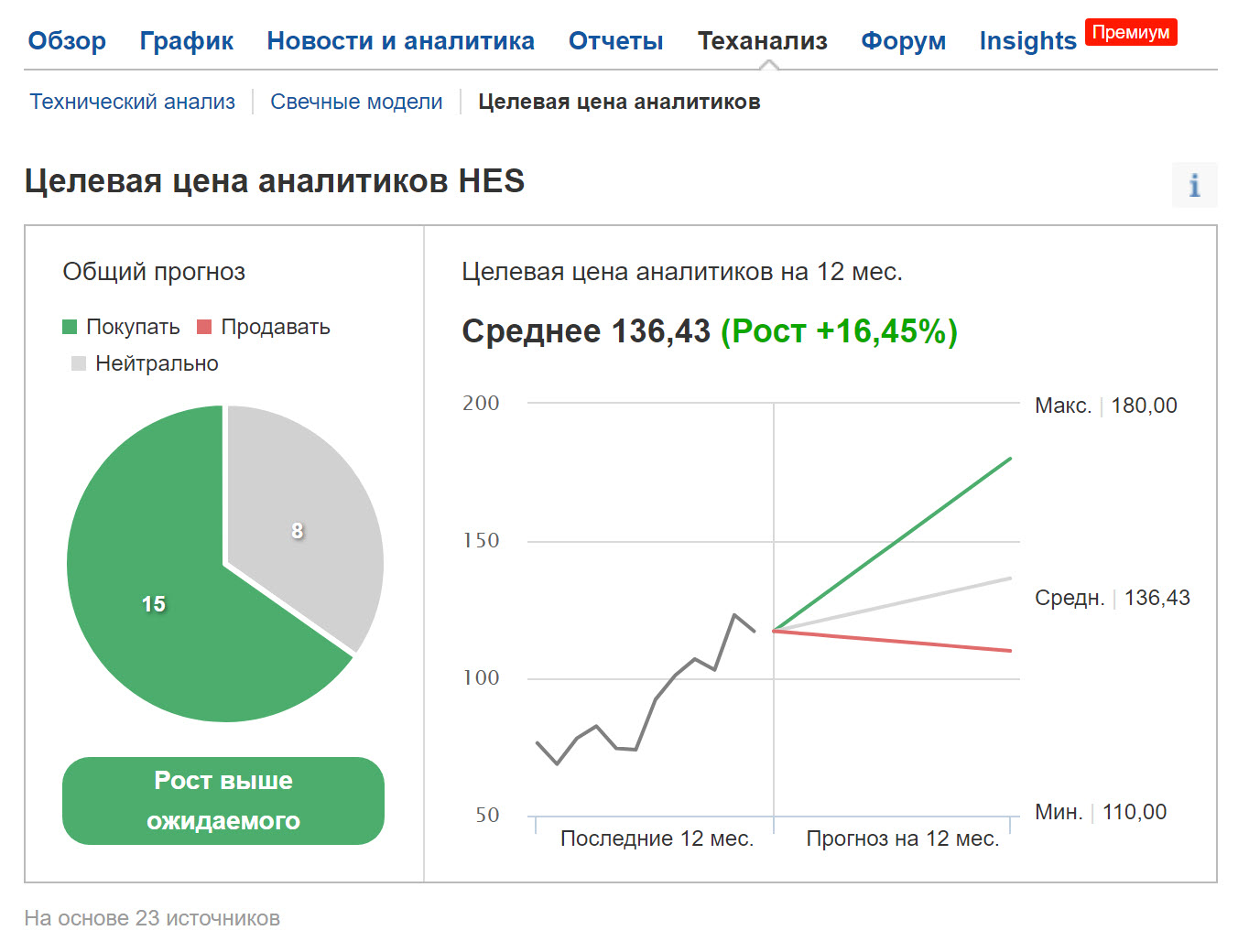

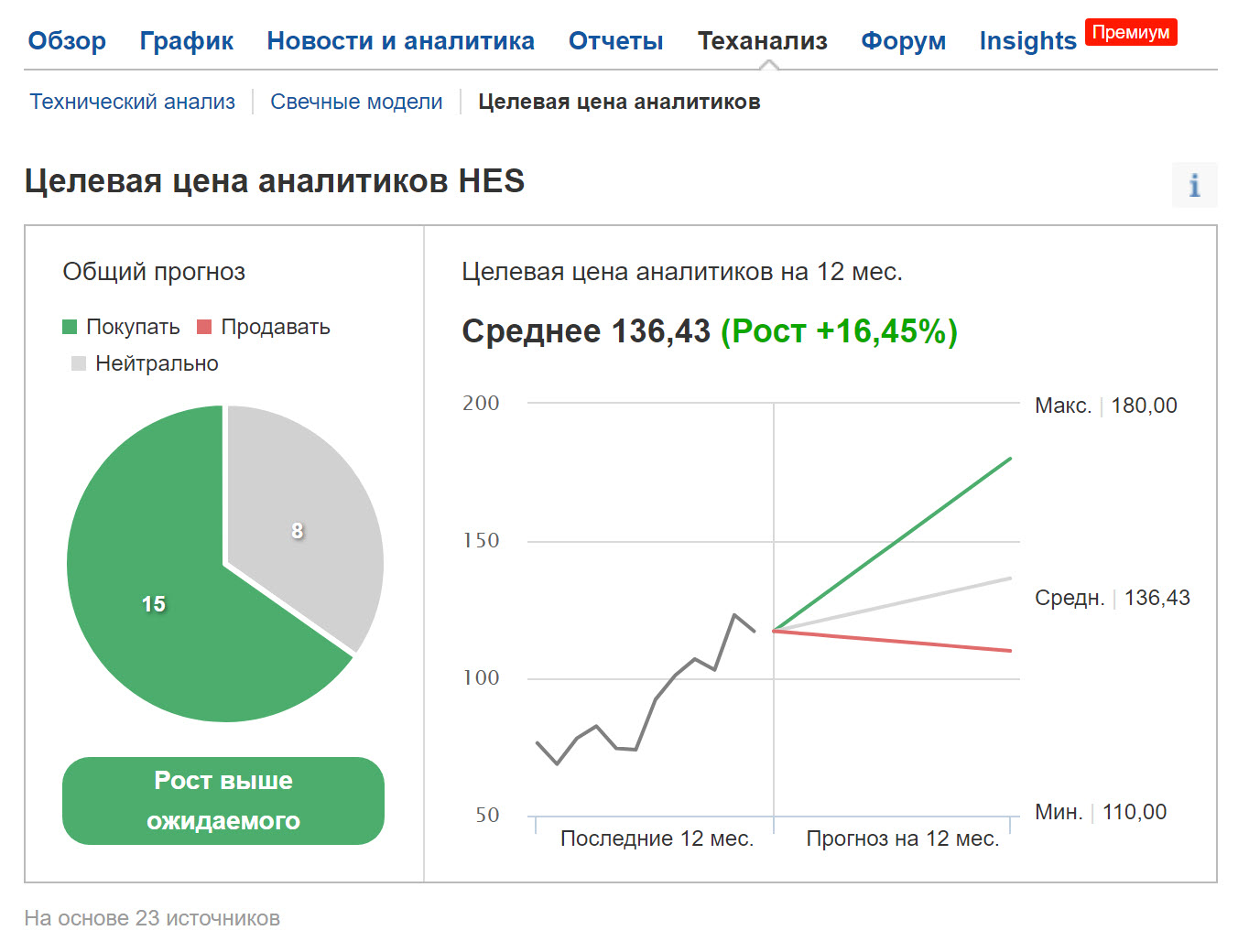

Из 23 аналитиков, опрошенных Investing.com, у 15 для акций Hess, что вполне естественно, присвоена рекомендация «покупать», у восьми — «нейтрально». Никто из аналитиков не рекомендует продавать эти бумаги. Усредненный 12-месячный таргет составляет $136,43, что означает потенциал роста примерно на 14%.

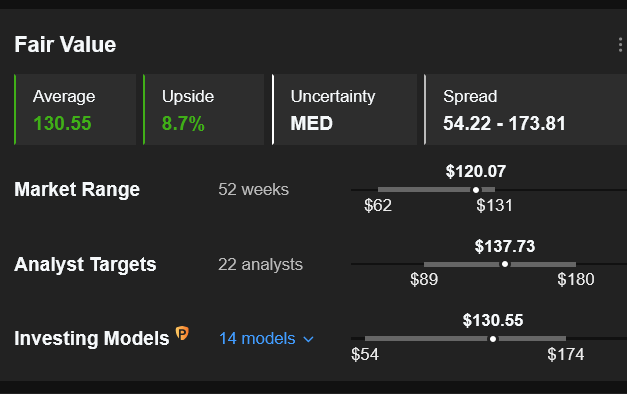

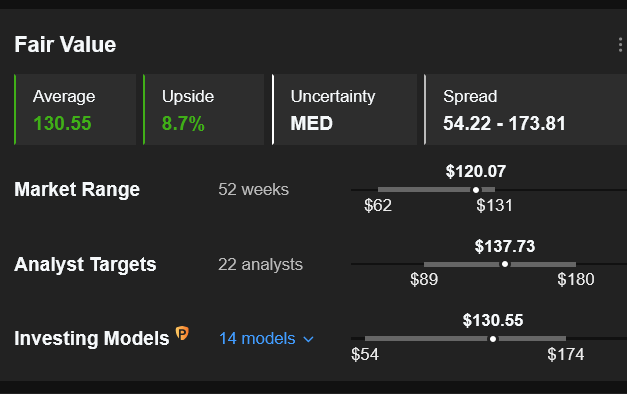

Согласно нескольким моделям оценки InvestingPro+, отталкивающимся, среди прочего, от мультипликаторов P/E, P/S и терминальной стоимости, средняя справедливая стоимость акций Hess составляет $130,55, что подразумевает потенциал роста на 8,7% с текущих уровней.

2. Kellogg

Динамика с начала года: +6,1%

Рыночная капитализация: $23,1 миллиарда

Kellogg (NYSE:K) входит в число крупнейших мировых производителей продуктов питания. Компания производит снеки, в том числе крекеры, печенье и картофельные чипсы, а также такие продукты, как готовые завтраки и замороженные вафли.

В числе самых узнаваемых брендов компании можно упомянуть Frosted Flakes, Froot Loops, Rice Krispies, Pop-Tarts, Cheez-Its и Pringles. Продукция Kellogg, включающая также замороженные продукты под марками Eggo и Morningstar Farms, доступна в более чем 180 странах.

По нашему мнению, акции этой компании обладают всем необходимым для того, чтобы продолжить ралли в ближайшие недели с учетом того, что при текущем обвале рынка инвесторы активно скупают защитные бумаги из сектора базового потребительского спроса.

С начала текущего года акции Kellogg прибавили 6,1%, показав результат существенно лучше широкого рынка, а также акций других известных производителей фасованных продуктов питания, включая Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS), Hormel Foods (NYSE:HRL), and Conagra Brands (NYSE:CAG).

Накануне акции Kellogg достигли $68,34, максимального уровня с февраля 2017 года, при этом рыночная капитализация компании составила $23,1 миллиарда.

Kellogg обладает сравнительно низкой оценкой и продолжает увеличивать объемы возврата средств акционерам, что делает ее вдвойне привлекательной в глазах инвесторов, пытающихся защититься от дальнейшей волатильности из-за ФРС.

Коэффициент P/E у акций Kellogg составляет всего 15,2, что означает значительный дисконт к другим известным компаниям сектора, чей составной P/E достигает 22,2.

Помимо всего прочего, Kellogg также выплачивает неплохой дивиденд. Текущий размер квартальных выплат составляет $0,58 на акцию ($2,32 в год), а дивидендная доходность достигает 3,32%, что является одним из самых высоких показателей по сектору.

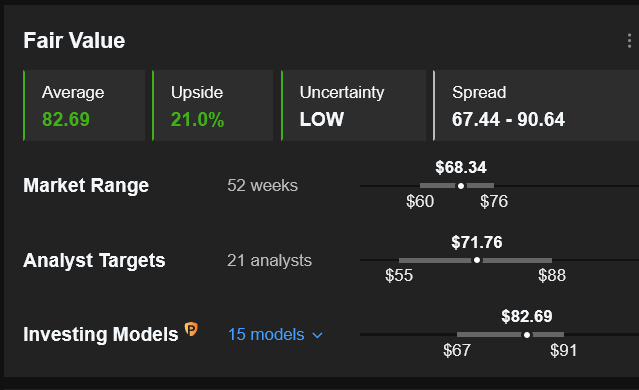

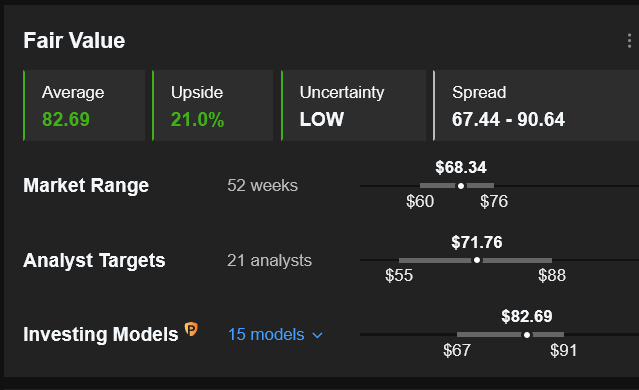

Средняя справедливая стоимость акций Kellogg, согласно оценочным моделям InvestingPro, составляет $82,69, что означает потенциал роста на 21% с текущих уровней.

3. AT&T

Динамика с начала года: +4,7%

Рыночная капитализация: $139,2 миллиарда

AT&T (NYSE:T), крупнейшая в мире телекоммуникационная компания и ведущий поставщик услуг мобильной связи в США, за последний год предприняла кардинальные меры, чтобы вернуться к своим телекоммуникационным корням. Из проблемного телекоммуникационного гиганта AT&T преобразилась в более компактную организацию с хорошим балансом.

В прошлом году эта компания из расчетной базы индекса «голубых фишек» DJIA отделила бизнес спутникового телевидения DirecTV, а в апреле избавилась от подразделения развлечений Warner Media, объединив его с Discovery в новую публичную компанию Warner Bros. Discovery (NASDAQ:WBD).

При новом руководстве AT&T снова сосредоточила свое внимание на мобильном и широкополосном рынках, предлагая услуги мобильной связи 5G и широкополосного оптоволоконного интернета.

Акции AT&T с начала 2022 года прибавили 5%. Сессию вторника бумаги завершили на уровне $19,45, недалеко от 10-месячного максимума $21,53, зафиксированного 26 мая. Исходя из текущей стоимости акций, рыночная капитализация компании достигает $139,2 миллиарда.

Даже несмотря на снижение дивиденда после пересмотра своего портфеля, AT&T по-прежнему входит в десятку лидеров AT&T по доходности.

Телекоммуникационный оператор выплачивает квартальный дивиденд в размере $0,2775 на акцию ($1,11 в год) при доходности 5,67%, что более чем в три раза выше подразумеваемой доходности S&P 500, составляющей 1,55%.

Коэффициент P/E у акций AT&T составляет 8,2, что означает дисконт к другим известным компаниям сектора, в том числе Verizon (NYSE:VZ) и T-Mobile US (NASDAQ:TMUS), у которых этот коэффициент составляет 9,7 и 55,7 соответственно.

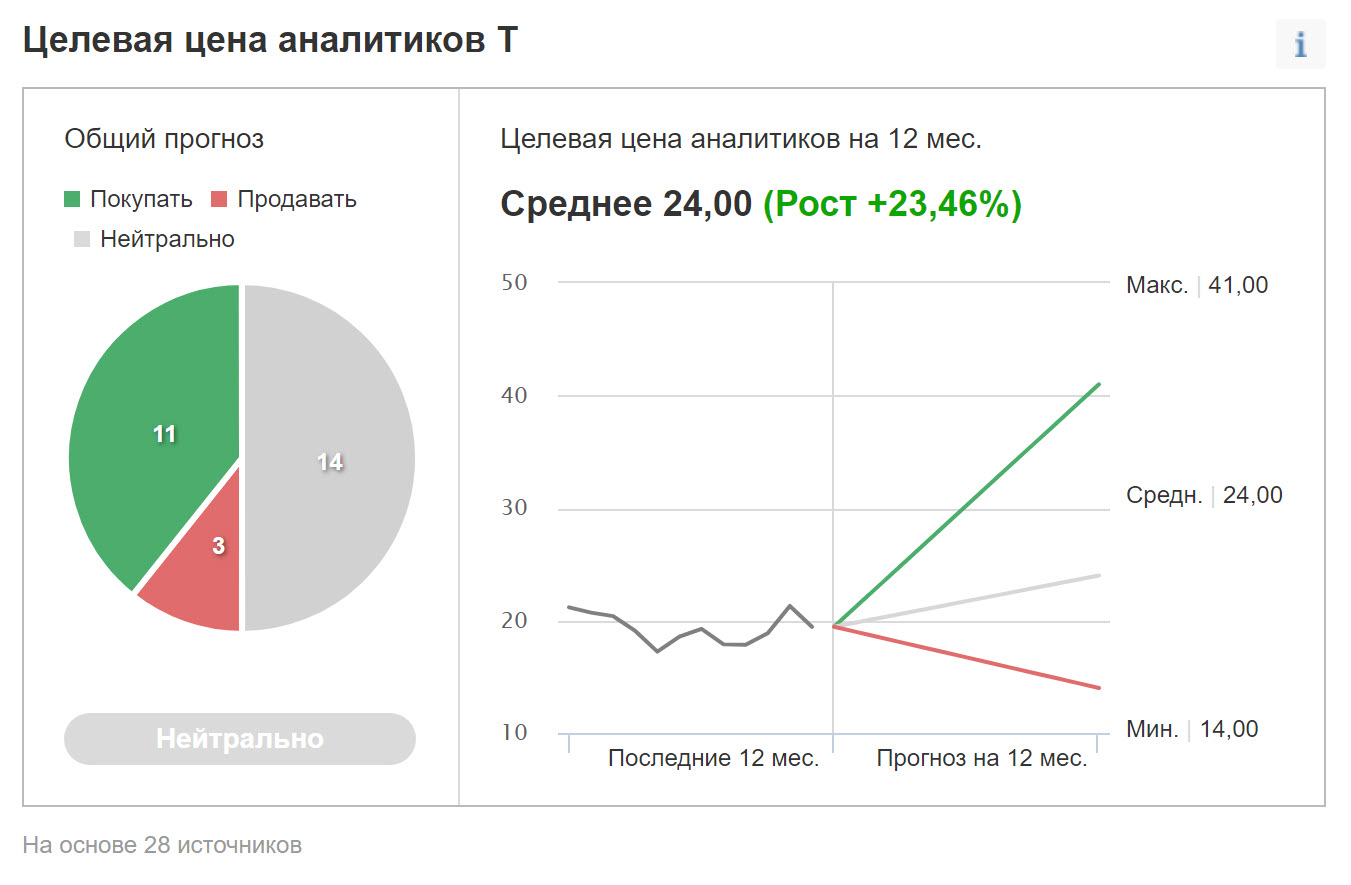

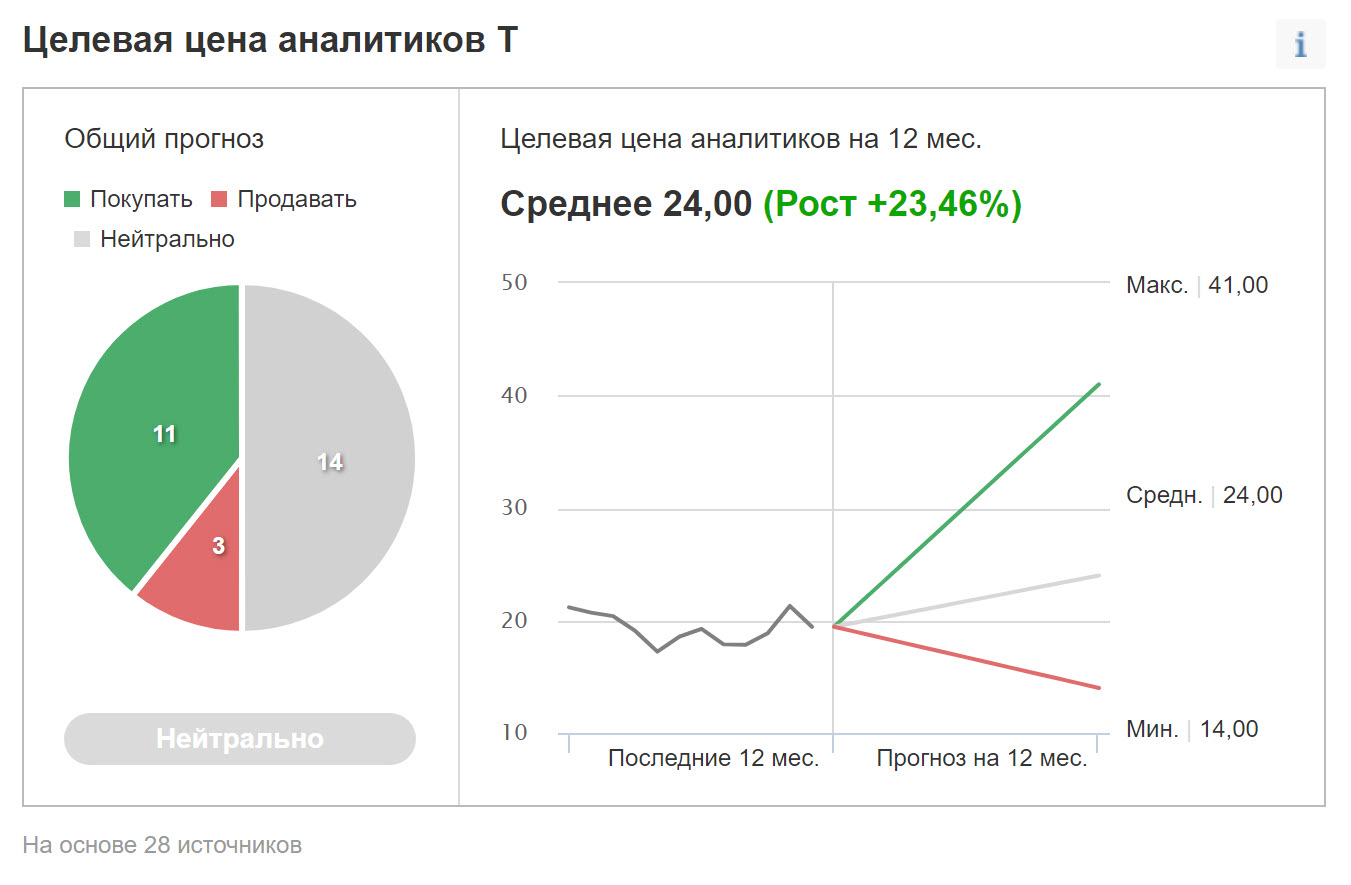

Из 28 опрошенных Investing.com аналитиков у 11 для акций AT&T присвоена рекомендация «покупать», у 14 — «держать». Лишь трое из 28 экспертов рекомендуют продавать бумаги этой компании.

Усредненная целевая цена акций AT&T составляет порядка $24,00, что означает потенциал роста на 23% с текущих уровней в течение следующих 12 месяцев.

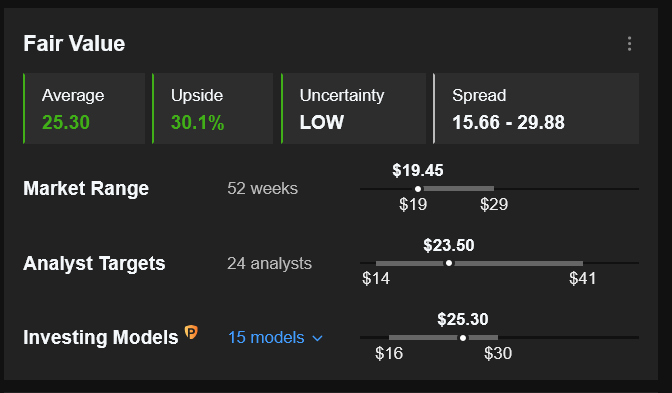

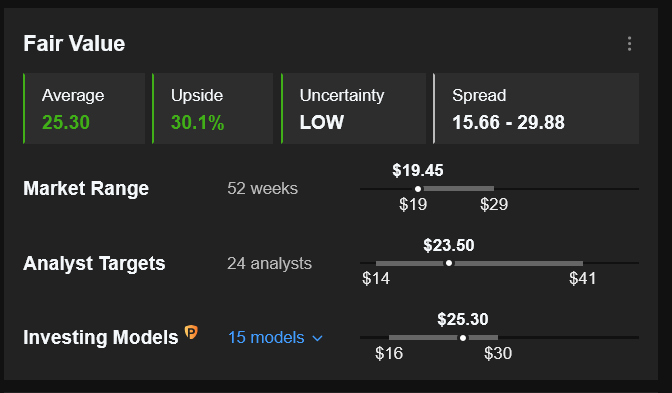

Количественные модели InvestingPro указывают на потенциал роста акций AT&T на 30% в следующие 12 месяцев. Справедливая стоимость составляет $25,30.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

С помощью инструмента InvestingPro+ мы отобрали три компании, которые показали сильный рост за истекший период 2022 года и должны опережать рынок в ближайшие недели и месяцы на фоне агрессивного повышения ставок ФРС и возможной рецессии.

1. Hess Corporation

Динамика с начала года: +62,2%

Рыночная капитализация: $37,1 миллиарда

Hess Corporation (NYSE:HES) входит в число крупнейших компаний в сфере энергетической инфраструктуры в Северной Америке. Базовые операции компании включают разведку, добычу, транспортировку и сбыт нефти, природного газа и газоконденсата.

Основные активы компании находятся в Баккеновской сланцевой формации, расположенной на территории нефтегазоносного бассейна Уиллистон в Северной Дакоте. Компания ведет операции по разведке и добыче в Мексиканском заливе, Ливии, Канаде, Южной Америке и Юго-Восточной Азии.

Hess прекрасно себя проявляет в этом году на фоне бума в нефтегазовой отрасли, извлекая выгоду из роста цен на нефть и газ.

Акции Hess выросли на торгах 8 июня до $131,43, максимального уровня с мая 2008 года. Сессию вторника бумаги завершили на отметке $120,07, с начала 2022 года подорожав примерно на 62%, Исходя из текущей стоимости акций, рыночная капитализация компании достигает $37,1 миллиарда.

Несмотря на поразительную доходность, показанную в этом году, Hess по-прежнему может обеспечить инвесторов защитой от дальнейшей рыночной турбулентности. Компания продолжает возвращать средства акционерам, повышая дивиденды и увеличивая объемы обратного выкупа акций.

Недавно Hess повысила свой квартальный дивиденд на 50% до $0,375 на акцию. Годовой дивиденд таким образом составляет $1,50 при доходности 1,23%.

Hess, вероятно, продолжит показывать хорошие результаты благодаря силе своего международного бизнеса, а также высоким ценам и повышающемуся спросу на энергоносители, которые будут способствовать увеличению прибыли и продаж компании.

Из 23 аналитиков, опрошенных Investing.com, у 15 для акций Hess, что вполне естественно, присвоена рекомендация «покупать», у восьми — «нейтрально». Никто из аналитиков не рекомендует продавать эти бумаги. Усредненный 12-месячный таргет составляет $136,43, что означает потенциал роста примерно на 14%.

Согласно нескольким моделям оценки InvestingPro+, отталкивающимся, среди прочего, от мультипликаторов P/E, P/S и терминальной стоимости, средняя справедливая стоимость акций Hess составляет $130,55, что подразумевает потенциал роста на 8,7% с текущих уровней.

2. Kellogg

Динамика с начала года: +6,1%

Рыночная капитализация: $23,1 миллиарда

Kellogg (NYSE:K) входит в число крупнейших мировых производителей продуктов питания. Компания производит снеки, в том числе крекеры, печенье и картофельные чипсы, а также такие продукты, как готовые завтраки и замороженные вафли.

В числе самых узнаваемых брендов компании можно упомянуть Frosted Flakes, Froot Loops, Rice Krispies, Pop-Tarts, Cheez-Its и Pringles. Продукция Kellogg, включающая также замороженные продукты под марками Eggo и Morningstar Farms, доступна в более чем 180 странах.

По нашему мнению, акции этой компании обладают всем необходимым для того, чтобы продолжить ралли в ближайшие недели с учетом того, что при текущем обвале рынка инвесторы активно скупают защитные бумаги из сектора базового потребительского спроса.

С начала текущего года акции Kellogg прибавили 6,1%, показав результат существенно лучше широкого рынка, а также акций других известных производителей фасованных продуктов питания, включая Kraft Heinz (NASDAQ:KHC), General Mills (NYSE:GIS), Hormel Foods (NYSE:HRL), and Conagra Brands (NYSE:CAG).

Накануне акции Kellogg достигли $68,34, максимального уровня с февраля 2017 года, при этом рыночная капитализация компании составила $23,1 миллиарда.

Kellogg обладает сравнительно низкой оценкой и продолжает увеличивать объемы возврата средств акционерам, что делает ее вдвойне привлекательной в глазах инвесторов, пытающихся защититься от дальнейшей волатильности из-за ФРС.

Коэффициент P/E у акций Kellogg составляет всего 15,2, что означает значительный дисконт к другим известным компаниям сектора, чей составной P/E достигает 22,2.

Помимо всего прочего, Kellogg также выплачивает неплохой дивиденд. Текущий размер квартальных выплат составляет $0,58 на акцию ($2,32 в год), а дивидендная доходность достигает 3,32%, что является одним из самых высоких показателей по сектору.

Средняя справедливая стоимость акций Kellogg, согласно оценочным моделям InvestingPro, составляет $82,69, что означает потенциал роста на 21% с текущих уровней.

3. AT&T

Динамика с начала года: +4,7%

Рыночная капитализация: $139,2 миллиарда

AT&T (NYSE:T), крупнейшая в мире телекоммуникационная компания и ведущий поставщик услуг мобильной связи в США, за последний год предприняла кардинальные меры, чтобы вернуться к своим телекоммуникационным корням. Из проблемного телекоммуникационного гиганта AT&T преобразилась в более компактную организацию с хорошим балансом.

В прошлом году эта компания из расчетной базы индекса «голубых фишек» DJIA отделила бизнес спутникового телевидения DirecTV, а в апреле избавилась от подразделения развлечений Warner Media, объединив его с Discovery в новую публичную компанию Warner Bros. Discovery (NASDAQ:WBD).

При новом руководстве AT&T снова сосредоточила свое внимание на мобильном и широкополосном рынках, предлагая услуги мобильной связи 5G и широкополосного оптоволоконного интернета.

Акции AT&T с начала 2022 года прибавили 5%. Сессию вторника бумаги завершили на уровне $19,45, недалеко от 10-месячного максимума $21,53, зафиксированного 26 мая. Исходя из текущей стоимости акций, рыночная капитализация компании достигает $139,2 миллиарда.

Даже несмотря на снижение дивиденда после пересмотра своего портфеля, AT&T по-прежнему входит в десятку лидеров AT&T по доходности.

Телекоммуникационный оператор выплачивает квартальный дивиденд в размере $0,2775 на акцию ($1,11 в год) при доходности 5,67%, что более чем в три раза выше подразумеваемой доходности S&P 500, составляющей 1,55%.

Коэффициент P/E у акций AT&T составляет 8,2, что означает дисконт к другим известным компаниям сектора, в том числе Verizon (NYSE:VZ) и T-Mobile US (NASDAQ:TMUS), у которых этот коэффициент составляет 9,7 и 55,7 соответственно.

Из 28 опрошенных Investing.com аналитиков у 11 для акций AT&T присвоена рекомендация «покупать», у 14 — «держать». Лишь трое из 28 экспертов рекомендуют продавать бумаги этой компании.

Усредненная целевая цена акций AT&T составляет порядка $24,00, что означает потенциал роста на 23% с текущих уровней в течение следующих 12 месяцев.

Количественные модели InvestingPro указывают на потенциал роста акций AT&T на 30% в следующие 12 месяцев. Справедливая стоимость составляет $25,30.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter