30 июня 2022 investing.com Заккарди Майк

«Быки» ждут не дождутся окончания крайне неудачного полугодия. По словам Чарли Билелло из Compound Advisors, начало 2022 года оказалось для S&P 500 самым неудачным с 1932 года.

Да, бенчмарк смог частично отыграть потери. Тем не менее, согласно данным Джима Бьянко, 2022 год потенциально может оказаться худшим в истории глобального рынка облигаций.

Впереди американских инвесторов ждут длинные выходные Дня независимости, а значит, сейчас идеальное время для анализа сезонных трендов (хотя я и признаю, что ценовая динамика всегда затмевает компонент сезонности). Индекс S&P 500 торгуется в нисходящем тренде с начала января, в то время как рынок в целом перешел в «медвежью» фазу еще в феврале 2021 года. Если верить статистике, распродажа еще не окончена.

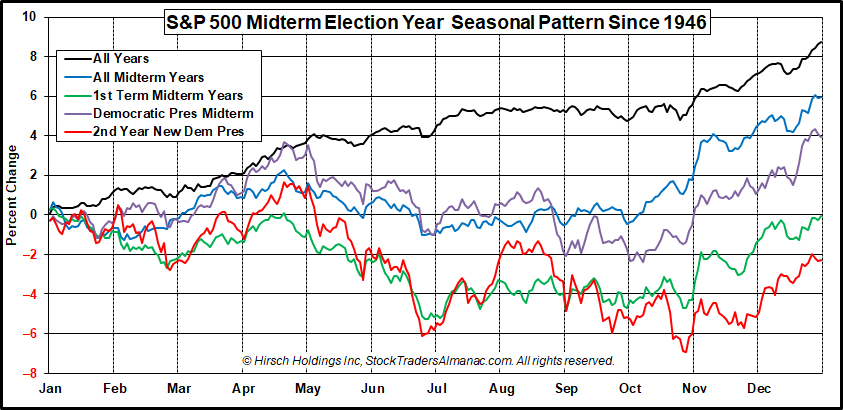

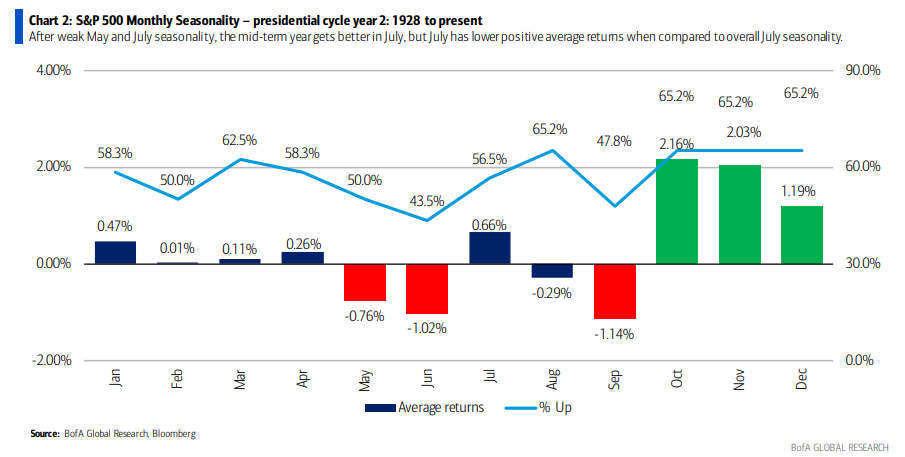

Учтите, что 2022 — год промежуточных выборов; традиционно эти годы отличаются слабостью и повышенной волатильностью фондового рынка. И сейчас этот эффект возведен в абсолют. Данные StockTradersAlmanac.com показывают, что передышка конца июня может быть затишьем перед бурей. По словам Джеффри Хирша, второй год «правления» президента-демократа традиционно знаменуется просадкой в третьем и четвертом кварталах.

Сезонность фондового рынка США

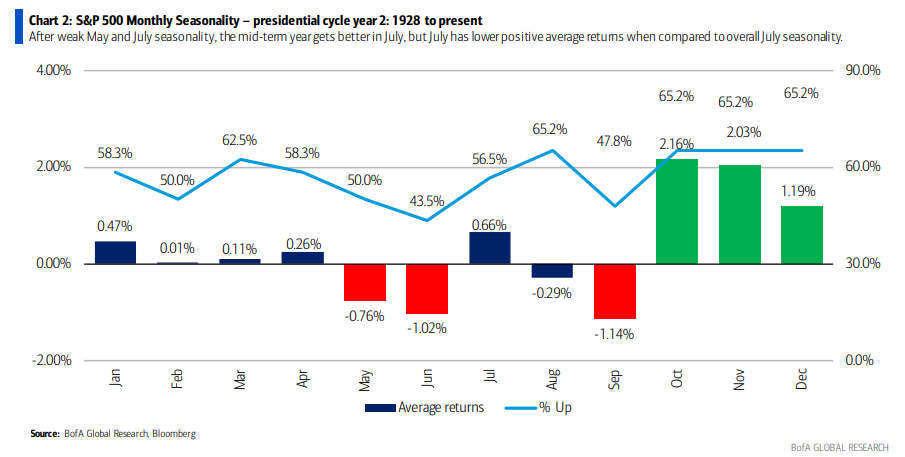

Перспективы обычно сильного июля омрачаются промежуточными выборами

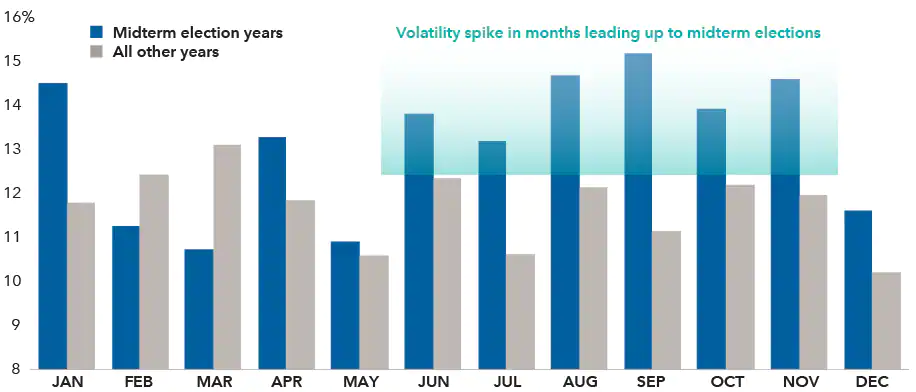

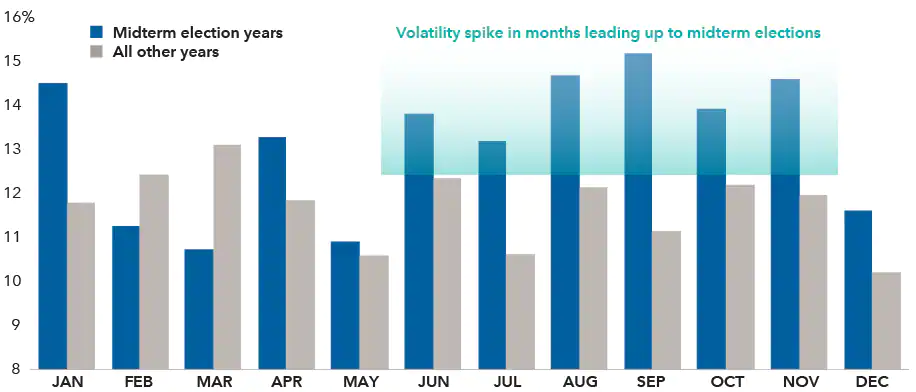

«Медведей» могут заинтересовать данные по сезонности от Capital Group. Инвестиционная группа изучила динамику волатильности в разбивке по месяцам. Индекс VIX колеблется в районе «неудобных» 30 пунктов, что значительно выше его долгосрочного среднего значения.

Многие специалисты полагают, что индекс S&P 500 нащупает локальное дно только после роста индекса волатильности CBOE в район 45. Время покажет, окажутся ли они правы, но рост волатильности в августе и сентябре года промежуточных выборов — обычное дело. Возможно, этот год не станет исключением.

Традиционные всплески волатильности

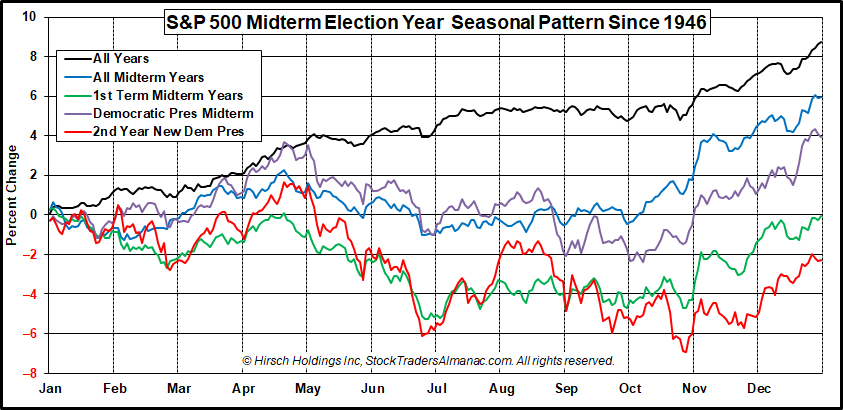

Но стоит ли открывать короткие позиции на фоне всей этой статистики? У меня есть хорошие новости для «быков»: рынок склонен очень быстро восстанавливаться после промежуточных выборов. Напомним, что третий год цикла президентских выборов — лучший из четырех.

Более того, 52 недели, следующие за ночью выборов, всегда были прибыльными для S&P 500 (хотя в 2015 и 2019 годах прирост составил всего 3% и 4% соответственно).

Подведем итог

Сезонность — важный, но не ключевой компонент взвешенного инвестиционного решения. Я считаю, что на нее следует обращать внимание только в случае отклонения от долгосрочной нормы. События текущего года укладываются в нормальную картину. Забегая вперед, в сентябре и середине октября вероятен всплеск волатильности, а «быков» могут ждать удачное окончание 2022 и начало 2023 года.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Да, бенчмарк смог частично отыграть потери. Тем не менее, согласно данным Джима Бьянко, 2022 год потенциально может оказаться худшим в истории глобального рынка облигаций.

Впереди американских инвесторов ждут длинные выходные Дня независимости, а значит, сейчас идеальное время для анализа сезонных трендов (хотя я и признаю, что ценовая динамика всегда затмевает компонент сезонности). Индекс S&P 500 торгуется в нисходящем тренде с начала января, в то время как рынок в целом перешел в «медвежью» фазу еще в феврале 2021 года. Если верить статистике, распродажа еще не окончена.

Учтите, что 2022 — год промежуточных выборов; традиционно эти годы отличаются слабостью и повышенной волатильностью фондового рынка. И сейчас этот эффект возведен в абсолют. Данные StockTradersAlmanac.com показывают, что передышка конца июня может быть затишьем перед бурей. По словам Джеффри Хирша, второй год «правления» президента-демократа традиционно знаменуется просадкой в третьем и четвертом кварталах.

Сезонность фондового рынка США

Перспективы обычно сильного июля омрачаются промежуточными выборами

«Медведей» могут заинтересовать данные по сезонности от Capital Group. Инвестиционная группа изучила динамику волатильности в разбивке по месяцам. Индекс VIX колеблется в районе «неудобных» 30 пунктов, что значительно выше его долгосрочного среднего значения.

Многие специалисты полагают, что индекс S&P 500 нащупает локальное дно только после роста индекса волатильности CBOE в район 45. Время покажет, окажутся ли они правы, но рост волатильности в августе и сентябре года промежуточных выборов — обычное дело. Возможно, этот год не станет исключением.

Традиционные всплески волатильности

Но стоит ли открывать короткие позиции на фоне всей этой статистики? У меня есть хорошие новости для «быков»: рынок склонен очень быстро восстанавливаться после промежуточных выборов. Напомним, что третий год цикла президентских выборов — лучший из четырех.

Более того, 52 недели, следующие за ночью выборов, всегда были прибыльными для S&P 500 (хотя в 2015 и 2019 годах прирост составил всего 3% и 4% соответственно).

Подведем итог

Сезонность — важный, но не ключевой компонент взвешенного инвестиционного решения. Я считаю, что на нее следует обращать внимание только в случае отклонения от долгосрочной нормы. События текущего года укладываются в нормальную картину. Забегая вперед, в сентябре и середине октября вероятен всплеск волатильности, а «быков» могут ждать удачное окончание 2022 и начало 2023 года.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter