23 июля 2022 | Русолово

Вчера вышел операционный отчет деятельности за 1 полугодие Компании "Русолово". В мае по ней делал краткий обзор, но тогда не было полноценного годового отчета, сейчас предлагаю его обновить и расширить в более удобном и масштабном формате, в т.ч с учетом последних данных за полугодие.

Русолово ($ROLO)- единственная компания в России, осуществляющая добычу олова из недр. Компания является оловянным дивизионом материнского золотодобывающего холдинга «Селигдар" ($SELG)

Основной вид деятельности: добыча оловянных руд, производство оловянных концентратов, попутное производство вольфрамового и медного концентрата.

Олово и его нюансы производства.

Здесь подробно не буду останавливаться на всех технических моментах, в инвестиционном плане достаточно понять структуру его рождения.

В чистом виде олово в природе практически не встречается, а входит в состав различных руд. В промышленных масштабах олово выплавляют из главного оловосодержащего минерала – касситерита.

Процесс добычи и выплавки олова из добытой руды включает несколько приемов и достаточно трудоемкий. Этот факт обусловлен большим содержанием примесей других металлов в оловосодержащих рудах. В качестве примесей могут встречаться железо, медь, цинк, вольфрам, алюминий, мышьяк и другие минералы. Известно, что в настоящее время природные оловянные руды несут в себе только около 1% искомого металла. В итоге, для получения одного килограмма олова перерабатывается около 1 центнера оловосодержащей руды.

Схематично процесс получения олова таков:

добываемую руду дробят при помощи специальных промышленных мельниц до мелких частиц;

различными методами обогащения руды из-за своей большой плотности касситерит ("оловосодержащий минерал") и др.сопутствующие минералы отделяется от "пустой породы", получается т.н "оловянный концентрат"

Оловянный концентрат направляют в печи для обжига для выделения из них летучих примесей мышьяка и серы. Полезные металлы после обжига выщелачивают соляной кислотой.

Готовый оловянный концентрат направляют в металлургические плавильные печи для окончательной обработки (отделения кислорода и кремния) и получения конечного продукта- олова.

Бизнес "Русолово" заканчивается на стадии получения "оловянного концентрата", после чего его продают в "текущем состоянии", либо направляют на металлургическое производство для получения полноценного олова.

Оловянный концентрат

Производство и потребление олова в мире

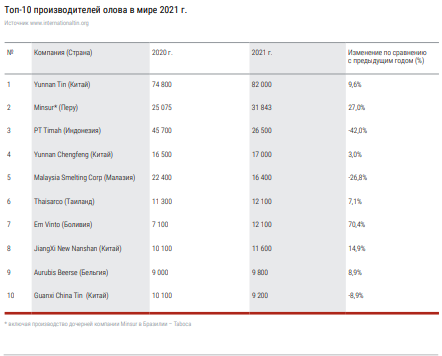

По оценкам ITA (Международной ассоциации олова), мировое производство рафинированного олова в прошлом году достигло 378 400 т, что на 11% больше, чем показатель в 339 400т в ковидном 2020г.

По прогнозу ITA в 2022 году производство олова вырастет на 4%. Несмотря на богатую сырьевую базу, уровень вовлеченности российской оловянной промышленности в мировое производство остается на низком уровне, на долю России приходится менее 1% потребления металла.

По оценкам экспертов 48% мирового потребления олова приходится на припои, причем олово практически невозможно заменить в данной сфере применения. При условии повышенного спроса на полупроводники, который прогнозируется в ближайшие годы, продолжит расти и потребность в олове, необходимом для их производства

Мировые лидеры производства олова традиционны,сосредоточены в основном в Азии (Китай, Индонезия) и Юж.Америке (Перу,Боливия)

Состояние оловянной промышленности России

Основную часть добычи оловянной руды и производства оловянного концентрата в России обеспечивают месторождения Правоурмийское и Фестивальное в Хабаровском крае, принадлежащие Русолово.

В меньших количествах добыча ведется в Якутии на россыпном месторождении олова «Ручей Тирехтях» на территории Усть-Янского района Якутии (ОА "Янолово"), Приморском крае (ООО «Приморвольфрам») и Еврейской автономной области (ООО «Ресурсы Малого Хингана»), но результаты добычи и переработки там конечно мизерные.

Ситуация в российской оловянной отрасли печальная, на сегодняшний день в России существует только 1 металлургическое предприятие- "Новосибирский оловянный комбинат", который может физически перерабатывать оловянный концентрат, добытый в стране и превращать его в очищенное олово.

Львиная доля добытого оловянного концентрата остается невостребованной, ее просто физически невозможно переработать в олово на единственном заводе. Оно вынужденно продается на экспорт. Российский спрос на олово минимален и составляет менее 1% от мирового и обеспечивается в т.ч. за счет импорта.

Внутреннее потребление олова (включая олово в готовых сплавах и изделиях) в России в среднем находится на уровне 2–2,5 тыс. т в год и в основном используется для производства белой жести, припоев, оловянного порошка и баббитов (сплавов из олова,свинца,меди и сурьмы)

По прошлому году "Новосибирским оловянным комбинатом" было выпущено около 1,6 тонн металла, из которых 479 тонн (30%) было экспортировано. Около трети потребления Россия вынуждена обеспечивать импортом необработанного олова, олова в слитках, сплавов и припоев из Бельгии, Индонезии, Боливии, в прошлом году импорт в Россию составил 722 тонн, что составило около 29% от общего объема внутреннего потребления. Ситуация конечно шокирующая для меня, не думал, что настолько все плохо.

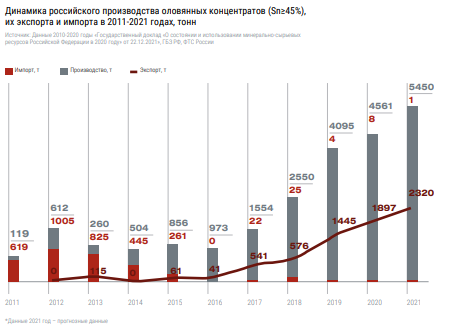

Динамика российского производства олова:

До 2013г. Россия практически не имела своих объемов производства и была вынуждена закупать и импортировать, как оловянные концентраты, так и конечное олово. В 2015-2016гг. произошел резкий рост добычи и производства.

С тех пор отрасль растет достаточно стабильными и уверенными объемами каждый год, постепенно выходим на самообеспечение себя необходимым количеством сырья по оловянным концентратам, но из-за отсутствия перерабатывающих мощностей есть проблемы с конечным продуктом.

С увеличением производства, растет и экспортная доля концентрата, достигшая по прошлому году 42,5% от произведенных объемов. Весь этот объем был экспортирован одной единственной компанией Русолово. Структуру экспорта к сожалению Компания не раскрывает, указывая только то, что он в основном направлен в АТР (Азиатско-Тихоокеанский регион).

Получается интересная ситуация. Необходимое сырье есть, но не можем из него сделать конечный продукт. Добыли-отправили на переработку за границу-из-за границы экспортировали дорогое олово.

Как устроен Бизнес Русолово?

Весь оловянный бизнес компании состоит из 3-х дочерних компаний: 2 основных площадки, на которых ведётся добыча в Хабаровском Крае и проектируемое месторождение на Чукотке.

1)Правоурмийское месторождение (ООО «Правоурмийское»), производство оловянного и вольфрамового концентрата. Расположено в Верхнебуреинском районе Хабаровского края, в 117 км от линии БАМа.

2)Солнечный оловянный кластер (АО «ОРК»- «Оловянная рудная компания») объединяет активы бывшего Солнечного ГОКа- Фестивальное и Перевальное (законсервировано) месторождения, Солнечная обогатительная фабрика,— предприятие, осуществляющее добычу руды с последующим производством оловянного и медного концентратов, расположенные в 17 км от Комсомольска-на-Амуре.

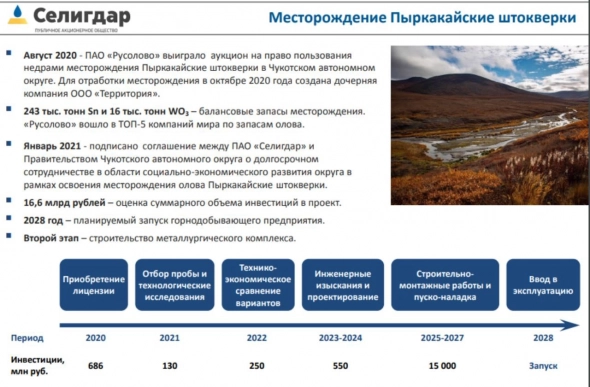

3)Пыркакайские штокверки (ООО «Территория»). Приобретено Русолово летом 2020г. Одно из крупнейших месторождений олова в России и мире.

В пределах Пыркакайского рудного узла разведаны 4 крупных штокверка (Первоначальный, Центральный, Крутой и Нагорный), а также 3 небольших (Оперяющий, Восточный и Южный), расположенных в непосредственной близости к Первоначальному штокверку и захватываемые совместно с ним карьером.

В 2021 году на участке Пыркакайские штокверки велись отборы проб и технологические исследования.

С 2022 года на месторождении начинаются инженерные изыскания и дальнейшее проектирование производства.

Строительные работы начнутся в 2025-2026 году.

К 2030 году запланирован выход на проектную мощность.

Запасы месторождения:

-по олову – 277,7 тыс. т.ч., в том числе балансовые – 243,4;

-по вольфраму – 19,4 тыс. тонн (триоксида вольфрама), в том числе по балансовые 16 тыс. тонн.

-по золоту- 11,5 тонн

-по серебру- 291 тонна

-по цинку- 134,6 тыс. тонн

-по меди- 63 тыс. тонн

Ориентировочная мощность ГОКа на базе Пыркакая составит 14,3 тысячи т олова и порядка 1,5 тысячи т вольфрама в год.

Суммарное количество запасов олова по трем компаниям дивизиона Русолово составляет более 405 тыс. тонн, что соответствует 5 месту в рейтинге мировых компаний. При условии конечно, что проект на Чукотке будет реализован.

Если посмотреть на структуру минеральных ресурсов Компании, они также довольно равномерно представлены запасами по 3-м текущим месторождениям. На слайде ниже отлично видно, что даже если суммировать 3 действующих месторождения, они суммарно дадут около 157 тыс.тонн олова и это все равно будет значительно ниже потенциальных объемов развиваемого Компанией Пыркакайского месторождения на Чукотке.

Результаты 2021г.

Прошлый год Компании довольно успешно удалось отработать, как в производственном, так и финансовом плане:

Добыча составила 2908 тонны (2538 тонн в 2020г.)

Всего выручка от реализации: 5 947 721 (к прошлогодним 2 763 079)

Реализация оловянного концентрата 5 665 189 (к прошлогодним 2 647 661)

Реализация медного концентрата 241 622 (53 910)

Реализация вольфрамового концентрата 40 910 (61 508)

Вся реализация преимущество была в России, со слов Компании, небольшая доля экспорта в Китай, Бельгию и Малайзию. Какая доля пришлась на экспорт, к сожалению компания не раскрывает

Прибыль по году составила 1 558 185 (к убытку 668 074 в 2020г.)

Плановая модернизация обогатительных фабрик, испытания новых методов обогащения и повышение эффективности технологических процессов позволили «Русолово» увеличить,как добычу и переработку руды, так и производство олова.

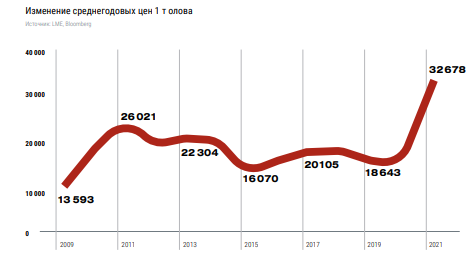

По прошлому году олово было самым дорожающим из промышленных металлов,

Среднегодовые цены забрались выше $32000 за тонну, что безусловно положительным образом отразилось на финансовых результатах группы и по-сути определило их.

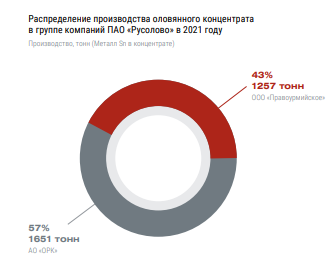

В структуре группы в 2021г.: 57% добычи пришлось на «Оловянную рудную компанию», 43% на ООО «Правоурмийское». Неплохая диверсификация, практически в равных долях на 2 свои действующие площадки

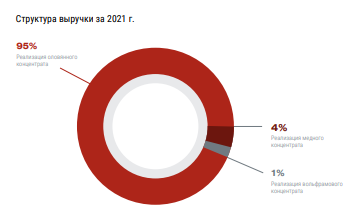

Помимо олова, на которое приходится около 95% выручки, Компания в последнее время активно старается развивать добычу и производство сопутствующих металлов: медь, вольфрам, но их доля в структуре выручки по-прежнему минимальная и составляет только около 5%.

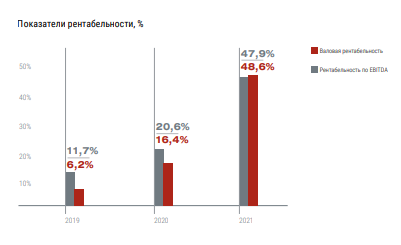

Валовая рентабельность по итогам 2021 года составила отличные- 47,9%, увеличившись на 27,3% благодаря увеличению объемов реализации, а также контролю над издержками и модернизации производства.

Рост рентабельности по показателю EBITDA также, как и валовой рентабельности, наблюдается на протяжении трех последних лет.

В 2021 году рентабельность по EBITDA достигла уровня 48,6%

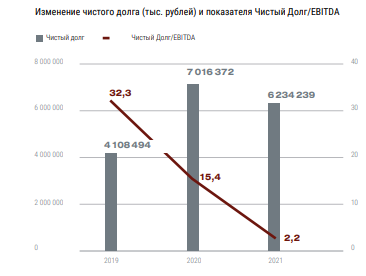

Пришла в норму по прошлому году и долговая нагрузка, снизившись на 859 млн руб и достигла по показателю Чистый долг/EBITDA относительно комфортного уровня в 2,2.

Финансовые результаты

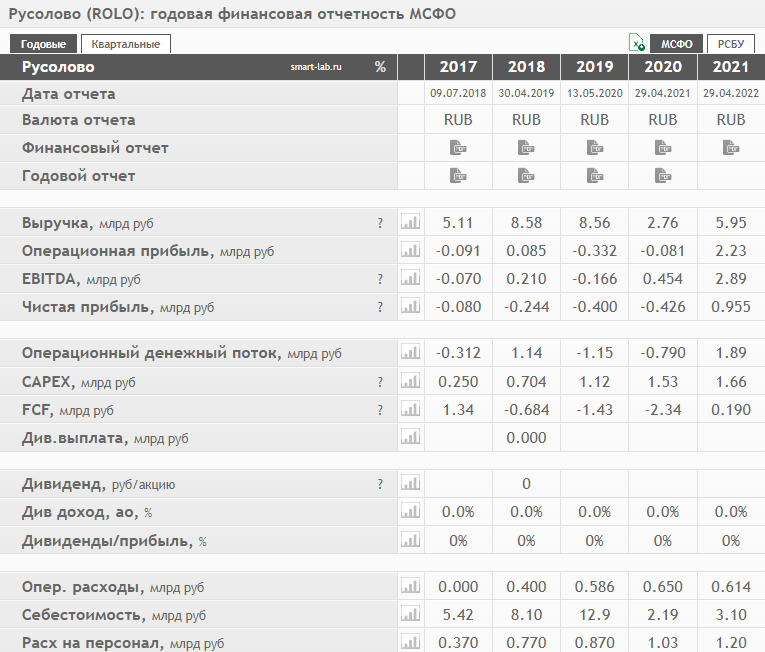

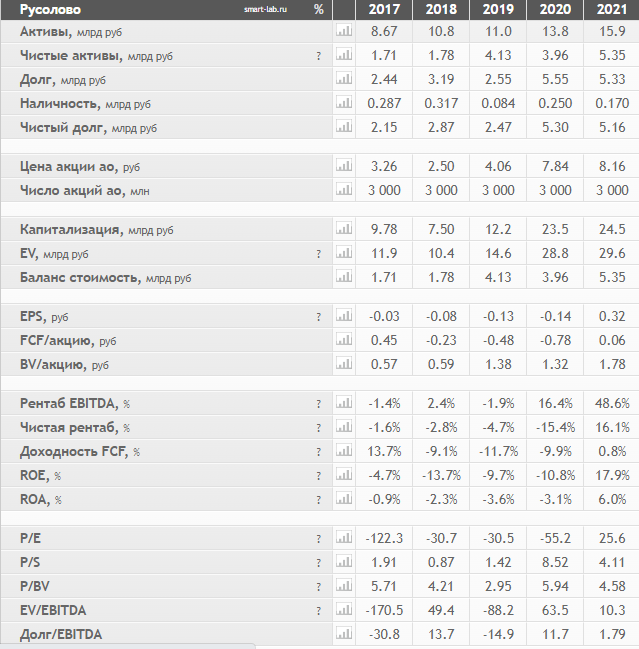

Здесь лучше всего стоит взять результаты в динамике последних 5-х лет, таблички со Смартлаба думаю для этого наиболее подходят

Здесь особо нечего думаю комментировать. У Компании только прошлый год стал прибыльным, до этого были сплошные убыточные периоды и негативные показатели. Прошлый год явно выбился из объективного восприятия Компании своими цена на олово, которые выросли более чем в 2 раза. Высокие цены реализации позволили заработать чистую прибыль, отразить отличные результаты по EBITDA, рентабельности и долговой нагрузки. Но к цифрам прошлого года все-таки не очень репрезентативно нужно относиться.

Результаты 1 полугодия 2022г.

По первому полугодию стоит положительно отметить рост добычи руды (+10%), ее переработку (+6%) и бурное развитие производства вольфрама и меди, хоть это по-прежнему и является прикладным бизнесом.

Из отрицательного: снижение на 10% производства олова в концентрате. Компания скудно поделилась информацией, будем надеяться на полноценный отчет за 1 полугодие и раскрытия информации о текущем состоянии дел в Компании. Исходя из представленных данных, они видятся удовлетворительными, с небольшим негативным оттенком.

Ну и конечно же отрицательный эффект будет на финансовой составляющей из-за текущих цен на олово. С учетом высоких цен первого квартала, доходивших до $48000 за тонну, усредненная цена все еще будет относительно высокой, однако, как и все металлы, олово в конце марта пошло в крутое пике, текущие цены уже в районе $25000, -48% от мартовских пиков. На этих уровнях цены патаются задержаться, но с учетом глобальной макроэкономической ситуации, как в мировых экономиках, так и промышленности, сложную ситуацию в Китае, есть все перспективы по ценам сползти конечно еще заметно ниже, до уровней $18000 за тонну, что от текущих еще вниз около -27%.

Котировки Компании, достаточно синхронно с ценами на олово пошли вниз, от мартовских пиков снижение порядка 48%,что точь в точь соответствует падению цен на олово на это же значение. Достаточно важный уровень EMA200 на текущих отметках, есть все основания предполагать, что в ближайшем будущем он будет вниз преодолен, котировки поползут еще ниже.

Есть правда один важный момент технический. 97,8% акционерного капитала у материнского холдинга "Селигдар", в свободном обращении у Русолово всего 2,2% акций, что позволяет при желании не очень добросовестными участниками рынка ее манипулятивно разгонять. Ранее это периодически происходило, посмотрим, как будет сейчас. Фундаментально расти пока не на чем, основной ракурс пока на оловянные цены, думаю именно от них и будет зависеть ближайшее направление котировок.

Планы добычи до 2024г.

Компания ставит довольно амбициозные планы своего развития, прогнозируя удвоение производства олова к 2024г. Прошлый год, несмотря на различные сложности, удалось достигнуть промежуточной цели в 2,9 тыс.тонн., динамика увеличения объемов добычи безусловно радует.

Инвестиционный вывод.

Материнский холдинг "Селигдар" в последние годы пытается реанимировать Советское оловянное наследие, те площадки, которые есть в Хабаровском крае совсем не молодые, одно из месторождений законсервировано.

Однако прогнозные цифры будущей добычи и цели компании по олову в принципе вселяют умеренный оптимизм.

За 3 года компания планируют удвоить добычу олова, начали медь, вольфрам понемногу развивать.

Долги в целом умеренные, монополистическое положение на рынке, при условии развития оловянного кластера в России, о котором в последнее время довольно активно начали говорить, Русолово будет главным его бенефициаром.

Огромное месторождение на Чукотке, которое по объемам выведет компанию в ТОП-5 мировых добытчиков олова, также безусловно думаю в будущем в разы переоценит капитализацию и стоимость Компании.

Однако рынку прежде всего необходимы перерабатывающие мощности, которые в настоящее время отсутствуют в стране, если в этом направлении ничего не изменится, отрасль уйдет в еще больший застой, экспортировать добываемые объемы оловянного концентрата будет очень сложно и без России хватает игроков на рынке.

Из негативных моментов: доля размещенных акций на бирже только 2,2%, слабая ликвидность, проект на Чукотке хоть и отличный, но лишь в отдаленной перспективе 2028г., плюс также требует приличных инвестиций.

С учётом низкого фрифлоута, напрашиваются будущие допэмиссии на капитальные затраты и инвестиции. Сюда же стоит добавить отсутствие дивидендов, небольшая потребность в металле на Российском рынке, особо некуда расти на мой взгляд без структурных изменений всей российской промышленности и экономики. Экспорт требует развития, что в текущей геополитической реальности также сделать не просто. Ну и прежде чем принимать решение о покупке, если у кого возникнет такое желание, стоит обязательно смотреть на оценку Компании по мультипликаторам, практически всегда она у Русолово неоправданно завышенная.

Компания достаточно интересная и безусловно есть у нее неплохие перспективы в будущем, но явно с длинным горизонтом инвестирования более 3-х лет и при условии развития отрасли в стране, чего пока не очень наблюдается.

Если понравился обзор, подписывайтесь на канал на удобных для Вас площадках, делайте репосты, оставляйте комментарии и реакции, свои пожелания и предложения.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter