31 июля 2022 | Алроса

Заключительная часть про мировой алмазный рынок и одного из его флагманов, российскую Компанию АЛРОСА. Давайте оценим настоящее и будущее мирового алмазного рынка и Алросы в частности.

В предыдущих частях обзора:

1 часть. Как устроен мировой алмазный рынок

2 часть. Ценообразование и синтетический рынок алмазов

3 часть. Как устроен Бизнес Алроса

Санкции и Реализация продукции

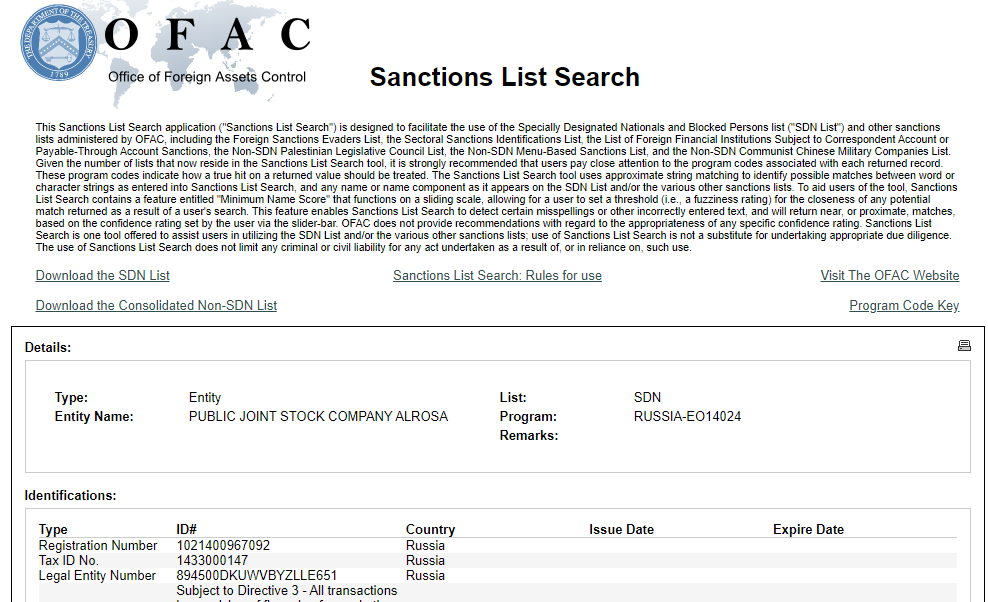

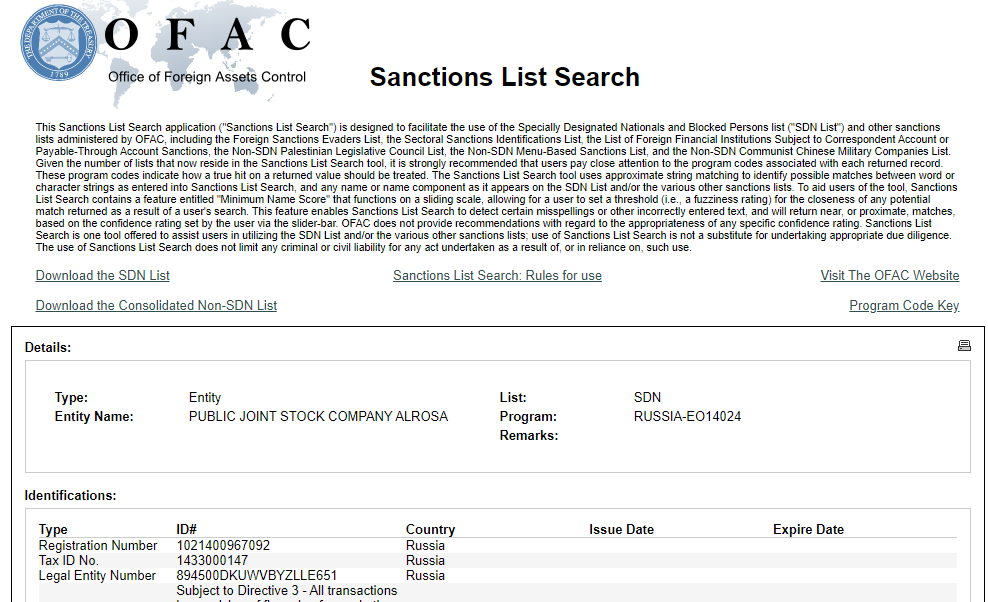

Из официального объявленных санкций в отношении Алроса, действует самые серьезные и блокирующие санкции со стороны США.

8 апреля власти США заявили о включении АЛРОСА в SDN-лист (Specially Designated Nationals And Blocked Persons List), то есть Компания попала под блокирующие санкции Минфина США. Это означает, что вся собственность попавших под санкции лиц и Компаний в США блокируется, а лицам в США запрещаются все операции с ними.

Однако, отраслевой алмазный регулятор США- Jewelers Vigilance Committee всем разъяснил, что бриллианты, изготовленные из российских алмазов в третьих странах, считаются продукцией этих стран и не попадают под санкции. Т.е купить бриллиант изготовленный из алмазов Алроса напрямую у Алроса нельзя, но можно купить бриллиант, изготовленный из алмазов Алроса в Индии.

Помним, что прямые продажи бриллиантов в США занимали в структуре Алроса всего около 3%, что согласитесь достаточно минимально, а алмазы и вовсе не продавались. Здесь же напоминаю, что американским структурам и гражданам принадлежит 33% от всех акций Алроса, свободно обращающихся на Бирже. Т.е, что с российской стороны, что с американской, довольно существенная доля акций Алроса заблокирована к продажам и иным действиям, сюда же добавим 22% акций, который в руках европейцев и британцев.

Суммарно заблокировано 55% биржевых акций Алроса, которые были у нерезидентов из "недружественных стран". Здесь пока какая-то разблокировка и их массовая продажа, а соответственно и давление на акции в настоящий момент исключено и не предвидится в ближайшее время точно.

Каких-либо блокирующих санкций, запрещающих на законодательном уровне покупать алмазы и бриллианты у Алроса в странах Европы не обсуждается, по крайней мере в СМИ поэтому поводу ничего не нашел. По странам Азии и Ближнего Востока также никаких ограничений нет.

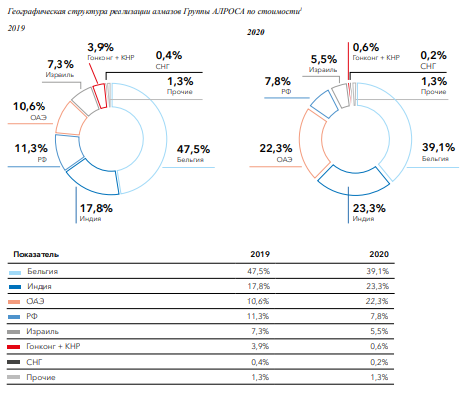

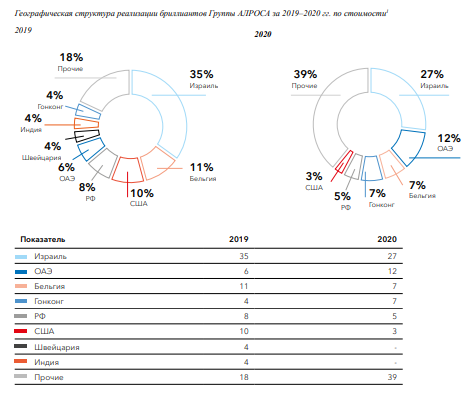

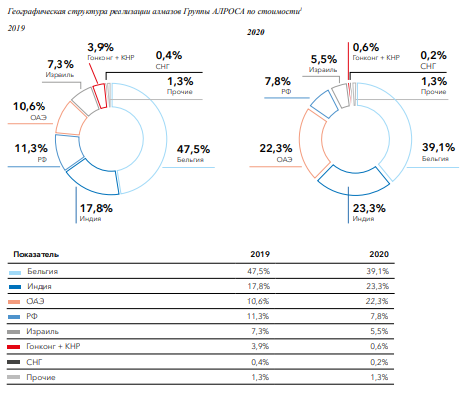

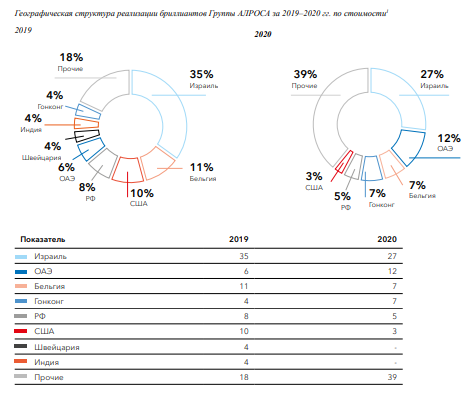

Снова вспоминаем, кому Алроса продает алмазы и бриллианты и видим, что вся продукция реализуется в Бельгии, Индии, Китае (Гонконге), Арабских эмиратах и Израиле.

Отсюда напрашивается вывод, что на законодательном уровне никаких прямых ограничений на покупку алмазов и бриллиантов у Алроса нигде нет. Вопрос о вторичных санкциях за пределами США также на данный момент не обсуждается. Видимо та огромная доля, которую занимает Россия и Алроса, а это около 27% всех мировых камней безусловно давит и ограничивает санкционное давление. Если российские камни уйдут с рынка, это вызовет, как ценовой хаос, так и огромный дефицит камней на рынке. С учетом того, что на США приходится около 40% всех покупок бриллиантов в мире, каких-либо жестких ограничений здесь от США нет и думаю не будет.

Вспоминаем и формат продажи, это долгосрочные контракты, как правило, с алмазными сайтхолдерами, что Алроса, что De Beers продают 2/3 продукции через ограниченный круг лицензированных оптовиков, которых не так много в мире.

Ранее наблюдались некоторые технические сложности по денежным SWIFT-переводам на счета Алроса, но насколько я понял, все довольно легко решается через переводы на иностранные банковские счета Алроса открытые в алмазных центрах Дубая, Гонконга и Индии.

Однако нужно отметить, так называемые самосанкции, со стороны 3 ювелирных VIP-сетей: Tiffany&Co, Signet Jewellers и Brilliant Earth и несколько более мелких игроков н рынке, которые самостоятельно отказались от российских бриллиантов.

Из этих клиентов, насколько я понял у Алросы были только договорные отношения с Tiffany&Co. Но сама идентификация страновой принадлежности бриллиантов довольно непростая вещь, по небольшим и средним камням, так вообще не определишь, а именно эти камни составляет основную добычу у Алроса.

Ничего не мешает в Индии смешать мелкие и средние камни из России и Африки и продать все "боксом" той же Tiffany&Co, заявив что это африканские камни. Не забываем, что у Алроса есть активы в самой Африке- Анголе и Зимбабве, также не вижу проблем, переправить камни из России в Африку, а оттуда уже продать, как африканские в случае максимальных сложностей с санкционной реализацией, если она появится.

Стоит отметить и потенциальную поддержку Правительства России, которая уже дважды, во времена Ковид и сейчас озвучивалась, если у Компании будут сложности с реализацией, государство готово оперативно помочь с закупкой камней в ГОХРАН. Например, покупка государством на $1 млрд камней Алроса эквивалентна реализации 15–17% всего годового производства Компании. Если предположить, что будут введены санкции со стороны евросоюза и Бельгии, на которую приходилось реализация около 35% все продукции, то на $2 млрд государство покроет весь выпавший европейский рынок, только он непосредственно под угрозой в ближайшее время. Напомню, что $2 млрд это выручка страны всего за 2,5-3 дня от экспорта сырья в зависимости от цен.

Довольно значимое событие в отрасли это отмена НДС на алмазы и бриллианты с 1 октября этого года. Ну и Бизнес-модель, вполне допускает в сложные периоды, как было во время Ковид, просто работать на склад и реализовывать меньше продукции, остальное оставляя на запасах. После нормализации ситуации, в прошлом году, камни со складов и запасов были успешно и оперативно реализованы, не забываем и отсутствие по сути долгов. В случае серьезных сложностей с реализацией, вполне логично будет этот долг увеличить.

Есть также неопределенности по оборудованию и специализированной технике. По оборудованию не могу ничего сказать, а вот в сегменте техники, точно могут возникнуть трудности.

Компания, хоть отчасти и диверсифицирована белорусскими БелАзами, но доля импортной техники велика, это и самосвальные автопоезда от Вольво и Скания, и американские самосвалы от "Unit Rig" и "Caterpillar", не говоря уже про специфические проходческие комбайны.

Если автопоезда думаю несложно заменить на "Камазы", то вот со специализированной техникой гораздо сложнее, огромные самосвалы вообще в России никто не делает, надежда только на БелАз, проходческие комбайны и погрузочно-доставочные машины в последнее время наладили небольшое производство в России, но конечно это мало. Это касается и всех добывающих отраслей, специализированной техники практически нет своей, нужно радикально наращивать мощности.

Алмазные тренды

выход на алмазный рынок ювелирной продукции синтетических (искусственно выращенных) камней. Об этом подробно говорили во второй части. Доля этих камней в ювелирной продукции все еще минимальна, но будет постепенно увеличиваться с каждым годом, вытесняя долю природных камней и полноценно займет свою нишу, отдельный сегмент ювелирных украшений

смена поколений и модели потребления. De Beers в своем исследовании отмечает, что портрет потребителя быстро меняется. На смену старшему поколению (40+ лет) приходят миллениалы (21-39 лет) и поколение «Z» (0-20 лет). Для молодых людей большую роль в потреблении играют новые технологии и социальная ответственность компаний. Они критичны в своих суждениях, а потребность в любви и семье также высока, как и у людей старшего возраста.

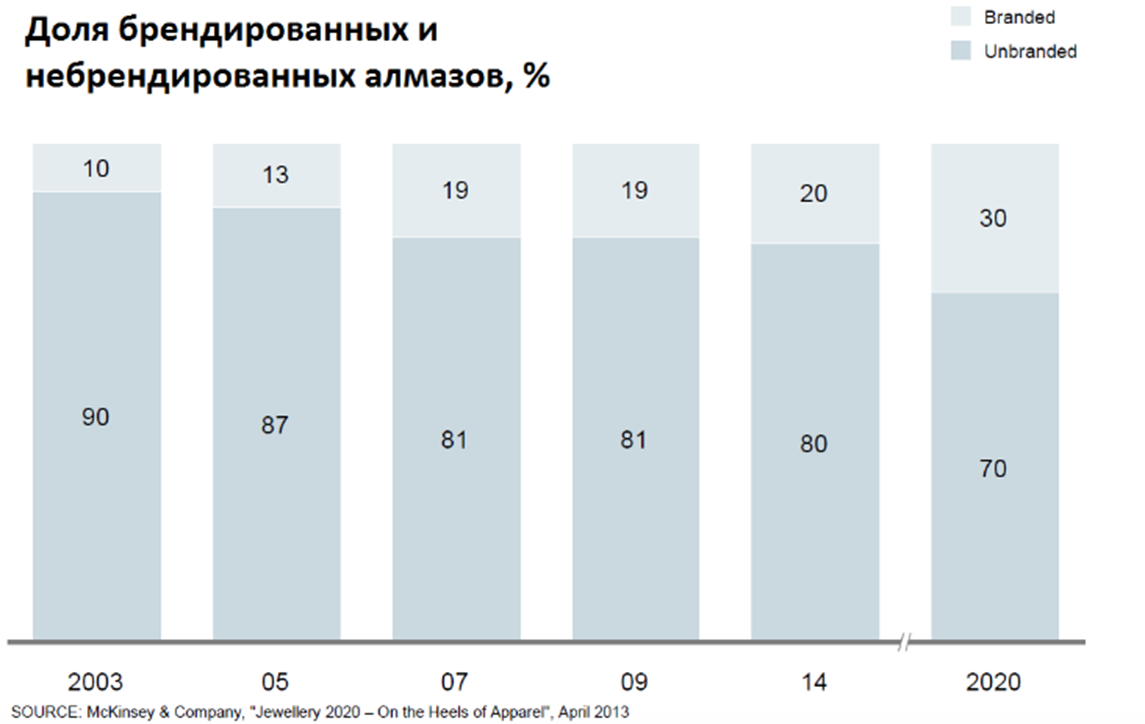

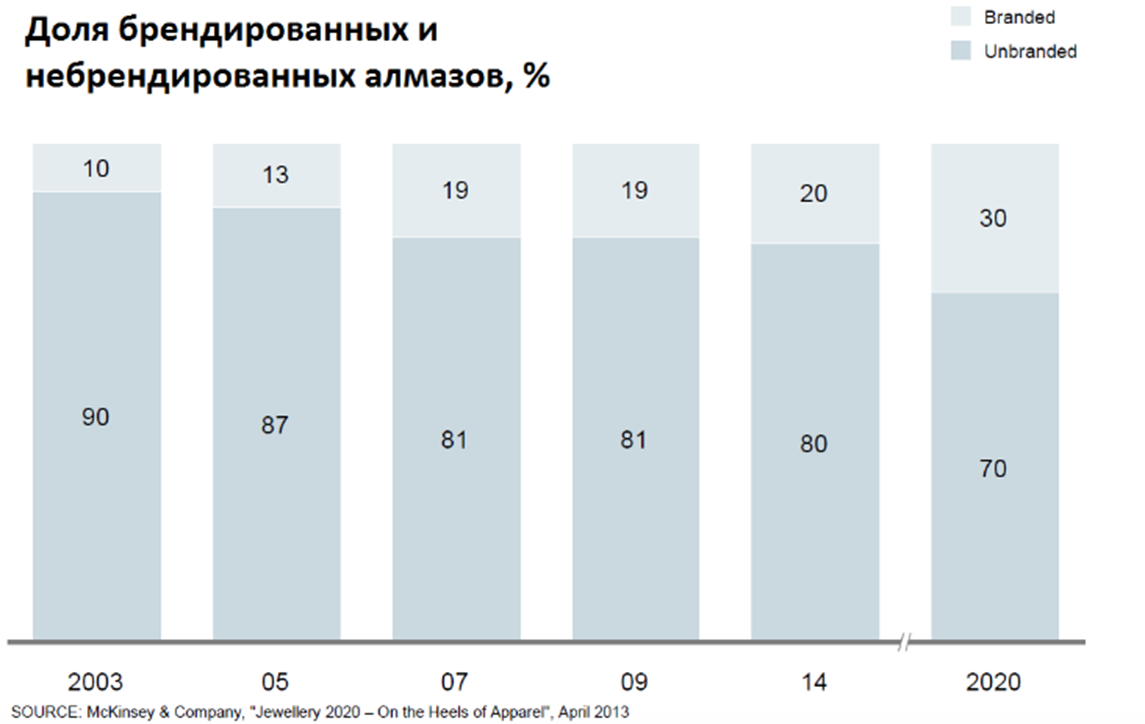

сила бренда. Рост влияния бренда на стоимость камней становится одной из особенностей рынка алмазов. К 2020 г. доля брендированных алмазов уже достигла 30%, по прогнозам международная консалтинговой компании McKinsey это доля будет постепенно расти и дальше

онлайн-продажи. Рынок алмазов и ювелирных украшений, также, как и другие товары плавно перетекает в оналйн, где гораздо удобнее выбирать и сортировать товары под свои запросы. Пандемия ковид только ускорила эти процессы, доля онлайн-продаж в США по прошлому году уже составляет около 23%, в Китае 21%. Все больше покупателей используют гибридную модель, примерка изделий в магазине, покупка онлайн, выбор изделий в интернете, живая примерка, покупка онлайн на праздник или событие

гендерные изменения. Независимые женщины все чаще покупают бриллианты для себя самостоятельно, а не получают их в качестве подарка от мужчин. Прослеживается тенденция к увеличению покупок мужчинами бриллиантов для себя, особенно в странах Азии и Ближнего Востока

аренда ювелирных украшений. Рациональность и изменение модели потребления нового поколения, все больше расширяет рынок аренды. С учетом огромной доли "свадебного сегмента", на который ранее приходилось чуть ли не 50% всех покупок в отрасли, все больше этого сегмента перетекает в модель аренды, когда дорогие изделия и изделия с крупными камнями арендуются под знаменательное событие, либо выход на мероприятие

Состояние алмазного рынка

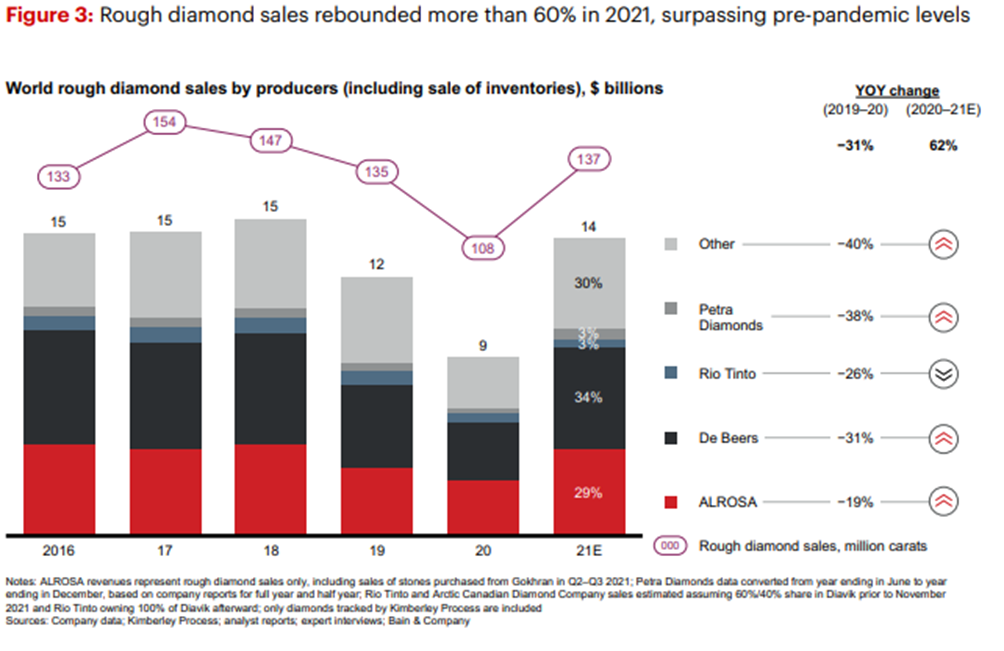

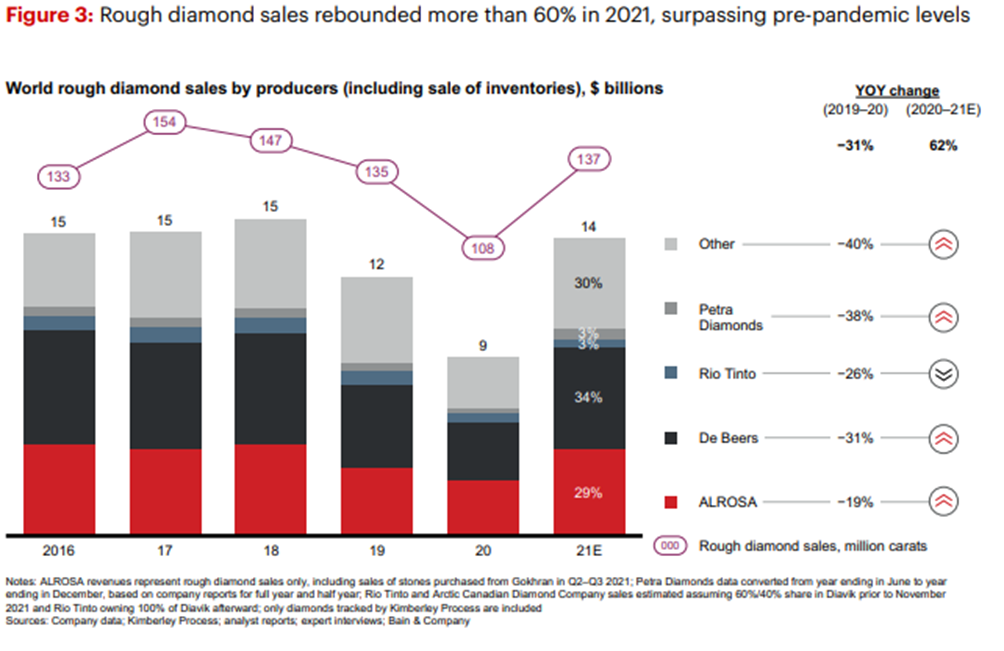

Продажи необработанных алмазов по прошлому году восстановились и выросли более чем на 60%, немного превысив уровень, существовавший до пандемии. Если посмотреть в разрезе 5 лет, отрасль стагнирует на уровне около $15 млрд, ни о каких растущих объемах продаж глобально речи не идет

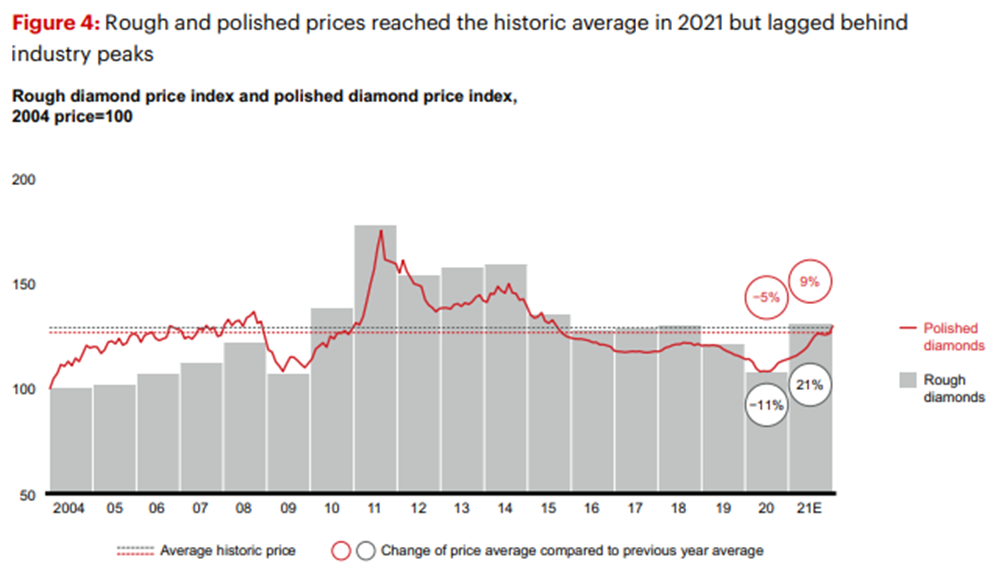

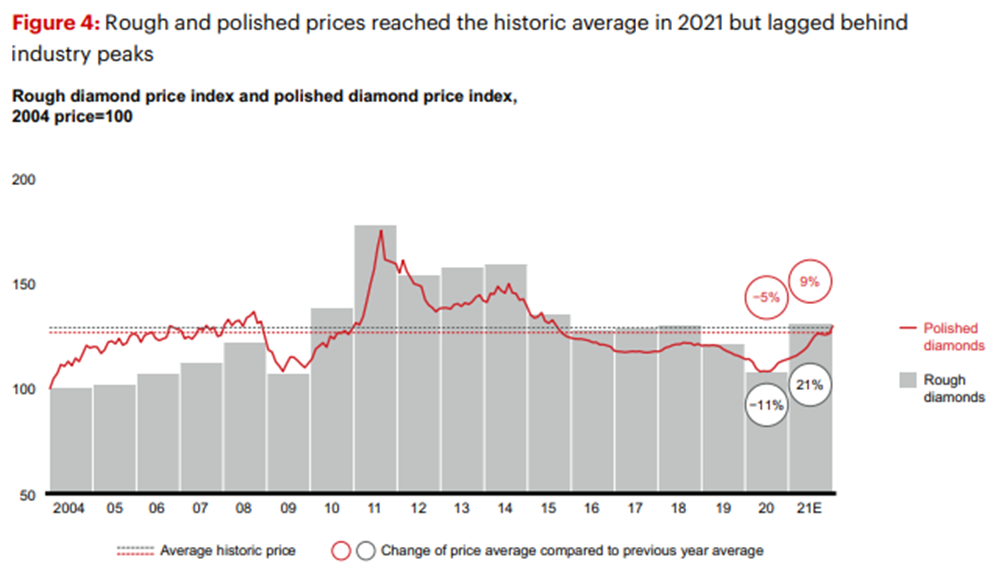

Цены на алмазное сырье и бриллианты достигли исторического среднего уровня в 2021 году, но отстали от отраслевых пиков. Здесь также довольно характерная стабильность в последние годы за вычетом ковидного провального года

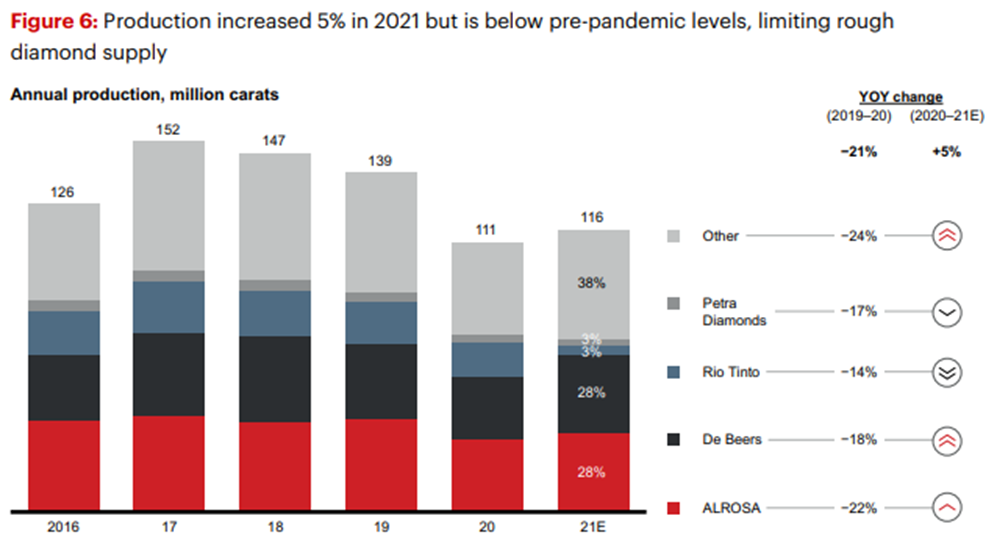

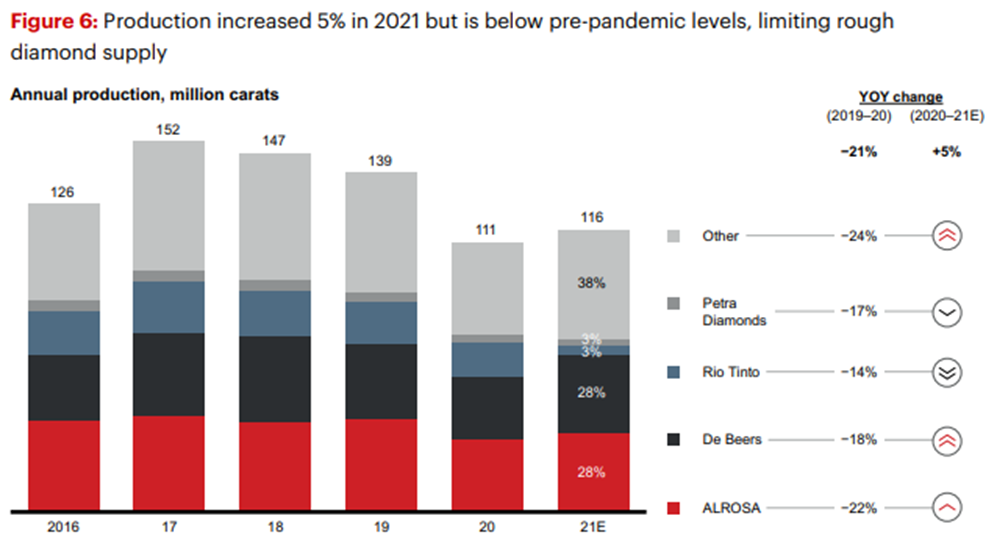

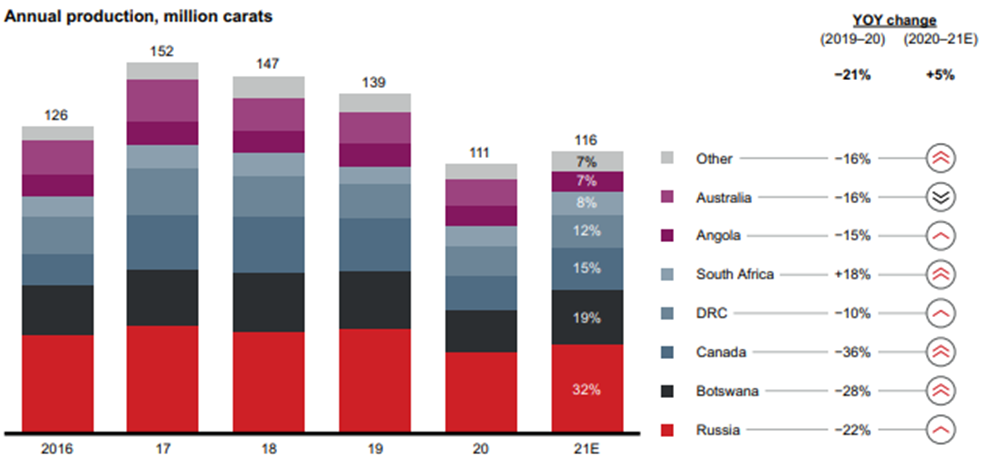

Добыча увеличилась на 5% в 2021 году, но находится ниже уровня, существовавшего до пандемии. С 2017г. наблюдается стабильный понижательный тренд,примерно на 5% в год и особых перспектив для фундаментального роста, на мой взгляд не наблюдается.

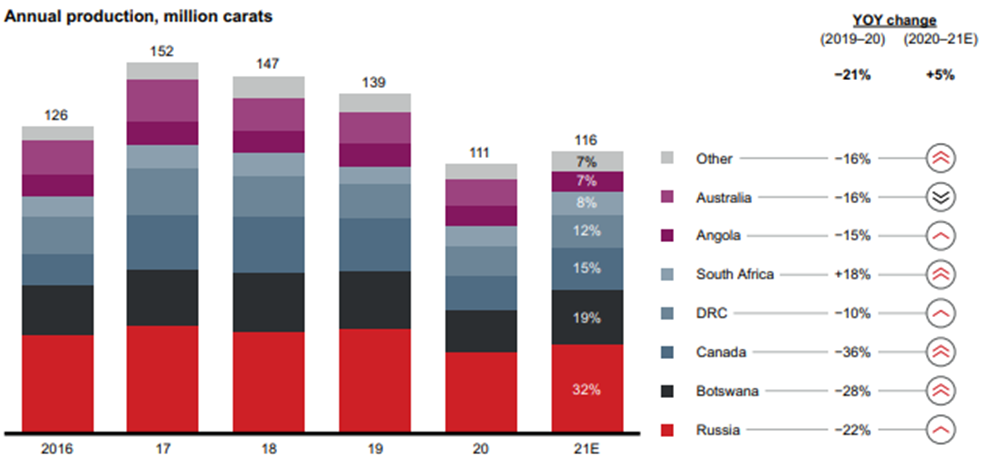

В разрезе стран, ситуация аналогичная, добыча везде потихоньку снижается и полный провал в Австралии в связи с закрытием одного из крупнейших в мире рудников Аргайл (Rio Tinto), дававшего 10% всех мировых камней

Взгляд алмазных мэйджоров на текущую ситуацию

Ввиду отсутствия каких-либо данных непосредственно от Алроса, прямой путь посмотреть на отрасль в первом полугодии, это поход на сайты и отчеты основных игроков мирового рынка алмазов. Интересны несколько сами цифры, их значения могут быть субъективными именно для Компании, а видение ситуации на алмазном рынке

De Beers- "Высокий спрос на алмазное сырье во втором квартале сохранялся. Хотя в первом полугодии потребительский спрос на природные бриллианты оставался устойчивым, ухудшение глобальных макроэкономических условий и сокращение потребительских расходов могут повлиять на спрос на ювелирные изделия с бриллиантами. De Beers увеличила прогноз производства на 2022 год до 32–34 млн каратов с предыдущих 30–33 млн каратов в зависимости от условий торговли и масштабов дальнейших сбоев, связанных с Covid-19.

Petra Diamonds- "Несмотря на значительную глобальную экономическую неопределенность, вызванную ситуацией на Украине, цены на алмазы выросли на 41,5% к прошлому году, в частности, благодаря рекордному розничному спросу на ювелирные изделия в США. Последний тендер, проведенный в июне, показал высокий спрос на весь ассортимент продукции, как на белые, так и на цветные камни ювелирного качества, при этом несколько возрос спрос на более мелкие бриллианты. Этот рост спроса обусловлен промежуточным пополнением запасов и продолжающиеся высокие розничные продажи ювелирных изделий, связанные с отложенным свадебным бумом и растущей тенденцией дарения бриллиантов в качестве значимых подарков после COVID-19. Несмотря на то, что рынок алмазов силен, макроэкономическая неопределенность, вызванная ростом инфляции, является потенциальным сдерживающим фактором спроса.

Rio Tinto- к сожалению в своем полугодовом плохом отчете, Компании было не до алмазов, пытались оправдаться за печальные показатели в основных направлениях. Доля алмазов в структуре выручки группы небольшая совсем, анализу алмазного рынка совсем не уделили внимание.

Текущая ситуация глазами "Кимберлийского процесса"

Рынок ожидает сильного сезона летних отпусков, укрепления доверия потребителей на основных рынках (США, Китай, Индия) и ограниченного предложения необработанных алмазов.

В среднесрочной перспективе на спрос на алмазы может повлиять государственная политика, связанная с экономическими стимулами и ограничениями на поездки потребителей. Несмотря на это, в их базовом сценарии (“продолжение восстановления”) ожидается, что в 2022 году рынок продемонстрирует рост выше, чем в период до пандемии, и может вернуться к историческим темпам роста к 2023-24 годам.

Участники отрасли должны продолжать осуществлять программы повышения операционной эффективности, инвестировать в цифровые технологии и продвигать маркетинговые концепции и ценностное предложение ювелирных изделий с бриллиантами, чтобы подготовиться к потенциальным изменениям рыночных уловий.

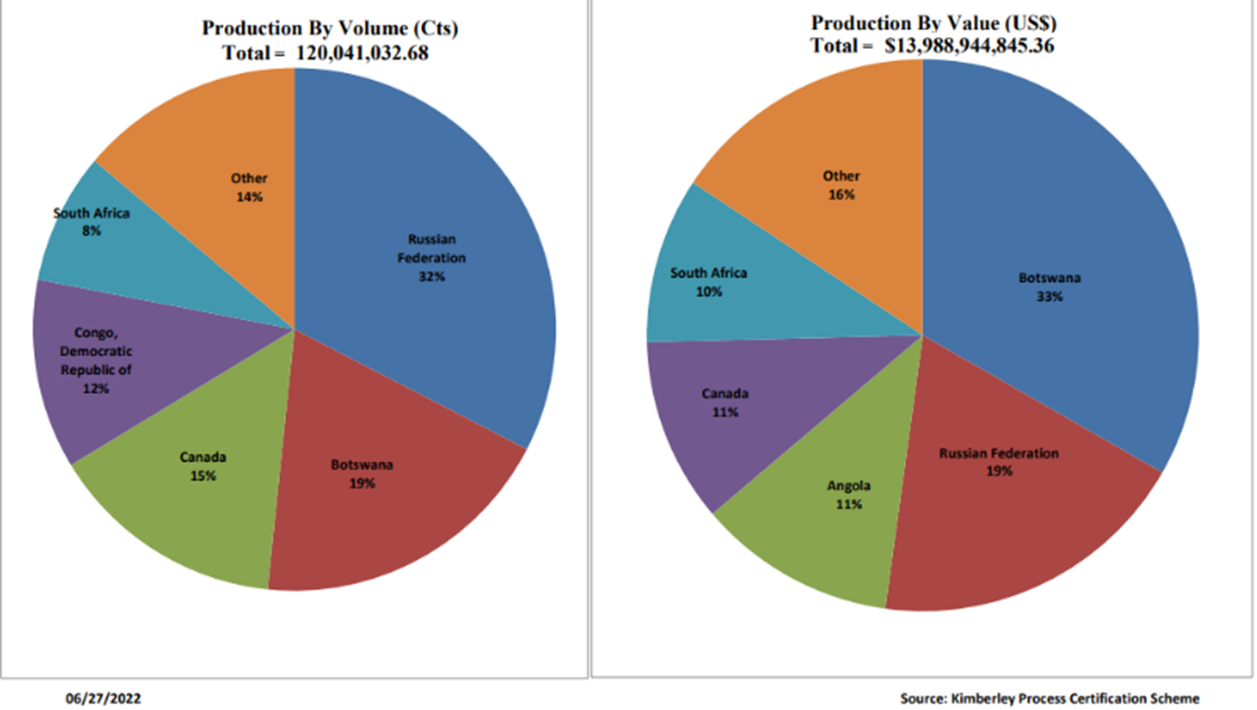

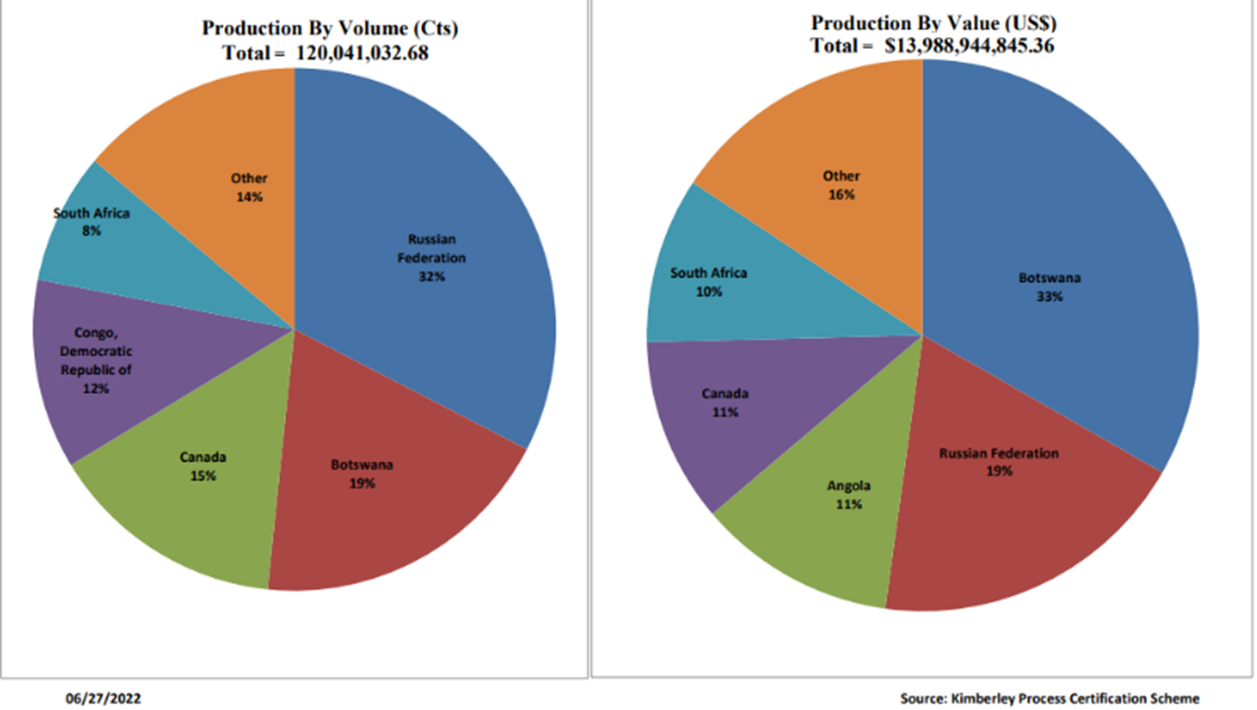

Организация приводит инфографику за полугодие, в принципе организация в отрасли авторитетная, все страны являются ее члнами, плюс-минус на эти цифры можно ориентироваться. Добыча в России по прежнему занимает 32% от мировой.

Инвестиционный вывод

Финализируя и обобщая ситуацию на мировом алмазном рынке и у Алроса в частности, постараюсь кратко.

На мой взгляд краткосрочно и среднесрочно ситуация для Алросы выглядит отнюдь не так плохо, как себя показывают котировки Компании, который с прошлого сентября потеряли уже почти -60%. Прошлый год был отличный, вся прибыль осталась в Компании, долгов нет, цены на алмазы по прежнему достаточно высоки, хоть и немного сползают, санкционные риски не выглядят катастрофическими, пути их обхода также реализуемы.

Спрос на алмазы по-прежнему хороший в мире, государство готово оказать поддержку, при необходимости закупит камни в ГОХРАН, принято решение об отмене НДС на алмазы и бриллианты с октября, структура реализации камней с уклоном на "дружественные страны" и формат реализации через долгосрочные договора также в текущих реалиях выглядит достаточно устойчиво, подтверждение от Компании в конце июня о планах добычи на этот год, инвестпрограммы и планов по восстановлению трубки "Мир" с комментариями менеджмента,все внушает умеренный оптимизм.

Фундаментально не вижу особых сложностей в Компании, которые могут сильно негативно отразится на ней. Алроса слишком большой игрок в отрасли, который чуть ли не треть всего мирового рынка алмазов занимает и по сути имеет олигополистическое положение вместе с De Beers, у Компании есть весомые рычаги давления на мировой рынок и возможность его обрушить в плане цен и дефицита камней. Единственный негативный момент, это текущее положение в мировых экономиках и инфляция, она безусловно сейчас основной маркер в глобальном плане отрасли.

Минимальность политизирования отрасли, также безусловно можно отнести к плюсам, в отрасли за годы сложились между участниками достаточно доверительные и прагматичные отношения. Игроков на рынке достаточно мало, стран добывающих тоже, по сути это "замкнутый глобализированный мировой кружок" из 5 участников.

Однако долгосрочные перспективы алмазной отрасли выглядят не очень радужно на мой взгляд. И до пандемии отрасль каждый год замедлялась по добыче в районе 5%, и настоящие тренды отрасли ничего оптимистичного не сулят глобально. И смена модели потребления, и уход от люксовости среди молодежи, и искусственные камни, которые уверенно продолжают захватывать рынок, все это говорит о будущем угасании.

Для Алроса самым лучшим вариантом, опять же на мой взгляд, видится диверсификация Бизнеса за счет добычи смежных минералов (сапфиры, рубины, изумруды и т.п.), а также полноценный вход на рынок добычи других металлов, прежде всего золота.

Ну и глупо, на мой диллетантский взгляд отказываться от рынка искусственных алмазов, это огромная, все еще полноценно не сформировавшаяся ниша, куда можно зайти и занять очень весомую долю мирового рынка под другим брендом.

Если этого не сделать, рынок природных камней просто с каждым годом будет уходить из рук Алроса, растворяясь в китайских и индийский искуственных камнях, которые могут существенно обрушить рынок в плане ценообразования.

Правда Компания думает по другому...

Инвестировать в Компанию или нет, каждый сам принимает решение, ну а для спекулянтов мой фундаментальный обзор вообще не имеет значение.

Вот пожалуй и все. Обзор по Алросе получился большим, вместился аж в 4 полноценные части. Не знаю, насколько Вам интересен и прост к восприятию он был. Мне было точно интересно, расширить свои знания в этой специфической отрасли, ну и поделиться ими с Вами.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В предыдущих частях обзора:

1 часть. Как устроен мировой алмазный рынок

2 часть. Ценообразование и синтетический рынок алмазов

3 часть. Как устроен Бизнес Алроса

Санкции и Реализация продукции

Из официального объявленных санкций в отношении Алроса, действует самые серьезные и блокирующие санкции со стороны США.

8 апреля власти США заявили о включении АЛРОСА в SDN-лист (Specially Designated Nationals And Blocked Persons List), то есть Компания попала под блокирующие санкции Минфина США. Это означает, что вся собственность попавших под санкции лиц и Компаний в США блокируется, а лицам в США запрещаются все операции с ними.

Однако, отраслевой алмазный регулятор США- Jewelers Vigilance Committee всем разъяснил, что бриллианты, изготовленные из российских алмазов в третьих странах, считаются продукцией этих стран и не попадают под санкции. Т.е купить бриллиант изготовленный из алмазов Алроса напрямую у Алроса нельзя, но можно купить бриллиант, изготовленный из алмазов Алроса в Индии.

Помним, что прямые продажи бриллиантов в США занимали в структуре Алроса всего около 3%, что согласитесь достаточно минимально, а алмазы и вовсе не продавались. Здесь же напоминаю, что американским структурам и гражданам принадлежит 33% от всех акций Алроса, свободно обращающихся на Бирже. Т.е, что с российской стороны, что с американской, довольно существенная доля акций Алроса заблокирована к продажам и иным действиям, сюда же добавим 22% акций, который в руках европейцев и британцев.

Суммарно заблокировано 55% биржевых акций Алроса, которые были у нерезидентов из "недружественных стран". Здесь пока какая-то разблокировка и их массовая продажа, а соответственно и давление на акции в настоящий момент исключено и не предвидится в ближайшее время точно.

Каких-либо блокирующих санкций, запрещающих на законодательном уровне покупать алмазы и бриллианты у Алроса в странах Европы не обсуждается, по крайней мере в СМИ поэтому поводу ничего не нашел. По странам Азии и Ближнего Востока также никаких ограничений нет.

Снова вспоминаем, кому Алроса продает алмазы и бриллианты и видим, что вся продукция реализуется в Бельгии, Индии, Китае (Гонконге), Арабских эмиратах и Израиле.

Отсюда напрашивается вывод, что на законодательном уровне никаких прямых ограничений на покупку алмазов и бриллиантов у Алроса нигде нет. Вопрос о вторичных санкциях за пределами США также на данный момент не обсуждается. Видимо та огромная доля, которую занимает Россия и Алроса, а это около 27% всех мировых камней безусловно давит и ограничивает санкционное давление. Если российские камни уйдут с рынка, это вызовет, как ценовой хаос, так и огромный дефицит камней на рынке. С учетом того, что на США приходится около 40% всех покупок бриллиантов в мире, каких-либо жестких ограничений здесь от США нет и думаю не будет.

Вспоминаем и формат продажи, это долгосрочные контракты, как правило, с алмазными сайтхолдерами, что Алроса, что De Beers продают 2/3 продукции через ограниченный круг лицензированных оптовиков, которых не так много в мире.

Ранее наблюдались некоторые технические сложности по денежным SWIFT-переводам на счета Алроса, но насколько я понял, все довольно легко решается через переводы на иностранные банковские счета Алроса открытые в алмазных центрах Дубая, Гонконга и Индии.

Однако нужно отметить, так называемые самосанкции, со стороны 3 ювелирных VIP-сетей: Tiffany&Co, Signet Jewellers и Brilliant Earth и несколько более мелких игроков н рынке, которые самостоятельно отказались от российских бриллиантов.

Из этих клиентов, насколько я понял у Алросы были только договорные отношения с Tiffany&Co. Но сама идентификация страновой принадлежности бриллиантов довольно непростая вещь, по небольшим и средним камням, так вообще не определишь, а именно эти камни составляет основную добычу у Алроса.

Ничего не мешает в Индии смешать мелкие и средние камни из России и Африки и продать все "боксом" той же Tiffany&Co, заявив что это африканские камни. Не забываем, что у Алроса есть активы в самой Африке- Анголе и Зимбабве, также не вижу проблем, переправить камни из России в Африку, а оттуда уже продать, как африканские в случае максимальных сложностей с санкционной реализацией, если она появится.

Стоит отметить и потенциальную поддержку Правительства России, которая уже дважды, во времена Ковид и сейчас озвучивалась, если у Компании будут сложности с реализацией, государство готово оперативно помочь с закупкой камней в ГОХРАН. Например, покупка государством на $1 млрд камней Алроса эквивалентна реализации 15–17% всего годового производства Компании. Если предположить, что будут введены санкции со стороны евросоюза и Бельгии, на которую приходилось реализация около 35% все продукции, то на $2 млрд государство покроет весь выпавший европейский рынок, только он непосредственно под угрозой в ближайшее время. Напомню, что $2 млрд это выручка страны всего за 2,5-3 дня от экспорта сырья в зависимости от цен.

Довольно значимое событие в отрасли это отмена НДС на алмазы и бриллианты с 1 октября этого года. Ну и Бизнес-модель, вполне допускает в сложные периоды, как было во время Ковид, просто работать на склад и реализовывать меньше продукции, остальное оставляя на запасах. После нормализации ситуации, в прошлом году, камни со складов и запасов были успешно и оперативно реализованы, не забываем и отсутствие по сути долгов. В случае серьезных сложностей с реализацией, вполне логично будет этот долг увеличить.

Есть также неопределенности по оборудованию и специализированной технике. По оборудованию не могу ничего сказать, а вот в сегменте техники, точно могут возникнуть трудности.

Компания, хоть отчасти и диверсифицирована белорусскими БелАзами, но доля импортной техники велика, это и самосвальные автопоезда от Вольво и Скания, и американские самосвалы от "Unit Rig" и "Caterpillar", не говоря уже про специфические проходческие комбайны.

Если автопоезда думаю несложно заменить на "Камазы", то вот со специализированной техникой гораздо сложнее, огромные самосвалы вообще в России никто не делает, надежда только на БелАз, проходческие комбайны и погрузочно-доставочные машины в последнее время наладили небольшое производство в России, но конечно это мало. Это касается и всех добывающих отраслей, специализированной техники практически нет своей, нужно радикально наращивать мощности.

Алмазные тренды

выход на алмазный рынок ювелирной продукции синтетических (искусственно выращенных) камней. Об этом подробно говорили во второй части. Доля этих камней в ювелирной продукции все еще минимальна, но будет постепенно увеличиваться с каждым годом, вытесняя долю природных камней и полноценно займет свою нишу, отдельный сегмент ювелирных украшений

смена поколений и модели потребления. De Beers в своем исследовании отмечает, что портрет потребителя быстро меняется. На смену старшему поколению (40+ лет) приходят миллениалы (21-39 лет) и поколение «Z» (0-20 лет). Для молодых людей большую роль в потреблении играют новые технологии и социальная ответственность компаний. Они критичны в своих суждениях, а потребность в любви и семье также высока, как и у людей старшего возраста.

сила бренда. Рост влияния бренда на стоимость камней становится одной из особенностей рынка алмазов. К 2020 г. доля брендированных алмазов уже достигла 30%, по прогнозам международная консалтинговой компании McKinsey это доля будет постепенно расти и дальше

онлайн-продажи. Рынок алмазов и ювелирных украшений, также, как и другие товары плавно перетекает в оналйн, где гораздо удобнее выбирать и сортировать товары под свои запросы. Пандемия ковид только ускорила эти процессы, доля онлайн-продаж в США по прошлому году уже составляет около 23%, в Китае 21%. Все больше покупателей используют гибридную модель, примерка изделий в магазине, покупка онлайн, выбор изделий в интернете, живая примерка, покупка онлайн на праздник или событие

гендерные изменения. Независимые женщины все чаще покупают бриллианты для себя самостоятельно, а не получают их в качестве подарка от мужчин. Прослеживается тенденция к увеличению покупок мужчинами бриллиантов для себя, особенно в странах Азии и Ближнего Востока

аренда ювелирных украшений. Рациональность и изменение модели потребления нового поколения, все больше расширяет рынок аренды. С учетом огромной доли "свадебного сегмента", на который ранее приходилось чуть ли не 50% всех покупок в отрасли, все больше этого сегмента перетекает в модель аренды, когда дорогие изделия и изделия с крупными камнями арендуются под знаменательное событие, либо выход на мероприятие

Состояние алмазного рынка

Продажи необработанных алмазов по прошлому году восстановились и выросли более чем на 60%, немного превысив уровень, существовавший до пандемии. Если посмотреть в разрезе 5 лет, отрасль стагнирует на уровне около $15 млрд, ни о каких растущих объемах продаж глобально речи не идет

Цены на алмазное сырье и бриллианты достигли исторического среднего уровня в 2021 году, но отстали от отраслевых пиков. Здесь также довольно характерная стабильность в последние годы за вычетом ковидного провального года

Добыча увеличилась на 5% в 2021 году, но находится ниже уровня, существовавшего до пандемии. С 2017г. наблюдается стабильный понижательный тренд,примерно на 5% в год и особых перспектив для фундаментального роста, на мой взгляд не наблюдается.

В разрезе стран, ситуация аналогичная, добыча везде потихоньку снижается и полный провал в Австралии в связи с закрытием одного из крупнейших в мире рудников Аргайл (Rio Tinto), дававшего 10% всех мировых камней

Взгляд алмазных мэйджоров на текущую ситуацию

Ввиду отсутствия каких-либо данных непосредственно от Алроса, прямой путь посмотреть на отрасль в первом полугодии, это поход на сайты и отчеты основных игроков мирового рынка алмазов. Интересны несколько сами цифры, их значения могут быть субъективными именно для Компании, а видение ситуации на алмазном рынке

De Beers- "Высокий спрос на алмазное сырье во втором квартале сохранялся. Хотя в первом полугодии потребительский спрос на природные бриллианты оставался устойчивым, ухудшение глобальных макроэкономических условий и сокращение потребительских расходов могут повлиять на спрос на ювелирные изделия с бриллиантами. De Beers увеличила прогноз производства на 2022 год до 32–34 млн каратов с предыдущих 30–33 млн каратов в зависимости от условий торговли и масштабов дальнейших сбоев, связанных с Covid-19.

Petra Diamonds- "Несмотря на значительную глобальную экономическую неопределенность, вызванную ситуацией на Украине, цены на алмазы выросли на 41,5% к прошлому году, в частности, благодаря рекордному розничному спросу на ювелирные изделия в США. Последний тендер, проведенный в июне, показал высокий спрос на весь ассортимент продукции, как на белые, так и на цветные камни ювелирного качества, при этом несколько возрос спрос на более мелкие бриллианты. Этот рост спроса обусловлен промежуточным пополнением запасов и продолжающиеся высокие розничные продажи ювелирных изделий, связанные с отложенным свадебным бумом и растущей тенденцией дарения бриллиантов в качестве значимых подарков после COVID-19. Несмотря на то, что рынок алмазов силен, макроэкономическая неопределенность, вызванная ростом инфляции, является потенциальным сдерживающим фактором спроса.

Rio Tinto- к сожалению в своем полугодовом плохом отчете, Компании было не до алмазов, пытались оправдаться за печальные показатели в основных направлениях. Доля алмазов в структуре выручки группы небольшая совсем, анализу алмазного рынка совсем не уделили внимание.

Текущая ситуация глазами "Кимберлийского процесса"

Рынок ожидает сильного сезона летних отпусков, укрепления доверия потребителей на основных рынках (США, Китай, Индия) и ограниченного предложения необработанных алмазов.

В среднесрочной перспективе на спрос на алмазы может повлиять государственная политика, связанная с экономическими стимулами и ограничениями на поездки потребителей. Несмотря на это, в их базовом сценарии (“продолжение восстановления”) ожидается, что в 2022 году рынок продемонстрирует рост выше, чем в период до пандемии, и может вернуться к историческим темпам роста к 2023-24 годам.

Участники отрасли должны продолжать осуществлять программы повышения операционной эффективности, инвестировать в цифровые технологии и продвигать маркетинговые концепции и ценностное предложение ювелирных изделий с бриллиантами, чтобы подготовиться к потенциальным изменениям рыночных уловий.

Организация приводит инфографику за полугодие, в принципе организация в отрасли авторитетная, все страны являются ее члнами, плюс-минус на эти цифры можно ориентироваться. Добыча в России по прежнему занимает 32% от мировой.

Инвестиционный вывод

Финализируя и обобщая ситуацию на мировом алмазном рынке и у Алроса в частности, постараюсь кратко.

На мой взгляд краткосрочно и среднесрочно ситуация для Алросы выглядит отнюдь не так плохо, как себя показывают котировки Компании, который с прошлого сентября потеряли уже почти -60%. Прошлый год был отличный, вся прибыль осталась в Компании, долгов нет, цены на алмазы по прежнему достаточно высоки, хоть и немного сползают, санкционные риски не выглядят катастрофическими, пути их обхода также реализуемы.

Спрос на алмазы по-прежнему хороший в мире, государство готово оказать поддержку, при необходимости закупит камни в ГОХРАН, принято решение об отмене НДС на алмазы и бриллианты с октября, структура реализации камней с уклоном на "дружественные страны" и формат реализации через долгосрочные договора также в текущих реалиях выглядит достаточно устойчиво, подтверждение от Компании в конце июня о планах добычи на этот год, инвестпрограммы и планов по восстановлению трубки "Мир" с комментариями менеджмента,все внушает умеренный оптимизм.

Фундаментально не вижу особых сложностей в Компании, которые могут сильно негативно отразится на ней. Алроса слишком большой игрок в отрасли, который чуть ли не треть всего мирового рынка алмазов занимает и по сути имеет олигополистическое положение вместе с De Beers, у Компании есть весомые рычаги давления на мировой рынок и возможность его обрушить в плане цен и дефицита камней. Единственный негативный момент, это текущее положение в мировых экономиках и инфляция, она безусловно сейчас основной маркер в глобальном плане отрасли.

Минимальность политизирования отрасли, также безусловно можно отнести к плюсам, в отрасли за годы сложились между участниками достаточно доверительные и прагматичные отношения. Игроков на рынке достаточно мало, стран добывающих тоже, по сути это "замкнутый глобализированный мировой кружок" из 5 участников.

Однако долгосрочные перспективы алмазной отрасли выглядят не очень радужно на мой взгляд. И до пандемии отрасль каждый год замедлялась по добыче в районе 5%, и настоящие тренды отрасли ничего оптимистичного не сулят глобально. И смена модели потребления, и уход от люксовости среди молодежи, и искусственные камни, которые уверенно продолжают захватывать рынок, все это говорит о будущем угасании.

Для Алроса самым лучшим вариантом, опять же на мой взгляд, видится диверсификация Бизнеса за счет добычи смежных минералов (сапфиры, рубины, изумруды и т.п.), а также полноценный вход на рынок добычи других металлов, прежде всего золота.

Ну и глупо, на мой диллетантский взгляд отказываться от рынка искусственных алмазов, это огромная, все еще полноценно не сформировавшаяся ниша, куда можно зайти и занять очень весомую долю мирового рынка под другим брендом.

Если этого не сделать, рынок природных камней просто с каждым годом будет уходить из рук Алроса, растворяясь в китайских и индийский искуственных камнях, которые могут существенно обрушить рынок в плане ценообразования.

Правда Компания думает по другому...

Инвестировать в Компанию или нет, каждый сам принимает решение, ну а для спекулянтов мой фундаментальный обзор вообще не имеет значение.

Вот пожалуй и все. Обзор по Алросе получился большим, вместился аж в 4 полноценные части. Не знаю, насколько Вам интересен и прост к восприятию он был. Мне было точно интересно, расширить свои знания в этой специфической отрасли, ну и поделиться ими с Вами.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter