5 августа 2022 Тинькофф Банк Городилов Михаил

WillScot Mobile Mini (NASDAQ: WSC) — американский поставщик решений в сфере хранения и модульной инфраструктуры. Бизнес компании выглядит очень любопытно. Но есть проблемы с высокой ценой и большим объемом задолженностей.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

WSC сдает в аренду своим клиентам портативные хранилища и модульные пространства — это контейнеры и складные вагончики типа тех, что можно встретить на стройках. Все это богатство компания частично производит сама, а частично переделывает уже готовые чужие товары.

Примеры товаров компании. Источник: презентация WillScot Mobile Mini, слайд 4

Согласно годовому отчету компании, стоимость ее оборудования, которое она сдает в аренду, распределяется следующим образом в процентах от стоимости рабочих активов:

Модульные пространства — 69,6%.

Портативные хранилища — 22,5%.

Товары с высокой добавленной стоимостью — 5,5%.

Крупные емкости и насосы — 2,4%.

По типам выручка разделяется так:

Лизинг оборудования — 74,52%. Валовая маржа сегмента — 77,55% от его выручки.

Доставка и установка оборудования — 19,77%. Валовая маржа сегмента — 18,11% от его выручки.

Продажа нового оборудования — 2,79%. Валовая маржа сегмента — 33,11% от его выручки.

Продажа уже сдаваемого в лизинг оборудования — 3,69%. Валовая маржа сегмента — 45,93% от его выручки.

Выручка по странам и регионам:

США — 87,2%.

Канада — 6,1%.

Мексика — 0,8%.

Великобритания — 5,9%.

Потребители услуг WillScot — компании из самых разных секторов.

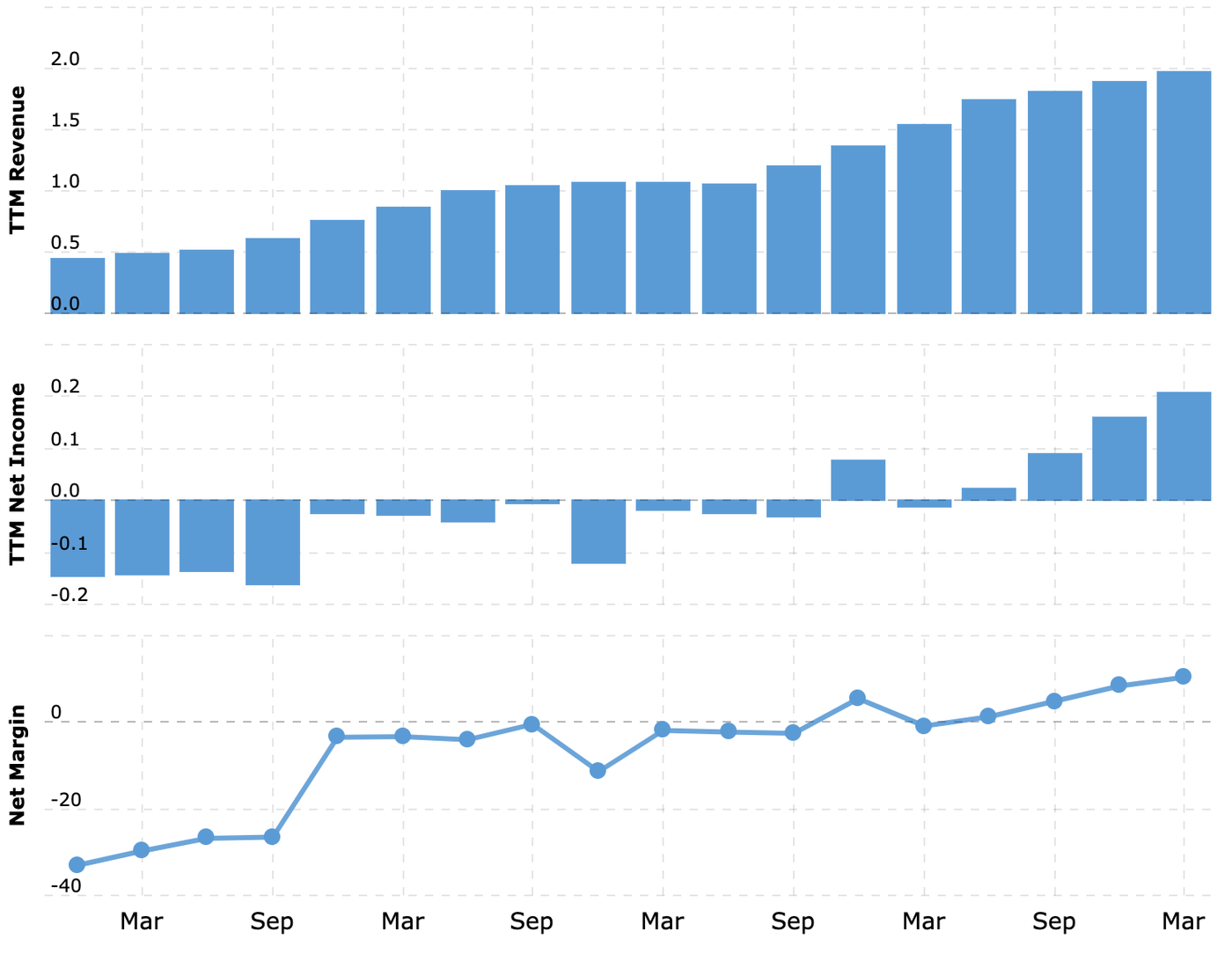

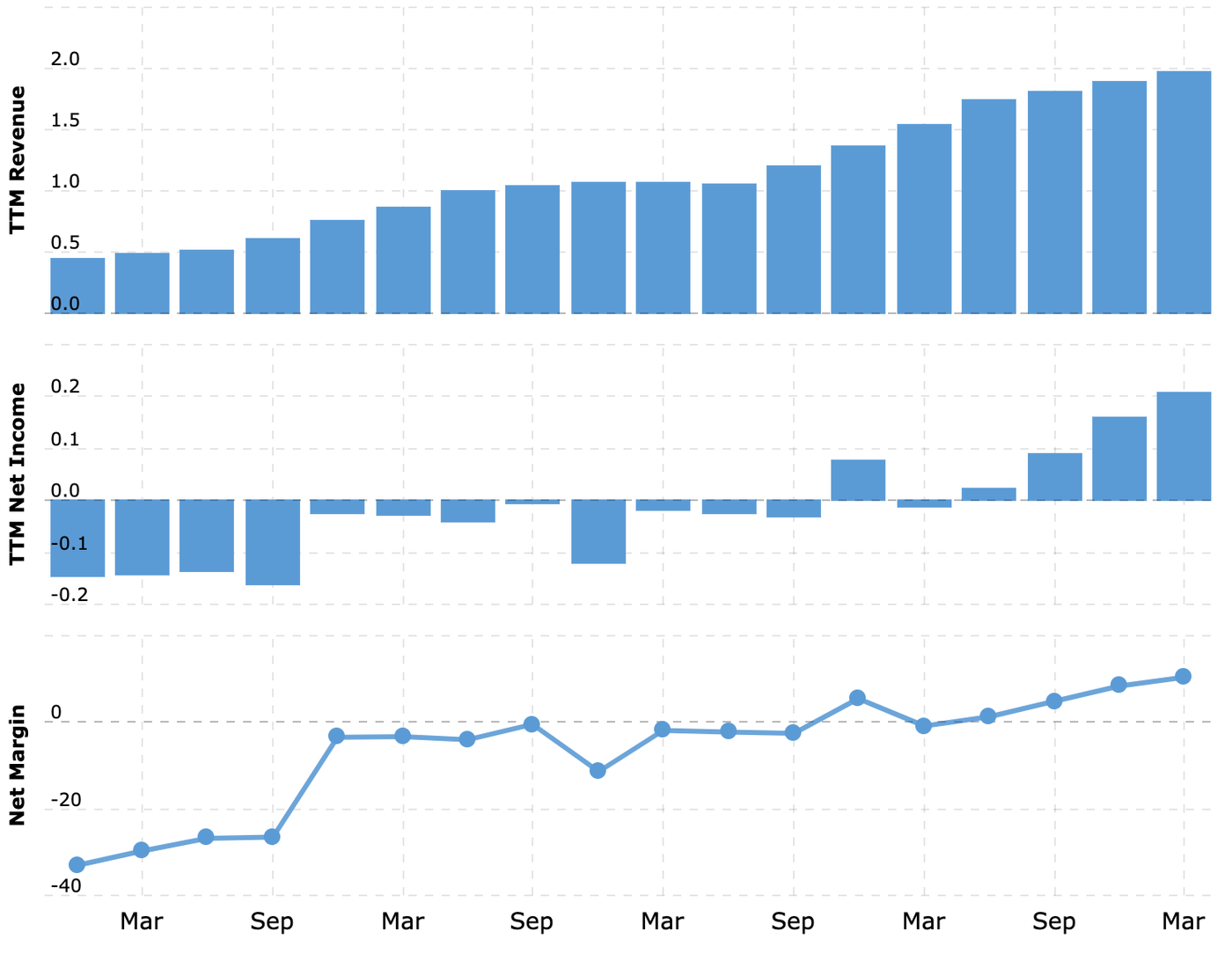

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Потребление товаров и услуг компании по отраслям

Аргументы в пользу компании

Тоже своего рода стабильность. Примерно 75% выручки компании относится к возобновляемой — клиенты стабильно приносят ее WSC годами на основе длительных контрактов. Средний срок контракта у компании больше 30 месяцев.

Диверсификация. Крупнейшие 10 клиентов компании дают ей меньше 6% выручки. Если смотреть шире, то крупнейшие 50 клиентов компании дают ей 13% выручки. На моей памяти это самый диверсифицированный список клиентов. Это круто, сильно увеличивает переговорную позицию WSC и нивелирует риски, возникающие в случае ухода одного из клиентов.

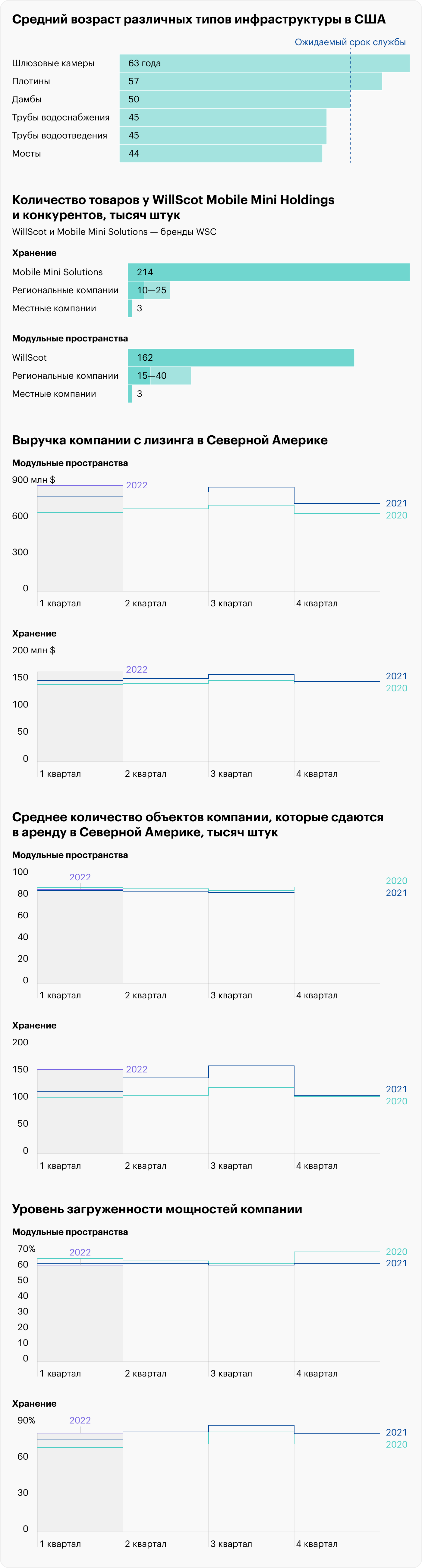

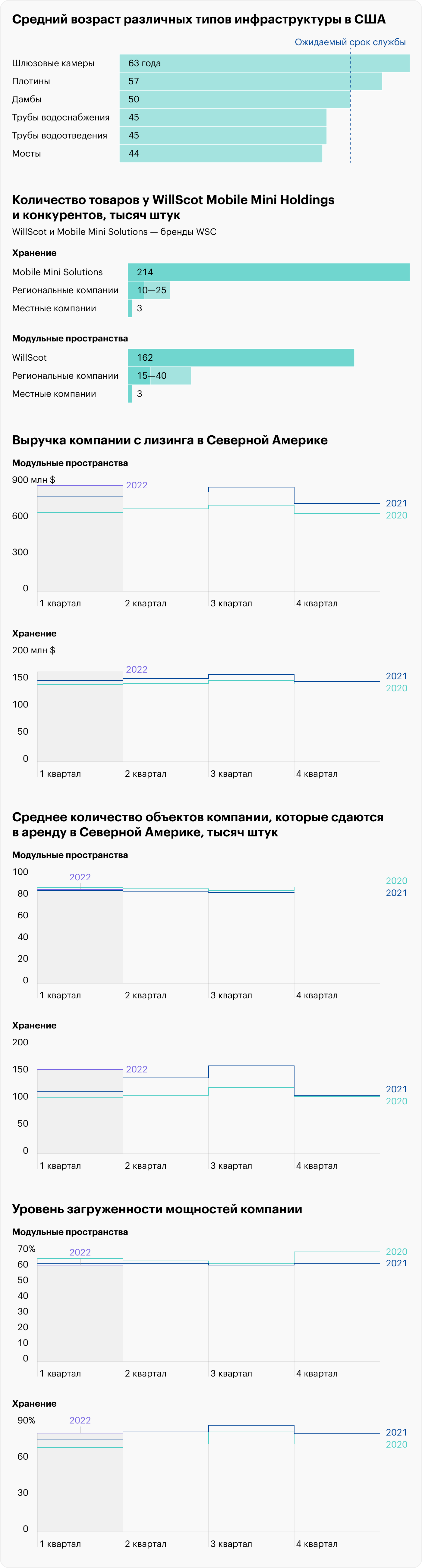

Построились. Крайне удачно для компании: средний возраст инфраструктуры в США уже сильно выше положенного, в связи с чем аналитики уже строят прогнозы того, как объем денег, выделенных частным сектором под инвестиции в инфраструктуру, вырастет к 2026 году с нынешних 864 млрд до 1,87 трлн. И это даже без учета байденовского плана инвестиций в инфраструктуру, реализация которого пока что буксует.

Это все безусловный позитив для WSC.

Есть куда врасти. Компания — лидер в своей сфере в США и, судя по тому, как бодро она повышает цены на свои услуги и что уровень загрузки ее мощностей еще не очень велик, пределов роста финансовых показателей она еще не достигла.

Могут купить. У компании не очень большая капитализация — 7,43 млрд долларов. Этот факт в сочетании со всеми описанными выше достоинствами ее бизнеса и приятной конъюнктурой может привлечь к ней покупателя.

Могут ввести дивиденды. Компания не платит дивидендов, но, учитывая стабильность ее бизнеса, могла бы платить. Сейчас она делает 90 центов на акцию в год, и если бы она платила 80 центов на акцию, то это давало бы 2,35% годовых.

Что может помешать

Цена. Компания стоит почти как четыре ее годовых выручки и при текущей цене ее акций окупится где-то за 38 лет. Это довольно дорого.

Финансы. Компания интенсивно расширяется и инвестирует в развитие своего бизнеса, что отражается на ее долговом бремени, составляющем уже около 3,891 млрд, из которых 529,272 млн нужно погасить в течение года.

Денег в распоряжении компании достаточно для погашения всех срочных задолженностей: есть 11,321 млн на счетах и 403,153 млн задолженностей контрагентов. Но все же такая сумма задолженностей может отпугивать часть инвесторов в свете роста ставок и подорожания кредитов, а также мешать внедрению дивидендов.

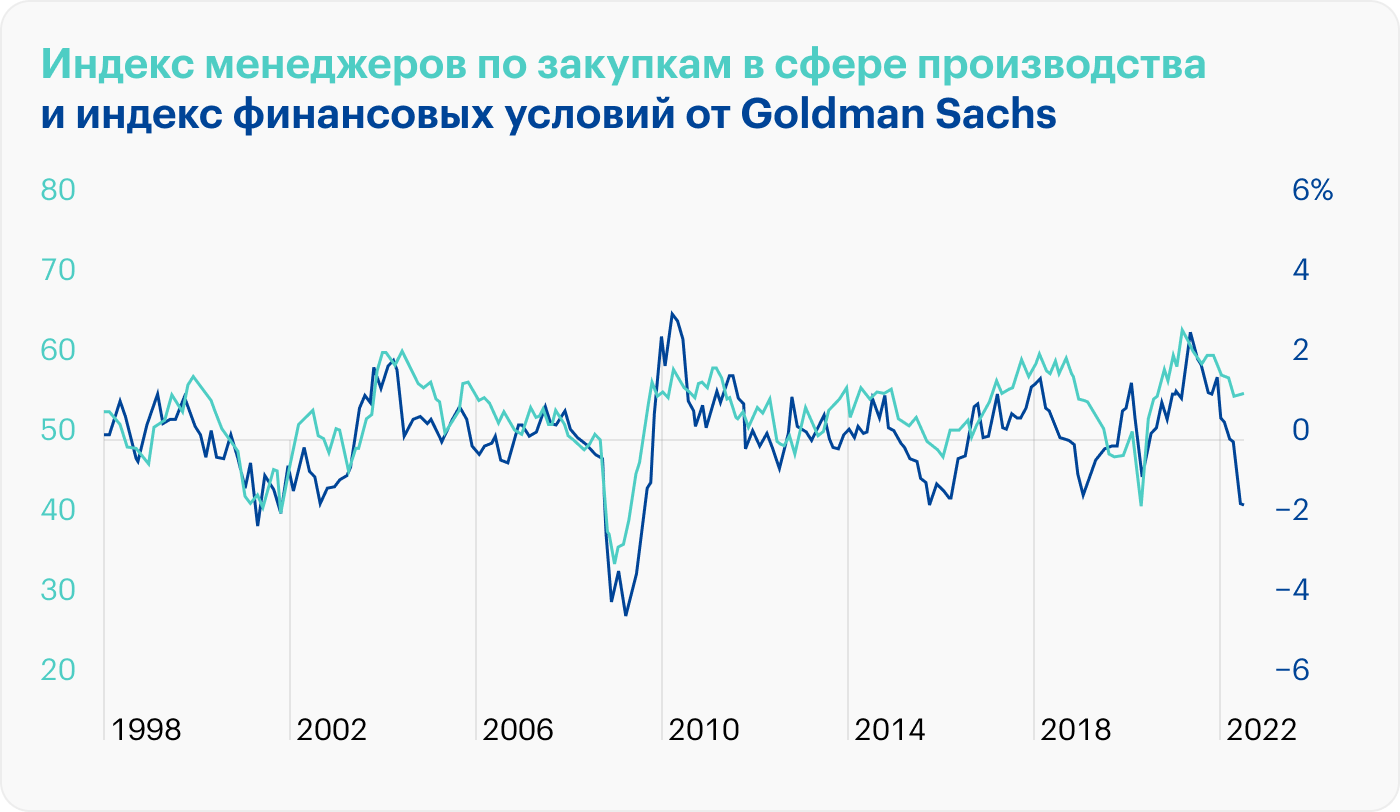

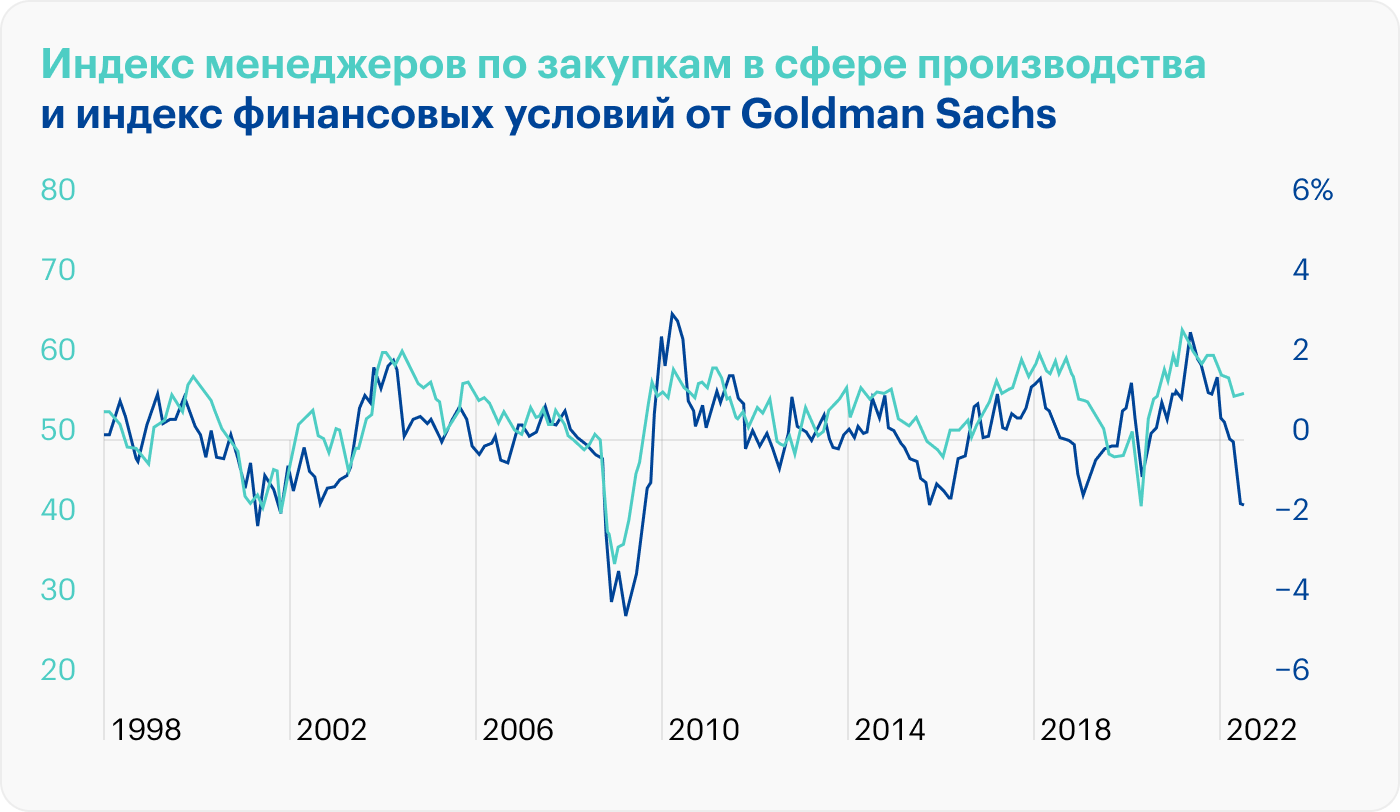

Также рост ставок будет негативно влиять на деловую активность, что может вызвать существенное замедление темпов роста бизнеса WSC.

Резюме

WSC — это классная и очень интересная компания, в которую, как мне кажется, стоит инвестировать с прицелом на долгосрочные перспективы.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

WSC сдает в аренду своим клиентам портативные хранилища и модульные пространства — это контейнеры и складные вагончики типа тех, что можно встретить на стройках. Все это богатство компания частично производит сама, а частично переделывает уже готовые чужие товары.

Примеры товаров компании. Источник: презентация WillScot Mobile Mini, слайд 4

Согласно годовому отчету компании, стоимость ее оборудования, которое она сдает в аренду, распределяется следующим образом в процентах от стоимости рабочих активов:

Модульные пространства — 69,6%.

Портативные хранилища — 22,5%.

Товары с высокой добавленной стоимостью — 5,5%.

Крупные емкости и насосы — 2,4%.

По типам выручка разделяется так:

Лизинг оборудования — 74,52%. Валовая маржа сегмента — 77,55% от его выручки.

Доставка и установка оборудования — 19,77%. Валовая маржа сегмента — 18,11% от его выручки.

Продажа нового оборудования — 2,79%. Валовая маржа сегмента — 33,11% от его выручки.

Продажа уже сдаваемого в лизинг оборудования — 3,69%. Валовая маржа сегмента — 45,93% от его выручки.

Выручка по странам и регионам:

США — 87,2%.

Канада — 6,1%.

Мексика — 0,8%.

Великобритания — 5,9%.

Потребители услуг WillScot — компании из самых разных секторов.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Потребление товаров и услуг компании по отраслям

Аргументы в пользу компании

Тоже своего рода стабильность. Примерно 75% выручки компании относится к возобновляемой — клиенты стабильно приносят ее WSC годами на основе длительных контрактов. Средний срок контракта у компании больше 30 месяцев.

Диверсификация. Крупнейшие 10 клиентов компании дают ей меньше 6% выручки. Если смотреть шире, то крупнейшие 50 клиентов компании дают ей 13% выручки. На моей памяти это самый диверсифицированный список клиентов. Это круто, сильно увеличивает переговорную позицию WSC и нивелирует риски, возникающие в случае ухода одного из клиентов.

Построились. Крайне удачно для компании: средний возраст инфраструктуры в США уже сильно выше положенного, в связи с чем аналитики уже строят прогнозы того, как объем денег, выделенных частным сектором под инвестиции в инфраструктуру, вырастет к 2026 году с нынешних 864 млрд до 1,87 трлн. И это даже без учета байденовского плана инвестиций в инфраструктуру, реализация которого пока что буксует.

Это все безусловный позитив для WSC.

Есть куда врасти. Компания — лидер в своей сфере в США и, судя по тому, как бодро она повышает цены на свои услуги и что уровень загрузки ее мощностей еще не очень велик, пределов роста финансовых показателей она еще не достигла.

Могут купить. У компании не очень большая капитализация — 7,43 млрд долларов. Этот факт в сочетании со всеми описанными выше достоинствами ее бизнеса и приятной конъюнктурой может привлечь к ней покупателя.

Могут ввести дивиденды. Компания не платит дивидендов, но, учитывая стабильность ее бизнеса, могла бы платить. Сейчас она делает 90 центов на акцию в год, и если бы она платила 80 центов на акцию, то это давало бы 2,35% годовых.

Что может помешать

Цена. Компания стоит почти как четыре ее годовых выручки и при текущей цене ее акций окупится где-то за 38 лет. Это довольно дорого.

Финансы. Компания интенсивно расширяется и инвестирует в развитие своего бизнеса, что отражается на ее долговом бремени, составляющем уже около 3,891 млрд, из которых 529,272 млн нужно погасить в течение года.

Денег в распоряжении компании достаточно для погашения всех срочных задолженностей: есть 11,321 млн на счетах и 403,153 млн задолженностей контрагентов. Но все же такая сумма задолженностей может отпугивать часть инвесторов в свете роста ставок и подорожания кредитов, а также мешать внедрению дивидендов.

Также рост ставок будет негативно влиять на деловую активность, что может вызвать существенное замедление темпов роста бизнеса WSC.

Резюме

WSC — это классная и очень интересная компания, в которую, как мне кажется, стоит инвестировать с прицелом на долгосрочные перспективы.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter