Доллар вновь дорожает в четверг при поддержке роста доходностей трежерис. Великобритания остается драйвером risk-off настроений.

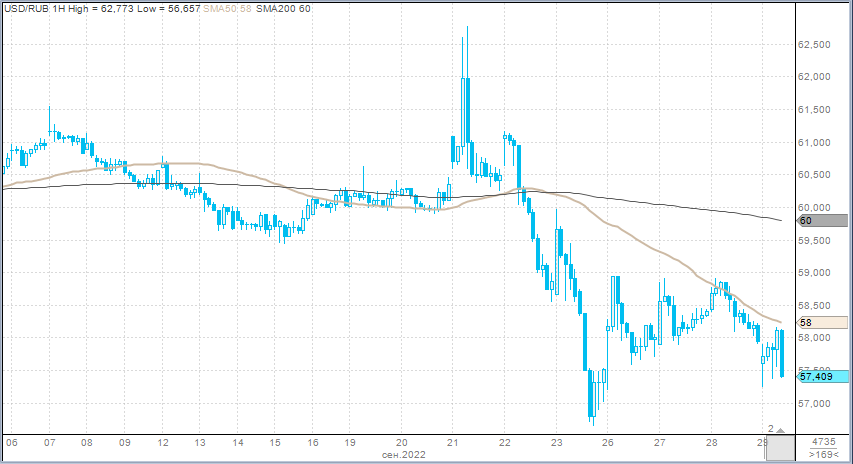

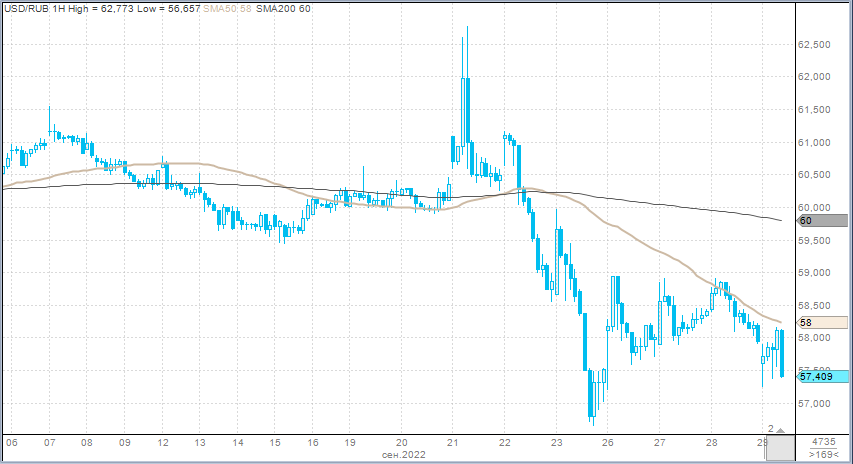

Рубль не спешит возвращаться обратно в коридор 58–62 за доллар. Отметка 57,00 все еще под угрозой.

Валюты G10

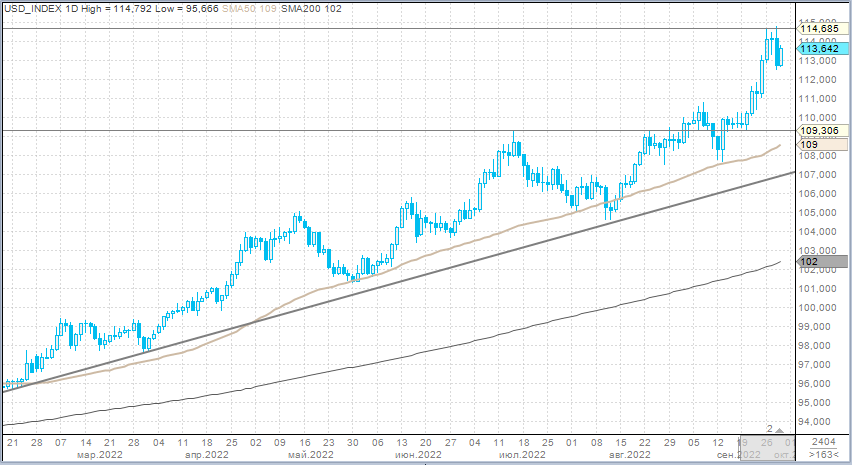

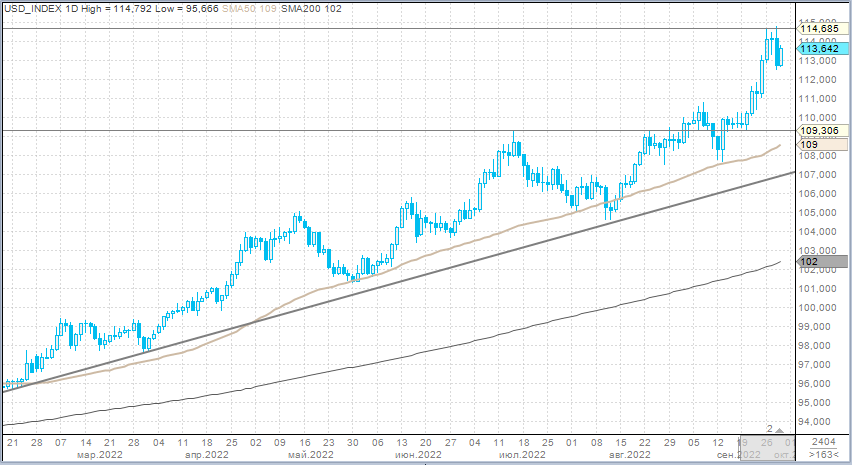

Индекс доллара накануне обновил 20-летний пик, достигнув 114,79 п., но по итогам среды валюта США подешевела против всех конкурентов из Большой десятки. Слабость технически перегретого доллара была обусловлена коррекций доходностей трежерис. Доходность 2-летних нот Казначейств США падала до недельных минимумов, доходность 10-летних облигаций падала до минимальных значений с прошлой пятницы.

Банк Англии обещал неограниченную покупку долгосрочных облигаций. В среду регулятор купил облигации со сроком погашения 20 лет и более на примерно 1 млрд фунтов стерлингов. Фактически Банк Англии начал неограниченное количественное смягчение, что оказало поддержку стерлингу, стабилизировало долговой рынок.

Поддержку евро оказали комментарии главы ЕЦБ Кристин Лагард, которая сигнализировала дальнейшее повышение ставок в Европе на нескольких ближайших заседаниях.

Однако уже утром в четверг доллар вновь укреплялся против всех конкурентов из G10. Это было обусловлено возобновлением risk-off настроений в Европе и недавними ястребиными комментариями чиновников ФРС.

Валюты товарно-сырьевого блока в четверг были лидерами снижения во главе с норвежской кроной, так как нефть Brent, которой не удалось закрепиться выше $89/барр., падала более чем на 1,3% на фоне сохраняющихся высоких рисков глобальной рецессии. Европейские фондовые площадки торговались в минусе.

Инвесторы расценили обещание Банка Англии покупать облигации на дальнем конце кривой, как временное купирование краткосрочной проблемы. Это не решает первопричины обвала долгового рынка, так как инвесторы по-прежнему обеспокоены тем, что фискальная политика нового британского правительства, наоборот, будет разжигать инфляционное давление. Чиновники администрации Белого дома США заявили, что встревожены новой экономической программой в Великобритании и ищут способы стимулировать британского премьер-министра Лиз Трасс отказаться от резкого снижения налогов. Международный валютный фонд также призвал Великобританию переоценить свои налоговые решения. Тем не менее Лиз Трасс выступает в поддержку анонсированного пакета сокращения налогов и заявила, что правительство поступило правильно.

Фьючерсы на американские фондовые индексы утром в четверг теряли более 1%. Доходности трежерис возобновили рост. Доходность 2-летних нот выросла на 7 б.п. до 4,203%, доходность 10-летних облигаций выросла на 10 б.п. до 3,838%.

Глава ФРБ Атланты Рафаэль Бостиик заявил, что поддерживает повышение ставки по федеральным фондам до конца года еще на 125 б.п. Это подразумевает +75 б.п. в ноябре и +50 б.п. в декабре.

Евро, который накануне упал к доллару до нового минимума с июня 2002 г. на уровне 0,9535, а затем отскочил к 0,9750, остается под давлением. Отметим, что стоимость хеджирования против ослабления единой валюты предсказуемо сильно возросла. Рост стоимость хеджирования отражает увеличение волатильности на рынке опционов. Одномесячная вмененная волатильность EURUSD составляет 13,3% после достижения в среду самого высокого значения с марта 2020 г. на уровне 14,1%.

Фундаментальная картина остается в пользу укрепления доллара. Но краткосрочными факторами давления на доллар по-прежнему являются техническая перегретость доллара (DXY 3 дня подряд не решается атаковать сопротивление 115 п.) и завершение месяца и квартала. Подбивка бухгалтерских книг в конце квартальной четверти может оказать давление на американскую валюту.

Российский рубль

Рубль к полудню четверга дешевел против доллара и евро, но немного укреплялся против юаня. Сказывается завершение налогового периода и снижение объемов продаж валют со стороны российских экспортеров.

В среду:

Торговый объем в паре доллар/рубль составил 121,6 млрд рублей по сравнению с 97 млрд рублей в предыдущий торговый день. Почасовой торговый объем в течение дня составлял 10–20 млрд рублей час и заметно упал только за 3 часа до завершения регулярной сессии.

Торговый объем в паре евро/рубль составил 58,3 млрд рублей против 39 млрд рублей в предыдущий день. Почасовой торговый объем в течение дня уверенно превышал 5 млрд рублей час и заметно упал только за 2 часа до завершения регулярной сессии.

Торговый объем в паре юань/рубль составил 76,6 млрд рублей против 76,5 млрд рублей в предыдущий день. Объем снижается 3-й день подряд.

Накануне фоновую поддержку рублю оказывали цены на нефть, которые за 2 дня подросли на 6% и вернулись к $89/барр. (Brent). В среду был последний день сентябрьского налогового периода, компании должны были уплатить налог на прибыль. Связанная с этим фактом некоторая повышенная активность экспортеров также стимулировала укрепление рубля. Однако основной спрос на рубль, на наш взгляд, был и остается связан с опасениями инвесторов по поводу санкций против Московской биржи и Национального клирингового центра. Такие слухи ходят с лета и они, судя по всему, не беспочвенны. Банк России и участники рынка подготовили планы действий на случай попадания НКЦ под американские санкции и возможного прекращения биржевых долларовых расчётов, сообщила журналистам директор департамента финансовой стабильности ЦБ РФ Елизавета Данилова. Возможность устанавливать официальный курс рубля к доллару и евро сохранится, сказал заместителя председателя ЦБ РФ Сергей Моисеев на Межрегиональном инвестиционно-финансовом форуме в Пятигорске. По его словам, официальный курс можно будет определять не фиксингом «Московской биржи», а данными внебиржевого рынка.

Курс USDRUB покинул коридор 58–62, в котором пребывал более полутора месяцев. И мы видим, что котировки не спешат возвращаться обратно. Сохраняется давление на отметку 57 рублей за доллар и 55 рублей за евро. На этом фоне активизировались вербальные интервенции со стороны властей. Глава Минфина РФ Антон Силуанов заявил, что не исключает возобновления покупок дружественных валют на величину сверхдоходов от продажи нефти (цена отсечения $44,2 за баррель Urals). Среди дружественных валют Силуанов выделил юань.

На наш взгляд, риск покупок юаня выглядит вполне возможным, если власти увидят, что торговый баланс стимулирует падение курса USDRUB ниже 55 рублей за доллар. Крепкий рубль, который ниже 60 за единицу валюты США — очень негативно сказывается на рентабельности российских экспортеров. Поэтому финансовые власти вряд ли отдадут экспортеров на откуп исключительно рыночным силам.

Московская биржа существенно расширила линейку инструментов денежного рынка с расчетами в китайских юанях. Теперь доступны сделки с расчетами в китайских юанях в репо с клиринговыми сертификатами участия (КСУ), депозитах с ЦК, междилерском репо и на рынке кредитов. Также биржа увеличила сроки заключения сделок с расчетами в китайских юанях. Теперь можно заключать безадресные сделки репо с ЦК сроком до 3 месяцев, в репо с КСУ до 1 года, в междилерском репо и на рынке кредитов до 3 лет.

Новые инструменты, в первую очередь призваны обеспечить повышение ликвидности. В рамках дедолларизации российской экономики бизнес последние месяцы (особенно крупные корпоративные игроки) активно перестраивался «на Восток» и продвигал заключение контрактов с расчетами в юанях. Среди экспортеров в пример можно привести Газпром, Роснефть, Русал, Распадскую. У бизнеса часто бывают так называемые короткие деньги, теперь они будут в юанях. К примеру, платеж от покупателя продукции пришел, компания должна закупить сырье, оборудование. Но траты могут быть запланированы через несколько дней/недель/месяцев после прихода выручки. Куда девать временно свободную ликвидность, которую нельзя направить в рискованные активы? Если безыдейно — банковский счет до востребования. Депозиты с ЦК и репо с ЦК будут более эффективны. При операциях репо (ЦК является НКЦ) бизнес может направить свою временную юаневую ликвидность в соответствующие рыночные активы с учетом одновременно заключаемого соглашения об обратной продаже по заранее оговоренной цене. Это позволит наполнить ликвидностью рынок облигаций, номинированных в юанях, повысить привлекательность заимствований в юанях для других российских компаний. Сейчас набор инструментов в юанях на Мосбирже весьма широк. Осталось только накачать ликвидностью.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Рубль не спешит возвращаться обратно в коридор 58–62 за доллар. Отметка 57,00 все еще под угрозой.

Валюты G10

Индекс доллара накануне обновил 20-летний пик, достигнув 114,79 п., но по итогам среды валюта США подешевела против всех конкурентов из Большой десятки. Слабость технически перегретого доллара была обусловлена коррекций доходностей трежерис. Доходность 2-летних нот Казначейств США падала до недельных минимумов, доходность 10-летних облигаций падала до минимальных значений с прошлой пятницы.

Банк Англии обещал неограниченную покупку долгосрочных облигаций. В среду регулятор купил облигации со сроком погашения 20 лет и более на примерно 1 млрд фунтов стерлингов. Фактически Банк Англии начал неограниченное количественное смягчение, что оказало поддержку стерлингу, стабилизировало долговой рынок.

Поддержку евро оказали комментарии главы ЕЦБ Кристин Лагард, которая сигнализировала дальнейшее повышение ставок в Европе на нескольких ближайших заседаниях.

Однако уже утром в четверг доллар вновь укреплялся против всех конкурентов из G10. Это было обусловлено возобновлением risk-off настроений в Европе и недавними ястребиными комментариями чиновников ФРС.

Валюты товарно-сырьевого блока в четверг были лидерами снижения во главе с норвежской кроной, так как нефть Brent, которой не удалось закрепиться выше $89/барр., падала более чем на 1,3% на фоне сохраняющихся высоких рисков глобальной рецессии. Европейские фондовые площадки торговались в минусе.

Инвесторы расценили обещание Банка Англии покупать облигации на дальнем конце кривой, как временное купирование краткосрочной проблемы. Это не решает первопричины обвала долгового рынка, так как инвесторы по-прежнему обеспокоены тем, что фискальная политика нового британского правительства, наоборот, будет разжигать инфляционное давление. Чиновники администрации Белого дома США заявили, что встревожены новой экономической программой в Великобритании и ищут способы стимулировать британского премьер-министра Лиз Трасс отказаться от резкого снижения налогов. Международный валютный фонд также призвал Великобританию переоценить свои налоговые решения. Тем не менее Лиз Трасс выступает в поддержку анонсированного пакета сокращения налогов и заявила, что правительство поступило правильно.

Фьючерсы на американские фондовые индексы утром в четверг теряли более 1%. Доходности трежерис возобновили рост. Доходность 2-летних нот выросла на 7 б.п. до 4,203%, доходность 10-летних облигаций выросла на 10 б.п. до 3,838%.

Глава ФРБ Атланты Рафаэль Бостиик заявил, что поддерживает повышение ставки по федеральным фондам до конца года еще на 125 б.п. Это подразумевает +75 б.п. в ноябре и +50 б.п. в декабре.

Евро, который накануне упал к доллару до нового минимума с июня 2002 г. на уровне 0,9535, а затем отскочил к 0,9750, остается под давлением. Отметим, что стоимость хеджирования против ослабления единой валюты предсказуемо сильно возросла. Рост стоимость хеджирования отражает увеличение волатильности на рынке опционов. Одномесячная вмененная волатильность EURUSD составляет 13,3% после достижения в среду самого высокого значения с марта 2020 г. на уровне 14,1%.

Фундаментальная картина остается в пользу укрепления доллара. Но краткосрочными факторами давления на доллар по-прежнему являются техническая перегретость доллара (DXY 3 дня подряд не решается атаковать сопротивление 115 п.) и завершение месяца и квартала. Подбивка бухгалтерских книг в конце квартальной четверти может оказать давление на американскую валюту.

Российский рубль

Рубль к полудню четверга дешевел против доллара и евро, но немного укреплялся против юаня. Сказывается завершение налогового периода и снижение объемов продаж валют со стороны российских экспортеров.

В среду:

Торговый объем в паре доллар/рубль составил 121,6 млрд рублей по сравнению с 97 млрд рублей в предыдущий торговый день. Почасовой торговый объем в течение дня составлял 10–20 млрд рублей час и заметно упал только за 3 часа до завершения регулярной сессии.

Торговый объем в паре евро/рубль составил 58,3 млрд рублей против 39 млрд рублей в предыдущий день. Почасовой торговый объем в течение дня уверенно превышал 5 млрд рублей час и заметно упал только за 2 часа до завершения регулярной сессии.

Торговый объем в паре юань/рубль составил 76,6 млрд рублей против 76,5 млрд рублей в предыдущий день. Объем снижается 3-й день подряд.

Накануне фоновую поддержку рублю оказывали цены на нефть, которые за 2 дня подросли на 6% и вернулись к $89/барр. (Brent). В среду был последний день сентябрьского налогового периода, компании должны были уплатить налог на прибыль. Связанная с этим фактом некоторая повышенная активность экспортеров также стимулировала укрепление рубля. Однако основной спрос на рубль, на наш взгляд, был и остается связан с опасениями инвесторов по поводу санкций против Московской биржи и Национального клирингового центра. Такие слухи ходят с лета и они, судя по всему, не беспочвенны. Банк России и участники рынка подготовили планы действий на случай попадания НКЦ под американские санкции и возможного прекращения биржевых долларовых расчётов, сообщила журналистам директор департамента финансовой стабильности ЦБ РФ Елизавета Данилова. Возможность устанавливать официальный курс рубля к доллару и евро сохранится, сказал заместителя председателя ЦБ РФ Сергей Моисеев на Межрегиональном инвестиционно-финансовом форуме в Пятигорске. По его словам, официальный курс можно будет определять не фиксингом «Московской биржи», а данными внебиржевого рынка.

Курс USDRUB покинул коридор 58–62, в котором пребывал более полутора месяцев. И мы видим, что котировки не спешат возвращаться обратно. Сохраняется давление на отметку 57 рублей за доллар и 55 рублей за евро. На этом фоне активизировались вербальные интервенции со стороны властей. Глава Минфина РФ Антон Силуанов заявил, что не исключает возобновления покупок дружественных валют на величину сверхдоходов от продажи нефти (цена отсечения $44,2 за баррель Urals). Среди дружественных валют Силуанов выделил юань.

На наш взгляд, риск покупок юаня выглядит вполне возможным, если власти увидят, что торговый баланс стимулирует падение курса USDRUB ниже 55 рублей за доллар. Крепкий рубль, который ниже 60 за единицу валюты США — очень негативно сказывается на рентабельности российских экспортеров. Поэтому финансовые власти вряд ли отдадут экспортеров на откуп исключительно рыночным силам.

Московская биржа существенно расширила линейку инструментов денежного рынка с расчетами в китайских юанях. Теперь доступны сделки с расчетами в китайских юанях в репо с клиринговыми сертификатами участия (КСУ), депозитах с ЦК, междилерском репо и на рынке кредитов. Также биржа увеличила сроки заключения сделок с расчетами в китайских юанях. Теперь можно заключать безадресные сделки репо с ЦК сроком до 3 месяцев, в репо с КСУ до 1 года, в междилерском репо и на рынке кредитов до 3 лет.

Новые инструменты, в первую очередь призваны обеспечить повышение ликвидности. В рамках дедолларизации российской экономики бизнес последние месяцы (особенно крупные корпоративные игроки) активно перестраивался «на Восток» и продвигал заключение контрактов с расчетами в юанях. Среди экспортеров в пример можно привести Газпром, Роснефть, Русал, Распадскую. У бизнеса часто бывают так называемые короткие деньги, теперь они будут в юанях. К примеру, платеж от покупателя продукции пришел, компания должна закупить сырье, оборудование. Но траты могут быть запланированы через несколько дней/недель/месяцев после прихода выручки. Куда девать временно свободную ликвидность, которую нельзя направить в рискованные активы? Если безыдейно — банковский счет до востребования. Депозиты с ЦК и репо с ЦК будут более эффективны. При операциях репо (ЦК является НКЦ) бизнес может направить свою временную юаневую ликвидность в соответствующие рыночные активы с учетом одновременно заключаемого соглашения об обратной продаже по заранее оговоренной цене. Это позволит наполнить ликвидностью рынок облигаций, номинированных в юанях, повысить привлекательность заимствований в юанях для других российских компаний. Сейчас набор инструментов в юанях на Мосбирже весьма широк. Осталось только накачать ликвидностью.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter