С начала 2022 года в акциях «американской Ikea» — сети товаров для дома Bed Bath & Beyond — дважды случались резкие взлеты и падения. Так, с 24 февраля по 7 марта акции компании выросли на 134%, но затем упали на 65% к июню. В конце июля в бумагах начался новый рост: с 28 июля по 17 августа акции выросли на 539%, — но к 26 сентября они снова обвалились на 77% с максимальных уровней.

Что происходит с компанией?

Падающий бизнес

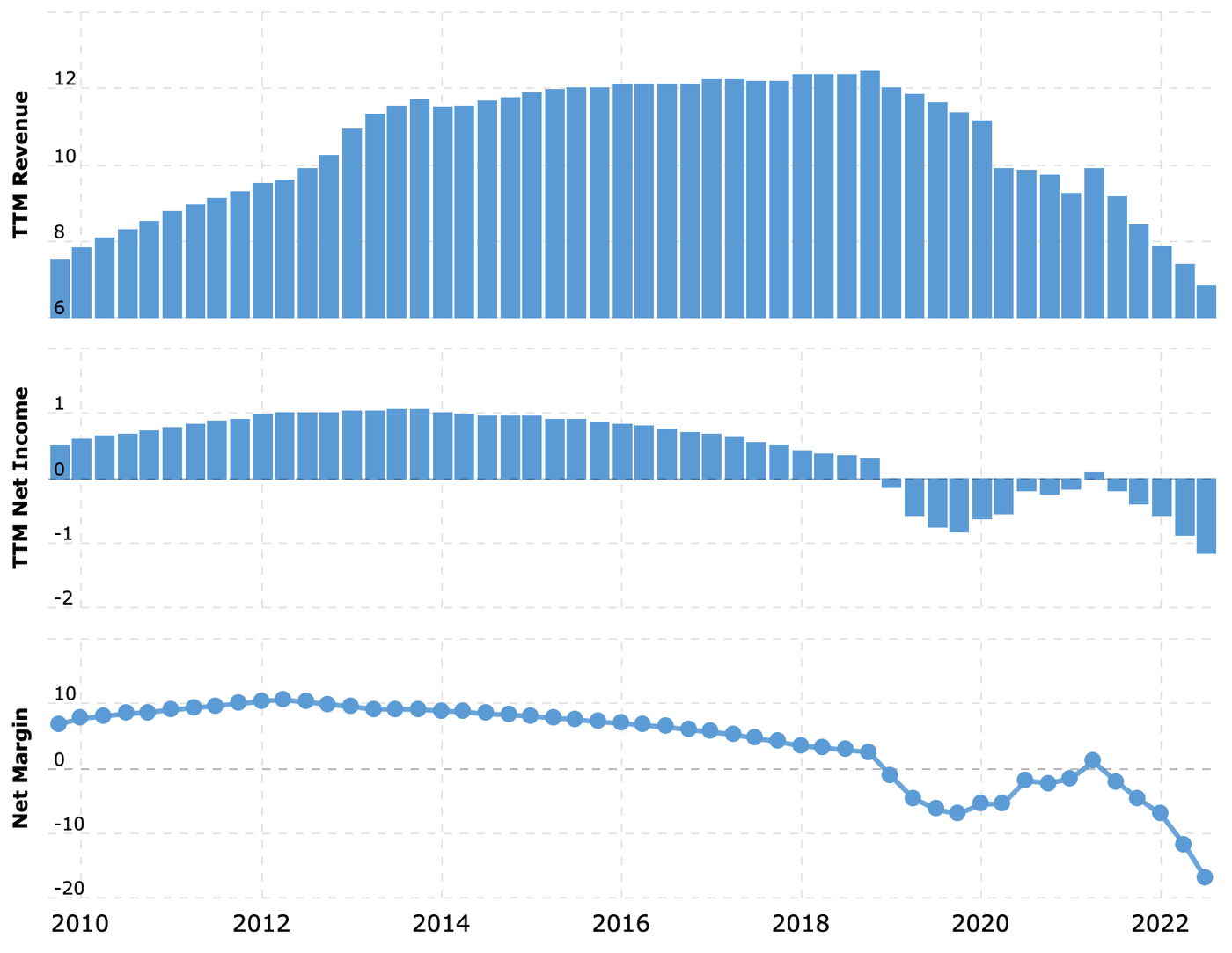

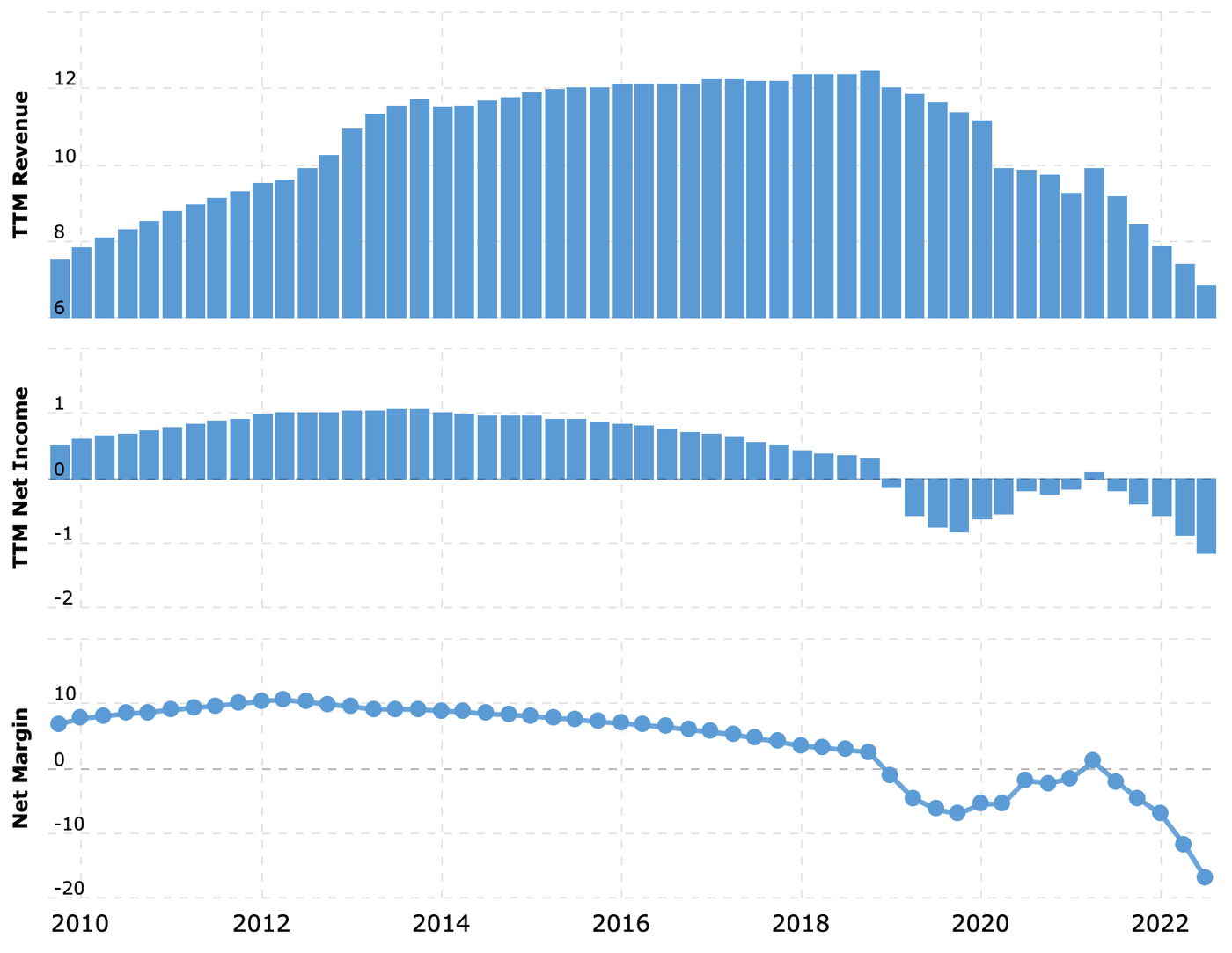

Bed Bath & Beyond (NASDAQ: BBBY) — американская розничная сеть по продаже товаров для дома с магазинами в США, Канаде, Мексике и Пуэрто-Рико. Бизнес компании не отличается выдающимися результатами: с 2013 прибыль стабильно падает, а с 2019 компания убыточна. Выручка начала стагнировать в 2015. В 2022 году продажи компании упали до уровней 2009 года.

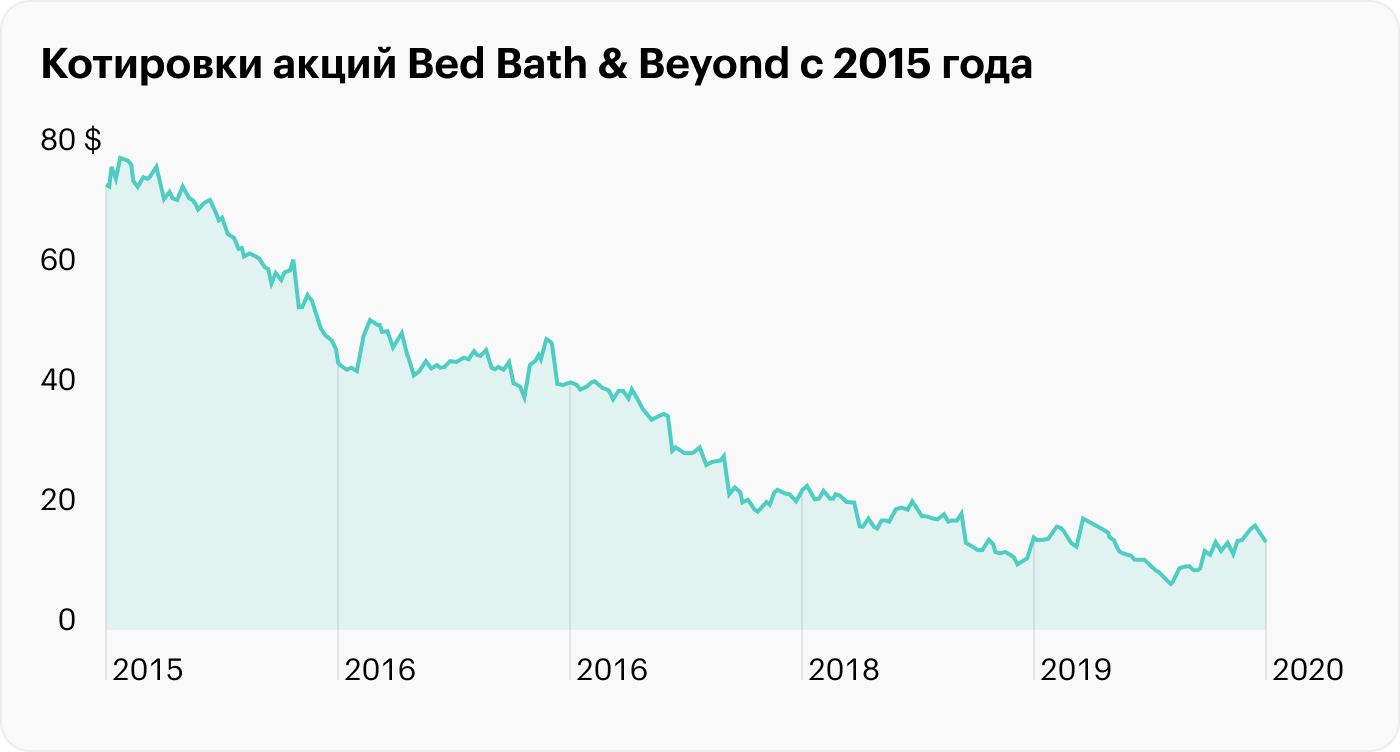

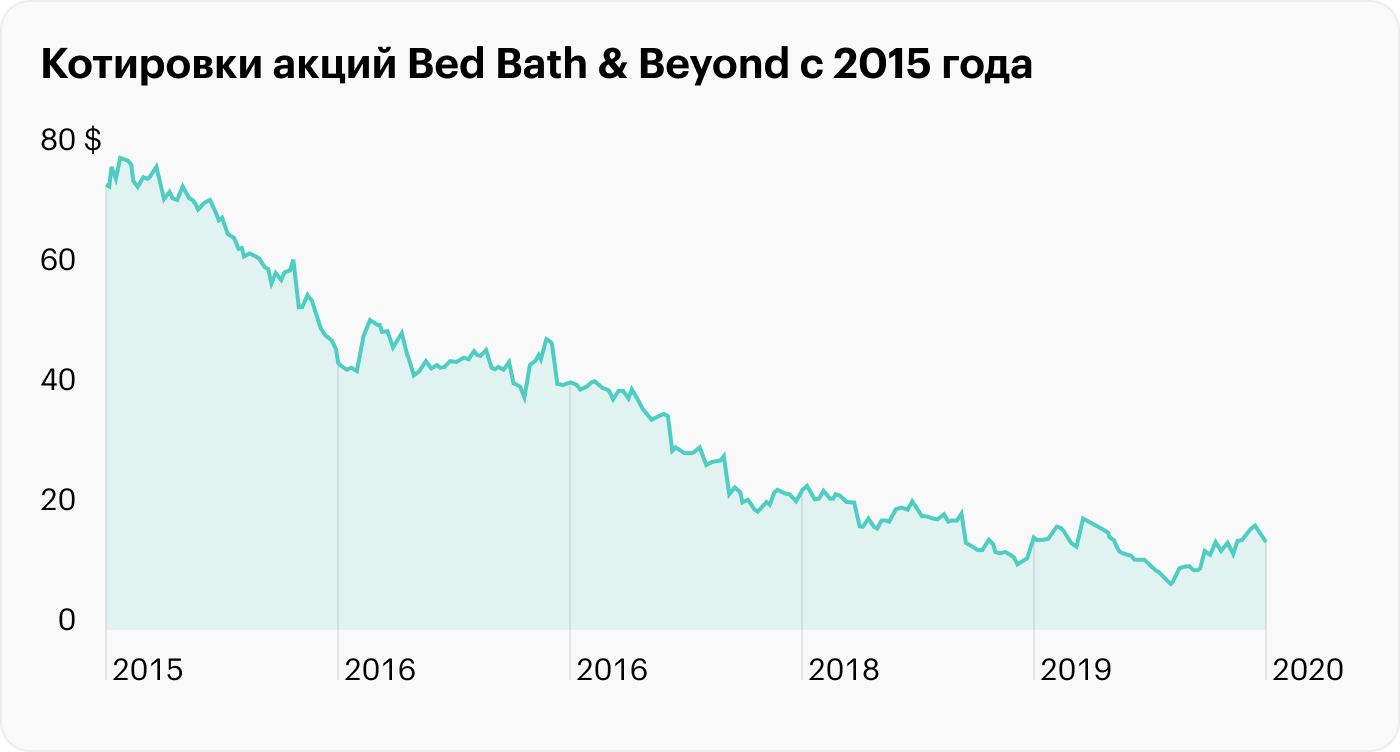

Стабильное падение показателей бизнеса привело к падению акций: с января 2015 по январь 2020 акции упали на 80%, при этом падение было не резким, а стабильным. Это привлекло в бумагу любителей «игры на понижение», которые зарабатывают на падении акций.

Финансовые показатели Bed Bath & Beyond с 2010 года. Выручка (сверху) и чистая прибыль (посередине) компании накопленным итогом за 12 месяцев, а также уровень маржи по чистой прибыли (снизу). Источник: Macrotrends

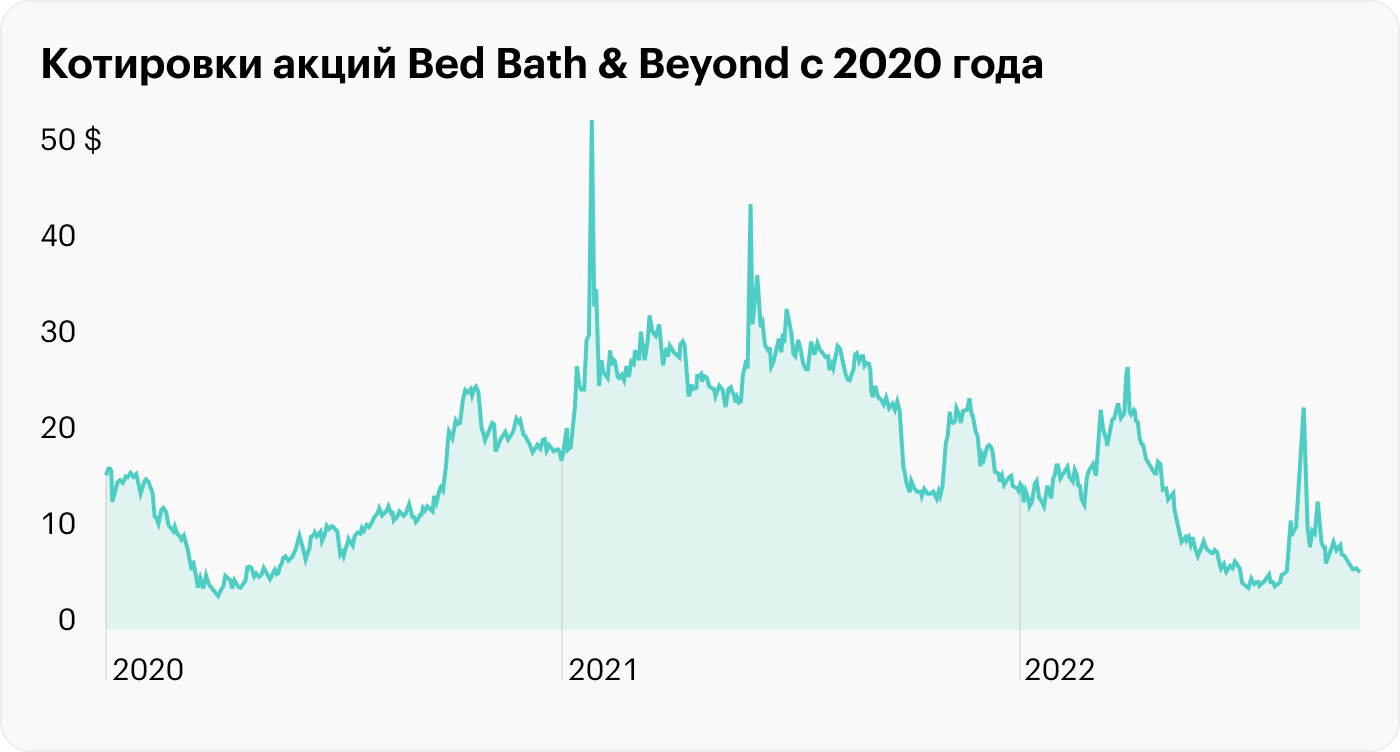

В 2020 году, в разгар пандемии, в США набрало популярность движение «мем-акций», и Bed Bath & Beyond оказались в их числе. Если коротко, суть движения сводится к тому, чтобы найти акцию с высокой долей «коротких позиций» и начать ее агрессивно скупать, чтобы вызвать шорт-сквиз.

Шорт-сквиз, или «короткое сжатие», — ситуация, когда рост цены вынуждает держателей шортовых позиций их закрывать. В результате шорт-сквиза спекулянты закрывают свои «короткие позиции» для покрытия убытков, а закрытие «короткой позиции» — это покупка. Резкий рост объема покупок ведет к резкому росту цены, который увеличивает количество маржин-коллов у держателей «коротких позиций», и следует новый виток роста цен.

Показатель доли «коротких позиций» выше 30% для компаний средней и малой капитализации говорит о высокой вероятности такого сценария в случае резких покупок, а у Bed Bath & Beyond доля акций, торгуемых в шорт, по итогам 23 сентября составила 39,3%.

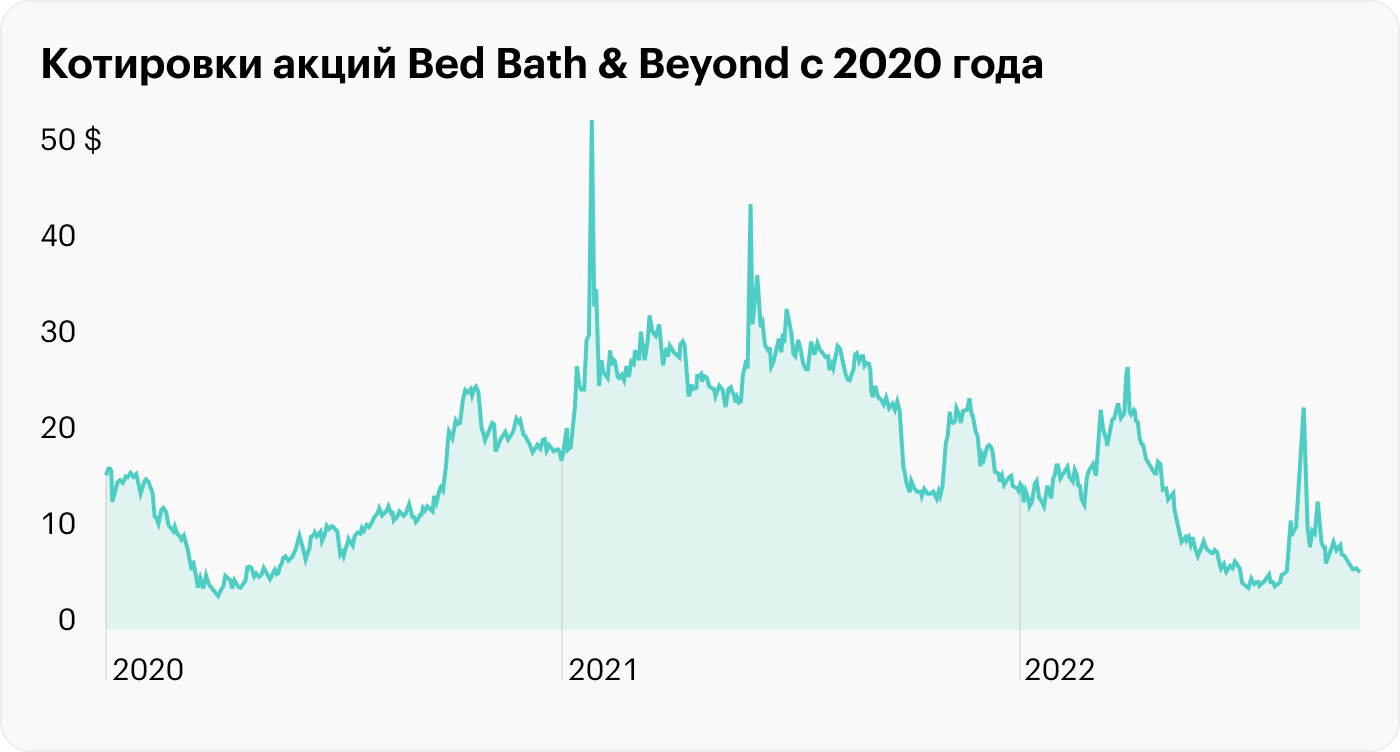

В итоге с 2020 года цены акций Bed Bath & Beyond колебались в широком диапазоне — от 3,5 до 53 $ за акцию.

Два инсайдера

С 28 июля по 17 августа акции выросли на 539% как раз из-за шорт-сквиза, но этот рост вызывает множество вопросов — потому как присутствовали элементы инсайдерской торговли.

В конце июня компания уволила исполнительного директора Марка Триттона из-за плохих финансовых результатов. Финансовый отчет, вышедший 29 июня, разочаровал инвесторов и акционеров: выручка оказалась на 3,3% хуже ожиданий, а чистый убыток в 2 раза превысил ожидаемые показатели — 2,83 $ на акцию против ожидаемых 1,38 $. Чтобы как-то минимизировать дальнейшие потери, компания сформировала комитет по изучению альтернативных путей развития бизнеса и решила выделить подразделение детских товаров Buy Buy Baby в отдельную компанию.

На смену уволенному Марку Триттону пришла Сью Гоув, которая 1 июля приобрела 50 тысяч акций компании по 4,61 $ за штуку. Это позитивный сигнал для инвесторов и стоимости акций, но это не оправдывает рост в 5 раз за 3 недели.

График акций указывает на то, что произошедшее с бумагами Bed Bath & Beyond — типичный pump and dump, или «накачка и сброс». Это вид манипуляции с ценными бумагами, когда их цену искусственно взвинчивают, чтобы распродать на пике стоимости. Подробнее о том, как это работает и чем опасно, мы уже писали.

Но предполагается, что в этой манипуляции были задействованы не только пользователи с Reddit, но и крупные акционеры компании: Райан Коэн и бывший финансовый директор Bed Bath & Beyond Густаво Арнал. Бывший, потому что 2 сентября он покончил жизнь самоубийством, упав из окна своей квартиры на 18-м этаже в одном из небоскребов Манхэттена.

За 10 дней до этого, 23 августа, в окружной суд Вашингтона подали иск о манипуляции акциями Bed Bath & Beyond, ответчиками по которому выступают сама компания, Райан Коэн и Густаво Арнал.

В иске сказано, что Коэн и Арнал при посредничестве банка J. P. Morgan участвовали в «мошенническом манипулировании ценами с целью искусственного завышения цены и последующей продажи». Что стало причиной самоубийства Арнала, неизвестно, но то, что оно произошло спустя 10 дней после подачи судебного иска, выглядит странным.

Согласно материалам иска, Коэн намеренно приобрел опционы на покупку акций Bed Bath & Beyond с ценой исполнения от 60 до 80 $, чтобы стимулировать рост. Компания Коэна RC Ventures наращивала долю в ретейлере с января по март, а средняя цена покупки составила около 16 $ за акцию.

17 августа цена достигла 30 $, а 18 августа стало известно, что Райан Коэн и Густаво Арнал продали акций на сумму более 106 млн долларов. Более того, Коэн продал опционы на покупку дополнительных акций, которые мог реализовать в случае роста цены.

После этого бумаги Bed Bath & Beyond начали стремительное падение и упали на 70% за 5 дней, а прибыль Коэна составила не менее 68 млн долларов за 7 месяцев с момента покупки доли в Bed Bath & Beyond.

Райан Коэн и J. P. Morgan не ответили на вопросы журналистов, а пресс-служба Bed Bath & Beyond заявила, что считает подобные обвинения необоснованными. Истец, обычный инвестор Си Пэнчэн, потерял на акциях Bed Bath & Beyond 106 480 $ и пытается возместить потери через суд.

Инсайдерские продажи Коэна и Арнала

Везучий студент

Не только Райан Коэн заработал десятки миллионов долларов на акциях Bed Bath & Beyond. Джейк Фриман, 20-летний студент факультета прикладной математики и экономики в Университете Южной Калифорнии, заработал на росте акций более 100 млн долларов. Фриман купил бумаг Bed Bath & Beyond на 27,5 млн долларов после их падения в июле, а 16 августа продал весь пакет почти на пике — по 27 $ за акцию, — выручив более 130 млн от их продажи.

Джейк начал инвестировать еще в 13 лет, а с 2017 проходил стажировку в хедж-фонде Volaris Capital Management под руководством его основателя и бывшего исполнительного директора Credit Suisse Вивека Капура.

До сих пор неизвестно, откуда в итоге были получены деньги на покупку пакета акций Bed Bath & Beyond: Джейк утверждает, что сделку финансировали члены семьи и друзья. Но в этой истории интересно не то, откуда у 20-летнего студента 27 млн долларов, а то, как инвестор с опытом работы в хедж-фонде и изучающий математику вложил 100% капитала в акции одной слишком волатильной компании, терпящей убытки.

По словам Фримана, он не ожидал такого быстрого результата: «Я думал, что это будет игра на шесть месяцев с лишним. Я был действительно шокирован, что они так быстро выросли».

Сразу после закрытия позиции в Bed Bath & Beyond компания Джейка и его дяди Freeman Capital Management приобрела долю в небольшой медицинской компании Mind Medicine (NASDAQ: MNMD).

После объявления о покупке акции Mind Medicine выросли на 78%, но затем начали падение. Фонд Фриманов пытается накачать цену: они запустили тему на Reddit и написали письмо руководству компании с предложениями о реструктуризации бизнеса для повышения капитализации. Пока это не помогает: с момента покупки 18 августа акции упали на 70%.

Стратегия Джейка и его дяди схожа с поведением Райана Коэна: купить долю в компании, вызвать ажиотажный спрос обещаниями улучшений и на высоком спросе скинуть акции. Пока судебных исков в их адрес не поступало, но такое поведение не нравится простым инвесторам.

Что в итоге

Подобные истории с резким взлетом и падением акций происходили и будут происходить. Доказать манипуляции со стороны крупных акционеров сложно, и, скорее всего, дело Си Пэнчена против Райана Коэна провалится из-за недостаточности доказательств.

Например, по факту накачки акций GameStop в 2021, акционером которой Коэн стал в конце 2019, Комиссия по ценным бумагам и биржам США провела расследование и не нашла признаков мошеннических действий.

Чтобы зарабатывать на таких движениях, необходимо пристально следить за объемами торгов и новостями вокруг компании — легких денег здесь нет. Большинство неопытных инвесторов, желающих быстро заработать, окажутся в убытках, а основную прибыль заберут организаторы накачки.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Что происходит с компанией?

Падающий бизнес

Bed Bath & Beyond (NASDAQ: BBBY) — американская розничная сеть по продаже товаров для дома с магазинами в США, Канаде, Мексике и Пуэрто-Рико. Бизнес компании не отличается выдающимися результатами: с 2013 прибыль стабильно падает, а с 2019 компания убыточна. Выручка начала стагнировать в 2015. В 2022 году продажи компании упали до уровней 2009 года.

Стабильное падение показателей бизнеса привело к падению акций: с января 2015 по январь 2020 акции упали на 80%, при этом падение было не резким, а стабильным. Это привлекло в бумагу любителей «игры на понижение», которые зарабатывают на падении акций.

Финансовые показатели Bed Bath & Beyond с 2010 года. Выручка (сверху) и чистая прибыль (посередине) компании накопленным итогом за 12 месяцев, а также уровень маржи по чистой прибыли (снизу). Источник: Macrotrends

В 2020 году, в разгар пандемии, в США набрало популярность движение «мем-акций», и Bed Bath & Beyond оказались в их числе. Если коротко, суть движения сводится к тому, чтобы найти акцию с высокой долей «коротких позиций» и начать ее агрессивно скупать, чтобы вызвать шорт-сквиз.

Шорт-сквиз, или «короткое сжатие», — ситуация, когда рост цены вынуждает держателей шортовых позиций их закрывать. В результате шорт-сквиза спекулянты закрывают свои «короткие позиции» для покрытия убытков, а закрытие «короткой позиции» — это покупка. Резкий рост объема покупок ведет к резкому росту цены, который увеличивает количество маржин-коллов у держателей «коротких позиций», и следует новый виток роста цен.

Показатель доли «коротких позиций» выше 30% для компаний средней и малой капитализации говорит о высокой вероятности такого сценария в случае резких покупок, а у Bed Bath & Beyond доля акций, торгуемых в шорт, по итогам 23 сентября составила 39,3%.

В итоге с 2020 года цены акций Bed Bath & Beyond колебались в широком диапазоне — от 3,5 до 53 $ за акцию.

Два инсайдера

С 28 июля по 17 августа акции выросли на 539% как раз из-за шорт-сквиза, но этот рост вызывает множество вопросов — потому как присутствовали элементы инсайдерской торговли.

В конце июня компания уволила исполнительного директора Марка Триттона из-за плохих финансовых результатов. Финансовый отчет, вышедший 29 июня, разочаровал инвесторов и акционеров: выручка оказалась на 3,3% хуже ожиданий, а чистый убыток в 2 раза превысил ожидаемые показатели — 2,83 $ на акцию против ожидаемых 1,38 $. Чтобы как-то минимизировать дальнейшие потери, компания сформировала комитет по изучению альтернативных путей развития бизнеса и решила выделить подразделение детских товаров Buy Buy Baby в отдельную компанию.

На смену уволенному Марку Триттону пришла Сью Гоув, которая 1 июля приобрела 50 тысяч акций компании по 4,61 $ за штуку. Это позитивный сигнал для инвесторов и стоимости акций, но это не оправдывает рост в 5 раз за 3 недели.

График акций указывает на то, что произошедшее с бумагами Bed Bath & Beyond — типичный pump and dump, или «накачка и сброс». Это вид манипуляции с ценными бумагами, когда их цену искусственно взвинчивают, чтобы распродать на пике стоимости. Подробнее о том, как это работает и чем опасно, мы уже писали.

Но предполагается, что в этой манипуляции были задействованы не только пользователи с Reddit, но и крупные акционеры компании: Райан Коэн и бывший финансовый директор Bed Bath & Beyond Густаво Арнал. Бывший, потому что 2 сентября он покончил жизнь самоубийством, упав из окна своей квартиры на 18-м этаже в одном из небоскребов Манхэттена.

За 10 дней до этого, 23 августа, в окружной суд Вашингтона подали иск о манипуляции акциями Bed Bath & Beyond, ответчиками по которому выступают сама компания, Райан Коэн и Густаво Арнал.

В иске сказано, что Коэн и Арнал при посредничестве банка J. P. Morgan участвовали в «мошенническом манипулировании ценами с целью искусственного завышения цены и последующей продажи». Что стало причиной самоубийства Арнала, неизвестно, но то, что оно произошло спустя 10 дней после подачи судебного иска, выглядит странным.

Согласно материалам иска, Коэн намеренно приобрел опционы на покупку акций Bed Bath & Beyond с ценой исполнения от 60 до 80 $, чтобы стимулировать рост. Компания Коэна RC Ventures наращивала долю в ретейлере с января по март, а средняя цена покупки составила около 16 $ за акцию.

17 августа цена достигла 30 $, а 18 августа стало известно, что Райан Коэн и Густаво Арнал продали акций на сумму более 106 млн долларов. Более того, Коэн продал опционы на покупку дополнительных акций, которые мог реализовать в случае роста цены.

После этого бумаги Bed Bath & Beyond начали стремительное падение и упали на 70% за 5 дней, а прибыль Коэна составила не менее 68 млн долларов за 7 месяцев с момента покупки доли в Bed Bath & Beyond.

Райан Коэн и J. P. Morgan не ответили на вопросы журналистов, а пресс-служба Bed Bath & Beyond заявила, что считает подобные обвинения необоснованными. Истец, обычный инвестор Си Пэнчэн, потерял на акциях Bed Bath & Beyond 106 480 $ и пытается возместить потери через суд.

Инсайдерские продажи Коэна и Арнала

Везучий студент

Не только Райан Коэн заработал десятки миллионов долларов на акциях Bed Bath & Beyond. Джейк Фриман, 20-летний студент факультета прикладной математики и экономики в Университете Южной Калифорнии, заработал на росте акций более 100 млн долларов. Фриман купил бумаг Bed Bath & Beyond на 27,5 млн долларов после их падения в июле, а 16 августа продал весь пакет почти на пике — по 27 $ за акцию, — выручив более 130 млн от их продажи.

Джейк начал инвестировать еще в 13 лет, а с 2017 проходил стажировку в хедж-фонде Volaris Capital Management под руководством его основателя и бывшего исполнительного директора Credit Suisse Вивека Капура.

До сих пор неизвестно, откуда в итоге были получены деньги на покупку пакета акций Bed Bath & Beyond: Джейк утверждает, что сделку финансировали члены семьи и друзья. Но в этой истории интересно не то, откуда у 20-летнего студента 27 млн долларов, а то, как инвестор с опытом работы в хедж-фонде и изучающий математику вложил 100% капитала в акции одной слишком волатильной компании, терпящей убытки.

По словам Фримана, он не ожидал такого быстрого результата: «Я думал, что это будет игра на шесть месяцев с лишним. Я был действительно шокирован, что они так быстро выросли».

Сразу после закрытия позиции в Bed Bath & Beyond компания Джейка и его дяди Freeman Capital Management приобрела долю в небольшой медицинской компании Mind Medicine (NASDAQ: MNMD).

После объявления о покупке акции Mind Medicine выросли на 78%, но затем начали падение. Фонд Фриманов пытается накачать цену: они запустили тему на Reddit и написали письмо руководству компании с предложениями о реструктуризации бизнеса для повышения капитализации. Пока это не помогает: с момента покупки 18 августа акции упали на 70%.

Стратегия Джейка и его дяди схожа с поведением Райана Коэна: купить долю в компании, вызвать ажиотажный спрос обещаниями улучшений и на высоком спросе скинуть акции. Пока судебных исков в их адрес не поступало, но такое поведение не нравится простым инвесторам.

Что в итоге

Подобные истории с резким взлетом и падением акций происходили и будут происходить. Доказать манипуляции со стороны крупных акционеров сложно, и, скорее всего, дело Си Пэнчена против Райана Коэна провалится из-за недостаточности доказательств.

Например, по факту накачки акций GameStop в 2021, акционером которой Коэн стал в конце 2019, Комиссия по ценным бумагам и биржам США провела расследование и не нашла признаков мошеннических действий.

Чтобы зарабатывать на таких движениях, необходимо пристально следить за объемами торгов и новостями вокруг компании — легких денег здесь нет. Большинство неопытных инвесторов, желающих быстро заработать, окажутся в убытках, а основную прибыль заберут организаторы накачки.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter