В период энергетического кризиса российские инвесторы начали задумываться о том, как можно заработать на газовых войнах. Основной бенефициар конфликта — «Газпром» (GAZP), крупнейший в России производитель газа. Однако летом компания в последний момент отменила дивиденды, хотя осенью руководство снова утвердило промежуточные выплаты. Такая ситуация может побудить инвесторов диверсифицировать вложения.

Кроме «Газпрома», крупными отечественными добытчиками газа являются «НОВАТЭК» (NVTK) и «Роснефть» (ROSN). Каждая из этих компаний добывает около 70 млрд м3 природного газа в год, при этом «Роснефть» в большей степени всё-таки нефтедобытчик.

У каждой компании есть преимущества и недостатки, поэтому сложно однозначно ответить на вопрос, акции какой из них лучше выбрать инвестору. Попробуем определить эмитента, который более динамично развивается и даёт максимальную отдачу своим акционерам. Для этого сравним динамику основных финансовых показателей обеих компаний за последние пять лет.

Выручка

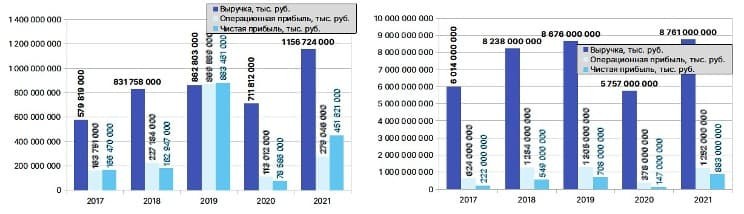

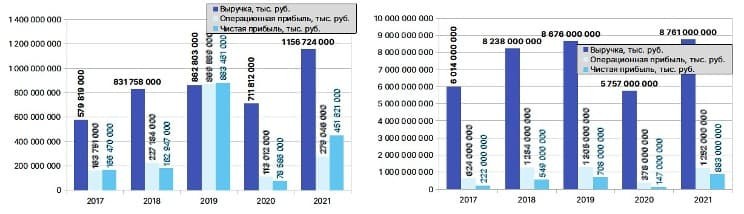

С 2017 г. по 2021 г. выручка «НОВАТЭКа» увеличилась с 579,8 млрд руб. до 1,157 трлн руб. (+99,5%). У «Роснефти» за этот же период выручка выросла с 6 до 8,761 (+45,7%).

За пять лет «НОВАТЭК» почти удвоил выручку, обогнав по темпам роста «Роснефть». В этом раунде выиграл «НОВАТЭК». Счёт — 1:0.

Динамика выручки, операционной и чистой прибыли компаний за 2017–2022. Слева — «НОВАТЭК», справа — «Роснефть». Источник: отчётность МСФО компаний

Операционная прибыль

Операционная прибыль «НОВАТЭКа» выросла скромнее, чем выручка, — с 163,8 до 279 млрд руб. (+70,41%). «Роснефть» более грамотно подходила к операционным тратам. При невысоких темпах роста выручки в сравнении с «НОВАТЭКом» операционная прибыль «Роснефти» удвоилась: с 624 млрд руб. до 1,252 трлн руб.

Средняя маржа операционной прибыли

В среднем за пять лет маржа операционной прибыли «НОВАТЭКа» находилась на уровне 40%. А «Роснефти» — около 12%.

Маржинальность бизнеса «НОВАТЭКа» выше, чем у «Роснефти». «НОВАТЭК» вырывается вперёд — счёт 2:1.

Чистая прибыль и прибыль на акцию

Сравнения динамики чистой прибыли и прибыли на акцию должны быть в разных раундах. Но в российских компаниях количество акций, которые находятся в обращении, обычно меняется редко, поэтому динамика чистой прибыли и прибыли на акцию совпадают.

С 2017 г. по 2021 г. «НОВАТЭК» нарастил чистую прибыль с 166,5 до 451,6 млрд руб. (+171%). «Роснефть» за этот же период увеличила чистую прибыль с 222 до 883 млрд руб. (+298%). Для улучшения показателей в отчётности «НОВАТЭК» записывал в чистую прибыль разовые статьи, а «Роснефть» уверенно нарастила чистую прибыль благодаря операционной деятельности.

Счёт опять выравнивается — 2:2.

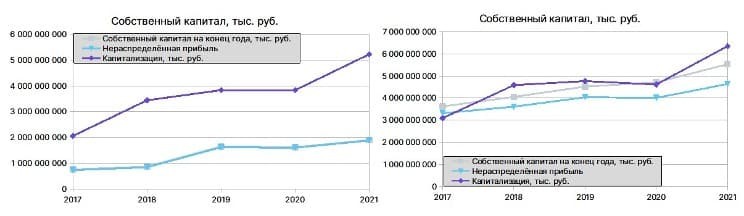

Нераспределённая прибыль

За пять лет «НОВАТЭК» нарастил нераспределённую прибыль с 732 млрд руб. до 1,881 трлн руб. (+157%). За этот же период «Роснефть» увеличила нераспределённую прибыль с 3,3 до 4,6 трлн руб. (+40%).

Со значительным перевесом в этом раунде «НОВАТЭК» вырывается вперёд. Счёт — 3:2.

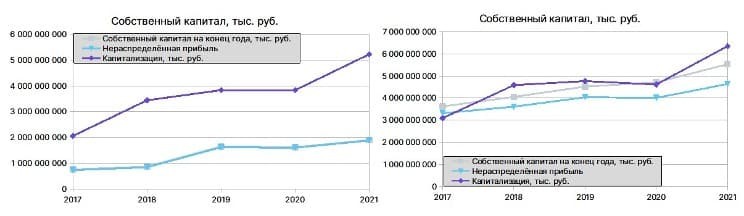

Динамика собственного капитала, нераспределённой прибыли и капитализации компаний за 2017–2022. Слева — «НОВАТЭК», справа — «Роснефть». Источник: отчётность МСФО компаний

Прирост собственного капитала

Собственный капитал «НОВАТЭКа» с 1 января 2017 г. по 31 декабря 2021 г. почти утроился. Он вырос с 684,4 млрд руб. до 1,894 трлн руб. (+192%). У «Роснефти» за этот же период собственный капитал вырос всего на 67,5% — с 3,3 до 5,5 трлн руб. Отрыв «НОВАТЭКа» от «Роснефти» начинает увеличиваться. Счёт — 4:2.

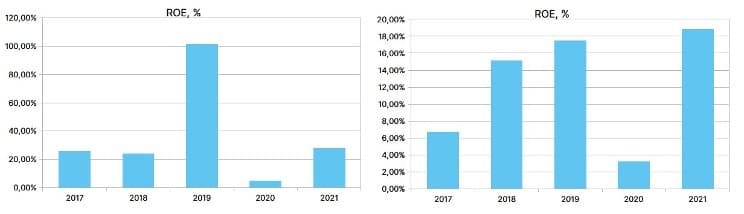

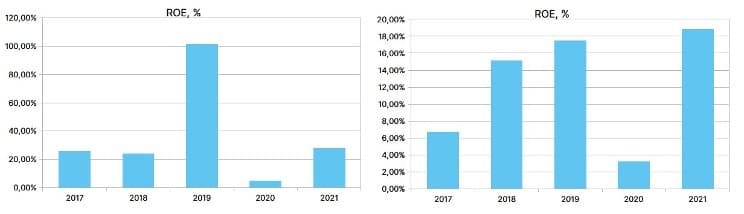

Средний ROE

Средний ROE (показатель чистой прибыли в сравнении с собственным капиталом организации) за последние пять лет у «НОВАТЭКа» — около 37%. Но такое значение является следствием аномально высокого ROE в 2019 г. В отчётности «НОВАТЭКа» за этот год чистая прибыль была аномально высокой за счёт разовых статей. По результатам за 2017, 2018 и 2021 гг. видно, что в нормальных условиях ROE держится на уровне 25%.

У «Роснефти» средний ROE за пять лет — около 12%. Наблюдается уверенная тенденция роста значений. В этом раунде «НОВАТЭК» наращивает отрыв от «Роснефти». Счёт — 5:2.

Динамика ROE компаний за 2017–2022. Слева — «НОВАТЭК», справа — «Роснефть». Источник: отчётность МСФО компаний, расчёты автора

Динамика стоимости акции

С декабря 2017 г. по декабрь 2021 г. стоимость акций «НОВАТЭКа» выросла на 153%, «Роснефти» — на 105%. В этом раунде «НОВАТЭК» вновь побеждает с уверенным отрывом. Счёт — 6:2.

Динамика акций «НОВАТЭКа» и «Роснефти» на Мосбирже за 2017–2022. Источник: investing.com

Размер дивиденда на акцию

По итогам 2017 г. «НОВАТЭК» выплатил по 14,95 руб. на акцию, а по итогам 2021 г. — уже по 71,44 руб. Размер дивиденда на акцию увеличился на 378%.

У «Роснефти» в 2017 г. дивиденд на акцию составил 10,48 руб., в 2021 г. — 23,63 руб. Размер дивиденда на акцию увеличился на 125%. С явным преимуществом победу в этом раунде одерживает «НОВАТЭК». Счёт — 7:2.

Дивиденд и прибыль на акцию. Слева — «НОВАТЭК», справа — «Роснефть». Источник: отчётность МСФО компаний, расчёты автора

Полная доходность

Быстро растущий дивиденд — это хорошо, но важно учитывать дивидендную доходность. Компания с высокой дивдоходностью может оказаться более выгодной для инвестирования.

Если бы вы купили акцию «НОВАТЭКа» 1 января 2017 г., то к 31 декабря 2021 г. вложение выросло бы с 795 до 1719 руб. При этом вы получили бы 143,57 руб. дивидендами. Полная доходность вложений в «НОВАТЭК» составила бы 134,21%.

Акция «Роснефти», купленная 1 января 2017 г. за 392,5 руб., к 31 декабря 2021 г. стоила бы 599 руб. За этот же период вы получили бы 100,75 руб. дивидендами. Полная доходность составила бы 72,59%. Это чуть ли не вдвое меньше, чем у «НОВАТЭКа». По полной доходности с явным преимуществом лидирует «НОВАТЭК». Счёт — 8:2.

Соотношение «долг/прибыль»

Закредитованность компании — важный критерий инвестиционной привлекательности. К концу 2021 г. соотношение «долг/прибыль» у «НОВАТЭКа» было 0,3 (чистый долг — 134 млрд руб., чистая прибыль — 452 млрд руб.). У «Роснефти» — 4,58 (чистый долг — 4 трлн руб., чистая прибыль — 883 млрд руб.).

Чем меньше соотношение «долг/прибыль», тем лучше. И в этом раунде с явным преимуществом побеждает «НОВАТЭК». Счёт — 9:2.

Рыночная стоимость компании

В конце октября 2022 г. «НОВАТЭК» торговался на рынке за 1,84 капитала, а «Роснефть» — за 0,74.

Победу в раунде получает более дешёвая компания. «Роснефть» сокращает разрыв. Счёт — 9:3.

Что это значит для инвесторов

С разгромным счётом побеждает «НОВАТЭК». От полного поражения «Роснефть» спасли поступательный рост бизнеса и работа с издержками. Они помогли нарастить операционную и чистую прибыль быстрее, чем у «НОВАТЭКа».

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Кроме «Газпрома», крупными отечественными добытчиками газа являются «НОВАТЭК» (NVTK) и «Роснефть» (ROSN). Каждая из этих компаний добывает около 70 млрд м3 природного газа в год, при этом «Роснефть» в большей степени всё-таки нефтедобытчик.

У каждой компании есть преимущества и недостатки, поэтому сложно однозначно ответить на вопрос, акции какой из них лучше выбрать инвестору. Попробуем определить эмитента, который более динамично развивается и даёт максимальную отдачу своим акционерам. Для этого сравним динамику основных финансовых показателей обеих компаний за последние пять лет.

Выручка

С 2017 г. по 2021 г. выручка «НОВАТЭКа» увеличилась с 579,8 млрд руб. до 1,157 трлн руб. (+99,5%). У «Роснефти» за этот же период выручка выросла с 6 до 8,761 (+45,7%).

За пять лет «НОВАТЭК» почти удвоил выручку, обогнав по темпам роста «Роснефть». В этом раунде выиграл «НОВАТЭК». Счёт — 1:0.

Динамика выручки, операционной и чистой прибыли компаний за 2017–2022. Слева — «НОВАТЭК», справа — «Роснефть». Источник: отчётность МСФО компаний

Операционная прибыль

Операционная прибыль «НОВАТЭКа» выросла скромнее, чем выручка, — с 163,8 до 279 млрд руб. (+70,41%). «Роснефть» более грамотно подходила к операционным тратам. При невысоких темпах роста выручки в сравнении с «НОВАТЭКом» операционная прибыль «Роснефти» удвоилась: с 624 млрд руб. до 1,252 трлн руб.

Средняя маржа операционной прибыли

В среднем за пять лет маржа операционной прибыли «НОВАТЭКа» находилась на уровне 40%. А «Роснефти» — около 12%.

Маржинальность бизнеса «НОВАТЭКа» выше, чем у «Роснефти». «НОВАТЭК» вырывается вперёд — счёт 2:1.

Чистая прибыль и прибыль на акцию

Сравнения динамики чистой прибыли и прибыли на акцию должны быть в разных раундах. Но в российских компаниях количество акций, которые находятся в обращении, обычно меняется редко, поэтому динамика чистой прибыли и прибыли на акцию совпадают.

С 2017 г. по 2021 г. «НОВАТЭК» нарастил чистую прибыль с 166,5 до 451,6 млрд руб. (+171%). «Роснефть» за этот же период увеличила чистую прибыль с 222 до 883 млрд руб. (+298%). Для улучшения показателей в отчётности «НОВАТЭК» записывал в чистую прибыль разовые статьи, а «Роснефть» уверенно нарастила чистую прибыль благодаря операционной деятельности.

Счёт опять выравнивается — 2:2.

Нераспределённая прибыль

За пять лет «НОВАТЭК» нарастил нераспределённую прибыль с 732 млрд руб. до 1,881 трлн руб. (+157%). За этот же период «Роснефть» увеличила нераспределённую прибыль с 3,3 до 4,6 трлн руб. (+40%).

Со значительным перевесом в этом раунде «НОВАТЭК» вырывается вперёд. Счёт — 3:2.

Динамика собственного капитала, нераспределённой прибыли и капитализации компаний за 2017–2022. Слева — «НОВАТЭК», справа — «Роснефть». Источник: отчётность МСФО компаний

Прирост собственного капитала

Собственный капитал «НОВАТЭКа» с 1 января 2017 г. по 31 декабря 2021 г. почти утроился. Он вырос с 684,4 млрд руб. до 1,894 трлн руб. (+192%). У «Роснефти» за этот же период собственный капитал вырос всего на 67,5% — с 3,3 до 5,5 трлн руб. Отрыв «НОВАТЭКа» от «Роснефти» начинает увеличиваться. Счёт — 4:2.

Средний ROE

Средний ROE (показатель чистой прибыли в сравнении с собственным капиталом организации) за последние пять лет у «НОВАТЭКа» — около 37%. Но такое значение является следствием аномально высокого ROE в 2019 г. В отчётности «НОВАТЭКа» за этот год чистая прибыль была аномально высокой за счёт разовых статей. По результатам за 2017, 2018 и 2021 гг. видно, что в нормальных условиях ROE держится на уровне 25%.

У «Роснефти» средний ROE за пять лет — около 12%. Наблюдается уверенная тенденция роста значений. В этом раунде «НОВАТЭК» наращивает отрыв от «Роснефти». Счёт — 5:2.

Динамика ROE компаний за 2017–2022. Слева — «НОВАТЭК», справа — «Роснефть». Источник: отчётность МСФО компаний, расчёты автора

Динамика стоимости акции

С декабря 2017 г. по декабрь 2021 г. стоимость акций «НОВАТЭКа» выросла на 153%, «Роснефти» — на 105%. В этом раунде «НОВАТЭК» вновь побеждает с уверенным отрывом. Счёт — 6:2.

Динамика акций «НОВАТЭКа» и «Роснефти» на Мосбирже за 2017–2022. Источник: investing.com

Размер дивиденда на акцию

По итогам 2017 г. «НОВАТЭК» выплатил по 14,95 руб. на акцию, а по итогам 2021 г. — уже по 71,44 руб. Размер дивиденда на акцию увеличился на 378%.

У «Роснефти» в 2017 г. дивиденд на акцию составил 10,48 руб., в 2021 г. — 23,63 руб. Размер дивиденда на акцию увеличился на 125%. С явным преимуществом победу в этом раунде одерживает «НОВАТЭК». Счёт — 7:2.

Дивиденд и прибыль на акцию. Слева — «НОВАТЭК», справа — «Роснефть». Источник: отчётность МСФО компаний, расчёты автора

Полная доходность

Быстро растущий дивиденд — это хорошо, но важно учитывать дивидендную доходность. Компания с высокой дивдоходностью может оказаться более выгодной для инвестирования.

Если бы вы купили акцию «НОВАТЭКа» 1 января 2017 г., то к 31 декабря 2021 г. вложение выросло бы с 795 до 1719 руб. При этом вы получили бы 143,57 руб. дивидендами. Полная доходность вложений в «НОВАТЭК» составила бы 134,21%.

Акция «Роснефти», купленная 1 января 2017 г. за 392,5 руб., к 31 декабря 2021 г. стоила бы 599 руб. За этот же период вы получили бы 100,75 руб. дивидендами. Полная доходность составила бы 72,59%. Это чуть ли не вдвое меньше, чем у «НОВАТЭКа». По полной доходности с явным преимуществом лидирует «НОВАТЭК». Счёт — 8:2.

Соотношение «долг/прибыль»

Закредитованность компании — важный критерий инвестиционной привлекательности. К концу 2021 г. соотношение «долг/прибыль» у «НОВАТЭКа» было 0,3 (чистый долг — 134 млрд руб., чистая прибыль — 452 млрд руб.). У «Роснефти» — 4,58 (чистый долг — 4 трлн руб., чистая прибыль — 883 млрд руб.).

Чем меньше соотношение «долг/прибыль», тем лучше. И в этом раунде с явным преимуществом побеждает «НОВАТЭК». Счёт — 9:2.

Рыночная стоимость компании

В конце октября 2022 г. «НОВАТЭК» торговался на рынке за 1,84 капитала, а «Роснефть» — за 0,74.

Победу в раунде получает более дешёвая компания. «Роснефть» сокращает разрыв. Счёт — 9:3.

Что это значит для инвесторов

С разгромным счётом побеждает «НОВАТЭК». От полного поражения «Роснефть» спасли поступательный рост бизнеса и работа с издержками. Они помогли нарастить операционную и чистую прибыль быстрее, чем у «НОВАТЭКа».

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter