Группа QIWI (MCX:QIWIDR), созданная в 2007 году после слияния двух платежных систем — «e-port» и «ОСМП», из сети платёжных терминалов, через которые можно было пополнить счёт мобильного телефона, оплатить штрафы и осуществить другие платежи, стала ведущим провайдером платёжных услуг в России и странах СНГ. Сегодня QIWI – это 12,1 млн кошельков, 93,2 тыс. терминалов, 29 млн клиентов, 144 млрд рублей переводов в месяц. Основной доход компания получает от платежных сервисов, доля которых в общей выручке за 2021 год составила 91%.

Платежные сервисы, ориентированные как на физических, так и юридических лиц создают эффективную экосистему. Физическим лицам доступны платежи за товары и услуги, переводы с использованием электронного кошелька с широкими возможностями по его пополнению через различные каналы. На долю электронных денежных переводов, покупки в интернет-магазинах, онлайн-игры приходится большая часть выручки от платежных сервисов.

QIWI в Америке и России

После успешного старта депозитарных акций QIWI после IPO на бирже NASDAQ в 2013 году, котировки акций в течение продолжительного времени колебались около цены IPO, а доходность акций значительно отставала от доходности как индекса акций технологических компаний NASDAQ, так и индекса акций Мосбиржи.

В декабре 2020 года на решении Банка России о запрете QIWI проводить денежные переводы в адрес иностранных мерчантов и наложении штрафа на Киви Банк в 11 млн руб. акции Группы 7 декабря упали на 20%. Группа за день потеряла пятую часть — капитализация снизилась с $852,27 млн до $681,7 млн.

В марте 2021 г. регулятор разрешил QIWI возобновить платежи в пользу некоторых ключевых иностранных компаний. По оценкам компании, введенные ЦБ ограничения должны были существенно снизить оборот электронной коммерции и денежных переводов и негативно повлиять на операционные результаты сегмента платежных сервисов. Общее влияние на чистую выручку сегмента платежных сервисов за IV квартал 2020 года, по оценкам компании, должно было составить от 500 до 600 млн рублей.

Также в конце 2020 г. в законодательство были внесены изменения, согласно которым вместо саморегулирования в сфере букмекеров и тотализаторов государство создает «Единого регулятора азартных игр», что впоследствии негативно сказалось на деятельности QIWI. Также президент России получил полномочия по выбору НКО, которая будет осуществлять функции Единого центра учета переводов ставок букмекерских контор и тотализаторов (ЕЦУПИС), который должен заменить две существующие ЦУПИС, операторами которых были НКО «Мобильная карта» и QIWI.

25 августа 2021 года распоряжением президента РФ ООО НКО «Мобильная карта» была определена единым центром учета переводов ставок букмекерских контор и тотализаторов. Реакция инвесторов в этот день была более сдержанная — котировки QIWI снизились на 5,5%. Видимо, потеря доходов QIWI от букмекерских контор и тотализаторов на несколько миллиардов рублей в год уже была заложена в продолжающемся снижении котировок после обвала в декабре 2020 г.

В первом полугодии 2021 г. у QIWI на ставки букмекерских контор и тотализаторов пришлось 222,3 млрд рублей, что составляло 27% от общего объема оборота платежных сервисов компании. Выручка платежной системы от ставок составляла 3,37 млрд рублей или 37% от общего объема чистой выручки QIWI от платежных сервисов. ЦУПИС приносил компании доход в размере 2,08 млрд руб., что соответствовало 23% общей чистой выручки от платежных сервисов. Компания ожидала, что по итогам 2021 года из-за выпадающих доходов от ставок чистая выручка от платежных сервисов снизится на 10-20%, а скорректированная прибыль — на 15-30%.

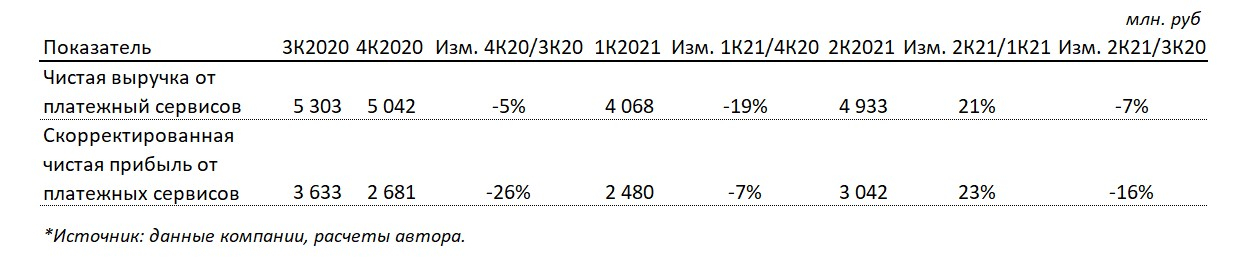

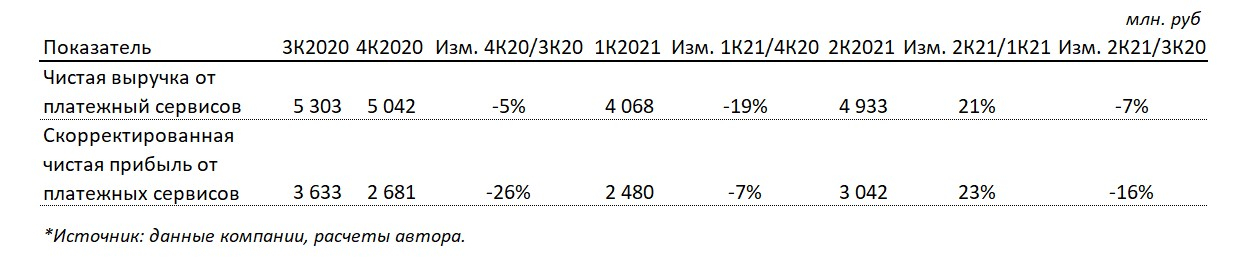

Для оценки влияния действий ЦБ на финансовые результаты QIWI рассмотрим итоги 4 квартала 2020 года и 2 квартала 2021 года.

Оценка влияния на выручку от платежных сервисов QIWI действий по ограничению выплат в пользу иностранных мерчантов

В 4К20, когда ограничения вступили в силу, чистая выручка от платежных сервисов снизилась на 5% до 5 042 млн рублей, а скорректированная чистая прибыль от платежных сервисов — на 26% до 2 681 млн рублей. В 1К21 показатели продолжили снижаться на 19% и 7% относительно 3К20 соответственно. Во 2К21 наблюдается рост относительно предыдущего квартала, но, тем не менее, чистая прибыль от платежных сервисов все еще отстает на 16% от аналогичного показателя за 3К20, когда ограничения ЦБ еще не действовали.

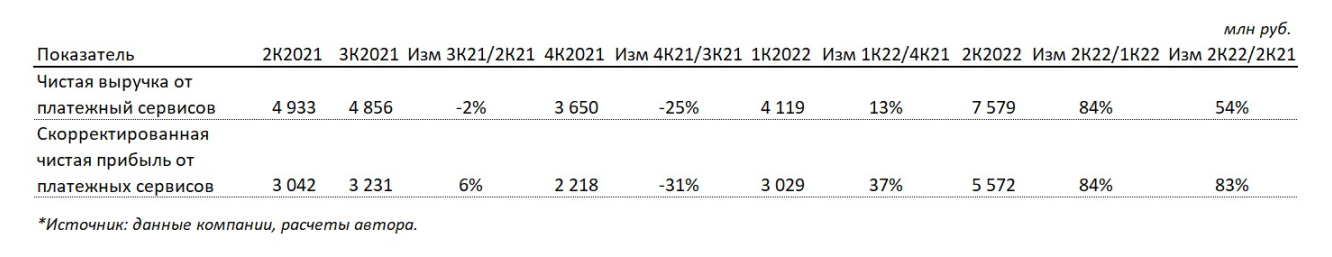

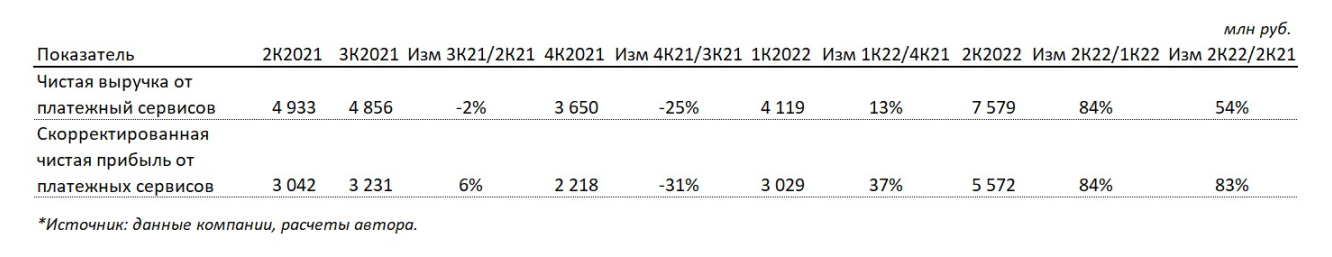

Последующая потеря доходов от ставок в 3 и 4 кварталах 2021 года также стала временным негативным периодом, пройдя который компания достигла еще больших результатов. После исключения QIWI из операторов учета переводов ставок букмекерских контор и тотализаторов в сентябре 2021 года чистая выручка от платежных сервисов во 2К22 относительно 2К21 выросла на 54% до 7 579 млн рублей, а скорректированная чистая прибыль от платежных сервисов — на 83% до 5 572 млн рублей.

Оценка влияния на выручку от платежных сервисов QIWI в результате исключения из операторов учета переводов ставок букмекерских контор и тотализаторов

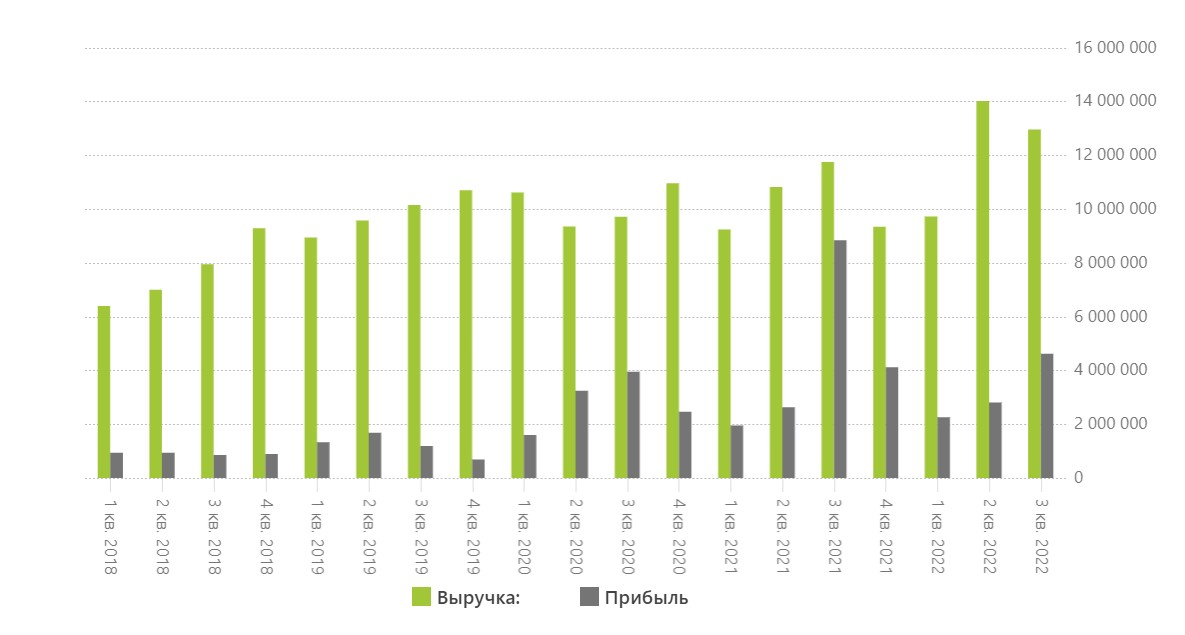

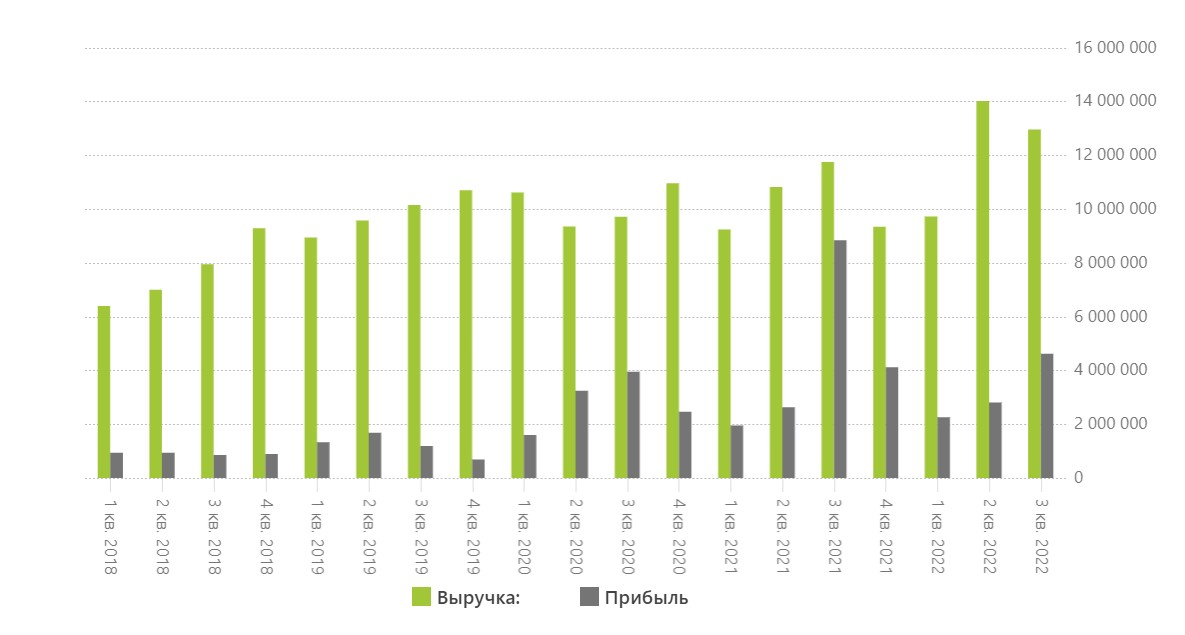

Несмотря на вызовы, выручка и прибыль QIWI продолжают восходящую динамику.

Консолидированные квартальные показатели Группы QIWI с 2018 по 2022 гг.

Источник: conomy.ru

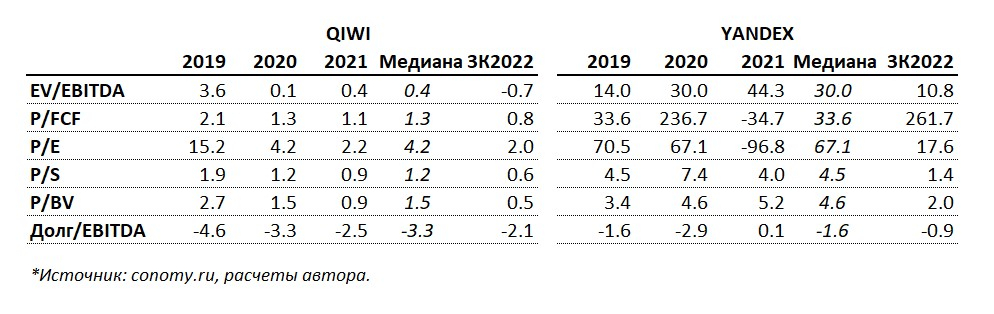

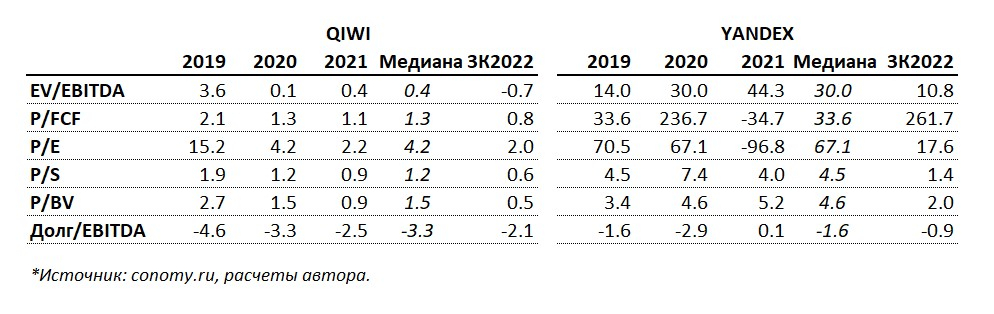

Оценка стоимости

Стоимость QIWI по ключевым мультипликаторам снижается с 2017 года и с начала 2022 года достигла экстремально низких уровней. Текущее значение P/E, равное 2, почти в 9 раз меньше, чем у Yandex (MCX:YNDX) (17,6), несмотря на то, что темпы роста чистой прибыли у Yandex значительно ниже, чем у QIWI. По P/S QIWI дешевле Yandex в 2,3 раза.

Оценочные коэффициенты QIWI и Yandex

Согласно данных исследовательской компании Zacks, значение Р/Е для сектора платежных сервисов, включая Fiserv (NASDAQ:FISV), Global Payments (NYSE:GPN), Mastercard (NYSE:MA), Visa (NYSE:V), составляет 15, P/S = 2,7. Если оценить QIWI в половину от этих значений, то акция компании должна стоить в 3,8 раза дороже (1527₽) из расчета из P/E=7,5 (402₽ текущая цена х 3,8) и в 2,3 раза (543₽) из расчета P/S=1,35 (402₽ х 1,35).

Ввиду высокой маржинальности бизнеса QIWI приоритет при расчете справедливой цены за коэффициентом P/E и ценой 1500₽ за акцию. Во время наибольшего оптимизма капитализацию могут разогнать до уровней, превышающих как исторические значения эмитента, так и коэффициенты для сектора платежных сервисов.

Вывод

Рост компании, несмотря на периодические негативные ресеты, говорит об устойчивости, востребованности бизнеса, сильном менеджменте и правильной траектории развития. Благодаря узнаваемости бренда, долгосрочному присутствию в платежном сегменте, инновационным подходам группа QIWI продолжит восходящий рост и увеличение стоимости капитала.

Иностранные инвесторы после IPO в 2013 году так и не смогли выяснить в чем стоимость и ценность компании. Возможно, побоялись регулятивного воздействия, а теперь, ввиду остановки торгов на бирже NASDAQ и нахождения «ФК Открытие», являющегося одним из крупных акционеров Группы, в SDN-листе, не смогут реализовать этой возможности. Редомициляция выглядит наиболее оптимальным вариантом с последующей возможностью выплаты дивидендов и еще большим повышением инвестиционной привлекательности.

Остается полагаться на российских инвесторов, которым, возможно, удастся раскрыть потенциал QIWI.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Платежные сервисы, ориентированные как на физических, так и юридических лиц создают эффективную экосистему. Физическим лицам доступны платежи за товары и услуги, переводы с использованием электронного кошелька с широкими возможностями по его пополнению через различные каналы. На долю электронных денежных переводов, покупки в интернет-магазинах, онлайн-игры приходится большая часть выручки от платежных сервисов.

QIWI в Америке и России

После успешного старта депозитарных акций QIWI после IPO на бирже NASDAQ в 2013 году, котировки акций в течение продолжительного времени колебались около цены IPO, а доходность акций значительно отставала от доходности как индекса акций технологических компаний NASDAQ, так и индекса акций Мосбиржи.

В декабре 2020 года на решении Банка России о запрете QIWI проводить денежные переводы в адрес иностранных мерчантов и наложении штрафа на Киви Банк в 11 млн руб. акции Группы 7 декабря упали на 20%. Группа за день потеряла пятую часть — капитализация снизилась с $852,27 млн до $681,7 млн.

В марте 2021 г. регулятор разрешил QIWI возобновить платежи в пользу некоторых ключевых иностранных компаний. По оценкам компании, введенные ЦБ ограничения должны были существенно снизить оборот электронной коммерции и денежных переводов и негативно повлиять на операционные результаты сегмента платежных сервисов. Общее влияние на чистую выручку сегмента платежных сервисов за IV квартал 2020 года, по оценкам компании, должно было составить от 500 до 600 млн рублей.

Также в конце 2020 г. в законодательство были внесены изменения, согласно которым вместо саморегулирования в сфере букмекеров и тотализаторов государство создает «Единого регулятора азартных игр», что впоследствии негативно сказалось на деятельности QIWI. Также президент России получил полномочия по выбору НКО, которая будет осуществлять функции Единого центра учета переводов ставок букмекерских контор и тотализаторов (ЕЦУПИС), который должен заменить две существующие ЦУПИС, операторами которых были НКО «Мобильная карта» и QIWI.

25 августа 2021 года распоряжением президента РФ ООО НКО «Мобильная карта» была определена единым центром учета переводов ставок букмекерских контор и тотализаторов. Реакция инвесторов в этот день была более сдержанная — котировки QIWI снизились на 5,5%. Видимо, потеря доходов QIWI от букмекерских контор и тотализаторов на несколько миллиардов рублей в год уже была заложена в продолжающемся снижении котировок после обвала в декабре 2020 г.

В первом полугодии 2021 г. у QIWI на ставки букмекерских контор и тотализаторов пришлось 222,3 млрд рублей, что составляло 27% от общего объема оборота платежных сервисов компании. Выручка платежной системы от ставок составляла 3,37 млрд рублей или 37% от общего объема чистой выручки QIWI от платежных сервисов. ЦУПИС приносил компании доход в размере 2,08 млрд руб., что соответствовало 23% общей чистой выручки от платежных сервисов. Компания ожидала, что по итогам 2021 года из-за выпадающих доходов от ставок чистая выручка от платежных сервисов снизится на 10-20%, а скорректированная прибыль — на 15-30%.

Для оценки влияния действий ЦБ на финансовые результаты QIWI рассмотрим итоги 4 квартала 2020 года и 2 квартала 2021 года.

Оценка влияния на выручку от платежных сервисов QIWI действий по ограничению выплат в пользу иностранных мерчантов

В 4К20, когда ограничения вступили в силу, чистая выручка от платежных сервисов снизилась на 5% до 5 042 млн рублей, а скорректированная чистая прибыль от платежных сервисов — на 26% до 2 681 млн рублей. В 1К21 показатели продолжили снижаться на 19% и 7% относительно 3К20 соответственно. Во 2К21 наблюдается рост относительно предыдущего квартала, но, тем не менее, чистая прибыль от платежных сервисов все еще отстает на 16% от аналогичного показателя за 3К20, когда ограничения ЦБ еще не действовали.

Последующая потеря доходов от ставок в 3 и 4 кварталах 2021 года также стала временным негативным периодом, пройдя который компания достигла еще больших результатов. После исключения QIWI из операторов учета переводов ставок букмекерских контор и тотализаторов в сентябре 2021 года чистая выручка от платежных сервисов во 2К22 относительно 2К21 выросла на 54% до 7 579 млн рублей, а скорректированная чистая прибыль от платежных сервисов — на 83% до 5 572 млн рублей.

Оценка влияния на выручку от платежных сервисов QIWI в результате исключения из операторов учета переводов ставок букмекерских контор и тотализаторов

Несмотря на вызовы, выручка и прибыль QIWI продолжают восходящую динамику.

Консолидированные квартальные показатели Группы QIWI с 2018 по 2022 гг.

Источник: conomy.ru

Оценка стоимости

Стоимость QIWI по ключевым мультипликаторам снижается с 2017 года и с начала 2022 года достигла экстремально низких уровней. Текущее значение P/E, равное 2, почти в 9 раз меньше, чем у Yandex (MCX:YNDX) (17,6), несмотря на то, что темпы роста чистой прибыли у Yandex значительно ниже, чем у QIWI. По P/S QIWI дешевле Yandex в 2,3 раза.

Оценочные коэффициенты QIWI и Yandex

Согласно данных исследовательской компании Zacks, значение Р/Е для сектора платежных сервисов, включая Fiserv (NASDAQ:FISV), Global Payments (NYSE:GPN), Mastercard (NYSE:MA), Visa (NYSE:V), составляет 15, P/S = 2,7. Если оценить QIWI в половину от этих значений, то акция компании должна стоить в 3,8 раза дороже (1527₽) из расчета из P/E=7,5 (402₽ текущая цена х 3,8) и в 2,3 раза (543₽) из расчета P/S=1,35 (402₽ х 1,35).

Ввиду высокой маржинальности бизнеса QIWI приоритет при расчете справедливой цены за коэффициентом P/E и ценой 1500₽ за акцию. Во время наибольшего оптимизма капитализацию могут разогнать до уровней, превышающих как исторические значения эмитента, так и коэффициенты для сектора платежных сервисов.

Вывод

Рост компании, несмотря на периодические негативные ресеты, говорит об устойчивости, востребованности бизнеса, сильном менеджменте и правильной траектории развития. Благодаря узнаваемости бренда, долгосрочному присутствию в платежном сегменте, инновационным подходам группа QIWI продолжит восходящий рост и увеличение стоимости капитала.

Иностранные инвесторы после IPO в 2013 году так и не смогли выяснить в чем стоимость и ценность компании. Возможно, побоялись регулятивного воздействия, а теперь, ввиду остановки торгов на бирже NASDAQ и нахождения «ФК Открытие», являющегося одним из крупных акционеров Группы, в SDN-листе, не смогут реализовать этой возможности. Редомициляция выглядит наиболее оптимальным вариантом с последующей возможностью выплаты дивидендов и еще большим повышением инвестиционной привлекательности.

Остается полагаться на российских инвесторов, которым, возможно, удастся раскрыть потенциал QIWI.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter