Коррекция доллара утром в пятницу обусловлена фиксацией прибыли перед выходом отчёта по рынку труда в США.

Юань подорожал к рублю до максимума с 13 октября. В фокусе нефть, ценовой потолок G7 и заседание ОПЕК+.

Валюты G10

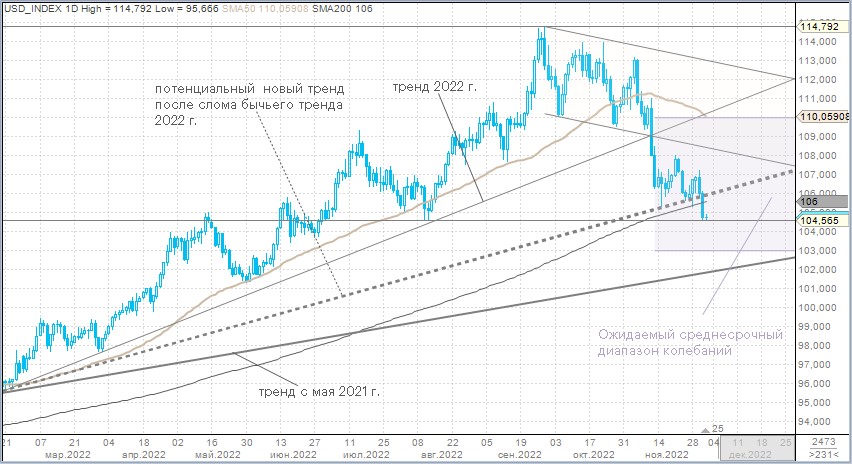

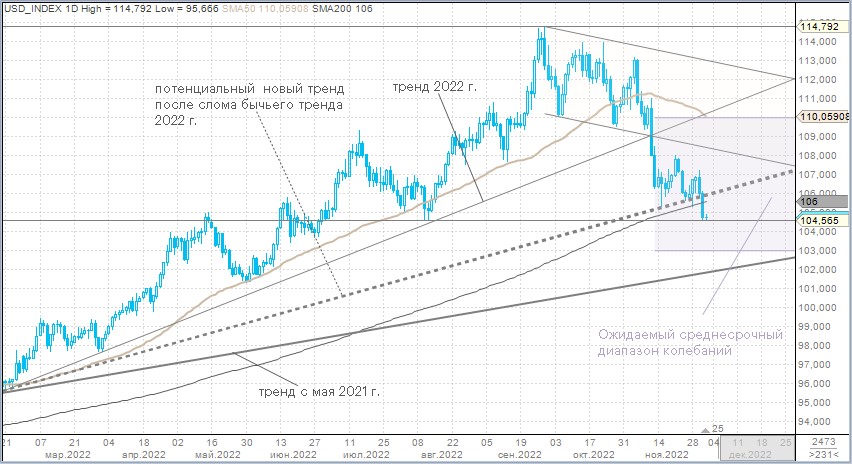

Доллар по итогам торгов 1 декабря вновь заметно ослаб против основных конкурентов. Индекс доллара на азиатских торгах в пятницу, 2 декабря, прежде чем немного восстановиться, падал до минимума с 29 июня на уровне 104,56 п. Давление на валюту США оказала опубликованная в четверг макроэкономическая статистика.

Ценовой индекс потребительских расходов PCE — предпочтительный для ФРС инфляционный индикатор — вырос в октябре на 6% г/г, что соответствовало прогнозам. Однако сентябрьский показатель был пересмотрен в сторону повышения с 6,2% г/г до 6,3% г/г. Базовый показатель PCE в октябре составил 5% г/г, что также соответствовало прогнозным оценкам.

Таким образом, данные по расходам подтвердили то, на что намекал опубликованный в ноябре индекс потребительских цен — цикл повышения ставок ФРС замедляет инфляцию, не вызывая при этом рецессии.

Замедление базовой инфляции по PCE является благоприятным для ФРС фактором. Есть все основания подразумевать, что Федрезерв замедлит темпы повышения ставок в декабре. Однако ещё совершенно точно рано говорить о том, что цикл повышения ставок близок к паузе.

Индекс деловой активности ISM в производственном секторе американской экономики в ноябре упал до 49 п. по сравнению с 50,2 п. в октябре, оказавшись заметно ниже прогнозных оценок (49,7 п.). Показатель ниже 50 п. сообщает о замедлении деловой активности в производственной сфере впервые с мая 2020 г. За последние полгода показатель демонстрировал снижение в пять раз. Фактическое значение на уровне 49 п. указывает, что американские производители готовятся к снижению объёмов производства в ответ на грядущее замедление спроса.

Ценовой компонент индекса ISM снижается восьмой месяц подряд. Он достиг самого низкого значения с лета 2020 г. на уровне 43 п. Вообще, все четыре компонента производственного ISM, не только ценовой, но и производственный, компонент занятости и новых заказов — все снизились в ноябре. Это говорит о том, что если Китай не вернётся к жёстким карантинам и не будет новых неожиданных сбоев в цепочках поставок, то производственный сектор формирует дезинфляционный импульс, который будет сохраняться и сдерживать инфляцию в США.

По итогам опубликованных данных доходность 2-летних нот Казначейства США упала до 4,23% и закрылась в четверг на самом низком уровне с 6 октября. Доходность 10-летних облигаций упала до 3.5% — самое низкое закрытие с 20 сентября. Снижение доходностей оказывало давление на доллар в четверг.

В итоге доллар в четверг получил тройной удар. Во-первых, от снижения доходностей трежерис. Во-вторых, со стороны данных, которые указывают на замедление инфляции, но в то же время не предполагают глубокую рецессию в США. Это снижает привлекательность доллара как безопасного актива. И в-третьих, на фоне новости о том, что власти Пекина будут разрешать некоторым заражённым коронавирусом людям проводить период изоляции дома и начнут с самого густонаселенного района города, где проживает около 3,5 млн человек и где находятся иностранные посольства и офисы крупных компаний. Также это означает движение в сторону отхода от жёстких антиковидных мер в Китае, что повышает аппетит к риску и оставляет доллар без поддержки как актива со статусом «тихой гавани».

В фокусе

Утром в пятницу, 2 ноября, доллар пытался восстановить часть потерь. Это коррекция за счёт фиксации прибыли перед публикацией отчёта по рынку труда в США.

Как ожидается, американская экономика в ноябре создала 200 тыс. новых рабочих мест после 261 тыс. в октябре. Уровень безработицы должен остаться неизменным на уровне 3,7%. Внимательно будем следить за темпами роста заработных плат. Они должны сократиться до +0,3% м/м и +4,6% г/г по сравнению с +0,4% м/м и +4,7% г/г в октябре.

Кажется, что все самое худшее уже заложено в цене доллара. Конечно, если рост занятости окажется значительно меньше прогнозов экономистов, а темпы роста зарплат замедлятся очень существенно, тогда рынок может начать закладываться в сценарий повышения ставки в декабре не на 50 б.п., а на 25 б.п. Это может оказать дополнительное давление на валюту США.

Однако наш базовый сценарий сейчас подразумевает, что отчёт по рынку труда не будет чрезмерно слабым. Поэтому весьма агрессивно подешевевший доллар может даже скорректироваться, поскольку решение ФРС по ставкам в декабре, как и траектория на начало 2023 г., теперь выглядит довольно прозрачно.

Меж тем мы все-таки ожидаем неглубокую рецессию в экономике США во второй половине 2023 г., что отчасти будет обусловлено эффектом базы 2022 г. При этом пока ещё сохраняется риск того, что инфляция может замедляться довольно медленно. Поэтому, выйдя на пиковую ставку на уровне 5% годовых, ФРС может дольше сохранять ставку без изменений на этом уровне. Возможно, рынок слишком оптимистичен, ожидая снижение ставки на 50 б.п. к концу 2023 г. Это может оказать поддержку доллару.

Мы понижаем ожидаемый в среднесрочной перспективе диапазон колебаний индекса доллара с 105–111 п. до 103–110 п.

Российский рубль

Рубль по итогам 1 декабря подешевел против основных конкурентов. Юань подорожал к рублю до самого высокого значения с 13 октября, а закрытие произошло на самом высоком уровне с 11 октября.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Юань подорожал к рублю до максимума с 13 октября. В фокусе нефть, ценовой потолок G7 и заседание ОПЕК+.

Валюты G10

Доллар по итогам торгов 1 декабря вновь заметно ослаб против основных конкурентов. Индекс доллара на азиатских торгах в пятницу, 2 декабря, прежде чем немного восстановиться, падал до минимума с 29 июня на уровне 104,56 п. Давление на валюту США оказала опубликованная в четверг макроэкономическая статистика.

Ценовой индекс потребительских расходов PCE — предпочтительный для ФРС инфляционный индикатор — вырос в октябре на 6% г/г, что соответствовало прогнозам. Однако сентябрьский показатель был пересмотрен в сторону повышения с 6,2% г/г до 6,3% г/г. Базовый показатель PCE в октябре составил 5% г/г, что также соответствовало прогнозным оценкам.

Таким образом, данные по расходам подтвердили то, на что намекал опубликованный в ноябре индекс потребительских цен — цикл повышения ставок ФРС замедляет инфляцию, не вызывая при этом рецессии.

Замедление базовой инфляции по PCE является благоприятным для ФРС фактором. Есть все основания подразумевать, что Федрезерв замедлит темпы повышения ставок в декабре. Однако ещё совершенно точно рано говорить о том, что цикл повышения ставок близок к паузе.

Индекс деловой активности ISM в производственном секторе американской экономики в ноябре упал до 49 п. по сравнению с 50,2 п. в октябре, оказавшись заметно ниже прогнозных оценок (49,7 п.). Показатель ниже 50 п. сообщает о замедлении деловой активности в производственной сфере впервые с мая 2020 г. За последние полгода показатель демонстрировал снижение в пять раз. Фактическое значение на уровне 49 п. указывает, что американские производители готовятся к снижению объёмов производства в ответ на грядущее замедление спроса.

Ценовой компонент индекса ISM снижается восьмой месяц подряд. Он достиг самого низкого значения с лета 2020 г. на уровне 43 п. Вообще, все четыре компонента производственного ISM, не только ценовой, но и производственный, компонент занятости и новых заказов — все снизились в ноябре. Это говорит о том, что если Китай не вернётся к жёстким карантинам и не будет новых неожиданных сбоев в цепочках поставок, то производственный сектор формирует дезинфляционный импульс, который будет сохраняться и сдерживать инфляцию в США.

По итогам опубликованных данных доходность 2-летних нот Казначейства США упала до 4,23% и закрылась в четверг на самом низком уровне с 6 октября. Доходность 10-летних облигаций упала до 3.5% — самое низкое закрытие с 20 сентября. Снижение доходностей оказывало давление на доллар в четверг.

В итоге доллар в четверг получил тройной удар. Во-первых, от снижения доходностей трежерис. Во-вторых, со стороны данных, которые указывают на замедление инфляции, но в то же время не предполагают глубокую рецессию в США. Это снижает привлекательность доллара как безопасного актива. И в-третьих, на фоне новости о том, что власти Пекина будут разрешать некоторым заражённым коронавирусом людям проводить период изоляции дома и начнут с самого густонаселенного района города, где проживает около 3,5 млн человек и где находятся иностранные посольства и офисы крупных компаний. Также это означает движение в сторону отхода от жёстких антиковидных мер в Китае, что повышает аппетит к риску и оставляет доллар без поддержки как актива со статусом «тихой гавани».

В фокусе

Утром в пятницу, 2 ноября, доллар пытался восстановить часть потерь. Это коррекция за счёт фиксации прибыли перед публикацией отчёта по рынку труда в США.

Как ожидается, американская экономика в ноябре создала 200 тыс. новых рабочих мест после 261 тыс. в октябре. Уровень безработицы должен остаться неизменным на уровне 3,7%. Внимательно будем следить за темпами роста заработных плат. Они должны сократиться до +0,3% м/м и +4,6% г/г по сравнению с +0,4% м/м и +4,7% г/г в октябре.

Кажется, что все самое худшее уже заложено в цене доллара. Конечно, если рост занятости окажется значительно меньше прогнозов экономистов, а темпы роста зарплат замедлятся очень существенно, тогда рынок может начать закладываться в сценарий повышения ставки в декабре не на 50 б.п., а на 25 б.п. Это может оказать дополнительное давление на валюту США.

Однако наш базовый сценарий сейчас подразумевает, что отчёт по рынку труда не будет чрезмерно слабым. Поэтому весьма агрессивно подешевевший доллар может даже скорректироваться, поскольку решение ФРС по ставкам в декабре, как и траектория на начало 2023 г., теперь выглядит довольно прозрачно.

Меж тем мы все-таки ожидаем неглубокую рецессию в экономике США во второй половине 2023 г., что отчасти будет обусловлено эффектом базы 2022 г. При этом пока ещё сохраняется риск того, что инфляция может замедляться довольно медленно. Поэтому, выйдя на пиковую ставку на уровне 5% годовых, ФРС может дольше сохранять ставку без изменений на этом уровне. Возможно, рынок слишком оптимистичен, ожидая снижение ставки на 50 б.п. к концу 2023 г. Это может оказать поддержку доллару.

Мы понижаем ожидаемый в среднесрочной перспективе диапазон колебаний индекса доллара с 105–111 п. до 103–110 п.

Российский рубль

Рубль по итогам 1 декабря подешевел против основных конкурентов. Юань подорожал к рублю до самого высокого значения с 13 октября, а закрытие произошло на самом высоком уровне с 11 октября.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter