15 декабря 2022 Omega Global Кошкина Лика

Вводная на ФРС

Общая ситуация

Хайп рождественского ралли подходит к концу, осталось максимум полторы недели активной торговли, при этом консервативные инвесторы начнут фиксировать прибыль после заседаний ЕЦБ и ВоЕ в четверг.

Многие финансовые инструменты находятся под ключевыми сопротивлениями/над ключевыми поддержками и если Пауэлл сегодня не принесет рождественские подарки в виде готовности к голубиному развороту ФРС, то фиксирование прибыли может начаться немедленно.

Решение ФРС является самым важным для всех рынков, заседания ЕЦБ и ВоЕ завтра это подтанцовка.

Многие банки ждут ястребиный ЕЦБ, ибо он начал повышать ставки последним, а инфляция в Еврозоне выражается по-прежнему в двузначных числах, но ЕЦБ готов стать на паузу при первом удобном случае и если ФРС будет более голубиным, то логично ожидать аналогии от ЕЦБ.

ВоЕ уже изменил риторику на голубиную на прошлом заседании, жесткая фискальная политика правительства Британии отменила необходимость сильного ужесточения политики ВоЕ, в связи с чем ожидать рост фунта на решении ВоЕ проблематично.

Заседание ФРС

Свое мнение о заседании ФРС я уже дважды излагала во вводной на открытии недели и в сегодняшнем ежедневном обзоре.

Считаю, что шансы уход от риска на фоне роста доллара после оглашения решения ФРС высоки, т.к. рост долгового рынка чрезмерен, а текущие ожидания рынка по потолку ставок ФРС занижены.

Тем не менее, инвесторы в ходе рождественского ралли могут интерпретировать риторику Пауэлла в более радужном свете, чем она будет на самом деле.

Во вводной на заседание ФРС я традиционно рассмотрю порядок анализа решения ФРС и ключевые моменты, которые будут решающими для силы и продолжительности реакции рынка.

Заседание ФРС пройдет в двух актах, в 22.00мск ФРС выдаст сопроводительное заявление и новые прогнозы членов ФРС, в 22.30мск Пауэлл объяснит решение ФРС и ответит на вопросы СМИ о будущем политики.

Ставка ФРС будет повышена на 0,50%, иные варианты алогичны.

Ключевые моменты решения ФРС в 22.00мск:

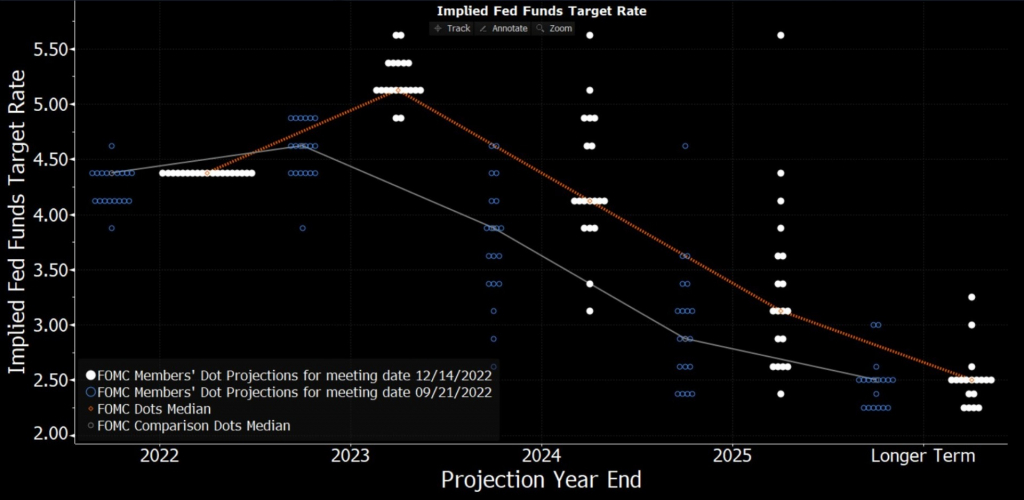

1. Медианные прогнозы ФРС по ставке.

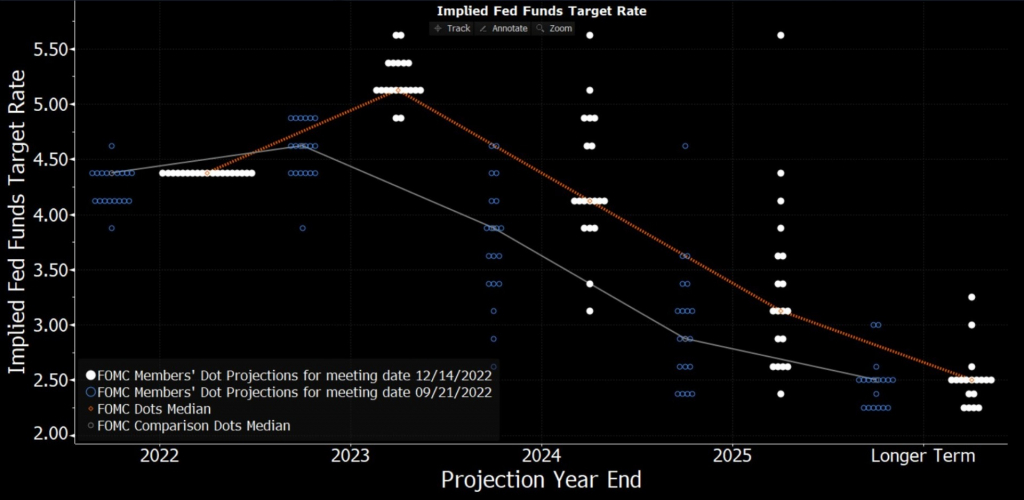

Главная реакция рынка будет на пик ставок ФРС, длительность сохранения ставок на хаях не так важна, ибо рынки не поверят в то, что ФРС будет удерживать ставки на максимумах до 2024 года до тех пор, пока это не подтвердят данные первой половины 2023 года (или хотя бы 1 квартала).

После отчета CPI США ожидания по пику ставок ФРС вчера упали до 4,5%-4,75%, что соответствует сентябрьскому пику прогнозов ФРС (4,6%), но на текущий момент большинство ожидает, что пик ставок ФРС будет на уровне 4,75%-5,0%, если на 2023 год медианный прогноз по ставке будет на уровне 4,9%, то это слегка ястребиный сценарий, реакция рынка в этом случае зависит от других факторов, особенно от риторики Пауэлла.

Если медианная ставка будет выше 5,0% — это ястребиный сценарий на уход от риска с ростом доллара.

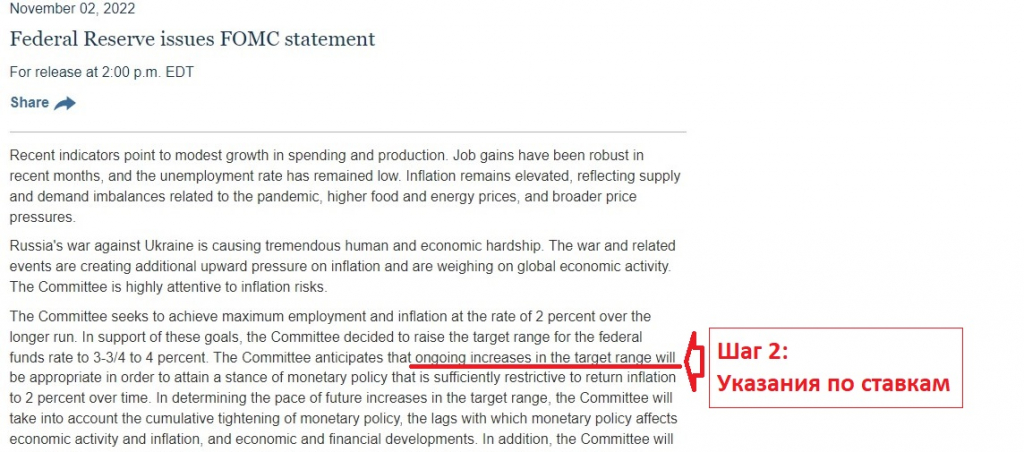

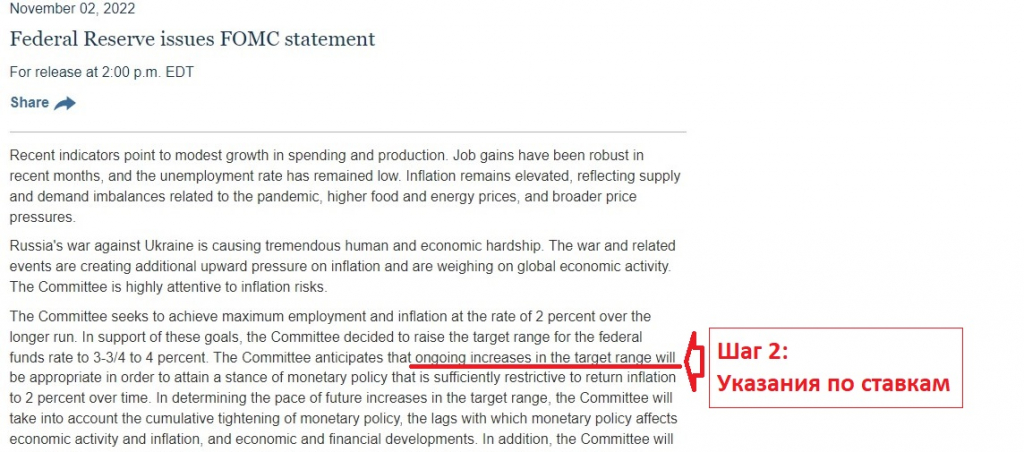

2. Указания по ставкам в сопроводиловке ФРС.

Если указания о продолжении повышения ставки останется неизменным – это ястребиный сценарий.

Если указание будет изменено на более голубиное – следует ожидать рост аппетита к риску на фоне падения доллара, которое будет очень сильным в случае, если пик ставок в медианном прогнозе ФРС будет ниже 5,0%.

3. Точечные прогнозы членов ФРС по ставкам.

Точечные прогнозы членов ФРС отразятся на реакции рынка в случае, если расхождения между членами ФРС по пику ставок минимальное.

К примеру, если в медианном прогнозе ожидается, что пик ставок будет на 4,75%-5,0%, но точечные прогнозы указывают на расхождение между пиком ставки в 4,75%-5,0% и 5,0%-5,25% в один-два голоса, т.е. изменение мнения одного/двух членов ФРС приведет к изменению медианны ставок, в этом случае рынок учтет данный нюанс и реакция будет на уход от риска.

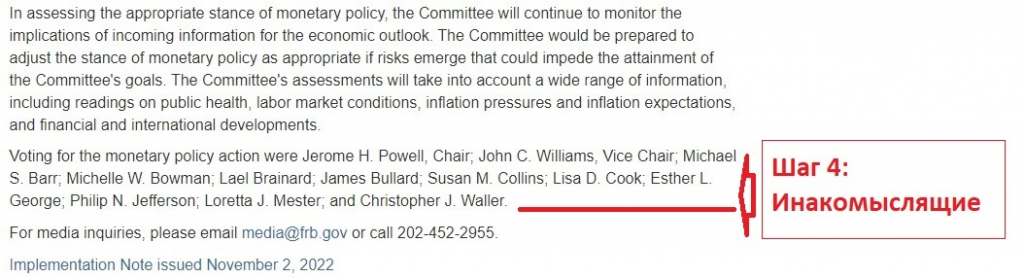

4. Инакомыслящие.

Крайне маловероятно, что сегодня будут иные мнения, нежели повышение ставки на 0,50%.

Но глянуть для очистки совести стоит.

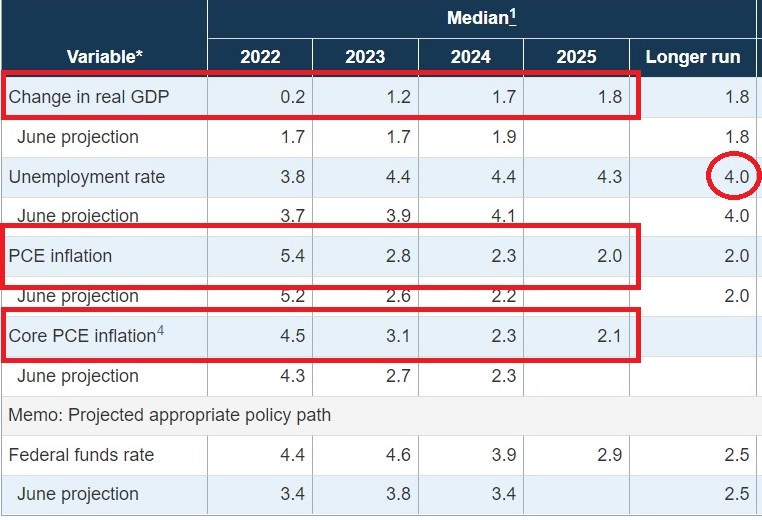

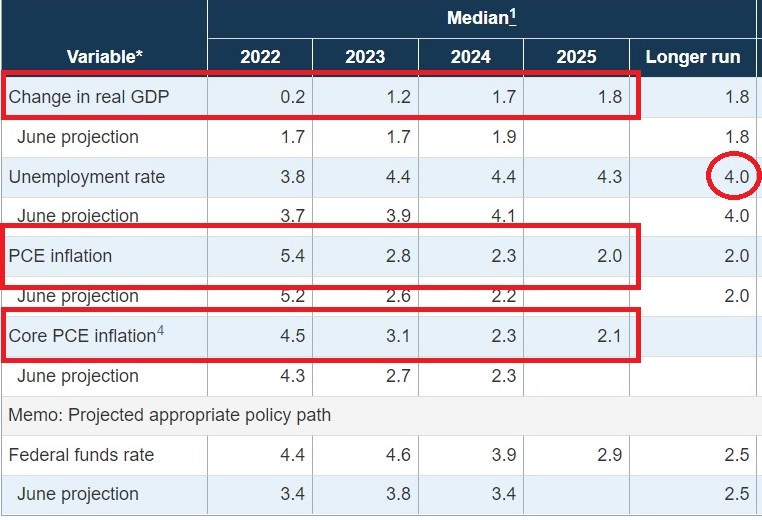

5. Экономические прогнозы членов ФРС.

Стоит глянуть, может члены ФРС уже ждут отрицательный рост ВВП США в 2023 году.

Если сие будет – то рост аппетита к риску на голубином развороте ФРС резко изменится на уход от риска с ростом доллара на рецессии.

На текущем этапе 99,999%, что рост ВВП США в прогнозах останется плюсовым, поэтому смотреть экономические прогнозы стоит в последнюю очередь.

Также интересно, когда члены ФРС ждут возвращение инфляции к цели в 2,0%гг.

Ключевые моменты пресс-конференции Пауэлла:

— Наличие или отсутствие голубиного разворота ФРС.

Это будет понятно по указаниям по траектории ставок в сопроводиловке ФРС.

Но даже если сопроводиловка неизменна – Пауэлл может заявить, что ФРС близок к паузе (вряд ли, ибо все члены ФРС до начала периода тишины говорили «никакой паузы»).

Но рынки ждут от ФРС аналогию ВоС, при которой ФРС может после февральского заседания перестать повышать ставки в обязательном порядке.

Разбитие надежд рынка (если Пауэлл прямо будет отрицать возможность паузы в первом полугодии 2023 года) приведет к уходу от риска на фоне роста доллара.

— Прогнозы членов ФРС по траектории ставок.

Джей любит умножать точечные прогнозы на ноль, эта функция давно бесит ФРС, но отказаться от традиций сложно.

Члены ФРС предпочли бы отсутствие как минимум точечных прогнозов ФРС по ставкам, но хваленая демократия пока не дала им мандат на сие.

Если Пауэллу не понравится чрезмерная реакция рынка на решение и прогнозы в 22.00мск (особенно при бегстве от риска), то он уменьшит важность прогнозов, тем более в этот раз у него несть мощный козырь – Джей может сказать, что прогнозы членов ФРС не учли падение инфляции CPI вчера, а если бы учли – пик ставок мог быть ниже.

Т.е. если прогнозы ФРС ястребиные и Пауэлл их подтверждает – на уход от риска с ростом доллара, если прогнозы ястребиные и Пауэлл их опровергает – на пресс-конференции Джея может быть сильная обратка на аппетит к риску с падением доллара, хотя такой тренд продлится недолго.

— Размер повышения ставки ФРС на февральском заседании.

Рынки ждут, что с февраля ФРС перейдет на повышение ставки по 0,25%, это одна из главных причин аппетита к риску с падением доллара.

Пауэлл вряд ли прямо скажет о готовности снизить темп ставок с февраля, но он может сказать, что на заседании 1 февраля ФРС будет выбирать между повышением ставки на 0,50% и 0,25% в зависимости от данных, рынкам этого будет достаточно для роста аппетита к риску с падением доллара.

Если Пауэлл скажет, что пока рано говорить о снижении темпа повышения ставки до 0,25%, что ФРС только снизил темп повышения ставок с 0,75% до 0,50% — следует ожидать бегство от риска с ростом доллара.

По ВА/ТА:

— Евродоллар.

В любой структуре, независимо от того тройки идут вверх (что логично на мелких) или импульс (с игнором троечной структуры в начале роста) евродоллар приближается к пику с разворотом на перелоу 2022 года (базовый вариант) или к сильной нисходящей коррекции (как минимум в 1,02ю фигуру).

Конечно, если ФРС подтверждает голубиный разворот, Пауэлл скажет, что ФРС может перейти в режим паузы после повышения ставки в феврале – евродоллар презреет правила ВА и гравитации, тогда рост будет к верху желтого канала, но сие маловероятно.

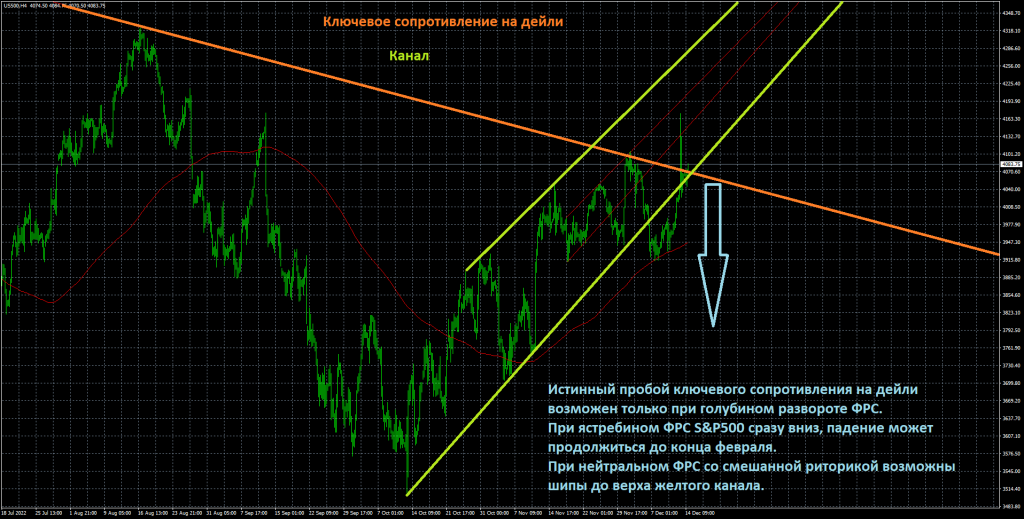

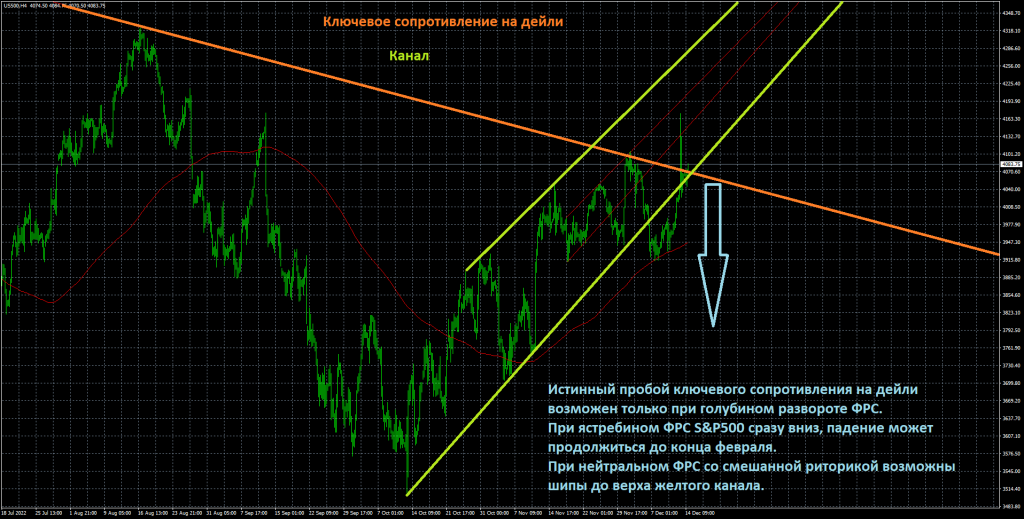

— S&P500 и Насдак.

Оба фондовых индекса выросли вчера, но Насдак100 не смог выйти выше ключевого сопротивления, в то время как S&P500 проколол сопротивление, вернувшись ниже закрытием дейли.

Рост S&P500 был сильнее, ибо голубиный разворот ФРС, по мнению инвесторов, позволит избежать рецессии в США (что, скорее всего, является заблуждением, ибо уже сделанных повышений ставок ФРС достаточно для наступления рецессии).

Фондовые индексы не смогут пробить сопротивления при более ястребином ФРС, нежели ожидают участники рынка сейчас, отбой приведет к технической неудаче и сильной нисходящей коррекции как минимум.

В случае попытки трактовать исход ФРС как более голубиный по причине жажды рождественского ралли (ибо повторяется вчерашняя ситуации с ростом фонды и падением доллара перед ключевым событием) прокол ключевых сопротивлений возможен, но закрепиться выше вряд ли получится, в этом случае S&P500 может дойти до верха желтого канала.

Истинный пробой ключевых сопротивлений на индексах логичен только в случае действительного голубиного разворота ФРС.

Вывод по ФРС

Решение ФРС было ястребиным.

Медианные прогнозы указывают на пик ставки на 5,0%-5,25%, что выше ожиданий рынка.

Указания по траектории ставок в сопроводительном заявлении ФРС остались неизменно ястребиными, как и оценка инфляции.

Точечные прогнозы членов ФРС не показали расхождений во мнениях членов ФРС по ставке, за пик на 5,0%-5,25% выступили 10 членов ФРС, при этом 7 членов ФРС видят пик ставки выше этого уровня и только 2 члена ФРС ожидают, что пик ставки будет на уровне 4,75%-5,0%.

Пересмотр прогнозов по траектории ставок с сентябрьского заседания был значительным.

Пресс-конференция Пауэлла была с ястребиным уклоном.

Джей сказал, что работа над снижением инфляции ещё не закончена, ставки нужно будет повысить выше, чтобы взять инфляцию под контроль, самой большой ошибкой Пауэлл считает неспособность ФРС повысить ставки до необходимого уровня и удерживать их там до снижения инфляции.

Комментируя резкое снижение прогнозов по росту ВВП США в 2023 году Пауэлл сказал, что возвращение контроля над инфляцией не может быть безболезненным процессом, рецессия возможна, хотя её можно избежать при быстром падении инфляции, но любом случае рост экономики замедлится, а рынок труда пострадает.

На вопрос о том, что ФРС будет делать в случае рецессии с сохранением высокого уровня инфляции Джей ответил, что приоритет отдает инфляции.

Единственным голубиным моментом можно признать отсутствие отрицания Пауэллом вероятности повышения ставки с февральского заседания по 0,25%, этот вопрос Пауэллу задавали трижды, первый раз Пауэлл ответил «не знаю, зависит от данных». второй «важен пик ставок и длительность сохранения на хаях», в третий раз «возможно будет разумнее двигаться вперед более мелкими шагами после достижения уровня ставок, ограничивающего рост экономики», но при этом он несколько раз давал разные оценки того, достаточно ли текущий уровень ставки ограничивает рост экономики, чтобы перейти на традиционные 0,25% при повышении ставок.

Реакция рынков была шипообразной.

Долговой рынок сначала упал, но после отыграл большую часть падения.

Фондовый рынок упал, потом отыграл часть падения, но, переосмыслив перспективы Сциллы и Харибды в виде ястребиного ФРС и рецессии, закрылся ближе к минимумам дня.

Доллар и золото снизились незначительно, евродоллар вообще закрылся на новых хаях в связи с традиционным потоком в евро в декабре и ожидании ястребиного ЕЦБ завтра.

В отношении рыночных ожиданий трейдеры продолжают упорствовать на пике ставок ФРС на уровне 4,75%-5,0%, при этом после ФРС вероятность повышения ставки ФРС на 0,25% в феврале составляет 76%, ещё на 0,25% ожидается повышение ставки в марте, после чего рынки ожидают снижение ставок ФРС на 0,50% во второй половине 2023 года.

По доллару развязку ожидаю после оглашения решений ВоЕ и ЕЦБ завтра.

Евродоллар по ВА близок к завершению роста, пробития синего сопротивления/верха клина не ожидаю, картинку не меняю с вводной на ФРС.

S&P500 закрыл дейли под сопротивлениями, ястребиный ФРС не способствует их пробою, в ближайшее время ключевых экономических отчетов США нет, логична как минимум сильная коррекция вниз.

https://omegaglobal.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Общая ситуация

Хайп рождественского ралли подходит к концу, осталось максимум полторы недели активной торговли, при этом консервативные инвесторы начнут фиксировать прибыль после заседаний ЕЦБ и ВоЕ в четверг.

Многие финансовые инструменты находятся под ключевыми сопротивлениями/над ключевыми поддержками и если Пауэлл сегодня не принесет рождественские подарки в виде готовности к голубиному развороту ФРС, то фиксирование прибыли может начаться немедленно.

Решение ФРС является самым важным для всех рынков, заседания ЕЦБ и ВоЕ завтра это подтанцовка.

Многие банки ждут ястребиный ЕЦБ, ибо он начал повышать ставки последним, а инфляция в Еврозоне выражается по-прежнему в двузначных числах, но ЕЦБ готов стать на паузу при первом удобном случае и если ФРС будет более голубиным, то логично ожидать аналогии от ЕЦБ.

ВоЕ уже изменил риторику на голубиную на прошлом заседании, жесткая фискальная политика правительства Британии отменила необходимость сильного ужесточения политики ВоЕ, в связи с чем ожидать рост фунта на решении ВоЕ проблематично.

Заседание ФРС

Свое мнение о заседании ФРС я уже дважды излагала во вводной на открытии недели и в сегодняшнем ежедневном обзоре.

Считаю, что шансы уход от риска на фоне роста доллара после оглашения решения ФРС высоки, т.к. рост долгового рынка чрезмерен, а текущие ожидания рынка по потолку ставок ФРС занижены.

Тем не менее, инвесторы в ходе рождественского ралли могут интерпретировать риторику Пауэлла в более радужном свете, чем она будет на самом деле.

Во вводной на заседание ФРС я традиционно рассмотрю порядок анализа решения ФРС и ключевые моменты, которые будут решающими для силы и продолжительности реакции рынка.

Заседание ФРС пройдет в двух актах, в 22.00мск ФРС выдаст сопроводительное заявление и новые прогнозы членов ФРС, в 22.30мск Пауэлл объяснит решение ФРС и ответит на вопросы СМИ о будущем политики.

Ставка ФРС будет повышена на 0,50%, иные варианты алогичны.

Ключевые моменты решения ФРС в 22.00мск:

1. Медианные прогнозы ФРС по ставке.

Главная реакция рынка будет на пик ставок ФРС, длительность сохранения ставок на хаях не так важна, ибо рынки не поверят в то, что ФРС будет удерживать ставки на максимумах до 2024 года до тех пор, пока это не подтвердят данные первой половины 2023 года (или хотя бы 1 квартала).

После отчета CPI США ожидания по пику ставок ФРС вчера упали до 4,5%-4,75%, что соответствует сентябрьскому пику прогнозов ФРС (4,6%), но на текущий момент большинство ожидает, что пик ставок ФРС будет на уровне 4,75%-5,0%, если на 2023 год медианный прогноз по ставке будет на уровне 4,9%, то это слегка ястребиный сценарий, реакция рынка в этом случае зависит от других факторов, особенно от риторики Пауэлла.

Если медианная ставка будет выше 5,0% — это ястребиный сценарий на уход от риска с ростом доллара.

2. Указания по ставкам в сопроводиловке ФРС.

Если указания о продолжении повышения ставки останется неизменным – это ястребиный сценарий.

Если указание будет изменено на более голубиное – следует ожидать рост аппетита к риску на фоне падения доллара, которое будет очень сильным в случае, если пик ставок в медианном прогнозе ФРС будет ниже 5,0%.

3. Точечные прогнозы членов ФРС по ставкам.

Точечные прогнозы членов ФРС отразятся на реакции рынка в случае, если расхождения между членами ФРС по пику ставок минимальное.

К примеру, если в медианном прогнозе ожидается, что пик ставок будет на 4,75%-5,0%, но точечные прогнозы указывают на расхождение между пиком ставки в 4,75%-5,0% и 5,0%-5,25% в один-два голоса, т.е. изменение мнения одного/двух членов ФРС приведет к изменению медианны ставок, в этом случае рынок учтет данный нюанс и реакция будет на уход от риска.

4. Инакомыслящие.

Крайне маловероятно, что сегодня будут иные мнения, нежели повышение ставки на 0,50%.

Но глянуть для очистки совести стоит.

5. Экономические прогнозы членов ФРС.

Стоит глянуть, может члены ФРС уже ждут отрицательный рост ВВП США в 2023 году.

Если сие будет – то рост аппетита к риску на голубином развороте ФРС резко изменится на уход от риска с ростом доллара на рецессии.

На текущем этапе 99,999%, что рост ВВП США в прогнозах останется плюсовым, поэтому смотреть экономические прогнозы стоит в последнюю очередь.

Также интересно, когда члены ФРС ждут возвращение инфляции к цели в 2,0%гг.

Ключевые моменты пресс-конференции Пауэлла:

— Наличие или отсутствие голубиного разворота ФРС.

Это будет понятно по указаниям по траектории ставок в сопроводиловке ФРС.

Но даже если сопроводиловка неизменна – Пауэлл может заявить, что ФРС близок к паузе (вряд ли, ибо все члены ФРС до начала периода тишины говорили «никакой паузы»).

Но рынки ждут от ФРС аналогию ВоС, при которой ФРС может после февральского заседания перестать повышать ставки в обязательном порядке.

Разбитие надежд рынка (если Пауэлл прямо будет отрицать возможность паузы в первом полугодии 2023 года) приведет к уходу от риска на фоне роста доллара.

— Прогнозы членов ФРС по траектории ставок.

Джей любит умножать точечные прогнозы на ноль, эта функция давно бесит ФРС, но отказаться от традиций сложно.

Члены ФРС предпочли бы отсутствие как минимум точечных прогнозов ФРС по ставкам, но хваленая демократия пока не дала им мандат на сие.

Если Пауэллу не понравится чрезмерная реакция рынка на решение и прогнозы в 22.00мск (особенно при бегстве от риска), то он уменьшит важность прогнозов, тем более в этот раз у него несть мощный козырь – Джей может сказать, что прогнозы членов ФРС не учли падение инфляции CPI вчера, а если бы учли – пик ставок мог быть ниже.

Т.е. если прогнозы ФРС ястребиные и Пауэлл их подтверждает – на уход от риска с ростом доллара, если прогнозы ястребиные и Пауэлл их опровергает – на пресс-конференции Джея может быть сильная обратка на аппетит к риску с падением доллара, хотя такой тренд продлится недолго.

— Размер повышения ставки ФРС на февральском заседании.

Рынки ждут, что с февраля ФРС перейдет на повышение ставки по 0,25%, это одна из главных причин аппетита к риску с падением доллара.

Пауэлл вряд ли прямо скажет о готовности снизить темп ставок с февраля, но он может сказать, что на заседании 1 февраля ФРС будет выбирать между повышением ставки на 0,50% и 0,25% в зависимости от данных, рынкам этого будет достаточно для роста аппетита к риску с падением доллара.

Если Пауэлл скажет, что пока рано говорить о снижении темпа повышения ставки до 0,25%, что ФРС только снизил темп повышения ставок с 0,75% до 0,50% — следует ожидать бегство от риска с ростом доллара.

По ВА/ТА:

— Евродоллар.

В любой структуре, независимо от того тройки идут вверх (что логично на мелких) или импульс (с игнором троечной структуры в начале роста) евродоллар приближается к пику с разворотом на перелоу 2022 года (базовый вариант) или к сильной нисходящей коррекции (как минимум в 1,02ю фигуру).

Конечно, если ФРС подтверждает голубиный разворот, Пауэлл скажет, что ФРС может перейти в режим паузы после повышения ставки в феврале – евродоллар презреет правила ВА и гравитации, тогда рост будет к верху желтого канала, но сие маловероятно.

— S&P500 и Насдак.

Оба фондовых индекса выросли вчера, но Насдак100 не смог выйти выше ключевого сопротивления, в то время как S&P500 проколол сопротивление, вернувшись ниже закрытием дейли.

Рост S&P500 был сильнее, ибо голубиный разворот ФРС, по мнению инвесторов, позволит избежать рецессии в США (что, скорее всего, является заблуждением, ибо уже сделанных повышений ставок ФРС достаточно для наступления рецессии).

Фондовые индексы не смогут пробить сопротивления при более ястребином ФРС, нежели ожидают участники рынка сейчас, отбой приведет к технической неудаче и сильной нисходящей коррекции как минимум.

В случае попытки трактовать исход ФРС как более голубиный по причине жажды рождественского ралли (ибо повторяется вчерашняя ситуации с ростом фонды и падением доллара перед ключевым событием) прокол ключевых сопротивлений возможен, но закрепиться выше вряд ли получится, в этом случае S&P500 может дойти до верха желтого канала.

Истинный пробой ключевых сопротивлений на индексах логичен только в случае действительного голубиного разворота ФРС.

Вывод по ФРС

Решение ФРС было ястребиным.

Медианные прогнозы указывают на пик ставки на 5,0%-5,25%, что выше ожиданий рынка.

Указания по траектории ставок в сопроводительном заявлении ФРС остались неизменно ястребиными, как и оценка инфляции.

Точечные прогнозы членов ФРС не показали расхождений во мнениях членов ФРС по ставке, за пик на 5,0%-5,25% выступили 10 членов ФРС, при этом 7 членов ФРС видят пик ставки выше этого уровня и только 2 члена ФРС ожидают, что пик ставки будет на уровне 4,75%-5,0%.

Пересмотр прогнозов по траектории ставок с сентябрьского заседания был значительным.

Пресс-конференция Пауэлла была с ястребиным уклоном.

Джей сказал, что работа над снижением инфляции ещё не закончена, ставки нужно будет повысить выше, чтобы взять инфляцию под контроль, самой большой ошибкой Пауэлл считает неспособность ФРС повысить ставки до необходимого уровня и удерживать их там до снижения инфляции.

Комментируя резкое снижение прогнозов по росту ВВП США в 2023 году Пауэлл сказал, что возвращение контроля над инфляцией не может быть безболезненным процессом, рецессия возможна, хотя её можно избежать при быстром падении инфляции, но любом случае рост экономики замедлится, а рынок труда пострадает.

На вопрос о том, что ФРС будет делать в случае рецессии с сохранением высокого уровня инфляции Джей ответил, что приоритет отдает инфляции.

Единственным голубиным моментом можно признать отсутствие отрицания Пауэллом вероятности повышения ставки с февральского заседания по 0,25%, этот вопрос Пауэллу задавали трижды, первый раз Пауэлл ответил «не знаю, зависит от данных». второй «важен пик ставок и длительность сохранения на хаях», в третий раз «возможно будет разумнее двигаться вперед более мелкими шагами после достижения уровня ставок, ограничивающего рост экономики», но при этом он несколько раз давал разные оценки того, достаточно ли текущий уровень ставки ограничивает рост экономики, чтобы перейти на традиционные 0,25% при повышении ставок.

Реакция рынков была шипообразной.

Долговой рынок сначала упал, но после отыграл большую часть падения.

Фондовый рынок упал, потом отыграл часть падения, но, переосмыслив перспективы Сциллы и Харибды в виде ястребиного ФРС и рецессии, закрылся ближе к минимумам дня.

Доллар и золото снизились незначительно, евродоллар вообще закрылся на новых хаях в связи с традиционным потоком в евро в декабре и ожидании ястребиного ЕЦБ завтра.

В отношении рыночных ожиданий трейдеры продолжают упорствовать на пике ставок ФРС на уровне 4,75%-5,0%, при этом после ФРС вероятность повышения ставки ФРС на 0,25% в феврале составляет 76%, ещё на 0,25% ожидается повышение ставки в марте, после чего рынки ожидают снижение ставок ФРС на 0,50% во второй половине 2023 года.

По доллару развязку ожидаю после оглашения решений ВоЕ и ЕЦБ завтра.

Евродоллар по ВА близок к завершению роста, пробития синего сопротивления/верха клина не ожидаю, картинку не меняю с вводной на ФРС.

S&P500 закрыл дейли под сопротивлениями, ястребиный ФРС не способствует их пробою, в ближайшее время ключевых экономических отчетов США нет, логична как минимум сильная коррекция вниз.

https://omegaglobal.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter