16 декабря 2022 investing.com Царьков Дмитрий

На носу конец 2022 года, рынки продолжают своё нисходящее движение, ФРС не прекращает своей ястребиной риторики… Список подобных этим негативным факторам можно продолжать довольно долго. Пожалуй, рядового инвестора и трейдера интересует не всё вот это вот, а что-то более конкретное – прогнозы, ожидания, конкретные цифры. В рамках предновогоднего, завершающего этот неспокойный 2022 год обзора, попробую поделиться с вами своими ожиданиями и мыслями.

Техническая картина рынка.

Сегодня мы не просто посмотрим с вами на текущую техническую картину индекса широкого рынка SP500 и прочих показателей базовой метрики. Мы воспользуемся неким аналогом микроскопа, и попробуем поднять масштаб от дневного периода до недельного, а после и месячного. Ведь мы же говорим о годовом прогнозе, и пытаемся оценить долгоиграющую ситуацию.

SPY daily

Локальная картина индекса широкого рынка говорит нам о наступлении решающего момента в жизни рисковых инструментов. Да да, именно решающего. Дело в том, что с начала этого года рисковые инструменты не пользуются особым спросом – оно и понятно, тут не до казино, дело приняло серьёзный оборот.

В итоге мы видим, как цену SP500 уже дважды прижимали к уровню объёмной поддержки на 364,5$. Да, каждый раз покупателям удавалось отбиваться, и они устраивали небольшие ралли на 12% - 15%, что для американского фондового рынка такие проценты роста за столь короткие периоды времени являются приличной волатильностью. Напомню вам, что для этого рынка доходность в 10% - 12% годовых является очень хорошим показателем.

Так вот, последнее заседание ФРС не принесло нам ничего хорошего – Пауэлл обозначил всё ту же суровую позицию, как свою лично, так и всех своих коллег вместе взятых. В итоге, рынок снова не смог пробить нисходящий тренд на ожидании очередного снижения потребительской инфляции – пока до неё добрались, уже весь запас роста исчерпали… В общем, локально рынок стоит на распутье, и результаты выбора его участников мы уже совсем скоро сможем наблюдать на своих мониторах.

Теперь мы немного приподнимемся над облаками, и посмотрим на недельный период того же индекса.

SPY weekly

Рассматривая этот период времени, в глаза бросается невероятная схожесть ситуации 2008 года с текущей. Сходство поразительное, до мелочей – посмотрите на движения цены, положение уровней поддержки/сопротивления, EMA200. Да, сейчас у нас отсутствует столь резкие драйверы для падения – нет никакого шока, чтобы устроить такой резкий обвал, всё больше похоже на трясину. Но геополитика нынче очень нестабильна и преподносит нам регулярные сюрпризы. Кто знает, что там за горизонтом событий?

Да и в общем, объёмы торгов для возобновления роста с текущих ценовых отметок выглядят крайне хило, да и опять же Пауэлл со своим нескончаемым и разгоняющемся QT, да и ключевая ставка по замыслу ФРС весь год планируется около 5%.

Краски несколько сгущаются, но это ещё не всё. Мы поднимаемся ещё выше над всей этой суетой в космос, и открываем месячный период.

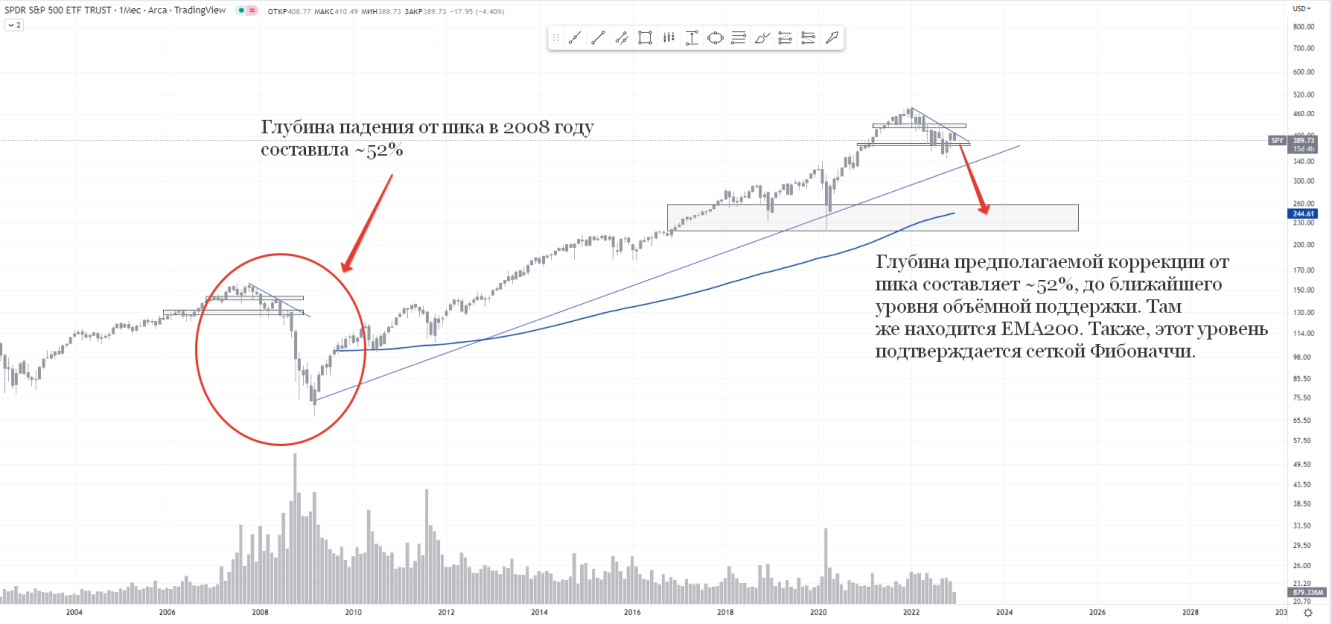

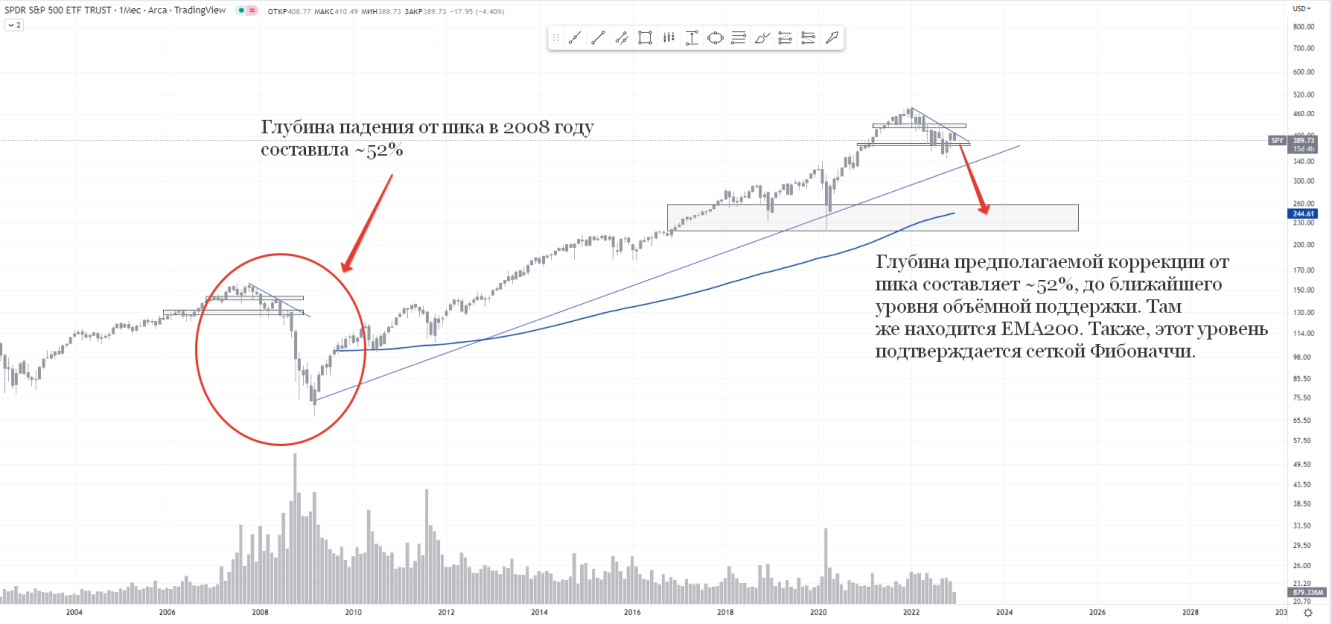

SPY monthly

Тут мы можем разглядеть несколько больше. Сходство с 2008 годом становится гораздо выше. Видно, что в тот период цена индекса широкого рынка SP500 снизилась на 52%, откуда цена взяла свой затяжной восходящий тренд на последние 14 лет. Предыдущий глобальный цикл роста длился около 16 лет – с 1984 года по 2000 год. Так вот, ближайший уровень поддержки, который видится возможным удержать цену, это уровень в 230$. Данный уровень полностью соответствует обыденной полноте коррекционного движения и согласно паттерну пробоя трендовой линии, и по согласно показаниям сетки Фибоначчи.

Совпадения уже кажутся не просто совпадениями, а просто какими-то закономерностями. Но, давайте не будем торопиться с выводами, ведь мы всего лишь посмотрели на техническую картину индекса широкого рынка. Ведь всё будет хорошо, правда?...

Фундаментальные факторы и показатели.

Конечно же, если мы говорим про состояние рынка, мы имеем в виду рисковые активы. А если мы говорим про рисковые активы, нам, безусловно, важно состояние экономики. Ведь всем доподлинно известно о том, что люди склонны к риску тогда, когда экономика на подъёме, и наоборот, когда экономика чувствует себя очень плохо, рисковые активы оказываются под значительным давлением.

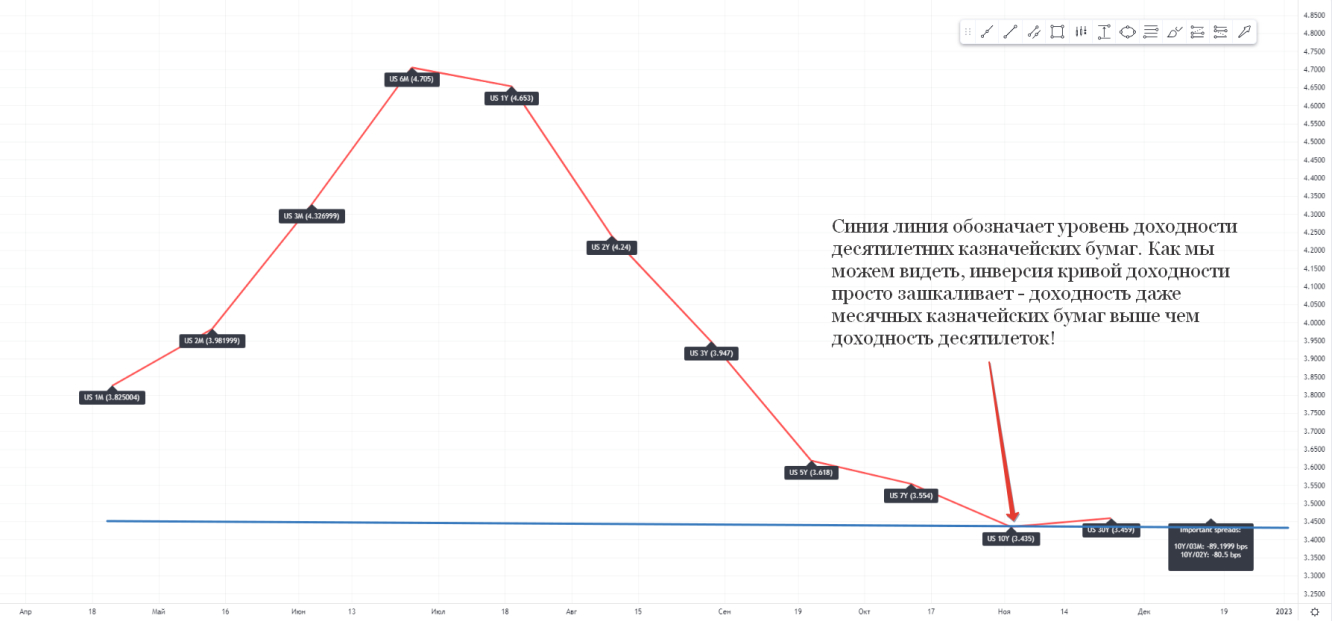

И начнём мы смотреть состояние экономики с кривой доходности казначейских бумаг.

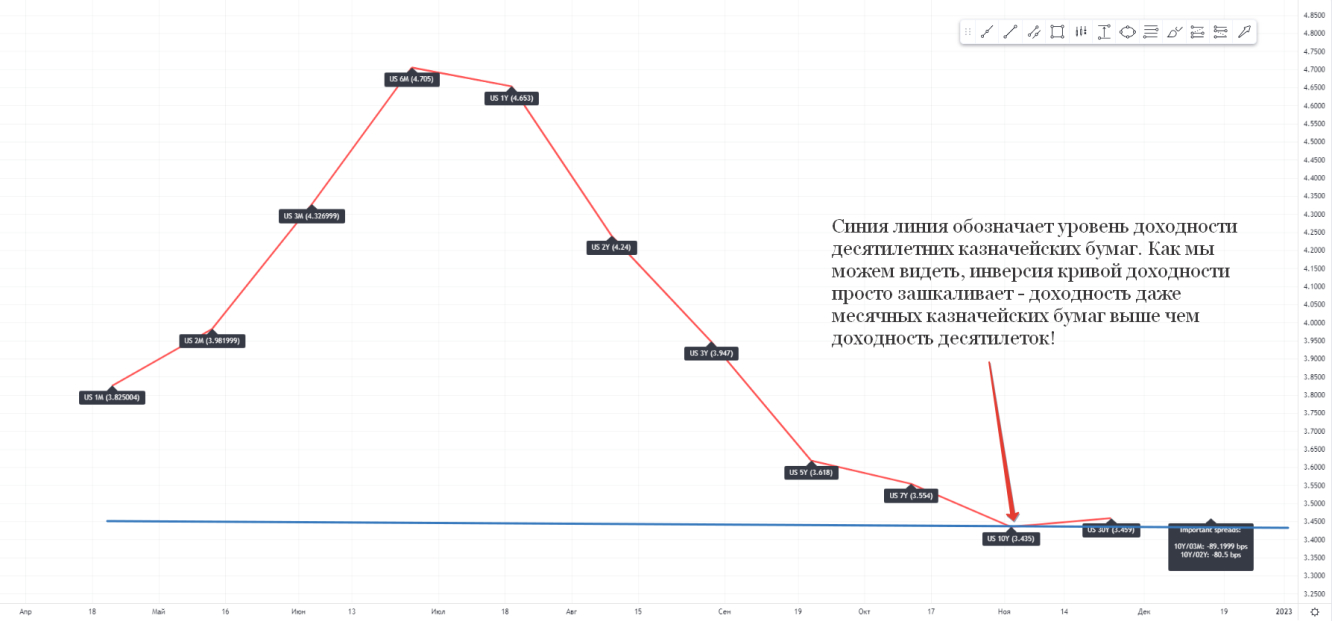

US Yield Curve

Да, именно этот показатель является предвестником рецессии в американской экономике. Об этом за последнее время кто только не говорил. Даже глава ФРС Джером Пауэлл говорил на одном из недавних заседаний, что они очень внимательно следят за этим показателем. Так вот, тут невооружённым взглядом видно, что инверсия просто зашкаливает – доходность месячных казначейских бумаг гораздо выше чем доходность десятилеток.

Инверсия настолько велика, что становится несколько жутко.

US Yield Curve 1980

Согласно историческим данным, такое положение дел можно было наблюдать только в 1980-ые года, когда Пол Уолкер, стоя во главе ФРС, также неумолимо крушил американскую экономику в труху, поднимая ключевую ставку и урезая денежный баланс.

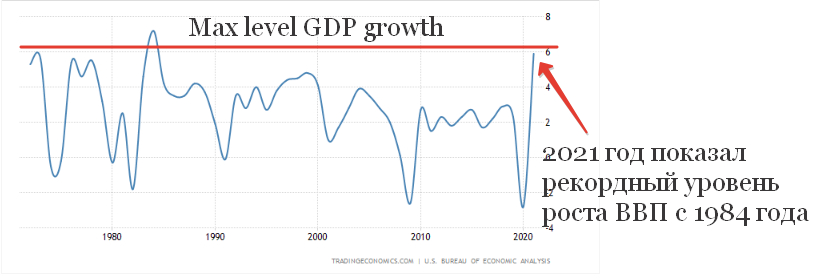

Нескончаемое ужесточение монетарной политики не может просто так пройти для состояния экономики в целом. Конечно же, оно снизит темпы роста ВВП, который и является основным барометром, определяющим степень её здоровья.

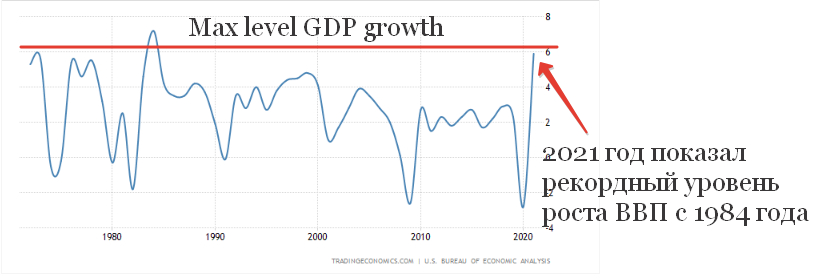

GDP Historical

В прошлом году мы получили рекордный уровень роста ВВП с 1984 года. Связано это было с постоянным печатанием денег, которые безудержно разгоняли экономику Америки. Уже в этом году мы можем ожидать снижение темпов роста ВВП до 2% и менее. 2023 год, учитывая замедление рынка труда, покупательной способности потребителей, темпов строительства и продаж жилья и много прочего, в общем, учитывая наступление рецессии, покажет нам ещё большее замедление ВВП, скорее всего, до 0%.

Точно такая ситуация разворачивалась и в те далёкие 1980-ые года, когда темпы роста ВВП находились около 0%, утягивая за собой в бездну и рынок рисковых инструментов вместе с надеждами рядовых инвесторов на безудержный рост.

Резюме, прогнозы, выводы. В общем, что впереди?

Рисковые инструменты, как вы уже могли понять исходя из написанного, не получат в ближайший 2023 год значимой поддержки. Это видно как по технической картине, которая недвусмысленно намекает нам на продолжение нисходящего тренда, так и по фундаментальным факторам, которые обозначают нам плохое состояние здоровья американской экономики, и продолжение «ястребиной» политики её регулятора в целом. Делать ставку на рост рынков «потому что вот этот индикатор…» или «потому что сезонка вот говорит нам…» я бы не стал. Пожалуй, сейчас не до подобных манипуляций фактами. Разговор идёт серьёзный.

Конечно же, не всё так печально. Инфляционное давление будет неуклонно снижаться весь этот год, по мере замедления самой экономики страны. Это вполне понятная вилка движения – экономика разгоняется = разгоняется инфляция; экономика замедляется = замедляется инфляция. В связи с этим серьёзные долгосрочные инвесторы обратят своё внимание на долговой рынок, который сейчас находится в привлекательном для набора позиций состоянии. Защитные инструменты по хорошим ценам на грядущий цикл risk-on нужно набирать уже сегодня.

Вполне вероятно, что и золото войдёт в портфели долгосрочных инвесторов, заботящихся о своих деньгах заранее. В общем, будет много интересных сделок и для инвесторов, согласно описанным выше факторам, и для краткосрочных трейдеров, ведь для них на рынке будет присутствовать приличная волатильность.

Конечно же, я не претендую на истину. Я просто делюсь с вами своими соображениями на грядущий год, основанными на оценке состояния серьёзных факторов, и тем, как я буду выстраивать свою торговую стратегию. Если ситуация получит коренные изменения, я с удовольствием соберу портфель ценных бумаг на длинную дистанцию. Но пока об этом речи не идёт.

Что бы не происходило на рынке, всегда сохраняйте свой риск- и мани-менеджмент, холодную голову и трезвый рассудок. Желаю всем больших прибылей!

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Техническая картина рынка.

Сегодня мы не просто посмотрим с вами на текущую техническую картину индекса широкого рынка SP500 и прочих показателей базовой метрики. Мы воспользуемся неким аналогом микроскопа, и попробуем поднять масштаб от дневного периода до недельного, а после и месячного. Ведь мы же говорим о годовом прогнозе, и пытаемся оценить долгоиграющую ситуацию.

SPY daily

Локальная картина индекса широкого рынка говорит нам о наступлении решающего момента в жизни рисковых инструментов. Да да, именно решающего. Дело в том, что с начала этого года рисковые инструменты не пользуются особым спросом – оно и понятно, тут не до казино, дело приняло серьёзный оборот.

В итоге мы видим, как цену SP500 уже дважды прижимали к уровню объёмной поддержки на 364,5$. Да, каждый раз покупателям удавалось отбиваться, и они устраивали небольшие ралли на 12% - 15%, что для американского фондового рынка такие проценты роста за столь короткие периоды времени являются приличной волатильностью. Напомню вам, что для этого рынка доходность в 10% - 12% годовых является очень хорошим показателем.

Так вот, последнее заседание ФРС не принесло нам ничего хорошего – Пауэлл обозначил всё ту же суровую позицию, как свою лично, так и всех своих коллег вместе взятых. В итоге, рынок снова не смог пробить нисходящий тренд на ожидании очередного снижения потребительской инфляции – пока до неё добрались, уже весь запас роста исчерпали… В общем, локально рынок стоит на распутье, и результаты выбора его участников мы уже совсем скоро сможем наблюдать на своих мониторах.

Теперь мы немного приподнимемся над облаками, и посмотрим на недельный период того же индекса.

SPY weekly

Рассматривая этот период времени, в глаза бросается невероятная схожесть ситуации 2008 года с текущей. Сходство поразительное, до мелочей – посмотрите на движения цены, положение уровней поддержки/сопротивления, EMA200. Да, сейчас у нас отсутствует столь резкие драйверы для падения – нет никакого шока, чтобы устроить такой резкий обвал, всё больше похоже на трясину. Но геополитика нынче очень нестабильна и преподносит нам регулярные сюрпризы. Кто знает, что там за горизонтом событий?

Да и в общем, объёмы торгов для возобновления роста с текущих ценовых отметок выглядят крайне хило, да и опять же Пауэлл со своим нескончаемым и разгоняющемся QT, да и ключевая ставка по замыслу ФРС весь год планируется около 5%.

Краски несколько сгущаются, но это ещё не всё. Мы поднимаемся ещё выше над всей этой суетой в космос, и открываем месячный период.

SPY monthly

Тут мы можем разглядеть несколько больше. Сходство с 2008 годом становится гораздо выше. Видно, что в тот период цена индекса широкого рынка SP500 снизилась на 52%, откуда цена взяла свой затяжной восходящий тренд на последние 14 лет. Предыдущий глобальный цикл роста длился около 16 лет – с 1984 года по 2000 год. Так вот, ближайший уровень поддержки, который видится возможным удержать цену, это уровень в 230$. Данный уровень полностью соответствует обыденной полноте коррекционного движения и согласно паттерну пробоя трендовой линии, и по согласно показаниям сетки Фибоначчи.

Совпадения уже кажутся не просто совпадениями, а просто какими-то закономерностями. Но, давайте не будем торопиться с выводами, ведь мы всего лишь посмотрели на техническую картину индекса широкого рынка. Ведь всё будет хорошо, правда?...

Фундаментальные факторы и показатели.

Конечно же, если мы говорим про состояние рынка, мы имеем в виду рисковые активы. А если мы говорим про рисковые активы, нам, безусловно, важно состояние экономики. Ведь всем доподлинно известно о том, что люди склонны к риску тогда, когда экономика на подъёме, и наоборот, когда экономика чувствует себя очень плохо, рисковые активы оказываются под значительным давлением.

И начнём мы смотреть состояние экономики с кривой доходности казначейских бумаг.

US Yield Curve

Да, именно этот показатель является предвестником рецессии в американской экономике. Об этом за последнее время кто только не говорил. Даже глава ФРС Джером Пауэлл говорил на одном из недавних заседаний, что они очень внимательно следят за этим показателем. Так вот, тут невооружённым взглядом видно, что инверсия просто зашкаливает – доходность месячных казначейских бумаг гораздо выше чем доходность десятилеток.

Инверсия настолько велика, что становится несколько жутко.

US Yield Curve 1980

Согласно историческим данным, такое положение дел можно было наблюдать только в 1980-ые года, когда Пол Уолкер, стоя во главе ФРС, также неумолимо крушил американскую экономику в труху, поднимая ключевую ставку и урезая денежный баланс.

Нескончаемое ужесточение монетарной политики не может просто так пройти для состояния экономики в целом. Конечно же, оно снизит темпы роста ВВП, который и является основным барометром, определяющим степень её здоровья.

GDP Historical

В прошлом году мы получили рекордный уровень роста ВВП с 1984 года. Связано это было с постоянным печатанием денег, которые безудержно разгоняли экономику Америки. Уже в этом году мы можем ожидать снижение темпов роста ВВП до 2% и менее. 2023 год, учитывая замедление рынка труда, покупательной способности потребителей, темпов строительства и продаж жилья и много прочего, в общем, учитывая наступление рецессии, покажет нам ещё большее замедление ВВП, скорее всего, до 0%.

Точно такая ситуация разворачивалась и в те далёкие 1980-ые года, когда темпы роста ВВП находились около 0%, утягивая за собой в бездну и рынок рисковых инструментов вместе с надеждами рядовых инвесторов на безудержный рост.

Резюме, прогнозы, выводы. В общем, что впереди?

Рисковые инструменты, как вы уже могли понять исходя из написанного, не получат в ближайший 2023 год значимой поддержки. Это видно как по технической картине, которая недвусмысленно намекает нам на продолжение нисходящего тренда, так и по фундаментальным факторам, которые обозначают нам плохое состояние здоровья американской экономики, и продолжение «ястребиной» политики её регулятора в целом. Делать ставку на рост рынков «потому что вот этот индикатор…» или «потому что сезонка вот говорит нам…» я бы не стал. Пожалуй, сейчас не до подобных манипуляций фактами. Разговор идёт серьёзный.

Конечно же, не всё так печально. Инфляционное давление будет неуклонно снижаться весь этот год, по мере замедления самой экономики страны. Это вполне понятная вилка движения – экономика разгоняется = разгоняется инфляция; экономика замедляется = замедляется инфляция. В связи с этим серьёзные долгосрочные инвесторы обратят своё внимание на долговой рынок, который сейчас находится в привлекательном для набора позиций состоянии. Защитные инструменты по хорошим ценам на грядущий цикл risk-on нужно набирать уже сегодня.

Вполне вероятно, что и золото войдёт в портфели долгосрочных инвесторов, заботящихся о своих деньгах заранее. В общем, будет много интересных сделок и для инвесторов, согласно описанным выше факторам, и для краткосрочных трейдеров, ведь для них на рынке будет присутствовать приличная волатильность.

Конечно же, я не претендую на истину. Я просто делюсь с вами своими соображениями на грядущий год, основанными на оценке состояния серьёзных факторов, и тем, как я буду выстраивать свою торговую стратегию. Если ситуация получит коренные изменения, я с удовольствием соберу портфель ценных бумаг на длинную дистанцию. Но пока об этом речи не идёт.

Что бы не происходило на рынке, всегда сохраняйте свой риск- и мани-менеджмент, холодную голову и трезвый рассудок. Желаю всем больших прибылей!

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter