9 января 2023 Открытие Шульгин Михаил

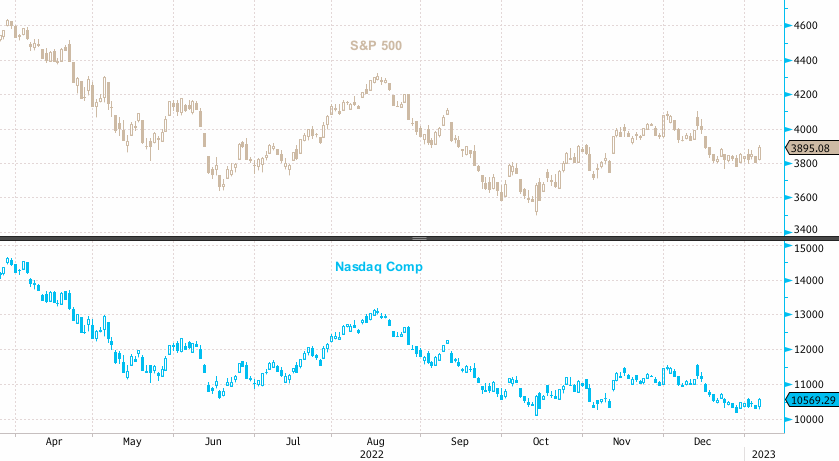

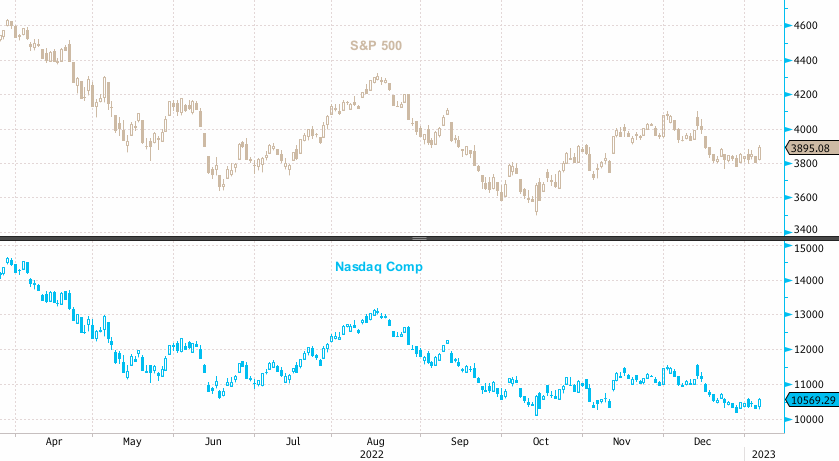

Рынки акций выросли, доходности трежерис упали, доллар подешевел.

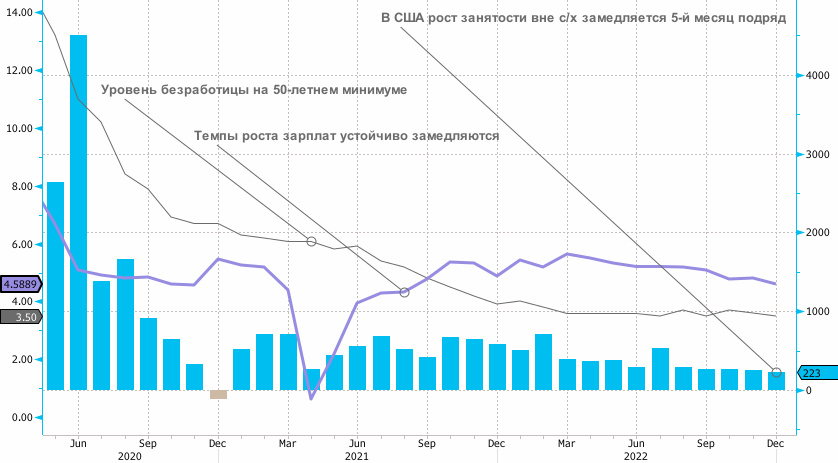

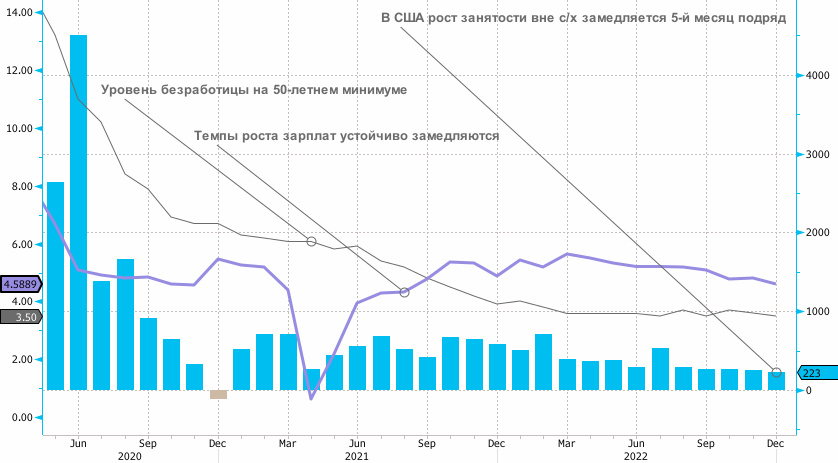

Минтруда США в пятницу, 6 января, опубликовало отчет по рынку труда за декабрь 2022 г.

Американская экономика в декабре создала 223 тыс. новых рабочих мест вне сельского хозяйства. Экономисты прогнозировали (консенсус Bloomberg) +205 тыс. рабочих мест. Данные за ноябрь были пересмотрены в сторону понижения на 7 тыс. с 263 тыс. до 256 тыс. рабочих мест.

Уровень безработицы в декабре снизился до 3,5% (прогноз 3,7%, в ноябре 3,6%).

Темп роста почасовой заработной платы в декабре составил +0,3% м/м и +4,6% г/г (прогноз +0,4% м/м, +5% г/г) по сравнению с +0,4% м/м и +4,8% г/г в ноябре.

Цифры отчета предлагают один из наилучших сценариев для ФРС США, поскольку они сигнализируют, что ЦБ имеет шанс взять под контроль инфляцию без больших потерь в занятости. Темп роста количества рабочих мест замедляется плавно, безработица на историческом минимуме, а вот темпы роста зарплат стабильно снижаются. Таким образом, проинфляционный фактор (зарплаты) постепенно уходит, а рынок труда при этом остается сильным. Цифры отчета позволяют предположить, что риск рецессии в экономике США меньше, чем кажется рынку. ФРС может перейти к более умеренным шагам в направлении повышения ставок и пиковое значение ставок может быть ниже 5%, хотя Федрезерв в декабре намекал на более ястребиные шаги со своей стороны.

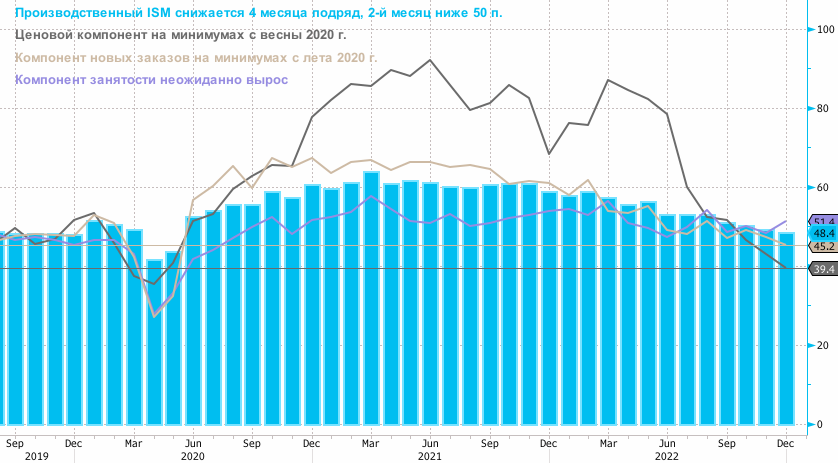

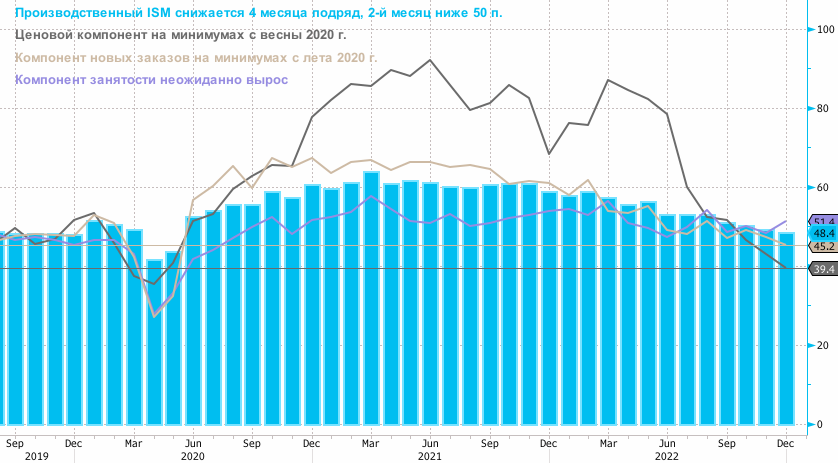

Аналогичный сигнал предоставили данные по деловой активности ISM в производственном секторе (публикация в среду, 4 января) и деловой активности ISM в сфере услуг (публикация в пятницу, 6 января). Напомним, значение ниже 50 пунктов указывает на замедление активности, а значение выше 50 п. — о расширении деловой активности

Декабрьский производственный ISM составил 48,4 п. (прогноз 48,5 п., в ноябре 49 п.). При этом ценовой компонент этого индекса упал до 39,4 п. (прогноз 42,9 п., в ноябре 43 п.). Компонент новых заказов упал до 45,2 п. против 47,2 п. в ноябре. Компонент занятости вырос до 51,4 п. против 48,4 п. в ноябре.

Дезинфляционная тенденция в товарном секторе усилилась: ни одна из 6 ведущих отраслей обрабатывающей промышленности не сообщила о росте цен

Декабрьский ISM в секторе услуг составил 49,6 п. (прогноз 55 п., в ноябре 56,5 п.). Ценовой компонент этого индекса упал до 67,6 п. (в ноябре 70 п.). Компонент новых заказов упал до 45,2 п. против 56 п. в ноябре. Компонент занятости снизился до 49,8 п. против 51,5 п. в ноябре.

Неожиданное падение индекса ниже 50 п. сигнализирует, что реализованное в 2022 г. повышение ставок ФРС начинает сказываться на активности. Охлаждение спроса проявляется в снижении цен, что является обнадеживающим фактором для снижения инфляции в сфере услуг.

Реакция рынков

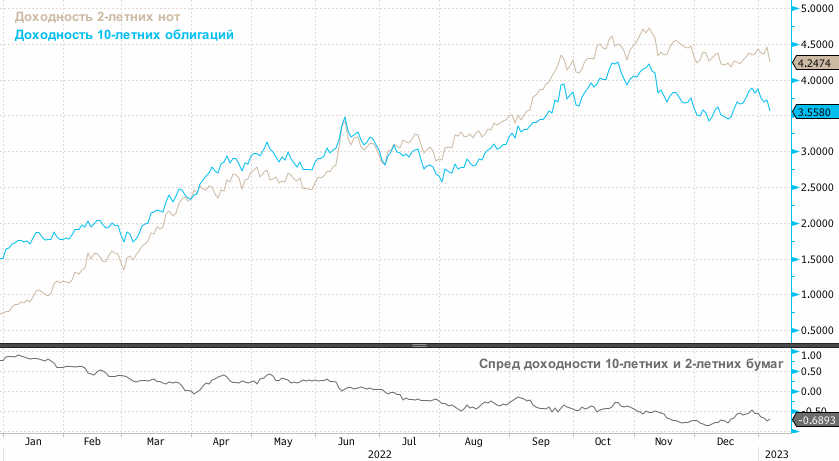

Рынок фьючерсов на ставку по федеральным фондам после публикации пятничной статистики заложил в качестве основного сценария объявление 1 февраля повышения ставки на 25 б.п. и еще на 25 б.п. по итогам заседания 22 марта. Вероятность повышения в феврале ставки на 50 б.п. в конце декабря составляла 33%, а сейчас 28%.

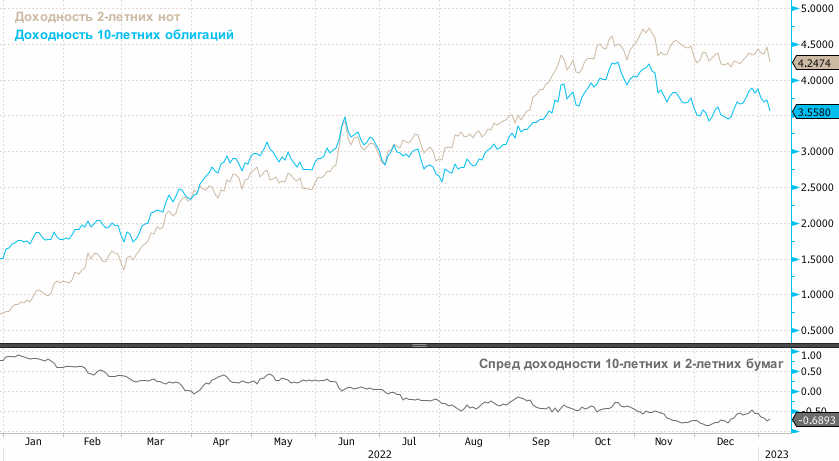

Кривая доходностей казначейских бумаг старше 1 года за неделю уверенно ушла вниз. Доходности 2-летних нот, которые наиболее чувствительны к ожиданиям изменения ставок, в пятницу продемонстрировали самое существенное падение с 10 ноября и упали до самого низкого значения с 21 декабря (4,247%). Доходность 10-летних облигаций упала до 3,558% — самое низкое значение с 16 декабря.

Пятница на американском фондовом рынке стала лучшим днем за месяц на фоне возвращения аппетита инвесторов к риску. Инвесторы делали ставку на то, что замедление темпов роста зарплат позволит ФРС менее агрессивно повышать ставки в борьбе за контроль над инфляцией. Доллар, наоборот, резко подешевел. Ожидания того, что ФРС замедлит темпы повышения ставок позитивным для рискованных активов, но они давят на доллар.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Минтруда США в пятницу, 6 января, опубликовало отчет по рынку труда за декабрь 2022 г.

Американская экономика в декабре создала 223 тыс. новых рабочих мест вне сельского хозяйства. Экономисты прогнозировали (консенсус Bloomberg) +205 тыс. рабочих мест. Данные за ноябрь были пересмотрены в сторону понижения на 7 тыс. с 263 тыс. до 256 тыс. рабочих мест.

Уровень безработицы в декабре снизился до 3,5% (прогноз 3,7%, в ноябре 3,6%).

Темп роста почасовой заработной платы в декабре составил +0,3% м/м и +4,6% г/г (прогноз +0,4% м/м, +5% г/г) по сравнению с +0,4% м/м и +4,8% г/г в ноябре.

Цифры отчета предлагают один из наилучших сценариев для ФРС США, поскольку они сигнализируют, что ЦБ имеет шанс взять под контроль инфляцию без больших потерь в занятости. Темп роста количества рабочих мест замедляется плавно, безработица на историческом минимуме, а вот темпы роста зарплат стабильно снижаются. Таким образом, проинфляционный фактор (зарплаты) постепенно уходит, а рынок труда при этом остается сильным. Цифры отчета позволяют предположить, что риск рецессии в экономике США меньше, чем кажется рынку. ФРС может перейти к более умеренным шагам в направлении повышения ставок и пиковое значение ставок может быть ниже 5%, хотя Федрезерв в декабре намекал на более ястребиные шаги со своей стороны.

Аналогичный сигнал предоставили данные по деловой активности ISM в производственном секторе (публикация в среду, 4 января) и деловой активности ISM в сфере услуг (публикация в пятницу, 6 января). Напомним, значение ниже 50 пунктов указывает на замедление активности, а значение выше 50 п. — о расширении деловой активности

Декабрьский производственный ISM составил 48,4 п. (прогноз 48,5 п., в ноябре 49 п.). При этом ценовой компонент этого индекса упал до 39,4 п. (прогноз 42,9 п., в ноябре 43 п.). Компонент новых заказов упал до 45,2 п. против 47,2 п. в ноябре. Компонент занятости вырос до 51,4 п. против 48,4 п. в ноябре.

Дезинфляционная тенденция в товарном секторе усилилась: ни одна из 6 ведущих отраслей обрабатывающей промышленности не сообщила о росте цен

[img]https://s3.open-broker.ru/files/public/4Hn24NeDOEMnTVKPNOcYZyaz/ism-v-sektore-uslug-08-01-2023.png?mmpfshpb02i5egl4okuynq[/img]

Декабрьский ISM в секторе услуг составил 49,6 п. (прогноз 55 п., в ноябре 56,5 п.). Ценовой компонент этого индекса упал до 67,6 п. (в ноябре 70 п.). Компонент новых заказов упал до 45,2 п. против 56 п. в ноябре. Компонент занятости снизился до 49,8 п. против 51,5 п. в ноябре.

Неожиданное падение индекса ниже 50 п. сигнализирует, что реализованное в 2022 г. повышение ставок ФРС начинает сказываться на активности. Охлаждение спроса проявляется в снижении цен, что является обнадеживающим фактором для снижения инфляции в сфере услуг.

Реакция рынков

Рынок фьючерсов на ставку по федеральным фондам после публикации пятничной статистики заложил в качестве основного сценария объявление 1 февраля повышения ставки на 25 б.п. и еще на 25 б.п. по итогам заседания 22 марта. Вероятность повышения в феврале ставки на 50 б.п. в конце декабря составляла 33%, а сейчас 28%.

Кривая доходностей казначейских бумаг старше 1 года за неделю уверенно ушла вниз. Доходности 2-летних нот, которые наиболее чувствительны к ожиданиям изменения ставок, в пятницу продемонстрировали самое существенное падение с 10 ноября и упали до самого низкого значения с 21 декабря (4,247%). Доходность 10-летних облигаций упала до 3,558% — самое низкое значение с 16 декабря.

Пятница на американском фондовом рынке стала лучшим днем за месяц на фоне возвращения аппетита инвесторов к риску. Инвесторы делали ставку на то, что замедление темпов роста зарплат позволит ФРС менее агрессивно повышать ставки в борьбе за контроль над инфляцией. Доллар, наоборот, резко подешевел. Ожидания того, что ФРС замедлит темпы повышения ставок позитивным для рискованных активов, но они давят на доллар.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter