16 января 2023 | Лукойл

ПАО «Лукойл» — одна из крупнейших публичных вертикально интегрированных* нефтегазовых компаний в мире, на долю которой приходится около 2% мировой добычи нефти и около 1% доказанных запасов углеводородов. Вторая по объёмам нефтедобычи в России.

*вертикально интегрированных — означает, что основные звенья производства объединены в один процесс. В данном случае — нефть добыли и из неё сами бензин сделали.

👆🏻Все мы знаем, что Лукойл — это и нефть, и газ, и нефтеперерабатывающие заводы, да еще и сети заправок. Но нужно уделить особое внимание именно тому, сколько % от выручки что занимает. Ведь от этого и зависят теперешние результаты компании. Например, компенсируется ли скидка на Urals высокими ценами на газ, или высокими розничными ценами на топливо и сетью зарубежных АЗС?

Смотреть мы будем на годовой отчет компании за 2021г, так как кроме отчетов по РСБУ, компания отчетность с 24 февраля 2022г не публикует. А отчеты по РСБУ больше подходят для налоговой, чем для инвесторов. К тому же, они в отличии от отчетов по МСФО, составляются отдельно для каждой дочерней компании. А значит по этим отчетам мы не узнаем как идут дела во всей компании, включая её дочки.

Исходя из того, какой % каждый сегмент бизнеса занимал в выручке за 2021г — вполне можно оценить ситуацию.

Выручка за весь 2021г составила — 9 435 143 млн руб. (9,43 трлн)

По сегментам:

Нефть — 3 616 295 млн руб. (3,61 трлн)

Нефтепродукты — 5 304 751 млн руб. (5,3 трлн)

Продукты нефтехимии — 160 176 млн руб. (160,17 млрд)

Газ — 172 406 млн руб. (172,4 млрд)

Реализация энергии и сопутствующих услуг — 71 543 млн руб. (71,54 млрд)

Прочие продажи — 109 972 млн руб. (109,97 млрд)

📌Выходит, что нефть занимает 38,5% от всей выручки.

Мы знаем, что средняя цена нети URALS за 2021г составила 69$. А в 2022г средняя цена составила 76$ за баррель. Это выглядит здорово, нет? На самом деле всё сложней.

Дело в том, что не смотря на то, что средняя цена реализации в 2022г была выше, чем в 2021г — по итогу это выше всего на 7$ за баррель. А расходы в рублях у компаний в 2022г росли быстрей инфляции + дешевый доллар(или дорогой рубль) — сильно повлияли на результаты компаний экспортёров. Вышло так, что получая валюту за свою продукцию — компании несли расходы, в связи с тем что были вынуждены менять эту валюту на рубли по низкому курсу, а затем платить возросшие расходы в рублях.

Давайте обратим внимание на то, какой % занимал экспорт в продаже нефти:

3,4 трлн рублей — это экспорт и продажи на международных рынках, кроме стран таможенного союза. То есть 95% от всех продаж. Лукойл не раскрывал объём продаж в разные страны. Тем не менее, мы знаем, что экспорт нефти из РФ в Европу и США составлял 57%. Можно предположить, что у Лукойла в среднем около 50-60% экспорта также занимали Европа и США. В таком случае, более половины экспорта необходимо переориентировать на другие рынки, а это возможно сделать только предлагая дисконт, да еще и логистические издержки возрастают.

📌Нефтепродукты занимают львиную долю выручки, аж 56%

В ЛУКОЙЛ входят четыре НПЗ(нефтеперерабатывающих завода) в России (в Перми, Волгограде, Нижнем Новгороде и Ухте), входили три НПЗ в Европе (Италия, Румыния, Болгария), также ЛУКОЙЛу принадлежала 45%-я доля в НПЗ в Нидерландах.

Переработка нефти на российских НПЗ занимала 68%, а на зарубежных — оставшиеся 32%.

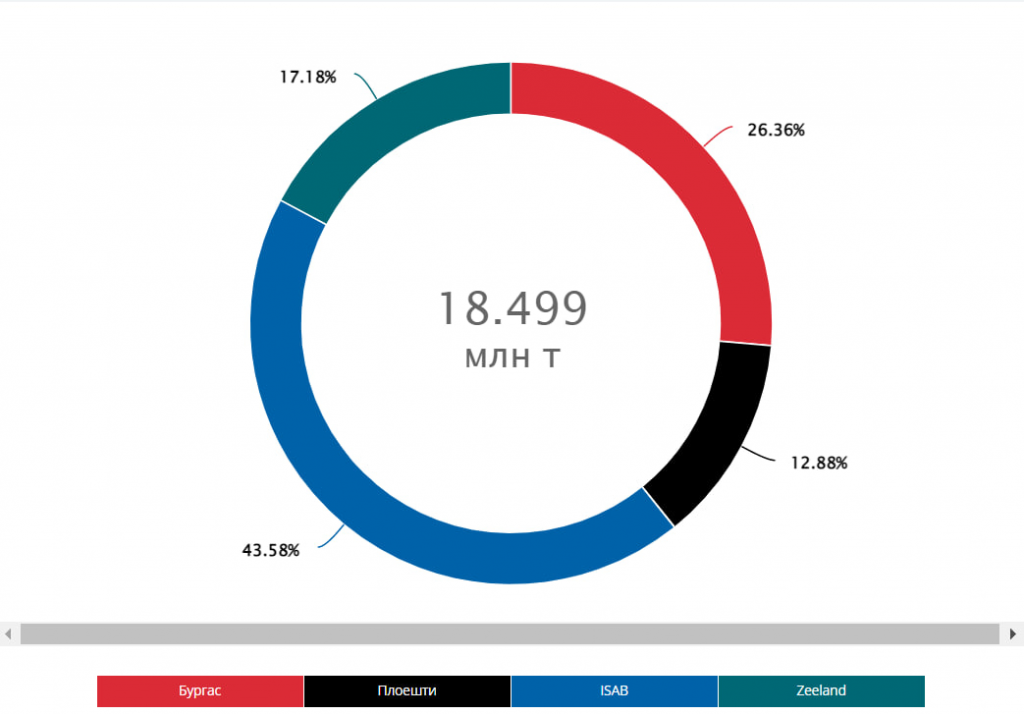

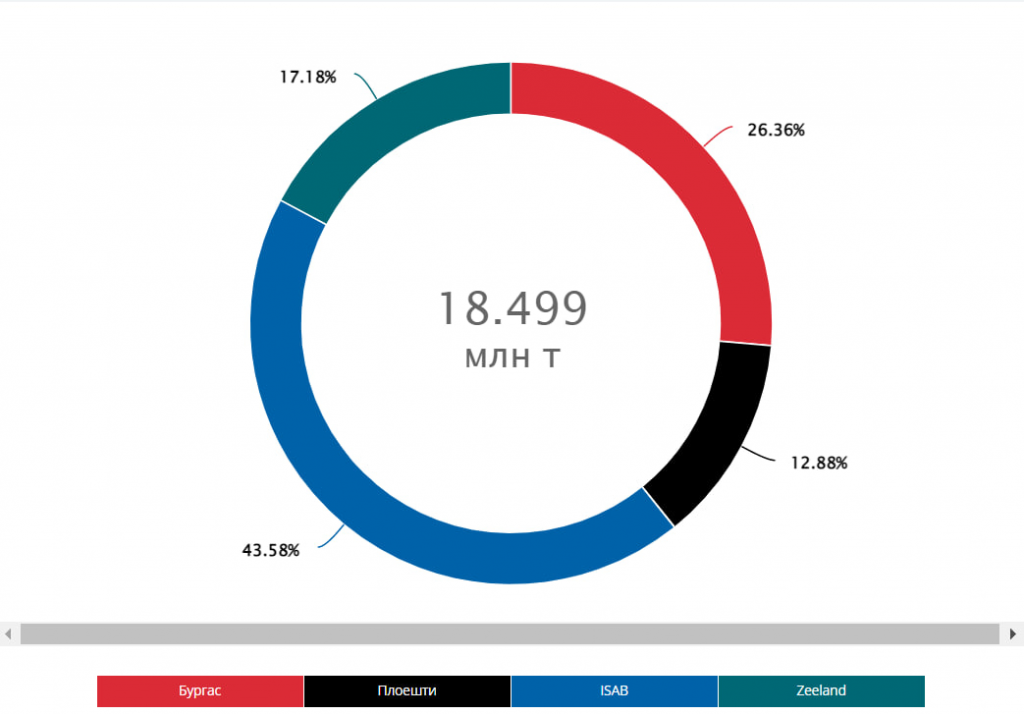

Посмотрим, сколько % занимала переработка на каждом из европейских НПЗ

Итальянский НПЗ занимал самую крупную долю в зарубежной нефтепереработке Лукойла, аж 43,58%. Болгарский — 26,36%, нидерландский — 17,18%, а румынский — 12,88%.

Компании приходилось и до этого нелегко в Европе, а после 24 февраля 2022г стало совсем туго. Лукойл ушел из Италии(где у него был самый крупный по нефтепереработке завод), и продаёт НПЗ израильской компании G.O.I. Energy.

В Румынии же компании всё-таки удалось заключить договор с Oil Terminal о транспортировке нефти на НПЗ Petrotel Lukoil на 2023г.

Из Нидерландов, в конце декабря 2022г, Лукойл переехал в Болгарию. Это произошло и из-за эмбарго на нефть, в том числе.

Есть и небольшой позитивный момент — это исключение для Болгарии до 2024г по эмбарго на российскую нефть. В Болгарии находится НПЗ Лукойла — Lukoil Neftochim Bourgas AD.

Тем не менее, риски и здесь слишком высоки, так как буквально 13 января, Депутаты Народного собрания Болгарии большинством голосов приняли поправки к закону, которые предусматривают возможность национализации НПЗ Лукойла, «в случае чрезвычайной ситуации для обеспечения его бесперебойной работы.»

По итогу, переработка нефти на зарубежных НПЗ занимала 32%. Но теперь остались только Petrotel Lukoil в Румынии и Lukoil Neftochim Bourgas в Болгарии. То есть 60,76% зарубежной нефтепереработки «канули в Лету», а оставшиеся находятся в зоне повышенного риска.

💡А ведь Активы, если и будут проданы, то встаёт вопрос по какой цене. Насколько известно, НПЗ в Италии продают по цене на 500 млн дешевле, чем он стоил Лукойлу.

✔️Нефть и нефтепереработка занимают 95% от выручки. Становится понятно, что газ(менее 2 %) и прочие сегменты выручки никак не могут существенно повлиять на результаты компании.

❗️Давайте теперь проведём фундаментальный анализ компании, чтобы понять состояние дел. (Сейчас посмотрим на ситуацию год назад по МСФО, а потом глянем на свежие данные по РСБУ)

📍Активы: 6,86 трлн рублей

Средний рост за 5 лет составил — 7%, за 3 года — 6%, за год — 15%

📍Обязательства: 2,34 трлн рублей

📍Собственный капитал: 4,52 трлн рублей

📍Общий долг: 572 млрд рублей

📍Денежные средства: 677,48 млрд рублей

📍Чистый долг: отрицательный

📌Рассмотрим долговую нагрузку подробней:

📍Debt Ratio — 0.34 (до 0,5 — оптимально, приемлемо не более 0.70)

(Обязательства поделить на активы)

---

📍Debt/Equity — 0.52 (до 1.0 — оптимально)

(обязательства поделить на собственный капитал)

---

📍Debt/EBITDA — 0,41 (до 3.0 — с натяжкой приемлемо, при низкой ключевой ставке ЦБ)

(долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

---

📍Net Debt/EBITDA - отриц.

(чистый долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

👆Компанию можно смело отнести к тем редким компаниям со здоровым балансом, смотреть на который одно удовольствие. Даже не смотря на то, что это данные по итогам 2021г — запас прочности присутствует. Для сырьевой компании это очень важно, ведь сегодня «на коне», а завтра нужно снова ждать высоких цен.

📌Доходы и рентабельность

🟩Выручка по итогу 2021г составила 9,435 трлн рублей, что почти на 70% выше предыдущего года(но здесь дело в том, что 2020г. — это год пандемии и сравнивать с ним не есть правильно). Средний темп роста выручки за 3 года — 12%, за 5 лет — 17%. Но и здесь на картину повлиял 2020г.

🟩Чистая прибыль составила 775,5 млрд рублей.

🟩Свободный денежный поток — 693,6 млрд рублей.

📍ROE(Return on Equity) — 17,5%

(рентабельность собственного капитала=чистая прибыль поделить на собственный капитал и умножить на 100)

---

📍ROA(Return on Assets) — 11,3%

(рентабельность активов=чистая прибыль поделить на активы и умножить на 100)

---

📍Operating margin — 10,38%

(операционная рентабельность=операционная прибыль поделить на выручку и умножить на 100)

---

📍Net margin — 8,22%

(чистая рентабельность=чистая прибыль поделить на выручку и умножить на 100)

👆Рентабельность ниже, чем у конкурентов(Роснефть Net Margin — 11,55%, СургутНефтеГаз Operating Margin — 22,2% Газпромнефть Net Margin — 16,93%) Но в 2022 году, в первом полугодии, рентабельность скорей всего была выше из-за высоких цен на нефть. А вот второе полугодие было не таким радужным, ведь повлиял дорогой рубль(дешевый доллар) + цены на нефть уже не были так высоки и + не забываем о дисконте на российскую нефть, ведь Китай и Индия покупают только с ним. А в 2023г, наоборот, подорожавший доллар может частично поддержать компанию.

📍Тем не менее, с такой рентабельностью, здоровая долговая нагрузка просто обязательна, но как мы уже разобрали её выше — она есть.

Хотел бы добавить, что CAPEX/Выручка (процент капитальных затрат от выручки) в 2021г составляет всего 4,6%. Это говорит о том, что компания вкладывает в поддержание и развитие деятельности не больше остальных лидеров отрасли. Бурного роста её показателей ожидать не стоит, это скорей состоявшаяся компания, у которой результаты зависят от рыночных цен.

👆🏻И действительно, акции довольно сильно коррелируют с ценами на нефть(за исключением дивидендного гэпа, конечно же).

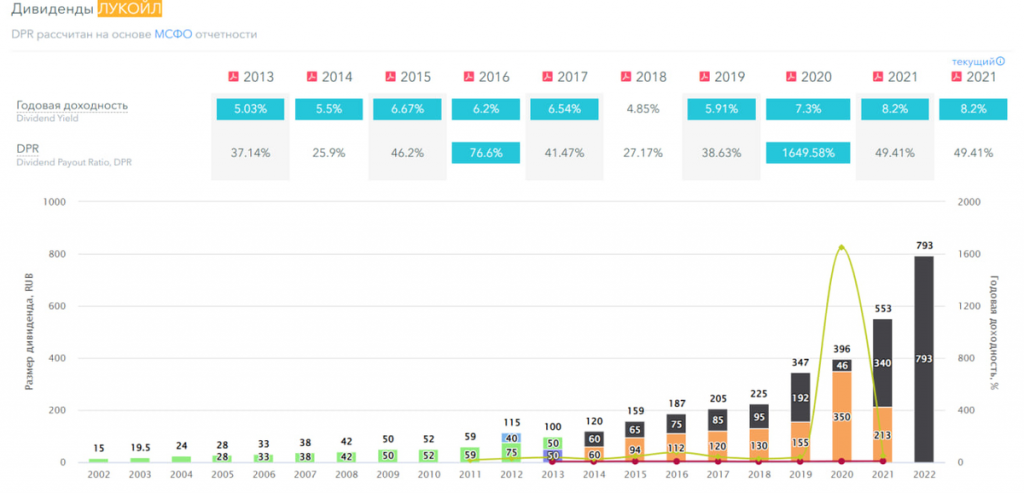

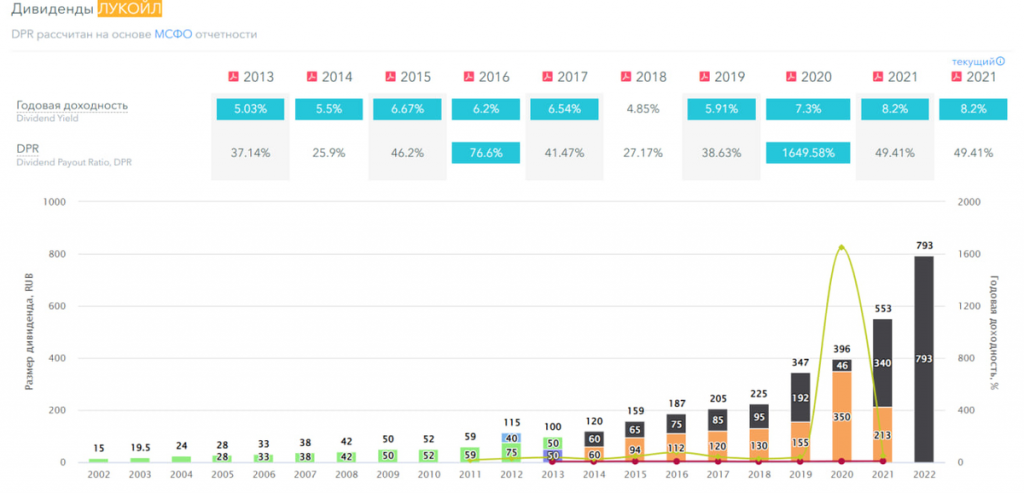

📌Дивиденды

В компании утвердили решение о выплате дивидендов по итогам 2021г. в размере 537 р. на акцию, а также по итогам 9 мес. 2022г. в размере 256 р. на акцию. Див. доходность составила 17,2%.

💡В 2023г я бы не стал ждать схожих высоких дивидендов. Причин этому несколько:

📍плохие результаты второго полугодия 2022г из-за дешевого доллара и очень низкой цене сбыта нефти(из-за дисконта на росс.нефть)

📍необходимость переориентации на новые рынки, что вызовет рост капитальных затрат

❗️Теперь к заголовку статьи — о сверхналогах. В последнее время среди инвесторов бытует мнение, что государство принудит компании с гос. участием платить более щедрые дивиденды, а также повысит налоги для всего сектора нефтедобычи. Сделано это будет, опять же по информации СМИ, для пополнения гос.бюджета. И в то же время это повысит привлекательность гос. компаний, таких как Роснефть и Газпромнефть.

👆Я бы сказал, что нефтяные компании уже достаточно сильно страдают. Однако, кого ж это будет волновать, если в бюджете будет дыра? Повышенные налоги нельзя исключать.

📌Сколько же это всё стоит? Посмотрим на мультипликаторы исходя из сегодняшний цены акций и прибыли за 2021г. А затем попробуем взглянуть на свежую прибыль 2022г по РСБУ.

P/E — 3.65

цена акций(капитализация) поделить на прибыль

—

P/B — 0.62

капитализация поделить на собственный капитал

—

P/S — 0.3

капитализация поделить на выручку

—

EV/EBITDA — 1.93

реальная стоимость(капитализация+долги) поделить на прибыль до вычета налогов, процентных платежей и амортизации

—

P/FCF — 4.07

капитализация поделить на свободный денежный поток

👆Напомню еще разок, что мы смотрим на данные из финансового отчета по итогам 2021г. Цену акций же используем сегодняшнюю.

💡Давайте же наконец посмотрим на свежие отчеты по РСБУ за 1й, 2й и 3й кварталы 2022г.

Чистая прибыль за 1й квартал составила 133,3 млрд р.

Чистая прибыль за 2й квартал составила 387,1 млрд р.

Чистая прибыль за 3й квартал составила 127,4млрд р., что на 9,5% меньше чем годом ранее за аналогичный период.

В 2021г. чистая прибыль по РСБУ составила 82% от чистой прибыли по МСФО. Можем очень грубо подсчитать чистую прибыль за 3й квартал 2022г исходя из отчета по РСБУ. Это где-то 150млрд р. по МСФО, при условии, что пропорции повторятся(грубо очень, повторяю). Годом ранее чистая прибыль за 3й квартал по МСФО составила 193млрд р. То есть, в этом году ниже на 22%.

👆Да, похоже что мы играем в «угадайки», но что еще делать, если отчетность Лукойл не публикует, как и многие другие компании, с 24 февраля 2022г🤷🏻♂️

Если продолжить наши примерные подсчеты, то прибыль за 2022г составила 787млрд р. по РСБУ(прибавили прибыль первых трёх кварталов и за 4й квартал предположили, что будет примерно такая же, как в третьем) , а значит где-то 960млрд р. по МСФО(если повторить соотношение 2021г, когда прибыль по РСБУ была 82% от МСФО)

✅960 млрд р. за 2022г это на 24% больше, чем годом ранее. То есть реальный P/E за 2022г составляет где-то 2.9. Так что всё таки эффект высоких цен в первом полугодии сыграл свою роль.

💡 Но для нас важней прогнозируемый p/e на 2023г. Спрогнозировать прибыль после введения эмбарго на российскую нефть для компании, у которой 95% нефти шло на экспорт, а в Европу и США шло около 50-60% — почти невозможно. Как компания с этим справится? Сможет ли перенаправить все свои объёмы и по какой цене?

Тем не менее, считаю цену в 3500-4000 р. за акцию справедливой для покупки на долгосрок. Если опустится ниже — то это будет праздник, ведь можно будет купить с серьезным дисконтом. Если убрать эмбарго на российскую нефть — то цена в 4000 р. УЖЕ праздник, но эмбарго есть и на ситуацию нужно смотреть трезво.

❗️Перспективы

Говорить о таких перспективах, как полная отмена эмбарго и санкций я не буду. Просто такое нельзя предсказать и говорить об этом всерьез. Если такое когда-то случится, то неважно какие акции будут у вас в портфеле — они все взлетят на луну.

📍Если продлят исключение по эмбарго на рос. нефть для некоторых стран Евросоюза, включая Болгарию на 2024г — то уже не так плохо, как может быть.

📍Китай открылся, мы наблюдаем рост акций, а скоро увидим в макроэкономических данных и рост второй экономики мира. А это поддержит спрос и цены на нефть, что довольно позитивно для Лукойла.

❗️О рисках я говорил на протяжении всего обзора. И как повлияет эмбарго, и национализация оставшихся активов в Европе, и их продажа дешевле их реальной стоимости. И еще сумасшедший рост капитальных затрат, как и себестоимости в связи с переориентацией на другие рынки. Кстати, и если правительство действительно поднимет налоги вместе с повышением минимальных дивидендов для компаний с гос. участием, то акции Роснефти и Газпромнефти будут чувствовать себя лучше Лукойла.

Добавил бы сюда еще пару слов о дисконте на российскую нефть. Цитирую СМИ:

«Стоимость флагманской российской нефти Urals упала ниже $38 за баррель. Это вдвое ниже по сравнению с эталонной маркой Brent и значительно ниже «потолка цен». По данным Argus Media, 6 января нефть сорта Urals обошлась в $37,8 за баррель в порту Балтийского моря Приморск. Brent в тот же день торговалась на уровне $78,57.»

Не инвестиционная рекомендация, лишь моё мнение

✅К выводам. Долгосрочным инвесторам боятся нечего, ведь у Лукойла здоровый баланс, который поможет ей выдержать трудные времена. Однако ожидать отличных результатов от компании в ближайшие годы не стоит, ведь иначе это было бы слишком оптимистично. Компания торгуется в половину дешевле собственного капитала. Действительно считаю, что нынешняя цена вполне себе справедливая, если брать на долгосрок. Но имейте ввиду, коллеги, что долгосрочными инвесторами себя считают многие, но лишь до тех пор, пока не увидят просадку в портфеле. И по итогу оказывается, что мало кто был к этому готов. Поэтому, оценивайте себя трезво, как и свою склонность к риску. Писал недавно, что я смотрю позитивно в 2023г на удобрения и газовый сектор — обязательно почитайте обзор Новатэка и ФосАгро.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

*вертикально интегрированных — означает, что основные звенья производства объединены в один процесс. В данном случае — нефть добыли и из неё сами бензин сделали.

👆🏻Все мы знаем, что Лукойл — это и нефть, и газ, и нефтеперерабатывающие заводы, да еще и сети заправок. Но нужно уделить особое внимание именно тому, сколько % от выручки что занимает. Ведь от этого и зависят теперешние результаты компании. Например, компенсируется ли скидка на Urals высокими ценами на газ, или высокими розничными ценами на топливо и сетью зарубежных АЗС?

Смотреть мы будем на годовой отчет компании за 2021г, так как кроме отчетов по РСБУ, компания отчетность с 24 февраля 2022г не публикует. А отчеты по РСБУ больше подходят для налоговой, чем для инвесторов. К тому же, они в отличии от отчетов по МСФО, составляются отдельно для каждой дочерней компании. А значит по этим отчетам мы не узнаем как идут дела во всей компании, включая её дочки.

Исходя из того, какой % каждый сегмент бизнеса занимал в выручке за 2021г — вполне можно оценить ситуацию.

Выручка за весь 2021г составила — 9 435 143 млн руб. (9,43 трлн)

По сегментам:

Нефть — 3 616 295 млн руб. (3,61 трлн)

Нефтепродукты — 5 304 751 млн руб. (5,3 трлн)

Продукты нефтехимии — 160 176 млн руб. (160,17 млрд)

Газ — 172 406 млн руб. (172,4 млрд)

Реализация энергии и сопутствующих услуг — 71 543 млн руб. (71,54 млрд)

Прочие продажи — 109 972 млн руб. (109,97 млрд)

📌Выходит, что нефть занимает 38,5% от всей выручки.

Мы знаем, что средняя цена нети URALS за 2021г составила 69$. А в 2022г средняя цена составила 76$ за баррель. Это выглядит здорово, нет? На самом деле всё сложней.

Дело в том, что не смотря на то, что средняя цена реализации в 2022г была выше, чем в 2021г — по итогу это выше всего на 7$ за баррель. А расходы в рублях у компаний в 2022г росли быстрей инфляции + дешевый доллар(или дорогой рубль) — сильно повлияли на результаты компаний экспортёров. Вышло так, что получая валюту за свою продукцию — компании несли расходы, в связи с тем что были вынуждены менять эту валюту на рубли по низкому курсу, а затем платить возросшие расходы в рублях.

Давайте обратим внимание на то, какой % занимал экспорт в продаже нефти:

3,4 трлн рублей — это экспорт и продажи на международных рынках, кроме стран таможенного союза. То есть 95% от всех продаж. Лукойл не раскрывал объём продаж в разные страны. Тем не менее, мы знаем, что экспорт нефти из РФ в Европу и США составлял 57%. Можно предположить, что у Лукойла в среднем около 50-60% экспорта также занимали Европа и США. В таком случае, более половины экспорта необходимо переориентировать на другие рынки, а это возможно сделать только предлагая дисконт, да еще и логистические издержки возрастают.

📌Нефтепродукты занимают львиную долю выручки, аж 56%

В ЛУКОЙЛ входят четыре НПЗ(нефтеперерабатывающих завода) в России (в Перми, Волгограде, Нижнем Новгороде и Ухте), входили три НПЗ в Европе (Италия, Румыния, Болгария), также ЛУКОЙЛу принадлежала 45%-я доля в НПЗ в Нидерландах.

Переработка нефти на российских НПЗ занимала 68%, а на зарубежных — оставшиеся 32%.

Посмотрим, сколько % занимала переработка на каждом из европейских НПЗ

Итальянский НПЗ занимал самую крупную долю в зарубежной нефтепереработке Лукойла, аж 43,58%. Болгарский — 26,36%, нидерландский — 17,18%, а румынский — 12,88%.

Компании приходилось и до этого нелегко в Европе, а после 24 февраля 2022г стало совсем туго. Лукойл ушел из Италии(где у него был самый крупный по нефтепереработке завод), и продаёт НПЗ израильской компании G.O.I. Energy.

В Румынии же компании всё-таки удалось заключить договор с Oil Terminal о транспортировке нефти на НПЗ Petrotel Lukoil на 2023г.

Из Нидерландов, в конце декабря 2022г, Лукойл переехал в Болгарию. Это произошло и из-за эмбарго на нефть, в том числе.

Есть и небольшой позитивный момент — это исключение для Болгарии до 2024г по эмбарго на российскую нефть. В Болгарии находится НПЗ Лукойла — Lukoil Neftochim Bourgas AD.

Тем не менее, риски и здесь слишком высоки, так как буквально 13 января, Депутаты Народного собрания Болгарии большинством голосов приняли поправки к закону, которые предусматривают возможность национализации НПЗ Лукойла, «в случае чрезвычайной ситуации для обеспечения его бесперебойной работы.»

По итогу, переработка нефти на зарубежных НПЗ занимала 32%. Но теперь остались только Petrotel Lukoil в Румынии и Lukoil Neftochim Bourgas в Болгарии. То есть 60,76% зарубежной нефтепереработки «канули в Лету», а оставшиеся находятся в зоне повышенного риска.

💡А ведь Активы, если и будут проданы, то встаёт вопрос по какой цене. Насколько известно, НПЗ в Италии продают по цене на 500 млн дешевле, чем он стоил Лукойлу.

✔️Нефть и нефтепереработка занимают 95% от выручки. Становится понятно, что газ(менее 2 %) и прочие сегменты выручки никак не могут существенно повлиять на результаты компании.

❗️Давайте теперь проведём фундаментальный анализ компании, чтобы понять состояние дел. (Сейчас посмотрим на ситуацию год назад по МСФО, а потом глянем на свежие данные по РСБУ)

📍Активы: 6,86 трлн рублей

Средний рост за 5 лет составил — 7%, за 3 года — 6%, за год — 15%

📍Обязательства: 2,34 трлн рублей

📍Собственный капитал: 4,52 трлн рублей

📍Общий долг: 572 млрд рублей

📍Денежные средства: 677,48 млрд рублей

📍Чистый долг: отрицательный

📌Рассмотрим долговую нагрузку подробней:

📍Debt Ratio — 0.34 (до 0,5 — оптимально, приемлемо не более 0.70)

(Обязательства поделить на активы)

---

📍Debt/Equity — 0.52 (до 1.0 — оптимально)

(обязательства поделить на собственный капитал)

---

📍Debt/EBITDA — 0,41 (до 3.0 — с натяжкой приемлемо, при низкой ключевой ставке ЦБ)

(долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

---

📍Net Debt/EBITDA - отриц.

(чистый долг поделить на прибыль до вычета налогов, процентных платежей и амортизации)

👆Компанию можно смело отнести к тем редким компаниям со здоровым балансом, смотреть на который одно удовольствие. Даже не смотря на то, что это данные по итогам 2021г — запас прочности присутствует. Для сырьевой компании это очень важно, ведь сегодня «на коне», а завтра нужно снова ждать высоких цен.

📌Доходы и рентабельность

🟩Выручка по итогу 2021г составила 9,435 трлн рублей, что почти на 70% выше предыдущего года(но здесь дело в том, что 2020г. — это год пандемии и сравнивать с ним не есть правильно). Средний темп роста выручки за 3 года — 12%, за 5 лет — 17%. Но и здесь на картину повлиял 2020г.

🟩Чистая прибыль составила 775,5 млрд рублей.

🟩Свободный денежный поток — 693,6 млрд рублей.

📍ROE(Return on Equity) — 17,5%

(рентабельность собственного капитала=чистая прибыль поделить на собственный капитал и умножить на 100)

---

📍ROA(Return on Assets) — 11,3%

(рентабельность активов=чистая прибыль поделить на активы и умножить на 100)

---

📍Operating margin — 10,38%

(операционная рентабельность=операционная прибыль поделить на выручку и умножить на 100)

---

📍Net margin — 8,22%

(чистая рентабельность=чистая прибыль поделить на выручку и умножить на 100)

👆Рентабельность ниже, чем у конкурентов(Роснефть Net Margin — 11,55%, СургутНефтеГаз Operating Margin — 22,2% Газпромнефть Net Margin — 16,93%) Но в 2022 году, в первом полугодии, рентабельность скорей всего была выше из-за высоких цен на нефть. А вот второе полугодие было не таким радужным, ведь повлиял дорогой рубль(дешевый доллар) + цены на нефть уже не были так высоки и + не забываем о дисконте на российскую нефть, ведь Китай и Индия покупают только с ним. А в 2023г, наоборот, подорожавший доллар может частично поддержать компанию.

📍Тем не менее, с такой рентабельностью, здоровая долговая нагрузка просто обязательна, но как мы уже разобрали её выше — она есть.

Хотел бы добавить, что CAPEX/Выручка (процент капитальных затрат от выручки) в 2021г составляет всего 4,6%. Это говорит о том, что компания вкладывает в поддержание и развитие деятельности не больше остальных лидеров отрасли. Бурного роста её показателей ожидать не стоит, это скорей состоявшаяся компания, у которой результаты зависят от рыночных цен.

👆🏻И действительно, акции довольно сильно коррелируют с ценами на нефть(за исключением дивидендного гэпа, конечно же).

📌Дивиденды

В компании утвердили решение о выплате дивидендов по итогам 2021г. в размере 537 р. на акцию, а также по итогам 9 мес. 2022г. в размере 256 р. на акцию. Див. доходность составила 17,2%.

💡В 2023г я бы не стал ждать схожих высоких дивидендов. Причин этому несколько:

📍плохие результаты второго полугодия 2022г из-за дешевого доллара и очень низкой цене сбыта нефти(из-за дисконта на росс.нефть)

📍необходимость переориентации на новые рынки, что вызовет рост капитальных затрат

❗️Теперь к заголовку статьи — о сверхналогах. В последнее время среди инвесторов бытует мнение, что государство принудит компании с гос. участием платить более щедрые дивиденды, а также повысит налоги для всего сектора нефтедобычи. Сделано это будет, опять же по информации СМИ, для пополнения гос.бюджета. И в то же время это повысит привлекательность гос. компаний, таких как Роснефть и Газпромнефть.

👆Я бы сказал, что нефтяные компании уже достаточно сильно страдают. Однако, кого ж это будет волновать, если в бюджете будет дыра? Повышенные налоги нельзя исключать.

📌Сколько же это всё стоит? Посмотрим на мультипликаторы исходя из сегодняшний цены акций и прибыли за 2021г. А затем попробуем взглянуть на свежую прибыль 2022г по РСБУ.

P/E — 3.65

цена акций(капитализация) поделить на прибыль

—

P/B — 0.62

капитализация поделить на собственный капитал

—

P/S — 0.3

капитализация поделить на выручку

—

EV/EBITDA — 1.93

реальная стоимость(капитализация+долги) поделить на прибыль до вычета налогов, процентных платежей и амортизации

—

P/FCF — 4.07

капитализация поделить на свободный денежный поток

👆Напомню еще разок, что мы смотрим на данные из финансового отчета по итогам 2021г. Цену акций же используем сегодняшнюю.

💡Давайте же наконец посмотрим на свежие отчеты по РСБУ за 1й, 2й и 3й кварталы 2022г.

Чистая прибыль за 1й квартал составила 133,3 млрд р.

Чистая прибыль за 2й квартал составила 387,1 млрд р.

Чистая прибыль за 3й квартал составила 127,4млрд р., что на 9,5% меньше чем годом ранее за аналогичный период.

В 2021г. чистая прибыль по РСБУ составила 82% от чистой прибыли по МСФО. Можем очень грубо подсчитать чистую прибыль за 3й квартал 2022г исходя из отчета по РСБУ. Это где-то 150млрд р. по МСФО, при условии, что пропорции повторятся(грубо очень, повторяю). Годом ранее чистая прибыль за 3й квартал по МСФО составила 193млрд р. То есть, в этом году ниже на 22%.

👆Да, похоже что мы играем в «угадайки», но что еще делать, если отчетность Лукойл не публикует, как и многие другие компании, с 24 февраля 2022г🤷🏻♂️

Если продолжить наши примерные подсчеты, то прибыль за 2022г составила 787млрд р. по РСБУ(прибавили прибыль первых трёх кварталов и за 4й квартал предположили, что будет примерно такая же, как в третьем) , а значит где-то 960млрд р. по МСФО(если повторить соотношение 2021г, когда прибыль по РСБУ была 82% от МСФО)

✅960 млрд р. за 2022г это на 24% больше, чем годом ранее. То есть реальный P/E за 2022г составляет где-то 2.9. Так что всё таки эффект высоких цен в первом полугодии сыграл свою роль.

💡 Но для нас важней прогнозируемый p/e на 2023г. Спрогнозировать прибыль после введения эмбарго на российскую нефть для компании, у которой 95% нефти шло на экспорт, а в Европу и США шло около 50-60% — почти невозможно. Как компания с этим справится? Сможет ли перенаправить все свои объёмы и по какой цене?

Тем не менее, считаю цену в 3500-4000 р. за акцию справедливой для покупки на долгосрок. Если опустится ниже — то это будет праздник, ведь можно будет купить с серьезным дисконтом. Если убрать эмбарго на российскую нефть — то цена в 4000 р. УЖЕ праздник, но эмбарго есть и на ситуацию нужно смотреть трезво.

❗️Перспективы

Говорить о таких перспективах, как полная отмена эмбарго и санкций я не буду. Просто такое нельзя предсказать и говорить об этом всерьез. Если такое когда-то случится, то неважно какие акции будут у вас в портфеле — они все взлетят на луну.

📍Если продлят исключение по эмбарго на рос. нефть для некоторых стран Евросоюза, включая Болгарию на 2024г — то уже не так плохо, как может быть.

📍Китай открылся, мы наблюдаем рост акций, а скоро увидим в макроэкономических данных и рост второй экономики мира. А это поддержит спрос и цены на нефть, что довольно позитивно для Лукойла.

❗️О рисках я говорил на протяжении всего обзора. И как повлияет эмбарго, и национализация оставшихся активов в Европе, и их продажа дешевле их реальной стоимости. И еще сумасшедший рост капитальных затрат, как и себестоимости в связи с переориентацией на другие рынки. Кстати, и если правительство действительно поднимет налоги вместе с повышением минимальных дивидендов для компаний с гос. участием, то акции Роснефти и Газпромнефти будут чувствовать себя лучше Лукойла.

Добавил бы сюда еще пару слов о дисконте на российскую нефть. Цитирую СМИ:

«Стоимость флагманской российской нефти Urals упала ниже $38 за баррель. Это вдвое ниже по сравнению с эталонной маркой Brent и значительно ниже «потолка цен». По данным Argus Media, 6 января нефть сорта Urals обошлась в $37,8 за баррель в порту Балтийского моря Приморск. Brent в тот же день торговалась на уровне $78,57.»

Не инвестиционная рекомендация, лишь моё мнение

✅К выводам. Долгосрочным инвесторам боятся нечего, ведь у Лукойла здоровый баланс, который поможет ей выдержать трудные времена. Однако ожидать отличных результатов от компании в ближайшие годы не стоит, ведь иначе это было бы слишком оптимистично. Компания торгуется в половину дешевле собственного капитала. Действительно считаю, что нынешняя цена вполне себе справедливая, если брать на долгосрок. Но имейте ввиду, коллеги, что долгосрочными инвесторами себя считают многие, но лишь до тех пор, пока не увидят просадку в портфеле. И по итогу оказывается, что мало кто был к этому готов. Поэтому, оценивайте себя трезво, как и свою склонность к риску. Писал недавно, что я смотрю позитивно в 2023г на удобрения и газовый сектор — обязательно почитайте обзор Новатэка и ФосАгро.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter