Недавно вышли производственные результаты компании ОГК-2:

— выработка уменьшилась на 2,6 % до 48,5 млрд кВт*ч.;

— отпуск тепловой энергии с коллекторов ТЭЦ = 5,181 млн. Гкал, что на 2,2% меньше, чем в 2021г.

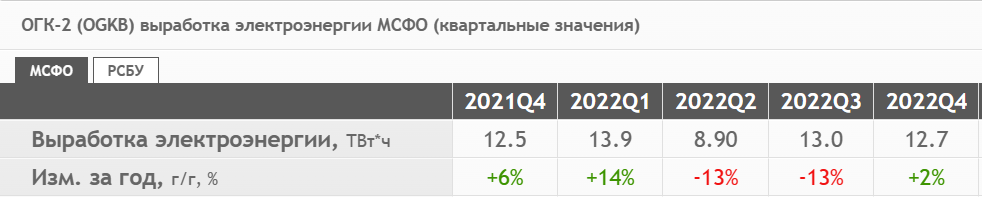

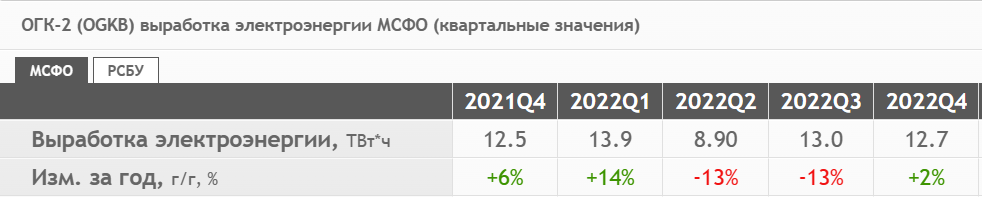

Хороший по выработке оказался 4 квартал 2022г. (+2% к 4 кв.2021г.), после падения выработки во втором и третьем квартале 2022г. на 13%, я не ожидал роста в 4 квартале и закладывал, что выработка электроэнергии за весь 2022г. будет = 45,8 млрд. кВт*ч., а получилось на 2,7 млрд. больше — отлично, это значит что финансовые показатели будут повыше заложенных мной изначально.

Полезный отпуск тепловой энергии последние три квартала выше, чем в 2021г. — хороший показатель, хотя и в целом по году снижение на 2,2%, но выручка от продажи тепла занимает меньше 4% от общей выручки, поэтому не буду долго на этом останавливаться.

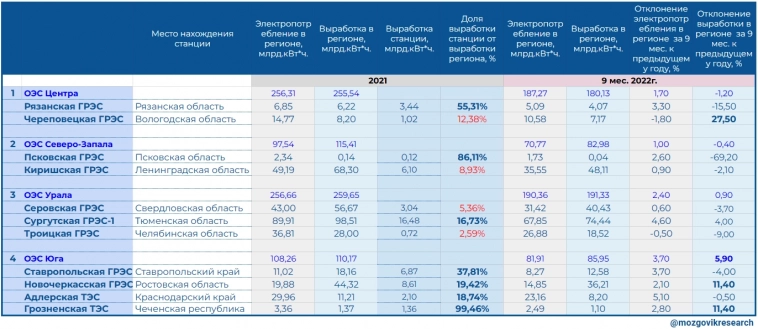

К сожалению, компания перестала публиковать подробную статистику по выработке каждой своей станции (есть только за 1 квартал 2022г.) и я могу только предположить, где выработка снизилась, а где выросла.

Привел небольшую статистику за три последних года и предполагаемый расклад по выработке по каждой станции за 2022г. (итоговую выработку мы знаем = 48,5 млрд.кВт*ч.). Снижение выработки по сравнению с 2019г. обусловлена не только продажей Красноярской ГРЭС, но и выводом старой мощности по некоторым станциям, так установленная мощность в 2019г. была 19012 МВт., а в 2021г. 17608 МВт.

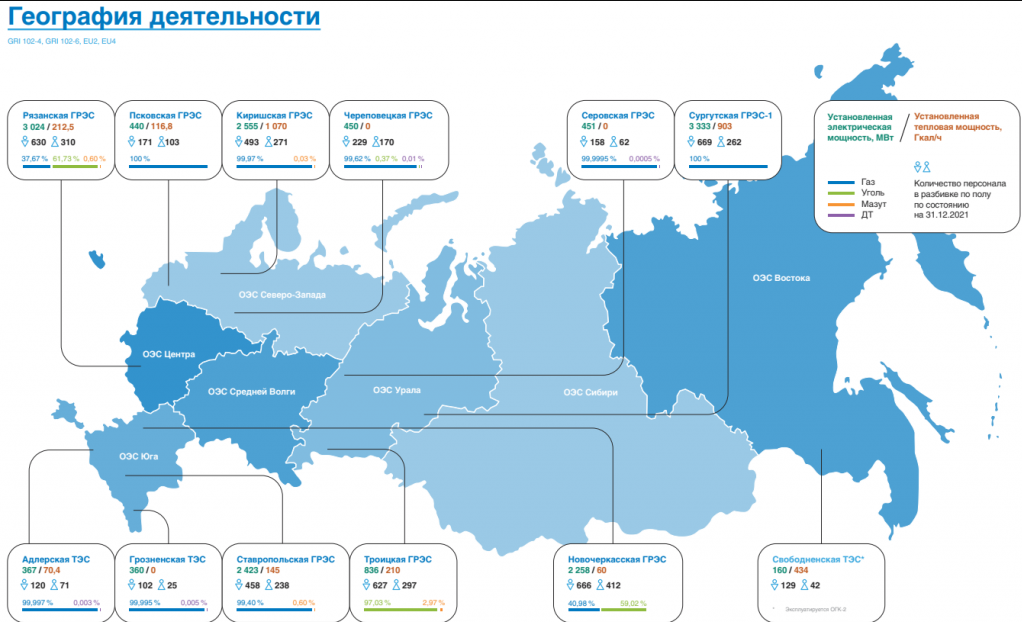

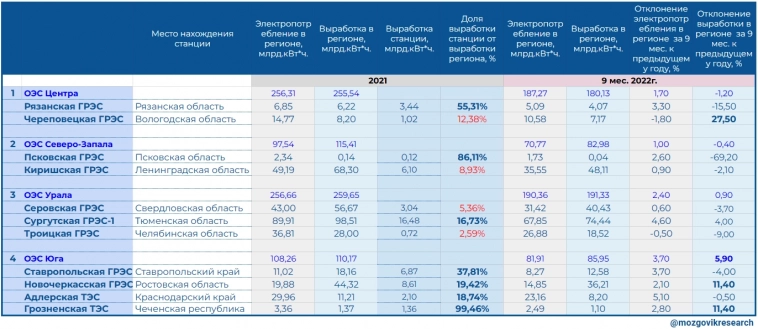

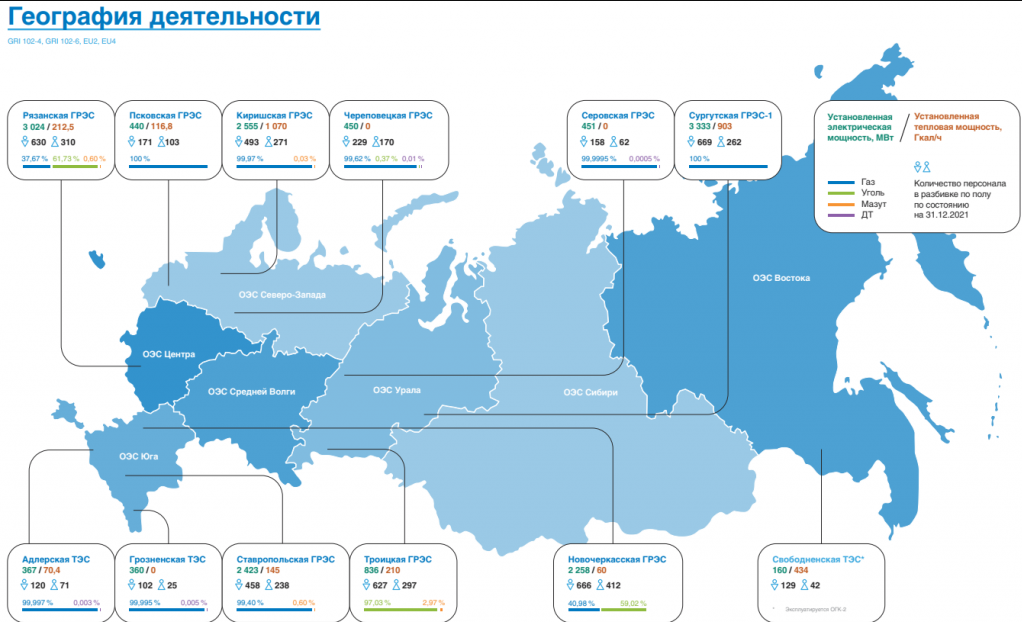

В таблице показана информация о месте нахождении электростанции и к какой энергосистеме она относится, понятно, что существуют перетоки электроэнергии между энергосистемами и тем более между регионами, поэтому однозначный вывод сложно сделать, но например, если смотреть по высокой доле в выработке в регионе у Грозненской ТЭС (99,46%) и Псковской ГРЭС (86,11%), можно смело говорить, что если падает выработка в данных региона, то падает выработка у данных станций.

Жаль, что за 2022г. еще не вышел подробный отчет по каждому региону по выработке (есть сокращенный отчет по потреблению в ОЭС за 2022г.).

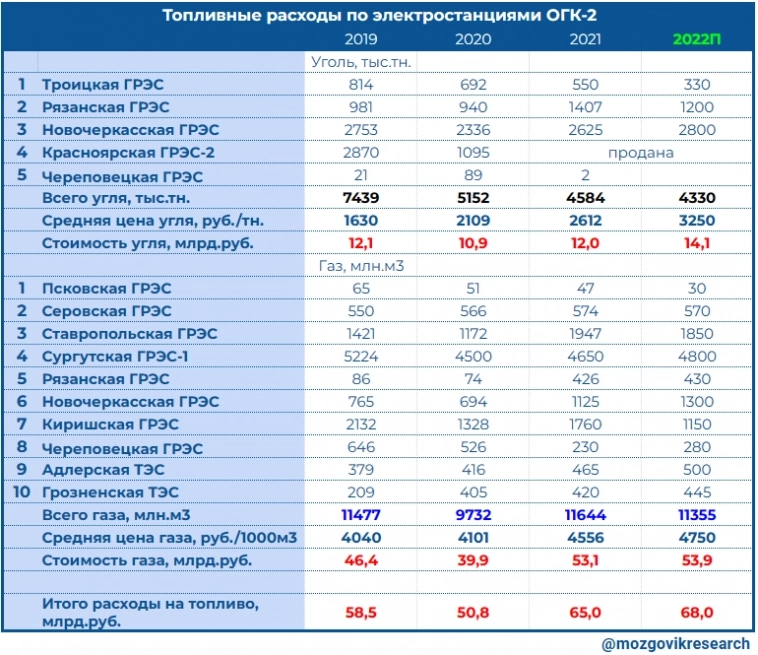

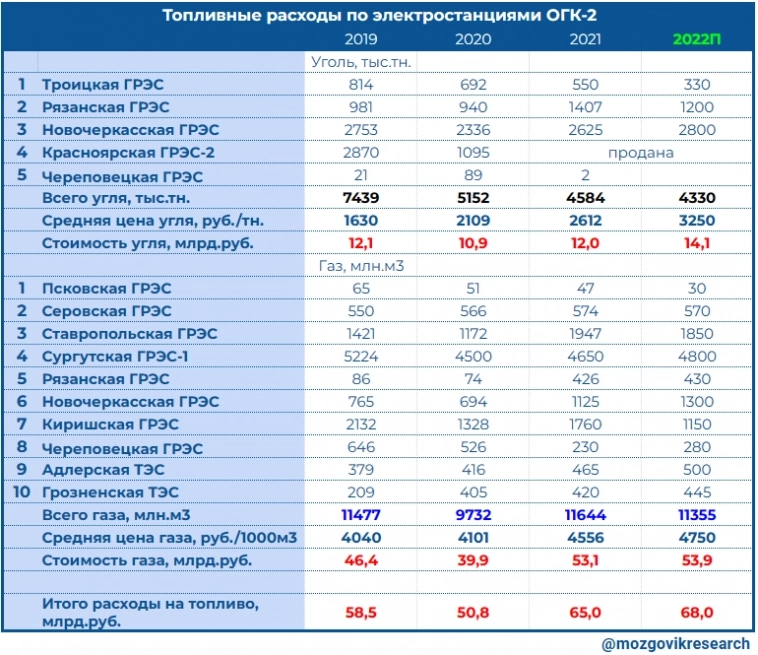

Я немного зарылся с предполагаемыми расходами на топливо за 2022г.!(((

Цена на газ, я заложил в расчете, больше на 4,26%, чем в 2021г., а с углем — вопрос сложный (смотрел индекс цен на уголь на Санкт-Петербургской Международной Товарно-сырьевой Бирже, потом изучал тендеры ОГК-2 на закупки угля, но конкретного ничего не нашел) заложил рост на 24,42% к 2021г., возможно, слишком много — может все таки годовой отчет и отчет по МСФО за 2022г. дадут мне ответы!

Выделяется высокая доля Новочеркасской ГРЭС (65%) в потреблении угля от общего потребления угля у всех угольных станций компании ОГК-2 и немного решил почитать про станцию поподробнее — и завис опять! Станция является убыточной и была несколько раз на грани закрытия из-за работы в убыток, потому что себестоимость электроэнергии у угольных электростанций выше, чем у газовых например, и Новочеркасской ГРЭС нужны более высокие цены реализации, а для этого нужно было получить статус вынужденной генерации для надежного электроснабжения, и она его все таки получила до конца 2025 года, что даёт убыточной станции повышенный тариф и, кстати, по программе КОММод, до 01.07.2027г. на станции должны поставить установки, работающие на газу — это 489 МВт. установленной мощности, затраты составят около 33 млрд.руб. (сейчас установленная мощность составляет 2258МВт.) — это значит постепенный уход от угля и переход на газ, который снизит себестоимость и позволит компании не надеяться на государство, которое может и не дать статус вынужденной генерации, и тогда либо работать в убыток, либо закрывать станцию (если государство позволит конечно).

Что же дает этот статус вынужденной генерации?

Возможность продавать мощность выше, чем разрешено по КОММ, например, цена на мощность в 1 ценовой зоне на 2022г. установлена 167751 руб/МВт. в месяц, а для Новочерскаской ГРЭС на 2022г. - 205616 руб/МВт. в месяц (на 22,6% больше), да ицена на электроэнергию в 1 ценовой зоне по РСВ в среднем составила 1380 руб./МВт.ч., а от Новочеркасской ГРЭС — 1668 руб./МВт.ч. (на 21% выше), а если в выручке от этих цен, то я думаю, что в 2022г. у Новочеркасской ГРЭС увеличится выручка на 2,5 млрд.руб. (подожду отчет, может я ошибаюсь).

Обновил свою прогнозную табличку по финансовым показателям, считаю, что чистая прибыль за 2022г. может уменьшится на 2 млрд.руб., по сравнению с первым прогнозом, но не уверен на 100%, подожду отчет.

Вывод: если смотреть на производственные показатели за 2022г., то есть небольшое снижение выработки на 2,6%, а с учетом продаж у компании тольков 1 ценовой зоне, где цены выросли на 3,5%, а себестоимость выросла я думаю намного больше — то и чистая прибыль будет меньше 2021г., но все равно будет достаточная, чтобы выплатить дивиденды 0,0884 руб. на акцию и тогда дивидендная доходность может составить 15,2% к текущим ценам

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

— выработка уменьшилась на 2,6 % до 48,5 млрд кВт*ч.;

— отпуск тепловой энергии с коллекторов ТЭЦ = 5,181 млн. Гкал, что на 2,2% меньше, чем в 2021г.

Хороший по выработке оказался 4 квартал 2022г. (+2% к 4 кв.2021г.), после падения выработки во втором и третьем квартале 2022г. на 13%, я не ожидал роста в 4 квартале и закладывал, что выработка электроэнергии за весь 2022г. будет = 45,8 млрд. кВт*ч., а получилось на 2,7 млрд. больше — отлично, это значит что финансовые показатели будут повыше заложенных мной изначально.

Полезный отпуск тепловой энергии последние три квартала выше, чем в 2021г. — хороший показатель, хотя и в целом по году снижение на 2,2%, но выручка от продажи тепла занимает меньше 4% от общей выручки, поэтому не буду долго на этом останавливаться.

К сожалению, компания перестала публиковать подробную статистику по выработке каждой своей станции (есть только за 1 квартал 2022г.) и я могу только предположить, где выработка снизилась, а где выросла.

Привел небольшую статистику за три последних года и предполагаемый расклад по выработке по каждой станции за 2022г. (итоговую выработку мы знаем = 48,5 млрд.кВт*ч.). Снижение выработки по сравнению с 2019г. обусловлена не только продажей Красноярской ГРЭС, но и выводом старой мощности по некоторым станциям, так установленная мощность в 2019г. была 19012 МВт., а в 2021г. 17608 МВт.

В таблице показана информация о месте нахождении электростанции и к какой энергосистеме она относится, понятно, что существуют перетоки электроэнергии между энергосистемами и тем более между регионами, поэтому однозначный вывод сложно сделать, но например, если смотреть по высокой доле в выработке в регионе у Грозненской ТЭС (99,46%) и Псковской ГРЭС (86,11%), можно смело говорить, что если падает выработка в данных региона, то падает выработка у данных станций.

Жаль, что за 2022г. еще не вышел подробный отчет по каждому региону по выработке (есть сокращенный отчет по потреблению в ОЭС за 2022г.).

Я немного зарылся с предполагаемыми расходами на топливо за 2022г.!(((

Цена на газ, я заложил в расчете, больше на 4,26%, чем в 2021г., а с углем — вопрос сложный (смотрел индекс цен на уголь на Санкт-Петербургской Международной Товарно-сырьевой Бирже, потом изучал тендеры ОГК-2 на закупки угля, но конкретного ничего не нашел) заложил рост на 24,42% к 2021г., возможно, слишком много — может все таки годовой отчет и отчет по МСФО за 2022г. дадут мне ответы!

Выделяется высокая доля Новочеркасской ГРЭС (65%) в потреблении угля от общего потребления угля у всех угольных станций компании ОГК-2 и немного решил почитать про станцию поподробнее — и завис опять! Станция является убыточной и была несколько раз на грани закрытия из-за работы в убыток, потому что себестоимость электроэнергии у угольных электростанций выше, чем у газовых например, и Новочеркасской ГРЭС нужны более высокие цены реализации, а для этого нужно было получить статус вынужденной генерации для надежного электроснабжения, и она его все таки получила до конца 2025 года, что даёт убыточной станции повышенный тариф и, кстати, по программе КОММод, до 01.07.2027г. на станции должны поставить установки, работающие на газу — это 489 МВт. установленной мощности, затраты составят около 33 млрд.руб. (сейчас установленная мощность составляет 2258МВт.) — это значит постепенный уход от угля и переход на газ, который снизит себестоимость и позволит компании не надеяться на государство, которое может и не дать статус вынужденной генерации, и тогда либо работать в убыток, либо закрывать станцию (если государство позволит конечно).

Что же дает этот статус вынужденной генерации?

Возможность продавать мощность выше, чем разрешено по КОММ, например, цена на мощность в 1 ценовой зоне на 2022г. установлена 167751 руб/МВт. в месяц, а для Новочерскаской ГРЭС на 2022г. - 205616 руб/МВт. в месяц (на 22,6% больше), да ицена на электроэнергию в 1 ценовой зоне по РСВ в среднем составила 1380 руб./МВт.ч., а от Новочеркасской ГРЭС — 1668 руб./МВт.ч. (на 21% выше), а если в выручке от этих цен, то я думаю, что в 2022г. у Новочеркасской ГРЭС увеличится выручка на 2,5 млрд.руб. (подожду отчет, может я ошибаюсь).

Обновил свою прогнозную табличку по финансовым показателям, считаю, что чистая прибыль за 2022г. может уменьшится на 2 млрд.руб., по сравнению с первым прогнозом, но не уверен на 100%, подожду отчет.

Вывод: если смотреть на производственные показатели за 2022г., то есть небольшое снижение выработки на 2,6%, а с учетом продаж у компании тольков 1 ценовой зоне, где цены выросли на 3,5%, а себестоимость выросла я думаю намного больше — то и чистая прибыль будет меньше 2021г., но все равно будет достаточная, чтобы выплатить дивиденды 0,0884 руб. на акцию и тогда дивидендная доходность может составить 15,2% к текущим ценам

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter