Инвесторы по-разному снижают риски портфеля — диверсифицируют вложения, используют инструменты с фиксированной доходностью. Разберём, куда наиболее выгодно было вложить 100 тыс. руб. в 2022 г. — в облигации, зарубежные или российские акции.

Основные события 2022 года на фондовом рынке

В 2022 г. на изменение цены финансовых инструментов повлияли следующие факторы.

Геополитические события.

Они оказали основное влияние на российский фондовый рынок. Торги на Мосбирже были приостановлены почти на месяц.

Введённые западными странами санкции сильнее всего изменили рынок топлива и энергетики, подорвав акции одних компаний и усилив другие. Напряжение также привело к росту защитных акций.

Борьба с инфляцией и повышение ставок.

Некоторые аналитики ожидали, что рост инфляции на зарубежных рынках произойдёт ещё во второй половине 2021 г. Это объяснялось снятием ковидных ограничений и увеличением трат со стороны населения.

Завышенная инфляция и рост ключевых ставок привели рынки в состояние ожидания рецессии.

Проблемы в Великобритании.

За 2022 год в Великобритании сменилось три премьер-министра. К концу года было официально признано начало рецессии в стране. Стоимость национальной валюты обрушилась. Инфляция достигла двузначных значений.

Проблемы с криптовалютой.

Самым громким стал скандал с биржей FTX. Из-за него часть инвесторов лишилась прибыли, и в целом было подорвано доверие к рискованным инструментам.

Открытие Китая на фоне снижения заболеваемости COVID-19.

Постепенное снятие ковидных ограничений в конце 2022 г. помогло поддержать цены на нефть на уровне 80–85 долл. за баррель.

Как менялся портфель облигаций

В периоды напряжения на фондовых рынках эффективными часто оказываются инструменты с фиксированной доходностью. Облигации в 2022 г. стали единственным активом, который в среднем принёс положительную доходность.

Динамика Индекса облигаций федерального займа (RGBITR, синий) и Индекса корпоративных облигаций (RUCBITR, жёлтый)

Хотя корпоративные облигации считаются более рискованными по сравнению с государственными, они показали больший прирост и меньшие просадки в моменте. Оба инструмента одинаково реагировали на ключевые события. Но корпоративные облигации после сентября восстановились до прежних значений, а ОФЗ — нет.

Компании на российском рынке искали альтернативные способы получения средств при ограничении зарубежных инвестиций, сбоях поставок и повышении ключевых ставок. Одним из способов привлечь средства стали облигации. Спрос на них повысился как на защитный инструмент. При этом повышенная ключевая ставка вынуждала делать более привлекательную купонную доходность.

С апреля по сентябрь 2022 г. ОФЗ торговались выше корпоративных облигаций. В этот период происходило снижение ключевой ставки Банка России, а также росло доверие к тому, что по гособлигациям не будет допущен дефолт.

Инвестор, который в то время вложил деньги (100 тыс. руб.) в облигации, мог бы получить на счёте дополнительные 5–10 тыс. руб. в зависимости от набора бумаг. Облигационный портфель PRObonds ВДО за год прибавил примерно те же 10%, хотя до этого показывал лучшую доходность сравнительно с указанными индексами. Почти нормой на рынке стал дефолт по облигациям. Он достиг максимальных значений с 2012 г. В 2022 г. дефолт был допущен сразу 13 эмитентами разного уровня.

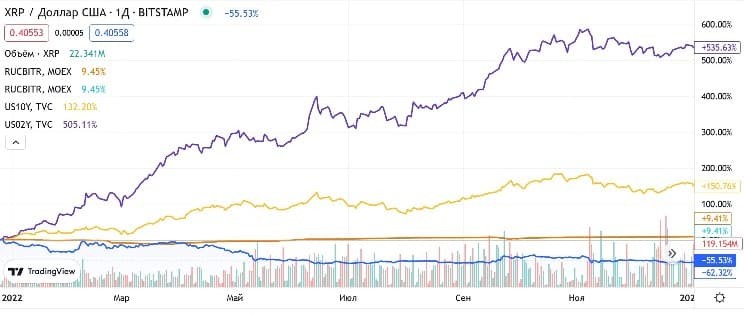

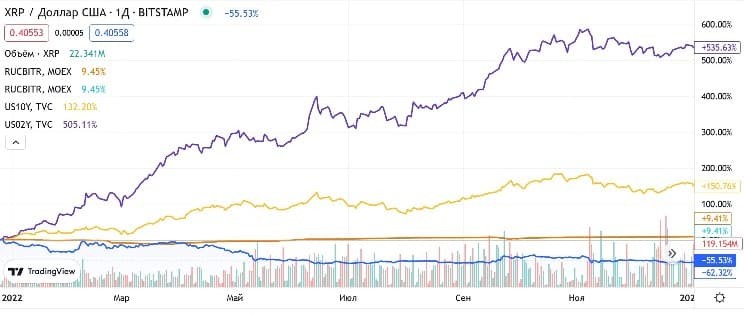

Совсем другая ситуация на рынке США. Там как десятилетние, так и двухлетние трежерис принесли значительную доходность.

Динамика гособлигаций на рынке США: жёлтый график — со сроком погашения в 10 лет, фиолетовый — в два года

Как менялся портфель из иностранных акций

Зарубежные фондовые биржи демонстрировали разные тенденции. Относительно выраженная корреляция наблюдалась между индексами американских бирж — Нью-Йоркской (NYSE) и технологическим индексом NASDAQ. Индекс Гонконгской биржи реагировал в основном на решения правительства Китая в области борьбы с коронавирусом и, как и другие зарубежные рынки, на изменения ключевой ставки ФРС США.

Динамика индексов основных зарубежных рынков: S&P 500, IXIC, HSI и FTSE 100

Из всех четырёх только индекс FTSE 100, который состоит из акций 100 крупнейших торгующихся на лондонской бирже компаний, показал прибыль к концу года. Индексы Нью-Йоркской биржи S&P 500, Гонконгской биржи HIS и NASDAQ IXIC ни разу не превысили пиковых значений начала года.

Несмотря на проблемы в стране, индекс главной фондовой биржи Великобритании показал позитивное значение по итогам года. Индекс Гонконгской биржи 28 октября достиг своих минимальных значений и просел более чем на 35%. Это произошло к концу XX съезда Коммунистической партии Китая. После этого события индекс пошёл в рост.

Среди иностранных акций ведущие позиции в портфелях частных инвесторов на начало 2022 г. занимали Alibaba (BABA), Tesla (TSLA), Apple (AAPL), Baidu (BIDU) и Microsoft (MSFT).

Посмотрим, как бы сложилась судьба портфеля, если бы инвестор в конце 2021 г. купил эти акции в равных долях по 20 тыс. руб., или по 266,2 долл. по курсу на 11 января 2022 г.

Динамика акций ведущих иностранных компаний из портфеля частного инвестора

Все акции к концу года оказались бы в минусе. Котировки акций Tesla снизились на 62,12%. От бумаг компании в последние месяцы активно избавлялся даже глава компании Илон Маск, занятый Twitter. На стоимость акций также повлияло снижение цен на электромобили. Лучший результат к концу года показала китайская Baidu. Стоимость акций компании сократилась всего на 4,22%. Это значит, что китайский рынок восстанавливается.

В среднем портфель инвестора, состоящий из этих акций, показал бы просадку в 20,8%. От 100 тыс. руб., или 1331 долл., осталось бы 73 194 руб. (по курсу на 11 января 2023 г.), или 1050 долл. При этом неизвестно, смог бы инвестор продать какие-то из этих акций на пике, так как разблокировка активов осуществлялась непоследовательно и частично.

Как менялся портфель из российских акций

Российский рынок в 2022 г. был не так волатилен, как зарубежные. В основном на его изменения влияли политические решения и события. Позитивное значение оказало постепенное снижение ставки Банка России, которое началось в апреле.

Индексы Мосбиржи

Динамика Индекса Мосбиржи (синий) и Индекса голубых фишек (оранжевый) практически не отличалась. Результат голубых фишек даже иногда оказывался хуже общих показателей рынка. Чуть лучше показатели у Индекса голубых фишек полной доходности (жёлтый). Из перечисленных активов лидирует Индекс акций нефти и газа полной доходности (голубой).

При этом начинался 2022 г. позитивно. Объём торгов акциями на Мосбирже на 100 млрд руб. превысил максимум 2021 г. Среди российских акций в портфеле частных инвесторов в январе 2022 г. были бумаги «Газпрома» (GAZP), «Сбербанка» (SBER), «Норникеля» (GMKN), «Лукойла» (LKOH) и «ВТБ» (VTBR).

Посмотрим, как повёл бы себя портфель из этих акций в равных долях — по 20 тыс. руб. на каждую.

Динамика акций ведущих пяти компаний из портфеля частного инвестора на начало 2022 г

«Норникель» (фиолетовый) изначально почти не пострадал от последствий февральских событий, а акции «Газпрома» (оранжевый) в июне достигли близких к началу года значений.

К концу года портфель из этих бумаг просел бы примерно на 43,8% — от изначальных 100 тыс. руб. до 52 200 руб. Если бы инвестор продал каждую бумагу на её максимальном значении с 24 марта, когда Мосбиржа снова начала работать, то в сумме он бы получил чуть более 80 тыс. руб.

«Сбербанк» (синий), минимальная просадка составила −34,7% — 13060 руб.

«Газпром» (оранжевый), с конца января 2021 г. прибавил 2,25% — 20450 руб.

«Норникель» (фиолетовый), минимальная просадка составила −2,2% — 19560 руб.

«Лукойл» (голубой), минимальная просадка составила −26,4% — 14720 руб.

«ВТБ» (жёлтый), минимальная просадка составила −44,75%— 12650 руб.

При этом даже в такой ситуации инвестор мог бы получить прибыль, вложившись в другие российские бумаги.

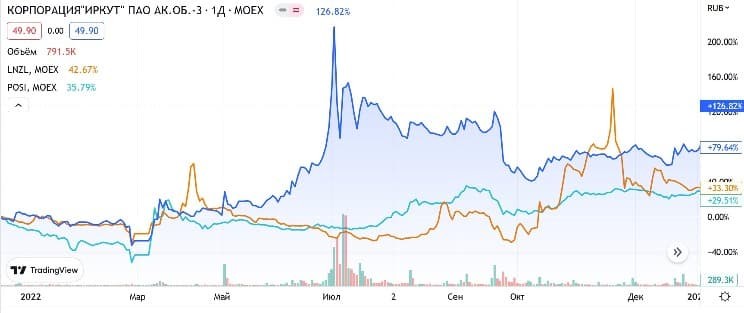

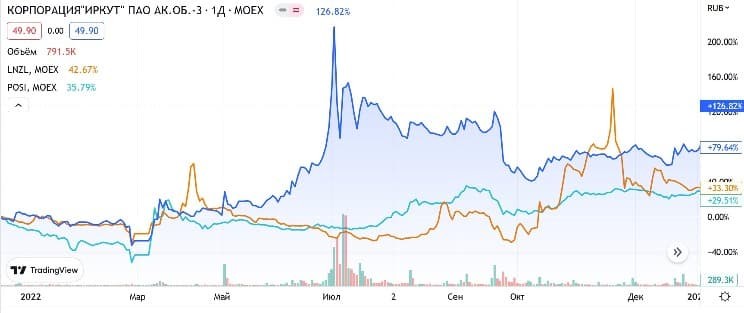

Компании, чьи акции выросли в 2022 г.

Так, «Иркут» (IRKT) получил заказ на более чем 150 самолётов. Акции компании «Лензолото» (LNZL) пользовались спросом на фоне интереса к золоту, а «Группа Позитив» (POSI) оказалась единственной на рынке кибербезопасности.

Чего ждать от 2023 года

Аналитики дают разные прогнозы о том, каких событий ожидать на российском фондовом рынке в 2023 г. Приведём несколько мнений.

Индекс Мобиржи продолжит боковой тренд и не превысит значение в 2800 пунктов. При этом с марта 2022 г. максимальное значение было 4 апреля — 2788 пунктов.

Подъём Индекса Мосбиржи возможен, если не будет новых потрясений в геополитике, на западных рынках не допустят рецессии и продолжит улучшаться ситуация в Китае.

Основной фактор роста — дивиденды. Если в течение года они будут выплачиваться, то Индекс Мосбиржи может показать рост в 50%.

С точки зрения некоторых аналитиков, российский рынок сейчас уязвим перед внешнеэкономическими и политическими событиями, но Индекс Мосбиржи всё же может подняться до 3090 пунктов.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Основные события 2022 года на фондовом рынке

В 2022 г. на изменение цены финансовых инструментов повлияли следующие факторы.

Геополитические события.

Они оказали основное влияние на российский фондовый рынок. Торги на Мосбирже были приостановлены почти на месяц.

Введённые западными странами санкции сильнее всего изменили рынок топлива и энергетики, подорвав акции одних компаний и усилив другие. Напряжение также привело к росту защитных акций.

Борьба с инфляцией и повышение ставок.

Некоторые аналитики ожидали, что рост инфляции на зарубежных рынках произойдёт ещё во второй половине 2021 г. Это объяснялось снятием ковидных ограничений и увеличением трат со стороны населения.

Завышенная инфляция и рост ключевых ставок привели рынки в состояние ожидания рецессии.

Проблемы в Великобритании.

За 2022 год в Великобритании сменилось три премьер-министра. К концу года было официально признано начало рецессии в стране. Стоимость национальной валюты обрушилась. Инфляция достигла двузначных значений.

Проблемы с криптовалютой.

Самым громким стал скандал с биржей FTX. Из-за него часть инвесторов лишилась прибыли, и в целом было подорвано доверие к рискованным инструментам.

Открытие Китая на фоне снижения заболеваемости COVID-19.

Постепенное снятие ковидных ограничений в конце 2022 г. помогло поддержать цены на нефть на уровне 80–85 долл. за баррель.

Как менялся портфель облигаций

В периоды напряжения на фондовых рынках эффективными часто оказываются инструменты с фиксированной доходностью. Облигации в 2022 г. стали единственным активом, который в среднем принёс положительную доходность.

Динамика Индекса облигаций федерального займа (RGBITR, синий) и Индекса корпоративных облигаций (RUCBITR, жёлтый)

Хотя корпоративные облигации считаются более рискованными по сравнению с государственными, они показали больший прирост и меньшие просадки в моменте. Оба инструмента одинаково реагировали на ключевые события. Но корпоративные облигации после сентября восстановились до прежних значений, а ОФЗ — нет.

Компании на российском рынке искали альтернативные способы получения средств при ограничении зарубежных инвестиций, сбоях поставок и повышении ключевых ставок. Одним из способов привлечь средства стали облигации. Спрос на них повысился как на защитный инструмент. При этом повышенная ключевая ставка вынуждала делать более привлекательную купонную доходность.

С апреля по сентябрь 2022 г. ОФЗ торговались выше корпоративных облигаций. В этот период происходило снижение ключевой ставки Банка России, а также росло доверие к тому, что по гособлигациям не будет допущен дефолт.

Инвестор, который в то время вложил деньги (100 тыс. руб.) в облигации, мог бы получить на счёте дополнительные 5–10 тыс. руб. в зависимости от набора бумаг. Облигационный портфель PRObonds ВДО за год прибавил примерно те же 10%, хотя до этого показывал лучшую доходность сравнительно с указанными индексами. Почти нормой на рынке стал дефолт по облигациям. Он достиг максимальных значений с 2012 г. В 2022 г. дефолт был допущен сразу 13 эмитентами разного уровня.

Совсем другая ситуация на рынке США. Там как десятилетние, так и двухлетние трежерис принесли значительную доходность.

Динамика гособлигаций на рынке США: жёлтый график — со сроком погашения в 10 лет, фиолетовый — в два года

Как менялся портфель из иностранных акций

Зарубежные фондовые биржи демонстрировали разные тенденции. Относительно выраженная корреляция наблюдалась между индексами американских бирж — Нью-Йоркской (NYSE) и технологическим индексом NASDAQ. Индекс Гонконгской биржи реагировал в основном на решения правительства Китая в области борьбы с коронавирусом и, как и другие зарубежные рынки, на изменения ключевой ставки ФРС США.

Динамика индексов основных зарубежных рынков: S&P 500, IXIC, HSI и FTSE 100

Из всех четырёх только индекс FTSE 100, который состоит из акций 100 крупнейших торгующихся на лондонской бирже компаний, показал прибыль к концу года. Индексы Нью-Йоркской биржи S&P 500, Гонконгской биржи HIS и NASDAQ IXIC ни разу не превысили пиковых значений начала года.

Несмотря на проблемы в стране, индекс главной фондовой биржи Великобритании показал позитивное значение по итогам года. Индекс Гонконгской биржи 28 октября достиг своих минимальных значений и просел более чем на 35%. Это произошло к концу XX съезда Коммунистической партии Китая. После этого события индекс пошёл в рост.

Среди иностранных акций ведущие позиции в портфелях частных инвесторов на начало 2022 г. занимали Alibaba (BABA), Tesla (TSLA), Apple (AAPL), Baidu (BIDU) и Microsoft (MSFT).

Посмотрим, как бы сложилась судьба портфеля, если бы инвестор в конце 2021 г. купил эти акции в равных долях по 20 тыс. руб., или по 266,2 долл. по курсу на 11 января 2022 г.

Динамика акций ведущих иностранных компаний из портфеля частного инвестора

Все акции к концу года оказались бы в минусе. Котировки акций Tesla снизились на 62,12%. От бумаг компании в последние месяцы активно избавлялся даже глава компании Илон Маск, занятый Twitter. На стоимость акций также повлияло снижение цен на электромобили. Лучший результат к концу года показала китайская Baidu. Стоимость акций компании сократилась всего на 4,22%. Это значит, что китайский рынок восстанавливается.

В среднем портфель инвестора, состоящий из этих акций, показал бы просадку в 20,8%. От 100 тыс. руб., или 1331 долл., осталось бы 73 194 руб. (по курсу на 11 января 2023 г.), или 1050 долл. При этом неизвестно, смог бы инвестор продать какие-то из этих акций на пике, так как разблокировка активов осуществлялась непоследовательно и частично.

Как менялся портфель из российских акций

Российский рынок в 2022 г. был не так волатилен, как зарубежные. В основном на его изменения влияли политические решения и события. Позитивное значение оказало постепенное снижение ставки Банка России, которое началось в апреле.

Индексы Мосбиржи

Динамика Индекса Мосбиржи (синий) и Индекса голубых фишек (оранжевый) практически не отличалась. Результат голубых фишек даже иногда оказывался хуже общих показателей рынка. Чуть лучше показатели у Индекса голубых фишек полной доходности (жёлтый). Из перечисленных активов лидирует Индекс акций нефти и газа полной доходности (голубой).

При этом начинался 2022 г. позитивно. Объём торгов акциями на Мосбирже на 100 млрд руб. превысил максимум 2021 г. Среди российских акций в портфеле частных инвесторов в январе 2022 г. были бумаги «Газпрома» (GAZP), «Сбербанка» (SBER), «Норникеля» (GMKN), «Лукойла» (LKOH) и «ВТБ» (VTBR).

Посмотрим, как повёл бы себя портфель из этих акций в равных долях — по 20 тыс. руб. на каждую.

Динамика акций ведущих пяти компаний из портфеля частного инвестора на начало 2022 г

«Норникель» (фиолетовый) изначально почти не пострадал от последствий февральских событий, а акции «Газпрома» (оранжевый) в июне достигли близких к началу года значений.

К концу года портфель из этих бумаг просел бы примерно на 43,8% — от изначальных 100 тыс. руб. до 52 200 руб. Если бы инвестор продал каждую бумагу на её максимальном значении с 24 марта, когда Мосбиржа снова начала работать, то в сумме он бы получил чуть более 80 тыс. руб.

«Сбербанк» (синий), минимальная просадка составила −34,7% — 13060 руб.

«Газпром» (оранжевый), с конца января 2021 г. прибавил 2,25% — 20450 руб.

«Норникель» (фиолетовый), минимальная просадка составила −2,2% — 19560 руб.

«Лукойл» (голубой), минимальная просадка составила −26,4% — 14720 руб.

«ВТБ» (жёлтый), минимальная просадка составила −44,75%— 12650 руб.

При этом даже в такой ситуации инвестор мог бы получить прибыль, вложившись в другие российские бумаги.

Компании, чьи акции выросли в 2022 г.

Так, «Иркут» (IRKT) получил заказ на более чем 150 самолётов. Акции компании «Лензолото» (LNZL) пользовались спросом на фоне интереса к золоту, а «Группа Позитив» (POSI) оказалась единственной на рынке кибербезопасности.

Чего ждать от 2023 года

Аналитики дают разные прогнозы о том, каких событий ожидать на российском фондовом рынке в 2023 г. Приведём несколько мнений.

Индекс Мобиржи продолжит боковой тренд и не превысит значение в 2800 пунктов. При этом с марта 2022 г. максимальное значение было 4 апреля — 2788 пунктов.

Подъём Индекса Мосбиржи возможен, если не будет новых потрясений в геополитике, на западных рынках не допустят рецессии и продолжит улучшаться ситуация в Китае.

Основной фактор роста — дивиденды. Если в течение года они будут выплачиваться, то Индекс Мосбиржи может показать рост в 50%.

С точки зрения некоторых аналитиков, российский рынок сейчас уязвим перед внешнеэкономическими и политическими событиями, но Индекс Мосбиржи всё же может подняться до 3090 пунктов.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter