Вопреки первоначальным опасениям, макроэкономическая ситуация в стране складывается значительно лучше. Уже во второй половине 2023 года ВВП России может вернуться на траекторию роста, а банковский сектор, традиционно чувствительный к цикличности, может стать одним из главных бенефициаров такого развития событий.

Сильные результаты Сбербанка в IV квартале 2022 года позволяют рассчитывать на то, что банк решил основные проблемы и вернулся на траекторию роста. Это подтверждается решением Наблюдательного совета Сбербанка рекомендовать выплату дивидендов по итогам 2022 г. в размере 565 млрд руб. или 25 руб. на акцию.

Тикер: SBER, SBERP

Рекомендация: «Покупать»

Риск: Умеренный

Целевая цена (АО / АП): 245 / 245 руб.

Потенциал роста: 21,2%

Инвестиционный горизонт: 12 месяцев

Главное о компании

ПАО «Сбербанк» — крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов, предлагающий весь спектр инвестиционно-банковских услуг. По размеру совокупных активов Сбербанк кратно превосходит ближайших конкурентов. На долю Сбербанка приходится более 40% вкладов населения и розничных кредитов и почти каждый третий кредит юридическим лицам.

Сегодня клиентами розничного бизнеса Сбербанка являются 106,7 млн активных пользователей. За 2022 год эта цифра увеличилась на 2,8%. Количество активных корпоративных клиентов насчитывает 3,0 млн, также прибавив за год около 3%. Сбербанк является безусловным лидером в сегменте ипотеки: на него приходится 53,8% общего объёма ипотечного кредитования в РФ.

Контролирующим акционером «Сбера» является Российская Федерация в лице Министерства финансов, владеющая 52,32% голосующих акций банка.

Финансовые результаты

Прошедший 2022 год в силу известных геополитических событий и последовавших западных санкций оказался непростым для российской экономики и её финансовой системы. Повышенная волатильность валютных курсов, заморозка зарубежных активов и переоценка макроэкономических рисков стали причиной формирования дополнительных резервов, что оказало негативное давление на прибыль и капитал российских банков. При этом Банк России ввёл запрет на раскрытие регулярной отчётности для отечественных финансовых институтов, что существенно осложнило анализ их фактического положения. Впрочем, начиная с октября Сбербанк возобновил публикацию сокращённых результатов по РСБУ на ежемесячной основе. И опубликованные данные вызвали у инвесторов изрядный оптимизм. Во всяком случае стало понятно, что уже к концу 2022 года спрос на банковские продукты в целом восстановился, тогда как менеджмент Сбербанка хорошо справляется с контролем над расходами даже в сложные времена.

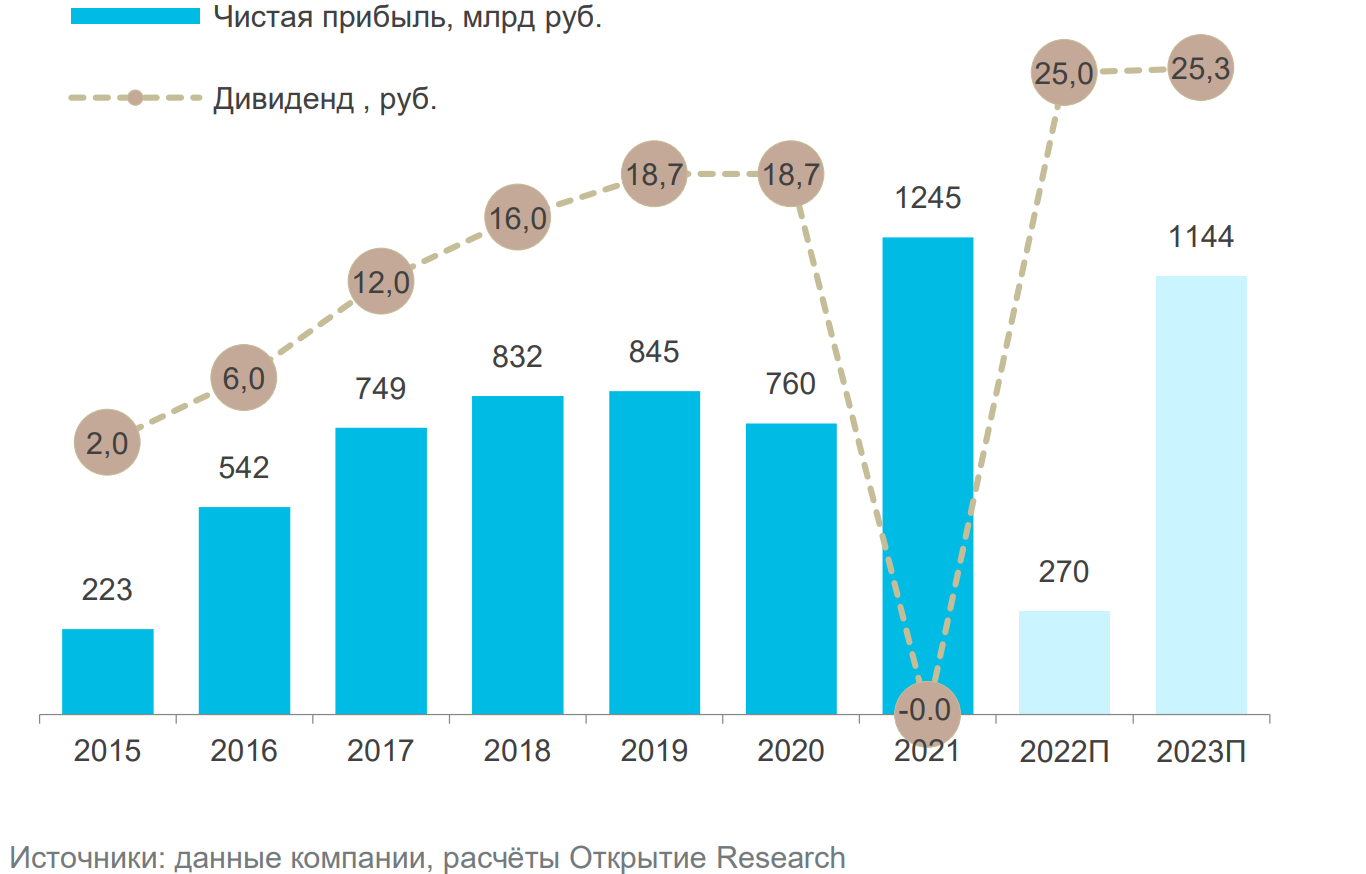

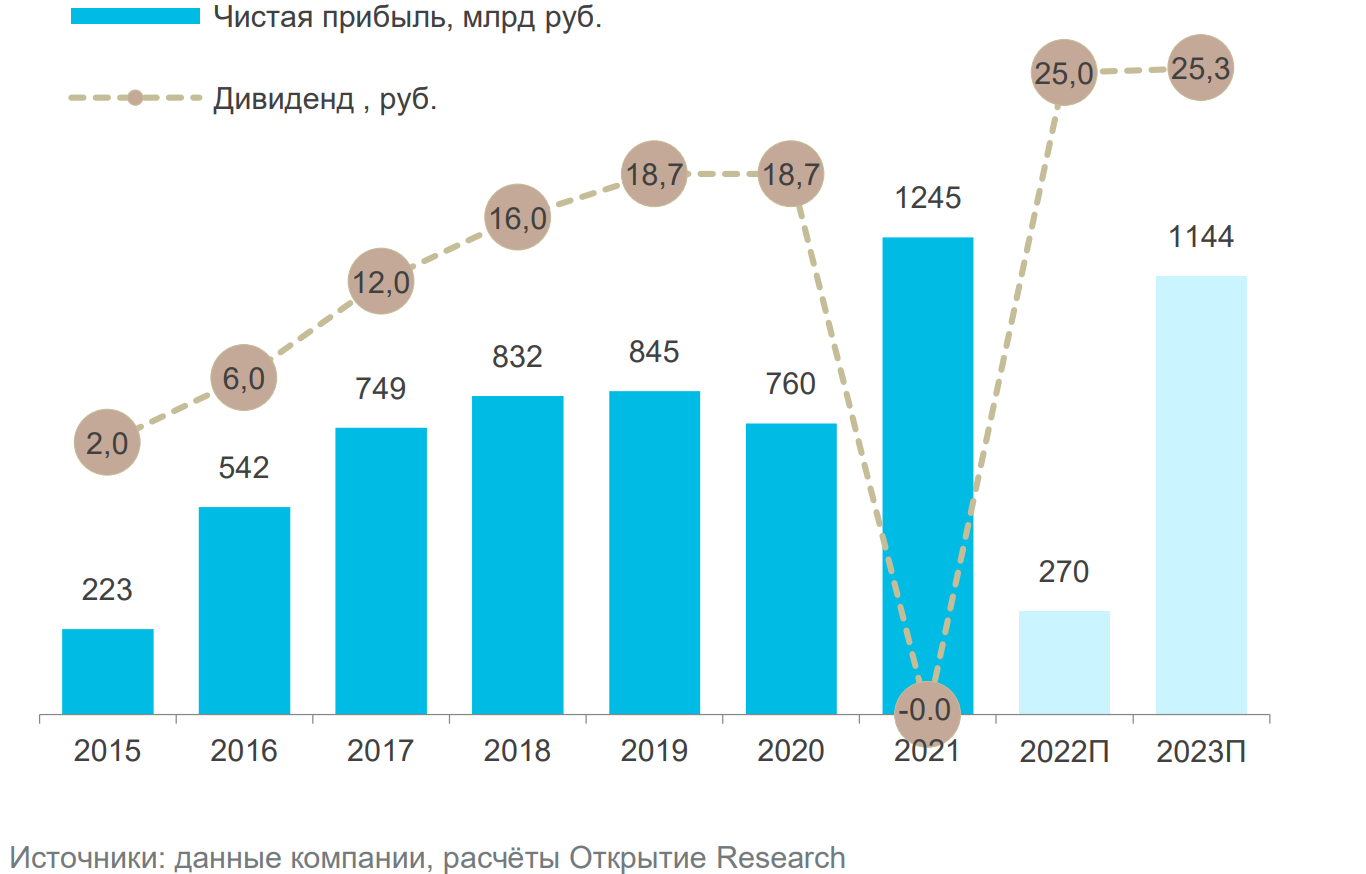

Согласно отчёту по МСФО, чистая прибыль «Сбера» за 2022 г. составила 270,5 млрд руб., что оказалось на 78,3% меньше в годовом сопоставлении. Впрочем, данный результат можно считать более чем удовлетворительным, учитывая все сложности, с которыми пришлось столкнуться «Сберу» в первой половине года. Основные источники доходов показали положительный рост. Чистые процентные доходы увеличились на 6,6%, до 1874,8 млрд руб., а чистые комиссионные доходы выросли на 15,4%, до 697,1 млрд руб.

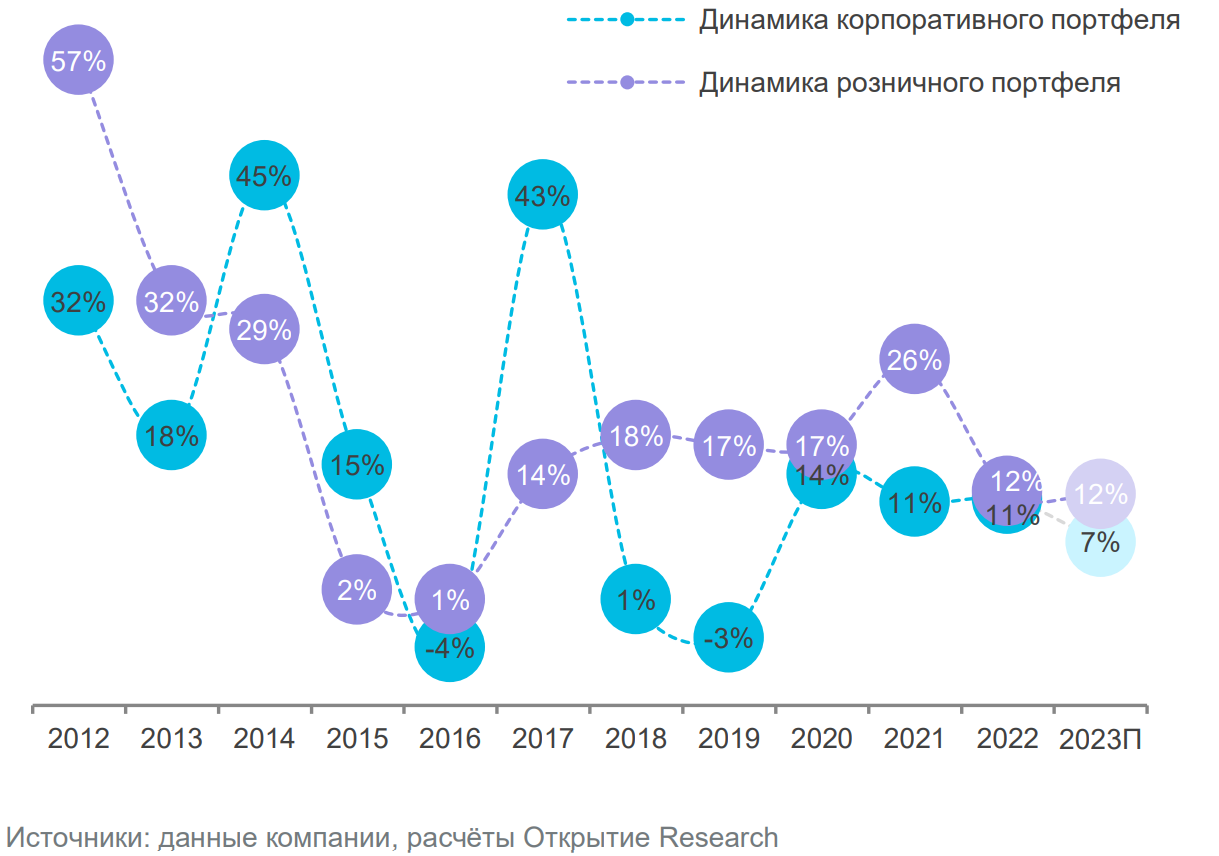

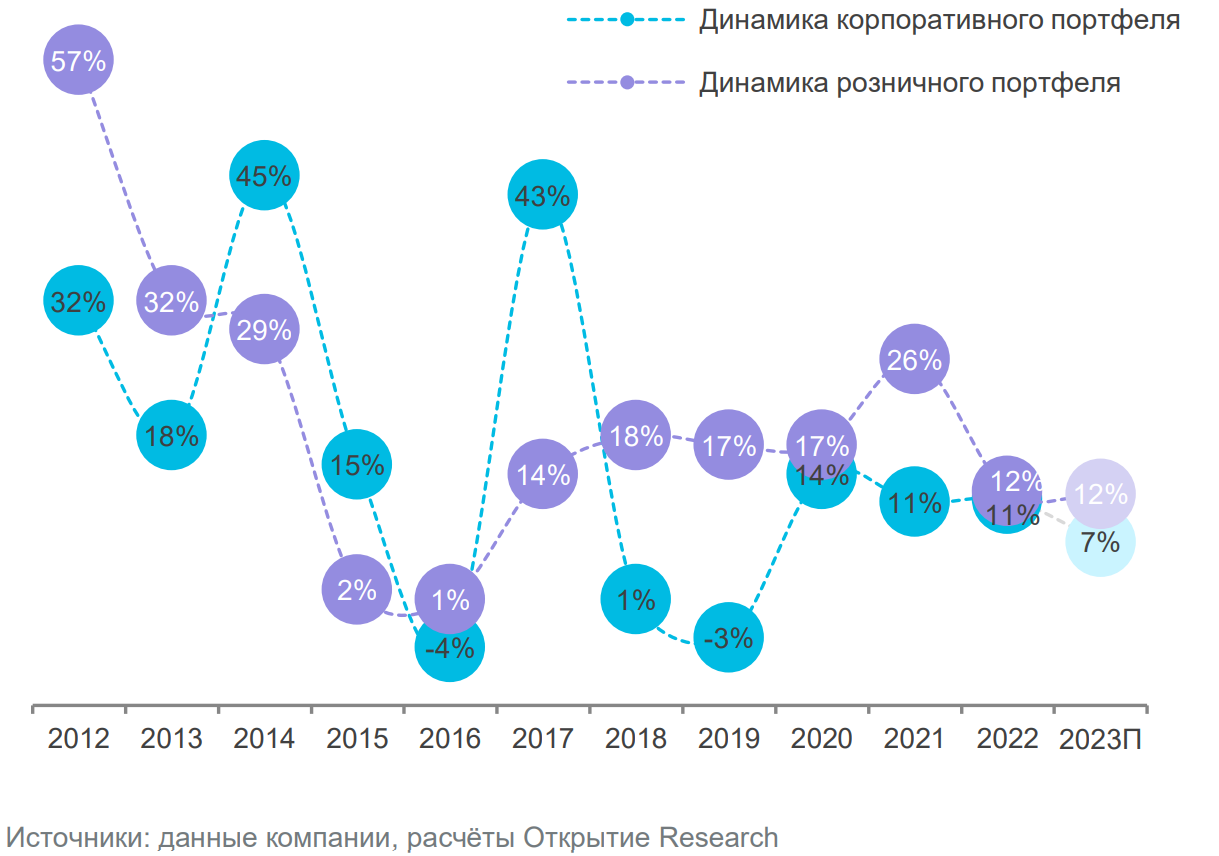

Кредитный портфель Сбербанка за 2022 г. увеличился на 11,7%, до 31 млрд руб. При этом кредиты частным лицам росли быстрее — на 12,2%, до 12,4 трлн руб. Основным драйвером здесь стал спрос на ипотеку, благодаря чему портфель жилищных кредитов увеличился за год на 17,7%, до 7,5 трлн руб. Корпоративный кредитный портфель также показал хороший прирост в размере 11,4% — до 18,6 трлн руб. Средства физических лиц за год увеличились на 7,4%, до 18,5 трлн руб. Средства юридических лиц выросли на 17%, до 11,4 трлн руб.

При этом банк сообщил, что выполняет все требования по нормативам достаточности капитала, не прибегая к послаблениям, одобренным регулятором. Так, уровень достаточности капитала «Сбера» по МСФО по итогам 2022 года составил 14,8%, а объём собственных средств вырос за год на 3%, до 5,8 трлн руб. Вдобавок в текущем году банк ожидает снижения стоимости риска с 1,9% до исторически приемлемых уровней до 1,0–1,3%.

Сильное начало 2023 года (за январь — февраль «Сбер» уже заработал 225 млрд руб. по РПБУ) и высокая финансовая устойчивость Сбербанка позволили Наблюдательному совету рекомендовать выплату дивидендов за прошедший год в размере 565 млрд руб., или 25 руб. на акцию каждого типа. Это стало очень приятным сюрпризом для рынка, поскольку сумма рекомендованных дивидендов оказалась более чем в два раза выше годовой прибыли за 2022 г.

Инвестиционные тезисы

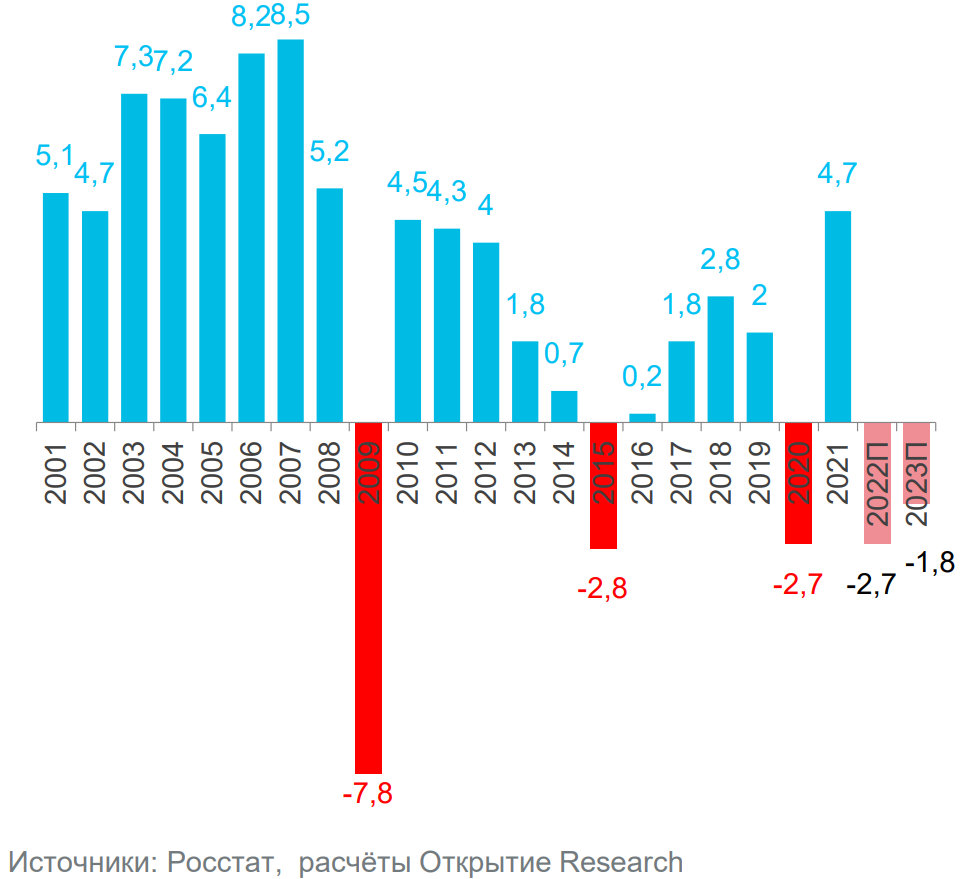

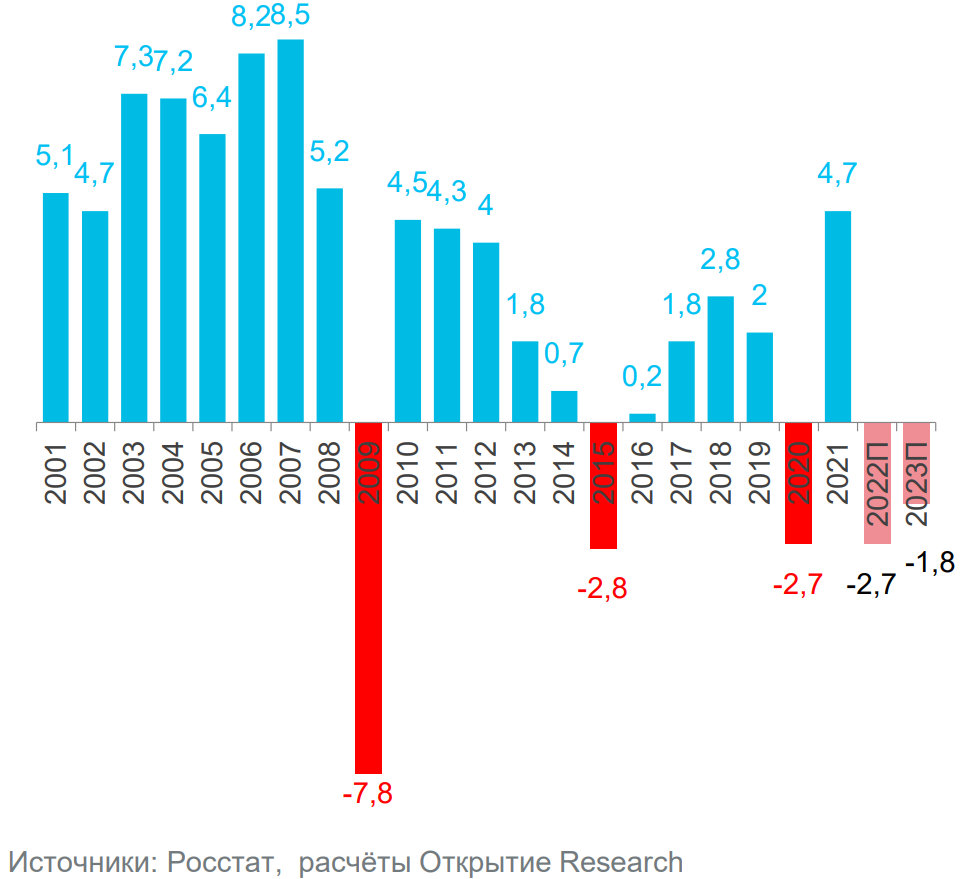

Стабилизация экономики. Макроэкономическая ситуация в стране к концу 2022 года стабилизировалась. И хотя по итогам всего года ВВП продемонстрировал падение в пределах 3%, данная динамика оказалась существенно лучше первоначальных ожиданий, когда многие опасались обвала более чем на 10%. Более того, уже во второй половине 2023 года экономика страны может вернуться пусть к скромному, но росту. В частности, об этом в январе заявил МВФ, повысив прогноз по динамике ВВП РФ на 2023 год с -2,3% до +0.3%. Очевидно, что банковский сектор, зависящий от цикличности экономики, станет одним из главных бенефициаров этой истории.

Динамика ВВП РФ,%

Восстановление кредитования и рост финансовых показателей. На фоне стабилизации экономической ситуации мы ждём дальнейшей экспансии кредитного портфеля Сбербанка в 2023 году. При этом рынок жилищного кредитования вновь может стать одним из главных драйверов увеличения объёмов розничных займов. Корпоративный кредитный портфель также имеет хорошие перспективы роста на фоне ожидаемого увеличения инвестиционной активности в РФ. В условиях нормализации стоимости риска и роста комиссионных доходов мы ждём восстановления ROE и кратного роста чистой прибыли в текущем году.

Возвращение к дивидендным выплатам. Сбербанк уже порадовал рынок неожиданно высокими дивидендами за 2022 год, тогда как будущие выплаты могут быть как минимум не хуже. Уже по итогам 2023 года чистая прибыль банка может приблизиться к докризисным 1,2 трлн руб. и, при сохранении макроэкономической стабильности в России, продолжить рост и в дальнейшем. Данный сценарий выглядит реалистично, и потому акции банка сегодня разумно рассматривать как привлекательную «дивидендную историю».

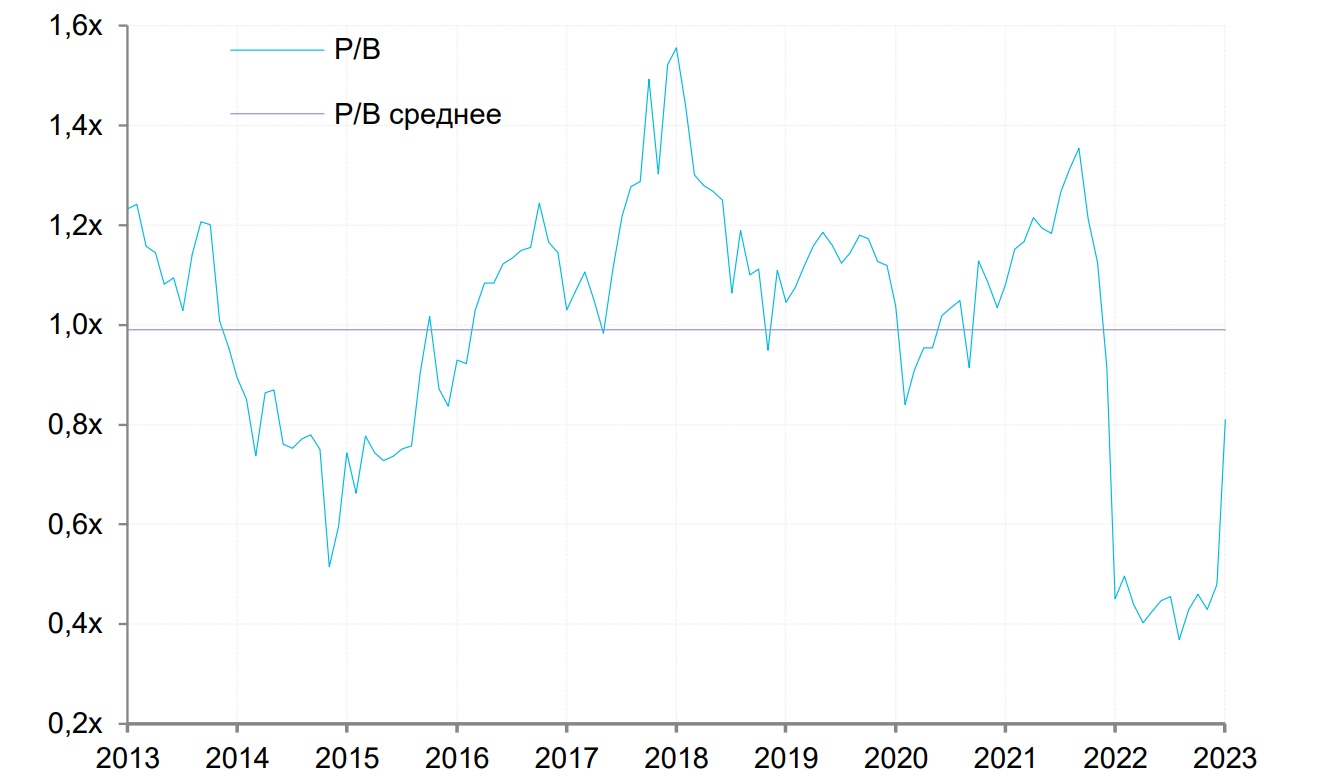

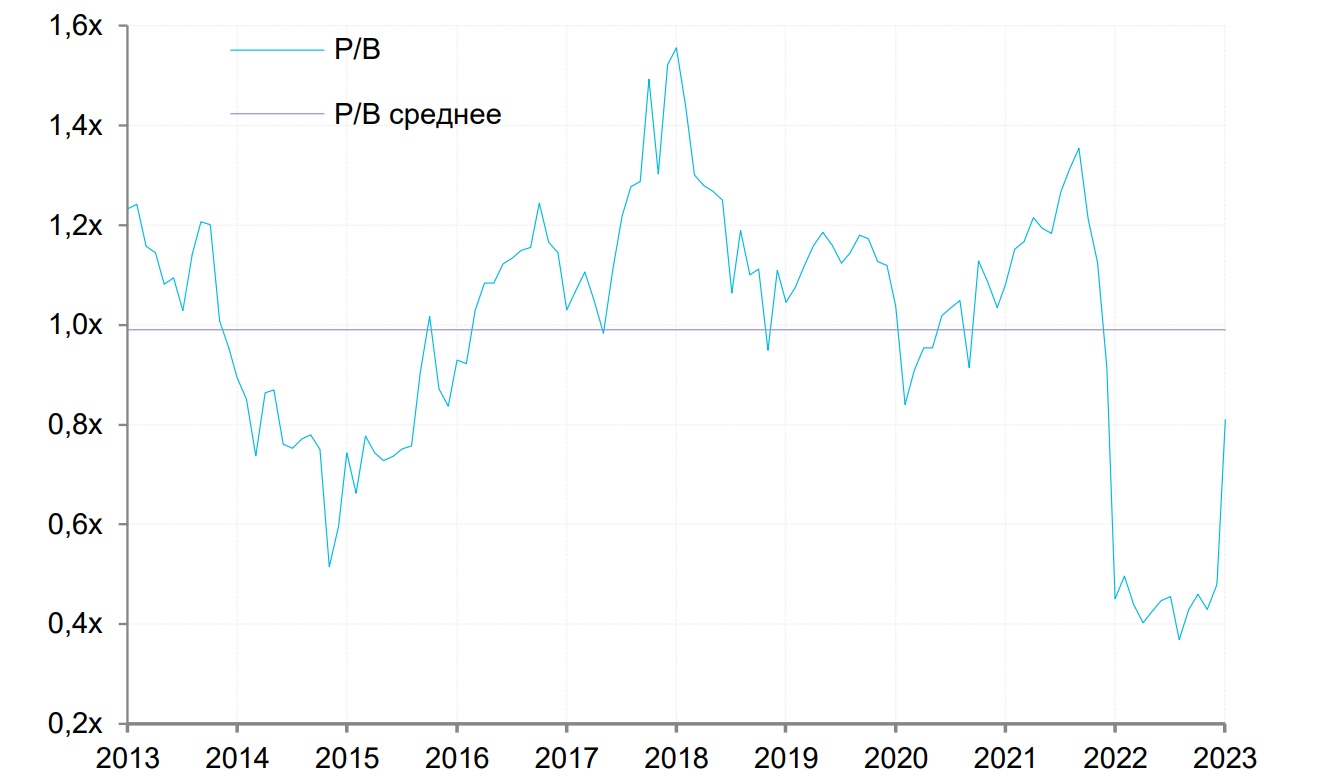

Невысокая фундаментальная оценка. На фоне сильного падения рыночной стоимости сегодня коэффициент P/B для Сбербанка находится ниже среднего значения за последние 10 лет. Его текущее значение в районе 0,80х подразумевает сохранение потенциала роста капитализации, учитывая среднее историческое значение данного показателя для Сбербанка на уровне 1,0х.

Оценка стоимости

Для оценки стоимости Сбербанка используем два метода: модель дисконтирования дивидендов и сравнительный анализ по мультипликатору P/B.

В рамках дивидендной модели мы закладываем темпы прироста кредитного портфеля в период 2023–2026 гг. в размере 9% с последующим снижением до терминального значения на уровне 6%, соответствующего прогнозным значениям роста номинального ВВП. При этом ожидаем возвращение стоимости риска к исторической норме в размере 1%. Мы также ожидаем рост операционных расходов в 2023 году на 15% после их сокращения в 2022 г. Прочие операционные значения и их динамику закладываем в рамках исторических параметров. Требуемую норму доходности, согласно расчётам, полагаем равной 16%. При таких вводных мы получаем справедливую стоимость в размере 237 руб. за акцию.

При использовании сравнительного анализа мы опираемся на возврат мультипликатора P/B к 10-летней исторической норме в размере 1,0x, что подразумевает справедливую стоимость в размере 253 руб.

В предположении, что между «префами» и «обычкой» будет сохранятся паритет, как и наблюдалось в последнее время, итоговая равновзвешенная оценка получается равной 245 руб. за акцию каждого типа. Это подразумевает потенциал роста в размере 21,2% к текущим котировкам и соответствует рекомендации «Покупать».

Риски

Усугубление геополитических рисков и затягивание сроков проведения СВО в перспективе может оказать негативное воздействие на российский фондовый рынок в целом и акции Сбербанка в частности.

Снижение платёжеспособного спроса населения на фоне затяжной рецессии с последующим сокращением реальных доходов может негативно сказаться на темпах роста и качестве кредитного портфеля Сбербанка, что негативно отразится на его прибыли и, как следствие, дивидендах.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Сильные результаты Сбербанка в IV квартале 2022 года позволяют рассчитывать на то, что банк решил основные проблемы и вернулся на траекторию роста. Это подтверждается решением Наблюдательного совета Сбербанка рекомендовать выплату дивидендов по итогам 2022 г. в размере 565 млрд руб. или 25 руб. на акцию.

Тикер: SBER, SBERP

Рекомендация: «Покупать»

Риск: Умеренный

Целевая цена (АО / АП): 245 / 245 руб.

Потенциал роста: 21,2%

Инвестиционный горизонт: 12 месяцев

Главное о компании

ПАО «Сбербанк» — крупнейший банк в России, Центральной и Восточной Европе, один из ведущих международных финансовых институтов, предлагающий весь спектр инвестиционно-банковских услуг. По размеру совокупных активов Сбербанк кратно превосходит ближайших конкурентов. На долю Сбербанка приходится более 40% вкладов населения и розничных кредитов и почти каждый третий кредит юридическим лицам.

Сегодня клиентами розничного бизнеса Сбербанка являются 106,7 млн активных пользователей. За 2022 год эта цифра увеличилась на 2,8%. Количество активных корпоративных клиентов насчитывает 3,0 млн, также прибавив за год около 3%. Сбербанк является безусловным лидером в сегменте ипотеки: на него приходится 53,8% общего объёма ипотечного кредитования в РФ.

Контролирующим акционером «Сбера» является Российская Федерация в лице Министерства финансов, владеющая 52,32% голосующих акций банка.

Финансовые результаты

Прошедший 2022 год в силу известных геополитических событий и последовавших западных санкций оказался непростым для российской экономики и её финансовой системы. Повышенная волатильность валютных курсов, заморозка зарубежных активов и переоценка макроэкономических рисков стали причиной формирования дополнительных резервов, что оказало негативное давление на прибыль и капитал российских банков. При этом Банк России ввёл запрет на раскрытие регулярной отчётности для отечественных финансовых институтов, что существенно осложнило анализ их фактического положения. Впрочем, начиная с октября Сбербанк возобновил публикацию сокращённых результатов по РСБУ на ежемесячной основе. И опубликованные данные вызвали у инвесторов изрядный оптимизм. Во всяком случае стало понятно, что уже к концу 2022 года спрос на банковские продукты в целом восстановился, тогда как менеджмент Сбербанка хорошо справляется с контролем над расходами даже в сложные времена.

Согласно отчёту по МСФО, чистая прибыль «Сбера» за 2022 г. составила 270,5 млрд руб., что оказалось на 78,3% меньше в годовом сопоставлении. Впрочем, данный результат можно считать более чем удовлетворительным, учитывая все сложности, с которыми пришлось столкнуться «Сберу» в первой половине года. Основные источники доходов показали положительный рост. Чистые процентные доходы увеличились на 6,6%, до 1874,8 млрд руб., а чистые комиссионные доходы выросли на 15,4%, до 697,1 млрд руб.

Кредитный портфель Сбербанка за 2022 г. увеличился на 11,7%, до 31 млрд руб. При этом кредиты частным лицам росли быстрее — на 12,2%, до 12,4 трлн руб. Основным драйвером здесь стал спрос на ипотеку, благодаря чему портфель жилищных кредитов увеличился за год на 17,7%, до 7,5 трлн руб. Корпоративный кредитный портфель также показал хороший прирост в размере 11,4% — до 18,6 трлн руб. Средства физических лиц за год увеличились на 7,4%, до 18,5 трлн руб. Средства юридических лиц выросли на 17%, до 11,4 трлн руб.

При этом банк сообщил, что выполняет все требования по нормативам достаточности капитала, не прибегая к послаблениям, одобренным регулятором. Так, уровень достаточности капитала «Сбера» по МСФО по итогам 2022 года составил 14,8%, а объём собственных средств вырос за год на 3%, до 5,8 трлн руб. Вдобавок в текущем году банк ожидает снижения стоимости риска с 1,9% до исторически приемлемых уровней до 1,0–1,3%.

Сильное начало 2023 года (за январь — февраль «Сбер» уже заработал 225 млрд руб. по РПБУ) и высокая финансовая устойчивость Сбербанка позволили Наблюдательному совету рекомендовать выплату дивидендов за прошедший год в размере 565 млрд руб., или 25 руб. на акцию каждого типа. Это стало очень приятным сюрпризом для рынка, поскольку сумма рекомендованных дивидендов оказалась более чем в два раза выше годовой прибыли за 2022 г.

Инвестиционные тезисы

Стабилизация экономики. Макроэкономическая ситуация в стране к концу 2022 года стабилизировалась. И хотя по итогам всего года ВВП продемонстрировал падение в пределах 3%, данная динамика оказалась существенно лучше первоначальных ожиданий, когда многие опасались обвала более чем на 10%. Более того, уже во второй половине 2023 года экономика страны может вернуться пусть к скромному, но росту. В частности, об этом в январе заявил МВФ, повысив прогноз по динамике ВВП РФ на 2023 год с -2,3% до +0.3%. Очевидно, что банковский сектор, зависящий от цикличности экономики, станет одним из главных бенефициаров этой истории.

Динамика ВВП РФ,%

Восстановление кредитования и рост финансовых показателей. На фоне стабилизации экономической ситуации мы ждём дальнейшей экспансии кредитного портфеля Сбербанка в 2023 году. При этом рынок жилищного кредитования вновь может стать одним из главных драйверов увеличения объёмов розничных займов. Корпоративный кредитный портфель также имеет хорошие перспективы роста на фоне ожидаемого увеличения инвестиционной активности в РФ. В условиях нормализации стоимости риска и роста комиссионных доходов мы ждём восстановления ROE и кратного роста чистой прибыли в текущем году.

Возвращение к дивидендным выплатам. Сбербанк уже порадовал рынок неожиданно высокими дивидендами за 2022 год, тогда как будущие выплаты могут быть как минимум не хуже. Уже по итогам 2023 года чистая прибыль банка может приблизиться к докризисным 1,2 трлн руб. и, при сохранении макроэкономической стабильности в России, продолжить рост и в дальнейшем. Данный сценарий выглядит реалистично, и потому акции банка сегодня разумно рассматривать как привлекательную «дивидендную историю».

Невысокая фундаментальная оценка. На фоне сильного падения рыночной стоимости сегодня коэффициент P/B для Сбербанка находится ниже среднего значения за последние 10 лет. Его текущее значение в районе 0,80х подразумевает сохранение потенциала роста капитализации, учитывая среднее историческое значение данного показателя для Сбербанка на уровне 1,0х.

Оценка стоимости

Для оценки стоимости Сбербанка используем два метода: модель дисконтирования дивидендов и сравнительный анализ по мультипликатору P/B.

В рамках дивидендной модели мы закладываем темпы прироста кредитного портфеля в период 2023–2026 гг. в размере 9% с последующим снижением до терминального значения на уровне 6%, соответствующего прогнозным значениям роста номинального ВВП. При этом ожидаем возвращение стоимости риска к исторической норме в размере 1%. Мы также ожидаем рост операционных расходов в 2023 году на 15% после их сокращения в 2022 г. Прочие операционные значения и их динамику закладываем в рамках исторических параметров. Требуемую норму доходности, согласно расчётам, полагаем равной 16%. При таких вводных мы получаем справедливую стоимость в размере 237 руб. за акцию.

При использовании сравнительного анализа мы опираемся на возврат мультипликатора P/B к 10-летней исторической норме в размере 1,0x, что подразумевает справедливую стоимость в размере 253 руб.

В предположении, что между «префами» и «обычкой» будет сохранятся паритет, как и наблюдалось в последнее время, итоговая равновзвешенная оценка получается равной 245 руб. за акцию каждого типа. Это подразумевает потенциал роста в размере 21,2% к текущим котировкам и соответствует рекомендации «Покупать».

Риски

Усугубление геополитических рисков и затягивание сроков проведения СВО в перспективе может оказать негативное воздействие на российский фондовый рынок в целом и акции Сбербанка в частности.

Снижение платёжеспособного спроса населения на фоне затяжной рецессии с последующим сокращением реальных доходов может негативно сказаться на темпах роста и качестве кредитного портфеля Сбербанка, что негативно отразится на его прибыли и, как следствие, дивидендах.

http://open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter