1 июля 2010 Vox

Уроки классического золотого стандарта.

Кризис еврозоны привел к перспективе распада еврозоны. Ниже приводится свидетельство из эры золотого стандарта (1870-1913), в котором утверждается, что даже в этом случае инвесторы сомневаются в кредитоспособности развивающихся стран, придерживающихся жесткой привязки валюты. Результатом становятся более высокие премии за риски по суверенному долгу.

На момент утверждения единой валюты для большей части Европы, многие законодатели понимали, что выход из евро будет не только политически сложным, но также и нежелательным в том смысле, что жесткая привязка дает больше преимуществ, чем недостатков. Однако недавний рост суверенных спредов и перспектив дефолта в некоторых странах еврозоны подтвердили мнение о том, что страны с высокой задолженностью вроде Греции могут покинуть евро. И все это даже несмотря на многолетние предупреждения экономистов о том, что экономические последствия будут катастрофическими.

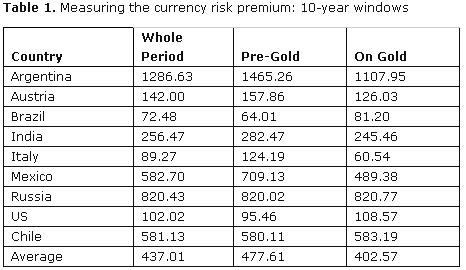

Мы разработали простую модель ожидаемых валютных курсов, которые используем для сопоставления ожидаемой девальвации с фактическим движением валютных курсов. Такое сравнение было возможно во время нашего отчетного периода, так как многие страны выпустили золото, серебро и бумажную валюту, включая Аргентину, Австрию, Индию, Мексику и Россию. Аргентина, например, даже приняла Закон обращения 1899 года, в котором предусмотрено, что бумажные песо могут быть конвертированы только в золотые песо за 120% премию.

Наш анализ показывает, что страховая премия по обменным курсам бумажной валюты аналогична величине ожидаемой нормы амортизации, рассчитываемой с разницей в процентных ставках между бумажной валютой и золотом.

Возможно, выйти из евро сложнее, чем отказаться от золотого стандарта, наличие больших премий в странах, принявших золотой стандарт говорит о том, что финансовые рынки, принявшие его, считают, что жесткая привязка не в полной мере заслуживает доверия. Как показывают наши расчеты, инвесторы по-прежнему считают девальвацию и отказ от золотого стандарта вероятным событием на развивающихся рынках.

How durable is the hard peg of the euro? VoxEu

http://www.vox.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Кризис еврозоны привел к перспективе распада еврозоны. Ниже приводится свидетельство из эры золотого стандарта (1870-1913), в котором утверждается, что даже в этом случае инвесторы сомневаются в кредитоспособности развивающихся стран, придерживающихся жесткой привязки валюты. Результатом становятся более высокие премии за риски по суверенному долгу.

На момент утверждения единой валюты для большей части Европы, многие законодатели понимали, что выход из евро будет не только политически сложным, но также и нежелательным в том смысле, что жесткая привязка дает больше преимуществ, чем недостатков. Однако недавний рост суверенных спредов и перспектив дефолта в некоторых странах еврозоны подтвердили мнение о том, что страны с высокой задолженностью вроде Греции могут покинуть евро. И все это даже несмотря на многолетние предупреждения экономистов о том, что экономические последствия будут катастрофическими.

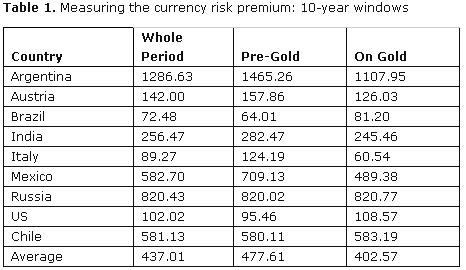

Мы разработали простую модель ожидаемых валютных курсов, которые используем для сопоставления ожидаемой девальвации с фактическим движением валютных курсов. Такое сравнение было возможно во время нашего отчетного периода, так как многие страны выпустили золото, серебро и бумажную валюту, включая Аргентину, Австрию, Индию, Мексику и Россию. Аргентина, например, даже приняла Закон обращения 1899 года, в котором предусмотрено, что бумажные песо могут быть конвертированы только в золотые песо за 120% премию.

Наш анализ показывает, что страховая премия по обменным курсам бумажной валюты аналогична величине ожидаемой нормы амортизации, рассчитываемой с разницей в процентных ставках между бумажной валютой и золотом.

Возможно, выйти из евро сложнее, чем отказаться от золотого стандарта, наличие больших премий в странах, принявших золотой стандарт говорит о том, что финансовые рынки, принявшие его, считают, что жесткая привязка не в полной мере заслуживает доверия. Как показывают наши расчеты, инвесторы по-прежнему считают девальвацию и отказ от золотого стандарта вероятным событием на развивающихся рынках.

How durable is the hard peg of the euro? VoxEu

http://www.vox.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter