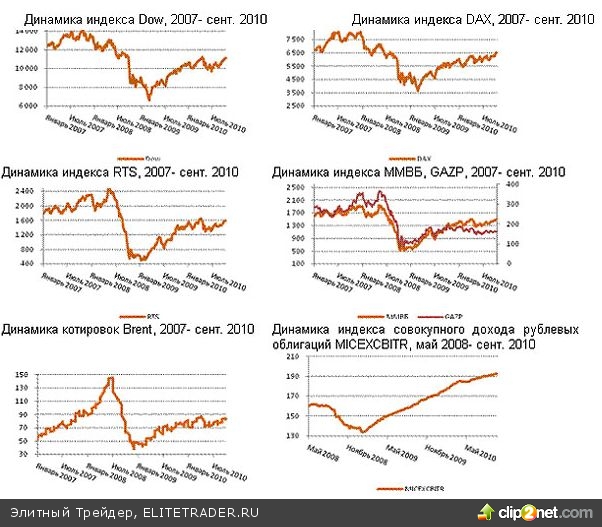

Очередной раунд количественного смягчения практически не подвергается сомнению, однако остаются сомнения по поводу объема программы. На наш взгляд, исходя из восстановления фондовых площадок в развитых странах и низкого уровня ставок по долгам программа вряд ли будет щедрой. При этом сохраняющиеся проблемы в мировой экономике не позволят регуляторам сокращать стимулирование в среднесрочной перспективе. ФРС беспокоит дефляция и высокий уровень безработицы. Игроки ожидают, что объем выкупа гособлигаций в США с целью сохранения ставок на низком уровне составит от 0,5 млрд. до 1,2 млрд. долл. Потенциально возможные проблемы госдолга в европейских странах в условиях умеренной инфляции и неплохих текущих макроэкономических данных не дают поводов для серьезного пересмотра проводимой ЕЦБ политики.

Вместе с тем, наверняка смягчение затронет в большей степени сырьевые рынки, чем реальный сектор. Основным претендентом на поддержку, похоже, станет, рынок нефти, демонстрировавший завидную стабильность в течение последнего года, балансируя внутри коридора 70-80 долл. по Brent. Мы не исключаем, что нефтяные котировки могут показать 90-100 долл. за баррель.

Однако, с точки зрения российского рынка акций, высокие нефтяные котировки означают более высокие денежные потоки российских компаний, и не только нефтегазового сектора, а также через низкие ставки суверенных евробондов способствуют повышению оценок стоимости компаний по DCF-моделям.

Экспортные цены на газ следуют за ценами на нефть с лагом 6-9 мес., соответственно, интересны акции Газпрома, принимая во внимание льготный налоговый режим холдинга по сравнению с нефтяными компаниями и дешевизну на основе мультипликаторов. Кроме того, на фоне низких ставок на долговом рынке привлекательны акции с высокой дивидендной доходностью. Мы отмечаем акции ТНК-ВР Холдинга, так, по итогам 9М10 г. дивидендная доходность составила 12% по обыкновенным акциям и 14% по привилегированным (реестр акционеров закрыт 12 октября), привилегированные акции Сургутнефтегаза.

С точки зрения рынка рублевых облигаций, учитывая высокий уровень ликвидности в банковской системе, рынок останется довольно привлекательным для крупных российских компаний, в течение текущего года продолжавших успешно "стерилизовать" за счет размещений избыточную ликвидность на рынке. Однако в условиях роста инфляционных ожиданий приверженцы консервативной инвестиционной стратегии рискуют как в предыдущие годы вновь оказаться на территории отрицательных реальных ставок, что в итоге поднимет спрос и снизит ставки по размещаемым бумагам качественных эмитентов 3 эшелона. В текущем году инфляция, по нашим оценкам, составит чуть выше 8%, в 2011 г. 8,5%-9%. Средневзвешенная доходность бумаг эмитентов 3 эшелона составляет порядка 11% годовых, к концу года спред к бумагам 1-2 эшелонов, по нашим оценкам, может снизиться не менее чем на 100-150 б.п. с текущих 400 б.п

http://elitetrader.ru/uploads/posts/2011-07/1311025337_logo_rus.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

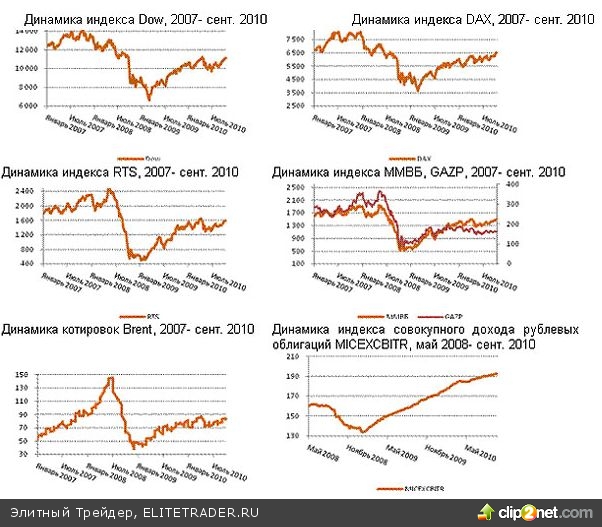

Вместе с тем, наверняка смягчение затронет в большей степени сырьевые рынки, чем реальный сектор. Основным претендентом на поддержку, похоже, станет, рынок нефти, демонстрировавший завидную стабильность в течение последнего года, балансируя внутри коридора 70-80 долл. по Brent. Мы не исключаем, что нефтяные котировки могут показать 90-100 долл. за баррель.

Однако, с точки зрения российского рынка акций, высокие нефтяные котировки означают более высокие денежные потоки российских компаний, и не только нефтегазового сектора, а также через низкие ставки суверенных евробондов способствуют повышению оценок стоимости компаний по DCF-моделям.

Экспортные цены на газ следуют за ценами на нефть с лагом 6-9 мес., соответственно, интересны акции Газпрома, принимая во внимание льготный налоговый режим холдинга по сравнению с нефтяными компаниями и дешевизну на основе мультипликаторов. Кроме того, на фоне низких ставок на долговом рынке привлекательны акции с высокой дивидендной доходностью. Мы отмечаем акции ТНК-ВР Холдинга, так, по итогам 9М10 г. дивидендная доходность составила 12% по обыкновенным акциям и 14% по привилегированным (реестр акционеров закрыт 12 октября), привилегированные акции Сургутнефтегаза.

С точки зрения рынка рублевых облигаций, учитывая высокий уровень ликвидности в банковской системе, рынок останется довольно привлекательным для крупных российских компаний, в течение текущего года продолжавших успешно "стерилизовать" за счет размещений избыточную ликвидность на рынке. Однако в условиях роста инфляционных ожиданий приверженцы консервативной инвестиционной стратегии рискуют как в предыдущие годы вновь оказаться на территории отрицательных реальных ставок, что в итоге поднимет спрос и снизит ставки по размещаемым бумагам качественных эмитентов 3 эшелона. В текущем году инфляция, по нашим оценкам, составит чуть выше 8%, в 2011 г. 8,5%-9%. Средневзвешенная доходность бумаг эмитентов 3 эшелона составляет порядка 11% годовых, к концу года спред к бумагам 1-2 эшелонов, по нашим оценкам, может снизиться не менее чем на 100-150 б.п. с текущих 400 б.п

http://elitetrader.ru/uploads/posts/2011-07/1311025337_logo_rus.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter