Для чего нужны удобрения?

Население земли в декабре 2012г. перевалило за 7 млрд. человек, увеличиваясь в последние 30 лет со средними темпами роста 1,4% в год. Несмотря на некоторое замедление темпов роста популяции в последние 15-20 лет ввиду внедренных в ряде стран программ по ограничению рождаемости, мы считаем, что рост населения в ближайшие годы продолжится (хотя и более медленными темпами, чем раньше), что в итоге выльется в увеличение спроса на продукты питания. Учитывая, что потенциал увеличения предложения на этом рынке ограничен в связи с недостаточным количеством посевных площадей, возникает потребность повысить урожайность с условного гектара, для чего и применяются минеральные удобрения. Мировое производство и потребление зерновых культур выросло за последние 15 лет на 30% (см. график слева), вследствие чего наблюдается и достаточно стабильный рост спроса на основные типы удобрений, хотя объем потребления их на душу населения и остается неизменным

Цены на удобрения определяются ожидаемыми ценами реализации с/х продукции

В целом глобальный рынок удобрений характеризуется повышенной волатильностью, поскольку во многом зависит от спроса со стороны производителей сельскохозяйственной продукции, которые планируют закупки исходя из предполагаемых объемов посевных площадей, а они, в свою очередь, зависят от ожидаемых цен реализации, т.к. напрямую определяют предполагаемую выручку производителей. Даже незначительное изменение цен на основные сельскохозяйственные культуры, такие как кукуруза, пшеница или соевые бобы, может серьезно повлиять на ожидаемую прибыль и, как следствие, спрос со стороны фермеров

Цены на основные зерновые культуры находятся на привлекательном для фермеров уровне

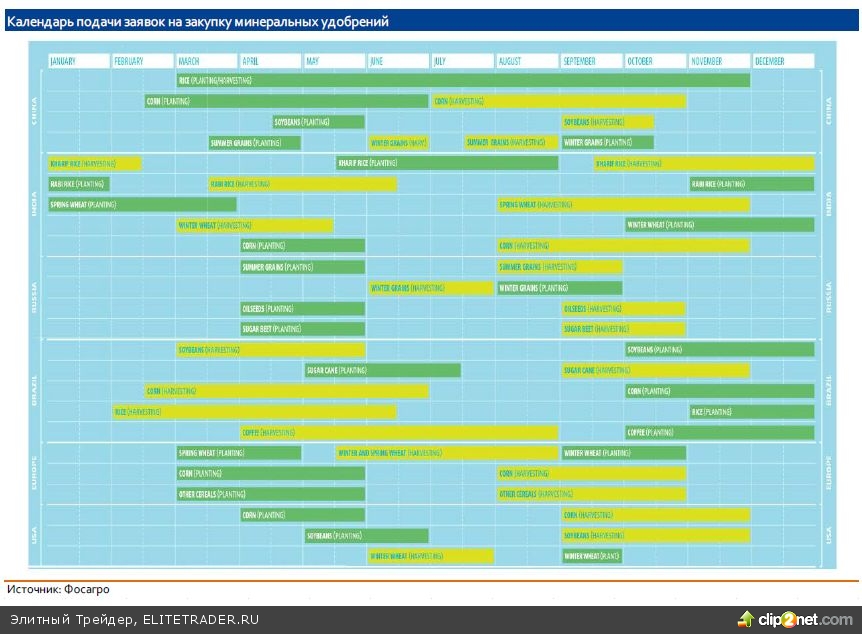

В настоящий момент, цены на основные зерновые культуры несколько отступили от своих прошлогодних пиков, которые были спровоцированы засухой в США, однако цены по-прежнему находятся на привлекательном для фермеров уровне и значительно выше средних показателей за последние 5 лет. В этой связи мы ожидаем дальнейшего повышения спроса на удобрения в ближайшее время. Спрос на удобрения также отличается сезонностью и возрастает за 1-2 месяца до начала посевной кампании, когда и заключаются контракты на поставку, после чего спрос резко сокращается за исключением, пожалуй, хлоркалия, контракты на поставку которого заключаются в течение всего года. Из графика ниже можно заключить, что спрос достигает пика в январе-феврале и в августе-сентябре. Необходимо также отметить, что спрос в «высокий сезон» может быть нестабилен и зависит от объема запасов тех или иных удобрений, а также от периодичности их применения. Например, азотные удобрения необходимо применять ежегодно, в то время как хлоркалий и фосфатные удобрения могут применяться через большие временные интервалы

Классификация минеральных удобрений и сфера их применения

К сегодняшнему дню, известно о трех основных элементах таблицы Менделеева без которых развитие растений невозможно в принципе - это азот, фосфор и калий. Важно помнить, что эти элементы не заменяют, а только дополняют друга друга, т.е. важно их комплексное применение. Практически все производимые в мире удобрения, так или иначе, включают в себя один из указанных выше элементов

Хлористый калий

Количество месторождений калия в мире крайне ограничено

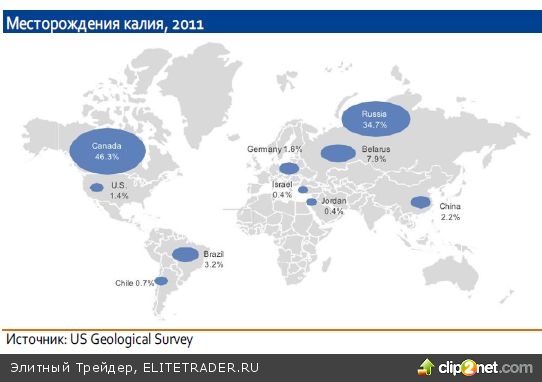

Калий необходим растениям для лучшего развития корневой системы, а также для более эффективного расходования воды, а его недостаток может повлечь за собой ряд проблем (в первую очередь - маленький размер плода). Первичный продукт (в нашем случае калийная соль) - непригоден для применения и требует несколько стадий обработки для получения конечного продукта - хлоркалия. Особенность калийной индустрии заключается в том, что количество месторождений крайне ограничено - калийная соль добывается только в 12 странах мира (см. график ниже), на 6 крупнейших стран-производителей приходится более 90% от глобального предложения хлористого калия, что делает индустрию достаточно закрытой и высококонсолидированной

На рынке калия долгое время доминировали альянсы БКК и Canpotex

На графике видно, что основные месторождения калия находятся в России и Канаде, и еще несколько стран обладают необходимой ресурсной базой, которая делает добычу калия экономически целесообразной. Практически все известные на сегодняшний день крупные и средние месторождения уже разведаны и постепенно осваиваются, что создает предельно высокие барьеры для входа и делает рынок недоступным для новых участников. При этом, учитывая стратегическую важность данной индустрии, правительства стран с необходимой ресурсной базой крайне неохотно допускают иностранцев к своим месторождениям, что еще более затрудняет развитие конкуренции в отрасли. В последние 10 лет на рынке сложилась олигополистическая структура, в которой доминировали два основных игрока - Белорусская Калийная Компания (БКК) (экспортный трейдер российского Уралкалия и Беларуськалия) с долей на глобальном рынке около 40-45%, а также Canpotex - (консорциум крупнейших американских и канадских производителей), на который приходится около 30% мировых продаж. В 2008 году цены на калий стали резко расти с уровней предельных издержек и достигали почти 900 долл./тонну. Предкризисное ралли на калийном рынке было вызвано общими фундаментальными драйверами: ростом народонаселения и активным ростом цен на основные зерновые ввиду ограниченного количества посевных площадей, а также тотального роста на всех рынках commodities вследствие нахождения на финальной стадии развития т.н. «сырьевого суперцикла». После начала глобального замедления в мировой экономике, шоков на финансовых рынках и, как следствие, недостаточного спроса, цены на калий неизменно сокращались. Начиная с 2010г. мировые производители были вынуждены реагировать на такие изменения путем сокращения производства и перехода к стратегии «цена превыше всего». Однако основные покупатели не спешили заключать новые контракты, ожидая дальнейшего снижения цен. На этом фоне отдельные участники сектора, преимущественно не входящие в альянсы БКК и Canpotex, начали постепенно идти на уступки покупателям и цены медленно, но верно опустились в коридор 350-500 долл./тону (см. график). Впрочем, даже эти ценовые уровни позволили (даже, невзирая на глобальное перепроизводство) производителям сохранить маржу на вполне приемлемых уровнях. Последние контракты с китайскими потребителями были заключены в конце мая по цене около 400 долл./тонну

Привычная олигополистическая концепция рынка изменилась в текущем году, когда руководством Уралкалия было принято решение о выходе из альянса БКК и переходе к стратегии «объем превыше всего». Таким образом, менеджмент российской компании принял решение о переходе к большей гибкости во взаимоотношениях с покупателями и готовности пожертвовать рентабельностью для увеличения загрузки мощностей. По прогнозам менеджмента Уралкалия, цены на хлористый калий на мировом рынке могут опуститься до 300 долл./тонну в краткосрочной перспективе, однако эта отметка будет комфортной для компании. Принимая во внимание лидирующее положение компании в калийном секторе, заданные компанией ценовые уровни можно считать новым бенчмарком для всех мировых производителей. Один из крупнейших мировых потребителей удобрений - Индия - снижает как объемы закупок, так и закупочные цены в связи с двумя основными причинами.

1) Значительное ослабление местной валюты по отношению к доллару (в конце лета обменный курс достиг около 70 рупий за доллар, что является абсолютным рекордом за всю историю), что автоматически делает покупку удобрений из-за рубежа дороже и сокращает объем спроса.

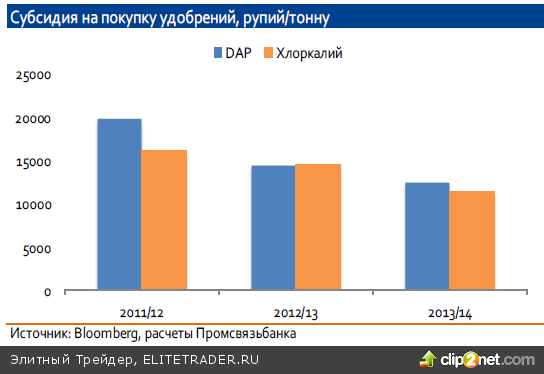

2) Правительство Индии в течение долгого времени поддерживало рынок с помощью субсидий на покупку удобрений (в первую очередь фосфатосодержащих DAP/MAP). Для страны, где значительный процент населения живет за чертой бедности, поддержание стабильности в сельскохозяйственной отрасли является стратегической задачей. Тем не менее, индийские компании не в состоянии производить достаточное количество удобрений в связи с низкой ресурсообеспеченностью (например, в 2012 году страна импортировала почти 100% необходимого хлоркалия и 85% фосфора). Правительство устанавливало субсидии, что позволяло компенсировать дефицит сырья внутри страны и увеличивало импорт из-за рубежа. Однако с 2011 года, объем субсидий стремительно сокращался, что и повлекло за собой сокращения спроса.

В 2012 году, на Индию приходилось до 20% глобального спроса на фосфатные удобрения и меньшие объемы закупок негативно скажутся на ценовой конъюнктуре всех основных типов удобрений. С точки зрения российских производителей более всего пострадают от подобных перемен Фосагро и Уралкалий, которые генерировали значительный объем выручки на индийском рынке.

Но в настоящее время отрасль переживает сильные структурные изменения

На наш взгляд, в краткосрочной перспективе цена может упасть даже ниже, поскольку большинство покупателей не спешат заключать контракты и ожидают появления новых ценовых ориентиров. Хотя такая цена и приемлема для Уралкалия, стоимость добычи у которого около 60 долл./тонну, она почти достигает уровня предельных издержек крупнейших европейских производителей (220-240 долл./тонну), что может привести к дефициту калия в среднесрочной перспективе. В то же время пока покупателям беспокоится не о чем: на рынке по-прежнему присутствует избыток предложения (по прогнозам Всемирной ассоциации производителей удобрений, в 2013 году предложение превысит спрос почти на 20%). Мы предполагаем, что в ближайшие год-два цены будут оставаться под давлением. Во- первых, развал БКК означает, что мировые производители будут вынуждены последовать примеру Уралкалия и снизить свои цены. Сохранение текущей маржи будет достижимо только в случае значительного увеличения объема продаж и, следовательно, производства хлоркалия, что только увеличит избыток предложения на рынке и будет толкать цены вниз. Мы считаем, что в краткосрочном периоде в условиях неопределенности цена может упасть даже ниже 300 долл./тонну до уровня маржинальных издержек европейских производителей. Сокращение спроса со стороны Индии (см. ниже) и значительные запасы хлоркалия у американских производителей (на 40-50% больше, чем средний показатель за последние 5 лет) также не окажет поддержки ценам. Помешать развитию такого сценария может лишь возобновление сотрудничества Беларуськалия и Уралкалия в рамках БКК в каком-либо другом формате, и возврат к стратегии «цена превыше всего»

Однако даже в этом случае восстановление калийного рынка в прежнем виде уже не предвидится: отрасль стала более кристаллизованной и прежнего «единства мнений» и подхода к стратегии продаж у крупнейших производителей уже не будет. А значит, возрождение альянсов на рынке калия уже может не привести к столь же ощутимому экономическому эффекту.

В настоящее время можно рассчитывать лишь на возврат цен на хлоркалий к отметке 400 долл./тонну

Впрочем, в среднесрочной перспективе можно ожидать восстановления цен к уровням около 400 долл./тонну в связи со следующими факторами:

Несмотря на глобальное перепроизводство, отрасль пока остается монополизированной, количество месторождений по-прежнему ограничено, а появление новых игроков маловероятно. Более того, мы не исключаем возможности дальнейшей консолидации рынка на фоне обвала котировок акций основных калийных компаний после смены стратегии Уралкалия (например, капитализация Potash Corp уменьшилась в последние 3 месяца на 16%, чилийской SQM и немецкой K+S- почти на треть). Potash Corp уже предпринимает активные попытки купить крупнейшего чилийского производителя SQM, более того, менеджмент компании неоднократно заявлял о планах поглотить ряд конкурентов (в частности израильскую Israeli Chemicals), что должно положительно отразиться на ценах.

Текущие цены делают развитие новых месторождений непривлекательным, более того многие компании могут испытывать финансовые затруднения вследствие обвала цен (вновь разрабатываемые месторождения уже не выйдут на положительный NPV), что вынудит их сокращать затраты на развитие бизнеса и инвестировать лишь в поддержание имеющихся мощностей. Ряд компаний, в частности BHP Billiton, уже объявили о замораживании или о переносе начала добычи с новых месторождений на новый срок. Хотя это и не улучшит баланс спроса и предложения, но по крайней мере не ухудшит его и не увеличит давление на цены в среднесрочной перспективе.

Существует вероятность увеличения спроса на фоне низких цен, поскольку многие потребители будут рады воспользоваться благоприятной ценовой конъюнктурой, чтобы нарастить запасы.

Фосфор и фосфорные удобрения

Структуру фосфорного рынка заметно изменил Китай, резко нарастивший производство в последние годы

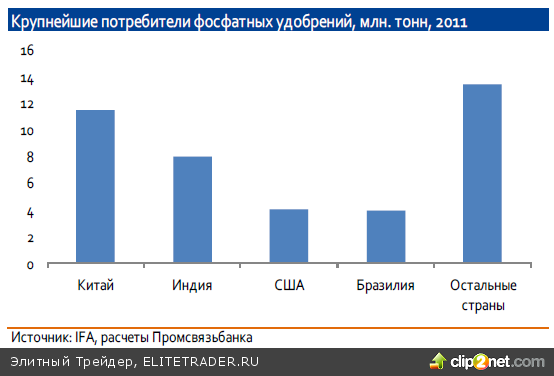

Вторым необходимым элементом для развития растений является фосфор. Фосфор принимает участие в процессе фотосинтеза и необходим для полноценного развития корневой системы на ранних стадиях. В отличие от хлоркалия, фосфор не может быть использован как удобрение в первозданном виде: сначала необходимо получить фосфорную кислоту, потом добавить к ней аммиак, в результате чего получаются удобрения группы аммонийфосфатов (DAP/MAP), - одинаковые по структуре, но разные по концентрации фосфора. При добавлении на определенном участке производственного процесса азота, можно получить так называемые NPK-удобрения, которые включают в себя 2 или все 3 основных элемента. Месторождения фосфора насчитываются примерно в 120 странах мира, однако лишь в 30 из них содержание фосфора в фосфоритах достаточно высокое для коммерческой добычи. Расположение месторождений крайне неравномерно, около 85% всех мировых запасов приходится на Марокко, однако Китай опережает всех по объемам производства фосфора с большим отрывом, что вызвано значительным внутренним спросом на удобрения и чрезмерным государственным регулированием. Вход в индустрию для новых производителей затруднен в связи с дороговизной разработки новых месторождений (в среднем занимает около 4 лет и 1,5- 2 млрд. долл инвестиций), а также с необходимостью инвестировать в перерабатывающие мощности, поскольку исключительно добыча фосфоритов не отличается высокой маржинальностью. Основными потребителями остаются Китай и Индия, на которые приходится почти 50% мирового спроса, 3-е место пока остается за США, но уже в ближайшие несколько лет его может занять Бразилия.

Основными потребителями остаются Китай и Индия

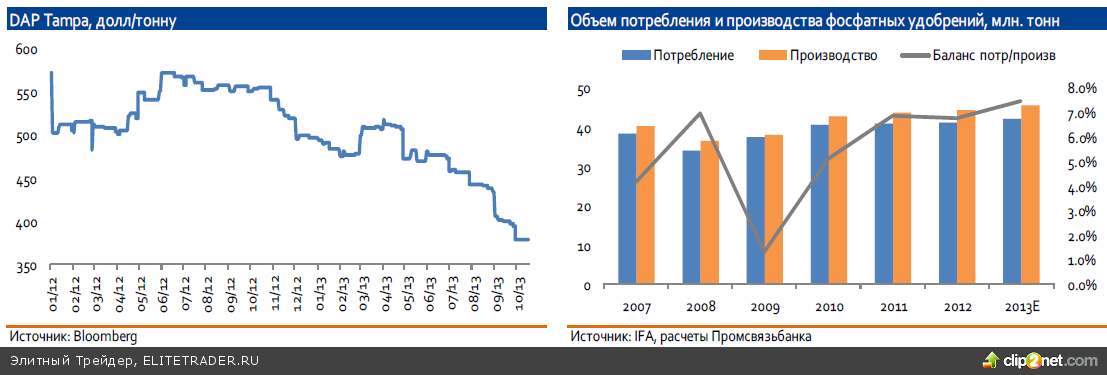

Цены на фосфорные удобрения зависят во многом от баланса спроса и предложения на рынке и подвержены цикличным изменениям. В 2007-2008 гг. на фоне переоценки всего сектора удобрений цены на MAP выросли за короткий срок с 370 долл./тонну до 1100 долл./тонну, что вызвало резкое увеличение инвестиций в развитие новых производств. Однако резкое сокращение спроса (почти на 10% г/г в 2009г), вызванное экономическим кризисом, привело к перепроизводству в этом секторе, которое наблюдается до сих пор. На фоне ослабления валют развивающихся стран и слабого спроса в начале года, вызванного плохими погодными условиями в США и Азии, цены на DAP упали ниже 400 долл./тонну.

Введение протекционистских мер в Китае ограничивает экспортный потенциал на рынке фосфора

В начале 90-х годов, Китай был одним из крупнейших импортеров фосфорных удобрений, однако правительство приняло стратегию на развитие отрасли, что привело к перепроизводству внутри страны и сокращению импорта из-за рубежа (в первую очередь пострадали американские производители). В какой-то момент, китайские компании вышли на мировой рынок, увеличив предложение и оказав давление на цены. Однако сегодня стратегическая важность данного сектора и постепенное истощение ресурсной базы (качество фосфоритов в Китае достаточно низкое) подтолкнули правительство ввести ограничительные меры на импорт фосфорных и азотных удобрений. Экспортная пошлина была повышена до 110% и снижается до 7% только во время «льготного периода», который продолжается с начала июля до конца октября. В 2011 году, производство фосфорных удобрений в Китае превысило спрос почти на 5 млн. тонн (около 12% от глобального спроса). Мы не исключаем дальнейшего ужесточения экспортного регулирования, что должно сократить избыток предложения на мировом рынке и положительно сказаться на ценах. Спрос со стороны Индии может серьезно пострадать в связи с уменьшением субсидий и ослаблением местной валюты, но все большую роль играет потребление удобрений в Бразилии, где имеется значительный потенциал увеличения площади посевов, хотя в краткосрочной перспективе возможно замедление спроса на фоне ослабления местной валюты к доллару.

Мы позитивно смотрим на перспективы компаний сектора, и ожидаем умеренный рост цен на фосфорные удобрения уже в начале 2014 г. В ближайшее время должен начаться сезон заявок от американских фермеров. Ожидается, что спрос будет выше, чем средний показатель за 5 лет, на фоне по-прежнему высоких цен на зерновые, что при текущих низких ценах на удобрения повышает прибыль с тонну и стимулирует фермеров увеличивать как площадь посевов, так и закупки удобрений. Окончание «льготного экспортного сезона» в Китае и начало закупочного сезона в Бразилии и Индии также окажет поддержку ценам - мы считаем, что национальные валюты этих стран буду укрепляться, что повысит спрос. Таким образом, цена на DAP по итогам первого квартала может достичь порядка 450 долл./тонну.

В долгосрочной перспективе фундаментальных причин для сильного снижения цен мы не видим. При текущих ценовых уровнях почти треть мирового производства фосфатных удобрений убыточна (включая почти всех индийских производителей). Более того, точка безубыточности вертикально интегрированных крупных китайских игроков находится лишь незначительно ниже текущих цен. Дальнейшее снижение цены кажется нам маловероятным сценарием, так как при отсутствии повышательной динамики часть производителей будет вынуждена уйти с рынка, что окажет поддержку ценам. В случае ужесточения экспортной политики Китая, Индия будет вынуждена более активно закупать удобрения на мировом рынке, хотя в последнее время закупала все больше дешевых удобрений (зачастую более низкого качества) у китайских производителей

Дополнительное увеличение предложения в ближайшей перспективе маловероятно, поскольку многие проекты были заморожены или отменены из-за неблагоприятной ценовой конъюнктуры, таким образом, увеличение предложения на рынке возможно только в случае увеличения загрузки производственных мощностей (на данный момент около 75-80%), что маловероятно при текущей конъюнктуре. Мы предполагаем, что предложение фосфатов останется на текущем уровне до конца 2014 года, будет незначительно расти в пределах 2% до 2016 года и значительно увеличится в 2017, когда планируется окончательно ввести в строй ряд мощностей в Китае и Саудовской Аравии. Таким образом, долгосрочно имеются условия для повышения цен: по нашим оценкам, DAP к 2015 году может подорожать до 450-500 долл./тонну на фоне сокращения перепроизводства в секторе и повышения спроса со стороны развивающихся стран. Не исключен также вариант с образованием картеля среди крупнейших игроков, по образу калийного рынка, для поддержания цен на высоком уровне.

Азотные удобрения

Не исключен вариант с образованием картеля среди крупнейших игроков

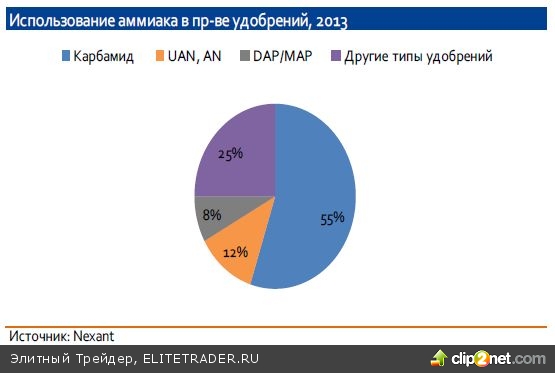

Азот представляет из себя инертный газ и необходим растениям в процессе фотосинтеза (обмена веществ). Хотя азот и не может быть использован в качестве удобрения, он применяется для получения аммиака путем реакции с водородом под давлением и при высокой температуре. Аммиак тоже не является конечным продуктом, являясь базой для получения конечных удобрений. Больше половины всего произведенного аммиака уходит на получение карбамида путем реакции с углекислым газом. Другими конечными продуктами могут быть комплексные удобрения (NPK), AN/UAN - смесь аммиака и водорода.

Барьеры для входа на азотный рынок - самые низкие

Как мы уже отмечали, при получении аммиака необходим только природный газ, что позволяет производить его во многих странах мира, более того, создание новых мощностей с нуля дешевле и быстрее, чем, например, для производителей фосфорных или калийных удобрений. В настоящий момент в мире около 55 стран вовлечены в производство азотных удобрений, а аммиак производится в более чем 70 странах мира.

С другой стороны, на азотные удобрения приходится больше половины совокупного мирового спроса на минеральные удобрения, что связано, во-первых, с необходимостью их частого применения, а во-вторых, с возможностью легко идентифицировать, когда посевы нуждаются в дополнительной подпитке азотом (невозможно в случае с калием или фосфором). Низкие входные барьеры компенсируются значительным спросом, и, как следствие, рынок достаточно неплохо сбалансирован, - объем производства практически никогда не превышал спрос более чем на 5%.

Низкие входные барьеры компенсируется значительным спросом

Крупнейшим производителем и потребителем данного типа удобрений остается Китай, который почти полностью удовлетворяет свой внутренний спрос, а экспорт затруднен в связи с высокими пошлинами, установленными правительством (действует тот же механизм что и с фосфорными удобрениями). США долгое время оставались нетто- импортером, однако в последнее время ситуация начинает меняться. По прогнозам FERTECON производство аммиака в США к 2020 году достигнет почти 20 млн. тонн (сейчас - около 11 млн. тонн), а карбамида вырастет более чем в 2 раза с текущих 6 до 13 млн. тонн, что может превратить США в нетто-экспортера и серьезно повлияет на расстановку сил на рынке. Развивающиеся страны, в первую очередь Индия и Бразилия напротив, наращивают закупки карбамида (спрос вырос на 20% и 40% соответственно), что поможет частично компенсировать сокращение спроса на импорт в США.

Рынок сегментирован по региональному признаку

Процесс ценообразования в этом секторе отличается от фосфорного и калийного рынков в связи с разнообразием азотных удобрений и с различными потребностями в зависимости от страны и региона. Рынок сегментирован: например, цена на карбамид в Китае может значительно отличаться от цен для покупателей из стран Персидского Залива. Более того, цены отличаются цикличностью и растут с началом сезона подачи заявок (как правило, первая половина года), падая до минимумов к концу года. Плохие погодные условия и отложенный спрос оказали серьезное давление на цены азотных удобрений в 2013г, в результате чего они опустились до минимумов с 2010г.

В краткосрочном периоде мы ожидаем рост цен на азотные удобрения

В краткосрочном периоде мы ожидаем восстановления цен с текущих уровней на 30-50 долл./тонну, поскольку скоро должен начаться новый сезон заявок и это может поддержать цены. Однако ввод дополнительных мощностей в 2013 году приведет к избытку предложения и, скорее всего, негативно скажется на ценах. В долгосрочном периоде, несмотря на тенденцию к увеличению спроса, многое будет зависеть от появления новых мощностей. Низкие цены на природный газ в США повлекли за собой значительное снижение издержек на производство аммиака, что в свою очередь привлекло новых игроков на рынок. С другой стороны, достаточно высокие цена на удобрения в 2010-11 годах вызвали дополнительный интерес к индустрии, в результате чего прогнозируется значительное увеличение объема производственных мощностей карбамида, что приведет к большему перепроизводству и ухудшит баланс спроса-предложения и окажет давление на цены

Таким образом, мы ожидаем опережающего роста предложения и увеличения перепроизводства почти до 10% с текущих 6%, а также отскока цен в краткосрочном периоде на 30-50 долл., при этом в долгосрочной перспективе мы пока не видим драйверов для значительного роста цен на азотные удобрения

Краткие выводы и ближайшие перспективы акций сектора

Наиболее привлекательно, по нашему мнению, выглядят акции Фосагро

Индустрия удобрений значительно пострадала от падения спроса в 2008 и значительного перепроизводства, фактически процесс снижения цен на основные виды удобрений продолжается с небольшими перерывами около 4 лет. Прошлогодняя засуха в США подняла цены на основные зерновые до рекордных максимумов, что стимулирует фермеров увеличивать площадь посевов и урожайность с гектара, и таким образом ведет к повышенному спросу на удобрения. С другой стороны, текущая загрузка мощностей у производителей удобрений далека от максимальной (около 80% в 2013г), а предложение по-прежнему превышает спрос. Таким образом, даже при росте спроса компании индустрии имеют возможность оперативно нарастить объемы производства и достичь рыночного равновесия.

Рынок минеральных удобрений достаточно разнообразен по своей структуре ввиду различий в географии доступных месторождений и, как следствие, различной степени монополизации рынков. Рынок хлористого калия продолжает оставаться наиболее консолидированным даже после расформирования альянса БКК, и производители здесь оказывают максимально возможное влияние на динамику цен, что и определяет максимальную рентабельность в этом секторе.

Фосфатный и (хотя и в меньшей степени) азотный рынки столкнулись с перепроизводством в результате активного наращивания мощностей в Китае, однако среднесрочно в этих сегментах мы видим большую определенность ввиду ясной отраслевой структуры и общего понимания действий рыночных участников. Открытие «сезонного окна» по закупкам удобрений в начале 2014г. может привести к дозагрузке мощностей и умеренному росту цен на продукцию.

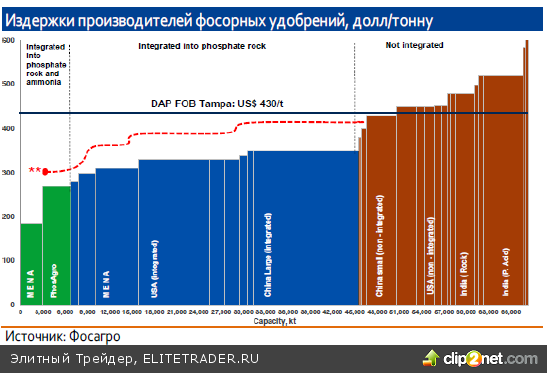

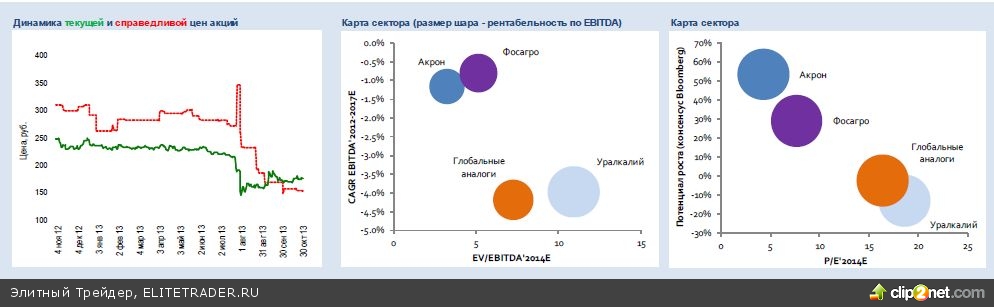

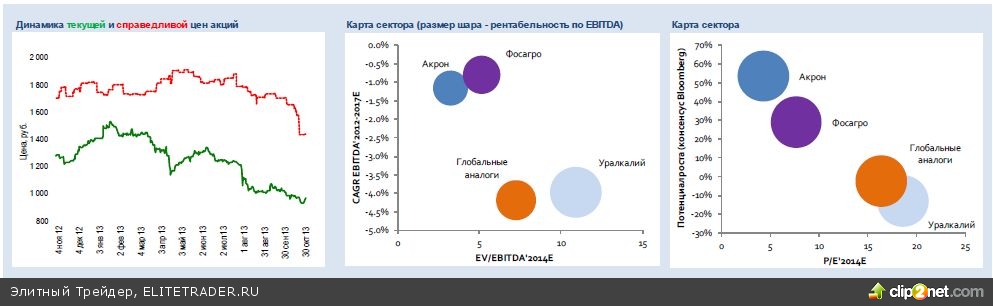

Акции производителей минеральных удобрений – Уралкалий, Акрон и Фосагро – потеряли с начала года 20-30%, усилив спад на новостях о выходе Уралкалия из альянса БКК на опасениях изменения рыночной структуры. Однако столь сильное рыночное движение по сектору в целом, на наш взгляд, не является обоснованным фундаментально. В первую очередь и потому, что российские производители хлористого калия и фосфора обладают существенным конкурентным преимуществом – низкими издержками на тонну продукции – и в этой связи генерируют высокую рентабельность и стабильные денежные потоки, несмотря на не самую благоприятную рыночную конъюнктуру.

Наиболее привлекательно в фундаментальном смысле и на среднесрочную перспективу выглядят акции Фосагро. Компания обладает доступом к уникальной ресурсной базе, а гибкая производственная модель позволяет быстро реагировать на изменение рыночной конъюнктуры и активизировать производство того или иного типа удобрений в кратчайшие сроки. В настоящее время цены на основную продукцию компании находятся на низком уровне, однако мы ожидаем восстановления цен на фосфатные удобрения(DAP/MAP), что заставляет нас выделять именно эту компанию.

Акции Уралкалия пока представляют лишь спекулятивный интерес в связи с ожидаемой продажей контрольного пакета акций. Кроме того допускаем, что историческая премия акций компании по мультипликаторам относительно российских аналогов может быть нивелирована ввиду возможного исключения премии за уникальность. В этой связи мы рекомендуем воздерживаться от долгосрочных операций с акциями калийной компании.

Акрон оперирует на наименее защищенном рынке азотных и комплексных удобрений и демонстрирует минимальную рентабельность в российском секторе (EBITDA margin 25%; net margin: 14%). Компания оперирует с высоким уровнем левериджа, реализуя ряд крупных инвестпроектов с целью повысить обеспеченность собственным сырьем для производства NPK-удобрений. Высокая долговая нагрузка и солидные ежегодные суммы капитальных вложений являются наиболее слабым местом в инвестиционном профиле Акрона. Вместе с тем, акции – наиболее дешевые в секторе по базовым мультипликаторам (EV/EBITDA 3.2x; P/E 4.3x) и поэтому могут привлечь внимание «охотников за дешевизной» с началом сезона закупок и при стабилизации цен на продукцию

Уралкалий

Инвестиционное заключение

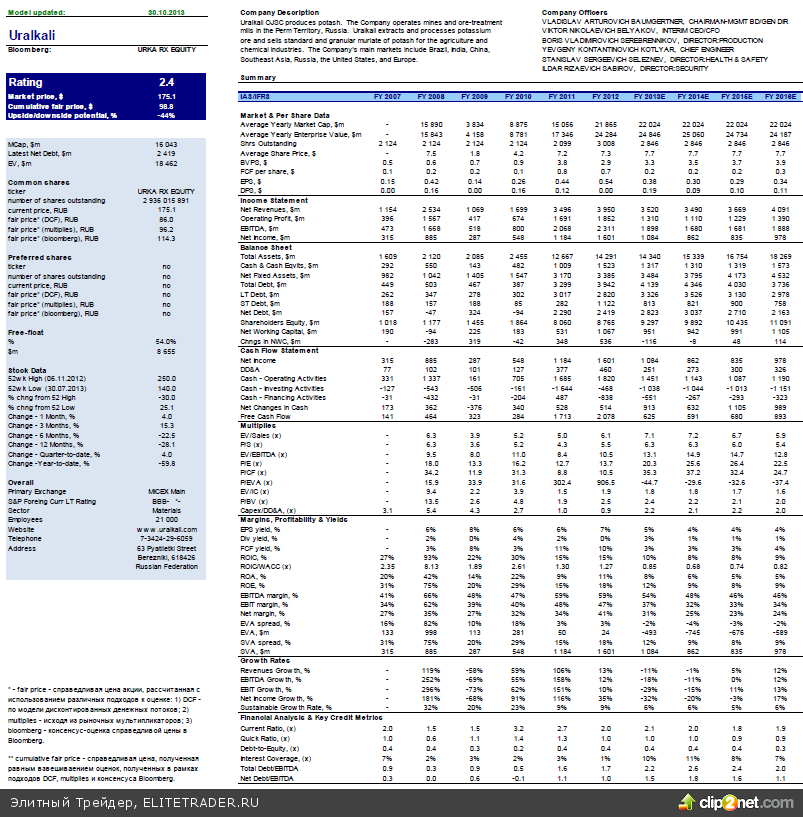

Уралкалий – крупнейший производитель хлористого калия c низкими издержками, что должно позволить безболезненно пережить передел мирового рынка и отказ от системы «цена превыше всего». На наш взгляд, переход к максимизации объема продаж положительно скажется на финансовом состоянии Уралкалия в долгосрочной перспективе, поскольку компания сможет использовать свое конкурентное преимущество. Однако краткосрочно следует ожидать ухудшения результатов вследствие неопределенной ситуации на рынке. Акции компании могут быть интересны для спекуляций в краткосрочном периоде в связи с продажей пакета акций.

Уралкалий остается крупнейшим в мире производителем хлористого калия (9 млн тонн), а имеющиеся производственные мощности позволяют производить до 13 млн тонн в год, при этом стоимость производства одной тонны (TCC) одна из самых низких в мире - 58 долл./тонну (у американских производителей около 100-120 долл./тонну, у европейских 220-240 долл./тонну), что обеспечивает компании серьезное конкурентной преимущество в переговорах с покупателям и очень высокую маржинальность бизнеса (59% в 2012г).

Прекращение сотрудничества с БКК (Белорусская Калийная Компания) и фактический развал олигополистической структуры мирового рынка хлоркалия еще более усугубил ситуацию с ценами, которые сократились с 380 долл/тонну в 1П 2012г до 318 долл./тонну по итогам 1П 2013г, при этом дальнейшее снижение ниже 300 долл./тонну видится нам вполне вероятным, поскольку индустрия находится в «поиске дна» и покупатели не спешат заключать контракты, ожидая появления нового «ценового ориентира». Тем не менее, низкая стоимость производства позволит Уралкалию заключать контракты в условиях низких цен, но при этом увеличить объем продаж. В этом случае, рентабельность по EBITDA останется на уровне около 50% даже в самом консервативном сценарии.

Ослабление валют развивающихся стран и сокращение субсидий со стороны правительства в Индии не добавит поддержки спросу даже, несмотря на достаточно низкий уровень запасов и продолжающееся увеличение производства сельскохозяйственных культур - цена становится главным фактором в принятии решений о закупках хлоркалия.

В настоящее время идут переговоры о продаже пакета акций (около 20%), принадлежащего С.Керимову различным инвесторам, при этом по имеющейся информации речь идет о цене порядка 7 долл./акцию, что превышает рыночную почти на 35%. Более того, если С.Керимов продаст свою долю, то появится возможность для возобновления сотрудничества с БКК, что окажет поддержку рентабельности и может быть положительно воспринято инвесторами. На наш взгляд, возобновление сотрудничества вполне реалистично, однако окончательные выводы можно будет делать только после закрытия сделки.

Согласно имеющейся программе развития планируется направить на строительство новых мощностей около 2,3 млрд. долл, при этом возможный объем производства должен вырасти с текущих 13 млн тонн до 19.2 млн тонн к 2020г, при этом капзатраты равномерно распределены и не превышают 400 млн. долл/год, что соответственно не является помехой для генерации порядка 600-700 млн долл свободного денежного потока даже в случае продолжительной консолидации цен на уровне 300 долл./тонну хлоркалия, при этом долговая нагрузка по-прежнему не будет превышать уровня Net Debt/EBITDA=1,6-1,8х. По мультипликатору EV/EBITDA компания торгуется с премией в 40% о отношению к аналогам, в то время как по мультипликатору P/E премия не превышает 6%, что, на наш взгляд, недостаточно, и вызвано чрезмерной реакцией инвесторов на прекращение сотрудничества в БКК.

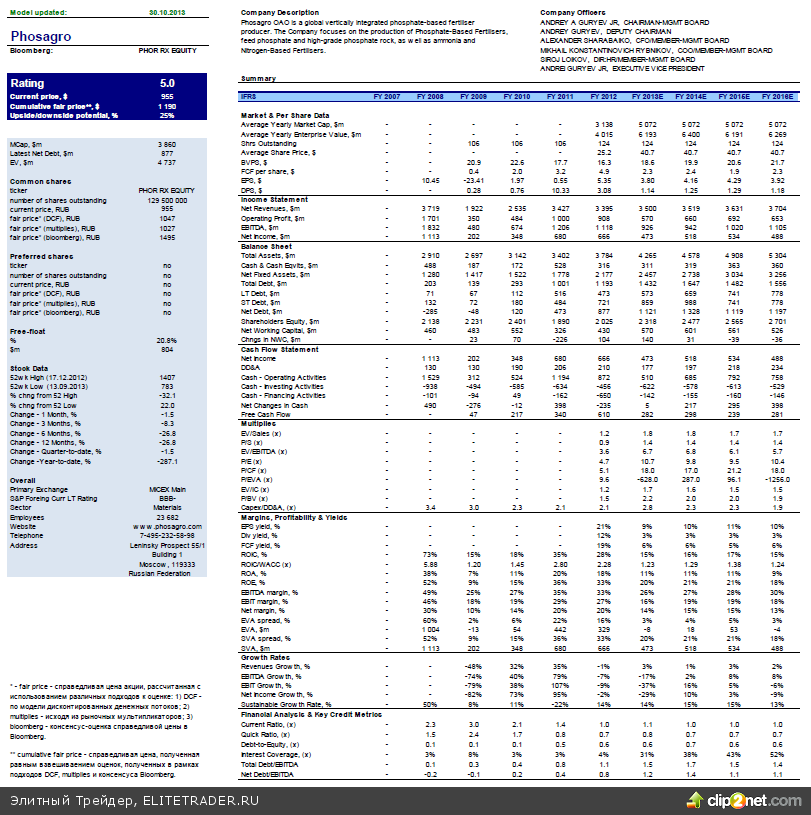

Фосагро

Инвестиционное заключение Фосагро один из крупнейших вертикально-интегрированных производителей фосфатных удобрений (DAP/MAP), а также производит азотные и сложные (NPK) удобрения. Гибкая производственная модель обеспечивает хеджирование рисков связанных с серьезным падением на тот или иной вид удобрений и позволяет марже по EBITDA не опускаться ниже 28-30% даже в кризисные времена. На наш взгляд, цены на отдельные вида удобрений могут начать восстанавливаться уже в ближайшей перспективе, а ослабление рубля и замораживание тарифов естественных монополий поддержат рентабельность. Поэтому мы считаем акции Фосагро привлекательными для покупки на среднесрочную (1-2 года) перспективу.

Основным конкурентным преимуществом Фосагро является доступ к уникальной ресурсной базе - фосфор, добытый на месторождениях, принадлежащих компании, отличается крайне высокой концентрацией Р2О5, что обеспечивает относительно низкую себестоимость добычи. В свою очередь, вертикальная интеграция позволяет производить дешевые фосфатные удобрения и обеспечивает высокую маржинальность. Фосагро потребляет только около половины произведенного фосфора в то время как другая половина реализуется на открытом рынке. Необходимо отметить, что в настоящий момент компания занимает лидирующие позиции на внутреннем рынке, с долей более 50%.

Гибкая производственная модель позволяет Фосагро быстро реагировать на изменение рыночной конъюнктуры и активизировать производство того или иного типа удобрений в кратчайшие сроки. По итогам первого полугодия 2013г загрузка производственных мощностей была почти максимальной, что свидетельствует о стабильном спросе на продукцию компании даже в условиях кризиса. Например, несмотря на снижение спроса на фосфатосодержащие удобрения в Индии (по причине сокращения субсидий от государства), Фосагро нарастило производство сложных удобрений (NPK) которые пользуются спросом на российском рынке.

Консолидация Апатита (крупнейшего в России производителя апатитового концентрата) позволит нарастить ресурсную базу и получить максимальный доход от либерализации рынка апатитового концентрата. По наши оценка, после отмены государственного регулирования, цена за тонну апатитового концентрата может увеличится на 60-70%, что окажет поддержку выручке.

Цены на основную продукцию находятся на низком уровне, но мы ожидаем восстановления цен на фосфатные удобрения(DAP/MAP) уже в ближайшее время, поскольку запасы удобрений остаются на самых низких уровнях за последние 20 лет. Более того, значительное снижение цен на калий и решение о замораживании тарифов на газ позволят предотвратить рост затрат и поддержать рентабельность

На данный момент дальнейшая программа развития производственных мощностей находится под вопросом в связи со слабой ценовой конъюнктурой на мировых рынках. Мы предполагаем, что компания сможет сгенерировать порядка 300-400 млн долл свободного денежного потока в 2013-2016г., в результате чего FCF yield будет стабильно превышать уровень в 5% (один из лучших показателей в индустрии), а в случае дальнейшего сокращения инвестпрограммы может достигнуть и внушительных 10% - один из самых высоких показателей во всем секторе. Бумаги компании торгуются с дисконтом в 22% по отношению к мировым аналогам по мультипликатору EV/EBITDA, в то время как по мультипликатору P/E компания стоит вдвое дешевле своих конкурентов. На наш взгляд, акции компании перепроданы на фоне негативного новостного потока по Уралкалию в конце июля- начале августа, что привело к импульсивной переоценке сектора инвесторами. Мы считаем, что этот дисконт будет сокращаться и поэтому считаем акции Фосагро привлекательными для покупки на среднесрочную (1-2 года) перспективу

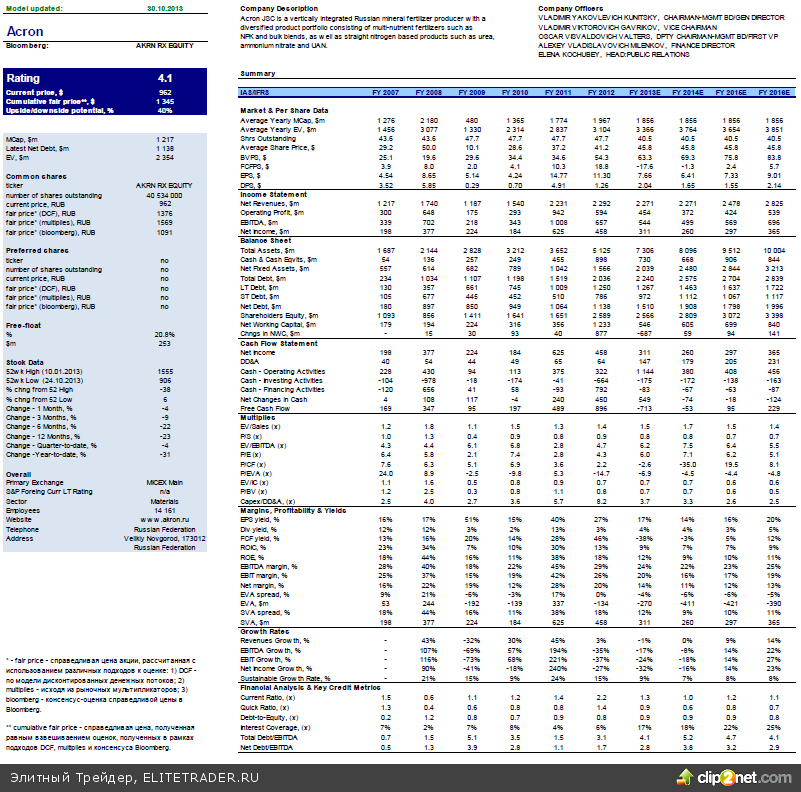

Акрон

Инвестиционное заключение Акрон - один из крупнейших диверсифицированных мировых производителей, который специализируется на выпуске удобрений на основе аммиака, а также азотных и сложных (NPK) удобрениях. Компания хорошо интегрирована как в добычу, так и в реализацию основной продукции, а ввод в строй новых месторождений позволит сократить издержки на закупку сырья и расширить ассортимент реализуемой продукции. На наш взгляд, бумаги Акрона обладают значительным долгосрочным потенциалом роста, однако слабая конъюнктура на рынках основной продукции, а также увеличение долговой нагрузки могут оказать давление на котировки акций в краткосрочной перспективе

Начатая несколько лет назад программа долгосрочного развития наконец-то начинает давать свои плоды. Акрон в течение долгого времени страдал от низкой обеспеченности сырьем (в частности фосфатами и хлоркалием), которое вынужден был закупать у непосредственных конкурентов (Уралкалия и Фосагро). Теперь же, с вводом в строй месторождения Олений Ручей, Акрон должен полностью покрыть свои потребности в фосфатах (около 750 тыс. тонн) уже в этом году, а с началом добычи на Талицком месторождении исчезнет и потребность в покупке хлоркалия на рынке, однако это произойдет не раньше 2016-2017г. Тем не менее, развитие собственных мощностей поможет сократить издержки на закупку указанного сырья примерно на 30%, а дальнейшее развитие продаж сторонним покупателям окажет дополнительную поддержку выручке и рентабельности.

Мировая индустрия удобрений по-прежнему страдает от глобального избытка предложения и невысокого спроса на свою продукцию, что в свою очередь ведет к снижению цен на удобрения. Хотя производство в сельскохозяйственном секторе и ставит рекорд за рекордом, фермеры не спешат пополнять свои запасы. Ослабление валют основных стран-потребителей (в первую очередь Индии и Бразилии) также не позволяет рассчитывать на улучшение внешней конъюнктуры. Таким образом, мы не ожидаем увеличения как цены, так и объемов производства основных типов удобрений в 2013-2014гг и предполагаем, что выручка останется на уровне 2012г.

Акрон выгодно отличается от другого диверсифицированного производителя - Фосагро - наличием сильной дистрибьюторской сети и более диверсифицированной клиентской базой (за счет производственных мощностей в Китае и Канаде), что должно положительно сказаться на выручке. В краткосрочном периоде определенную поддержку рентабельности может оказать замораживание тарифов на газ (затраты на газ составляют до 20% всех издержек Акрона), а также ослабление курса рубля.

Хотя мы и положительно оцениваем программу развития производственных мощностей, но значительные инвестиции (по нашим оценкам, до 3 млрд долл. к 2017г.) оставят денежный поток в ближайшие 2 года отрицательным, а долговая нагрузка может вырасти с нынешних Net Debt/EBITDA=1.8x до 3.5-4.0х уже в 2014 году и останется на таком уровне как минимум до конца 2015г, что негативно для инвестиционного кейса компании. Дивидендная доходность по итогам 2013-2015г не будет превышать 3-4%, что не добавляет привлекательности бумагам. Акрон торгуется с серьезным дисконтам по мультипликаторам EV/EBITDA (3,6х) и P/E (5,1х) как к российским (7,9х и 12,8х соответственно) так и к глобальным (7,4х и 16,7х) аналогам, что на наш взгляд неоправданно и связано с опасениями инвесторов относительно реализации стратегии развития, а также высокой долговой нагрузкой. Акции Акрона могут представлять интерес для среднесрочных инвестиций на фоне относительно недооценки к Фосагро и Уралкалию

Население земли в декабре 2012г. перевалило за 7 млрд. человек, увеличиваясь в последние 30 лет со средними темпами роста 1,4% в год. Несмотря на некоторое замедление темпов роста популяции в последние 15-20 лет ввиду внедренных в ряде стран программ по ограничению рождаемости, мы считаем, что рост населения в ближайшие годы продолжится (хотя и более медленными темпами, чем раньше), что в итоге выльется в увеличение спроса на продукты питания. Учитывая, что потенциал увеличения предложения на этом рынке ограничен в связи с недостаточным количеством посевных площадей, возникает потребность повысить урожайность с условного гектара, для чего и применяются минеральные удобрения. Мировое производство и потребление зерновых культур выросло за последние 15 лет на 30% (см. график слева), вследствие чего наблюдается и достаточно стабильный рост спроса на основные типы удобрений, хотя объем потребления их на душу населения и остается неизменным

Цены на удобрения определяются ожидаемыми ценами реализации с/х продукции

В целом глобальный рынок удобрений характеризуется повышенной волатильностью, поскольку во многом зависит от спроса со стороны производителей сельскохозяйственной продукции, которые планируют закупки исходя из предполагаемых объемов посевных площадей, а они, в свою очередь, зависят от ожидаемых цен реализации, т.к. напрямую определяют предполагаемую выручку производителей. Даже незначительное изменение цен на основные сельскохозяйственные культуры, такие как кукуруза, пшеница или соевые бобы, может серьезно повлиять на ожидаемую прибыль и, как следствие, спрос со стороны фермеров

Цены на основные зерновые культуры находятся на привлекательном для фермеров уровне

В настоящий момент, цены на основные зерновые культуры несколько отступили от своих прошлогодних пиков, которые были спровоцированы засухой в США, однако цены по-прежнему находятся на привлекательном для фермеров уровне и значительно выше средних показателей за последние 5 лет. В этой связи мы ожидаем дальнейшего повышения спроса на удобрения в ближайшее время. Спрос на удобрения также отличается сезонностью и возрастает за 1-2 месяца до начала посевной кампании, когда и заключаются контракты на поставку, после чего спрос резко сокращается за исключением, пожалуй, хлоркалия, контракты на поставку которого заключаются в течение всего года. Из графика ниже можно заключить, что спрос достигает пика в январе-феврале и в августе-сентябре. Необходимо также отметить, что спрос в «высокий сезон» может быть нестабилен и зависит от объема запасов тех или иных удобрений, а также от периодичности их применения. Например, азотные удобрения необходимо применять ежегодно, в то время как хлоркалий и фосфатные удобрения могут применяться через большие временные интервалы

Классификация минеральных удобрений и сфера их применения

К сегодняшнему дню, известно о трех основных элементах таблицы Менделеева без которых развитие растений невозможно в принципе - это азот, фосфор и калий. Важно помнить, что эти элементы не заменяют, а только дополняют друга друга, т.е. важно их комплексное применение. Практически все производимые в мире удобрения, так или иначе, включают в себя один из указанных выше элементов

Хлористый калий

Количество месторождений калия в мире крайне ограничено

Калий необходим растениям для лучшего развития корневой системы, а также для более эффективного расходования воды, а его недостаток может повлечь за собой ряд проблем (в первую очередь - маленький размер плода). Первичный продукт (в нашем случае калийная соль) - непригоден для применения и требует несколько стадий обработки для получения конечного продукта - хлоркалия. Особенность калийной индустрии заключается в том, что количество месторождений крайне ограничено - калийная соль добывается только в 12 странах мира (см. график ниже), на 6 крупнейших стран-производителей приходится более 90% от глобального предложения хлористого калия, что делает индустрию достаточно закрытой и высококонсолидированной

На рынке калия долгое время доминировали альянсы БКК и Canpotex

На графике видно, что основные месторождения калия находятся в России и Канаде, и еще несколько стран обладают необходимой ресурсной базой, которая делает добычу калия экономически целесообразной. Практически все известные на сегодняшний день крупные и средние месторождения уже разведаны и постепенно осваиваются, что создает предельно высокие барьеры для входа и делает рынок недоступным для новых участников. При этом, учитывая стратегическую важность данной индустрии, правительства стран с необходимой ресурсной базой крайне неохотно допускают иностранцев к своим месторождениям, что еще более затрудняет развитие конкуренции в отрасли. В последние 10 лет на рынке сложилась олигополистическая структура, в которой доминировали два основных игрока - Белорусская Калийная Компания (БКК) (экспортный трейдер российского Уралкалия и Беларуськалия) с долей на глобальном рынке около 40-45%, а также Canpotex - (консорциум крупнейших американских и канадских производителей), на который приходится около 30% мировых продаж. В 2008 году цены на калий стали резко расти с уровней предельных издержек и достигали почти 900 долл./тонну. Предкризисное ралли на калийном рынке было вызвано общими фундаментальными драйверами: ростом народонаселения и активным ростом цен на основные зерновые ввиду ограниченного количества посевных площадей, а также тотального роста на всех рынках commodities вследствие нахождения на финальной стадии развития т.н. «сырьевого суперцикла». После начала глобального замедления в мировой экономике, шоков на финансовых рынках и, как следствие, недостаточного спроса, цены на калий неизменно сокращались. Начиная с 2010г. мировые производители были вынуждены реагировать на такие изменения путем сокращения производства и перехода к стратегии «цена превыше всего». Однако основные покупатели не спешили заключать новые контракты, ожидая дальнейшего снижения цен. На этом фоне отдельные участники сектора, преимущественно не входящие в альянсы БКК и Canpotex, начали постепенно идти на уступки покупателям и цены медленно, но верно опустились в коридор 350-500 долл./тону (см. график). Впрочем, даже эти ценовые уровни позволили (даже, невзирая на глобальное перепроизводство) производителям сохранить маржу на вполне приемлемых уровнях. Последние контракты с китайскими потребителями были заключены в конце мая по цене около 400 долл./тонну

Привычная олигополистическая концепция рынка изменилась в текущем году, когда руководством Уралкалия было принято решение о выходе из альянса БКК и переходе к стратегии «объем превыше всего». Таким образом, менеджмент российской компании принял решение о переходе к большей гибкости во взаимоотношениях с покупателями и готовности пожертвовать рентабельностью для увеличения загрузки мощностей. По прогнозам менеджмента Уралкалия, цены на хлористый калий на мировом рынке могут опуститься до 300 долл./тонну в краткосрочной перспективе, однако эта отметка будет комфортной для компании. Принимая во внимание лидирующее положение компании в калийном секторе, заданные компанией ценовые уровни можно считать новым бенчмарком для всех мировых производителей. Один из крупнейших мировых потребителей удобрений - Индия - снижает как объемы закупок, так и закупочные цены в связи с двумя основными причинами.

1) Значительное ослабление местной валюты по отношению к доллару (в конце лета обменный курс достиг около 70 рупий за доллар, что является абсолютным рекордом за всю историю), что автоматически делает покупку удобрений из-за рубежа дороже и сокращает объем спроса.

2) Правительство Индии в течение долгого времени поддерживало рынок с помощью субсидий на покупку удобрений (в первую очередь фосфатосодержащих DAP/MAP). Для страны, где значительный процент населения живет за чертой бедности, поддержание стабильности в сельскохозяйственной отрасли является стратегической задачей. Тем не менее, индийские компании не в состоянии производить достаточное количество удобрений в связи с низкой ресурсообеспеченностью (например, в 2012 году страна импортировала почти 100% необходимого хлоркалия и 85% фосфора). Правительство устанавливало субсидии, что позволяло компенсировать дефицит сырья внутри страны и увеличивало импорт из-за рубежа. Однако с 2011 года, объем субсидий стремительно сокращался, что и повлекло за собой сокращения спроса.

В 2012 году, на Индию приходилось до 20% глобального спроса на фосфатные удобрения и меньшие объемы закупок негативно скажутся на ценовой конъюнктуре всех основных типов удобрений. С точки зрения российских производителей более всего пострадают от подобных перемен Фосагро и Уралкалий, которые генерировали значительный объем выручки на индийском рынке.

Но в настоящее время отрасль переживает сильные структурные изменения

На наш взгляд, в краткосрочной перспективе цена может упасть даже ниже, поскольку большинство покупателей не спешат заключать контракты и ожидают появления новых ценовых ориентиров. Хотя такая цена и приемлема для Уралкалия, стоимость добычи у которого около 60 долл./тонну, она почти достигает уровня предельных издержек крупнейших европейских производителей (220-240 долл./тонну), что может привести к дефициту калия в среднесрочной перспективе. В то же время пока покупателям беспокоится не о чем: на рынке по-прежнему присутствует избыток предложения (по прогнозам Всемирной ассоциации производителей удобрений, в 2013 году предложение превысит спрос почти на 20%). Мы предполагаем, что в ближайшие год-два цены будут оставаться под давлением. Во- первых, развал БКК означает, что мировые производители будут вынуждены последовать примеру Уралкалия и снизить свои цены. Сохранение текущей маржи будет достижимо только в случае значительного увеличения объема продаж и, следовательно, производства хлоркалия, что только увеличит избыток предложения на рынке и будет толкать цены вниз. Мы считаем, что в краткосрочном периоде в условиях неопределенности цена может упасть даже ниже 300 долл./тонну до уровня маржинальных издержек европейских производителей. Сокращение спроса со стороны Индии (см. ниже) и значительные запасы хлоркалия у американских производителей (на 40-50% больше, чем средний показатель за последние 5 лет) также не окажет поддержки ценам. Помешать развитию такого сценария может лишь возобновление сотрудничества Беларуськалия и Уралкалия в рамках БКК в каком-либо другом формате, и возврат к стратегии «цена превыше всего»

Однако даже в этом случае восстановление калийного рынка в прежнем виде уже не предвидится: отрасль стала более кристаллизованной и прежнего «единства мнений» и подхода к стратегии продаж у крупнейших производителей уже не будет. А значит, возрождение альянсов на рынке калия уже может не привести к столь же ощутимому экономическому эффекту.

В настоящее время можно рассчитывать лишь на возврат цен на хлоркалий к отметке 400 долл./тонну

Впрочем, в среднесрочной перспективе можно ожидать восстановления цен к уровням около 400 долл./тонну в связи со следующими факторами:

Несмотря на глобальное перепроизводство, отрасль пока остается монополизированной, количество месторождений по-прежнему ограничено, а появление новых игроков маловероятно. Более того, мы не исключаем возможности дальнейшей консолидации рынка на фоне обвала котировок акций основных калийных компаний после смены стратегии Уралкалия (например, капитализация Potash Corp уменьшилась в последние 3 месяца на 16%, чилийской SQM и немецкой K+S- почти на треть). Potash Corp уже предпринимает активные попытки купить крупнейшего чилийского производителя SQM, более того, менеджмент компании неоднократно заявлял о планах поглотить ряд конкурентов (в частности израильскую Israeli Chemicals), что должно положительно отразиться на ценах.

Текущие цены делают развитие новых месторождений непривлекательным, более того многие компании могут испытывать финансовые затруднения вследствие обвала цен (вновь разрабатываемые месторождения уже не выйдут на положительный NPV), что вынудит их сокращать затраты на развитие бизнеса и инвестировать лишь в поддержание имеющихся мощностей. Ряд компаний, в частности BHP Billiton, уже объявили о замораживании или о переносе начала добычи с новых месторождений на новый срок. Хотя это и не улучшит баланс спроса и предложения, но по крайней мере не ухудшит его и не увеличит давление на цены в среднесрочной перспективе.

Существует вероятность увеличения спроса на фоне низких цен, поскольку многие потребители будут рады воспользоваться благоприятной ценовой конъюнктурой, чтобы нарастить запасы.

Фосфор и фосфорные удобрения

Структуру фосфорного рынка заметно изменил Китай, резко нарастивший производство в последние годы

Вторым необходимым элементом для развития растений является фосфор. Фосфор принимает участие в процессе фотосинтеза и необходим для полноценного развития корневой системы на ранних стадиях. В отличие от хлоркалия, фосфор не может быть использован как удобрение в первозданном виде: сначала необходимо получить фосфорную кислоту, потом добавить к ней аммиак, в результате чего получаются удобрения группы аммонийфосфатов (DAP/MAP), - одинаковые по структуре, но разные по концентрации фосфора. При добавлении на определенном участке производственного процесса азота, можно получить так называемые NPK-удобрения, которые включают в себя 2 или все 3 основных элемента. Месторождения фосфора насчитываются примерно в 120 странах мира, однако лишь в 30 из них содержание фосфора в фосфоритах достаточно высокое для коммерческой добычи. Расположение месторождений крайне неравномерно, около 85% всех мировых запасов приходится на Марокко, однако Китай опережает всех по объемам производства фосфора с большим отрывом, что вызвано значительным внутренним спросом на удобрения и чрезмерным государственным регулированием. Вход в индустрию для новых производителей затруднен в связи с дороговизной разработки новых месторождений (в среднем занимает около 4 лет и 1,5- 2 млрд. долл инвестиций), а также с необходимостью инвестировать в перерабатывающие мощности, поскольку исключительно добыча фосфоритов не отличается высокой маржинальностью. Основными потребителями остаются Китай и Индия, на которые приходится почти 50% мирового спроса, 3-е место пока остается за США, но уже в ближайшие несколько лет его может занять Бразилия.

Основными потребителями остаются Китай и Индия

Цены на фосфорные удобрения зависят во многом от баланса спроса и предложения на рынке и подвержены цикличным изменениям. В 2007-2008 гг. на фоне переоценки всего сектора удобрений цены на MAP выросли за короткий срок с 370 долл./тонну до 1100 долл./тонну, что вызвало резкое увеличение инвестиций в развитие новых производств. Однако резкое сокращение спроса (почти на 10% г/г в 2009г), вызванное экономическим кризисом, привело к перепроизводству в этом секторе, которое наблюдается до сих пор. На фоне ослабления валют развивающихся стран и слабого спроса в начале года, вызванного плохими погодными условиями в США и Азии, цены на DAP упали ниже 400 долл./тонну.

Введение протекционистских мер в Китае ограничивает экспортный потенциал на рынке фосфора

В начале 90-х годов, Китай был одним из крупнейших импортеров фосфорных удобрений, однако правительство приняло стратегию на развитие отрасли, что привело к перепроизводству внутри страны и сокращению импорта из-за рубежа (в первую очередь пострадали американские производители). В какой-то момент, китайские компании вышли на мировой рынок, увеличив предложение и оказав давление на цены. Однако сегодня стратегическая важность данного сектора и постепенное истощение ресурсной базы (качество фосфоритов в Китае достаточно низкое) подтолкнули правительство ввести ограничительные меры на импорт фосфорных и азотных удобрений. Экспортная пошлина была повышена до 110% и снижается до 7% только во время «льготного периода», который продолжается с начала июля до конца октября. В 2011 году, производство фосфорных удобрений в Китае превысило спрос почти на 5 млн. тонн (около 12% от глобального спроса). Мы не исключаем дальнейшего ужесточения экспортного регулирования, что должно сократить избыток предложения на мировом рынке и положительно сказаться на ценах. Спрос со стороны Индии может серьезно пострадать в связи с уменьшением субсидий и ослаблением местной валюты, но все большую роль играет потребление удобрений в Бразилии, где имеется значительный потенциал увеличения площади посевов, хотя в краткосрочной перспективе возможно замедление спроса на фоне ослабления местной валюты к доллару.

Мы позитивно смотрим на перспективы компаний сектора, и ожидаем умеренный рост цен на фосфорные удобрения уже в начале 2014 г. В ближайшее время должен начаться сезон заявок от американских фермеров. Ожидается, что спрос будет выше, чем средний показатель за 5 лет, на фоне по-прежнему высоких цен на зерновые, что при текущих низких ценах на удобрения повышает прибыль с тонну и стимулирует фермеров увеличивать как площадь посевов, так и закупки удобрений. Окончание «льготного экспортного сезона» в Китае и начало закупочного сезона в Бразилии и Индии также окажет поддержку ценам - мы считаем, что национальные валюты этих стран буду укрепляться, что повысит спрос. Таким образом, цена на DAP по итогам первого квартала может достичь порядка 450 долл./тонну.

В долгосрочной перспективе фундаментальных причин для сильного снижения цен мы не видим. При текущих ценовых уровнях почти треть мирового производства фосфатных удобрений убыточна (включая почти всех индийских производителей). Более того, точка безубыточности вертикально интегрированных крупных китайских игроков находится лишь незначительно ниже текущих цен. Дальнейшее снижение цены кажется нам маловероятным сценарием, так как при отсутствии повышательной динамики часть производителей будет вынуждена уйти с рынка, что окажет поддержку ценам. В случае ужесточения экспортной политики Китая, Индия будет вынуждена более активно закупать удобрения на мировом рынке, хотя в последнее время закупала все больше дешевых удобрений (зачастую более низкого качества) у китайских производителей

Дополнительное увеличение предложения в ближайшей перспективе маловероятно, поскольку многие проекты были заморожены или отменены из-за неблагоприятной ценовой конъюнктуры, таким образом, увеличение предложения на рынке возможно только в случае увеличения загрузки производственных мощностей (на данный момент около 75-80%), что маловероятно при текущей конъюнктуре. Мы предполагаем, что предложение фосфатов останется на текущем уровне до конца 2014 года, будет незначительно расти в пределах 2% до 2016 года и значительно увеличится в 2017, когда планируется окончательно ввести в строй ряд мощностей в Китае и Саудовской Аравии. Таким образом, долгосрочно имеются условия для повышения цен: по нашим оценкам, DAP к 2015 году может подорожать до 450-500 долл./тонну на фоне сокращения перепроизводства в секторе и повышения спроса со стороны развивающихся стран. Не исключен также вариант с образованием картеля среди крупнейших игроков, по образу калийного рынка, для поддержания цен на высоком уровне.

Азотные удобрения

Не исключен вариант с образованием картеля среди крупнейших игроков

Азот представляет из себя инертный газ и необходим растениям в процессе фотосинтеза (обмена веществ). Хотя азот и не может быть использован в качестве удобрения, он применяется для получения аммиака путем реакции с водородом под давлением и при высокой температуре. Аммиак тоже не является конечным продуктом, являясь базой для получения конечных удобрений. Больше половины всего произведенного аммиака уходит на получение карбамида путем реакции с углекислым газом. Другими конечными продуктами могут быть комплексные удобрения (NPK), AN/UAN - смесь аммиака и водорода.

Барьеры для входа на азотный рынок - самые низкие

Как мы уже отмечали, при получении аммиака необходим только природный газ, что позволяет производить его во многих странах мира, более того, создание новых мощностей с нуля дешевле и быстрее, чем, например, для производителей фосфорных или калийных удобрений. В настоящий момент в мире около 55 стран вовлечены в производство азотных удобрений, а аммиак производится в более чем 70 странах мира.

С другой стороны, на азотные удобрения приходится больше половины совокупного мирового спроса на минеральные удобрения, что связано, во-первых, с необходимостью их частого применения, а во-вторых, с возможностью легко идентифицировать, когда посевы нуждаются в дополнительной подпитке азотом (невозможно в случае с калием или фосфором). Низкие входные барьеры компенсируются значительным спросом, и, как следствие, рынок достаточно неплохо сбалансирован, - объем производства практически никогда не превышал спрос более чем на 5%.

Низкие входные барьеры компенсируется значительным спросом

Крупнейшим производителем и потребителем данного типа удобрений остается Китай, который почти полностью удовлетворяет свой внутренний спрос, а экспорт затруднен в связи с высокими пошлинами, установленными правительством (действует тот же механизм что и с фосфорными удобрениями). США долгое время оставались нетто- импортером, однако в последнее время ситуация начинает меняться. По прогнозам FERTECON производство аммиака в США к 2020 году достигнет почти 20 млн. тонн (сейчас - около 11 млн. тонн), а карбамида вырастет более чем в 2 раза с текущих 6 до 13 млн. тонн, что может превратить США в нетто-экспортера и серьезно повлияет на расстановку сил на рынке. Развивающиеся страны, в первую очередь Индия и Бразилия напротив, наращивают закупки карбамида (спрос вырос на 20% и 40% соответственно), что поможет частично компенсировать сокращение спроса на импорт в США.

Рынок сегментирован по региональному признаку

Процесс ценообразования в этом секторе отличается от фосфорного и калийного рынков в связи с разнообразием азотных удобрений и с различными потребностями в зависимости от страны и региона. Рынок сегментирован: например, цена на карбамид в Китае может значительно отличаться от цен для покупателей из стран Персидского Залива. Более того, цены отличаются цикличностью и растут с началом сезона подачи заявок (как правило, первая половина года), падая до минимумов к концу года. Плохие погодные условия и отложенный спрос оказали серьезное давление на цены азотных удобрений в 2013г, в результате чего они опустились до минимумов с 2010г.

В краткосрочном периоде мы ожидаем рост цен на азотные удобрения

В краткосрочном периоде мы ожидаем восстановления цен с текущих уровней на 30-50 долл./тонну, поскольку скоро должен начаться новый сезон заявок и это может поддержать цены. Однако ввод дополнительных мощностей в 2013 году приведет к избытку предложения и, скорее всего, негативно скажется на ценах. В долгосрочном периоде, несмотря на тенденцию к увеличению спроса, многое будет зависеть от появления новых мощностей. Низкие цены на природный газ в США повлекли за собой значительное снижение издержек на производство аммиака, что в свою очередь привлекло новых игроков на рынок. С другой стороны, достаточно высокие цена на удобрения в 2010-11 годах вызвали дополнительный интерес к индустрии, в результате чего прогнозируется значительное увеличение объема производственных мощностей карбамида, что приведет к большему перепроизводству и ухудшит баланс спроса-предложения и окажет давление на цены

Таким образом, мы ожидаем опережающего роста предложения и увеличения перепроизводства почти до 10% с текущих 6%, а также отскока цен в краткосрочном периоде на 30-50 долл., при этом в долгосрочной перспективе мы пока не видим драйверов для значительного роста цен на азотные удобрения

Краткие выводы и ближайшие перспективы акций сектора

Наиболее привлекательно, по нашему мнению, выглядят акции Фосагро

Индустрия удобрений значительно пострадала от падения спроса в 2008 и значительного перепроизводства, фактически процесс снижения цен на основные виды удобрений продолжается с небольшими перерывами около 4 лет. Прошлогодняя засуха в США подняла цены на основные зерновые до рекордных максимумов, что стимулирует фермеров увеличивать площадь посевов и урожайность с гектара, и таким образом ведет к повышенному спросу на удобрения. С другой стороны, текущая загрузка мощностей у производителей удобрений далека от максимальной (около 80% в 2013г), а предложение по-прежнему превышает спрос. Таким образом, даже при росте спроса компании индустрии имеют возможность оперативно нарастить объемы производства и достичь рыночного равновесия.

Рынок минеральных удобрений достаточно разнообразен по своей структуре ввиду различий в географии доступных месторождений и, как следствие, различной степени монополизации рынков. Рынок хлористого калия продолжает оставаться наиболее консолидированным даже после расформирования альянса БКК, и производители здесь оказывают максимально возможное влияние на динамику цен, что и определяет максимальную рентабельность в этом секторе.

Фосфатный и (хотя и в меньшей степени) азотный рынки столкнулись с перепроизводством в результате активного наращивания мощностей в Китае, однако среднесрочно в этих сегментах мы видим большую определенность ввиду ясной отраслевой структуры и общего понимания действий рыночных участников. Открытие «сезонного окна» по закупкам удобрений в начале 2014г. может привести к дозагрузке мощностей и умеренному росту цен на продукцию.

Акции производителей минеральных удобрений – Уралкалий, Акрон и Фосагро – потеряли с начала года 20-30%, усилив спад на новостях о выходе Уралкалия из альянса БКК на опасениях изменения рыночной структуры. Однако столь сильное рыночное движение по сектору в целом, на наш взгляд, не является обоснованным фундаментально. В первую очередь и потому, что российские производители хлористого калия и фосфора обладают существенным конкурентным преимуществом – низкими издержками на тонну продукции – и в этой связи генерируют высокую рентабельность и стабильные денежные потоки, несмотря на не самую благоприятную рыночную конъюнктуру.

Наиболее привлекательно в фундаментальном смысле и на среднесрочную перспективу выглядят акции Фосагро. Компания обладает доступом к уникальной ресурсной базе, а гибкая производственная модель позволяет быстро реагировать на изменение рыночной конъюнктуры и активизировать производство того или иного типа удобрений в кратчайшие сроки. В настоящее время цены на основную продукцию компании находятся на низком уровне, однако мы ожидаем восстановления цен на фосфатные удобрения(DAP/MAP), что заставляет нас выделять именно эту компанию.

Акции Уралкалия пока представляют лишь спекулятивный интерес в связи с ожидаемой продажей контрольного пакета акций. Кроме того допускаем, что историческая премия акций компании по мультипликаторам относительно российских аналогов может быть нивелирована ввиду возможного исключения премии за уникальность. В этой связи мы рекомендуем воздерживаться от долгосрочных операций с акциями калийной компании.

Акрон оперирует на наименее защищенном рынке азотных и комплексных удобрений и демонстрирует минимальную рентабельность в российском секторе (EBITDA margin 25%; net margin: 14%). Компания оперирует с высоким уровнем левериджа, реализуя ряд крупных инвестпроектов с целью повысить обеспеченность собственным сырьем для производства NPK-удобрений. Высокая долговая нагрузка и солидные ежегодные суммы капитальных вложений являются наиболее слабым местом в инвестиционном профиле Акрона. Вместе с тем, акции – наиболее дешевые в секторе по базовым мультипликаторам (EV/EBITDA 3.2x; P/E 4.3x) и поэтому могут привлечь внимание «охотников за дешевизной» с началом сезона закупок и при стабилизации цен на продукцию

Уралкалий

Инвестиционное заключение

Уралкалий – крупнейший производитель хлористого калия c низкими издержками, что должно позволить безболезненно пережить передел мирового рынка и отказ от системы «цена превыше всего». На наш взгляд, переход к максимизации объема продаж положительно скажется на финансовом состоянии Уралкалия в долгосрочной перспективе, поскольку компания сможет использовать свое конкурентное преимущество. Однако краткосрочно следует ожидать ухудшения результатов вследствие неопределенной ситуации на рынке. Акции компании могут быть интересны для спекуляций в краткосрочном периоде в связи с продажей пакета акций.

Уралкалий остается крупнейшим в мире производителем хлористого калия (9 млн тонн), а имеющиеся производственные мощности позволяют производить до 13 млн тонн в год, при этом стоимость производства одной тонны (TCC) одна из самых низких в мире - 58 долл./тонну (у американских производителей около 100-120 долл./тонну, у европейских 220-240 долл./тонну), что обеспечивает компании серьезное конкурентной преимущество в переговорах с покупателям и очень высокую маржинальность бизнеса (59% в 2012г).

Прекращение сотрудничества с БКК (Белорусская Калийная Компания) и фактический развал олигополистической структуры мирового рынка хлоркалия еще более усугубил ситуацию с ценами, которые сократились с 380 долл/тонну в 1П 2012г до 318 долл./тонну по итогам 1П 2013г, при этом дальнейшее снижение ниже 300 долл./тонну видится нам вполне вероятным, поскольку индустрия находится в «поиске дна» и покупатели не спешат заключать контракты, ожидая появления нового «ценового ориентира». Тем не менее, низкая стоимость производства позволит Уралкалию заключать контракты в условиях низких цен, но при этом увеличить объем продаж. В этом случае, рентабельность по EBITDA останется на уровне около 50% даже в самом консервативном сценарии.

Ослабление валют развивающихся стран и сокращение субсидий со стороны правительства в Индии не добавит поддержки спросу даже, несмотря на достаточно низкий уровень запасов и продолжающееся увеличение производства сельскохозяйственных культур - цена становится главным фактором в принятии решений о закупках хлоркалия.

В настоящее время идут переговоры о продаже пакета акций (около 20%), принадлежащего С.Керимову различным инвесторам, при этом по имеющейся информации речь идет о цене порядка 7 долл./акцию, что превышает рыночную почти на 35%. Более того, если С.Керимов продаст свою долю, то появится возможность для возобновления сотрудничества с БКК, что окажет поддержку рентабельности и может быть положительно воспринято инвесторами. На наш взгляд, возобновление сотрудничества вполне реалистично, однако окончательные выводы можно будет делать только после закрытия сделки.

Согласно имеющейся программе развития планируется направить на строительство новых мощностей около 2,3 млрд. долл, при этом возможный объем производства должен вырасти с текущих 13 млн тонн до 19.2 млн тонн к 2020г, при этом капзатраты равномерно распределены и не превышают 400 млн. долл/год, что соответственно не является помехой для генерации порядка 600-700 млн долл свободного денежного потока даже в случае продолжительной консолидации цен на уровне 300 долл./тонну хлоркалия, при этом долговая нагрузка по-прежнему не будет превышать уровня Net Debt/EBITDA=1,6-1,8х. По мультипликатору EV/EBITDA компания торгуется с премией в 40% о отношению к аналогам, в то время как по мультипликатору P/E премия не превышает 6%, что, на наш взгляд, недостаточно, и вызвано чрезмерной реакцией инвесторов на прекращение сотрудничества в БКК.

Фосагро

Инвестиционное заключение Фосагро один из крупнейших вертикально-интегрированных производителей фосфатных удобрений (DAP/MAP), а также производит азотные и сложные (NPK) удобрения. Гибкая производственная модель обеспечивает хеджирование рисков связанных с серьезным падением на тот или иной вид удобрений и позволяет марже по EBITDA не опускаться ниже 28-30% даже в кризисные времена. На наш взгляд, цены на отдельные вида удобрений могут начать восстанавливаться уже в ближайшей перспективе, а ослабление рубля и замораживание тарифов естественных монополий поддержат рентабельность. Поэтому мы считаем акции Фосагро привлекательными для покупки на среднесрочную (1-2 года) перспективу.

Основным конкурентным преимуществом Фосагро является доступ к уникальной ресурсной базе - фосфор, добытый на месторождениях, принадлежащих компании, отличается крайне высокой концентрацией Р2О5, что обеспечивает относительно низкую себестоимость добычи. В свою очередь, вертикальная интеграция позволяет производить дешевые фосфатные удобрения и обеспечивает высокую маржинальность. Фосагро потребляет только около половины произведенного фосфора в то время как другая половина реализуется на открытом рынке. Необходимо отметить, что в настоящий момент компания занимает лидирующие позиции на внутреннем рынке, с долей более 50%.

Гибкая производственная модель позволяет Фосагро быстро реагировать на изменение рыночной конъюнктуры и активизировать производство того или иного типа удобрений в кратчайшие сроки. По итогам первого полугодия 2013г загрузка производственных мощностей была почти максимальной, что свидетельствует о стабильном спросе на продукцию компании даже в условиях кризиса. Например, несмотря на снижение спроса на фосфатосодержащие удобрения в Индии (по причине сокращения субсидий от государства), Фосагро нарастило производство сложных удобрений (NPK) которые пользуются спросом на российском рынке.

Консолидация Апатита (крупнейшего в России производителя апатитового концентрата) позволит нарастить ресурсную базу и получить максимальный доход от либерализации рынка апатитового концентрата. По наши оценка, после отмены государственного регулирования, цена за тонну апатитового концентрата может увеличится на 60-70%, что окажет поддержку выручке.

Цены на основную продукцию находятся на низком уровне, но мы ожидаем восстановления цен на фосфатные удобрения(DAP/MAP) уже в ближайшее время, поскольку запасы удобрений остаются на самых низких уровнях за последние 20 лет. Более того, значительное снижение цен на калий и решение о замораживании тарифов на газ позволят предотвратить рост затрат и поддержать рентабельность

На данный момент дальнейшая программа развития производственных мощностей находится под вопросом в связи со слабой ценовой конъюнктурой на мировых рынках. Мы предполагаем, что компания сможет сгенерировать порядка 300-400 млн долл свободного денежного потока в 2013-2016г., в результате чего FCF yield будет стабильно превышать уровень в 5% (один из лучших показателей в индустрии), а в случае дальнейшего сокращения инвестпрограммы может достигнуть и внушительных 10% - один из самых высоких показателей во всем секторе. Бумаги компании торгуются с дисконтом в 22% по отношению к мировым аналогам по мультипликатору EV/EBITDA, в то время как по мультипликатору P/E компания стоит вдвое дешевле своих конкурентов. На наш взгляд, акции компании перепроданы на фоне негативного новостного потока по Уралкалию в конце июля- начале августа, что привело к импульсивной переоценке сектора инвесторами. Мы считаем, что этот дисконт будет сокращаться и поэтому считаем акции Фосагро привлекательными для покупки на среднесрочную (1-2 года) перспективу

Акрон

Инвестиционное заключение Акрон - один из крупнейших диверсифицированных мировых производителей, который специализируется на выпуске удобрений на основе аммиака, а также азотных и сложных (NPK) удобрениях. Компания хорошо интегрирована как в добычу, так и в реализацию основной продукции, а ввод в строй новых месторождений позволит сократить издержки на закупку сырья и расширить ассортимент реализуемой продукции. На наш взгляд, бумаги Акрона обладают значительным долгосрочным потенциалом роста, однако слабая конъюнктура на рынках основной продукции, а также увеличение долговой нагрузки могут оказать давление на котировки акций в краткосрочной перспективе

Начатая несколько лет назад программа долгосрочного развития наконец-то начинает давать свои плоды. Акрон в течение долгого времени страдал от низкой обеспеченности сырьем (в частности фосфатами и хлоркалием), которое вынужден был закупать у непосредственных конкурентов (Уралкалия и Фосагро). Теперь же, с вводом в строй месторождения Олений Ручей, Акрон должен полностью покрыть свои потребности в фосфатах (около 750 тыс. тонн) уже в этом году, а с началом добычи на Талицком месторождении исчезнет и потребность в покупке хлоркалия на рынке, однако это произойдет не раньше 2016-2017г. Тем не менее, развитие собственных мощностей поможет сократить издержки на закупку указанного сырья примерно на 30%, а дальнейшее развитие продаж сторонним покупателям окажет дополнительную поддержку выручке и рентабельности.

Мировая индустрия удобрений по-прежнему страдает от глобального избытка предложения и невысокого спроса на свою продукцию, что в свою очередь ведет к снижению цен на удобрения. Хотя производство в сельскохозяйственном секторе и ставит рекорд за рекордом, фермеры не спешат пополнять свои запасы. Ослабление валют основных стран-потребителей (в первую очередь Индии и Бразилии) также не позволяет рассчитывать на улучшение внешней конъюнктуры. Таким образом, мы не ожидаем увеличения как цены, так и объемов производства основных типов удобрений в 2013-2014гг и предполагаем, что выручка останется на уровне 2012г.

Акрон выгодно отличается от другого диверсифицированного производителя - Фосагро - наличием сильной дистрибьюторской сети и более диверсифицированной клиентской базой (за счет производственных мощностей в Китае и Канаде), что должно положительно сказаться на выручке. В краткосрочном периоде определенную поддержку рентабельности может оказать замораживание тарифов на газ (затраты на газ составляют до 20% всех издержек Акрона), а также ослабление курса рубля.

Хотя мы и положительно оцениваем программу развития производственных мощностей, но значительные инвестиции (по нашим оценкам, до 3 млрд долл. к 2017г.) оставят денежный поток в ближайшие 2 года отрицательным, а долговая нагрузка может вырасти с нынешних Net Debt/EBITDA=1.8x до 3.5-4.0х уже в 2014 году и останется на таком уровне как минимум до конца 2015г, что негативно для инвестиционного кейса компании. Дивидендная доходность по итогам 2013-2015г не будет превышать 3-4%, что не добавляет привлекательности бумагам. Акрон торгуется с серьезным дисконтам по мультипликаторам EV/EBITDA (3,6х) и P/E (5,1х) как к российским (7,9х и 12,8х соответственно) так и к глобальным (7,4х и 16,7х) аналогам, что на наш взгляд неоправданно и связано с опасениями инвесторов относительно реализации стратегии развития, а также высокой долговой нагрузкой. Акции Акрона могут представлять интерес для среднесрочных инвестиций на фоне относительно недооценки к Фосагро и Уралкалию

https://www.psbank.ru/Informer Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба