30 декабря 2013 Промсвязьбанк | Архив

Ключевые положения стратегии

2014 год станет годом достаточно быстрого роста для экономики США, однако есть существенный риск со стороны рынка жилья из-за роста ставок по ипотеке. Европейская экономика будет восстанавливаться медленными темпами, при этом риски со стороны Франции и Италии (недостаточные реформы, низкая деловая активность) могут сдерживать темпы восстановления экономики еврозоны в 2014 г. Развивающиеся экономики не будут фаворитами в 2014 г. из-за того, что импульс роста глобальной экономики переместился от развивающихся экономик к развитым, лишая emerging markets четких перспектив. Китай ждет скорее стабилизация, чем спад, однако при отсутствии необходимых реформ сделать это будет сложно.

Политика центробанков станет менее предсказуемой: объем ежемесячного выкупа активов ФРС перестанет быть фиксированным, ЕЦБ активизируется в части предоставления дополнительной ликвидности банкам, а центральные рогнозы на 20 банки могут ужесточить монетарную политику в ответ на отток капитала, давление на валюты и ухудшение состояния платежных балансов. Перспектива повышения базовых учетных ставок – конец 2015г.

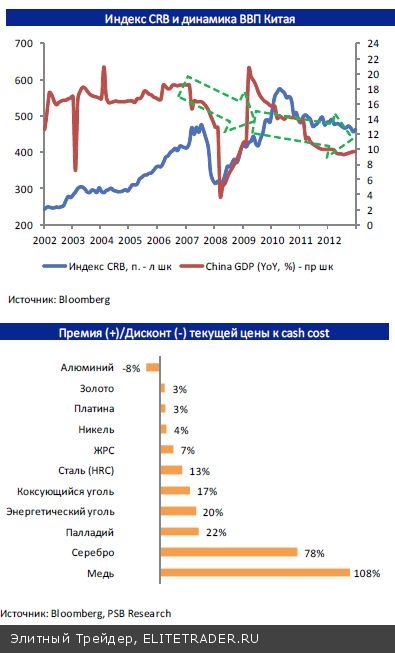

Нефть выглядит наиболее устойчиво среди товарных активов. Медь и серебро при этом на фоне рекордной премии к себестоимости производства выглядят наиболее уязвимо и могут серьезно подешеветь

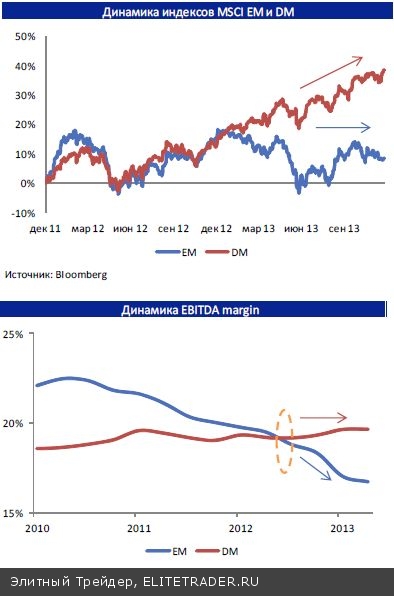

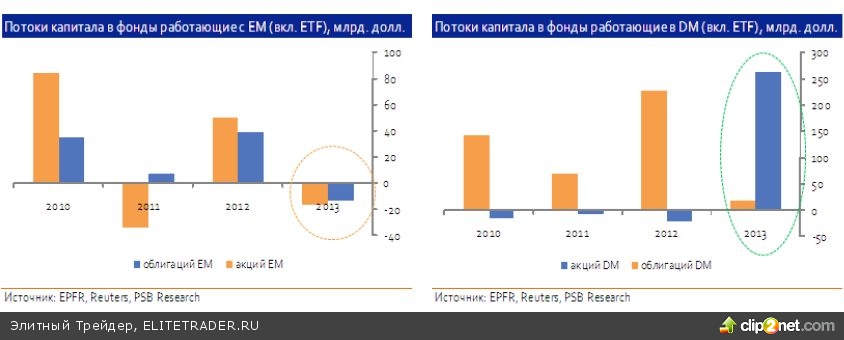

Рынки акций развитых стран продолжат расти но их движение будет сглаженным Рынки ЕМ будут испытывать Сценарии и пр расти, сглаженным. отток капитала, что затруднит их уверенное восхождение. Мы умеренно негативно оцениваем перспективы рынков облигаций emerging markets, поскольку они будут подвержены как процентному риску (на фоне ожиданий tapering), так и росту премии за кредитное качество по мере замедления темпов экономического роста и давления на рентабельность компаний.

На валютном рынке стоит ждать укрепления доллара. Проводимый ФРС tapering пока не влияет на «короткие» ставки, однако ближе к середине года трейдеры могут начать учитывать перспективу роста Fed Funds с 2015г., однако в Европе короткие ставки останутся «прижатыми» мерами количественной поддержки ЕЦБ. Поэтому после возможного движения ключевой валютной пары EURUSD к отметке 1.40, мы ожидаем ее отката в «равновесный» диапазон 1.33?1.35. Валюты emerging markets будут ослабляться emergingmarkets ослабляться, российский рубль – не исключение (ждем 33.22 руб./долл.).

Российская экономика будет находиться в состоянии сверхнизких темпов роста ВВП и снижения инфляционных ожиданий.

Индекс ММВБ завершит 2014 год в диапазоне 1500?1600 пунктов. Коррекция внутри года может оказаться достаточно глубокой, но вряд ли приведет к смене долгосрочного «боковика»

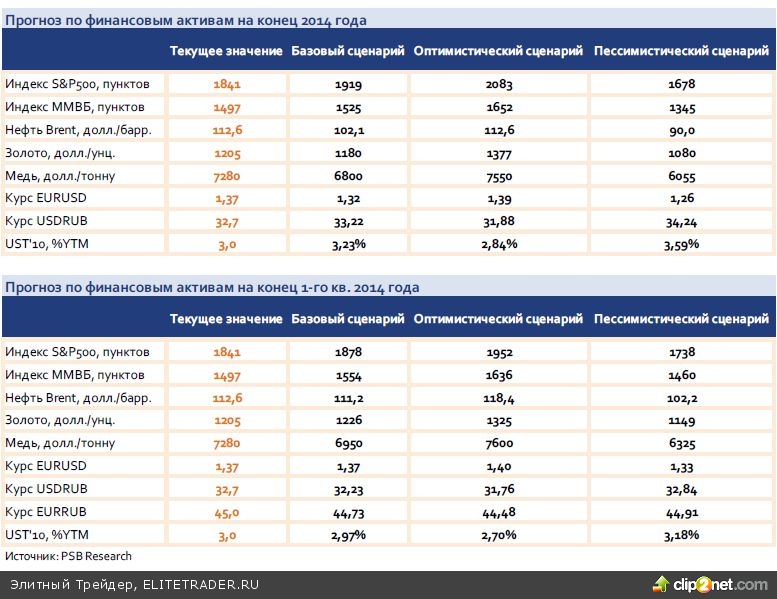

Сценарные прогнозы на конец 2014г. и 1‐й кв. 2014г.

Торговые идеи на 1 квартал 2014 года

Перспективы мировой экономики в 2014 году

2014 год станет годом достаточно быстрого роста для экономики США, эти позитивные результаты станут поводом для tapering ФРС (ожидаем продолжения сокращения QE). Европейская экономика будет восстанавливаться медленными темпами, инфляция в еврозоне, вероятно, останется низкой, а безработица – высокой. Риски со стороны Франции и Италии (недостаточные реформы, низкая деловая активность) могут сдерживать темпы восстановления экономики еврозоны в 2014 г. омика Развивающиеся рынки не будут фаворитами в 2014 г. из?за того, что импульс роста глобальной экономики перемещается от развивающихся стран к развитым, лишая emerging markets четких перспектив. Китай ждет скорее стабилизация, чем спад, однако при отсутствии необходимых реформ сделать это будет сложно.

В рамках базового сценария (вероятность 70%) развития мировой экономики мы ожидаем сдержанного ускорения темпов глобального роста в течение года. Подъем США будет находиться под влиянием действий ФРС. Еврозона Мировая экон выйдет из рецессии. Темпы роста ВВП Китая стабилизируются

Негативный сценарий (вероятность 20%) предполагает полную или частичную реализацию существующих рисков. Они приведут к серьезному снижению деловой активности и темпов экономического роста, а также к нестабильности на глобальных финансовых рынках.

Вместе с тем позитивный сценарий (вероятность 10%) предполагает существенное ускорение темпов глобального М экономического роста в развитых странах и более плавное ускорение – в развивающихся

Экономика США продолжит расти

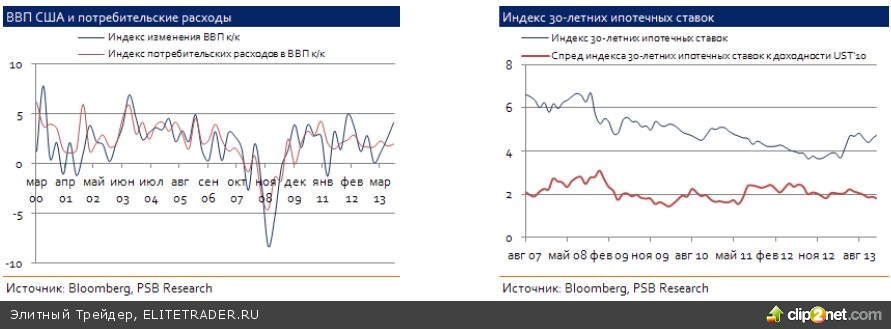

Ситуация в экономике США в целом продолжит улучшаться. Позитивные тенденции на рынке труда США сохранятся, что будет еще одним поводом для FOMC сократить программу количественного смягчения. Из числа сохраняющихся рисков можно выделить тему с потолком госдолга США, очередное обсуждение которого намечено на февраль 2014 г. Однако учитывая легкость, с которой было достигнуто бюджетное соглашение в декабре 2013 г., расцениваем этот риск как незначительный. Более существенным, на наш взгляд, в 2014 г. выглядит риск со стороны рынка жилья: на фоне разговоров об уменьшении QE и собственно самого факта (на заседании в декабре ФРС приняла решение об уменьшении программы с января 2014 г.) ставки по ипотеке продолжат повышаться. На наш взгляд, американский рынок жилья все еще остается слабым, восстанавливаясь после кризиса 2008 г. А наблюдающий рост долгосрочных процентных ставок в настоящее время останется определенным препятствием для улучшения ситуации в этом сегменте Мировая экон сегменте.

Еврозона выходит из рецессии, но с оговорками…

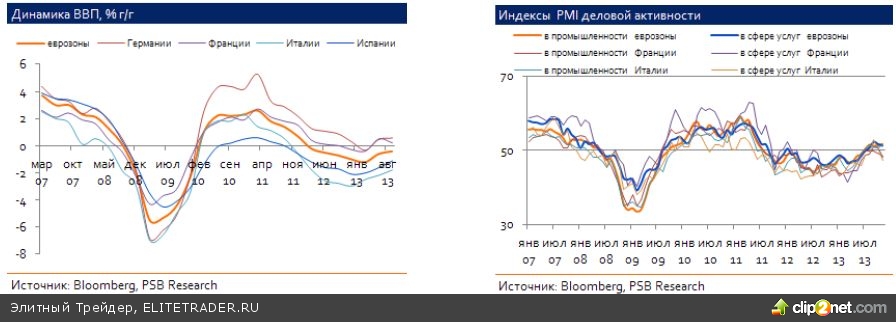

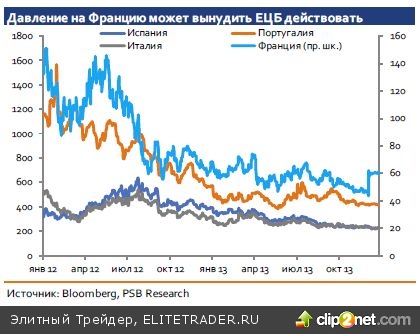

Еврозона в следующем году имеет высокие шансы выйти из затяжной рецессии. Тем не менее, есть предпосылки к тому, что проблемы высокой безработицы (в настоящее время 12,1%) и низкой инфляции (0,9% г/г в настоящее время при таргете ЕЦБ в 2%) останутся. Важным моментом является тот факт, что среди стран еврозоны наблюдается явные разнонаправленные тренды: если, например, экономика Германии чувствует себя уверенно, то экономика Франции – напротив выглядит неустойчивой. Также слабостью отличаются и периферийные страны – Испания, Италия и др. Мы считаем, что подъем экономики еврозоны в 2014 г. будет нестабильным – в основном из?за повышенных рисков скатывания в рецессию экономики Франции. Отсутствие значительных реформ и недоверие французов к политике властей, проявляющаяся в исторически минимальном рейтинге популярности действующего президента Франции – все это дает повод ждать худшего Индикаторы деловой активности Франции служат наглядными тому омика худшего. иллюстрациями. Монетарная политика Европейского Центробанка останется стимулирующей, вероятен еще один раунд LTRO в 1?2 квартале 2014г. (программы выдачи европейским банкам нелимитированных кредитов) для удержания рынка госдолга от нового витка кризиса.

EM останутся в стороне

На наш взгляд 2014 г будет складываться не в пользу взгляд, г. развивающихся рынков. Прежде всего, модель их экспортно? ориентированного развития теперь уже не столь актуальна: тому наглядный пример – Китай, который из?за ослабления ключевых рынков сбыта (США и Европа) существенно сдал темпы роста. На фоне уверенного подъема США и плавного восстановления еврозоны (по крайней мере, нового витка долгового кризиса пока никто не ждет) трудно ожидать возобновления интереса инвесторов к рынкам emerging markets (EM). Кроме того, именно в 2014 г. в ряде развивающихся стран пройдут важные политические события – выборы локальные и президентские – что, очевидно, только добавляет поводов для перекладывания средств в более стабильные страны. Одна из ключевых стран EM – Китай несколько снизил риски жесткой посадки путем проведения ряда мини стимулов в течение 2013 г. Тем не менее, в 2014 г. результатов от планирующихся реформ мы можем так и не дождаться. В этой связи, если экономика КНР будет балансировать хотя бы на уровне 7?7,5%, это уже будет достаточно омика неплохим результатом. Решить проблемы закредитованности и слабого внутреннего спроса Китаю в ближайший год вряд ли удастся. Замедляющийся темп экономического роста в Бразилии, Индии и ЮАР сопровождается ослаблением национальных валют, причем tapering ФРС будет способствовать продолжению этой тенденции и добавит валютам EM волатильности

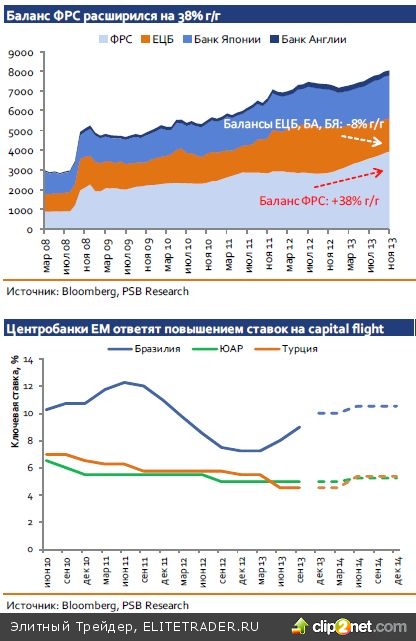

Центробанки продолжат аккомодацию, центром эмиссии в 2014 г. станет Европа

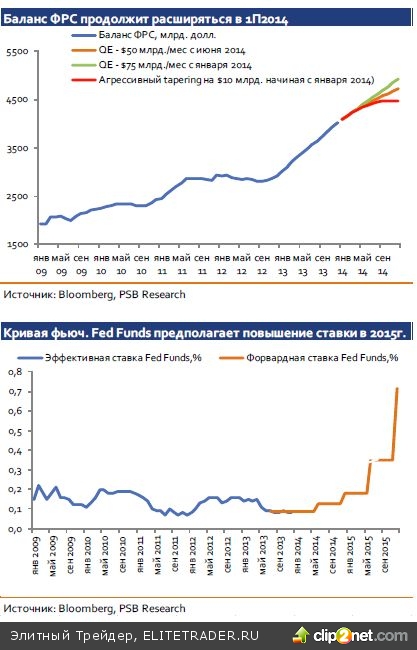

Центробанки G4 в 2013г. продолжили придерживаться политики сверхнизких ставок (ZIRP), а также использовать нестандартные аккомодационные механизмы (программы выкупа активов). На наш взгляд, Баланс ФРС расширился на 38% г/г аппетита к ри в 2014 г. эта тенденция в общем виде сохранится, хотя и станет менее предсказуемой.

ФРС может продолжить проводить «soft?tapering» по мере улучшения состояния рынка труда, контролируемых инфляционных ожиданий и хорошей бюджетной , БА, БЯ: ?8% г/г 4 и динамика консолидации. В 1 п. 2014 г. ожидаем сокращения QE3 еще на 10?25 млрд долл. – до 50?65 млрд долл.

ЕЦБ может проявить большую активность: после снижения ключевой ставки до 0 25% регулятор может олитика ЦБ G4 0.25% предложить нестандартные механизмы стимулирования, такие как снижение депозитной ставки в отрицательную область, новый аукцион LTRO, запуск программы выкупа активов в случае усиления давления на Францию и Италию

Банк Англии и Банк Японии продолжат придерживаться обещаний о сохранении политики низких ставок и проведении программ выкупа активов

Центральные банки развивающихся стран могут ужесточить монетарную политику в ответ на «capital flight» (отток капитала), давление на валюты EM и ухудшение состояния платежных балансов. Однако, вероятное повышение ключевых ставок ЦБ стран BRICS может усилить привлекательность внутренних рынков для carry trade.

Ужесточение денежно‐кредитной политики ФРС – перспектива 2015 г.

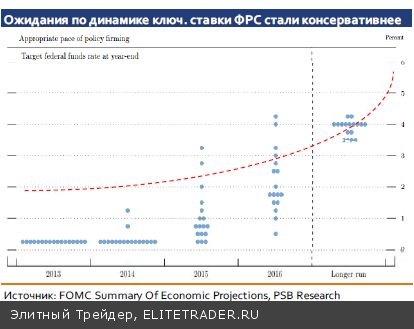

Tapering = tightening: начало сворачивания программы количественного смягчения не стоит рассматривать как сигнал к ужесточению политики по ряду причин. Во- первых, пока это означает лишь большую гибкость в Баланс ФРС продолжит расширяться в 1П2014 аппетита к ри действиях регулятора и ввод дополнительного инструмента ДКП по сокращению/увеличению программ покупки активов. Во?вторых, согласно декабрьскому Summary of Economic Projections (SoEP), голосующие члены FOMC не склонны ожидать подъема ставок до 2015г

Сворачивание QE уже не окажет продолжительного давления на рынки, т.к. инвесторы уже адаптировались к самой этой идее

Банковский надзор становится строже, но окажет минимальное влияние на динамику рыночных активов

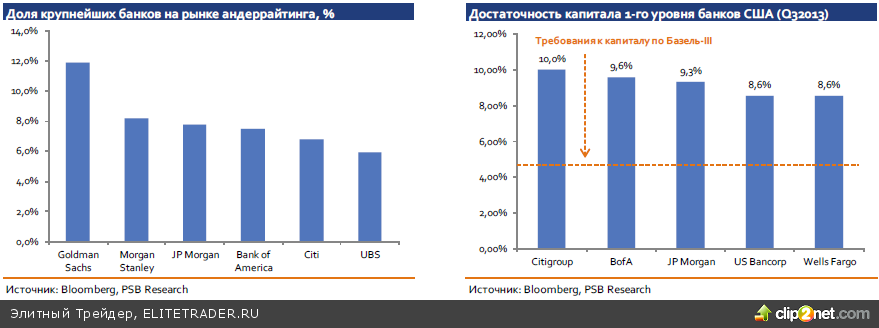

Крупнейшие американские банки начнут выполнять требования пакета Базель?III с 2014 г., небольшие кредитные организации получат отсрочку на год. Новые правила должны обеспечить большую финансовую устойчивость банков и предусматривают минимальное соотношение капитала 1?го уровня к взвешенным по риску активам 4,5%. Докапитализация банков возможна за счет дополнительного размещения акций (SPO), сокращения объема активов иску (левериджа) и уменьшения выплат акционерам. Банки США не испытывают проблем с достаточностью капитала. Европейские кредитные организации более подвержены регуляторному риску и вынуждены сокращать активы для приведения баланса к новым требованиям.

Правило Волкера будет запрещать банкам проведение спекулятивных операций с финансовыми инструментами за счет собственных средств (proprietary trading), а также любые формы отношений с хедж?фондами. Впрочем, как аппетита к ри водится, в каждом правиле есть исключения: операции андеррайтинга, маркет?мейкинга, хеджирования позиций, торговли гособлигациями, торговой активности за пределами США и др. существенно смягчают запреты. Таким образом, американским банкам дан значительный срок на адаптацию к новым требованиям, и сделан ряд поблажек, которые смягчают суровость правила Волкера многочисленными исключениями и необязательностью его немедленного исполнения 4 и динамика исполнения.

Нефть: стабильность – превыше всего

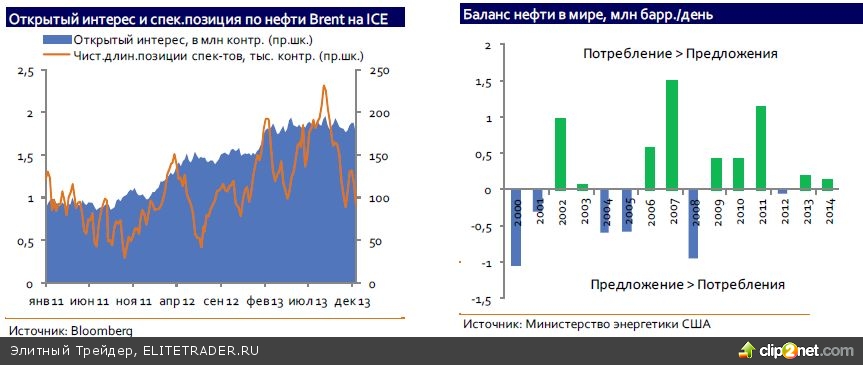

Спекулянты были достаточно активны в 2013 г., чутко реагируя на геополитические новости и действия ФРС. Тем не менее, с точки зрения возможных военных конфликтов в регионе MENA ухудшения в 2014 г. мы не ждем. Что касается действий ФРС, то о tapering уже известно, и к тому времени, как регулятор начнет новый – все будет заложено в ценах. Мы не видим причин для затяжной спекулятивной игры в нефти Brent в 2014 г. С точки зрения фундаментальных факторов в 2014 г. на рынке сложится лишь небольшой профицит спроса, что, на наш взгляд, недостаточно для значительного роста цен на нефть. С другой стороны, на протяжении последних нескольких лет наблюдается устойчивая тенденция к росту затрат в нефтедобыче, что связано с истощением ресурсной базы традиционной нефти. Поскольку прирост добычи будет происходить в основном за счет высокозатратных источников, таких как месторождения сланцевой нефти, тенденция к росту затрат сохранится что будет своеобразным «ограничивающим порогом» для снижения цен на нефть Кроме ынки сохранится, нефть. того, в условиях роста добычи со стороны независимых производителей участники ОПЕК будут стремиться поддерживать цены на рынке не сильно ниже 100 долл./барр. для выполнения своих бюджетных обязательств. Таким образом, мы ожидаем, что при относительной сбалансированности всех факторов, среднегодовые цены на нефть в 2014 г. будут находиться в районе 100 долл./барр. в базовом сценарии

Цены на металлы не растут

Замедление темпов роста экономики Поднебесной остановило рост цен на металлы. Сильнее всего в 2013. снижались те металлы, где наблюдался существенный навес предложения: никель, золото, серебро. Хотя на динамику последних двух ки оказывали влияние и макроэкономические факторы: ожидание tapering и рост реальных ставок в США. Металлы, где наблюдался дефицит или незначительный профицит выглядели лучше: палладий, сталь. Прошедший год был интересен тем, что цены на многие металлы приблизились к своим издержкам. Подобное, в случае сохранения текущих трендов в экономике Китая (рост в пределах 7?7,5%) будет сдерживать их дальнейшее снижение. В то же время в металлах, где текущие цены существенно выше издержек негативная динамика может продолжится

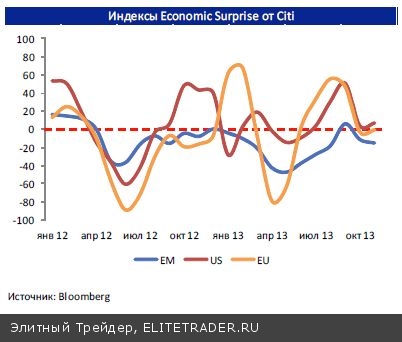

DM vs EM: развитые рынки привлекательней развивающихся

В начале 2013 г. отношение к EM изменилось на негативное, интерес инвесторов был сосредоточен в DM. Поводом для этого стало замедление темпов экономического роста развивающихся рынков. Индекс Динамика индексов MSCI EM и D й Economic Surprise EM после «ухода» ниже 0 (ноля) в середине 2012г. так и не смог закрепиться выше критической линии. Аналогичный индикатор по DM более позитивен. Замедление экономического роста отразилось и на прибыльности компаний EM. В середине 2012 г. EBITDA margin EM впервые опустилась ниже DM. При этом на развитых рынках тренд растущий, на развивающихся – снижающийся

Отток капиталов из России, т.к. ЕМ – не в фокусе глобальных инвесторов

С середины года наблюдается отток капиталов из фондов, работающих с Россией, что является отражением глобальной тенденции выхода из ЕМ и перетока капиталов на развитые рынки: По итогам 2013 г впервые мы видим отток как из омика г. фондов акций, так и фондов облигаций ЕМ – сильных инвестиционных идей в развивающихся экономиках нет. На развитых рынках акций, напротив, 2013 – янв 13 фев 13 апр 13 май 13 июл 13 авг 13 окт 13 дек 13 Мировая экон успешный год, впервые с докризисных времен. Помимо оттока из ЕМ наблюдается четкий тренд на снижение спроса инвесторов и на облигации

Рынки EM: из крайности в крайность

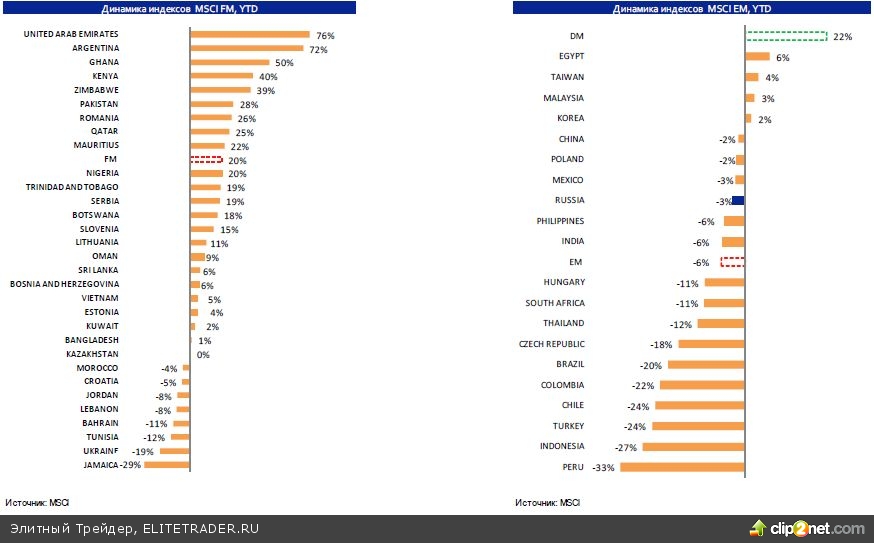

На развивающихся рынках лучше всего себя чувствовали фондовые рынки стран, экономику которых можно отнести к переходной между EM и DM: Тайвань, Малайзия и Корея. Хорошую доходность показали акции стран так называемых Frontier Markets (FM). Индекс MSCI FM вырос с начала года на 20% при падение MSCI EM на 5%. Свою роль здесь сыграла фундаментальная дешевизна и перспективность этих рынков. Так, коэффициент P/E13F FM 6,7x, а P/E13F EM – 11,6x. При этом на начало этого года ожидания по росту EPS в 2013 году по EM и FM составляли 0% и 94% соответственно.

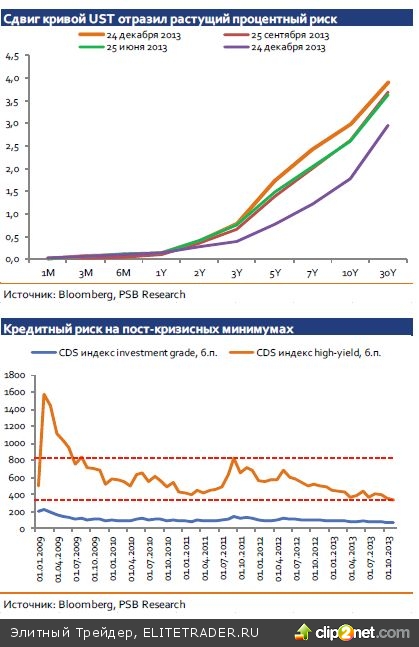

Управление процентным риском становится ключевым приоритетом, кредитный риск отходит на второй план

В 2013 г. наиболее приоритетным для инвесторов стало эффективное управление процентным риском, поскольку перспектива сворачивания стимулов оказала повышательное давление на длинный конец кривой качественных то инструментов и привела к параллельному сдвигу вверх кривых спекулятивных и около инвестиционных инструментов. Ставки до года сократились, на участке 7?30 лет – увеличились более чем на 100 б.п.

TUT спрэд (Ten?Under?Two, дифференциал доходности 10? ти и 2?х летних казначейских облигаций США) увеличился с 1,5% в декабре 2012г. до 2,58% в настоящее время.

Кредитный риск может продолжить фронтальное ынки долговы понижение в 1 п. 2014 г. на развитых рынках, однако могут возникнуть локальные очаги напряженности в суверенном сегменте (Франция, Италия).

В 1 п. 2014 г. мы не ожидаем увеличения премии за кредитный риск, однако общее повышение YTM вдоль всей кривой, в особенности инструментов EM, станет ответом на возрастающий процентный риск. В 1 п. 2014 г. имеется потенциал для расширения TUT?спрэда до 2,8?2,9%: Гл наклон бенчмарк кривой станет еще более «крутым».

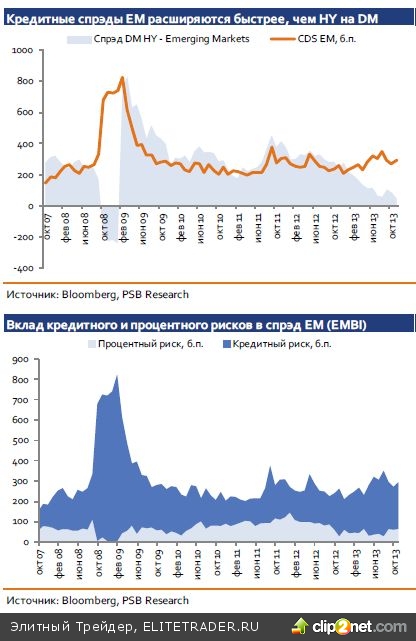

Облигационные рынки EM – главные аутсайдеры года, эта тенденция будет доминировать и в 1 п. 2014 г.

Спрэд CDS на EM в середине года расширился к отметкам, зафиксированным на пиках долгового кризиса в Европе (2011?2012 гг.). Облигационные рынки emerging markets в 2013 г. были подвержены в первую очередь Кредитные спрэды EM расширяются быстрее, чем HY на DM кредитному риску.

Рынки fixed?income EM в 1 п. 2014 г. также не будут «в фаворе» из?за оттока капитала по мере постепенного «выхода» ФРС из стимулов, что влияет на процентный риск, и роста премии за кредитное качество по мере 200 замедления темпов экономического роста и давления на рентабельность компаний

Главная опасность 1 п. 2014 г. – возможное обострение долгового кризиса в Европе (Франция, Италия).

Позиции доллара ослаблены, разница в ставках по‐прежнему решает в паре евро‐доллар

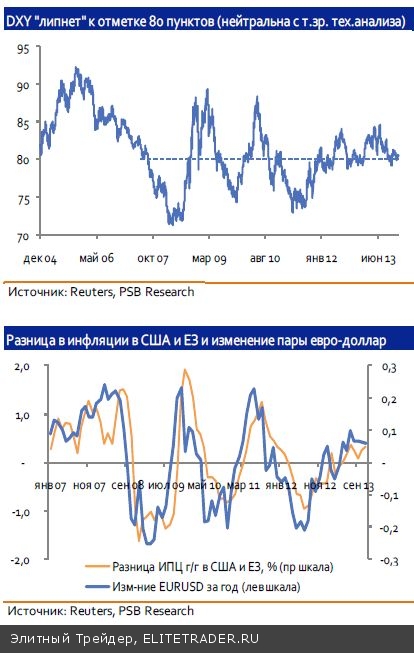

Корзина доллара к 6?ти мировым валютам находится у минимумов почти за 2 года, колеблясь у уровня в 50% коррекции от волн роста 2008?2009 гг. и 2011?2013 гг. Основным фактором являются действия DXY "липнет" к отметке 80 пунктов (нейтральна с т.зр. тех.анализа) ынок ФРС и ЕЦБ (посредством решающего давления на рынки гособлигаций и на объем ликвидности).

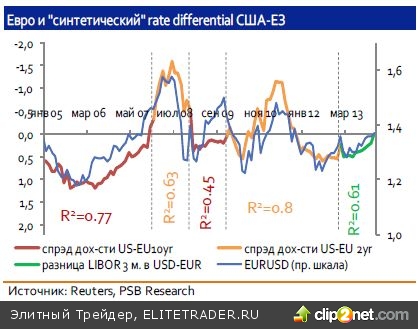

Динамика пары евро?доллар достаточно хорошо коррелирует в разницей в ставках – но, в отличие от докризисного времени, горизонт «игры» на ставках тный ры сужается – последние месяцы евро ходит уже за короткими ставками.

С экономикой евро коррелирует, соответственно, через разницу в инфляциях

EURUSD вернется к равновесному диапазону

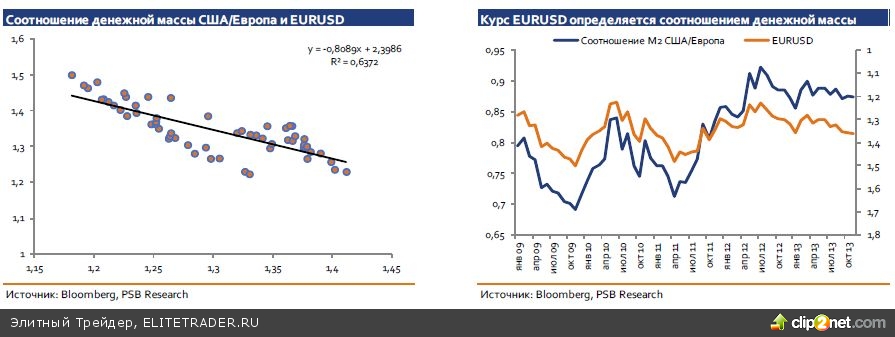

Кроме того, пара EURUSD подвержена влиянию монетарных факторов: пауза в расширении активов ЕЦБ и продолжающий «пухнуть» баланс ФРС пока формируют позицию не в пользу доллара

Однако в 1 п. 2014 г. расширение баланса ФРС замедлится, а ЕЦБ «вольет», по нашим оценкам, 400?700 млрд евро через LTRO. Таким образом, соотношение в 1п. 2014г. начнет меняться не в пользу евро: рост денежной массы в Европе ынок может ускориться по мере увеличения денежной базы и роста/стабильности кредитного мультипликатора

Проводимый ФРС tapering пока не влияет на «короткие» ставки, однако ближе к середине года трейдеры могут начать учитывать перспективу роста Fed Funds с 2015г. Однако в Европе короткие ставки останутся «прижатыми» мерами количественной поддержки ЕЦБ. Поэтому после возможного движения ключевой валютной пары к отметке 1 40 мы ожидаем ее отката к «равновесному» диапазону 1 33?1 35

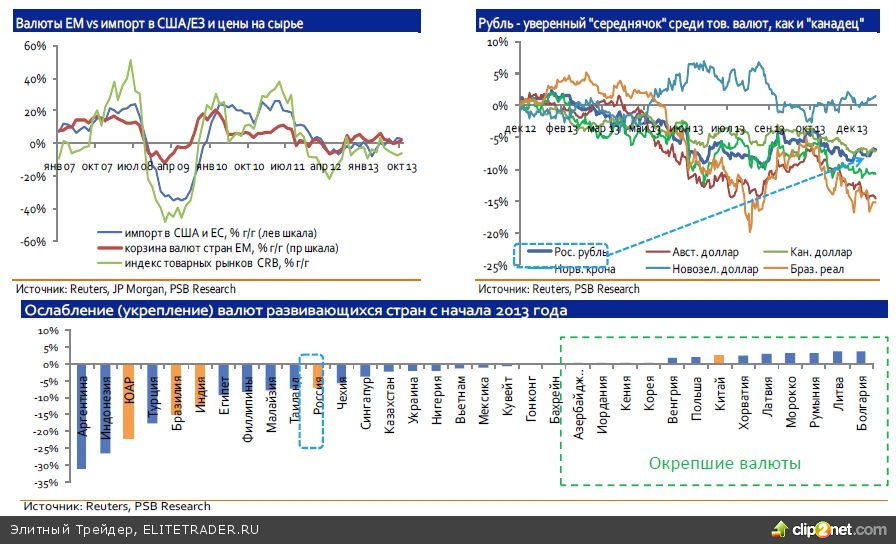

Валюты ЕМ под давлением, несмотря на слабость доллара

Валюты ЕМ и товарные валюты, за редким исключением, показали отрицательную динамику в 2014 г. Низкий спрос обуславливается отсутствием роста цен на сырьевых рынках и импорта в развитые страны, что задает низкие инфляционные ожидания по DM и экономические ? по ЕМ. Из BRICS выделим продолжение укрепления юаня.

Российская валюта смотрится достаточно неплохо среди ЕМ и BRICS, больше коррелируя с товарными валютами

Экономика России ищет драйверы для роста

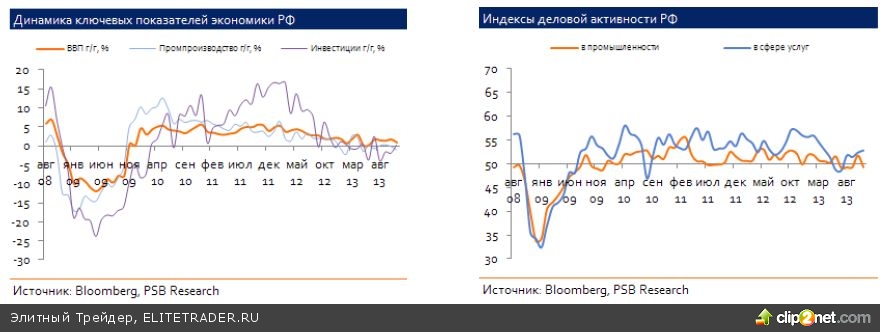

Экономика России в 2013 г. продемонстрировала далеко не самые лучшие темпы роста, что сопровождалось слабой динамикой инвестиций, стагнацией в промышленности и низким уровнем деловой активности. В рамках базового сценария на 2014 г. мы ожидаем, что Россия покажет достаточной консервативный для неё рост ВВП в районе 1,8%. Российские власти предпринимают определенные усилия для ускорения экономического роста. Однако принятые меры пока не дали ощутимого результата. Мы ждем новых инициатив в этом направлении, в том числе, направленных на оптимизацию затрат и повышение эффективности работы инфраструктурных компаний, увеличение уровня доступности кредитов и создание условий для более высоких темпов кредитования реального сектора экономики. Предложенный комплекс мер по деоффшоризации российской экономики может существенно улучшить отношение инвесторов к целому ряду крупных компаний, которые уже заявили о сворачивании своих оффшорных схем. Возможно, это будет способствовать росту инвестиций в основной капитал российский предприятий падение которых в 2013 г номика предприятий, г. стало основным негативным фактором, повлиявшим на замедление темпов экономического роста РФ. По мере реализации российскими властями идей для придания позитивного импульса экономике, темпы роста ВВП РФ во 2 п. 2014 г. могут ускориться, в том числе за счет увеличения объема инвестиций на 0,5% г/г.

Банк России обеспечит финансовую стабильность

Основной целью денежно?кредитной политики Банка России в 2014 г. будет обеспечение ценовой стабильности, что подразумевает достижение и поддержание стабильно низких темпов роста потребительских цен и является одним из важнейших условий формирования сбалансированного и устойчивого экономического роста. Основным инструментом рефинансирования кредитных организаций в 2013 году стали операции прямого РЕПО с Банком России. Задолженность кредитных организаций по данному инструменту имела тенденцию к росту и к концу года этот показатель примерно в 3 раза превышал рублевые остатки банков на корсчетах в Банке России. В целях снижения объема рыночного обеспечения, задействованного в операциях рефинансирования, Банк России приступил к проведению аукционов по предоставлению ликвидности под залог нерыночных активов. В 2014 г. мы ожидаем увеличения востребованности нового источника рублевой ликвидности для банков. Тенденция изменения курса рубля в 2013 г была аналогичной динамике курсов валют большинства стран emerging номика г. markets. В рамках мер по увеличению гибкости курсообразования Банк России в 2013 году снизил величину накопленных интервенций, приводящих к сдвигу операционного интервала бивалютной корзины и осуществил расширение диапазона, в котором не совершаются валютные интервенции. В 2014 г. мы ждем сохранения тенденции ослабления рубля.

Российский рынок ‐ дешев к нефти из‐за нефтянки и высокой доли госкомпаний в индексах

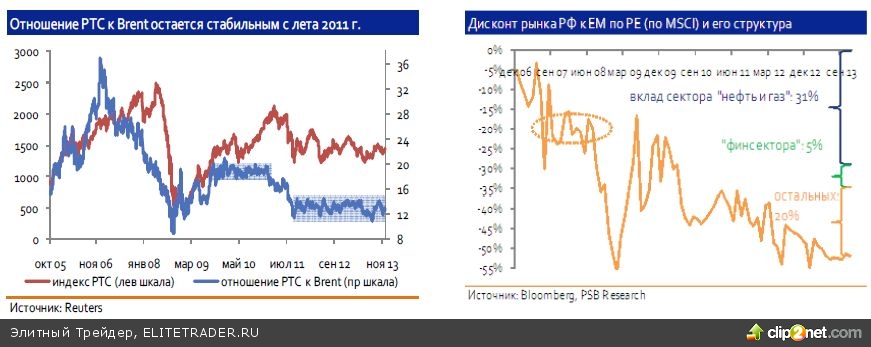

• «Черное золото» остается ключевым индикатором российского рынка акций – отношение РТС к Brent c лета 2011 года колеблется в диапазоне 12?15х.

• Но российский рынок акций остается недооцененным по отношению к нефти по сравнению с докризисным временем из?за низких по мировым меркам мультипликаторов ключевых игроков нефтегазового сектора РФ ? Газпрома Лукойла Сургутнефтегаза ок акций Газпрома, Лукойла, Сургутнефтегаза.

• Низкой оценкой сектора «нефть и газ» и его большим весом объясняется и различие в оценках по РЕ российского рынка акций и рынка ЕМ. Так, при текущем дисконте рынка РФ к MSCI EM по forward РЕ в 54% вклад сектора «нефть и газ» ? 31%! Для сравнения, вклад финсектора в дисконт – 5%. Без учета этих секторов дисконт России к ЕМ составляет всего 20%? уровень конца 2007 ? середины 2008 г. сийский рыно

• Также стоит отметить, что традиционно госкомпании формируют львиную долю веса в биржевых индексах. Мы проанализировали выборку из 54 наиболее ликвидных акций и пришли к выводу о том, что контролируемые государством корпорации торгуются с дисконтом 35% к частным российским компаниям по мультипликатору P/E’14.

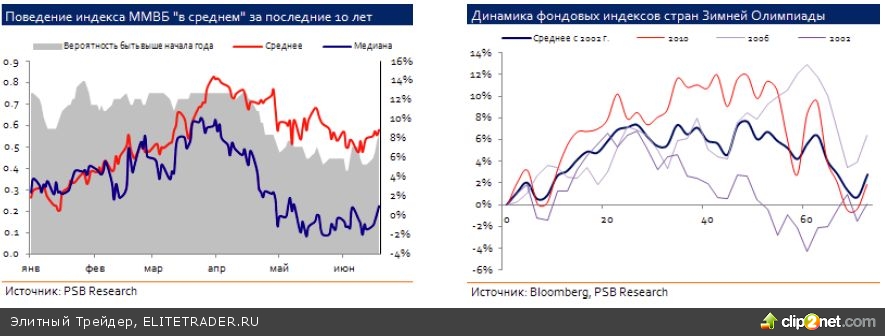

Вероятен сезонный рост в начале года, не исключена поддержка олимпийского фактора

Сезонной особенностью российского фондового рынка является период затяжных январских праздников. Он зачастую приводит к формированию январского гэпа. Основываясь на истории поведения в последние 10 лет, мы оцениваем средний размер январского гэпа в индексе ММВБ примерно в 2%, причем в 3?х из 4?х случаях он происходит вверх начала года вверх. Если в начале января в индексе ММВБ традиционно формируется восходящая тенденция, то типичная "коррекционная ямка" приходится в нем обычно на 20?ые числа января. Немаловажным фактором, который будет оказывать влияние на поведение фондовых рынков в январе, станет сезон корпоративной отчетности. Он стартует в США с отчета Alcoa 9 января. Отчеты крупнейших американских банков в рамках январской отчетности выйдут в особенности середине месяца. Олимпийское ралли – довольно частый гость на фондовых площадках стран, принимающих Олимпиаду, и российский рынок акций может получить с началом Сочи?2014 дополнительный импульс

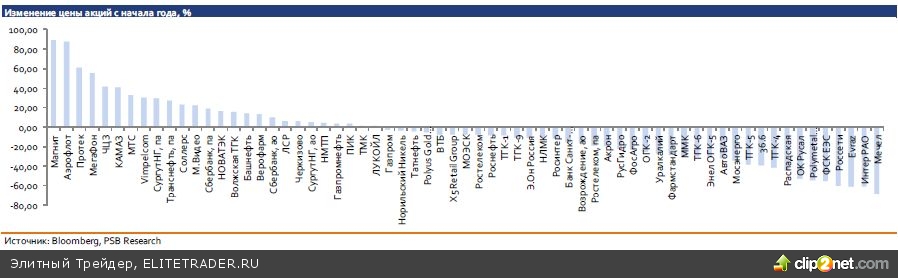

2013 – год ориентированных на внутренний спрос компаний

Ориентированные на внутренний рынок акции компаний потребительского, финансового и телекоммуникационного секторов продемонстрировали лучшую динамику в 2013 г. Так, прирост стоимости около 80% продемонстрировали акции Магнита и Аэрофлота Динамика отраслевых индексов ММВБ прирост около 60% ? акции Протека и МегаФона. Более чем 20% рост по итогам года показали акции ЧЦЗ, КАМАЗа и МТС

Металлургический сектор и электроэнергетика сийский рыно показали самую слабую динамику по итогам года. Акции металлургии снизились на фоне общей фундаментальной слабости ввиду затоваривания на мировом рынке и слабой динамики цен. Электроэнергетический сектор был под давлением общего негативного фона, связанного с регуляторными ограничениями тарифов и высокой нагрузки сектора инвестобязательствами

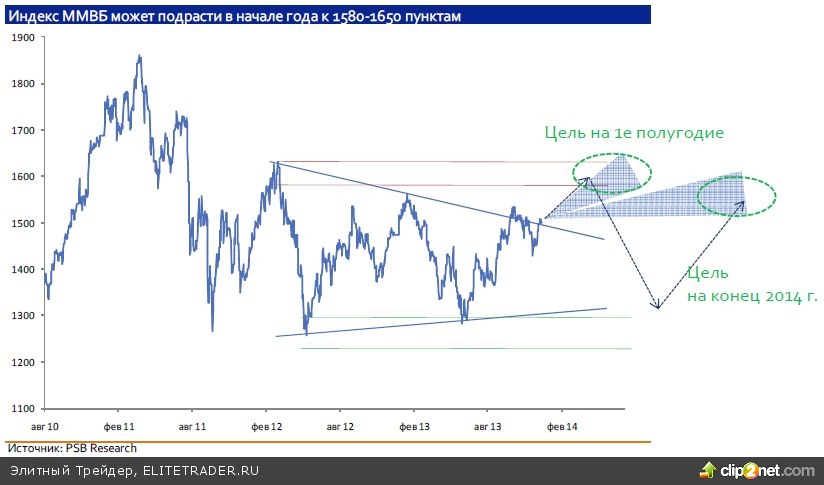

Ожидания по индексу ММВБ

Ориентируясь на сценарий что ситуация в глобальной сценарий, экономике и на мировых рынках существенно не изменится в 1?2 кварталах индекс ММВБ может достичь диапазона 1554?1636 пунктов. Ключевую поддержку, по нашему мнению, окажут внутренние факторы (дивидендный сезон, сезонность, ожидания улучшения ситуации в экономике), а также крепкая нефть

Наш взгляд на биржевые уровни в конце 2014 года более сдержанный – учитывая макроэкономические и рыночные ок акций риски, а также отсутствие значимых инвестиционных идей на рынках ЕМ, заложником которых является и российский рынок акций, мы полагаем, что индекс ММВБ завершит следующий год в диапазоне 1500?1600 пунктов. Коррекция внутри года может оказаться достаточно глубокой, но вряд ли приведет к смене долгосрочного «боковика».

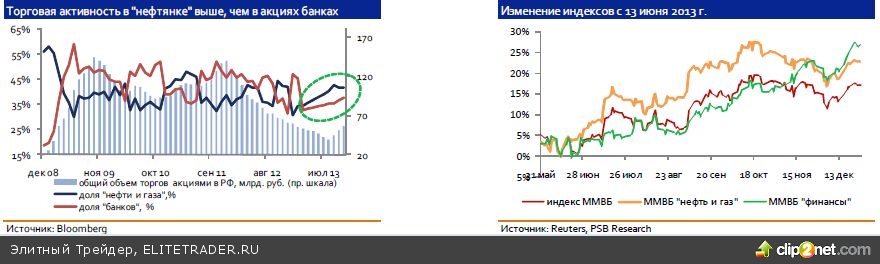

Нефтянка – первые признаки интереса есть

Несмотря на уже набившую оскомину фундаментальную недооценку акций российского нефтегазового сектора, основания для переоценки есть. В первую очередь, отметим два конъюнктурных фактора: а) среди ЕМ Россия одна из редких и ясных ставок на стабильность нефти; б) экономике РФ с текущих уровней, скорее, имеет смысл несколько ускориться. И уже видны первые признаки возврата интереса инвесторов к нефтянке, характеризующейся достаточно стабильными финпотоками и низкими оценками. В последнее время видно повышение торговой активности в секторе «нефть и газ», который вновь становится наиболее торгуемым на российском рынке. И по динамике с лета выглядит получше рынка. рговые идеи «Болевой точкой» нефтяного рынка остается налоговая нагрузка (НДПИ, экспортные пошлины, акцизы), которая может занимать более 50% в себестоимости типовой НК России. В связи с «налоговым маневром», одобренном в конце 2013 г., НДПИ будет повышен с 1 января 2014 г. до 493 руб./т с текущих 470 руб./т. Соответственно, ожидается еще большее фискальное давление на компании, что может стоить им потери рентабельности порядка 3?5%. Тем не менее, параллельно с 1 января 2014 г. будут уменьшены экспортные пошлины, таким образом, ВИНК смогут компенсировать потери по сегменту добычи за счет сегмента переработки.

ПОЗИТИВНЫЙ ВЗГЛЯД. Нефтяной рынок России в целом выглядит устойчиво, компании демонстрируют достаточно низкую долговую нагрузку и высокую рентабельность по сравнению с зарубежными. По сравнительным коэффициентам российские нефтяные компании выглядят заметно дешевле аналогов как с развитых, так и с развивающихся стран. В качестве наиболее перспективных идей в нефтяном секторе нам нравятся 2 компании: ЛУКОЙЛ и Башнефть. Первая компания интересна как с точки зрения финрезультатов (самая низкая долг.нагрузка в секторе, рентабельность порядка 10?15%), так и с точки зрения операционных: имеет в запасе крупные проекты в России или зарубежом. Основным драйвером роста добычи и финпоказателей компании в 2014 г. станет начало коммерческой добычи на Западной Курне?2. Башнефть представляет интерес, прежде всего, как «дивидендная история», в особенности после начала выплаты промежуточных дивидендов (объявление – октябрь 2013 г.), доходность на тот момент по обыкн.акциям составляла 10,2%, по привилегированным – 13,4%. С точки зрения операционных показателей Башнефть демонстрирует уже 4 год подряд тенденцию к росту добычи.

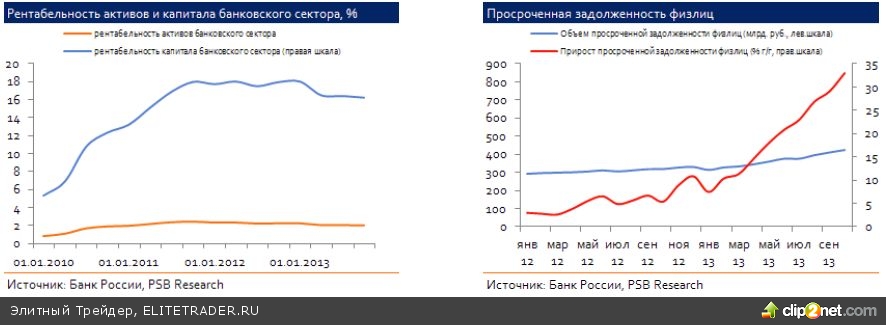

Банковский сектор: проблемы останутся и в 2014г.

Российский банковский сектор находится под влиянием целого ряда неблагоприятных факторов. Продолжается снижение рентабельности банковского сектора, которое ограничивает потенциал наращивания банками капитала, а также требует от них весьма осторожной и взвешенной дивидендной политики. В условиях стагнации в экономике, сопровождающейся снижением деловой активности и нарастанием объемов просроченной задолженности физических лиц, развивается тенденция к ухудшению качества кредитных портфелей российских банков. Причем просроченная задолженность по кредитам населению демонстрирует очень высокие темпы роста. Объявленный ФРС США выход из программы количественного смягчения (QE) может стать ещё одним негативным фактором для банковского сектора и даже привести к потрясениям на мировом финансовом рынке, если с приходом нового руководства ФРС выберет неадекватный темп изменений в монетарной политике. При этом распространение рисков на российский рынок, может произойти как за счет усиления оттока капитала с развивающихся рынков, так и за счет риска глобального повышения процентных ставок, обесценения активов и национальных валют, и как следствие – общего увеличения кредитного риска

НЕЙТРАЛЬНЫЙ ВЗГЛЯД. Российский банковский сектор в настоящее время ослаблен замедлением корпоративного кредитования и значительным ростом объемов просроченной задолженности в отдельных сегментах. Вызывает опасения качество активов российских банков, а просрочка физлиц может достичь пика в середине 2014 г. На этом фоне мы придерживаемся нейтрального взгляда на перспективы акций банков и считаем что они будут следовать вместе с рынком Однако завершение «расчистки» 39 считаем, рынком. сектора, реформа европейского банковского сектора и корпоративные новости могут, на наш взгляд, стимулировать в перспективе интерес инвесторов к акциям банков«второго эшелона», таким как: Банк Санкт?Петербург, Номос?банк, Возрождение.

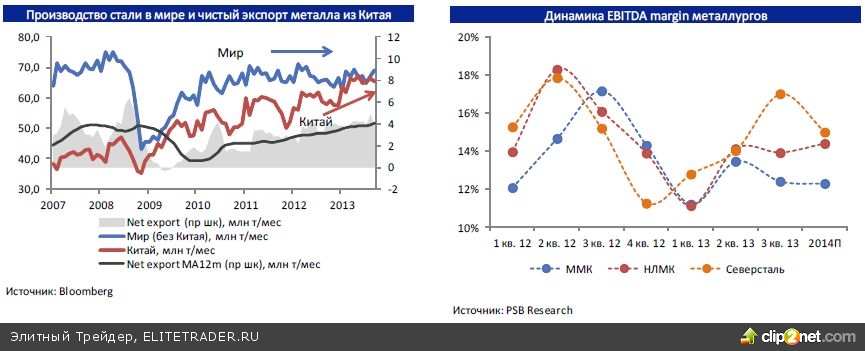

Драйверов для роста металлургов нет

Серьезного восстановления спроса на сталь мы не ждем. Китай останется основным драйвером мирового производства металлопродукции, однако страна наращивает экспорт, что может оказывать давление на спрос во всем мире, сдерживая рост цен. В России возможно продолжение тренда на сокращение премии внутренних цен к внешним из?за частичной переориентации поставок компаний из?за рубежа в РФ. Для металлургов, у которых существенна доля продаж внутри страны, это будет негативным моментом; для тех, кто начинает наращивать поставки в на первом этапе пока цены выше импортных) – это будет положительно

НЕЙТРАЛЬНЫЙ ВЗГЛЯД: Текущие условия пока не дают драйверов роста для акций металлургов. Мы рекомендуем делать ставку на компании с сильными финансами, к таким можно отнести Северсталь. Компания умело использует падение цен на сырье для повышения эффективности бизнеса. По итогам 2013 года Северсталь может выйти в лидеры по рентабельности EBITDA и закрепить положение в 2014 году. Акции компании торгуются с дисконтом в 12% к среднему значению EV/EBITDA 14Е по российским компаниям. По показателю P/E 14Е она не имеет сопоставимых аналогов в РФ, т.к. у конкурентов прибыль либо ничтожно мала, либо отрицательная.

В секторе base metals отдаем предпочтение не металлам, а дивидендам

UC Rusal: Уходящий год оказался не очень удачным для цен на алюминий и акций UC Rusal. Они упали на 16% и 49% соответственно. Для компании ситуация ухудшалась тем, что цены на металл опустились ниже себестоимости их производства. С учетом высокой долговой нагрузки UC Rusal положение компании стало критическим. В 2014 году мы ожидаем небольшого улучшения ситуации для UC Rusal. Цены на алюминий могут вырасти, но на величину премии. Однако снижение издержек компании позволит увеличить прибыльность. Поддержкой для UC Rusal может стать создание фонда алюминия со стороны государства (не менее 1 млн т), что загрузит мощности компании. Тем не менее, в целом общемировая конъюнктура по? прежнему не будет способствовать подъему котировок акций эмитента . ГМК Норильский никель: Акции ГМК Норильский никель в 2013 году вели себя лучше, чем котировки цен на основные производимые им металлы. Так, при снижении стоимости компании на 4%, медь упала на 8%, никель – на 16%. Подобное объясняется, тем что бумаги эмитента обеспечивают хорошую дивидендную доходность своим акционерам, что делает их раслей и торг Прогноз дивидендов Норникеля на Динамика издержек, премий и цен реализаций UC Rusal, $/т 2013?2016 гг, руб/акцию выгодными для покупки и удержания. Мы не думаем, что в 2014 году ситуация может сильно поменяться. По нашим оценкам, дивидендная доходность компании по итогам 2013?2014 гг. может составить 7,5?9,3%. При этом если ГМК Норильский никель примет решение выплачивать их 2?4 раза в год, это окажет положительный эффект на волатильность акций эмитента.

НЕГАТИВНЫЙ ВЗГЛЯД: Мы не думаем, что в 2014 году акции золотодобытчиков смогут принести доход инвесторам, поэтому не рекомендуем их к покупке

Электроэнергетика: 4 причины для отскока

Сегмент электроэнергетики стал главным аутсайдером 2013 г., с начала года индекс ММВБ Электроэнергетика упал на 40%. За последние 2,5 года капитализация представленных в секторе компаний сократилась более чем на 80%, текущие ценовые уровни по большинству акций отрасли – минимальные с 2009 г. С одной стороны, поводов для оптимизма пока немного. В 2014 г. не будут проиндексированы тарифы естественных монополий, что ограничит динамику цен на оптовом рынке электроэнергии, социальные предвыборные обещания продолжают довлеть над сектором и выражаются в ограничении цен на рынке мощности. Потенциал для увеличения финансовых показателей за счет работы над эффективностью исчерпан. С другой стороны, был принят ряд решений, которые можно интерпретировать как намек на возможность послаблений в регулировании в будущем, что может способствовать восстановлению доверия инвесторов

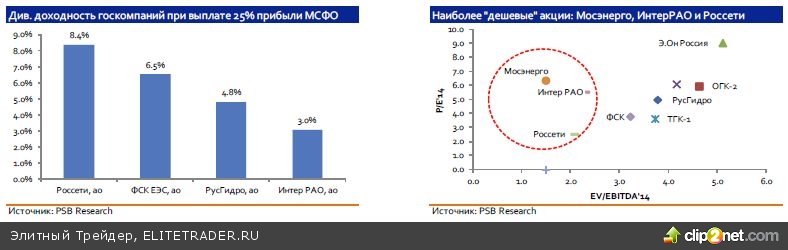

Во?первых, со следующего года госкомпании будут направлять на дивиденды 25% чистой прибыли по МСФО. Рекордсменами в секторе по дивидендной доходности могут стать Россети (около 8%) и ФСК (6,5%). Во?вторых, несмотря на то, что почти все компании продолжают генерировать солидные EBITDA и чистую прибыль, их оценки по мультипликаторам соответствуют рговые идеи оценкам стрессовых, находящихся в глубоком кризисе компаний. В?третьих, Минэнерго в 2014 г. может приватизировать несколько «дочек» Россетей или отдать их в управление стратегическим инвесторам. Отмена «последней мили» в ряде регионов, возможно, будет компенсирована предложением льготного финансирования и/или сокращением инвестобязательств (в первую очередь в сетевом комплексе). В?четвертых, сектор, похоже, прошел через пик реализации инвестпрограмм, что приведет к возрастанию FCFF

ПОЗИТИВНЫЙ ВЗГЛЯД. На наш взгляд, несмотря на неизменность ключевых фундаментальных условий ряд перечисленных выше факторов может способствовать переоценке инвесторами перспектив отдельных акций и их росту от достигнутых 4?х летних минимумов. Мы считаем, что наиболее интересными могут быть акции, которые сочетают в себе привлекательную дивидендную историю, имеют низкую ценовую базу (минимумы с 2009г.) и низкие мультипликаторы в сочетании со стабильным прогнозом финансовых показателей на 3?4 года вперед. Среди таковых мы отмечаем Интер РАО, Россети и Мосэнерго

Телекоммуникации: растут регуляторные риски

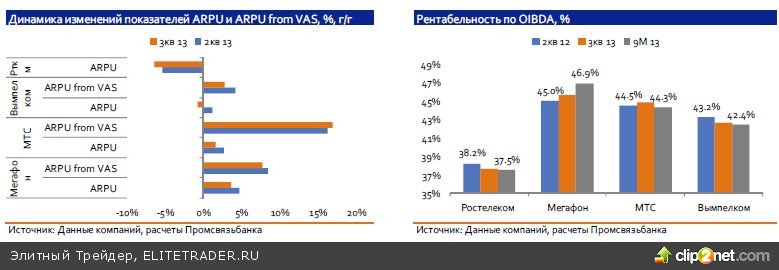

Последние результаты компаний сектора умеренно позитивные. Насыщение рынка сотовых услуг привело к замедлению темпов роста абонентской базы, однако операторы стремятся максимизировать прибыль за счет продвижения программ лояльности и расширения продаж смартфонов, что ведет к росту ARPU от услуг с высокой добавленной стоимостью. Другой точкой роста для операторов связи является сегмент широкополосного доступа (ШПД), где пока особые успехи демонстрируют Ростелеком и МТС. На наш взгляд, сегмент ШПД обладает значительным потенциалом роста, поскольку рынок далек от насыщения, и существует возможность продажи смежных продуктов. Еще одна значимая тенденция: снижение капитальных затрат на фоне завершения строительства сетей 3G/4G (МТС и Мегафон). В результате, по нашим ожиданиям, Мегафон и МТС смогут сгенерировать значительный свободный денежный поток (около 50 и 30 млрд руб.), что может означать повышение дивидендных выплат

При этом в секторе присутствует в настоящее время ряд рисков: 1) с января вводится технология переноса мобильного номера между сетями, что может привести к возрастанию churn ratio (коэффициент оттока); 2) введение принципа технологической нейтральности и слияние сотовых активов Ростелекома с Теле2 Россия приведет к формированию 4?го игрока (после МТС, МегаФона и Вымпелкома) и усилит ценовую конкуренцию В результате мы ожидаем что быстрорастущие доходы от передачи данных за счет распространения рговые идеи конкуренцию. ожидаем, смартфонов не смогут в полной мере компенсировать стагнацию доходов от голосовых услуг, а обострение конкуренции по мере трансформации отрасли в «большую четверку» окажет давление на рентабельность

УМЕРЕННО ПОЗИТИВНЫЙ ВЗГЛЯД. Наиболее привлекательными в секторе торговыми идеями являются акции МТС и Ростелекома. МТС постарается удержать лидирующие позиции, к тому же традиционно эти акции являются одной из наиболее привлекательных дивидендных историй на российском рынке. Мы также позитивно оцениваем перспективы акций Ростелекома, который может сократить свой отрыв в оценках по мультипликаторам от МТС и МегаФона по мере повышения эффективности в связи со сменой менеджмента и реализации обновленной стратегии. Мы также считаем, что выделение сотовых активов позволит деконсолидировать более 1 млрд долл. долга , а кооперация в Теле2 Россия усилит позиции в сотовом сегменте

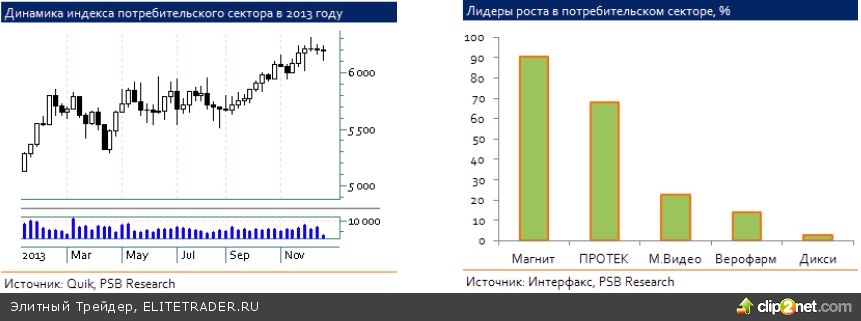

Потребительский сектор: ждем коррекцию

Факторы инвестиционной привлекательности отечественных компаний потребительского сектора, ставшего в последний год своеобразной "тихой гаванью" для инвесторов, сделали в 2013 г. этот сектор лидером роста. Рост благосостояния населения России наряду с высоким уровнем социальной поддержки со стороны государства стимулировал увеличение личного потребления в стране, а невысокий уровень консолидации в розничной торговле предоставлял компаниям этого сектора широкие возможности для роста. В наибольшей степени этим воспользовался ритейлер Магнит, акции которого почти удвоились за год в цене, притом что индекс потребительского сектора Московской биржи прибавил за год около 25%, овые идеи значительно обогнав следовавший за ним индекс финансового сектора (+16%) Стоит отметить, что последний квартал 2013 г. индекс отечественного потребительского сектора провел в растущем тренде и достиг в декабре исторического максимума, в том числе вследствие отмечавшейся нами ранее особенностей поведения инвесторов, которая проявилась в форме «window dressing» (см. Стратегию PSB Research за 4 кв. 2013 г). Вследствие сезонного спада потребительской активности, отмечающегося обычно в начале года, результаты компаний раслей и торг потребительского сектора в 1 квартале зачастую оказываются достаточно слабыми, что провоцирует развитие коррекции в акциях компаний этого сектора

НЕЙТРАЛЬНЫЙ ВЗГЛЯД. Индекс потребительского сектора в 2013 г. значительно опередил рынок по темпам роста и стоит предполагать вероятность развития коррекции, которая, собственно, и представляет собой основной риск для инвестиций в 45 этот сектор. Вместе с тем, мы видим определенный потенциал для подъема котировок акций М. Видео, однако при вложениях в них следует использовать стоп?лосс, ибо коррекция может оказаться резкой и масштабной

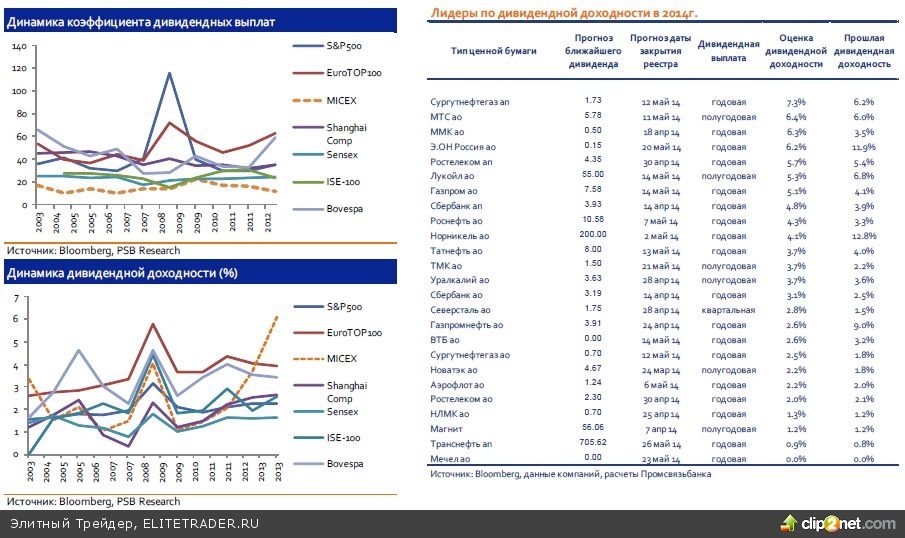

Торговая идея: рекордные дивидендные выплаты

В 2013 г. в России были адаптированы новые, более либеральные подходы к дивидендной политике. После внедрения обязательства для госкомпаний выплачивать 25% от чистой прибыли по МСФО и на фоне невысоких рыночных оценок по мультипликаторам, российский рынок может продемонстрировать дивидендную доходность в 6,5% по индексу ММВБ уже в 2014г., что является рекордным показателем для фондовых индексов DM и EM

Лидерами по дивидендной доходности в 2014 г. могут стать акции Сургутнефтегаз, па (7,3%), МТС (6,4%), ММК (6,3%), Э.Он Россия (6,2%), Ростелеком, па (5,7%), ЛУКОЙЛ (5,3%) и Газпром (5,1%).

Торговая идея: ставка на удержание торгового диапазона по индексу

Ожидаемое боковое движение рынка предоставляет широкие возможности для конструирования опционных стратегий со ставкой на удержание определенного торгового диапазона. Продажа стрэнгла (Short Strangle): опционная стратегия заключается в продаже опционов колл и пут с одним сроком истечения конктракта, но разными ценами исполнения. Цена исполнения колла должна быть больше, чем пута. Реализуя эту стратегию мы предполагаем, что цена базового актива не изменится, волатильность понизится. Применительно к опционам на индекс РТС стратегия заключается в следующей комбинации опционов:

• Шорт опциона колл со страйком 165 000

• Шорт опциона пут со страйком 135 000

Риски по позиции: движение индекса РТС выше 172 000 пунктов или ниже 127 000 пунктов. Возрастание волатильности

Торговая идея: ставка на сужение спрэдов АДР/локальные акции

Интерес могут представлять стратегии относительной стоимости, предполагающие торговлю на разнице стоимости различных, но близких по набору критериев, инструментов. Интересным может стать арбитраж стоимости акций и ГДР/АДР ряда эмитентов. За счет различий в ликвидности и ограничениях в доступе на локальный рынок ряд акций в настоящее время торгуется с дисконтом к стоимости депозитарных расписок. Наиболее широкий спрэд сейчас у акций МТС, Магнита, Мечела и НОВАТЭКа. Идея здесь состоит в том, что с июля 2014г. зарубежные инвесторы могут получить доступ к Московской бирже напрямую через Clearstream/Euroclear, а значит обозначенные выше различия будут устранены

Торговая идея: ставка на рост коэффициента золото/серебро

Цены на серебро будут выглядеть несколько хуже, чем на золото, что приведет к увеличение коэффициента золото/серебро с текущих 62 до 65?70, а в перспективе 3?5 лет – до 80. Причиной станет переизбыток этого металла (текущее предложение превышает спрос на 35%). При этом навес серебра на рынке продолжит увеличиваться, т.к. текущие средние издержки (11 долл./унц.) существенно ниже цены. Важным фактором является то, что в отличие от золота из серебра не выходили спекулятивно настроенные инвесторы (к таким можно отнести держателей ETF). В этой связи при негативном движении цен на драгоценные овые идеи металлы или боковом движении, повышается вероятность повторения поведения игроков в золотых ETF, что, с учетом меньшей ликвидности серебра , обрушит его котировки

2014 год станет годом достаточно быстрого роста для экономики США, однако есть существенный риск со стороны рынка жилья из-за роста ставок по ипотеке. Европейская экономика будет восстанавливаться медленными темпами, при этом риски со стороны Франции и Италии (недостаточные реформы, низкая деловая активность) могут сдерживать темпы восстановления экономики еврозоны в 2014 г. Развивающиеся экономики не будут фаворитами в 2014 г. из-за того, что импульс роста глобальной экономики переместился от развивающихся экономик к развитым, лишая emerging markets четких перспектив. Китай ждет скорее стабилизация, чем спад, однако при отсутствии необходимых реформ сделать это будет сложно.

Политика центробанков станет менее предсказуемой: объем ежемесячного выкупа активов ФРС перестанет быть фиксированным, ЕЦБ активизируется в части предоставления дополнительной ликвидности банкам, а центральные рогнозы на 20 банки могут ужесточить монетарную политику в ответ на отток капитала, давление на валюты и ухудшение состояния платежных балансов. Перспектива повышения базовых учетных ставок – конец 2015г.

Нефть выглядит наиболее устойчиво среди товарных активов. Медь и серебро при этом на фоне рекордной премии к себестоимости производства выглядят наиболее уязвимо и могут серьезно подешеветь

Рынки акций развитых стран продолжат расти но их движение будет сглаженным Рынки ЕМ будут испытывать Сценарии и пр расти, сглаженным. отток капитала, что затруднит их уверенное восхождение. Мы умеренно негативно оцениваем перспективы рынков облигаций emerging markets, поскольку они будут подвержены как процентному риску (на фоне ожиданий tapering), так и росту премии за кредитное качество по мере замедления темпов экономического роста и давления на рентабельность компаний.

На валютном рынке стоит ждать укрепления доллара. Проводимый ФРС tapering пока не влияет на «короткие» ставки, однако ближе к середине года трейдеры могут начать учитывать перспективу роста Fed Funds с 2015г., однако в Европе короткие ставки останутся «прижатыми» мерами количественной поддержки ЕЦБ. Поэтому после возможного движения ключевой валютной пары EURUSD к отметке 1.40, мы ожидаем ее отката в «равновесный» диапазон 1.33?1.35. Валюты emerging markets будут ослабляться emergingmarkets ослабляться, российский рубль – не исключение (ждем 33.22 руб./долл.).

Российская экономика будет находиться в состоянии сверхнизких темпов роста ВВП и снижения инфляционных ожиданий.

Индекс ММВБ завершит 2014 год в диапазоне 1500?1600 пунктов. Коррекция внутри года может оказаться достаточно глубокой, но вряд ли приведет к смене долгосрочного «боковика»

Сценарные прогнозы на конец 2014г. и 1‐й кв. 2014г.

Торговые идеи на 1 квартал 2014 года

Перспективы мировой экономики в 2014 году

2014 год станет годом достаточно быстрого роста для экономики США, эти позитивные результаты станут поводом для tapering ФРС (ожидаем продолжения сокращения QE). Европейская экономика будет восстанавливаться медленными темпами, инфляция в еврозоне, вероятно, останется низкой, а безработица – высокой. Риски со стороны Франции и Италии (недостаточные реформы, низкая деловая активность) могут сдерживать темпы восстановления экономики еврозоны в 2014 г. омика Развивающиеся рынки не будут фаворитами в 2014 г. из?за того, что импульс роста глобальной экономики перемещается от развивающихся стран к развитым, лишая emerging markets четких перспектив. Китай ждет скорее стабилизация, чем спад, однако при отсутствии необходимых реформ сделать это будет сложно.

В рамках базового сценария (вероятность 70%) развития мировой экономики мы ожидаем сдержанного ускорения темпов глобального роста в течение года. Подъем США будет находиться под влиянием действий ФРС. Еврозона Мировая экон выйдет из рецессии. Темпы роста ВВП Китая стабилизируются

Негативный сценарий (вероятность 20%) предполагает полную или частичную реализацию существующих рисков. Они приведут к серьезному снижению деловой активности и темпов экономического роста, а также к нестабильности на глобальных финансовых рынках.

Вместе с тем позитивный сценарий (вероятность 10%) предполагает существенное ускорение темпов глобального М экономического роста в развитых странах и более плавное ускорение – в развивающихся

Экономика США продолжит расти

Ситуация в экономике США в целом продолжит улучшаться. Позитивные тенденции на рынке труда США сохранятся, что будет еще одним поводом для FOMC сократить программу количественного смягчения. Из числа сохраняющихся рисков можно выделить тему с потолком госдолга США, очередное обсуждение которого намечено на февраль 2014 г. Однако учитывая легкость, с которой было достигнуто бюджетное соглашение в декабре 2013 г., расцениваем этот риск как незначительный. Более существенным, на наш взгляд, в 2014 г. выглядит риск со стороны рынка жилья: на фоне разговоров об уменьшении QE и собственно самого факта (на заседании в декабре ФРС приняла решение об уменьшении программы с января 2014 г.) ставки по ипотеке продолжат повышаться. На наш взгляд, американский рынок жилья все еще остается слабым, восстанавливаясь после кризиса 2008 г. А наблюдающий рост долгосрочных процентных ставок в настоящее время останется определенным препятствием для улучшения ситуации в этом сегменте Мировая экон сегменте.

Еврозона выходит из рецессии, но с оговорками…

Еврозона в следующем году имеет высокие шансы выйти из затяжной рецессии. Тем не менее, есть предпосылки к тому, что проблемы высокой безработицы (в настоящее время 12,1%) и низкой инфляции (0,9% г/г в настоящее время при таргете ЕЦБ в 2%) останутся. Важным моментом является тот факт, что среди стран еврозоны наблюдается явные разнонаправленные тренды: если, например, экономика Германии чувствует себя уверенно, то экономика Франции – напротив выглядит неустойчивой. Также слабостью отличаются и периферийные страны – Испания, Италия и др. Мы считаем, что подъем экономики еврозоны в 2014 г. будет нестабильным – в основном из?за повышенных рисков скатывания в рецессию экономики Франции. Отсутствие значительных реформ и недоверие французов к политике властей, проявляющаяся в исторически минимальном рейтинге популярности действующего президента Франции – все это дает повод ждать худшего Индикаторы деловой активности Франции служат наглядными тому омика худшего. иллюстрациями. Монетарная политика Европейского Центробанка останется стимулирующей, вероятен еще один раунд LTRO в 1?2 квартале 2014г. (программы выдачи европейским банкам нелимитированных кредитов) для удержания рынка госдолга от нового витка кризиса.

EM останутся в стороне

На наш взгляд 2014 г будет складываться не в пользу взгляд, г. развивающихся рынков. Прежде всего, модель их экспортно? ориентированного развития теперь уже не столь актуальна: тому наглядный пример – Китай, который из?за ослабления ключевых рынков сбыта (США и Европа) существенно сдал темпы роста. На фоне уверенного подъема США и плавного восстановления еврозоны (по крайней мере, нового витка долгового кризиса пока никто не ждет) трудно ожидать возобновления интереса инвесторов к рынкам emerging markets (EM). Кроме того, именно в 2014 г. в ряде развивающихся стран пройдут важные политические события – выборы локальные и президентские – что, очевидно, только добавляет поводов для перекладывания средств в более стабильные страны. Одна из ключевых стран EM – Китай несколько снизил риски жесткой посадки путем проведения ряда мини стимулов в течение 2013 г. Тем не менее, в 2014 г. результатов от планирующихся реформ мы можем так и не дождаться. В этой связи, если экономика КНР будет балансировать хотя бы на уровне 7?7,5%, это уже будет достаточно омика неплохим результатом. Решить проблемы закредитованности и слабого внутреннего спроса Китаю в ближайший год вряд ли удастся. Замедляющийся темп экономического роста в Бразилии, Индии и ЮАР сопровождается ослаблением национальных валют, причем tapering ФРС будет способствовать продолжению этой тенденции и добавит валютам EM волатильности

Центробанки продолжат аккомодацию, центром эмиссии в 2014 г. станет Европа

Центробанки G4 в 2013г. продолжили придерживаться политики сверхнизких ставок (ZIRP), а также использовать нестандартные аккомодационные механизмы (программы выкупа активов). На наш взгляд, Баланс ФРС расширился на 38% г/г аппетита к ри в 2014 г. эта тенденция в общем виде сохранится, хотя и станет менее предсказуемой.

ФРС может продолжить проводить «soft?tapering» по мере улучшения состояния рынка труда, контролируемых инфляционных ожиданий и хорошей бюджетной , БА, БЯ: ?8% г/г 4 и динамика консолидации. В 1 п. 2014 г. ожидаем сокращения QE3 еще на 10?25 млрд долл. – до 50?65 млрд долл.

ЕЦБ может проявить большую активность: после снижения ключевой ставки до 0 25% регулятор может олитика ЦБ G4 0.25% предложить нестандартные механизмы стимулирования, такие как снижение депозитной ставки в отрицательную область, новый аукцион LTRO, запуск программы выкупа активов в случае усиления давления на Францию и Италию

Банк Англии и Банк Японии продолжат придерживаться обещаний о сохранении политики низких ставок и проведении программ выкупа активов

Центральные банки развивающихся стран могут ужесточить монетарную политику в ответ на «capital flight» (отток капитала), давление на валюты EM и ухудшение состояния платежных балансов. Однако, вероятное повышение ключевых ставок ЦБ стран BRICS может усилить привлекательность внутренних рынков для carry trade.

Ужесточение денежно‐кредитной политики ФРС – перспектива 2015 г.

Tapering = tightening: начало сворачивания программы количественного смягчения не стоит рассматривать как сигнал к ужесточению политики по ряду причин. Во- первых, пока это означает лишь большую гибкость в Баланс ФРС продолжит расширяться в 1П2014 аппетита к ри действиях регулятора и ввод дополнительного инструмента ДКП по сокращению/увеличению программ покупки активов. Во?вторых, согласно декабрьскому Summary of Economic Projections (SoEP), голосующие члены FOMC не склонны ожидать подъема ставок до 2015г

Сворачивание QE уже не окажет продолжительного давления на рынки, т.к. инвесторы уже адаптировались к самой этой идее

Банковский надзор становится строже, но окажет минимальное влияние на динамику рыночных активов

Крупнейшие американские банки начнут выполнять требования пакета Базель?III с 2014 г., небольшие кредитные организации получат отсрочку на год. Новые правила должны обеспечить большую финансовую устойчивость банков и предусматривают минимальное соотношение капитала 1?го уровня к взвешенным по риску активам 4,5%. Докапитализация банков возможна за счет дополнительного размещения акций (SPO), сокращения объема активов иску (левериджа) и уменьшения выплат акционерам. Банки США не испытывают проблем с достаточностью капитала. Европейские кредитные организации более подвержены регуляторному риску и вынуждены сокращать активы для приведения баланса к новым требованиям.

Правило Волкера будет запрещать банкам проведение спекулятивных операций с финансовыми инструментами за счет собственных средств (proprietary trading), а также любые формы отношений с хедж?фондами. Впрочем, как аппетита к ри водится, в каждом правиле есть исключения: операции андеррайтинга, маркет?мейкинга, хеджирования позиций, торговли гособлигациями, торговой активности за пределами США и др. существенно смягчают запреты. Таким образом, американским банкам дан значительный срок на адаптацию к новым требованиям, и сделан ряд поблажек, которые смягчают суровость правила Волкера многочисленными исключениями и необязательностью его немедленного исполнения 4 и динамика исполнения.

Нефть: стабильность – превыше всего

Спекулянты были достаточно активны в 2013 г., чутко реагируя на геополитические новости и действия ФРС. Тем не менее, с точки зрения возможных военных конфликтов в регионе MENA ухудшения в 2014 г. мы не ждем. Что касается действий ФРС, то о tapering уже известно, и к тому времени, как регулятор начнет новый – все будет заложено в ценах. Мы не видим причин для затяжной спекулятивной игры в нефти Brent в 2014 г. С точки зрения фундаментальных факторов в 2014 г. на рынке сложится лишь небольшой профицит спроса, что, на наш взгляд, недостаточно для значительного роста цен на нефть. С другой стороны, на протяжении последних нескольких лет наблюдается устойчивая тенденция к росту затрат в нефтедобыче, что связано с истощением ресурсной базы традиционной нефти. Поскольку прирост добычи будет происходить в основном за счет высокозатратных источников, таких как месторождения сланцевой нефти, тенденция к росту затрат сохранится что будет своеобразным «ограничивающим порогом» для снижения цен на нефть Кроме ынки сохранится, нефть. того, в условиях роста добычи со стороны независимых производителей участники ОПЕК будут стремиться поддерживать цены на рынке не сильно ниже 100 долл./барр. для выполнения своих бюджетных обязательств. Таким образом, мы ожидаем, что при относительной сбалансированности всех факторов, среднегодовые цены на нефть в 2014 г. будут находиться в районе 100 долл./барр. в базовом сценарии

Цены на металлы не растут

Замедление темпов роста экономики Поднебесной остановило рост цен на металлы. Сильнее всего в 2013. снижались те металлы, где наблюдался существенный навес предложения: никель, золото, серебро. Хотя на динамику последних двух ки оказывали влияние и макроэкономические факторы: ожидание tapering и рост реальных ставок в США. Металлы, где наблюдался дефицит или незначительный профицит выглядели лучше: палладий, сталь. Прошедший год был интересен тем, что цены на многие металлы приблизились к своим издержкам. Подобное, в случае сохранения текущих трендов в экономике Китая (рост в пределах 7?7,5%) будет сдерживать их дальнейшее снижение. В то же время в металлах, где текущие цены существенно выше издержек негативная динамика может продолжится

DM vs EM: развитые рынки привлекательней развивающихся

В начале 2013 г. отношение к EM изменилось на негативное, интерес инвесторов был сосредоточен в DM. Поводом для этого стало замедление темпов экономического роста развивающихся рынков. Индекс Динамика индексов MSCI EM и D й Economic Surprise EM после «ухода» ниже 0 (ноля) в середине 2012г. так и не смог закрепиться выше критической линии. Аналогичный индикатор по DM более позитивен. Замедление экономического роста отразилось и на прибыльности компаний EM. В середине 2012 г. EBITDA margin EM впервые опустилась ниже DM. При этом на развитых рынках тренд растущий, на развивающихся – снижающийся

Отток капиталов из России, т.к. ЕМ – не в фокусе глобальных инвесторов

С середины года наблюдается отток капиталов из фондов, работающих с Россией, что является отражением глобальной тенденции выхода из ЕМ и перетока капиталов на развитые рынки: По итогам 2013 г впервые мы видим отток как из омика г. фондов акций, так и фондов облигаций ЕМ – сильных инвестиционных идей в развивающихся экономиках нет. На развитых рынках акций, напротив, 2013 – янв 13 фев 13 апр 13 май 13 июл 13 авг 13 окт 13 дек 13 Мировая экон успешный год, впервые с докризисных времен. Помимо оттока из ЕМ наблюдается четкий тренд на снижение спроса инвесторов и на облигации

Рынки EM: из крайности в крайность

На развивающихся рынках лучше всего себя чувствовали фондовые рынки стран, экономику которых можно отнести к переходной между EM и DM: Тайвань, Малайзия и Корея. Хорошую доходность показали акции стран так называемых Frontier Markets (FM). Индекс MSCI FM вырос с начала года на 20% при падение MSCI EM на 5%. Свою роль здесь сыграла фундаментальная дешевизна и перспективность этих рынков. Так, коэффициент P/E13F FM 6,7x, а P/E13F EM – 11,6x. При этом на начало этого года ожидания по росту EPS в 2013 году по EM и FM составляли 0% и 94% соответственно.

Управление процентным риском становится ключевым приоритетом, кредитный риск отходит на второй план

В 2013 г. наиболее приоритетным для инвесторов стало эффективное управление процентным риском, поскольку перспектива сворачивания стимулов оказала повышательное давление на длинный конец кривой качественных то инструментов и привела к параллельному сдвигу вверх кривых спекулятивных и около инвестиционных инструментов. Ставки до года сократились, на участке 7?30 лет – увеличились более чем на 100 б.п.

TUT спрэд (Ten?Under?Two, дифференциал доходности 10? ти и 2?х летних казначейских облигаций США) увеличился с 1,5% в декабре 2012г. до 2,58% в настоящее время.

Кредитный риск может продолжить фронтальное ынки долговы понижение в 1 п. 2014 г. на развитых рынках, однако могут возникнуть локальные очаги напряженности в суверенном сегменте (Франция, Италия).

В 1 п. 2014 г. мы не ожидаем увеличения премии за кредитный риск, однако общее повышение YTM вдоль всей кривой, в особенности инструментов EM, станет ответом на возрастающий процентный риск. В 1 п. 2014 г. имеется потенциал для расширения TUT?спрэда до 2,8?2,9%: Гл наклон бенчмарк кривой станет еще более «крутым».

Облигационные рынки EM – главные аутсайдеры года, эта тенденция будет доминировать и в 1 п. 2014 г.

Спрэд CDS на EM в середине года расширился к отметкам, зафиксированным на пиках долгового кризиса в Европе (2011?2012 гг.). Облигационные рынки emerging markets в 2013 г. были подвержены в первую очередь Кредитные спрэды EM расширяются быстрее, чем HY на DM кредитному риску.

Рынки fixed?income EM в 1 п. 2014 г. также не будут «в фаворе» из?за оттока капитала по мере постепенного «выхода» ФРС из стимулов, что влияет на процентный риск, и роста премии за кредитное качество по мере 200 замедления темпов экономического роста и давления на рентабельность компаний

Главная опасность 1 п. 2014 г. – возможное обострение долгового кризиса в Европе (Франция, Италия).

Позиции доллара ослаблены, разница в ставках по‐прежнему решает в паре евро‐доллар

Корзина доллара к 6?ти мировым валютам находится у минимумов почти за 2 года, колеблясь у уровня в 50% коррекции от волн роста 2008?2009 гг. и 2011?2013 гг. Основным фактором являются действия DXY "липнет" к отметке 80 пунктов (нейтральна с т.зр. тех.анализа) ынок ФРС и ЕЦБ (посредством решающего давления на рынки гособлигаций и на объем ликвидности).

Динамика пары евро?доллар достаточно хорошо коррелирует в разницей в ставках – но, в отличие от докризисного времени, горизонт «игры» на ставках тный ры сужается – последние месяцы евро ходит уже за короткими ставками.

С экономикой евро коррелирует, соответственно, через разницу в инфляциях

EURUSD вернется к равновесному диапазону

Кроме того, пара EURUSD подвержена влиянию монетарных факторов: пауза в расширении активов ЕЦБ и продолжающий «пухнуть» баланс ФРС пока формируют позицию не в пользу доллара

Однако в 1 п. 2014 г. расширение баланса ФРС замедлится, а ЕЦБ «вольет», по нашим оценкам, 400?700 млрд евро через LTRO. Таким образом, соотношение в 1п. 2014г. начнет меняться не в пользу евро: рост денежной массы в Европе ынок может ускориться по мере увеличения денежной базы и роста/стабильности кредитного мультипликатора

Проводимый ФРС tapering пока не влияет на «короткие» ставки, однако ближе к середине года трейдеры могут начать учитывать перспективу роста Fed Funds с 2015г. Однако в Европе короткие ставки останутся «прижатыми» мерами количественной поддержки ЕЦБ. Поэтому после возможного движения ключевой валютной пары к отметке 1 40 мы ожидаем ее отката к «равновесному» диапазону 1 33?1 35

Валюты ЕМ под давлением, несмотря на слабость доллара

Валюты ЕМ и товарные валюты, за редким исключением, показали отрицательную динамику в 2014 г. Низкий спрос обуславливается отсутствием роста цен на сырьевых рынках и импорта в развитые страны, что задает низкие инфляционные ожидания по DM и экономические ? по ЕМ. Из BRICS выделим продолжение укрепления юаня.

Российская валюта смотрится достаточно неплохо среди ЕМ и BRICS, больше коррелируя с товарными валютами

Экономика России ищет драйверы для роста

Экономика России в 2013 г. продемонстрировала далеко не самые лучшие темпы роста, что сопровождалось слабой динамикой инвестиций, стагнацией в промышленности и низким уровнем деловой активности. В рамках базового сценария на 2014 г. мы ожидаем, что Россия покажет достаточной консервативный для неё рост ВВП в районе 1,8%. Российские власти предпринимают определенные усилия для ускорения экономического роста. Однако принятые меры пока не дали ощутимого результата. Мы ждем новых инициатив в этом направлении, в том числе, направленных на оптимизацию затрат и повышение эффективности работы инфраструктурных компаний, увеличение уровня доступности кредитов и создание условий для более высоких темпов кредитования реального сектора экономики. Предложенный комплекс мер по деоффшоризации российской экономики может существенно улучшить отношение инвесторов к целому ряду крупных компаний, которые уже заявили о сворачивании своих оффшорных схем. Возможно, это будет способствовать росту инвестиций в основной капитал российский предприятий падение которых в 2013 г номика предприятий, г. стало основным негативным фактором, повлиявшим на замедление темпов экономического роста РФ. По мере реализации российскими властями идей для придания позитивного импульса экономике, темпы роста ВВП РФ во 2 п. 2014 г. могут ускориться, в том числе за счет увеличения объема инвестиций на 0,5% г/г.

Банк России обеспечит финансовую стабильность

Основной целью денежно?кредитной политики Банка России в 2014 г. будет обеспечение ценовой стабильности, что подразумевает достижение и поддержание стабильно низких темпов роста потребительских цен и является одним из важнейших условий формирования сбалансированного и устойчивого экономического роста. Основным инструментом рефинансирования кредитных организаций в 2013 году стали операции прямого РЕПО с Банком России. Задолженность кредитных организаций по данному инструменту имела тенденцию к росту и к концу года этот показатель примерно в 3 раза превышал рублевые остатки банков на корсчетах в Банке России. В целях снижения объема рыночного обеспечения, задействованного в операциях рефинансирования, Банк России приступил к проведению аукционов по предоставлению ликвидности под залог нерыночных активов. В 2014 г. мы ожидаем увеличения востребованности нового источника рублевой ликвидности для банков. Тенденция изменения курса рубля в 2013 г была аналогичной динамике курсов валют большинства стран emerging номика г. markets. В рамках мер по увеличению гибкости курсообразования Банк России в 2013 году снизил величину накопленных интервенций, приводящих к сдвигу операционного интервала бивалютной корзины и осуществил расширение диапазона, в котором не совершаются валютные интервенции. В 2014 г. мы ждем сохранения тенденции ослабления рубля.

Российский рынок ‐ дешев к нефти из‐за нефтянки и высокой доли госкомпаний в индексах

• «Черное золото» остается ключевым индикатором российского рынка акций – отношение РТС к Brent c лета 2011 года колеблется в диапазоне 12?15х.

• Но российский рынок акций остается недооцененным по отношению к нефти по сравнению с докризисным временем из?за низких по мировым меркам мультипликаторов ключевых игроков нефтегазового сектора РФ ? Газпрома Лукойла Сургутнефтегаза ок акций Газпрома, Лукойла, Сургутнефтегаза.

• Низкой оценкой сектора «нефть и газ» и его большим весом объясняется и различие в оценках по РЕ российского рынка акций и рынка ЕМ. Так, при текущем дисконте рынка РФ к MSCI EM по forward РЕ в 54% вклад сектора «нефть и газ» ? 31%! Для сравнения, вклад финсектора в дисконт – 5%. Без учета этих секторов дисконт России к ЕМ составляет всего 20%? уровень конца 2007 ? середины 2008 г. сийский рыно

• Также стоит отметить, что традиционно госкомпании формируют львиную долю веса в биржевых индексах. Мы проанализировали выборку из 54 наиболее ликвидных акций и пришли к выводу о том, что контролируемые государством корпорации торгуются с дисконтом 35% к частным российским компаниям по мультипликатору P/E’14.

Вероятен сезонный рост в начале года, не исключена поддержка олимпийского фактора

Сезонной особенностью российского фондового рынка является период затяжных январских праздников. Он зачастую приводит к формированию январского гэпа. Основываясь на истории поведения в последние 10 лет, мы оцениваем средний размер январского гэпа в индексе ММВБ примерно в 2%, причем в 3?х из 4?х случаях он происходит вверх начала года вверх. Если в начале января в индексе ММВБ традиционно формируется восходящая тенденция, то типичная "коррекционная ямка" приходится в нем обычно на 20?ые числа января. Немаловажным фактором, который будет оказывать влияние на поведение фондовых рынков в январе, станет сезон корпоративной отчетности. Он стартует в США с отчета Alcoa 9 января. Отчеты крупнейших американских банков в рамках январской отчетности выйдут в особенности середине месяца. Олимпийское ралли – довольно частый гость на фондовых площадках стран, принимающих Олимпиаду, и российский рынок акций может получить с началом Сочи?2014 дополнительный импульс

2013 – год ориентированных на внутренний спрос компаний

Ориентированные на внутренний рынок акции компаний потребительского, финансового и телекоммуникационного секторов продемонстрировали лучшую динамику в 2013 г. Так, прирост стоимости около 80% продемонстрировали акции Магнита и Аэрофлота Динамика отраслевых индексов ММВБ прирост около 60% ? акции Протека и МегаФона. Более чем 20% рост по итогам года показали акции ЧЦЗ, КАМАЗа и МТС

Металлургический сектор и электроэнергетика сийский рыно показали самую слабую динамику по итогам года. Акции металлургии снизились на фоне общей фундаментальной слабости ввиду затоваривания на мировом рынке и слабой динамики цен. Электроэнергетический сектор был под давлением общего негативного фона, связанного с регуляторными ограничениями тарифов и высокой нагрузки сектора инвестобязательствами

Ожидания по индексу ММВБ

Ориентируясь на сценарий что ситуация в глобальной сценарий, экономике и на мировых рынках существенно не изменится в 1?2 кварталах индекс ММВБ может достичь диапазона 1554?1636 пунктов. Ключевую поддержку, по нашему мнению, окажут внутренние факторы (дивидендный сезон, сезонность, ожидания улучшения ситуации в экономике), а также крепкая нефть

Наш взгляд на биржевые уровни в конце 2014 года более сдержанный – учитывая макроэкономические и рыночные ок акций риски, а также отсутствие значимых инвестиционных идей на рынках ЕМ, заложником которых является и российский рынок акций, мы полагаем, что индекс ММВБ завершит следующий год в диапазоне 1500?1600 пунктов. Коррекция внутри года может оказаться достаточно глубокой, но вряд ли приведет к смене долгосрочного «боковика».

Нефтянка – первые признаки интереса есть

Несмотря на уже набившую оскомину фундаментальную недооценку акций российского нефтегазового сектора, основания для переоценки есть. В первую очередь, отметим два конъюнктурных фактора: а) среди ЕМ Россия одна из редких и ясных ставок на стабильность нефти; б) экономике РФ с текущих уровней, скорее, имеет смысл несколько ускориться. И уже видны первые признаки возврата интереса инвесторов к нефтянке, характеризующейся достаточно стабильными финпотоками и низкими оценками. В последнее время видно повышение торговой активности в секторе «нефть и газ», который вновь становится наиболее торгуемым на российском рынке. И по динамике с лета выглядит получше рынка. рговые идеи «Болевой точкой» нефтяного рынка остается налоговая нагрузка (НДПИ, экспортные пошлины, акцизы), которая может занимать более 50% в себестоимости типовой НК России. В связи с «налоговым маневром», одобренном в конце 2013 г., НДПИ будет повышен с 1 января 2014 г. до 493 руб./т с текущих 470 руб./т. Соответственно, ожидается еще большее фискальное давление на компании, что может стоить им потери рентабельности порядка 3?5%. Тем не менее, параллельно с 1 января 2014 г. будут уменьшены экспортные пошлины, таким образом, ВИНК смогут компенсировать потери по сегменту добычи за счет сегмента переработки.

ПОЗИТИВНЫЙ ВЗГЛЯД. Нефтяной рынок России в целом выглядит устойчиво, компании демонстрируют достаточно низкую долговую нагрузку и высокую рентабельность по сравнению с зарубежными. По сравнительным коэффициентам российские нефтяные компании выглядят заметно дешевле аналогов как с развитых, так и с развивающихся стран. В качестве наиболее перспективных идей в нефтяном секторе нам нравятся 2 компании: ЛУКОЙЛ и Башнефть. Первая компания интересна как с точки зрения финрезультатов (самая низкая долг.нагрузка в секторе, рентабельность порядка 10?15%), так и с точки зрения операционных: имеет в запасе крупные проекты в России или зарубежом. Основным драйвером роста добычи и финпоказателей компании в 2014 г. станет начало коммерческой добычи на Западной Курне?2. Башнефть представляет интерес, прежде всего, как «дивидендная история», в особенности после начала выплаты промежуточных дивидендов (объявление – октябрь 2013 г.), доходность на тот момент по обыкн.акциям составляла 10,2%, по привилегированным – 13,4%. С точки зрения операционных показателей Башнефть демонстрирует уже 4 год подряд тенденцию к росту добычи.

Банковский сектор: проблемы останутся и в 2014г.

Российский банковский сектор находится под влиянием целого ряда неблагоприятных факторов. Продолжается снижение рентабельности банковского сектора, которое ограничивает потенциал наращивания банками капитала, а также требует от них весьма осторожной и взвешенной дивидендной политики. В условиях стагнации в экономике, сопровождающейся снижением деловой активности и нарастанием объемов просроченной задолженности физических лиц, развивается тенденция к ухудшению качества кредитных портфелей российских банков. Причем просроченная задолженность по кредитам населению демонстрирует очень высокие темпы роста. Объявленный ФРС США выход из программы количественного смягчения (QE) может стать ещё одним негативным фактором для банковского сектора и даже привести к потрясениям на мировом финансовом рынке, если с приходом нового руководства ФРС выберет неадекватный темп изменений в монетарной политике. При этом распространение рисков на российский рынок, может произойти как за счет усиления оттока капитала с развивающихся рынков, так и за счет риска глобального повышения процентных ставок, обесценения активов и национальных валют, и как следствие – общего увеличения кредитного риска

НЕЙТРАЛЬНЫЙ ВЗГЛЯД. Российский банковский сектор в настоящее время ослаблен замедлением корпоративного кредитования и значительным ростом объемов просроченной задолженности в отдельных сегментах. Вызывает опасения качество активов российских банков, а просрочка физлиц может достичь пика в середине 2014 г. На этом фоне мы придерживаемся нейтрального взгляда на перспективы акций банков и считаем что они будут следовать вместе с рынком Однако завершение «расчистки» 39 считаем, рынком. сектора, реформа европейского банковского сектора и корпоративные новости могут, на наш взгляд, стимулировать в перспективе интерес инвесторов к акциям банков«второго эшелона», таким как: Банк Санкт?Петербург, Номос?банк, Возрождение.

Драйверов для роста металлургов нет

Серьезного восстановления спроса на сталь мы не ждем. Китай останется основным драйвером мирового производства металлопродукции, однако страна наращивает экспорт, что может оказывать давление на спрос во всем мире, сдерживая рост цен. В России возможно продолжение тренда на сокращение премии внутренних цен к внешним из?за частичной переориентации поставок компаний из?за рубежа в РФ. Для металлургов, у которых существенна доля продаж внутри страны, это будет негативным моментом; для тех, кто начинает наращивать поставки в на первом этапе пока цены выше импортных) – это будет положительно

НЕЙТРАЛЬНЫЙ ВЗГЛЯД: Текущие условия пока не дают драйверов роста для акций металлургов. Мы рекомендуем делать ставку на компании с сильными финансами, к таким можно отнести Северсталь. Компания умело использует падение цен на сырье для повышения эффективности бизнеса. По итогам 2013 года Северсталь может выйти в лидеры по рентабельности EBITDA и закрепить положение в 2014 году. Акции компании торгуются с дисконтом в 12% к среднему значению EV/EBITDA 14Е по российским компаниям. По показателю P/E 14Е она не имеет сопоставимых аналогов в РФ, т.к. у конкурентов прибыль либо ничтожно мала, либо отрицательная.

В секторе base metals отдаем предпочтение не металлам, а дивидендам

UC Rusal: Уходящий год оказался не очень удачным для цен на алюминий и акций UC Rusal. Они упали на 16% и 49% соответственно. Для компании ситуация ухудшалась тем, что цены на металл опустились ниже себестоимости их производства. С учетом высокой долговой нагрузки UC Rusal положение компании стало критическим. В 2014 году мы ожидаем небольшого улучшения ситуации для UC Rusal. Цены на алюминий могут вырасти, но на величину премии. Однако снижение издержек компании позволит увеличить прибыльность. Поддержкой для UC Rusal может стать создание фонда алюминия со стороны государства (не менее 1 млн т), что загрузит мощности компании. Тем не менее, в целом общемировая конъюнктура по? прежнему не будет способствовать подъему котировок акций эмитента . ГМК Норильский никель: Акции ГМК Норильский никель в 2013 году вели себя лучше, чем котировки цен на основные производимые им металлы. Так, при снижении стоимости компании на 4%, медь упала на 8%, никель – на 16%. Подобное объясняется, тем что бумаги эмитента обеспечивают хорошую дивидендную доходность своим акционерам, что делает их раслей и торг Прогноз дивидендов Норникеля на Динамика издержек, премий и цен реализаций UC Rusal, $/т 2013?2016 гг, руб/акцию выгодными для покупки и удержания. Мы не думаем, что в 2014 году ситуация может сильно поменяться. По нашим оценкам, дивидендная доходность компании по итогам 2013?2014 гг. может составить 7,5?9,3%. При этом если ГМК Норильский никель примет решение выплачивать их 2?4 раза в год, это окажет положительный эффект на волатильность акций эмитента.

НЕГАТИВНЫЙ ВЗГЛЯД: Мы не думаем, что в 2014 году акции золотодобытчиков смогут принести доход инвесторам, поэтому не рекомендуем их к покупке

Электроэнергетика: 4 причины для отскока

Сегмент электроэнергетики стал главным аутсайдером 2013 г., с начала года индекс ММВБ Электроэнергетика упал на 40%. За последние 2,5 года капитализация представленных в секторе компаний сократилась более чем на 80%, текущие ценовые уровни по большинству акций отрасли – минимальные с 2009 г. С одной стороны, поводов для оптимизма пока немного. В 2014 г. не будут проиндексированы тарифы естественных монополий, что ограничит динамику цен на оптовом рынке электроэнергии, социальные предвыборные обещания продолжают довлеть над сектором и выражаются в ограничении цен на рынке мощности. Потенциал для увеличения финансовых показателей за счет работы над эффективностью исчерпан. С другой стороны, был принят ряд решений, которые можно интерпретировать как намек на возможность послаблений в регулировании в будущем, что может способствовать восстановлению доверия инвесторов