В инвестиционной сфере главный миф – это стратегия диверсификации. Её первостепенное назначение – помочь некомпетентным аналитикам выглядеть достойно и говорить умные вещи. Ясное дело: когда аналитик точно знает, куда двинется рынок, никакая диверсификация ему не нужна. Более того, в этом случае она даже вредна, поскольку снижает прибыли. Ещё одно назначение диверсификации – помочь инвестиционным компаниям собирать комиссионные с клиентов. Ведь чем больше сделок, тем больше доход инвесткомпаний, не так ли?

Следующий миф, распространённый в инвестиционном сообществе, – это прямая связь между риском и волатильностью. Считается, что если стоимость актива колеблется с большим размахом, значит, на рынке идут массовые спекуляции. Следовательно, в данный актив нельзя инвестировать, ориентируясь на фундаментальные показатели. Однако в реальности за волатильностью часто скрываются не спекуляции, а откровенное мошенничество и манипуляции со стороны крупных банков, государственных чиновников и даже международных агентств. Недавние интервенции с высвобождением 60 млн баррелей нефти из стратегических запасов западных стран хороший тому пример. Типичная государственная манипуляция – объявление об изменении или не изменении базовых процентных ставок.

Неприятные сюрпризы

С начала кризиса крупнейшим международным банкам были предъявлены иски с обвинениями в мошенничестве и требованиями покрыть убытки на общую сумму около триллиона долларов. В тех случаях, когда ответчикам не удалось выкрутиться, они заплатили в среднем 50 центов на каждый доллар. На сегодня в силе остаются 33 серьёзных судебных дела примерно на 200 млрд долл. Из них на долю J.P.Morgan приходится от 40 до 50 млрд долл. Если банку придётся удовлетворять требования истцов, убытки будут немалыми.

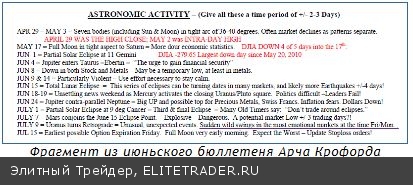

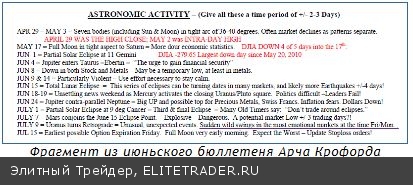

Агентство Moody’s резко срезало суверенный рейтинг Португалии, опустив его до мусорного уровня. 8 июля в пятницу бюро трудовой статистики США выдало ужасающий отчёт по занятости за июнь: число рабочих мест в стране выросло всего на 18 тыс., хотя ожидали роста более 100 тыс. Уровень безработицы подскочил до 9,2%, фондовые индексы провалились. Кстати, американский финансовый астролог Арч Крофорд (www.crawfordperspectives.com) в своём июньском бюллетене для инвесторов Crawford Perspectives предсказывал с пятницы 8 июля по понедельник 10 июля «неожиданные дикие скачки на наиболее эмоциональных рынках» со ссылкой на переход Урана в ретроградное состояние.

Примечательно, что на 2–3 августа, когда США должны исчерпать технические возможности платить по счетам (если потолок государственного долга не будет повышен) астролог пророчит «взрывоопасную ситуацию и проявления злости».

Финансовая ересь

Если раньше мировые валюты резко дёргались друг относительно друга в зависимости от того, откуда приходили плохие новости, то сегодня они мелко трясутся в лихорадке от постоянного негативного новостного фона. Ещё не стихли волнения по поводу Греции, как агентство Moody’s резко снизило суверенный рейтинг Португалии. В Штатах не прекращаются комические дебаты относительно повышения потолка национального долга. Никто не сомневается, что этот потолок будет повышен и дефолта удастся избежать. Опасность в другом: поскольку валюта ничем не обеспечена, кроме слепой веры в Америку, опасны даже намёки на возможность отказа США от своих долговых обязательств. Церковь, кстати, сурово карает за ересь.

Согласно отчёту Банка международных расчётов (BIS), в прошлом финансовом году (закончился 31 марта) центральные банки различных стран сняли с его депозитов 635 т золота. Представители BIS сообщили, что произошёл крупнейший отток золота за последние десять лет. Мы склонны понимать данный факт как признак начавшейся децентрализации мировой финансовой системы, которая начинает разваливаться. Можно сказать и другими словами: крысы бегут с корабля.

Парламент Швейцарии в этом году собирается обсуждать вопрос о введении золотого франка как параллельной валюты для официального швейцарского франка. Инициатива введения золотого франка принадлежит политикам Швейцарской народной партии (крупнейшей в стране), которая стремится использовать беспокойство граждан насчёт глобальных финансовых неурядиц. «Я хочу, чтобы наши граждане имели свободу в выборе совершенно разных валют, – говорит идеолог золотого франка Томас Якоб. – Сегодняшняя денежная система основывается на долге – и ничего материального за ней нет. Необходимо, чтобы люди осознали это».

«Если золотой швейцарский франк будет введён, – отмечает директор по исследованиям рынка в американской аналитической компании Omnis, Inc. Джим Рикардс. – Он будет вытесняться из обращения бумажным франком и оседать в кубышках. Скажем, на бензозаправке водитель предпочтёт скорее отдать бумажные деньги, чем золото». В условиях нынешнего долгового кризиса наибольшую мировую популярность наберёт та золотая валюта, которая будет введена первой, уверен Джим Рикардс.

Несколько метеослужб независимо сообщают, что из-за повышенной вулканической активности на Камчатке и в Исландии нынешняя осень обещает быть дождливой, а зима в северном полушарии – холодной. Спрос на природный газ в Европе должен быть выше обычного

http://oilru.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Следующий миф, распространённый в инвестиционном сообществе, – это прямая связь между риском и волатильностью. Считается, что если стоимость актива колеблется с большим размахом, значит, на рынке идут массовые спекуляции. Следовательно, в данный актив нельзя инвестировать, ориентируясь на фундаментальные показатели. Однако в реальности за волатильностью часто скрываются не спекуляции, а откровенное мошенничество и манипуляции со стороны крупных банков, государственных чиновников и даже международных агентств. Недавние интервенции с высвобождением 60 млн баррелей нефти из стратегических запасов западных стран хороший тому пример. Типичная государственная манипуляция – объявление об изменении или не изменении базовых процентных ставок.

Неприятные сюрпризы

С начала кризиса крупнейшим международным банкам были предъявлены иски с обвинениями в мошенничестве и требованиями покрыть убытки на общую сумму около триллиона долларов. В тех случаях, когда ответчикам не удалось выкрутиться, они заплатили в среднем 50 центов на каждый доллар. На сегодня в силе остаются 33 серьёзных судебных дела примерно на 200 млрд долл. Из них на долю J.P.Morgan приходится от 40 до 50 млрд долл. Если банку придётся удовлетворять требования истцов, убытки будут немалыми.

Агентство Moody’s резко срезало суверенный рейтинг Португалии, опустив его до мусорного уровня. 8 июля в пятницу бюро трудовой статистики США выдало ужасающий отчёт по занятости за июнь: число рабочих мест в стране выросло всего на 18 тыс., хотя ожидали роста более 100 тыс. Уровень безработицы подскочил до 9,2%, фондовые индексы провалились. Кстати, американский финансовый астролог Арч Крофорд (www.crawfordperspectives.com) в своём июньском бюллетене для инвесторов Crawford Perspectives предсказывал с пятницы 8 июля по понедельник 10 июля «неожиданные дикие скачки на наиболее эмоциональных рынках» со ссылкой на переход Урана в ретроградное состояние.

Примечательно, что на 2–3 августа, когда США должны исчерпать технические возможности платить по счетам (если потолок государственного долга не будет повышен) астролог пророчит «взрывоопасную ситуацию и проявления злости».

Финансовая ересь

Если раньше мировые валюты резко дёргались друг относительно друга в зависимости от того, откуда приходили плохие новости, то сегодня они мелко трясутся в лихорадке от постоянного негативного новостного фона. Ещё не стихли волнения по поводу Греции, как агентство Moody’s резко снизило суверенный рейтинг Португалии. В Штатах не прекращаются комические дебаты относительно повышения потолка национального долга. Никто не сомневается, что этот потолок будет повышен и дефолта удастся избежать. Опасность в другом: поскольку валюта ничем не обеспечена, кроме слепой веры в Америку, опасны даже намёки на возможность отказа США от своих долговых обязательств. Церковь, кстати, сурово карает за ересь.

Согласно отчёту Банка международных расчётов (BIS), в прошлом финансовом году (закончился 31 марта) центральные банки различных стран сняли с его депозитов 635 т золота. Представители BIS сообщили, что произошёл крупнейший отток золота за последние десять лет. Мы склонны понимать данный факт как признак начавшейся децентрализации мировой финансовой системы, которая начинает разваливаться. Можно сказать и другими словами: крысы бегут с корабля.

Парламент Швейцарии в этом году собирается обсуждать вопрос о введении золотого франка как параллельной валюты для официального швейцарского франка. Инициатива введения золотого франка принадлежит политикам Швейцарской народной партии (крупнейшей в стране), которая стремится использовать беспокойство граждан насчёт глобальных финансовых неурядиц. «Я хочу, чтобы наши граждане имели свободу в выборе совершенно разных валют, – говорит идеолог золотого франка Томас Якоб. – Сегодняшняя денежная система основывается на долге – и ничего материального за ней нет. Необходимо, чтобы люди осознали это».

«Если золотой швейцарский франк будет введён, – отмечает директор по исследованиям рынка в американской аналитической компании Omnis, Inc. Джим Рикардс. – Он будет вытесняться из обращения бумажным франком и оседать в кубышках. Скажем, на бензозаправке водитель предпочтёт скорее отдать бумажные деньги, чем золото». В условиях нынешнего долгового кризиса наибольшую мировую популярность наберёт та золотая валюта, которая будет введена первой, уверен Джим Рикардс.

Несколько метеослужб независимо сообщают, что из-за повышенной вулканической активности на Камчатке и в Исландии нынешняя осень обещает быть дождливой, а зима в северном полушарии – холодной. Спрос на природный газ в Европе должен быть выше обычного

http://oilru.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter