15 ноября 2012 Zero Hedge

Конгломерат Уоррена Баффета Berkshire Hathaway в третьем квартале текущего года продала существенную часть портфеля акций сегмента розничной торговли и потребительских товаров, предпочтя ценные бумаги «тяжеловесных гигантов» промышленного производства, вроде Deere & Co. и Precision Castparts

Исторически портфель компании Berkshire Hathaway всегда имел довольно стабильные позиции (без резких колебаний), так как Баффет всегда придерживался инвестиционной стратегии «покупай и долго держи». Однако в последние несколько кварталов портфель миллиардера имел весьма волатильную динамику.

Если говорить о генеральной стратегии, то видно, что Баффет последовательно избавляется от ритейла и FMCG. Например, Баффет сократил вложения в акции компании Johnson & Johnson на целых 95%, Procter & Gamble – на 11%.

Интересно, что акции компании Johnson & Johnson были одной из крупнейших инвестиций Баффета на протяжении последних 5 лет. В текущем году Баффет продавал акции компании в довольно агрессивной манере – т.е. быстро и резко. Основной аргумент в пользу продажи, который привел миллиардер – «компания запуталась сразу по нескольким направлениям» (из интервью для CNBC).

Компания Berkshire была достаточно активна с акциями медийных компаний. Berkshire приобрела долю в Media General и Viacom, но продала свою относительно свежую инвестицию – акции «газетного девелопера» Lee Enterprises.

Berkshire купила еще акций в банке Wells Fargo (фаворит Баффета) и банке BNY Mellon, но продала бумаги Visa Inc и U.S. Bancorp.

Во втором квартале Berkshire прикупила акций компании переработчика нефти Phillips 66 и производителя нефтяного оборудования National Oilwell Varco. Компания Баффета увеличила вложения в National Oilwell и продала часть бумаг ConocoPhillips.

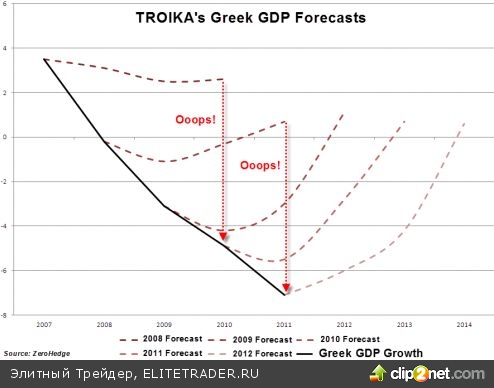

Почему прогнозы «тройки» стоит считать финансовой шуткой?

Большая «тройка» финансовых лидеров – ЕЦБ, МВФ и Еврокомиссия – делают регулярные экономические прогнозы, которые принято считать авторитетными и заслуживающими доверия. Тем не менее, эксперты ZeroHedge.cm готовы поспорить с этим утверждением

По словам экспертов ZeroHedge.com, аналитические прогнозы «тройки» слишком часто оказываются ошибочными, если быть точнее – завышено оптимистичными. Самый «живой» пример – это прогноз по темпам роста ВВП Греции.

Как видно из графика, прогноз оказался абсолютно далеким от реальных получившихся значений. Интересный момент – если сделать небольшой математический расчет, принимая прогнозные значения «тройки» в основу расчета, то получается, что к 2014 году ВВП Греции будет на уровне 15%, что является абсолютной фантастикой.

Федрезерв США будет и дальше накачивать экономику ликвидностью

Анализ записей с заседания Федрезерва, имевшего место 23-24 октября, говорит о том, что ФРС может анонсировать очередной этап программы монетарного стимулирования уже в декабре

Потребность в стимулировании американской экономики сохраняется в виду острой необходимости поднять рынок труда в стране, снизив безработицу с текущей цифры в 7.9%. К тому, же экономика, в целом, растет крайне вялыми темпами – менее 2% в годовом исчислении. Расчет ФРС стандартен и неизменен – экономика будет улучшаться через снижение процентных ставок (согласно текущему плану ставки будут на нуле вплоть до середины 2015 года). Далее будет иметь место более интенсивный найм персонала со стороны корпораций. Важно отметить, что в конце текущего года истекает срок программы «операционный твист», которая сводится к скупке с рынка долгосрочного долга взамен более краткосрочного. Объем программы – $45 млрд в месяц. Т.е. программа, которая, вероятно, будет анонсирована в декабре, не заменяет и не отменяет сентябрьскую программу QE3 объемом $40 млрд. Декабрьское стимулирование будет иметь место вместо «операционного твиста». Таким образом, ежемесячный объем ликвидности, который будет поступать в коммерческие банки от ФЕДа, будет составлять $85 млрд – тот объем, который, собственно, реализуется сегодня.

По мнению экспертов компании AForex, пролонгированное «количественное смягчение» от ФРС США – высокий инфляционный риск. Однако глава ФЕДа Бен Бернанке полагает, что для Америки – низкие темпы роста ВВП и высокая безработица – намного больший риск, чем инфляция. Собственно, еще до президентских выборов большая часть экономистов сходилась во мнении, что переизбрание Обамы – это продолжение прошлых монетарных стратегий. Поэтому не стоит ждать, что власти на ближайшую перспективу смогут предложить что-то новое.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Исторически портфель компании Berkshire Hathaway всегда имел довольно стабильные позиции (без резких колебаний), так как Баффет всегда придерживался инвестиционной стратегии «покупай и долго держи». Однако в последние несколько кварталов портфель миллиардера имел весьма волатильную динамику.

Если говорить о генеральной стратегии, то видно, что Баффет последовательно избавляется от ритейла и FMCG. Например, Баффет сократил вложения в акции компании Johnson & Johnson на целых 95%, Procter & Gamble – на 11%.

Интересно, что акции компании Johnson & Johnson были одной из крупнейших инвестиций Баффета на протяжении последних 5 лет. В текущем году Баффет продавал акции компании в довольно агрессивной манере – т.е. быстро и резко. Основной аргумент в пользу продажи, который привел миллиардер – «компания запуталась сразу по нескольким направлениям» (из интервью для CNBC).

Компания Berkshire была достаточно активна с акциями медийных компаний. Berkshire приобрела долю в Media General и Viacom, но продала свою относительно свежую инвестицию – акции «газетного девелопера» Lee Enterprises.

Berkshire купила еще акций в банке Wells Fargo (фаворит Баффета) и банке BNY Mellon, но продала бумаги Visa Inc и U.S. Bancorp.

Во втором квартале Berkshire прикупила акций компании переработчика нефти Phillips 66 и производителя нефтяного оборудования National Oilwell Varco. Компания Баффета увеличила вложения в National Oilwell и продала часть бумаг ConocoPhillips.

Почему прогнозы «тройки» стоит считать финансовой шуткой?

Большая «тройка» финансовых лидеров – ЕЦБ, МВФ и Еврокомиссия – делают регулярные экономические прогнозы, которые принято считать авторитетными и заслуживающими доверия. Тем не менее, эксперты ZeroHedge.cm готовы поспорить с этим утверждением

По словам экспертов ZeroHedge.com, аналитические прогнозы «тройки» слишком часто оказываются ошибочными, если быть точнее – завышено оптимистичными. Самый «живой» пример – это прогноз по темпам роста ВВП Греции.

Как видно из графика, прогноз оказался абсолютно далеким от реальных получившихся значений. Интересный момент – если сделать небольшой математический расчет, принимая прогнозные значения «тройки» в основу расчета, то получается, что к 2014 году ВВП Греции будет на уровне 15%, что является абсолютной фантастикой.

Федрезерв США будет и дальше накачивать экономику ликвидностью

Анализ записей с заседания Федрезерва, имевшего место 23-24 октября, говорит о том, что ФРС может анонсировать очередной этап программы монетарного стимулирования уже в декабре

Потребность в стимулировании американской экономики сохраняется в виду острой необходимости поднять рынок труда в стране, снизив безработицу с текущей цифры в 7.9%. К тому, же экономика, в целом, растет крайне вялыми темпами – менее 2% в годовом исчислении. Расчет ФРС стандартен и неизменен – экономика будет улучшаться через снижение процентных ставок (согласно текущему плану ставки будут на нуле вплоть до середины 2015 года). Далее будет иметь место более интенсивный найм персонала со стороны корпораций. Важно отметить, что в конце текущего года истекает срок программы «операционный твист», которая сводится к скупке с рынка долгосрочного долга взамен более краткосрочного. Объем программы – $45 млрд в месяц. Т.е. программа, которая, вероятно, будет анонсирована в декабре, не заменяет и не отменяет сентябрьскую программу QE3 объемом $40 млрд. Декабрьское стимулирование будет иметь место вместо «операционного твиста». Таким образом, ежемесячный объем ликвидности, который будет поступать в коммерческие банки от ФЕДа, будет составлять $85 млрд – тот объем, который, собственно, реализуется сегодня.

По мнению экспертов компании AForex, пролонгированное «количественное смягчение» от ФРС США – высокий инфляционный риск. Однако глава ФЕДа Бен Бернанке полагает, что для Америки – низкие темпы роста ВВП и высокая безработица – намного больший риск, чем инфляция. Собственно, еще до президентских выборов большая часть экономистов сходилась во мнении, что переизбрание Обамы – это продолжение прошлых монетарных стратегий. Поэтому не стоит ждать, что власти на ближайшую перспективу смогут предложить что-то новое.

/Компиляция. 15 ноября. Элитный Трейдер, ELITETRADER.RU/

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter