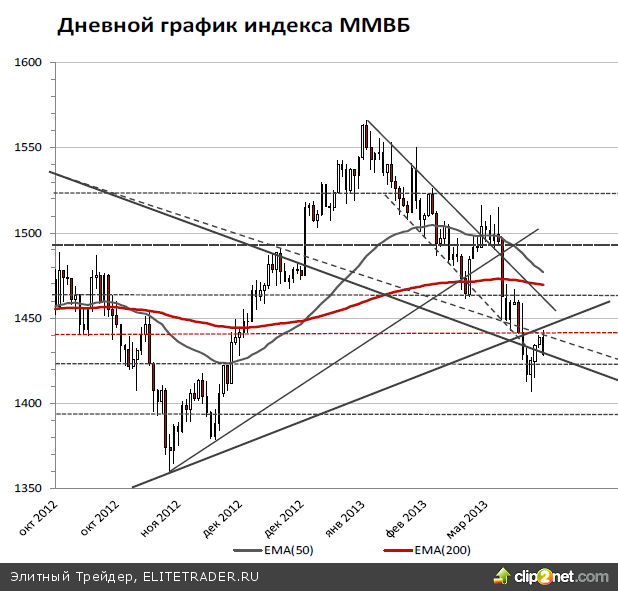

В понедельник, 1 апреля, торговая активность на российском рынке акций несколько увеличилась по сравнению с прошлой пятницей, однако оставалась невысокой на фоне еще пасхальных выходных в Европе и на ряде азиатских площадок. Индекс ММВБ, в первой половине торгов терявший до 0,7%, днем вышел на положительную территорию и на некоторое время поднялся выше сопротивления 1440 пунктов. Однако удержать ее не удалось – напротив, за последний час торгов индекс вернулся к дневным минимумам, составив на закрытие 1428,47 пунктов (-0,7%).

Среди бумаг, оставшихся по итогам дня в «плюсе», лидировали акции Аптек 36и6, Новатэка, МТС. В первом эшелоне лучше рынка выглядели акции Сургутнефтегаза. Немного лучше рынка выглядели акции ВТБ. Аутсайдерами дня в отраслевом разрезе стали металлургический сектор (Распадская, Северсталь, НЛМК, рдр Русала) и электроэнергетика (Холдинг МРСК, РусГидро, ОГК-2).

В США индекс деловой активности в промышленности снизился в марте до 51,3 пункта, оказавшись заметно хуже как февральского значения, так и прогнозов, что стало одной из причин отступления американских индексов в течение вчерашней сессии. DJIA на фоне разнонаправленного изменения «голубых фишек» изменился незначительно, более существенными оказались потери S&P 500 (-0,45%) и NASDAQ Composite (-0,87%).

В Азии индексы изменяются разнонаправленно, но преобладают на данный момент отрицательные изменения. Цены на нефть Brent впервые за три недели поднялись к 111 долл./барр. и, возможно, это окажет поддержку российскому рынку. Тем не менее, после вчерашней неудачной попытки индекса ММВБ закрепиться выше 1440 пунктов наиболее вероятным сценарием на ближайшие дни считаем возвращение индекса к недавнему локальному минимуму (1407 пунктов).

Центральным внутренним событием дня станет заседание совета директоров ЦБ РФ. Мы полагаем, что ставка рефинансирования снижена не будет. Влияние на этого решения на рынок акций будет ограниченным, так как единых ожиданий по поводу ближайших действий ЦБ на рынке на данный момент не сложилось – по крайней мере, по данным последнего опроса Reuters, снижения ставки уже второго апреля ожидают лишь 4 из 12 опрошенных аналитиков. Если же ставка все-таки будет снижена, это окажет умеренную поддержку рынку акций

ГМК Норильский никель

Компания отчиталась по РСБУ за 2012 г. ГМК Норильский никель опубликовал финансовую отчетность по РСБУ за 2012 г. Хотя отчетность ГМК оп российским стандартам не является консолидированной и не включает показатели зарубежных активов и Кольской ГМК, динамику результатов Норникеля по ней проследить можно.

Мы ожидаем падения консолидированного показателя выручки за 2012 г. на 14% г/г до $12,2 млрд, в том числе выручка от производства металлов снизится до $11,5 млрд, что на 13% ниже аналогичного показателя прошлого года. Рост себестоимости продаж по группе, согласно нашим оценкам, составит 4% г/г до $6 млрд, а валовая прибыль сократится на 26%, составив $6,2 млрд. Показатель EBITDA Норникеля будет на уровне $4,8 млрд с рентабельностью 39% относительно $7,2 и 51% годом ранее. Чистая прибыль общества составит $2,55 млрд, что предполагает дивидендные выплаты в соответствии с недавно подписанным соглашением между акционерами ГМК на уровне 250 руб. на акцию.

РусГидро

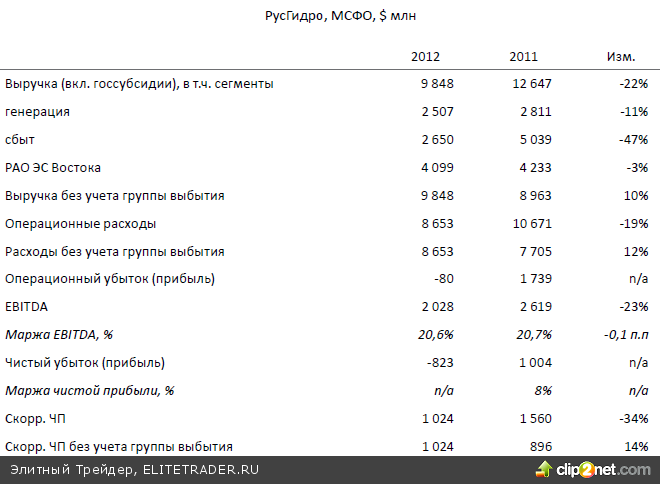

Компания отчиталась за 2012 по МСФО Госхолдинг РусГидро опубликовал финансовые итоги 2012 года согласно МСФО. Выручка компании в долларовом выражении сократилась на 22% г/г с $12,6 млрд до $9,8 млрд. Показатель EBITDA составил $2 млрд, что на 23% ниже его значения годовой давности. Маржа EBITDA практически не изменилась г/г, составив 20,6%. В отчетном периоде холдинг отразил убыток $823 млн против прибыли $1 млрд годом ранее. Убыток, однако, носит «бумажный» характер и сопряжен с отражением в отчетности таких неденежных статей, как признание убытка от обесценения основных средств, признание убытка от обесценения акций ИНТЕР РАО и векселей ООО Энерго-Финанс, признание убытка от обесценения дебиторской задолженности и т.п. Без учета данных статей скорректированная чистая прибыль холдинга составила $1 млрд, что на 14% выше ее значения в предыдущем году

По сути, основной вклад в снижение выручки внес эффект выбытия «сбытов», деятельность которых была отраженна в отчетных данных за 2011. Выручка по данному сегменту сократилась на 47% г/г. Если рассматривать сопоставимые данные, то выручка холдинга без учета группы выбытия показала рост 10% с $9 млрд до $9,8 млрд. Увеличение сопоставимых доходов компания связывает с включением в отчетность доходов энергосбытовой компании Башкортостана, приобретенной в сентябре 2011, а также с общим ростом объемов отпуска электроэнергии и ростом ее стоимости на свободном рынке. Сопоставимые расходы продемонстрировали рост на 12% с $7,7 млрд до $8,7 млрд. Рост расходов связан, в основном, с повышением закупочных цен на уголь и мазут, а также ростом потребления данного вида топлива, в связи с перебоями поставок газа на станции компании. Прежде всего это касается станций РАО ЭС Востока. Кроме того, в отчетном периоде компания начислила убыток от обесценения дебиторской задолженности в результате анализа просроченной задолженности и оценки вероятности ее погашения. Снижение показателя EBITDA компания связывает с изменением структуры Группы, а также отменой целевой инвестиционной составляющей в тарифах гидроэлектростанций в 2012. В целом, мы умеренно-позитивно оцениваем опубликованные финансовые итоги холдинга и считаем, что они способны оказать краткосрочную поддержку котировкам акций компании, которые продолжают обновлять свои многолетние минимумы. В отчетностях последующих периодов на сопоставимость финансовых результатов перестанет оказывать влияние пресловутый эффект выбытия «сбытов», что сделает цифры «более понятными» для инвесторов, не вникающих в подобного рода детали. Однако, на фоне недавнего коррупционного скандала вокруг РусГидро, подпортившего и без того небезупречный имидж госкомпании, рассчитывать на быстрое восстановление к ней интереса со стороны инвесторов пока, на наш взгляд, преждевременно

Мосэнерго

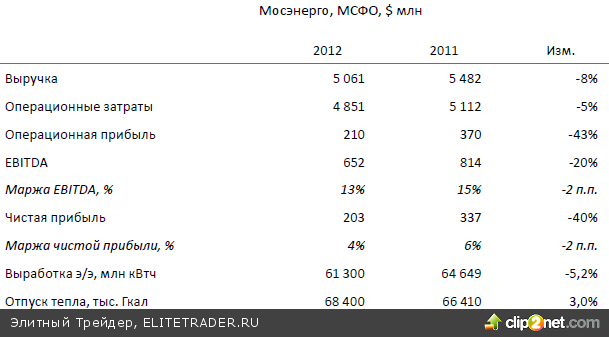

Компания отчиталась за 2012 по МСФО Столичный генератор Мосэнерго опубликовал финансовые итоги года согласно МСФО. Выручка компании в долларовом выражении снизилась на 8% с $5,5 млрд до $5,1 млрд. EBITDA компании сократилась на 20% г/г до $652 млн. Рентабельность EBITDA составила 13%, что на 2 п.п. ниже значения 2011 года. По итогам года компания зафиксировала чистую прибыль в размере $203 млн против $337 млн годом ранее. Рентабельность прибыли сократилась на 2 п.п. г/г до 4%.

Сокращение доходов компании произошло под влиянием снижения курса отечественной валюты в отчетном периоде. Выручка, выраженная в рублях, снизилась на 2,5% г/г. Снижение доходов от продажи э/э и мощности произошло из-за увеличения сальдо-перетока мощности в зону свободного перетока «Москва». Отрицательная динамика доходов от реализации тепла была вызвана изменением схемы расчетов с 1 октября 2012 года после объединения ОАО «МОЭК» и ОАО «МТК», что одновременно привело к пропорциональному снижению статьи расходов на транспортировку тепловой энергии. Среди основных причин, которые привели к сокращению итогового совокупного дохода компании, отмечаются снижение реализации э/э, сдерживание цен на э/э на РСВ в 1пг12, снятие в 2012 году с ряда станций компании статуса вынужденного генератора, а также убыток от обесценения основных средств. По итогам года, компания показала разнонаправленную динамику операционных показателей. Выработка электроэнергии сократилась на 5% с 64 650 млн кВтч до 61 300 млн кВтч, а отпуск тепла вырос на 3% г/г с 66 410 тыс. Гкал до 68 400 тыс. Гкал. Компания прогнозирует рост показателя EBITDA в 2013 году на 5-6% г/г до 21-21,5 млрд руб. Мы оцениваем опубликованные результаты как нейтральные. Влияния на котировки акций эмитента, особенно после их недавней коррекционной просадки, они не окажут. Компания является одним из самых эффективных генераторов, представленных на отечественном рынке, а в условиях ожидаемой сделки по приобретению МОЭК, потенциальная эффективность компании может увеличиться за счет синергии от объединения теплоактивов в столичном регионе. Мы продолжаем рекомендовать акции генератора к покупке с потенциалом к росту около 50% от текущих уровней

Акрон, ФосАгро

Акрон раскрыл условия мирового соглашения В результате двусмысленно составленного договора на поставку апатитового концентрата между ФосАгро и Акроном последний понес убытки порядка 280-300 млн руб. и недополучил более 250 млн руб. вследствие временного сокращения объемов производства. Напомним, условия договора на поставку апатита Акрону предполагали расчет цены по формуле, в соответствии с которой рост цен в 2012 г. составил 112% относительно уровня 2011 г. до 6946 руб. за тонну вместо оговоренных ранее 12%, то есть до 3671 руб. за тонну. ФосАгро придерживалась выгодных условий договора и из-за разногласий ограничила поставки сырья в адрес Акрона в мае-июне 2012 г., последнему пришлось сократить объемы производства азофоски. Мировое соглашение стоило Акрону порядка 280-300 млн руб., а перебои с поставкой сырья привели к недополучению около 257 млн руб. выручки. На текущий момент новость уже отыграна рынком и не несет дополнительной нагрузки на котировки компаний

Компания увеличила долю в Azoty Tarnow до 10,7%

Дочерняя компания ОАО Акрон, Norica Holding S.a.r.l, выкупила на внебиржевом рынке 1,78 млн акций польской Azoty Tarnow, что составляет 1,796% ее уставного капитала, сообщает ИНТЕРФАКС со ссылкой на материалы компании. В результате доля Акрона достигла 10,7%. Напомним, компания заинтересована в приобретении контроля над польским химическим холдингом, о чем заявляла ранее. Однако готовность Акрона к поглощению Azoty Tarnow не соответствовала интересам менеджмента компании и польских властей, которые на текущий момент сохраняют свою позицию. Новость нейтральна для котировок Акрона

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Среди бумаг, оставшихся по итогам дня в «плюсе», лидировали акции Аптек 36и6, Новатэка, МТС. В первом эшелоне лучше рынка выглядели акции Сургутнефтегаза. Немного лучше рынка выглядели акции ВТБ. Аутсайдерами дня в отраслевом разрезе стали металлургический сектор (Распадская, Северсталь, НЛМК, рдр Русала) и электроэнергетика (Холдинг МРСК, РусГидро, ОГК-2).

В США индекс деловой активности в промышленности снизился в марте до 51,3 пункта, оказавшись заметно хуже как февральского значения, так и прогнозов, что стало одной из причин отступления американских индексов в течение вчерашней сессии. DJIA на фоне разнонаправленного изменения «голубых фишек» изменился незначительно, более существенными оказались потери S&P 500 (-0,45%) и NASDAQ Composite (-0,87%).

В Азии индексы изменяются разнонаправленно, но преобладают на данный момент отрицательные изменения. Цены на нефть Brent впервые за три недели поднялись к 111 долл./барр. и, возможно, это окажет поддержку российскому рынку. Тем не менее, после вчерашней неудачной попытки индекса ММВБ закрепиться выше 1440 пунктов наиболее вероятным сценарием на ближайшие дни считаем возвращение индекса к недавнему локальному минимуму (1407 пунктов).

Центральным внутренним событием дня станет заседание совета директоров ЦБ РФ. Мы полагаем, что ставка рефинансирования снижена не будет. Влияние на этого решения на рынок акций будет ограниченным, так как единых ожиданий по поводу ближайших действий ЦБ на рынке на данный момент не сложилось – по крайней мере, по данным последнего опроса Reuters, снижения ставки уже второго апреля ожидают лишь 4 из 12 опрошенных аналитиков. Если же ставка все-таки будет снижена, это окажет умеренную поддержку рынку акций

ГМК Норильский никель

Компания отчиталась по РСБУ за 2012 г. ГМК Норильский никель опубликовал финансовую отчетность по РСБУ за 2012 г. Хотя отчетность ГМК оп российским стандартам не является консолидированной и не включает показатели зарубежных активов и Кольской ГМК, динамику результатов Норникеля по ней проследить можно.

Мы ожидаем падения консолидированного показателя выручки за 2012 г. на 14% г/г до $12,2 млрд, в том числе выручка от производства металлов снизится до $11,5 млрд, что на 13% ниже аналогичного показателя прошлого года. Рост себестоимости продаж по группе, согласно нашим оценкам, составит 4% г/г до $6 млрд, а валовая прибыль сократится на 26%, составив $6,2 млрд. Показатель EBITDA Норникеля будет на уровне $4,8 млрд с рентабельностью 39% относительно $7,2 и 51% годом ранее. Чистая прибыль общества составит $2,55 млрд, что предполагает дивидендные выплаты в соответствии с недавно подписанным соглашением между акционерами ГМК на уровне 250 руб. на акцию.

РусГидро

Компания отчиталась за 2012 по МСФО Госхолдинг РусГидро опубликовал финансовые итоги 2012 года согласно МСФО. Выручка компании в долларовом выражении сократилась на 22% г/г с $12,6 млрд до $9,8 млрд. Показатель EBITDA составил $2 млрд, что на 23% ниже его значения годовой давности. Маржа EBITDA практически не изменилась г/г, составив 20,6%. В отчетном периоде холдинг отразил убыток $823 млн против прибыли $1 млрд годом ранее. Убыток, однако, носит «бумажный» характер и сопряжен с отражением в отчетности таких неденежных статей, как признание убытка от обесценения основных средств, признание убытка от обесценения акций ИНТЕР РАО и векселей ООО Энерго-Финанс, признание убытка от обесценения дебиторской задолженности и т.п. Без учета данных статей скорректированная чистая прибыль холдинга составила $1 млрд, что на 14% выше ее значения в предыдущем году

По сути, основной вклад в снижение выручки внес эффект выбытия «сбытов», деятельность которых была отраженна в отчетных данных за 2011. Выручка по данному сегменту сократилась на 47% г/г. Если рассматривать сопоставимые данные, то выручка холдинга без учета группы выбытия показала рост 10% с $9 млрд до $9,8 млрд. Увеличение сопоставимых доходов компания связывает с включением в отчетность доходов энергосбытовой компании Башкортостана, приобретенной в сентябре 2011, а также с общим ростом объемов отпуска электроэнергии и ростом ее стоимости на свободном рынке. Сопоставимые расходы продемонстрировали рост на 12% с $7,7 млрд до $8,7 млрд. Рост расходов связан, в основном, с повышением закупочных цен на уголь и мазут, а также ростом потребления данного вида топлива, в связи с перебоями поставок газа на станции компании. Прежде всего это касается станций РАО ЭС Востока. Кроме того, в отчетном периоде компания начислила убыток от обесценения дебиторской задолженности в результате анализа просроченной задолженности и оценки вероятности ее погашения. Снижение показателя EBITDA компания связывает с изменением структуры Группы, а также отменой целевой инвестиционной составляющей в тарифах гидроэлектростанций в 2012. В целом, мы умеренно-позитивно оцениваем опубликованные финансовые итоги холдинга и считаем, что они способны оказать краткосрочную поддержку котировкам акций компании, которые продолжают обновлять свои многолетние минимумы. В отчетностях последующих периодов на сопоставимость финансовых результатов перестанет оказывать влияние пресловутый эффект выбытия «сбытов», что сделает цифры «более понятными» для инвесторов, не вникающих в подобного рода детали. Однако, на фоне недавнего коррупционного скандала вокруг РусГидро, подпортившего и без того небезупречный имидж госкомпании, рассчитывать на быстрое восстановление к ней интереса со стороны инвесторов пока, на наш взгляд, преждевременно

Мосэнерго

Компания отчиталась за 2012 по МСФО Столичный генератор Мосэнерго опубликовал финансовые итоги года согласно МСФО. Выручка компании в долларовом выражении снизилась на 8% с $5,5 млрд до $5,1 млрд. EBITDA компании сократилась на 20% г/г до $652 млн. Рентабельность EBITDA составила 13%, что на 2 п.п. ниже значения 2011 года. По итогам года компания зафиксировала чистую прибыль в размере $203 млн против $337 млн годом ранее. Рентабельность прибыли сократилась на 2 п.п. г/г до 4%.

Сокращение доходов компании произошло под влиянием снижения курса отечественной валюты в отчетном периоде. Выручка, выраженная в рублях, снизилась на 2,5% г/г. Снижение доходов от продажи э/э и мощности произошло из-за увеличения сальдо-перетока мощности в зону свободного перетока «Москва». Отрицательная динамика доходов от реализации тепла была вызвана изменением схемы расчетов с 1 октября 2012 года после объединения ОАО «МОЭК» и ОАО «МТК», что одновременно привело к пропорциональному снижению статьи расходов на транспортировку тепловой энергии. Среди основных причин, которые привели к сокращению итогового совокупного дохода компании, отмечаются снижение реализации э/э, сдерживание цен на э/э на РСВ в 1пг12, снятие в 2012 году с ряда станций компании статуса вынужденного генератора, а также убыток от обесценения основных средств. По итогам года, компания показала разнонаправленную динамику операционных показателей. Выработка электроэнергии сократилась на 5% с 64 650 млн кВтч до 61 300 млн кВтч, а отпуск тепла вырос на 3% г/г с 66 410 тыс. Гкал до 68 400 тыс. Гкал. Компания прогнозирует рост показателя EBITDA в 2013 году на 5-6% г/г до 21-21,5 млрд руб. Мы оцениваем опубликованные результаты как нейтральные. Влияния на котировки акций эмитента, особенно после их недавней коррекционной просадки, они не окажут. Компания является одним из самых эффективных генераторов, представленных на отечественном рынке, а в условиях ожидаемой сделки по приобретению МОЭК, потенциальная эффективность компании может увеличиться за счет синергии от объединения теплоактивов в столичном регионе. Мы продолжаем рекомендовать акции генератора к покупке с потенциалом к росту около 50% от текущих уровней

Акрон, ФосАгро

Акрон раскрыл условия мирового соглашения В результате двусмысленно составленного договора на поставку апатитового концентрата между ФосАгро и Акроном последний понес убытки порядка 280-300 млн руб. и недополучил более 250 млн руб. вследствие временного сокращения объемов производства. Напомним, условия договора на поставку апатита Акрону предполагали расчет цены по формуле, в соответствии с которой рост цен в 2012 г. составил 112% относительно уровня 2011 г. до 6946 руб. за тонну вместо оговоренных ранее 12%, то есть до 3671 руб. за тонну. ФосАгро придерживалась выгодных условий договора и из-за разногласий ограничила поставки сырья в адрес Акрона в мае-июне 2012 г., последнему пришлось сократить объемы производства азофоски. Мировое соглашение стоило Акрону порядка 280-300 млн руб., а перебои с поставкой сырья привели к недополучению около 257 млн руб. выручки. На текущий момент новость уже отыграна рынком и не несет дополнительной нагрузки на котировки компаний

Компания увеличила долю в Azoty Tarnow до 10,7%

Дочерняя компания ОАО Акрон, Norica Holding S.a.r.l, выкупила на внебиржевом рынке 1,78 млн акций польской Azoty Tarnow, что составляет 1,796% ее уставного капитала, сообщает ИНТЕРФАКС со ссылкой на материалы компании. В результате доля Акрона достигла 10,7%. Напомним, компания заинтересована в приобретении контроля над польским химическим холдингом, о чем заявляла ранее. Однако готовность Акрона к поглощению Azoty Tarnow не соответствовала интересам менеджмента компании и польских властей, которые на текущий момент сохраняют свою позицию. Новость нейтральна для котировок Акрона

/Элитный Трейдер, ELITETRADER.RU/

http://elitetrader.ru/uploads/posts/2011-07/1310972877_bfa_logo.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter