Итак, перед нами задача – составить портфель из государственных облигаций так, чтобы он давал максимальную доходность, минимальные колебания, а также не заставлял нас часто отвлекаться от своих насущных любимых дел.

На чем должен быть основан выбор ценных бумаг?

1. Сроки.

Как я до этого упоминал в статье «Как вложить миллион рублей в ОФЗ?», срок инвестирования это один из основополагающих факторов стратегии при инвестировании. Для простоты и удобства расчетов возьмем срок в 3 года. Этого достаточно, чтобы достичь среднесрочной финансовой цели (например, покупка авто), а также показатель стабильности для более крупного капитала.

По срокам «около дела» у нас 7 вариантов облигационных выпусков

Отдельное спасибо Тимофею за удобную табличку с выпусками облигаций на Smart-lab.

2. Ликвидность

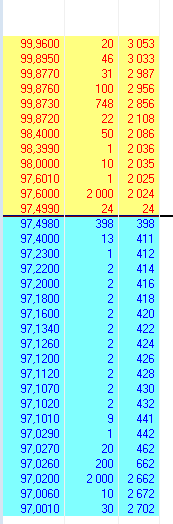

С точки зрения объемов торгов, спроса и предложения в биржевом стакане, я отмечу ОФЗ 46018, поскольку спред (разница между покупкой и продажей) слишком значительный (0,6%), да и объемов маловато.

ОФЗ 46018. биржевой стакан

Существует вероятность потери уже при входе в позицию. Это еще не считая, какая у кого комиссия.

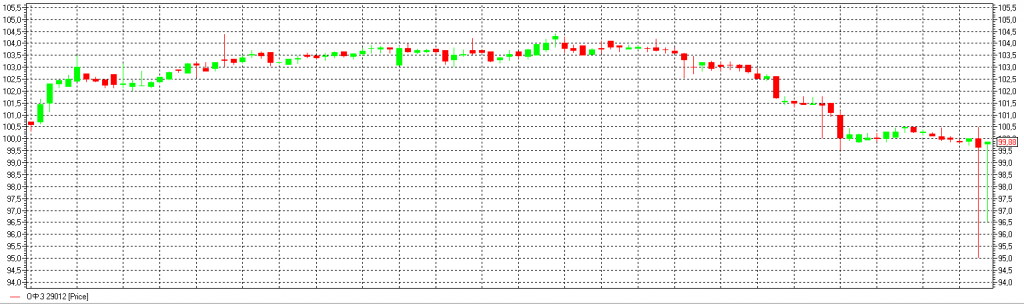

3. Стабильность курсовой стоимости

Колебания последних месяцев отразились на всех без исключения бумагах. Выбор здесь достаточно сложен.

Сравните сами

26209

26220

25083

26217

29012

Но, по моему мнению, во избежание значительных колебаний, нужно исключить выпуск с максимальным диапазоном отклонений в последнее время – ОФЗ 26220.

4. Вариативность определения купона

В нашем перечне бумаг, мы можем увидеть только 2 варианта определения купонного дохода: фиксированный, то есть заранее определенный, и, переменный, зависящий от определенного показателя (в нашем случае ставки RUONIA).

Как это влияет на принятие нами решения?

При переменном купоне, зависящем от рыночных ставок, «тело» облигации (курсовая стоимость) при общей тенденции на рынке к понижению ставок (ключевая, RUONIA и тд), будет снижаться, но, зато при тенденции к росту, «тело» будет таким же темпом повышаться в цене.

По фиксированным ставкам это происходит скорее наоборот.

Исходя из этих рассуждений, считаю оправданным покупку бумаг с переменным купоном, привязанным к ставке RUONIA, так как они будут стабилизировать остальной портфель в период повышения ставок. Фиксированные облигации в любом случае покупаем.

5. Доходность

При отборе по этому критерию необходимо задаться вопросом, нужен ли нам портфель из большого списка бумаг или нет.

Если исходить из идеи стабильности, я бы убрал из списка ОФЗ 26205. Почему? Потому что есть небольшой задел для снижения котировок этой бумаги, хоть она и выглядит наиболее стабильной.

ОФЗ 29012 с текущей доходностью 7,7% выкидывать не буду в следствие пункта 4.

Таким образом, у нас осталось 4 выпуска одного супернадежного эмитента – Министерства финансов РФ.

Предлагаю покупать их в пропорции приведенной в таблице

Текущая доходность данного портфеля составляет 8% годовых.

При условии использования ИИС и получения налогового вычета, доходность может быть увеличена примерно в 1,5 раза.

Подход был максимально консервативным, чтобы не жертвовать эмоциональным состоянием инвестора и сделан на основании личного опыта и знаний. Не является рекомендацией или инвестиционным советом.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter