Про нефтяную иглу, на которой «сидит» Россия, говорят уже довольно давно. Правда, в правительстве уже проскальзывают реплики, что наша страна успешно с этой иглы «слезает». Проверим, так ли это. Конечно, правильнее было бы изучить официальную статистику, например, Росстата. Но поскольку мы инвесторы, то нас в большей степени интересует, как процесс трансформации экономики влияет на наши портфели. Поэтому ориентироваться будем на то, что происходит на фондовом рынке.

Для проведения анализа рассмотрим акции, входящие в состав Индекса Московской биржи, а не все бумаги, допущенные к торгам. И в большей степени нас будут интересовать прибыли компаний, а не рыночная капитализация. Логика такого выбора следующая.

В общем случае на фондовый рынок чаще всего попадают компании, имеющие масштабный бизнес с многомиллиардной выручкой. А Индекс МосБиржи — это своеобразный фильтр, позволяющий отбирать наиболее крупные компании, играющие в отечественной экономике существенную роль. Почему будем смотреть на прибыль, а не на рыночную капитализацию? Чистая прибыль — один из показателей эффективности бизнеса. Думаю, легко можно представить компанию, имеющую многомиллиардную выручку, но при этом не вылезающую из долгов. Например, «Объединённая авиационная компания» при выручке 350 млрд руб. имеет убытки в размере 57 млрд. Опытные инвесторы знают, что для развития компании требуется наличие прибыли — это может быть как чистая прибыль, так и положительный денежный поток, суть не меняется. Если есть прибыль, то будет развитие компании. В свою очередь, рыночная капитализация компании может быть чрезмерно раздутой. Рассмотрим, например, «Яндекс»: при чистой прибыли в размере 23 млрд руб., рыночная капитализация превышает 1,5 трлн руб., то есть компания торгуется за 65 годовых прибылей.

Остаётся ещё вопрос, насколько показательны будут результаты исследования компаний Индекса Московской биржи, ведь в него входят всего сорок эмитентов, а листинг имеют около трёхсот. Из всего этого количества хоть какую-то ликвидность имеют всего сто компаний, и все они входят в Индекс широкого рынка Московской биржи. Суммарная капитализация акций из этого индекса в октябре 2020 г. приблизительно 42 трлн руб. В то время как у Индекса Московской биржи — 39,5 трлн руб., или примерно 93% от Индекса широкого рынка. Итак, перейдём непосредственно к теме статьи и посмотрим, в каких секторах генерируются прибыли сейчас, а также сравним с тем, что было в 2013 г.

2013 год возьмём как докризисный — до того, как присоединили Крым, началась война санкций, практически перманентная девальвация рубля, инфляция и высокие ставки по кредитам. Посмотрим, что произошло с крупнейшими российскими компаниями за эти годы.

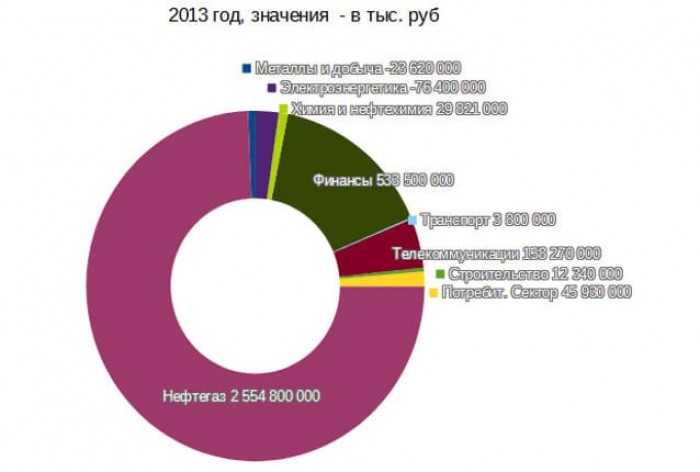

Вот как распределялись прибыли в 2013 г.

Рис. 1. Диаграмма составлена по данным отчётов МСФО

Роль нефтегазового сектора очевидна, почти три четверти всей прибыли, которую заработали своим акционерам в 2013 г. публичные компании из Индекса МосБиржи, приходятся на нефтегазовый сектор. Другими относительно заметными секторами, которые принесли прибыль акционерам, были финансы и телекоммуникации. Нетрудно догадаться, кто был основным генератором прибыли в финансовом секторе. Телекоммуникационный сектор также заметен на общем фоне. Роль остальных в общем результате практически незаметна. «Металлы и добыча» и «Электроэнергетика» были убыточными в 2013 г. Общая прибыль компаний, входящих тогда в Индекс Московской биржи, составила 3,2 трлн руб.

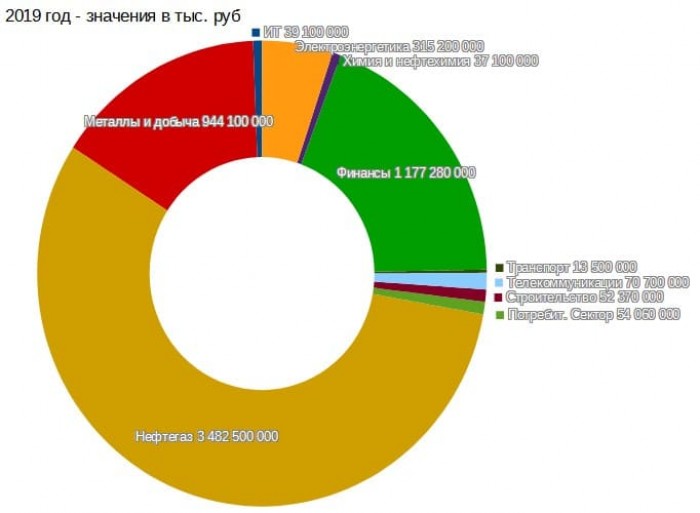

Посмотрим теперь, как распределились прибыли компаний по прошествии шести кризисных лет.

Рис. 2. Диаграмма составлена по данным отчётов МСФО

На нефтегазовый сектор всё ещё приходится львиная доля прибылей фондового рынка. Однако сейчас она составляет чуть больше половины — 56%. Финансовый сектор по-прежнему на втором месте, однако ему наступает на пятки «Металлургия и добыча». Если в 2013 г. электроэнергетика была убыточной, то в 2019-м — это уже вполне заметная отрасль по размеру прибылей для акционеров. Положение дел в строительной отрасли также существенно улучшилось — прибыль выросла более чем в четыре раза. На первый взгляд кажется, что телекоммуникационная отрасль деградирует. Однако это не совсем так: дело в том, что в период с 2013 по 2019 гг. «Мегафон» провёл делистинг, а это порядка 40–50 млрд руб. чистой прибыли, при этом сотовый оператор благополучно работает и сейчас.

Также может показаться, что сектор «Химия и нефтехимия» практически не развивался. Прибыли в этом сегменте выросли примерно на треть. Но в 2013 г. в Индекс МосБиржи были включены акции «Уралкалия» и «ФосАгро», которые и попали в общую статистику. А в 2019-м прибыль сегмента «Химия и нефтехимия» полностью приходится на «ФосАгро», так как «Уралкалий» провёл делистинг.

Следует отметить появление на нашем рынке отрасли информационных технологий, причём с довольно заметной на общем фоне прибылью. В настоящий момент сфера ИТ представлена двумя компаниями — «Яндекс» и Mail.ru Group. К сожалению, у обеих компаний иностранная «прописка».

По итогам 2019 г. суммарная прибыль компаний Индекса МосБиржи составила почти 6,2 трлн руб., то есть, несмотря на кризисы и санкции, выросла почти в два раза. Роль нефтегазового сектора на общем фоне заметно снизилась, но по сей день составляет значительную часть нашего фондового рынка.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Для проведения анализа рассмотрим акции, входящие в состав Индекса Московской биржи, а не все бумаги, допущенные к торгам. И в большей степени нас будут интересовать прибыли компаний, а не рыночная капитализация. Логика такого выбора следующая.

В общем случае на фондовый рынок чаще всего попадают компании, имеющие масштабный бизнес с многомиллиардной выручкой. А Индекс МосБиржи — это своеобразный фильтр, позволяющий отбирать наиболее крупные компании, играющие в отечественной экономике существенную роль. Почему будем смотреть на прибыль, а не на рыночную капитализацию? Чистая прибыль — один из показателей эффективности бизнеса. Думаю, легко можно представить компанию, имеющую многомиллиардную выручку, но при этом не вылезающую из долгов. Например, «Объединённая авиационная компания» при выручке 350 млрд руб. имеет убытки в размере 57 млрд. Опытные инвесторы знают, что для развития компании требуется наличие прибыли — это может быть как чистая прибыль, так и положительный денежный поток, суть не меняется. Если есть прибыль, то будет развитие компании. В свою очередь, рыночная капитализация компании может быть чрезмерно раздутой. Рассмотрим, например, «Яндекс»: при чистой прибыли в размере 23 млрд руб., рыночная капитализация превышает 1,5 трлн руб., то есть компания торгуется за 65 годовых прибылей.

Остаётся ещё вопрос, насколько показательны будут результаты исследования компаний Индекса Московской биржи, ведь в него входят всего сорок эмитентов, а листинг имеют около трёхсот. Из всего этого количества хоть какую-то ликвидность имеют всего сто компаний, и все они входят в Индекс широкого рынка Московской биржи. Суммарная капитализация акций из этого индекса в октябре 2020 г. приблизительно 42 трлн руб. В то время как у Индекса Московской биржи — 39,5 трлн руб., или примерно 93% от Индекса широкого рынка. Итак, перейдём непосредственно к теме статьи и посмотрим, в каких секторах генерируются прибыли сейчас, а также сравним с тем, что было в 2013 г.

2013 год возьмём как докризисный — до того, как присоединили Крым, началась война санкций, практически перманентная девальвация рубля, инфляция и высокие ставки по кредитам. Посмотрим, что произошло с крупнейшими российскими компаниями за эти годы.

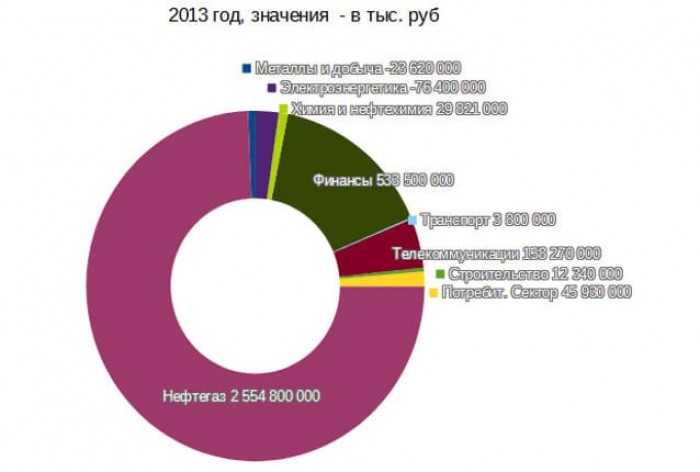

Вот как распределялись прибыли в 2013 г.

Рис. 1. Диаграмма составлена по данным отчётов МСФО

Роль нефтегазового сектора очевидна, почти три четверти всей прибыли, которую заработали своим акционерам в 2013 г. публичные компании из Индекса МосБиржи, приходятся на нефтегазовый сектор. Другими относительно заметными секторами, которые принесли прибыль акционерам, были финансы и телекоммуникации. Нетрудно догадаться, кто был основным генератором прибыли в финансовом секторе. Телекоммуникационный сектор также заметен на общем фоне. Роль остальных в общем результате практически незаметна. «Металлы и добыча» и «Электроэнергетика» были убыточными в 2013 г. Общая прибыль компаний, входящих тогда в Индекс Московской биржи, составила 3,2 трлн руб.

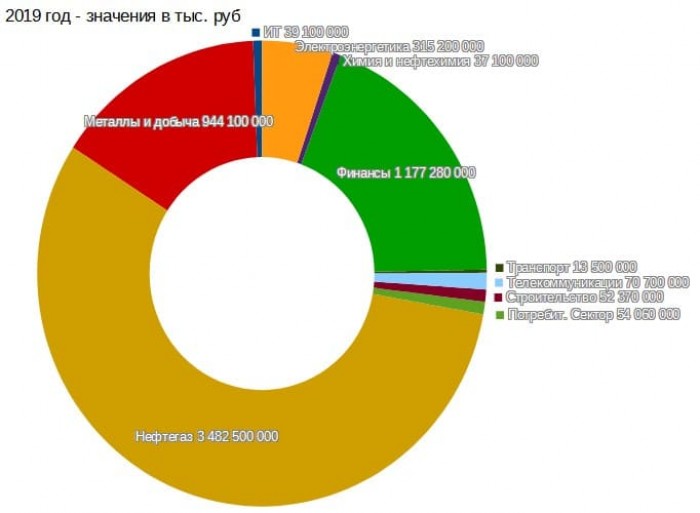

Посмотрим теперь, как распределились прибыли компаний по прошествии шести кризисных лет.

Рис. 2. Диаграмма составлена по данным отчётов МСФО

На нефтегазовый сектор всё ещё приходится львиная доля прибылей фондового рынка. Однако сейчас она составляет чуть больше половины — 56%. Финансовый сектор по-прежнему на втором месте, однако ему наступает на пятки «Металлургия и добыча». Если в 2013 г. электроэнергетика была убыточной, то в 2019-м — это уже вполне заметная отрасль по размеру прибылей для акционеров. Положение дел в строительной отрасли также существенно улучшилось — прибыль выросла более чем в четыре раза. На первый взгляд кажется, что телекоммуникационная отрасль деградирует. Однако это не совсем так: дело в том, что в период с 2013 по 2019 гг. «Мегафон» провёл делистинг, а это порядка 40–50 млрд руб. чистой прибыли, при этом сотовый оператор благополучно работает и сейчас.

Также может показаться, что сектор «Химия и нефтехимия» практически не развивался. Прибыли в этом сегменте выросли примерно на треть. Но в 2013 г. в Индекс МосБиржи были включены акции «Уралкалия» и «ФосАгро», которые и попали в общую статистику. А в 2019-м прибыль сегмента «Химия и нефтехимия» полностью приходится на «ФосАгро», так как «Уралкалий» провёл делистинг.

Следует отметить появление на нашем рынке отрасли информационных технологий, причём с довольно заметной на общем фоне прибылью. В настоящий момент сфера ИТ представлена двумя компаниями — «Яндекс» и Mail.ru Group. К сожалению, у обеих компаний иностранная «прописка».

По итогам 2019 г. суммарная прибыль компаний Индекса МосБиржи составила почти 6,2 трлн руб., то есть, несмотря на кризисы и санкции, выросла почти в два раза. Роль нефтегазового сектора на общем фоне заметно снизилась, но по сей день составляет значительную часть нашего фондового рынка.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter