16 декабря 2020 XCritical Брюков Владимир

Едва только рубль в ноябре выглянул из пропасти, куда он рухнул по итогам затяжного падения в августе-октябре, как появилась информация о том, что в декабре его снова ждут большущие неприятности. В этот раз на курсовую стабильность россиянина покушаются арабские шейхи, не желающие продлевать действующие квоты по нефтедобыче.

Почему Эмираты грозят выходом из сделки ОПЕК+

Сегодня главная интрига для нефтяных и валютных трейдеров: захотят ли участники сделки ОПЕК+ и после 1 января 2021 г. продлить действующие ограничения по добычи нефти, которые они ранее хотели ослабить? Как известно, после мартовского 2020 года головокружительного обвала на рынке нефти, когда фьючерсы на нефть продавались по отрицательным ценам, в мае вступило в силу новое соглашение по снижению нефтедобычи странами ОПЕК+, заключенное под сильным давлением США. Поскольку из-за высокой себестоимости нефтедобычи американцы тогда понесли колоссальные убытки, а президент Трамп накануне выборов не хотел лишаться поддержки техасских нефтяников.

Согласно майской сделке ОПЕК+, на первом этапе нефтедобыча до июля была снижена на 9,7 млн баррелей в сутки, а с августа и до конца этого года под сокращение подпадает меньший объем – 7,7 млн баррелей в сутки. А вот с 1 января 2021 года предполагалось уменьшить эти ограничения до 5,8 млн баррелей в сутки.

Но на фоне осеннего всплеска мировой пандемии цены на черное золото в октябре вновь сильно просели. Поэтому в коммюнике, принятом 17 ноября по итогам министерской встречи ОПЕК+, говорилось о том, что «страны должны быть готовы к любым действиям для стабилизации нефтяного рынка. Вплоть до кризисного продления квот на нефтедобычу на 7,7 млн баррелей в сутки на два квартала 2021 года и больше».

Во многом благодаря – во-первых, позитивным новостям о продлении после января 2021 г. действующих квот на нефтедобычу, а, во-вторых, обнадеживающим сообщениям о появлении эффективных вакцин против коронавируса – на ноябрьском рынке нефти наблюдался отскок цен. Но в конце ноября появилась информация о том, что Ирак и Объединенные Арабские Эмираты выступают за смягчение квот с начала 2021 года, как изначально и предполагалось в соответствии с условиями майской сделки ОПЕК+. Если странам не удастся договориться о более позднем увеличении добычи, то в краткосрочной перспективе это может привести к избытку предложения на рынке в размере 1,5-3,0 млн баррелей в день, что катастрофически скажется на динамике цен на «черное золото».

Как сообщает агентство Bloomberg, Арабские Эмираты, занимающие шестое место по добыче в мире, сегодня рассматривают возможность выйти из соглашения ОПЕК+. В 2020 г. в ОАЭ были открыты новые месторождения нефти, запасы которых оцениваются в 273 млн тонн. Сейчас ОАЭ могут добывать до 4,1 млн баррелей в сутки, но производят лишь 2,4 млн баррелей (при официальной квоте сокращения – 700 тыс. баррелей). Но власти ОАЭ эти квоты не устраивают. При этом они кивают на охваченную гражданской войной Ливию (на нее ограничения ОПЕК+ пока не распространяются), увеличившую добычу до 1,25 млн баррелей в сутки. В конце лета Эмираты нарушили обязательства по сокращению нефтедобычи, что привело к ухудшению их отношений с Саудовской Аравией, а в ответ власти ОАЭ 19 ноября пригрозили выйти из сделки ОПЕК+.

Так что вопрос о сохранении после 1 января 2021 г. действующих квот на нефтедобычу пока остается открытым. Скорее всего, полная ясность будет лишь по итогам ключевых встреч, которые пройдут 29, 30 ноября и 1 декабря. 30 ноября агентство Рейтер сообщило, что участники ОПЕК+ обсуждают возможность продления текущих квот по сокращению добычи нефти на первый квартал 2021 года, либо на четыре месяца, а также вариант постепенного ежемесячного ослабления ограничений, начиная с января будущего года. Увы, на тот момент, когда писались эти строки, участники встречи не сумели прийти к консенсусу (среди несогласных Ирак и Казахстан).

Тем не менее шансы на продление ограничительных квот пока еще сохраняются. Во-первых, потому, что большинство участников переговоров понимают, что в противном случае цены на нефть снова обвалятся и они понесут еще большие убытки, чем от действующих ограничений по нефтедобыче. А во-вторых, за продление этих квот выступают такие ключевые игроки на рынке нефти как Саудовская Аравия и Россия. Ну а пока на фоне роста неопределенности по сделке ОПЕК+ цены на глобальном рынке нефти 30 ноября стали падать…

Ноябрьский отскок на рынке нефти

В целом ноябрь на рынке нефти удивил многих неожиданным отскоком цен, о причинах которого говорилось ранее. Тем более что сезонный фактор также не способствовал ноябрьской реанимации нефтецен. Анализ сезонных колебаний цен на нефть за последние 20 лет свидетельствует о том, что ноябрьские цены на углеводородное сырье в этом месяце в среднем бывают на 3,84 % ниже своего обычного ежемесячного уровня. В целом же за последние 20 лет сезонный фактор в ноябре в 51,5 % случаях способствовал снижению, а в 48,5 % случаях на рынке, напротив, наблюдался прямо противоположный тренд.

Но фактически по итогам ноября на мировом рынке нефти наблюдался повышательный тренд. За период с 23.10.2020 г. по 23.11.2020 г. цена на нефть марки Brent выросла с 40,71 долл. до 45,00 долл. за баррель или на 10,54 %. С конца октября по конец ноября цена на нефть находилась на своем локальном максимуме 23 ноября 2020 г., когда она равнялась 45,00 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 30 октября 2020 г., упав до 36,33 долл. за баррель.

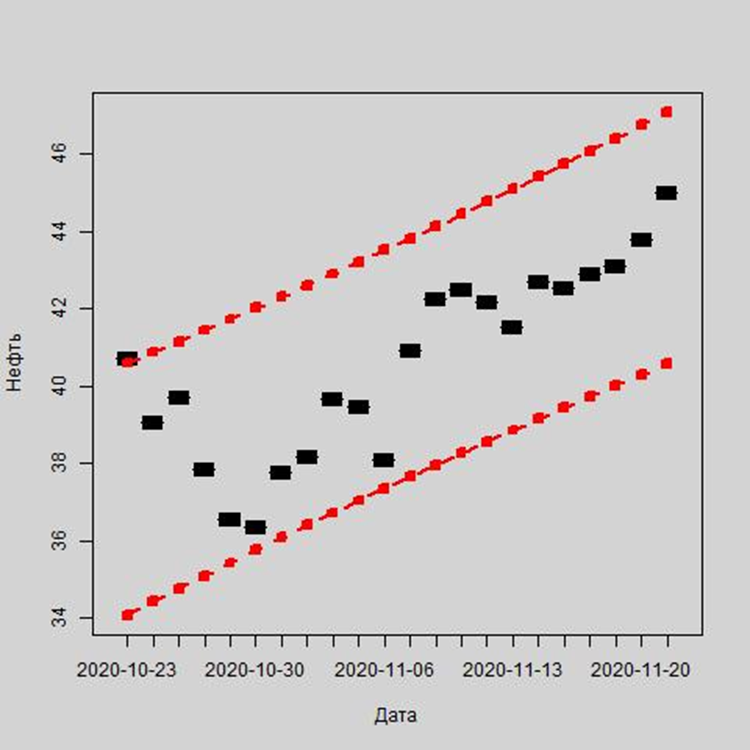

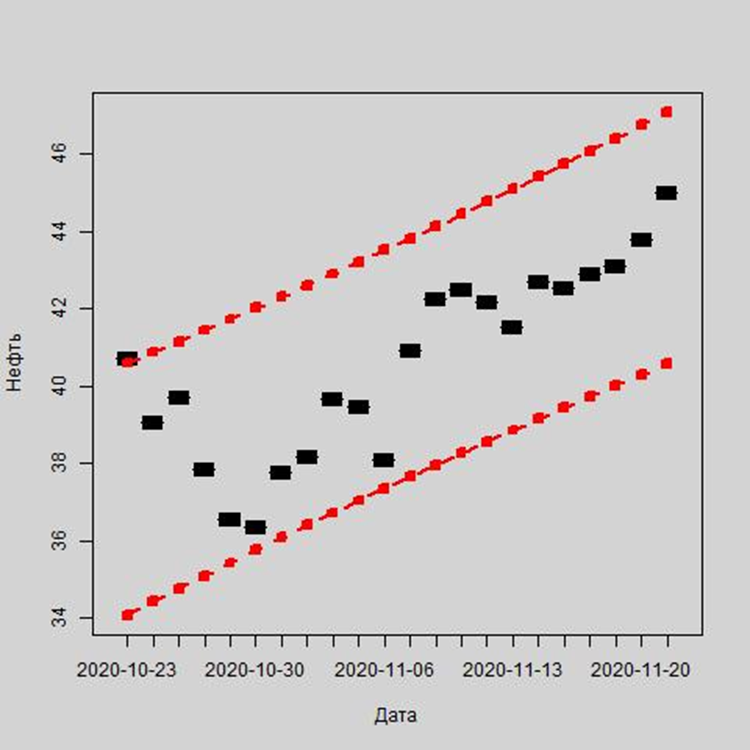

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 23.10.2020 г. прогнозировалось в пределах от 34,07 долл. и до 40,60 долл. за баррель, а по данным на 23.11.2020 г. они уже прогнозировались в диапазоне от 40,57 долл. до 47,09 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее ноябрьский тренд может быть описан следующей формулой:

Y = 37,026 долл. + 0,309 долл. * t

Где t – порядковый номер торгового дня, начиная с 23.10.2020 г.=1.

Иначе говоря, с 23.10.2020 г. и по 23.11.2020 г. цена на нефть марки Brent в среднем ежедневно повышалась на 30,9 цента при расчетном начальном уровне, равном 37,03 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд. Причем, судя по коэффициенту детерминации, объясняющему 66,9 % динамики цен на нефть, этот тренд можно считать средним. При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым. (Заметим, что статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0,05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

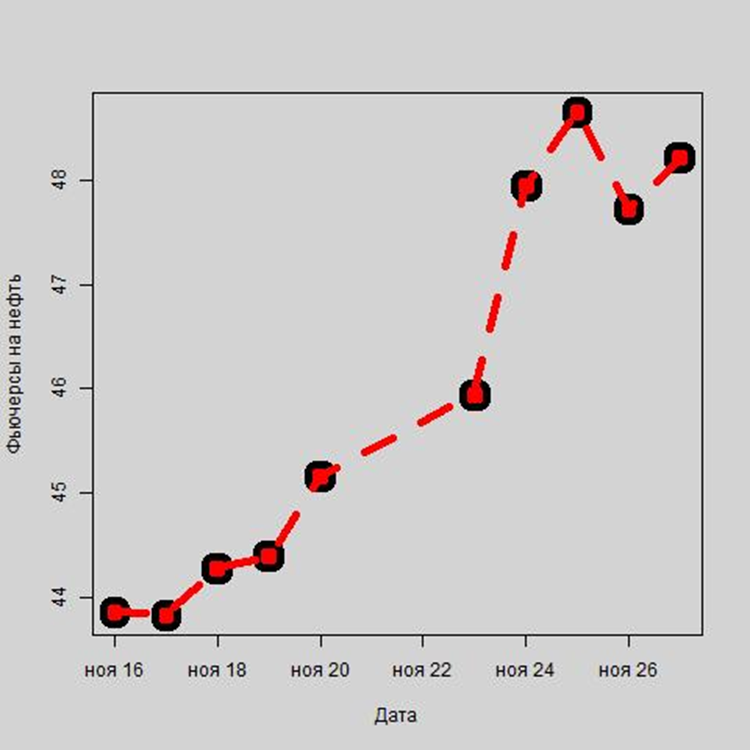

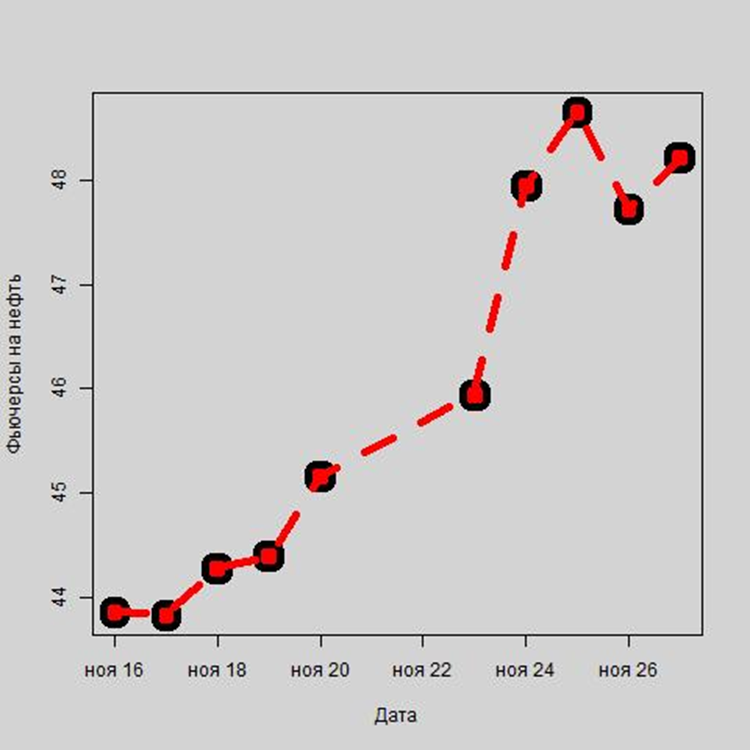

На рис 1 приведены данные по нефтяному рынку за период с 23.10.2020 г. по 23.11.2020 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов ноября по нефтяным фьючерсам, торгуемым на Московской бирже, которая свидетельствует о росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 11,24 %.

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов ноября. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 94,9 % (Заметим, что индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли). Соответственно, величина корреляции между фьючерсными ценами на нефть за этот период с курсом доллара США оказалась равна -0,749, с евро = -0,547, с йеной = -0,797, с фунтом стерлингов = 0,138, с швейцарским франком = -0,579, с канадским долларом = -0,371, с австралийским долларом = -0,040. Иначе говоря, почти все инвалюты (за исключением фунта) из-за роста цен на нефть дешевели к рублю (правда, зависящий от цен на сырье австралийский доллар потерял в стоимости лишь чисто символически).

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

Сохранится ли растущий тренд на нефть в декабре? Ответить на этот вопрос довольно непросто. По всей видимости, многое зависит от продления действующих квот по ограничению нефтедобычи участниками сделки ОПЕК+. Еще один фактор, который сможет сыграть на повышение – старт в ряде развитых стран массовой вакцинации, заявленной на конец этого года, либо на начало будущего года, и ожидание спада коронавирусной пандемии. В этом случае можно будет ожидать дальнейшего укрепления рубля.

А вот сезонный фактор в канун Нового Года может сыграть на снижение. По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по ноябрь 2020 г., сезонный фактор обычно способствовал в декабре снижению цен на нефть в среднем на 7,11 %. В целом же за последние 20 лет сезонный фактор в декабре в 61,3 % случаях приводил к снижению цен на нефть, а в 38,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Ноябрьские валютные тренды и убытки

Посмотрим, как повышательный тренд на рынке нефти в ноябре повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, -0,850, -0,867, -0,842, -0,712, -0,879, -0,879 и -0,782. Заметим, что отрицательная корреляция говорит о том, что рост или снижение цен на нефть приводил, соответственно, к снижению или росту стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть.

Судя по таблице 1, в целом за ноябрь относительно лучшие результаты были получены владельцами австралийского доллара, поскольку доходность по этой валюте составила 0,34 %, в то время как худшие результаты – у тех, кто сделал ставку на доллар США, так как доходность по этой валюте оказалась равна -4,38 %.

В таблице 1 также представлены еще и индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у канадского доллара, величина которого равнялась -84,78 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в ноябре был у фунта стерлингов, величина которого равнялась -66,14 %. В целом по итогам ноября средний индекс силы краткосрочного тренда по семи валютам оказался равен -77,3 %, в то время как по итогам октября он находился на уровне -43,7 %, то есть упал на 33,58 процентных пункта.

Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировал доллар США, величина которого равнялась 83,38 %. А вот наиболее высокий индекс силы долгосрочного тренда был у австралийского доллара, величина которого равнялась 97,54 %. По итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен 91,0 %, в то время как по итогам октября он находился на уровне 90,0 %, то есть вырос на 1,0 процентных пункта. Таким образом индексы силы долгосрочного тренда из-за специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке повысилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 0,66 %, в то время как по итогам октября она составила 0,58 %, то есть выросла на 0,07 процентных пункта. При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у австралийского доллара, величина колебаний которого равнялась 0,50 %. Соответственно, наиболее высоким стандартное отклонение в ноябре было у йены, величина колебаний которой достигла 0,83 %.

Таблица 1. «Рыночная статистика доходности и риска по ведущим мировым валютам за ноябрь 2020 г.»

Для того, чтобы посмотреть, каким был спрос россиян на доллары США и евро в минувшем месяце, воспользуемся данными сайта KOVALUT.RU, на котором около 150 банков размещают информацию о своих курсах продаж и покупки валюты. Сначала эти данные мы суммировали и усреднили по итогам каждого торгового дня, а затем, чтобы нагляднее показать тенденцию построили на их основе скользящие средние с периодом в пять дней.

Судя по таблице 2, в начале прошедшего месяца спрос на доллары США со стороны россиян был ниже их спроса на рубли. Поэтому банки взимали более низкую комиссию за конвертацию рублей в доллары, чем за обмен долларов в рубли. Так, на 05.11.2020 г. средняя (за пять первых дней месяца) доля комиссии, взимаемой при обмене рублей в доллары, составляла 34,3 % от общей маржи банка, которая тогда равнялась 3,25 руб. (1,11 руб. – комиссия за конверсию в доллары и плюс еще 2,14 руб. – за конверсию в рубли).

К 28.11.2020 г. спрос на доллары США со стороны клиентов вырос, а потому средняя доля комиссия банка, взимаемая с клиента при продаже ему валюты, подскочила до 57,8 % (1,64 руб. – комиссия за конверсию в доллары и плюс еще 1,20 руб. – за конверсию в рубли). Заметим, что чем выше 50% (от общей маржи) доля, взимаемая банком при продаже клиенту валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце ноября услуги банков по обмену рублей на доллары стоили дороже обмена долларов на рубли, говорит о том, что рынок в краткосрочной перспективе ожидает укрепления американской валюты.

Таблица 2. «Покупка и продажа доллара США банками РФ в ноябре 2020 г.»

Согласно данным таблицы 3, в начале минувшего месяца спрос на евро со стороны россиян был ниже их спроса на рубли. Поэтому банки взимали более низкую комиссию при обмене рублей в евро, чем за обмен евро на рубли. Так, на 05.11.2020 г. средняя (за пять первых дней месяца) доля комиссии, взимаемой при обмене на евро, составляла 32,3 % от общей маржи банка, которая тогда равнялась 3,76 руб. (1,22 – комиссия за конверсию в евро и плюс еще 2,54 – за конверсию в рубли).

К 28.11.2020 спрос на евро со стороны клиентов вырос, а потому средняя доля комиссии банка, взимаемой с клиента при продаже ему валюты, подскочила до 59,2 % (1,70 руб. – комиссия за конверсию в евро и плюс еще 1,17 руб. – за конверсию в рубли). Как мы уже говорили, чем выше 50% (от общей маржи) доля, взимаемая банком при продаже клиенту валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце ноября услуги банков по обмену рублей на евро стоили дороже обмена евро на рубли, говорит о том, что рынок в краткосрочной перспективе ожидает укрепления единой европейской валюты.

Кроме того, по данным сайта KOVALUT.RU, среднесуточное количество обновлений банков на этом портале по покупке и продаже доллара США и евро снизилась c 31916 в начале минувшего месяца до 21754 к его концу или на 31,8 %, то есть можно сказать, что волатильность спроса по доллару США и евро уменьшилась.

Таблица 3. «Покупка и продажа евро банками РФ в ноябре 2020 г.»

Прогнозируемая доходность в канун Нового Года

Теперь давайте построим прогнозы по курсам ведущих мировых валют на конец декабря т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 1999 года по ноябрь 2020 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня … и так далее вплоть до последнего торгового дня месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец декабря т. г. представлена в таблице 4. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце декабря (по сравнению с концом ноября ) может оказаться в диапазоне от -4,72 % до 8,01 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице 4 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов. Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадского доллара, величина колебаний которого равняется 10,92 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу фунт стерлингов, величина колебаний которого равнялась 14,28 процентным пунктам.

Таблица 4. «Ожидаемая доходность на конец декабря 2020 г.»

Прогнозы по курсу доллара США

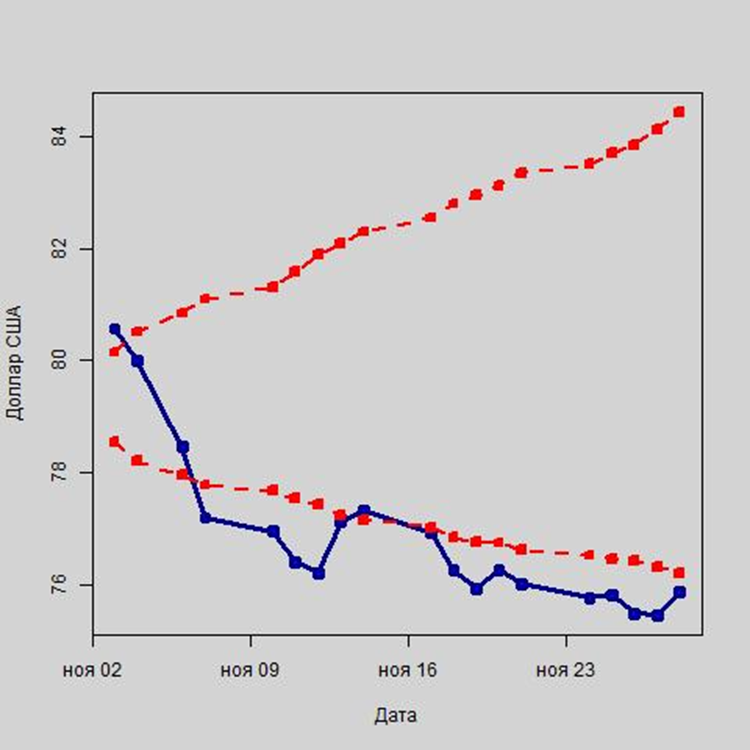

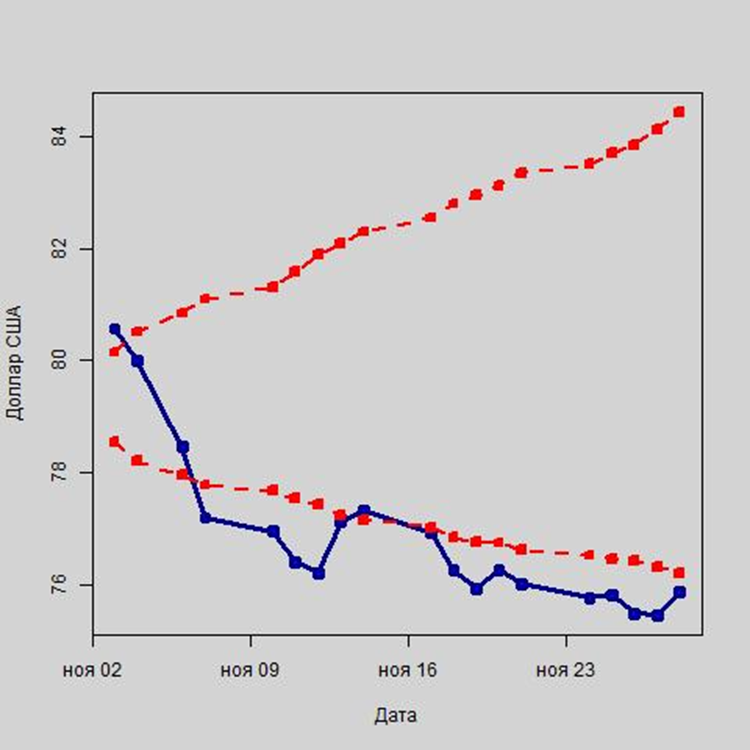

Согласно нашему прогнозу, составленному в конце октября, курс доллара США в конце ноября т. г. должен был быть не ниже 76,1928 руб. и не выше 84,4459 руб., в то время как фактически официальный курс американского доллара оказался равен 75,8599 руб., то есть ниже прогноза. См. график на рис. 3. При этом в ходе минувшего месяца курс доллара США 03.11.2020 г. находился на своем локальном максимуме, когда он равнялся 80,5749 руб., а до своего локального минимума валюта спикировала 27.11.2020 г., когда ее курс равнялся 75,4518 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение ноября курс доллара США упал с 79,3323 руб. до 75,8599 руб. или на 4,38 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его ноябрьский тренд может быть описан следующей формулой:

Y = 78,9224 руб. -0,2083 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Иначе говоря, в течение ноября т. г. курс доллара США в среднем ежедневно падал на 20,8 коп. при расчетном исходном уровне, равном 78,9224 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 67,26 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента уравнения регрессии, характеризующего ежедневный рост курса доллара США оказалась равна 0,00, поэтому данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в декабре? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в декабре росту курса доллара в среднем на 0,99 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 53,8 % случаях приводил к росту курса доллара США, а в 46,20 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс доллара США на конец декабря т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице № 3. Согласно точечному прогнозу, курс доллара на 31 декабря 2020 г. будет равен 77,1109 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 72,2823 руб., а верхняя – 81,9395 руб.

В то время как 1 декабря 2020 г., согласно точечному прогнозу, курс доллара США будет равен 75,8822 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 75,0805 руб., а верхняя – 76,6838 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 1 декабря 2020 г. равен 1,6033 руб., а для 31.12.2020 г. – 9,6572 руб.

Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах 5-11.

Таблица 5. «Прогноз по курсу доллара США на декабрь 2020 г.»

Прогнозы по курсу евро

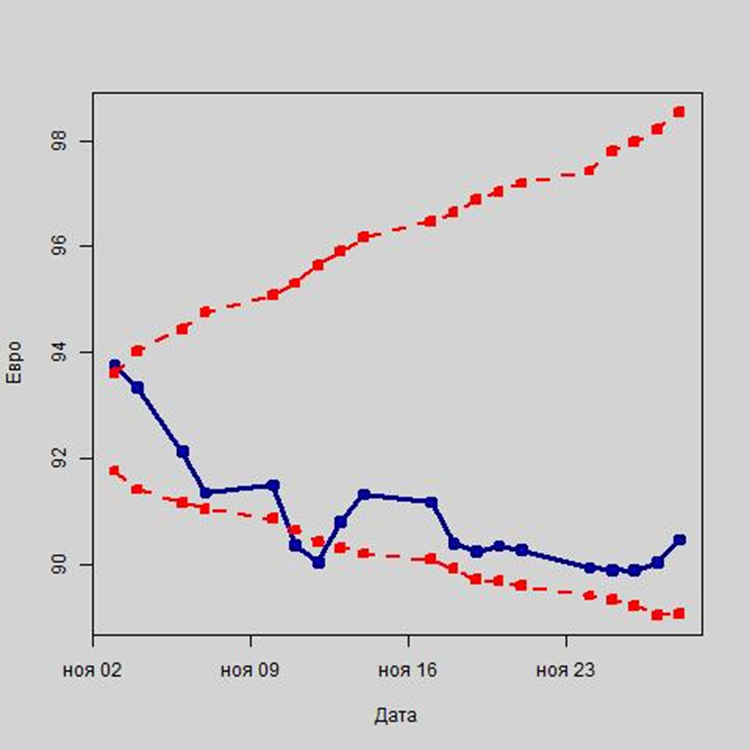

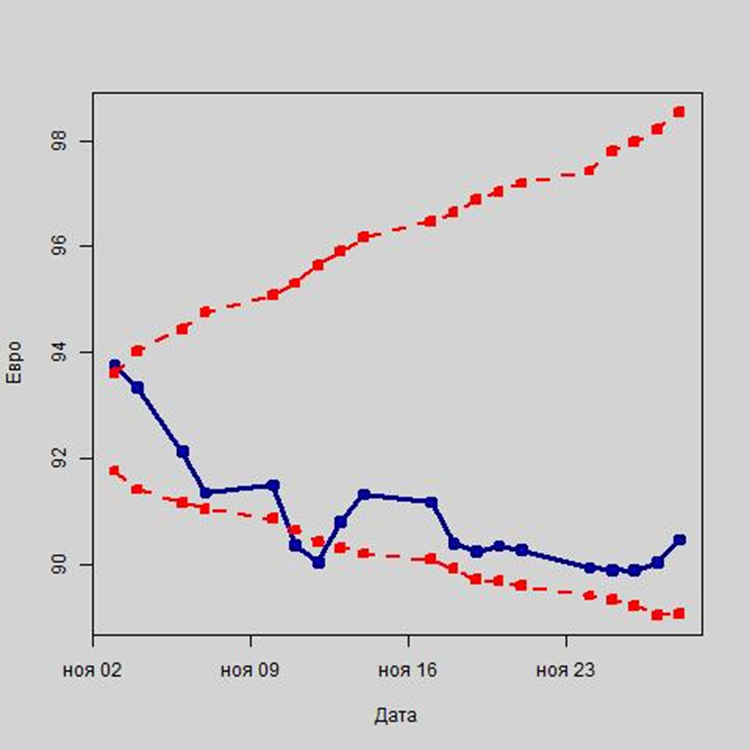

Судя по графику на рис. 4, курс евро в конце ноября т. г. должен был быть не ниже 89,0571 руб. и не выше – 98,5344 руб., в то время как фактически официальный курс евро оказался равен 90,4629 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс евро достиг своего локального максимума 03.11.2020 г., когда он равнялся 93,757 руб., а до своего локального минимума валюта упала 26.11.2020 г., когда ее курс равнялся 89,888 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение ноября т. г. курс евро упал с 92,6284 руб. до 90,4629 руб. или на 2,34 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его ноябрьский тренд может быть описан следующей формулой:

Y = 92,4839 руб.-0,1578 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Иначе говоря, в течение ноября т. г. курс евро в среднем ежедневно падал на 15,8 коп. при расчетном исходном уровне, равном 92,48 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 62,2 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента ежедневного роста курса евро оказалась равна 0.00, то есть данный коэффициент можно считать статистически значимым.

Каким будет тренд по евро в декабре? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в декабре сезонный фактор способствует росту курса евро среднем на 1,88 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 51,3 % случаях приводил к росту курса евро, а в 48,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс евро 31 декабря 2020 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 4. Согласно точечному прогнозу, курс евро на 31.12.2020 г. будет равен 91,7519 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 86,2885 руб., а верхняя – 97,2153 руб.

В то время как на 01.12.2020 г., согласно точечному прогнозу, курс евро будет равен 90,5176 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 89,5961 руб., а верхняя – 91,4390 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.12.2020 г. равен 1,8429 руб., а для 31.12.2020 г. – 10,9268 руб.

Таблица 6. «Прогноз по курсу евро на декабрь 2020 г.»

Прогнозы по курсу йены

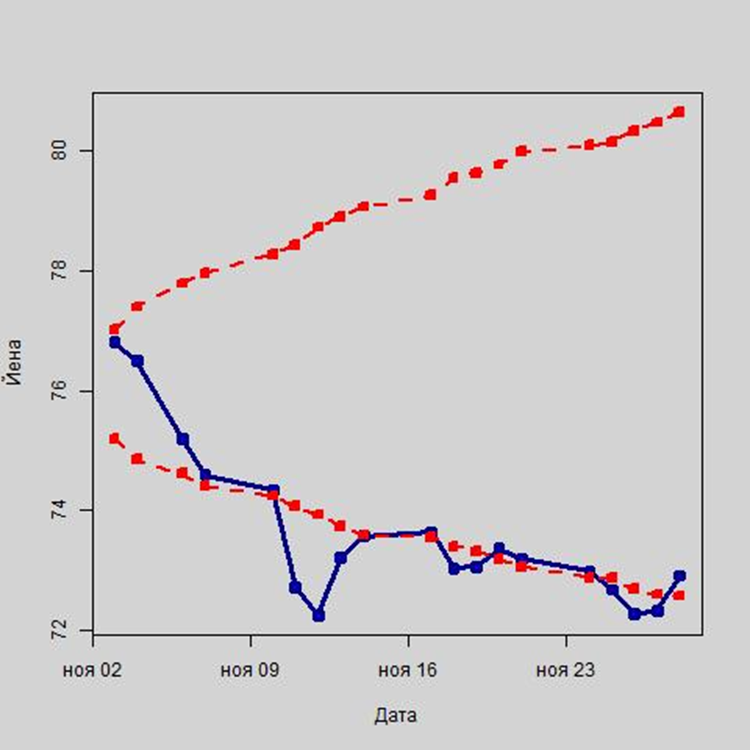

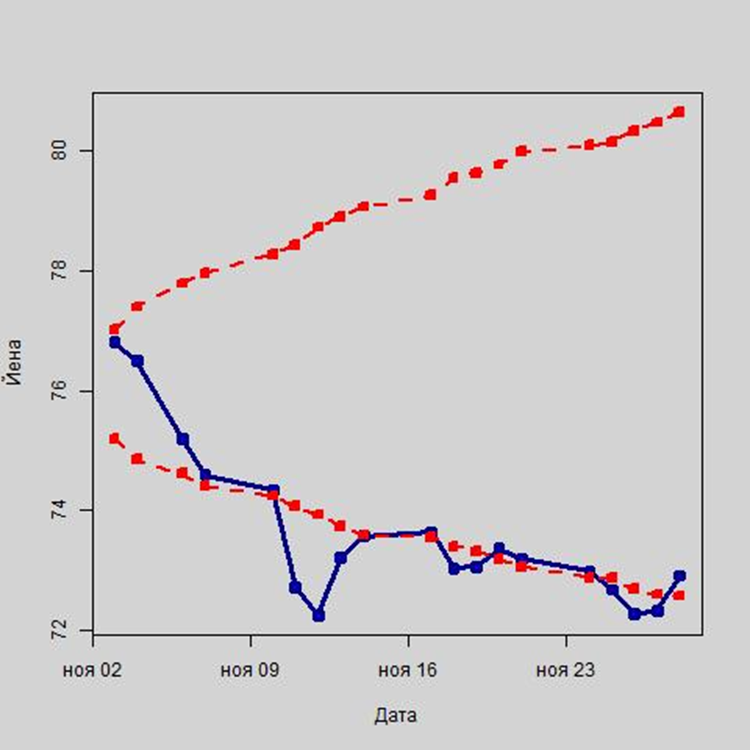

Судя по графику на рис. 5, курс йены в конце ноября т. г. должен был быть не ниже 72,5811 руб. и не выше 80,6321 руб., ну а фактически официальный курс йены оказался равен 72,9177 руб., то есть в рамках прогноза (хотя в течение месяца несколько раз был ниже прогноза). При этом в ходе последнего месяца курс йены достиг своего локального максимума 03.11.2020 г., когда он равнялся 76,8002 руб., а до своего локального минимума валюта упала 12.11.2020 г., когда ее курс равнялся 72,2654 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение ноября т. г. курс йены упал с 76,0361 руб. до 72,9177 руб. или на 4,10 %. Регрессионный анализ ежедневной динамики курса йены показывает, что его ноябрьский тренд может быть описан следующей формулой:

Y = 75,4136 руб.-0,1795 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Судя по уравнению, в течение ноября т. г. курс йены в среднем ежедневно падал на 17,9 коп. при расчетном исходном уровне, равном 75,41 руб. Таким образом, согласно нашей формуле, по йене в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации объясняется 58,9 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Какой будет тренд у йены в декабре? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в декабре сезонный фактор способствует росту на 1,02 %. Причем, в целом за весь 20-летний период сезонный фактор в декабре в 51,9 % случаях приводил к росту курса йены, а в 48,1 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс йены 31 декабря 2020 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице 5. Согласно точечному прогнозу, курс йены на 31 декабря 2020 г. будет равен 73,7837 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 69,1305 руб., а верхняя – 78,4369 руб.

В то время как 01.12.2020 г., согласно точечному прогнозу, курс йены будет равен 72,9849 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 72,0783 руб., верхняя – 73,8914 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.12.2020 г. равен 1,8131 руб., а для 31 декабря 2020 г. – 9,3064 руб.

Таблица 7. «Прогноз по курсу йены на декабрь 2020 г.»

Прогнозы по курсу фунта стерлингов

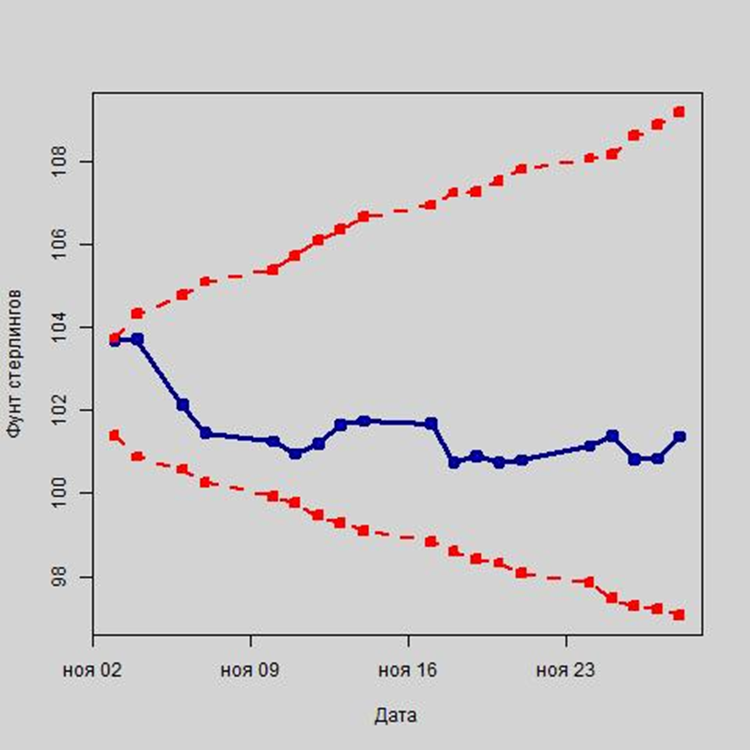

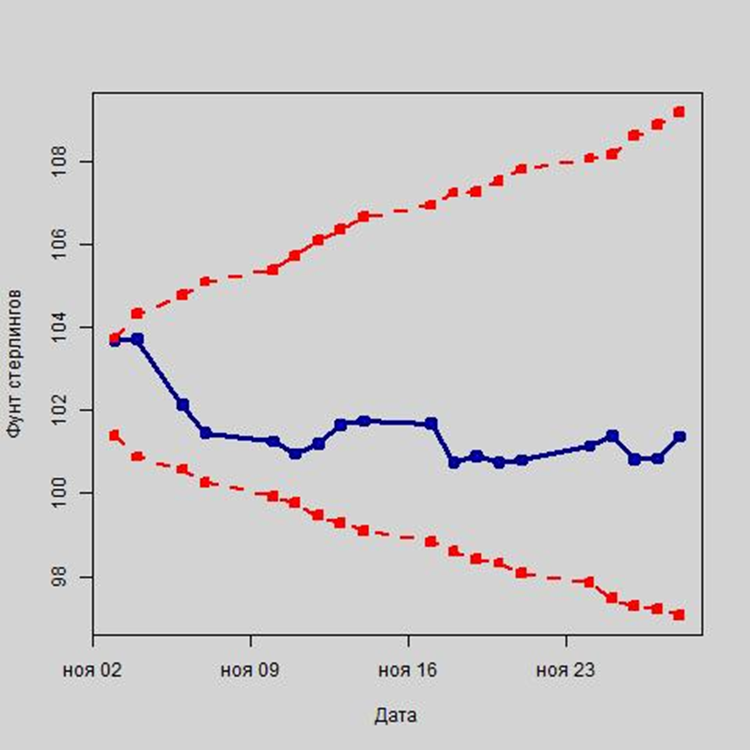

Судя по графику на рис. 6, курс фунта стерлингов в конце ноября т. г. должен был быть не ниже 97,0698 руб. и не выше 109,2052 руб., ну а фактический официальный курс этой валюты оказался равен 101,3792 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 04.11.2020 г., когда он равнялся 103,7208 руб., а до своего локального минимума валюта падала 18.11.2020 г., когда ее курс равнялся 100,7455 руб

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение ноября т. г. курс фунта стерлингов упал с 102,5449 руб. до 101,3792 руб. или на 1,14 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 102,5215 руб. -0,1028 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Согласно нашей формуле, в течение ноября т. г. курс фунта стерлингов в среднем ежедневно снижался на 10,28 коп. при расчетном исходном уровне, равном 102,52 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 43,7 % динамики курса валюты, то есть этот тренд можно считать слабым. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым.

Каким будет тренд в декабре? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно рос на 0,72 %. За весь 20-летний период в декабре в 62,8 % случаях курс британской валюты рос, а в 37,2 % случаях в этом месяце наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс британского фунта 31 декабря 2020 г. Согласно точечному прогнозу, курс фунта стерлингов будет равен 102,0531 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 94,8121 руб., а верхняя – 109,2941 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 декабря 2020 г. равен 2,3498 руб., а для 31 декабря 2020 г. – 14,482 руб.

Таблица 8. «Прогноз по курсу фунта стерлингов на декабрь 2020 г.»

Прогнозы по курсу швейцарского франка

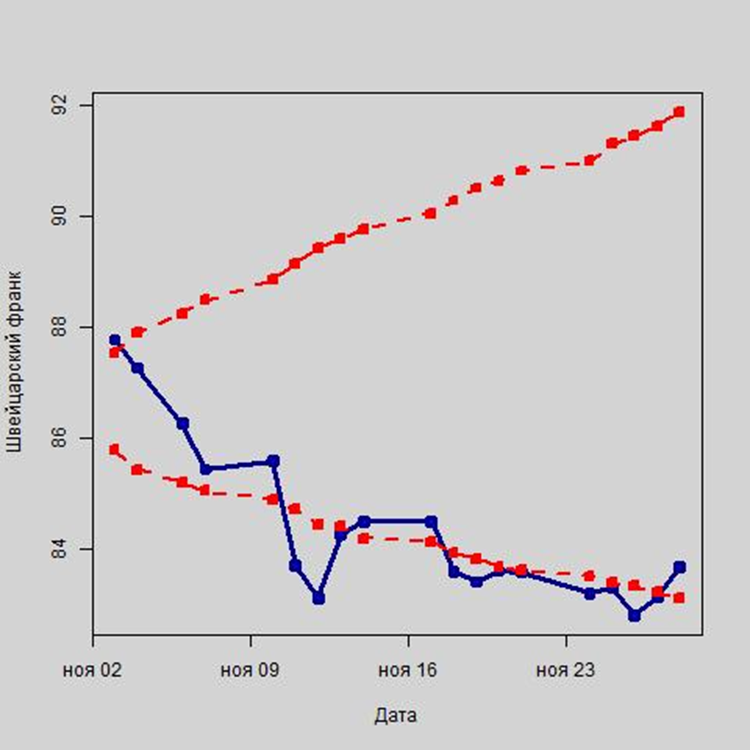

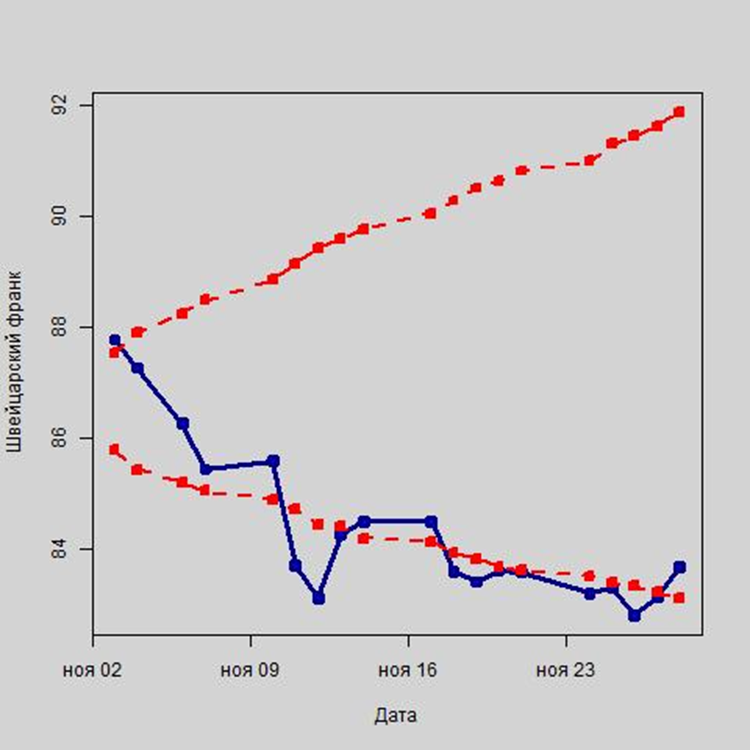

Судя по графику на рис. 7, курс швейцарского франка в конце ноября т. г. должен был быть не ниже 83,1140 руб. и не выше 91,8686 руб., ну а фактический официальный курс этой валюты оказался равен 83,6844 руб., то есть в рамках прогноза (хотя в течение месяца иногда был ниже прогноза). При этом в ходе последнего месяца курс франка достиг своего локального максимума 03.11.2020 г., когда он равнялся 87,7722 руб., а до своего локального минимума валюта упала 26.11.2020 г., когда ее курс равнялся 82,8096 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение ноября т. г. курс швейцарского франка упал с 86,5884 руб. до 83,6844 руб. или на 3,35 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 86,4628 руб.-0,2112 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Таким образом в течение ноября т. г. курс швейцарского франка в среднем ежедневно снижался на 21,1 коп. при расчетном исходном уровне, равном 86,46 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 67,1 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента ежедневного роста швейцарского франка равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в декабре? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно рос на 1,88 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 63,4 % случаях приводил к росту франка, а в 36,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс швейцарского франка 31 декабря 2020 г. Согласно точечному прогнозу, курс швейцарского франка будет равен 84,7340 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 79,6174 руб., а верхняя – 89,8506 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 декабря 2020 г. равен 1,7619 руб., а для 31 декабря 2020 г. – 10,2332 руб.

Таблица 9. «Прогноз по курсу швейцарского франка на декабрь 2020 г.»

Прогнозы по курсу канадского доллара

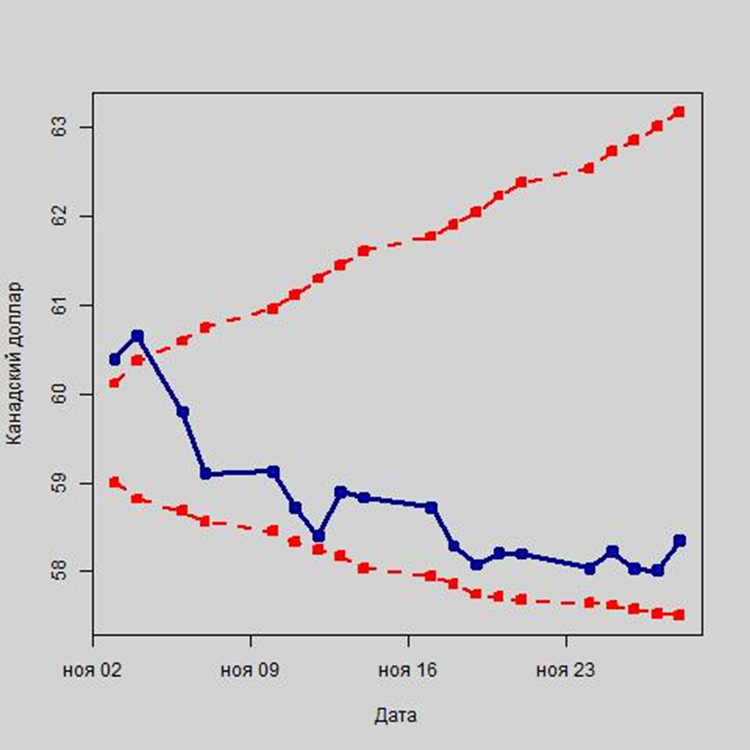

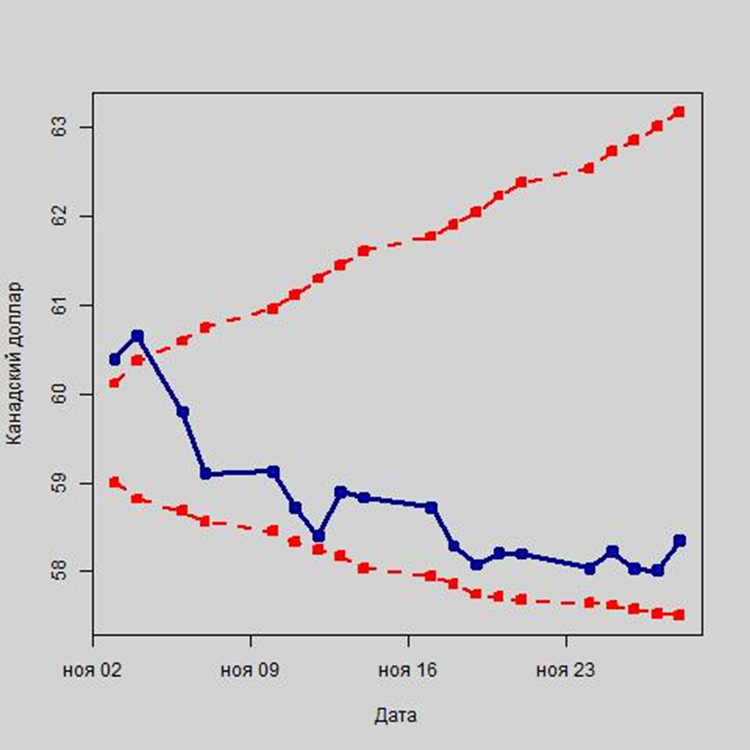

Судя по графику на рис. 8, курс канадского доллара в конце ноября т. г. должен был быть не ниже 57,5119 руб. и не выше 63,1713 руб., ну а фактический официальный курс этой валюты оказался равен 58,3448 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 4 ноября 2020 г., когда он равнялся 60,6571 руб., а до своего локального минимума валюта упала 27.11.2020 г., когда ее курс равнялся 58,0131 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение ноября т. г. курс канадского доллара упал с 59,5320 руб. до 58,3448 руб. или на 1,99 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 59,9264 руб. -0,1185 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Таким образом в течение ноября т. г. курс канадского доллара в среднем ежедневно снижался на 11,8 коп. при расчетном исходном уровне, равном 59,9264 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд При этом коэффициентом детерминации уравнения тренда объясняется 71,9 % динамики курса валюты, то есть этот тренд можно считать сильным. Значимость коэффициента ежедневного роста канадского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в декабре? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно повышался на 0,86 % Причем, в целом за 20-летний период сезонный фактор в этом месяце в 58,6 % случаях приводил к росту курса канадского доллара, а в 41,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс канадского доллара 31 декабря 2020 г. Согласно точечному прогнозу, курс канадского доллара будет равен 59,2236 руб., в соответствии с интервальным прогнозом его нижняя граница составит 56,0379 руб., а верхняя – 62,4093 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 декабря 2020 г. равен 1,1175 руб., а для 31 декабря 2020 г. – 6,3714 руб.

Таблица 10. «Прогноз по курсу канадского доллара на декабрь 2020 г.»

Прогнозы по курсу австралийского доллара

Судя по графику на рис. 9, курс австралийского доллара в конце ноября т. г. должен был быть не ниже 53,4854 руб. и не выше 58,9228 руб., ну а фактический официальный курс этой валюты оказался равен 55,9618 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс австралийского доллара достиг своего локального максимума 04.11.2020 г., когда он равнялся 56,7684 руб., а до своего локального минимума валюта упала 21.11.2020 г., когда ее курс равнялся 55,4127 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 9. Колебания курса австралийского доллара в рамках интервального прогноза, в руб.

В течение ноября т. г. курс австралийского доллара чисто символически вырос с 55,7706 руб. до 55,9618 руб. или на 0,34 %. Правда, регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 56,3578 руб. -0,0482 руб. * t

Где t – порядковый номер торгового дня, начиная первого торгового дня ноября т. г.=1.

Таким образом, хотя «австралиец» по факту незначительно вырос, но судя по формуле в течение ноября т. г. его курс в среднем ежедневно снижался на 4,8 коп. при расчетном исходном уровне, равном 56,36 руб. Согласно расчетам, понижательный тренд зафиксирован в связи с тем, что в течение месяца доллар чаще падал, чем рос. Причем, коэффициентом детерминации этого уравнения объясняется 50,1 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента ежедневного роста австралийского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Каким будет тренд в декабре? Рыночная статистика за последние 20 лет говорит о том, что курс австралийского доллара в этом месяце под воздействием сезонного фактора в среднем обычно повышался на 1,28 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 56,4 % случаях способствовал росту курса австралийского доллара, а в 43,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс австралийского доллара 31 декабря 2020 г. Согласно точечному прогнозу, курс австралийского доллара будет равен 56,4431 руб., в соответствии с интервальным прогнозом его нижняя граница составит 53,279 руб., а верхняя – 59,6072 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 декабря 2020 г. составит 1,0756 руб., а для 31 декабря 2020 г. – 6,3282 руб.

Таблица 11. «Прогноз по курсу австралийского доллара на декабрь 2020 г.»

https://xcritical.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Почему Эмираты грозят выходом из сделки ОПЕК+

Сегодня главная интрига для нефтяных и валютных трейдеров: захотят ли участники сделки ОПЕК+ и после 1 января 2021 г. продлить действующие ограничения по добычи нефти, которые они ранее хотели ослабить? Как известно, после мартовского 2020 года головокружительного обвала на рынке нефти, когда фьючерсы на нефть продавались по отрицательным ценам, в мае вступило в силу новое соглашение по снижению нефтедобычи странами ОПЕК+, заключенное под сильным давлением США. Поскольку из-за высокой себестоимости нефтедобычи американцы тогда понесли колоссальные убытки, а президент Трамп накануне выборов не хотел лишаться поддержки техасских нефтяников.

Согласно майской сделке ОПЕК+, на первом этапе нефтедобыча до июля была снижена на 9,7 млн баррелей в сутки, а с августа и до конца этого года под сокращение подпадает меньший объем – 7,7 млн баррелей в сутки. А вот с 1 января 2021 года предполагалось уменьшить эти ограничения до 5,8 млн баррелей в сутки.

Но на фоне осеннего всплеска мировой пандемии цены на черное золото в октябре вновь сильно просели. Поэтому в коммюнике, принятом 17 ноября по итогам министерской встречи ОПЕК+, говорилось о том, что «страны должны быть готовы к любым действиям для стабилизации нефтяного рынка. Вплоть до кризисного продления квот на нефтедобычу на 7,7 млн баррелей в сутки на два квартала 2021 года и больше».

Во многом благодаря – во-первых, позитивным новостям о продлении после января 2021 г. действующих квот на нефтедобычу, а, во-вторых, обнадеживающим сообщениям о появлении эффективных вакцин против коронавируса – на ноябрьском рынке нефти наблюдался отскок цен. Но в конце ноября появилась информация о том, что Ирак и Объединенные Арабские Эмираты выступают за смягчение квот с начала 2021 года, как изначально и предполагалось в соответствии с условиями майской сделки ОПЕК+. Если странам не удастся договориться о более позднем увеличении добычи, то в краткосрочной перспективе это может привести к избытку предложения на рынке в размере 1,5-3,0 млн баррелей в день, что катастрофически скажется на динамике цен на «черное золото».

Как сообщает агентство Bloomberg, Арабские Эмираты, занимающие шестое место по добыче в мире, сегодня рассматривают возможность выйти из соглашения ОПЕК+. В 2020 г. в ОАЭ были открыты новые месторождения нефти, запасы которых оцениваются в 273 млн тонн. Сейчас ОАЭ могут добывать до 4,1 млн баррелей в сутки, но производят лишь 2,4 млн баррелей (при официальной квоте сокращения – 700 тыс. баррелей). Но власти ОАЭ эти квоты не устраивают. При этом они кивают на охваченную гражданской войной Ливию (на нее ограничения ОПЕК+ пока не распространяются), увеличившую добычу до 1,25 млн баррелей в сутки. В конце лета Эмираты нарушили обязательства по сокращению нефтедобычи, что привело к ухудшению их отношений с Саудовской Аравией, а в ответ власти ОАЭ 19 ноября пригрозили выйти из сделки ОПЕК+.

Так что вопрос о сохранении после 1 января 2021 г. действующих квот на нефтедобычу пока остается открытым. Скорее всего, полная ясность будет лишь по итогам ключевых встреч, которые пройдут 29, 30 ноября и 1 декабря. 30 ноября агентство Рейтер сообщило, что участники ОПЕК+ обсуждают возможность продления текущих квот по сокращению добычи нефти на первый квартал 2021 года, либо на четыре месяца, а также вариант постепенного ежемесячного ослабления ограничений, начиная с января будущего года. Увы, на тот момент, когда писались эти строки, участники встречи не сумели прийти к консенсусу (среди несогласных Ирак и Казахстан).

Тем не менее шансы на продление ограничительных квот пока еще сохраняются. Во-первых, потому, что большинство участников переговоров понимают, что в противном случае цены на нефть снова обвалятся и они понесут еще большие убытки, чем от действующих ограничений по нефтедобыче. А во-вторых, за продление этих квот выступают такие ключевые игроки на рынке нефти как Саудовская Аравия и Россия. Ну а пока на фоне роста неопределенности по сделке ОПЕК+ цены на глобальном рынке нефти 30 ноября стали падать…

Ноябрьский отскок на рынке нефти

В целом ноябрь на рынке нефти удивил многих неожиданным отскоком цен, о причинах которого говорилось ранее. Тем более что сезонный фактор также не способствовал ноябрьской реанимации нефтецен. Анализ сезонных колебаний цен на нефть за последние 20 лет свидетельствует о том, что ноябрьские цены на углеводородное сырье в этом месяце в среднем бывают на 3,84 % ниже своего обычного ежемесячного уровня. В целом же за последние 20 лет сезонный фактор в ноябре в 51,5 % случаях способствовал снижению, а в 48,5 % случаях на рынке, напротив, наблюдался прямо противоположный тренд.

Но фактически по итогам ноября на мировом рынке нефти наблюдался повышательный тренд. За период с 23.10.2020 г. по 23.11.2020 г. цена на нефть марки Brent выросла с 40,71 долл. до 45,00 долл. за баррель или на 10,54 %. С конца октября по конец ноября цена на нефть находилась на своем локальном максимуме 23 ноября 2020 г., когда она равнялась 45,00 долл. за баррель. В то время как на уровне своего локального минимума цена на нефть была 30 октября 2020 г., упав до 36,33 долл. за баррель.

Судя по графику на рис. 1, ожидаемое колебание цен на нефть марки Brent на 23.10.2020 г. прогнозировалось в пределах от 34,07 долл. и до 40,60 долл. за баррель, а по данным на 23.11.2020 г. они уже прогнозировались в диапазоне от 40,57 долл. до 47,09 долл. за баррель. Заметим, что эти краткосрочные прогнозы по ценам на нефть построены с упреждением в один торговый день. На рис. 1 нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 1. Динамика цен на нефть марки Brent, в долл. за баррель

Источник: The U.S. Energy Information Administration

При этом регрессионный анализ ежедневной динамики курса нефти показывает, что ее ноябрьский тренд может быть описан следующей формулой:

Y = 37,026 долл. + 0,309 долл. * t

Где t – порядковый номер торгового дня, начиная с 23.10.2020 г.=1.

Иначе говоря, с 23.10.2020 г. и по 23.11.2020 г. цена на нефть марки Brent в среднем ежедневно повышалась на 30,9 цента при расчетном начальном уровне, равном 37,03 долл. за баррель. Таким образом на рынке нефти в прошлом месяце наблюдался повышательный тренд. Причем, судя по коэффициенту детерминации, объясняющему 66,9 % динамики цен на нефть, этот тренд можно считать средним. При этом значимость коэффициента уравнения регрессии, характеризующего ежедневную динамику цен на нефть, оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым. (Заметим, что статистически значимым коэффициент регрессии считается в том случае, когда его значимость не превышает 0,05, то есть риск ошибки при оценке коэффициента регрессии не превышает 5,0%).

На рис 1 приведены данные по нефтяному рынку за период с 23.10.2020 г. по 23.11.2020 г., обнародованные Управлением энергетической информации США (The U.S. Energy Information Administration). Более актуальна опубликованная Яндексом статистика за последние 10 дней торгов ноября по нефтяным фьючерсам, торгуемым на Московской бирже, которая свидетельствует о росте спроса на углеводороды, так как фьючерсные цены на нефть за этот период выросли на 11,24 %.

На рис 2 приведены данные по ценам на фьючерсный контракт на нефть Brent за последние 10 дней торгов ноября. При этом индекс силы тренда по фьючерсным ценам на нефть за этот период оказался равен 94,9 % (Заметим, что индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%. Индекс построен путем умножения на 100 коэффициента корреляции между ценами на нефть и хронологической последовательностью их торговли). Соответственно, величина корреляции между фьючерсными ценами на нефть за этот период с курсом доллара США оказалась равна -0,749, с евро = -0,547, с йеной = -0,797, с фунтом стерлингов = 0,138, с швейцарским франком = -0,579, с канадским долларом = -0,371, с австралийским долларом = -0,040. Иначе говоря, почти все инвалюты (за исключением фунта) из-за роста цен на нефть дешевели к рублю (правда, зависящий от цен на сырье австралийский доллар потерял в стоимости лишь чисто символически).

Рис. 2. Динамика цен на фьючерсный контракт на нефть марки Brent, в долл. за баррель

Источник: Московская биржа

Сохранится ли растущий тренд на нефть в декабре? Ответить на этот вопрос довольно непросто. По всей видимости, многое зависит от продления действующих квот по ограничению нефтедобычи участниками сделки ОПЕК+. Еще один фактор, который сможет сыграть на повышение – старт в ряде развитых стран массовой вакцинации, заявленной на конец этого года, либо на начало будущего года, и ожидание спада коронавирусной пандемии. В этом случае можно будет ожидать дальнейшего укрепления рубля.

А вот сезонный фактор в канун Нового Года может сыграть на снижение. По нашим оценкам, сделанным на основе данных по ежемесячным ценам на нефть за период с начала 1999 г. по ноябрь 2020 г., сезонный фактор обычно способствовал в декабре снижению цен на нефть в среднем на 7,11 %. В целом же за последние 20 лет сезонный фактор в декабре в 61,3 % случаях приводил к снижению цен на нефть, а в 38,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Ноябрьские валютные тренды и убытки

Посмотрим, как повышательный тренд на рынке нефти в ноябре повлиял на динамику курсов семи ведущих валют. По итогам последнего месяца, величина корреляции между колебаниями цен на нефть и курсов доллара США, евро, йены, фунта стерлингов, швейцарского франка, канадского и австралийского доллара оказалась равна, соответственно, -0,850, -0,867, -0,842, -0,712, -0,879, -0,879 и -0,782. Заметим, что отрицательная корреляция говорит о том, что рост или снижение цен на нефть приводил, соответственно, к снижению или росту стоимости валют. В то время как положительная корреляция говорит об относительно синхронной динамике курса валюты с ценами на нефть.

Судя по таблице 1, в целом за ноябрь относительно лучшие результаты были получены владельцами австралийского доллара, поскольку доходность по этой валюте составила 0,34 %, в то время как худшие результаты – у тех, кто сделал ставку на доллар США, так как доходность по этой валюте оказалась равна -4,38 %.

В таблице 1 также представлены еще и индексы силы краткосрочных и долгосрочных трендов, которые составлены на основе переведенных в проценты коэффициентов корреляции между курсами валют и хронологической последовательностью их торговли. При этом индекс краткосрочного тренда учитывает корреляцию между курсами валют и последовательностью пронумерованных по порядку дней торгов за последний месяц, а индекс долгосрочного тренда учитывает корреляцию между среднемесячными курсами валют и последовательностью пронумерованных по порядку последних 12 месяцев. Причем, индекс, равный 100%, означает максимально возможную силу повышательного тренда, а максимально возможная сила понижательного тренда= -100%.

При этом наиболее низким индекс силы краткосрочного тренда за последний месяц оказался у канадского доллара, величина которого равнялась -84,78 %. Соответственно, наиболее высоким индекс силы краткосрочного тренда в ноябре был у фунта стерлингов, величина которого равнялась -66,14 %. В целом по итогам ноября средний индекс силы краткосрочного тренда по семи валютам оказался равен -77,3 %, в то время как по итогам октября он находился на уровне -43,7 %, то есть упал на 33,58 процентных пункта.

Стоит также обратить внимание на то, что наиболее низкий индекс силы долгосрочного тренда по итогам последнего месяца продемонстрировал доллар США, величина которого равнялась 83,38 %. А вот наиболее высокий индекс силы долгосрочного тренда был у австралийского доллара, величина которого равнялась 97,54 %. По итогам минувшего месяца средний индекс силы долгосрочного тренда по семи валютам оказался равен 91,0 %, в то время как по итогам октября он находился на уровне 90,0 %, то есть вырос на 1,0 процентных пункта. Таким образом индексы силы долгосрочного тренда из-за специфики их расчета менее чувствительны к колебаниям рынка по сравнению с аналогичными индексами краткосрочного тренда.

По итогам последнего месяца можно сделать вывод, что волатильность на валютном рынке повысилась, так как средняя величина стандартного отклонения (в % доходности) оказалась равна 0,66 %, в то время как по итогам октября она составила 0,58 %, то есть выросла на 0,07 процентных пункта. При этом наиболее низким стандартное отклонение по итогам последнего месяца оказалось у австралийского доллара, величина колебаний которого равнялась 0,50 %. Соответственно, наиболее высоким стандартное отклонение в ноябре было у йены, величина колебаний которой достигла 0,83 %.

Таблица 1. «Рыночная статистика доходности и риска по ведущим мировым валютам за ноябрь 2020 г.»

Для того, чтобы посмотреть, каким был спрос россиян на доллары США и евро в минувшем месяце, воспользуемся данными сайта KOVALUT.RU, на котором около 150 банков размещают информацию о своих курсах продаж и покупки валюты. Сначала эти данные мы суммировали и усреднили по итогам каждого торгового дня, а затем, чтобы нагляднее показать тенденцию построили на их основе скользящие средние с периодом в пять дней.

Судя по таблице 2, в начале прошедшего месяца спрос на доллары США со стороны россиян был ниже их спроса на рубли. Поэтому банки взимали более низкую комиссию за конвертацию рублей в доллары, чем за обмен долларов в рубли. Так, на 05.11.2020 г. средняя (за пять первых дней месяца) доля комиссии, взимаемой при обмене рублей в доллары, составляла 34,3 % от общей маржи банка, которая тогда равнялась 3,25 руб. (1,11 руб. – комиссия за конверсию в доллары и плюс еще 2,14 руб. – за конверсию в рубли).

К 28.11.2020 г. спрос на доллары США со стороны клиентов вырос, а потому средняя доля комиссия банка, взимаемая с клиента при продаже ему валюты, подскочила до 57,8 % (1,64 руб. – комиссия за конверсию в доллары и плюс еще 1,20 руб. – за конверсию в рубли). Заметим, что чем выше 50% (от общей маржи) доля, взимаемая банком при продаже клиенту валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце ноября услуги банков по обмену рублей на доллары стоили дороже обмена долларов на рубли, говорит о том, что рынок в краткосрочной перспективе ожидает укрепления американской валюты.

Таблица 2. «Покупка и продажа доллара США банками РФ в ноябре 2020 г.»

Согласно данным таблицы 3, в начале минувшего месяца спрос на евро со стороны россиян был ниже их спроса на рубли. Поэтому банки взимали более низкую комиссию при обмене рублей в евро, чем за обмен евро на рубли. Так, на 05.11.2020 г. средняя (за пять первых дней месяца) доля комиссии, взимаемой при обмене на евро, составляла 32,3 % от общей маржи банка, которая тогда равнялась 3,76 руб. (1,22 – комиссия за конверсию в евро и плюс еще 2,54 – за конверсию в рубли).

К 28.11.2020 спрос на евро со стороны клиентов вырос, а потому средняя доля комиссии банка, взимаемой с клиента при продаже ему валюты, подскочила до 59,2 % (1,70 руб. – комиссия за конверсию в евро и плюс еще 1,17 руб. – за конверсию в рубли). Как мы уже говорили, чем выше 50% (от общей маржи) доля, взимаемая банком при продаже клиенту валюты, тем выше на нее спрос и выше шансы для ее роста. Поэтому эту цифру можно использовать в качестве одного из индикаторов роста. Тот факт, что в конце ноября услуги банков по обмену рублей на евро стоили дороже обмена евро на рубли, говорит о том, что рынок в краткосрочной перспективе ожидает укрепления единой европейской валюты.

Кроме того, по данным сайта KOVALUT.RU, среднесуточное количество обновлений банков на этом портале по покупке и продаже доллара США и евро снизилась c 31916 в начале минувшего месяца до 21754 к его концу или на 31,8 %, то есть можно сказать, что волатильность спроса по доллару США и евро уменьшилась.

Таблица 3. «Покупка и продажа евро банками РФ в ноябре 2020 г.»

Прогнозируемая доходность в канун Нового Года

Теперь давайте построим прогнозы по курсам ведущих мировых валют на конец декабря т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения валюты воспользуемся статистической базой данных Центробанка РФ за период с начала 1999 года по ноябрь 2020 года о росте или снижении официального курса российской валюты по сравнению с ее предыдущим уровнем. При этом будем строить прогнозы с опережением в один, два, три торговых дня … и так далее вплоть до последнего торгового дня месяца.

Для прогнозирования будем использовать статистику по разнице между текущим и предыдущим курсами валют по каждому временному интервалу. Поскольку объем расчетов из-за такого подхода к прогнозированию резко возрастает, то для решения этой задачи будем применять язык программирования R. Заметим также, что методика расчетов построена таким образом, что прогнозируемый курс валюты должен с 95% уровнем надежности оказаться в рамках нижней и верхней границ интервальных прогнозов. Соответственно, риск выхода курса валюты за диапазон прогноза у нас равен 5%.

Сводная информация по прогнозируемому курсу семи валют на конец декабря т. г. представлена в таблице 4. Согласно полученным интервальным прогнозам, доходность, например, доллара США в конце декабря (по сравнению с концом ноября ) может оказаться в диапазоне от -4,72 % до 8,01 %.

На наш взгляд, особо стоит обратить внимание на такой показатель, как представленный в таблице 4 диапазон колебаний в доходности, характеризующий разницу между доходностью по верхней и нижней границам интервальных прогнозов. Фактически эту цифру можно считать прогнозируемой волатильностью по каждой валюте, рассчитанной по итогам прошлых торгов. Согласно составленным интервальным прогнозам, наиболее низким диапазон колебаний в доходности оказался у канадского доллара, величина колебаний которого равняется 10,92 процентным пунктам. В то время как наиболее высокий диапазон колебаний в доходности ожидается по курсу фунт стерлингов, величина колебаний которого равнялась 14,28 процентным пунктам.

Таблица 4. «Ожидаемая доходность на конец декабря 2020 г.»

Прогнозы по курсу доллара США

Согласно нашему прогнозу, составленному в конце октября, курс доллара США в конце ноября т. г. должен был быть не ниже 76,1928 руб. и не выше 84,4459 руб., в то время как фактически официальный курс американского доллара оказался равен 75,8599 руб., то есть ниже прогноза. См. график на рис. 3. При этом в ходе минувшего месяца курс доллара США 03.11.2020 г. находился на своем локальном максимуме, когда он равнялся 80,5749 руб., а до своего локального минимума валюта спикировала 27.11.2020 г., когда ее курс равнялся 75,4518 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 3. Колебания курса доллара США в рамках интервального прогноза, в руб.

В течение ноября курс доллара США упал с 79,3323 руб. до 75,8599 руб. или на 4,38 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его ноябрьский тренд может быть описан следующей формулой:

Y = 78,9224 руб. -0,2083 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Иначе говоря, в течение ноября т. г. курс доллара США в среднем ежедневно падал на 20,8 коп. при расчетном исходном уровне, равном 78,9224 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 67,26 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента уравнения регрессии, характеризующего ежедневный рост курса доллара США оказалась равна 0,00, поэтому данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в декабре? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что, сезонный фактор способствует в декабре росту курса доллара в среднем на 0,99 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 53,8 % случаях приводил к росту курса доллара США, а в 46,20 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс доллара США на конец декабря т. г., а также по итогам каждого торгового дня этого месяца. Для прогнозирования ожидаемого роста или падения доллара США воспользуемся статистической базой данных за последние 20 лет. Точечный и интервальный прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице № 3. Согласно точечному прогнозу, курс доллара на 31 декабря 2020 г. будет равен 77,1109 руб., а в соответствии с более надежным интервальным прогнозом нижняя граница курса доллара составит 72,2823 руб., а верхняя – 81,9395 руб.

В то время как 1 декабря 2020 г., согласно точечному прогнозу, курс доллара США будет равен 75,8822 руб., а в соответствии с интервальным прогнозом нижняя граница курса доллара составит 75,0805 руб., а верхняя – 76,6838 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. В частности, диапазон интервального прогноза для 1 декабря 2020 г. равен 1,6033 руб., а для 31.12.2020 г. – 9,6572 руб.

Точечные и интервальные прогнозы по курсу доллара США и по другим шести валютам размещены, соответственно, в таблицах 5-11.

Таблица 5. «Прогноз по курсу доллара США на декабрь 2020 г.»

Прогнозы по курсу евро

Судя по графику на рис. 4, курс евро в конце ноября т. г. должен был быть не ниже 89,0571 руб. и не выше – 98,5344 руб., в то время как фактически официальный курс евро оказался равен 90,4629 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс евро достиг своего локального максимума 03.11.2020 г., когда он равнялся 93,757 руб., а до своего локального минимума валюта упала 26.11.2020 г., когда ее курс равнялся 89,888 руб.

Рис. 4. Колебания курса евро в рамках интервального прогноза, в руб.

В течение ноября т. г. курс евро упал с 92,6284 руб. до 90,4629 руб. или на 2,34 %. При этом регрессионный анализ ежедневной динамики курса евро показывает, что его ноябрьский тренд может быть описан следующей формулой:

Y = 92,4839 руб.-0,1578 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Иначе говоря, в течение ноября т. г. курс евро в среднем ежедневно падал на 15,8 коп. при расчетном исходном уровне, равном 92,48 руб. Таким образом по этой валюте в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 62,2 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента ежедневного роста курса евро оказалась равна 0.00, то есть данный коэффициент можно считать статистически значимым.

Каким будет тренд по евро в декабре? Анализ динамики ежемесячных курсов валют за последние 20 лет свидетельствует о том, что в декабре сезонный фактор способствует росту курса евро среднем на 1,88 %. Причем, в целом за весь исследуемый 20-летний период сезонный фактор в этом месяце в 51,3 % случаях приводил к росту курса евро, а в 48,7 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс евро 31 декабря 2020 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, рассчитанные с помощью языка программирования R, размещены в таблице 4. Согласно точечному прогнозу, курс евро на 31.12.2020 г. будет равен 91,7519 руб. В соответствии с более надежным интервальным прогнозом на эту же дату нижняя граница курса евро будет равна 86,2885 руб., а верхняя – 97,2153 руб.

В то время как на 01.12.2020 г., согласно точечному прогнозу, курс евро будет равен 90,5176 руб., а в соответствии с интервальным прогнозом нижняя граница курса евро составит 89,5961 руб., а верхняя – 91,4390 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.12.2020 г. равен 1,8429 руб., а для 31.12.2020 г. – 10,9268 руб.

Таблица 6. «Прогноз по курсу евро на декабрь 2020 г.»

Прогнозы по курсу йены

Судя по графику на рис. 5, курс йены в конце ноября т. г. должен был быть не ниже 72,5811 руб. и не выше 80,6321 руб., ну а фактически официальный курс йены оказался равен 72,9177 руб., то есть в рамках прогноза (хотя в течение месяца несколько раз был ниже прогноза). При этом в ходе последнего месяца курс йены достиг своего локального максимума 03.11.2020 г., когда он равнялся 76,8002 руб., а до своего локального минимума валюта упала 12.11.2020 г., когда ее курс равнялся 72,2654 руб.

Рис. 5. Колебания курса йены в рамках интервального прогноза, в руб.

В течение ноября т. г. курс йены упал с 76,0361 руб. до 72,9177 руб. или на 4,10 %. Регрессионный анализ ежедневной динамики курса йены показывает, что его ноябрьский тренд может быть описан следующей формулой:

Y = 75,4136 руб.-0,1795 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Судя по уравнению, в течение ноября т. г. курс йены в среднем ежедневно падал на 17,9 коп. при расчетном исходном уровне, равном 75,41 руб. Таким образом, согласно нашей формуле, по йене в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации объясняется 58,9 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Какой будет тренд у йены в декабре? Анализ динамики ежемесячных курсов валюты за последние 20 лет свидетельствует о том, что в декабре сезонный фактор способствует росту на 1,02 %. Причем, в целом за весь 20-летний период сезонный фактор в декабре в 51,9 % случаях приводил к росту курса йены, а в 48,1 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс йены 31 декабря 2020 г., а также по итогам каждого торгового дня этого месяца. Прогнозы, составленные с помощью языка R, размещены в таблице 5. Согласно точечному прогнозу, курс йены на 31 декабря 2020 г. будет равен 73,7837 руб. В соответствии с интервальным прогнозом на эту же дату нижняя граница курса йены составит 69,1305 руб., а верхняя – 78,4369 руб.

В то время как 01.12.2020 г., согласно точечному прогнозу, курс йены будет равен 72,9849 руб., а в соответствии с интервальным прогнозом нижняя граница курса йены будет равна 72,0783 руб., верхняя – 73,8914 руб. При этом легко заметить, что по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза (разница между верхней и нижней его границей) для 01.12.2020 г. равен 1,8131 руб., а для 31 декабря 2020 г. – 9,3064 руб.

Таблица 7. «Прогноз по курсу йены на декабрь 2020 г.»

Прогнозы по курсу фунта стерлингов

Судя по графику на рис. 6, курс фунта стерлингов в конце ноября т. г. должен был быть не ниже 97,0698 руб. и не выше 109,2052 руб., ну а фактический официальный курс этой валюты оказался равен 101,3792 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс фунта стерлингов достиг своего локального максимума 04.11.2020 г., когда он равнялся 103,7208 руб., а до своего локального минимума валюта падала 18.11.2020 г., когда ее курс равнялся 100,7455 руб

Рис. 6. Колебания курса фунта стерлингов в рамках интервального прогноза, в руб.

В течение ноября т. г. курс фунта стерлингов упал с 102,5449 руб. до 101,3792 руб. или на 1,14 %. При этом регрессионный анализ ежедневной динамики курса фунта показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 102,5215 руб. -0,1028 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Согласно нашей формуле, в течение ноября т. г. курс фунта стерлингов в среднем ежедневно снижался на 10,28 коп. при расчетном исходном уровне, равном 102,52 руб. Таким образом по фунту в прошлом месяце наблюдался понижательный тренд. При этом коэффициентом детерминации уравнения тренда объясняется 43,7 % динамики курса валюты, то есть этот тренд можно считать слабым. Значимость коэффициента регрессии в этом уравнении оказалась равна 0,00, то есть этот коэффициент можно считать статистически значимым.

Каким будет тренд в декабре? Динамика валюты за последние 20 лет свидетельствует о том, что курс фунта в этом месяце под воздействием сезонного фактора в среднем обычно рос на 0,72 %. За весь 20-летний период в декабре в 62,8 % случаях курс британской валюты рос, а в 37,2 % случаях в этом месяце наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс британского фунта 31 декабря 2020 г. Согласно точечному прогнозу, курс фунта стерлингов будет равен 102,0531 руб., в соответствии с интервальным прогнозом нижняя граница его курса составит 94,8121 руб., а верхняя – 109,2941 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 декабря 2020 г. равен 2,3498 руб., а для 31 декабря 2020 г. – 14,482 руб.

Таблица 8. «Прогноз по курсу фунта стерлингов на декабрь 2020 г.»

Прогнозы по курсу швейцарского франка

Судя по графику на рис. 7, курс швейцарского франка в конце ноября т. г. должен был быть не ниже 83,1140 руб. и не выше 91,8686 руб., ну а фактический официальный курс этой валюты оказался равен 83,6844 руб., то есть в рамках прогноза (хотя в течение месяца иногда был ниже прогноза). При этом в ходе последнего месяца курс франка достиг своего локального максимума 03.11.2020 г., когда он равнялся 87,7722 руб., а до своего локального минимума валюта упала 26.11.2020 г., когда ее курс равнялся 82,8096 руб.

Рис. 7. Колебания курса швейцарского франка в рамках интервального прогноза, в руб.

В течение ноября т. г. курс швейцарского франка упал с 86,5884 руб. до 83,6844 руб. или на 3,35 %. При этом регрессионный анализ ежедневной динамики курса франка показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 86,4628 руб.-0,2112 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Таким образом в течение ноября т. г. курс швейцарского франка в среднем ежедневно снижался на 21,1 коп. при расчетном исходном уровне, равном 86,46 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд. Причем, коэффициентом детерминации уравнения тренда объяснялось 67,1 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента ежедневного роста швейцарского франка равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в декабре? Рыночные данные за последние 20 лет говорят о том, что курс франка в этом месяце под воздействием сезонного фактора в среднем обычно рос на 1,88 %. Причем, в целом за весь исследуемый период сезонный фактор в этом месяце в 63,4 % случаях приводил к росту франка, а в 36,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс швейцарского франка 31 декабря 2020 г. Согласно точечному прогнозу, курс швейцарского франка будет равен 84,7340 руб., а в соответствии с интервальным прогнозом нижняя граница курса франка составит 79,6174 руб., а верхняя – 89,8506 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 декабря 2020 г. равен 1,7619 руб., а для 31 декабря 2020 г. – 10,2332 руб.

Таблица 9. «Прогноз по курсу швейцарского франка на декабрь 2020 г.»

Прогнозы по курсу канадского доллара

Судя по графику на рис. 8, курс канадского доллара в конце ноября т. г. должен был быть не ниже 57,5119 руб. и не выше 63,1713 руб., ну а фактический официальный курс этой валюты оказался равен 58,3448 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс канадского доллара достиг своего локального максимума 4 ноября 2020 г., когда он равнялся 60,6571 руб., а до своего локального минимума валюта упала 27.11.2020 г., когда ее курс равнялся 58,0131 руб.

Рис. 8. Колебания курса канадского доллара в рамках интервального прогноза, в руб.

В течение ноября т. г. курс канадского доллара упал с 59,5320 руб. до 58,3448 руб. или на 1,99 %. При этом регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 59,9264 руб. -0,1185 руб. * t

Где t – порядковый номер торгового дня, начиная с первого торгового дня ноября т. г.=1.

Таким образом в течение ноября т. г. курс канадского доллара в среднем ежедневно снижался на 11,8 коп. при расчетном исходном уровне, равном 59,9264 руб. Следовательно, по этой валюте в прошлом месяце наблюдался понижательный тренд При этом коэффициентом детерминации уравнения тренда объясняется 71,9 % динамики курса валюты, то есть этот тренд можно считать сильным. Значимость коэффициента ежедневного роста канадского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Сохранится ли этот тренд в декабре? Рыночная статистика за последние 20 лет говорит о том, что курс канадского доллара в этом месяце под воздействием сезонного фактора в среднем обычно повышался на 0,86 % Причем, в целом за 20-летний период сезонный фактор в этом месяце в 58,6 % случаях приводил к росту курса канадского доллара, а в 41,4 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс канадского доллара 31 декабря 2020 г. Согласно точечному прогнозу, курс канадского доллара будет равен 59,2236 руб., в соответствии с интервальным прогнозом его нижняя граница составит 56,0379 руб., а верхняя – 62,4093 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 декабря 2020 г. равен 1,1175 руб., а для 31 декабря 2020 г. – 6,3714 руб.

Таблица 10. «Прогноз по курсу канадского доллара на декабрь 2020 г.»

Прогнозы по курсу австралийского доллара

Судя по графику на рис. 9, курс австралийского доллара в конце ноября т. г. должен был быть не ниже 53,4854 руб. и не выше 58,9228 руб., ну а фактический официальный курс этой валюты оказался равен 55,9618 руб., то есть в рамках прогноза. При этом в ходе последнего месяца курс австралийского доллара достиг своего локального максимума 04.11.2020 г., когда он равнялся 56,7684 руб., а до своего локального минимума валюта упала 21.11.2020 г., когда ее курс равнялся 55,4127 руб. На графике нижняя и верхняя границы интервального прогноза обозначены красным цветом.

Рис. 9. Колебания курса австралийского доллара в рамках интервального прогноза, в руб.

В течение ноября т. г. курс австралийского доллара чисто символически вырос с 55,7706 руб. до 55,9618 руб. или на 0,34 %. Правда, регрессионный анализ ежедневной динамики курса доллара показывает, что его тренд за минувший месяц может быть описан следующей формулой:

Y = 56,3578 руб. -0,0482 руб. * t

Где t – порядковый номер торгового дня, начиная первого торгового дня ноября т. г.=1.

Таким образом, хотя «австралиец» по факту незначительно вырос, но судя по формуле в течение ноября т. г. его курс в среднем ежедневно снижался на 4,8 коп. при расчетном исходном уровне, равном 56,36 руб. Согласно расчетам, понижательный тренд зафиксирован в связи с тем, что в течение месяца доллар чаще падал, чем рос. Причем, коэффициентом детерминации этого уравнения объясняется 50,1 % динамики курса валюты, то есть этот тренд можно считать средним. Значимость коэффициента ежедневного роста австралийского доллара равна 0,00, то есть данный коэффициент можно считать статистически значимым.

Каким будет тренд в декабре? Рыночная статистика за последние 20 лет говорит о том, что курс австралийского доллара в этом месяце под воздействием сезонного фактора в среднем обычно повышался на 1,28 %. Причем, в целом за 20-летний период сезонный фактор в этом месяце в 56,4 % случаях способствовал росту курса австралийского доллара, а в 43,6 % случаях, напротив, в этом месяце на рынке наблюдался противоположный тренд.

Теперь давайте посмотрим, каким будет курс австралийского доллара 31 декабря 2020 г. Согласно точечному прогнозу, курс австралийского доллара будет равен 56,4431 руб., в соответствии с интервальным прогнозом его нижняя граница составит 53,279 руб., а верхняя – 59,6072 руб. При этом по мере роста прогнозируемого периода в связи с ростом неопределенности, а, следовательно, и повышением риска, существенно расширяется интервал прогноза. Так, диапазон интервального прогноза для 1 декабря 2020 г. составит 1,0756 руб., а для 31 декабря 2020 г. – 6,3282 руб.

Таблица 11. «Прогноз по курсу австралийского доллара на декабрь 2020 г.»

https://xcritical.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter