1 февраля 2021 Bloomberg

Пандемия взвинтила мировой долг до рекордных высот

Пандемия взвинтила мировой долг до рекордных высотЭто одновременно повод и для радости, и для тревоги

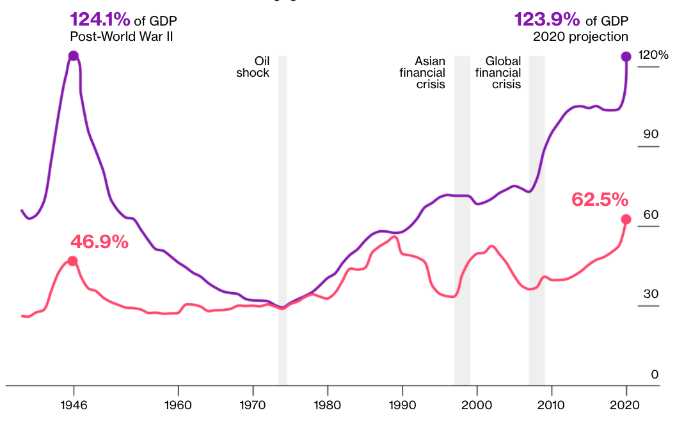

Пытаясь побороть Covid-19, правительства по всему миру накопили крупнейшие долги в современной истории, даже больше чем во время Второй мировой войны. Фискальные органы — от Германии до Японии и от Канады до Китая — тратят огромные суммы, чтобы защитить людей и экономику от колоссальных последствий пандемии.

В то же время корпорации, подстегиваемые беспрецедентной государственной поддержкой рынков, продают облигации в небывалых масштабах.

По оценкам Института международных финансов, только в прошлом году объем кредитования достиг огромной суммы в $19.5 трлн. Однако по сравнению с альтернативой в виде глубокой и продолжительной депрессии это не так уж много.

Кроме того, это вполне доступно в мире, где низкие процентные ставки позволяют управлять расходами по обслуживанию долга. Но если ставки вырастут быстрее и выше, чем ожидалось, конец кризиса Covid-19 может стать началом расплаты.

Лучше всего об этом сказал председатель ФРС Джером Пауэлл. Огромные заимствования правительств и корпораций во время пандемии служили «мостом» через экономическую пропасть, включавшую карантины, падение потребительских расходов, простои круизных судов, пустующие отели и миллионы новых безработных. Кредиты позволяли компаниям платить сотрудникам, которых они не увольняли, и поддерживать активы в рабочем состоянии. Кредиты также финансировали пособия по безработице уволенным сотрудникам, чтобы они могли платить за аренду и покупать еду.

«Какова бы ни была цена, она была бы больше, если бы мы не стали сразу же реагировать», — считает Дрю Матус, главный рыночный стратег холдинга MetLife Investment Management, под управлением которого находятся более $650 млрд.

Правительства наводят мосты

Законопроекты, принимаемые для борьбы с коронавирусом, сильно различаются в разных странах. Развитые страны, имеющие более легкий доступ к рынкам капитала, тратят больше средств на укрепление экономики, тогда как правительства развивающихся стран ограничены в ресурсах.

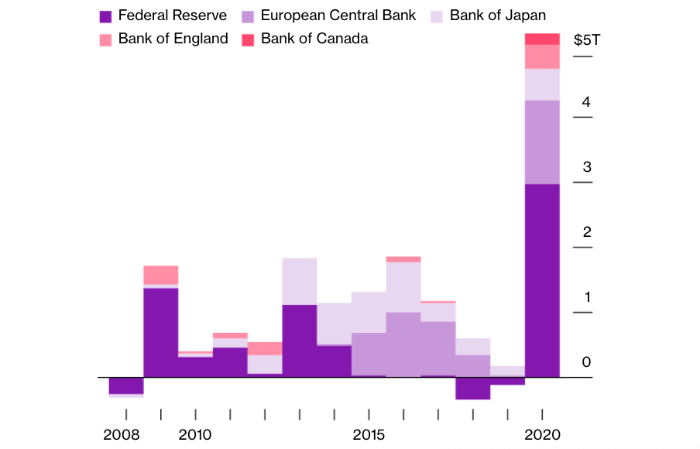

Если государственные займы являются мостом на пути к восстановлению, то центральные банки — его опора. Снижая процентные ставки и покупая активы на сумму более $5 трлн, они позволили странам брать кредиты с дикой скоростью.

Только баланс ФРС увеличился за последний год примерно на $3 трлн, что по величине сопоставимо с ее общей кредитной экспансией в течение десяти лет после финансового кризиса 2008 года. Благодаря достаточной поддержке со стороны центральных банков, странам практически не приходится платить за финансирование экономики.

Центробанки нарастили покупку активов, чтобы поддержать государственные расходы в борьбе с пандемией

Источник: Bloomberg

Анализ Bloomberg Economics показал, что, хотя долг развитых стран, входящих в G-7, вырос до 140% по сравнению с 85% ВВП в 2005 году, стоимость обслуживания долга упала с почти 2% ВВП до 1.5%. Прогнозы на период до 2030 года показывают, что многие страны смогут по-прежнему контролировать расходы.

Фактически, министр финансов Джанет Йеллен заявила законодателям во время слушаний по утверждению ее кандидатуры, что относительно небольшое бремя процентов в Америке как доля ВВП поддерживает решение в пользу дальнейшего стимулирования, с чем могут не согласиться только самые яростные сторонники ужесточения политики в отношении долга.

Риски остаются

Однако по мере восстановления баланс рисков будет меняться. Центральные банки могут столкнуться с дилеммой: управлять инфляцией и при этом сохранять поддержку в ближайшие годы. Например, повторение паники, охватившей американские рынки в 2013 году, сделало бы расчеты в отношении приемлемого уровня долга менее благоприятными.

В случае негативного сценария, когда стоимость заимствований в США вырастет на 2% выше текущих рыночных ожиданий, цена обслуживания государственного долга подскочит с 2% ВВП в 2020 году до почти 6% ВВП в 2030 году. В перспективе это сопоставимо с совокупными годовыми расходами на социальное обеспечение. В Италии расходы могут достичь 5.5% ВВП, а это выше, чем во время европейского кризиса суверенного долга.

Такими темпами и неустойчивый долг ЮАР может достичь кризисной точки еще быстрее. Индия и Бразилия также столкнутся с серьезными финансовыми проблемами.

На подъеме оказались почти все сегменты рынка, что позволило проблемным корпорациям получить столь необходимое финансирование. При этом эмитентам с самым высоким рейтингом был предоставлен доступ к самым дешевым источникам финансирования.

Возможно, больше всех выиграла компания Boeing Co. Первоначально запросив в Вашингтоне помощь в размере $60 млрд для себя и своих поставщиков, легендарный производитель самолетов смог продать в 2020 году облигации почти на $30 млрд, и в конце третьего квартала чистый долг компании увеличился до $33.8 млрд. Пример компании показал, насколько политика правительства помогла восстановить доверие к кредитным рынкам.

Хотя дополнительные средства в целом помогли тысячам предприятий остаться на плаву, существует риск, что чрезмерная задолженность заставит компании использовать денежные средства для погашения обязательств вместо увеличения расходов на персонал и инвестиций в объекты, что поставит под угрозу восстановление.

Самое главное, что беспрецедентные заимствования корпораций и правительств резко сократили экономические потери от пандемии. Тем не менее, когда мир в конце концов преодолеет кризис, он накопит огромное долговое бремя, которое может замедлить рост в долгосрочной перспективе.

«Масштабные стимулы, финансируемые за счет крупных кредитов, — это лучший, фактически единственно возможный способ борьбы с рецессией Covid-19, — отметил Джейми Раш, главный экономист Bloomberg Economics по странам Европы. — Чрезвычайно низкие процентные ставки означают, что непосредственные расходы практически равны нулю. Но это не значит, что стимулы достаются бесплатно. Теперь государственные и корпоративные балансы гораздо больше подвержены риску повышения ставок».

http://www.bloomberg.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter