Коэффициент обеспеченности запасами, который определяет долгосрочные перспективы отрасли, упал ниже критической отметки

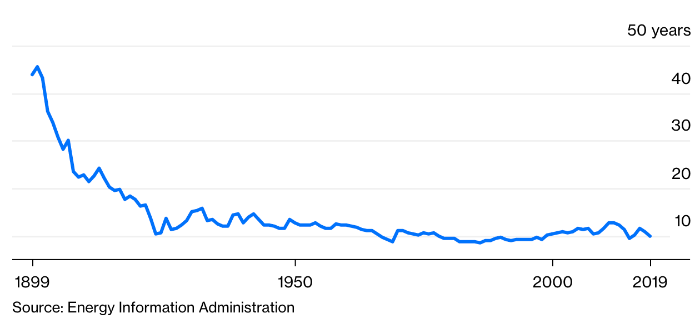

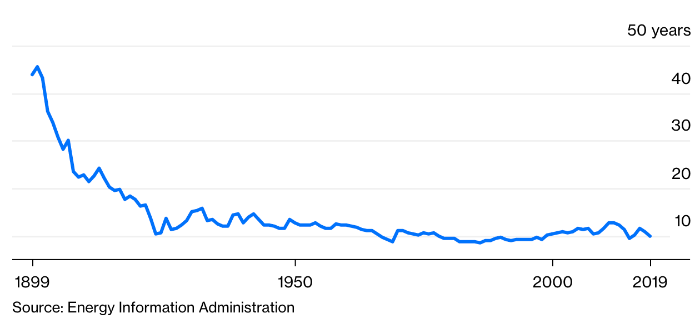

В течение уже ста лет используется ключевой показатель для оценки развития нефтяной отрасли: в течение скольких лет иссякнут скважины.

Коэффициент обеспеченности запасами, или R/P — запасы нефти, разделенные на годовую добычу, — остается на пугающе стабильном уровне со времен Джона Д. Рокфеллера. Он редко опускался ниже 10 в крупных нефтяных компаниях и в США в целом, и эти моменты были связаны с серьезными проблемами.

В конце 1960-х американский коэффициент R /P опустился ниже критического уровня на фоне опасений, что страна может вскоре достичь пика добычи нефти, что ознаменовало начало безрассудной геополитики нефтяных кризисов 1970-х годов. Когда R/P Royal Dutch Shell Plc упал ниже 10 в 2004 году из-за частичного списания балансовых запасов, это спровоцировало крупный скандал, что привело к уходу нескольких топ-менеджеров и выплате почти полумиллиарда долларов пострадавшим акционерам.

Штаты поддерживают запасы на достаточных уровнях

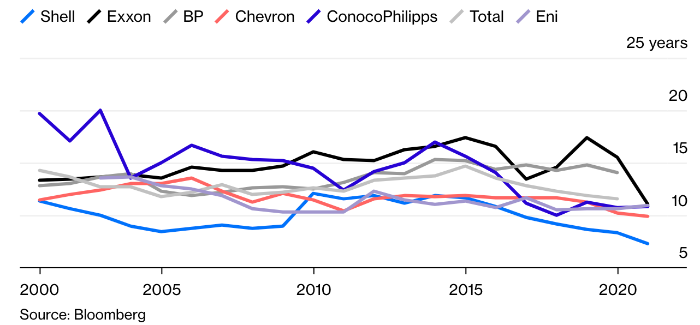

Теперь крупные нефтяные компании снова истощают запасы. Когда руководство заявляет, что спрос на нефть, возможно, достиг пика и мир быстро переходит на возобновляемые источники энергии, это может значить больше, чем просто слова. Если нефть ждут радужные перспективы в 2030-х годах, нужно разведывать и осваивать нефтяные месторождения, чтобы обеспечить поставки. Как и сокращение капитальных затрат на техническое обслуживание с 2016 года, истощение запасов нефти говорит о том, что даже крупные компании не в силах бороться с падением своего основного продукта.

Обеспеченность запасами

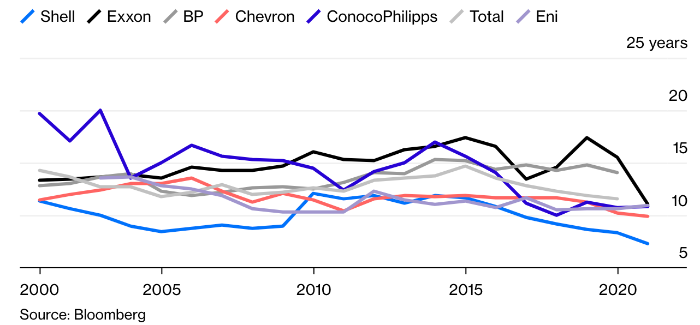

Взять, к примеру, Exxon Mobil Corp., чей коэффициент R /P для Техаса, как правило, не опускался ниже 13 с 1993 года. При темпах добычи 2020 года запасы на уровне 15.2 млрд баррелей, о которых было объявлено в годовом отчете на прошлой неделе, закончатся через 11.05 года. А при темпах, в среднем существовавших в последние три года до пандемии, их хватило бы всего на 10.62 года.

Крупные компании истощают запасы уже несколько лет

Более умеренное сокращение запасов, о котором на следующий день объявила Chevron Corp., имело такой же эффект: коэффициент R /P упал до 9.89, опустившись ниже 10 впервые, по крайней мере, с 1998 года. В то же время Shell уже некоторое время работает с минимальными ресурсами. В конце 2020 года ее запасов хватило бы всего на 7.34 года добычи, и главный финансовый директор Джессика Уль назвала этот показатель неподходящим для будущего бизнеса.

«Запасы будут такими, какими будут», — заявила она одному из инвесторов в прошлом месяце.

Хотя официальные данные по BP Plc и Total SE будут известны после публикации годовых отчетов в конце этого месяца, похоже, все нефтяные гиганты движутся в одном направлении. Например, начальник производственного отдела BP Гордон Биррелл заявил инвесторам в сентябре прошлого года, что компания будет ориентироваться на восьмилетний коэффициент R/P, не называя даты.

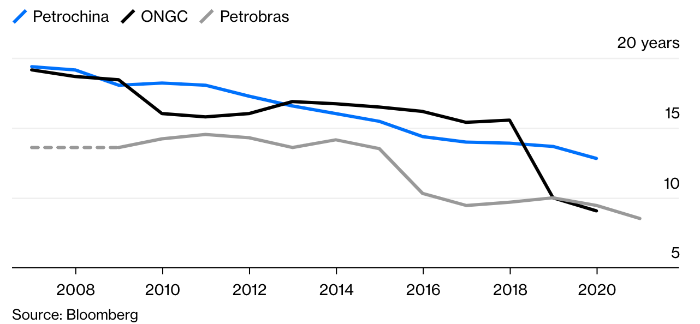

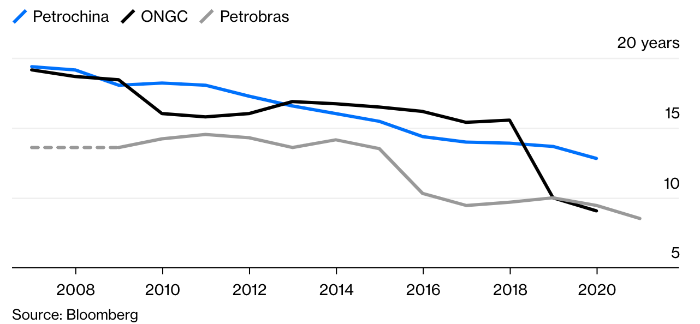

Мало отличается и ситуация с государственными нефтяными компаниями, не входящими в ОПЕК, которые в 2000-е годы многие рассматривали как будущее нефтяной добычи. Теперь коэффициенты R/P в компаниях Petroleo Brasileiro SA и India Oil & Natural Gas Corp. значительно ниже 10, в то время как PetroChina Co. быстро движется по тому же пути.

Нефтяные компании в развивающихся странах тоже истощают запасы

На национальном уровне такие традиционные крупные экспортеры, как Эквадор, Индонезия, Мексика и Тринидад и Тобаго, упали ниже 10. Если бы не огромные залежи на Ближнем Востоке и в России, которых хватит на несколько десятилетий — плюс огромные залежи тяжелой нефти в Венесуэле и Канаде, которые, возможно, никогда так и не будут освоены, — в мире образовался бы явный дефицит.

Инвесторы не верят в нефть

Ни одна из этих цифр не означает, что добыча нефти прекратится, когда текущие запасы иссякнут. Основной бизнес компаний по добыче природных ресурсов заключается в постоянном пополнении запасов — одна из причин, по которой запасы нефти в США не закончились в середине Второй мировой войны, как можно было предположить, судя по некоторым ранним коэффициентам R/P в начале 20-го века.

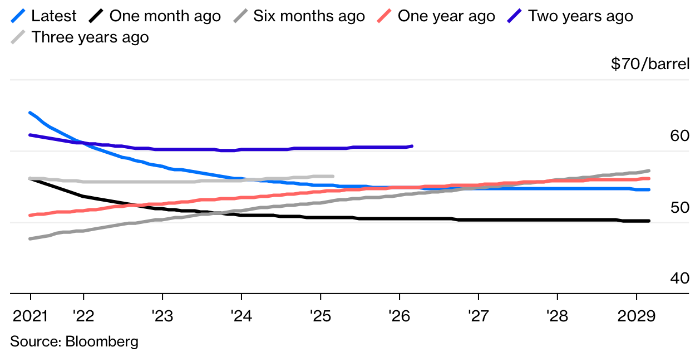

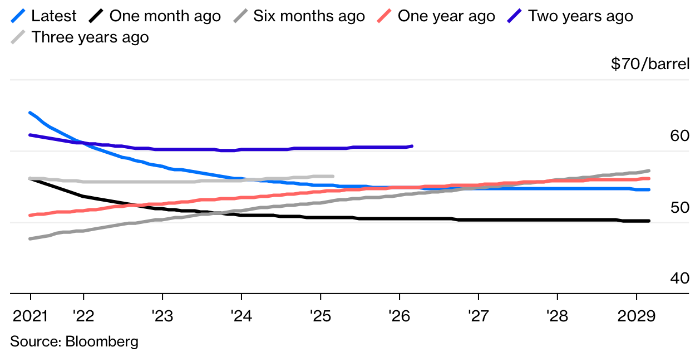

На запасы также сильно влияют ожидания относительно движения цен на нефть. Технически это та часть нефтяного пласта, которую компании рассчитывают добывать с прибылью. Это означает, что снижение ценовых прогнозов может подтолкнуть запасы в отрицательную зону, в результате чего нефть исчезнет по одному росчерку пера бухгалтера.

В результате повышается вероятность, что из-за роста цен в последние недели эти цифры в какой-то момент отскочат назад, однако это мало заметно в долгосрочных фьючерсных контрактах, которые находятся на уровне $55 за баррель, как и в последние несколько лет.

Цены на фьючерсы предполагают, что нефть будет стоить $55 за баррель

Что тогда означает падение R/P? Это не столько крах нефти, сколько признак того, что отрасль уже не делает ставку на ее выживание. Инвесторы больше не хотят тратить капитал впустую на развитие активов, доходность которых будет зависеть от спроса на нефть через десять лет, особенно когда мир пытается превратить этот спрос в необратимый спад.

Нефтяная эра достигла заката, и крупные нефтяные компании не хотят оказаться в тупике, когда она закончится.

http://www.bloomberg.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В течение уже ста лет используется ключевой показатель для оценки развития нефтяной отрасли: в течение скольких лет иссякнут скважины.

Коэффициент обеспеченности запасами, или R/P — запасы нефти, разделенные на годовую добычу, — остается на пугающе стабильном уровне со времен Джона Д. Рокфеллера. Он редко опускался ниже 10 в крупных нефтяных компаниях и в США в целом, и эти моменты были связаны с серьезными проблемами.

В конце 1960-х американский коэффициент R /P опустился ниже критического уровня на фоне опасений, что страна может вскоре достичь пика добычи нефти, что ознаменовало начало безрассудной геополитики нефтяных кризисов 1970-х годов. Когда R/P Royal Dutch Shell Plc упал ниже 10 в 2004 году из-за частичного списания балансовых запасов, это спровоцировало крупный скандал, что привело к уходу нескольких топ-менеджеров и выплате почти полумиллиарда долларов пострадавшим акционерам.

Штаты поддерживают запасы на достаточных уровнях

Теперь крупные нефтяные компании снова истощают запасы. Когда руководство заявляет, что спрос на нефть, возможно, достиг пика и мир быстро переходит на возобновляемые источники энергии, это может значить больше, чем просто слова. Если нефть ждут радужные перспективы в 2030-х годах, нужно разведывать и осваивать нефтяные месторождения, чтобы обеспечить поставки. Как и сокращение капитальных затрат на техническое обслуживание с 2016 года, истощение запасов нефти говорит о том, что даже крупные компании не в силах бороться с падением своего основного продукта.

Обеспеченность запасами

Взять, к примеру, Exxon Mobil Corp., чей коэффициент R /P для Техаса, как правило, не опускался ниже 13 с 1993 года. При темпах добычи 2020 года запасы на уровне 15.2 млрд баррелей, о которых было объявлено в годовом отчете на прошлой неделе, закончатся через 11.05 года. А при темпах, в среднем существовавших в последние три года до пандемии, их хватило бы всего на 10.62 года.

Крупные компании истощают запасы уже несколько лет

Более умеренное сокращение запасов, о котором на следующий день объявила Chevron Corp., имело такой же эффект: коэффициент R /P упал до 9.89, опустившись ниже 10 впервые, по крайней мере, с 1998 года. В то же время Shell уже некоторое время работает с минимальными ресурсами. В конце 2020 года ее запасов хватило бы всего на 7.34 года добычи, и главный финансовый директор Джессика Уль назвала этот показатель неподходящим для будущего бизнеса.

«Запасы будут такими, какими будут», — заявила она одному из инвесторов в прошлом месяце.

Хотя официальные данные по BP Plc и Total SE будут известны после публикации годовых отчетов в конце этого месяца, похоже, все нефтяные гиганты движутся в одном направлении. Например, начальник производственного отдела BP Гордон Биррелл заявил инвесторам в сентябре прошлого года, что компания будет ориентироваться на восьмилетний коэффициент R/P, не называя даты.

Мало отличается и ситуация с государственными нефтяными компаниями, не входящими в ОПЕК, которые в 2000-е годы многие рассматривали как будущее нефтяной добычи. Теперь коэффициенты R/P в компаниях Petroleo Brasileiro SA и India Oil & Natural Gas Corp. значительно ниже 10, в то время как PetroChina Co. быстро движется по тому же пути.

Нефтяные компании в развивающихся странах тоже истощают запасы

На национальном уровне такие традиционные крупные экспортеры, как Эквадор, Индонезия, Мексика и Тринидад и Тобаго, упали ниже 10. Если бы не огромные залежи на Ближнем Востоке и в России, которых хватит на несколько десятилетий — плюс огромные залежи тяжелой нефти в Венесуэле и Канаде, которые, возможно, никогда так и не будут освоены, — в мире образовался бы явный дефицит.

Инвесторы не верят в нефть

Ни одна из этих цифр не означает, что добыча нефти прекратится, когда текущие запасы иссякнут. Основной бизнес компаний по добыче природных ресурсов заключается в постоянном пополнении запасов — одна из причин, по которой запасы нефти в США не закончились в середине Второй мировой войны, как можно было предположить, судя по некоторым ранним коэффициентам R/P в начале 20-го века.

На запасы также сильно влияют ожидания относительно движения цен на нефть. Технически это та часть нефтяного пласта, которую компании рассчитывают добывать с прибылью. Это означает, что снижение ценовых прогнозов может подтолкнуть запасы в отрицательную зону, в результате чего нефть исчезнет по одному росчерку пера бухгалтера.

В результате повышается вероятность, что из-за роста цен в последние недели эти цифры в какой-то момент отскочат назад, однако это мало заметно в долгосрочных фьючерсных контрактах, которые находятся на уровне $55 за баррель, как и в последние несколько лет.

Цены на фьючерсы предполагают, что нефть будет стоить $55 за баррель

Что тогда означает падение R/P? Это не столько крах нефти, сколько признак того, что отрасль уже не делает ставку на ее выживание. Инвесторы больше не хотят тратить капитал впустую на развитие активов, доходность которых будет зависеть от спроса на нефть через десять лет, особенно когда мир пытается превратить этот спрос в необратимый спад.

Нефтяная эра достигла заката, и крупные нефтяные компании не хотят оказаться в тупике, когда она закончится.

http://www.bloomberg.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter