29 марта 2021 Дубинский Олег

1. ФОНДЫ.

С одной стороны, много кэша у управляющих фондами и у физиков, вангующих про скорый обвал.

Этот кэш ждет удачную торку входа.

С другой стороны, короткие облигации малодоходны, длинные облигации — в падающем тренде, а многие акции перегреты.

Временно держать часть средств в кэше? (временно, это возможно, многие фонды увеличивают долю кэша)

А российские акции не перегреты, но, если будет коррекция в США и ЕВропе, то эта коррекция распространится на весь мир.

РТС на падении США, в большинстве случаев, падает быстрее, чем американские индексы.

Представьте, что Вы — управляющий фондом, Вам нужны диверсификация и хорошие коэффициенты альфа, бета.

Драг. металлы с августа 2020г. не растут, реальная (за вычетом инфляции) доходность облигаций отрицательная.

Учитывая, что большинство фондов проигрывают индексам, рассмотрим индексные акции.

Рассмотрим индексы (индексный портфель),

отсортированные по весам составляющих их компаний, начиная с максимального веса.

Dow Jones (30 компаний).

По мультипликаторам, крупные компании сильно переоценены.

Понятно, что продавать переоцененные компании.(Tesla и т.п.).

И что покупать ?

Компании, раза в 2 и более дороже справедливой стоимости ?

Или искать звезд среди компаний средней капитализации

(но для управляющего крупным фондом, эти компании малоликвидны).

И что все-таки покупать ?

Думаю, интересная тема для обсуждения: пишите в комментариях.

Теперь спускаемся с небес на Землю.

Предположим, Вы — частный инвестор на Мосбирже с капиталом 1 млн.руб.

Поэтому переходим к пункту 2.

2.

Индексный портфель иностранных акций на Мосбирже.

Учитывая, что большинство фондов долгосрочно проигрывают индексам, рассмотрим простейший индексный портфель.

На Мосбирже, например, популярен Finex, похожим образом, можно собрать портфель и самому.

Наиболее популярен на Мосбирже — FXIT (фонд IT компаний США).

Фактически, индекс Solactive, 0.9% в год за управление + до 0,45% возможная ошибка слежения (так они пишут на своем сайте).

Все эти индексы — на сайте

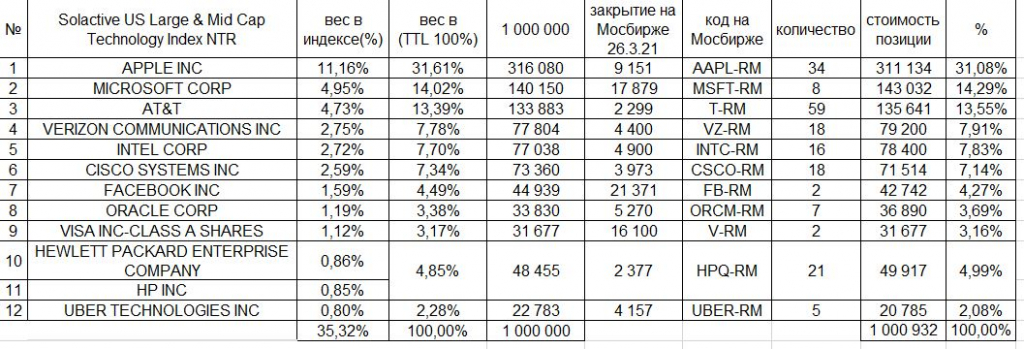

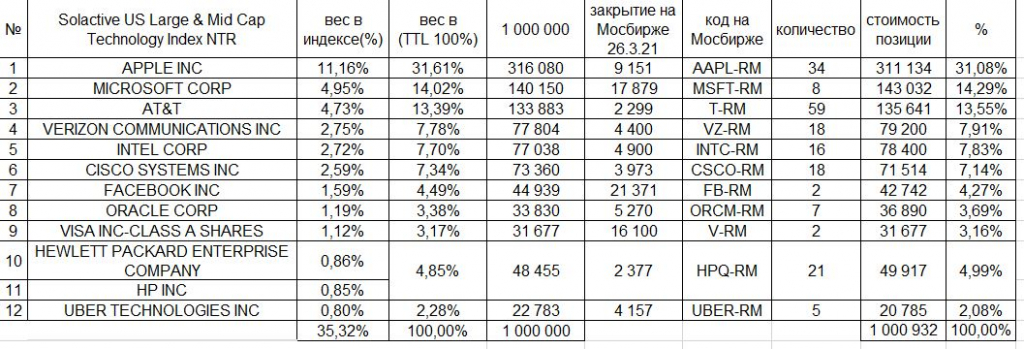

Возьмем крупнейшие 12 компаний индекса Solactive US Large & Mid Cap Technology Index NTR,

по этому индексу должен работать фонд FinEx IT компаний США (тикер FXIT).

пересчитаем веса и получаем простой портфель из 12 крупнейших компаний индекса

(взял цены закрытия на последний торговый день.

И опять сверху — перегретые по мультипликаторам компании.

Можно по аналогичному принципу сформировать примерно индексный портфель Мосбиржи.

Но, если весь мир будет падать, то РТС и падает, и растет обычно быстрее, чем индексы США (сравниваю в одной валюте).

Для стоймостного инвестирования, индексный портфель сейчас формировать стрёмно.

Облигации ОФЗ 52001 (а защитой от инфляции,

(с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом

и НКД, доходность = рост номинала + НКД, сейчас выше и если будет продолжаться рост ИПЦ, то будет выше, чем по другим ОФЗ)

Цена = номинал х рыночная котировка в % + НКД.

Доходность выше ИПЦ на величину НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г.

Т.е. курсовые колебания ОФЗ 52001 меньше, чем ОФЗ 52002, ОФЗ 52003.

Купить на ИИС 52001 — низкий риск, но доходность приличная, только если ВЫ покупаете эти ОФЗ на ИИС типа А.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

С одной стороны, много кэша у управляющих фондами и у физиков, вангующих про скорый обвал.

Этот кэш ждет удачную торку входа.

С другой стороны, короткие облигации малодоходны, длинные облигации — в падающем тренде, а многие акции перегреты.

Временно держать часть средств в кэше? (временно, это возможно, многие фонды увеличивают долю кэша)

А российские акции не перегреты, но, если будет коррекция в США и ЕВропе, то эта коррекция распространится на весь мир.

РТС на падении США, в большинстве случаев, падает быстрее, чем американские индексы.

Представьте, что Вы — управляющий фондом, Вам нужны диверсификация и хорошие коэффициенты альфа, бета.

Драг. металлы с августа 2020г. не растут, реальная (за вычетом инфляции) доходность облигаций отрицательная.

Учитывая, что большинство фондов проигрывают индексам, рассмотрим индексные акции.

Рассмотрим индексы (индексный портфель),

отсортированные по весам составляющих их компаний, начиная с максимального веса.

Dow Jones (30 компаний).

По мультипликаторам, крупные компании сильно переоценены.

Понятно, что продавать переоцененные компании.(Tesla и т.п.).

И что покупать ?

Компании, раза в 2 и более дороже справедливой стоимости ?

Или искать звезд среди компаний средней капитализации

(но для управляющего крупным фондом, эти компании малоликвидны).

И что все-таки покупать ?

Думаю, интересная тема для обсуждения: пишите в комментариях.

Теперь спускаемся с небес на Землю.

Предположим, Вы — частный инвестор на Мосбирже с капиталом 1 млн.руб.

Поэтому переходим к пункту 2.

2.

Индексный портфель иностранных акций на Мосбирже.

Учитывая, что большинство фондов долгосрочно проигрывают индексам, рассмотрим простейший индексный портфель.

На Мосбирже, например, популярен Finex, похожим образом, можно собрать портфель и самому.

Наиболее популярен на Мосбирже — FXIT (фонд IT компаний США).

Фактически, индекс Solactive, 0.9% в год за управление + до 0,45% возможная ошибка слежения (так они пишут на своем сайте).

Все эти индексы — на сайте

Возьмем крупнейшие 12 компаний индекса Solactive US Large & Mid Cap Technology Index NTR,

по этому индексу должен работать фонд FinEx IT компаний США (тикер FXIT).

пересчитаем веса и получаем простой портфель из 12 крупнейших компаний индекса

(взял цены закрытия на последний торговый день.

И опять сверху — перегретые по мультипликаторам компании.

Можно по аналогичному принципу сформировать примерно индексный портфель Мосбиржи.

Но, если весь мир будет падать, то РТС и падает, и растет обычно быстрее, чем индексы США (сравниваю в одной валюте).

Для стоймостного инвестирования, индексный портфель сейчас формировать стрёмно.

Облигации ОФЗ 52001 (а защитой от инфляции,

(с ежедневно растущим номиналом на величину индекса потребительских цен с 3-месячным лагом

и НКД, доходность = рост номинала + НКД, сейчас выше и если будет продолжаться рост ИПЦ, то будет выше, чем по другим ОФЗ)

Цена = номинал х рыночная котировка в % + НКД.

Доходность выше ИПЦ на величину НКД.

Меньше всего дней до погашения — у ОФЗ 52001, погашение 16 08 2023г.

Т.е. курсовые колебания ОФЗ 52001 меньше, чем ОФЗ 52002, ОФЗ 52003.

Купить на ИИС 52001 — низкий риск, но доходность приличная, только если ВЫ покупаете эти ОФЗ на ИИС типа А.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter