14 июля 2021 БКС Экспресс | ETF

Для составления оптимального дивидендного портфеля стоит ориентироваться на дивидендные индексы. Они позволяют снизить риски отдельных эмитентов.

В них можно вложиться, купив бумаги ETF, специализирующихся на дивидендных темах. На рынке США таких бумаг достаточно много. Начисляются дивидендные выплаты по таким ETF раз в квартал.

Как выбрать «правильный» дивидендный ETF

Самый банальный подход — покупка бумаг с наивысшей дивдоходностью.

Чрезмерно высокая дивидендная доходность может быть опасным сигналом. Встречаются «ловушки ценности», когда бумага все дешевеет и дешевеет, отражая новые риски.

Топ-5 ETF по дивидендной доходности

Менее рискованным инвесторам рекомендуем придерживаться следующих правил:

• Для диверсификации лучше выбирать ETF с широким охватом, то есть включающие в себя значительное число бумаг. Так легче будет справиться с единичными провалами — новоприбывшими «токсичными» историями. Широкому портфелю легче перенести просадку отдельных акций или снижение дивидендов некоторыми компаниями.

• Фокусироваться можно не только на высокой дивдоходности. Другой вариант — покупка ETF, включающих в себя акции с умеренной дивидендной доходностью, но с историей стабильных выплат.

• Минимизируйте издержки. Глобальный рынок ETF, по сути, контролируется тремя финансовыми структурами: BlackRock (iShares), Vanguard и State Street Global Advisors (SPDR ETF). Частенько они выпускаю схожие продукты, и побеждают предложения с низкими издержками. Провайдеры взимаются комиссию за управление (expense ratio), она не платится отдельно, а просто учитывается в цене бумаги.

• Не стоит забывать и о ликвидности. Важен размер активов под управлением фонда и достаточный оборот торгов по бумаге, что и обеспечивает ей ликвидность. В идеале спреды на покупку и продажу должны быть минимальным, исчисляться в десятых долях процента от цены бумаги. Отмечу, что в случае дивидендных ETF ликвидность является далеко не самым важным фактором, так как в этом случае речь идет о долгосрочных вложениях.

Vanguard Dividend Appreciation ETF (VIG)

ETF отслеживает индекс NASDAQ US Dividend Achievers Select. В него входят американские компании, которые увеличивали годовые дивиденды более 10 лет подряд.

Дивидендная доходность: 1,5% годовых

Структура фонда: 249 бумаг; по 18% приходится на сектора высоких технологий и промышленности, 15% — здравоохранение и циклические товары.

Топ-10 вложений фонда

Vanguard High Dividend Yield Index ETF (VYM)

ETF отслеживает индекс FTSE High Dividend Yield. В него входят американские акции с высокой дивидендной доходностью. Портфель бумаг очень широкий и диверсифицированный.

Дивидендная доходность: 2,8%

Структура фонда: 421 бумага; 23% приходится на сектор финансов, 14% на нециклические потребительские товары, 13% — на здравоохранение.

Топ-10 вложений фонда

SPDR S&P Dividend ETF (SDY)

Отслеживает индекс S&P High Yield Dividend Aristocrats. В него входят 50 американских «дивидендных» с самой высокой дивидендной доходностью. «Дивидендные аристократы» — компании, увеличивавшие годовые выплаты не менее 25 лет подряд.

Дивидендная доходность: 2,6% годовых

Структура фонда: 113 бумаг; 23% приходится на финансовый сектор, 17% на промышленный сектор, 16% на потребительские нециклические товары.

Топ-10 вложений фонда

iShares Core Dividend Growth ETF (DGRO)

Отслеживает индекс Morningstar US Dividend Growth, который составлен из американских компаний на основании истории последовательного увеличения дивидендов.

Дивидендная доходность: 2,1%

Структура фонда: 391 бумага; 19% приходится на технологический сектор, 19% на финансовый, 17% на сегмент здравоохранения.

Топ-10 вложений фонда

iShares Select Dividend ETF (DVY)

Отслеживает индекс Dow Jones U.S. Select Dividend. Индекс базируется на выборке акций на основании истории роста дивидендов, нормы выплаты дивидендов, дивидендной доходности.

Дивидендная доходность: 3,2%

Структура фонда: 102 бумаги; 26% бумаг приходится на сектор энергетики, 24% на финансовый, по 9% на сегменты нециклических товаров и нефти и газа.

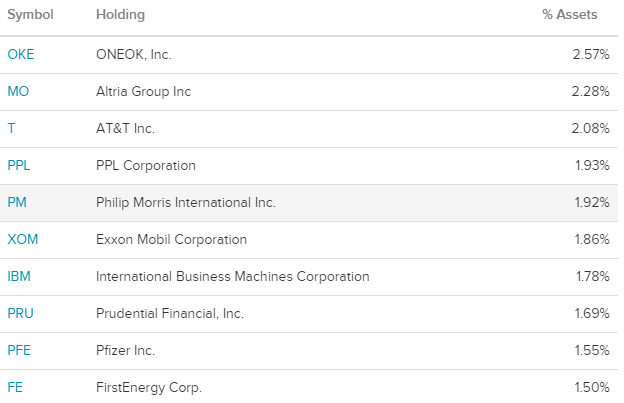

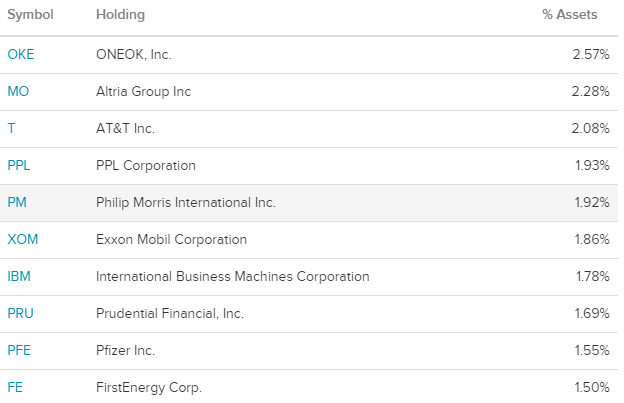

Топ-10 вложений фонда

Что выбрать инвесторам

Все зависит от целей инвесторов и их предпочтений.

iShares Select Dividend ETF — самый интересный фонд с точки зрения дивидендной доходности.

SPDR S&P Dividend ETF позволяет инвестировать в «дивидендных аристократов», которые находятся под наименьшим риском снижения выплат. Vanguard Dividend Appreciation ETF — вариант этой темы с меньшей историей увеличения дивидендов.

Наиболее широкий и диверсифицированный портфель у Vanguard High Dividend Yield Index ETF.

iShares Select Dividend ETF — вариант с фокусом на более стабильную энергетику.

http://bcs-express.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В них можно вложиться, купив бумаги ETF, специализирующихся на дивидендных темах. На рынке США таких бумаг достаточно много. Начисляются дивидендные выплаты по таким ETF раз в квартал.

Как выбрать «правильный» дивидендный ETF

Самый банальный подход — покупка бумаг с наивысшей дивдоходностью.

Чрезмерно высокая дивидендная доходность может быть опасным сигналом. Встречаются «ловушки ценности», когда бумага все дешевеет и дешевеет, отражая новые риски.

Топ-5 ETF по дивидендной доходности

Менее рискованным инвесторам рекомендуем придерживаться следующих правил:

• Для диверсификации лучше выбирать ETF с широким охватом, то есть включающие в себя значительное число бумаг. Так легче будет справиться с единичными провалами — новоприбывшими «токсичными» историями. Широкому портфелю легче перенести просадку отдельных акций или снижение дивидендов некоторыми компаниями.

• Фокусироваться можно не только на высокой дивдоходности. Другой вариант — покупка ETF, включающих в себя акции с умеренной дивидендной доходностью, но с историей стабильных выплат.

• Минимизируйте издержки. Глобальный рынок ETF, по сути, контролируется тремя финансовыми структурами: BlackRock (iShares), Vanguard и State Street Global Advisors (SPDR ETF). Частенько они выпускаю схожие продукты, и побеждают предложения с низкими издержками. Провайдеры взимаются комиссию за управление (expense ratio), она не платится отдельно, а просто учитывается в цене бумаги.

• Не стоит забывать и о ликвидности. Важен размер активов под управлением фонда и достаточный оборот торгов по бумаге, что и обеспечивает ей ликвидность. В идеале спреды на покупку и продажу должны быть минимальным, исчисляться в десятых долях процента от цены бумаги. Отмечу, что в случае дивидендных ETF ликвидность является далеко не самым важным фактором, так как в этом случае речь идет о долгосрочных вложениях.

Vanguard Dividend Appreciation ETF (VIG)

ETF отслеживает индекс NASDAQ US Dividend Achievers Select. В него входят американские компании, которые увеличивали годовые дивиденды более 10 лет подряд.

Дивидендная доходность: 1,5% годовых

Структура фонда: 249 бумаг; по 18% приходится на сектора высоких технологий и промышленности, 15% — здравоохранение и циклические товары.

Топ-10 вложений фонда

Vanguard High Dividend Yield Index ETF (VYM)

ETF отслеживает индекс FTSE High Dividend Yield. В него входят американские акции с высокой дивидендной доходностью. Портфель бумаг очень широкий и диверсифицированный.

Дивидендная доходность: 2,8%

Структура фонда: 421 бумага; 23% приходится на сектор финансов, 14% на нециклические потребительские товары, 13% — на здравоохранение.

Топ-10 вложений фонда

SPDR S&P Dividend ETF (SDY)

Отслеживает индекс S&P High Yield Dividend Aristocrats. В него входят 50 американских «дивидендных» с самой высокой дивидендной доходностью. «Дивидендные аристократы» — компании, увеличивавшие годовые выплаты не менее 25 лет подряд.

Дивидендная доходность: 2,6% годовых

Структура фонда: 113 бумаг; 23% приходится на финансовый сектор, 17% на промышленный сектор, 16% на потребительские нециклические товары.

Топ-10 вложений фонда

iShares Core Dividend Growth ETF (DGRO)

Отслеживает индекс Morningstar US Dividend Growth, который составлен из американских компаний на основании истории последовательного увеличения дивидендов.

Дивидендная доходность: 2,1%

Структура фонда: 391 бумага; 19% приходится на технологический сектор, 19% на финансовый, 17% на сегмент здравоохранения.

Топ-10 вложений фонда

iShares Select Dividend ETF (DVY)

Отслеживает индекс Dow Jones U.S. Select Dividend. Индекс базируется на выборке акций на основании истории роста дивидендов, нормы выплаты дивидендов, дивидендной доходности.

Дивидендная доходность: 3,2%

Структура фонда: 102 бумаги; 26% бумаг приходится на сектор энергетики, 24% на финансовый, по 9% на сегменты нециклических товаров и нефти и газа.

Топ-10 вложений фонда

Что выбрать инвесторам

Все зависит от целей инвесторов и их предпочтений.

iShares Select Dividend ETF — самый интересный фонд с точки зрения дивидендной доходности.

SPDR S&P Dividend ETF позволяет инвестировать в «дивидендных аристократов», которые находятся под наименьшим риском снижения выплат. Vanguard Dividend Appreciation ETF — вариант этой темы с меньшей историей увеличения дивидендов.

Наиболее широкий и диверсифицированный портфель у Vanguard High Dividend Yield Index ETF.

iShares Select Dividend ETF — вариант с фокусом на более стабильную энергетику.

http://bcs-express.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter