25 августа 2021 investing.com Баринов Антон

Я все еще жду коррекцию до 14250 по NASDAQ, хотя уже несколько раз был фальстарт.

С пятницы рынок мощными толчками достиг новых высот, пробив все предыдущие уровни сопротивления.

Поводом стали несколько событий:

1. Заявление одного из директоров ФРС Каплана о том, что сворачивание скупки облигаций может быть отложено в случае, если дельта-штамм сильно замедлит экономику.

Из этого, как будто бы, следует, что на симпозиуме в Джексон-Хоул в конце этой недели о сокращении скупки не объявят — ведь к этому моменту еще не будет ясно, замедлится экономика или нет.

2. Одобрение вакцины Pfizer (NYSE:PFE) для массового использования в США. До сих пор она была одобрена только для чрезвычайного использования, что вызывало у многих американцев опасения в ее безопасности. А сейчас, как будто бы, сомнения прочь — вакцина эффективна и безопасна. Опросы говорят, что 3 из 10 американцев, которые еще не привились, теперь склонны это сделать, когда вакцина полностью одобрена.

Рынок из этого делает вывод, что теперь Америка справится с "дельтой" быстрее.

3. Заявление главы центробанка Китая о том, что китайскую экономику будут вновь накачивать кредитами и ликвидностью. Китайские власти делают это всякий раз, когда экономика замедляется, и всякий раз успешно.

Это — еще один сигнал для рынка, что мировой экономике рано ставить диагноз "депрессия"; она еще себя покажет!

Казалось бы, все опять прекрасно, какая еще коррекция?

Сейчас в кругах аналитиков активно циркулирует мнение, что никакой коррекции в ближайшее время не будет.

Потому что, во-первых, скупка облигаций и накачивание рынка ликвидностью в ближайшие месяцы продолжится. А во-вторых, потому что — внимание — коррекция уже была! Причем была несколько раз, каждый раз вспыхивая в разных сегментах рынка: укатали мелкие технологические компании, укатали акции малого и среднего бизнеса в США, укатали акции из традиционных секторов. Появился даже термин — "rolling correction". Этакая "перманентная революция".

Да, широкие индексы этого не почувствовали, потому что крупные технологические компании продолжали расти. Но тысячи американских акций скорректировались на 10-20% и больше.

С одной стороны, это правда. С июля (когда мы начали говорить о коррекции) многие акции действительно скорректировались, и многие, кто нас тогда послушал, избежали потерь.

Но все же мы считаем, что и широкие индексы ждет коррекция, особенно индекс NASDAQ.

Почему жду коррекцию в NASDAQ?

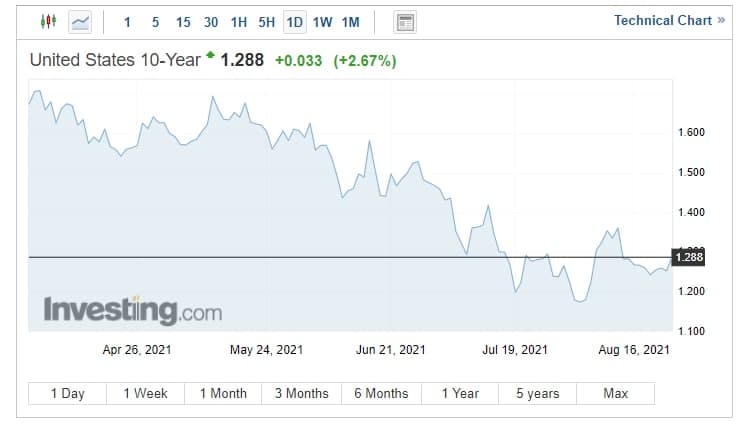

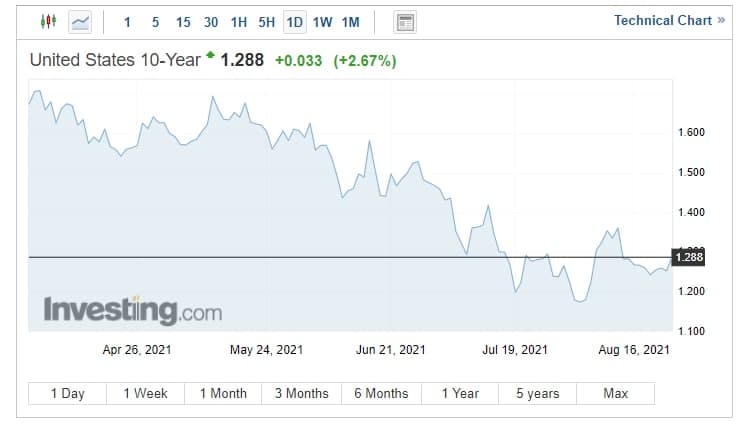

Потому что бонды начали падать. Выше — график разворота доходностей вверх.

Как это ни парадоксально, но если сокращение скупки облигаций будет отложено, то это может способствовать падению облигаций (росту доходностей), а не наоборот. Классическая логика заключается в том, что если ФРС продолжит скупать облигации, то их цена будет стабильна или даже расти, но никак не падать.

Но рынок, как мы писали, смотрит на это через "кривое зеркало", а именно: если ФРС продолжит скупать облигации, то инфляция продолжит расти, а значит, инвесторам нужна более высокая доходность, чтобы эту растущую инфляцию скомпенсировать. Как обеспечить более высокую доходность облигаций? Скорректировать цены вниз.

И скупка ФРС вряд ли остановит падение цен, как она не смогла остановить падение в феврале.

Более того, все остальные хорошие новости про экономику: и окончательное одобрение вакцины Pfizer, и кредитные стимулы в Китае — все это тоже говорит в пользу роста инфляции. А значит, и падения облигаций.

Закрытие основных портов в Китае тоже говорит в пользу роста инфляции.

Поэтому считаю, что облигации продолжат падение, и мы увидим февраль 2.0: распродажу в технологическом секторе и переток денег в акции традиционных компаний.

По крайней мере, брокеры, которые в сентябре вернутся с отдыха в Кейп Код, наверняка будут предлагать своим клиентам-фондам сделать что-то подобное. Не Google (NASDAQ:GOOGL) же им питчить после роста на 70% за несколько месяцев!

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

С пятницы рынок мощными толчками достиг новых высот, пробив все предыдущие уровни сопротивления.

Поводом стали несколько событий:

1. Заявление одного из директоров ФРС Каплана о том, что сворачивание скупки облигаций может быть отложено в случае, если дельта-штамм сильно замедлит экономику.

Из этого, как будто бы, следует, что на симпозиуме в Джексон-Хоул в конце этой недели о сокращении скупки не объявят — ведь к этому моменту еще не будет ясно, замедлится экономика или нет.

2. Одобрение вакцины Pfizer (NYSE:PFE) для массового использования в США. До сих пор она была одобрена только для чрезвычайного использования, что вызывало у многих американцев опасения в ее безопасности. А сейчас, как будто бы, сомнения прочь — вакцина эффективна и безопасна. Опросы говорят, что 3 из 10 американцев, которые еще не привились, теперь склонны это сделать, когда вакцина полностью одобрена.

Рынок из этого делает вывод, что теперь Америка справится с "дельтой" быстрее.

3. Заявление главы центробанка Китая о том, что китайскую экономику будут вновь накачивать кредитами и ликвидностью. Китайские власти делают это всякий раз, когда экономика замедляется, и всякий раз успешно.

Это — еще один сигнал для рынка, что мировой экономике рано ставить диагноз "депрессия"; она еще себя покажет!

Казалось бы, все опять прекрасно, какая еще коррекция?

Сейчас в кругах аналитиков активно циркулирует мнение, что никакой коррекции в ближайшее время не будет.

Потому что, во-первых, скупка облигаций и накачивание рынка ликвидностью в ближайшие месяцы продолжится. А во-вторых, потому что — внимание — коррекция уже была! Причем была несколько раз, каждый раз вспыхивая в разных сегментах рынка: укатали мелкие технологические компании, укатали акции малого и среднего бизнеса в США, укатали акции из традиционных секторов. Появился даже термин — "rolling correction". Этакая "перманентная революция".

Да, широкие индексы этого не почувствовали, потому что крупные технологические компании продолжали расти. Но тысячи американских акций скорректировались на 10-20% и больше.

С одной стороны, это правда. С июля (когда мы начали говорить о коррекции) многие акции действительно скорректировались, и многие, кто нас тогда послушал, избежали потерь.

Но все же мы считаем, что и широкие индексы ждет коррекция, особенно индекс NASDAQ.

Почему жду коррекцию в NASDAQ?

Потому что бонды начали падать. Выше — график разворота доходностей вверх.

Как это ни парадоксально, но если сокращение скупки облигаций будет отложено, то это может способствовать падению облигаций (росту доходностей), а не наоборот. Классическая логика заключается в том, что если ФРС продолжит скупать облигации, то их цена будет стабильна или даже расти, но никак не падать.

Но рынок, как мы писали, смотрит на это через "кривое зеркало", а именно: если ФРС продолжит скупать облигации, то инфляция продолжит расти, а значит, инвесторам нужна более высокая доходность, чтобы эту растущую инфляцию скомпенсировать. Как обеспечить более высокую доходность облигаций? Скорректировать цены вниз.

И скупка ФРС вряд ли остановит падение цен, как она не смогла остановить падение в феврале.

Более того, все остальные хорошие новости про экономику: и окончательное одобрение вакцины Pfizer, и кредитные стимулы в Китае — все это тоже говорит в пользу роста инфляции. А значит, и падения облигаций.

Закрытие основных портов в Китае тоже говорит в пользу роста инфляции.

Поэтому считаю, что облигации продолжат падение, и мы увидим февраль 2.0: распродажу в технологическом секторе и переток денег в акции традиционных компаний.

По крайней мере, брокеры, которые в сентябре вернутся с отдыха в Кейп Код, наверняка будут предлагать своим клиентам-фондам сделать что-то подобное. Не Google (NASDAQ:GOOGL) же им питчить после роста на 70% за несколько месяцев!

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter