В понедельник была довольно интересная коррекция на рынках, некоторые её уже окрестили "черным понедельником".

S&P 500 впервые за долгое время неплохо так пробил вниз 50-дневную скользящую среднюю.

Он пытался это сделать с мая, пять раз за это время он касался её, но регулярно отскакивал обратно. Мешает лавина денег, которая вылилась на рынок в прошлом году.

И наибольшее влияние на это оказало возможное банкротство Evergrande (HK:3333). Это китайский оператор недвижимости.

На прошлой неделе этот застройщик заявил, что у него есть определенные проблемы с ликвидностью, и даже привлекал консультантов для реструктуризации долга. Компания уже задерживает выплаты по кредитам и платежи по поставкам.

Собственно, это стало самым большим страхом для инвесторов. Потому что на рынке всё взаимосвязано.

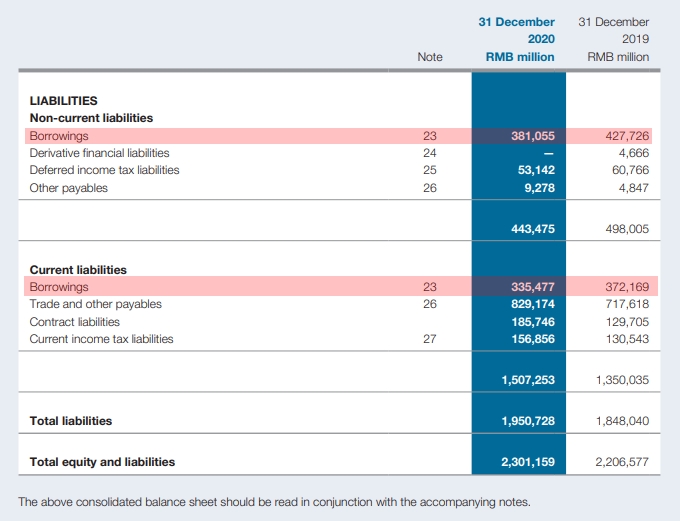

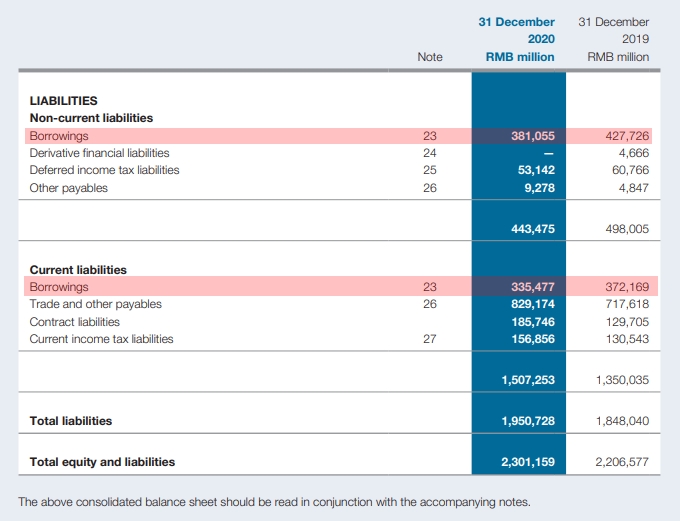

Долг составляет более 300 миллиардов.

Причем, это текущий долг. И если компания его не вернет, то пострадает финансовая система. Ведь крупные держатели долга — зачастую банки.

То есть, они потеряют колоссальные деньги, и это всё вызывает риски для всей финансовой системы. И не только для китайской, но и для мировой, потому что взаимосвязано вообще всё.

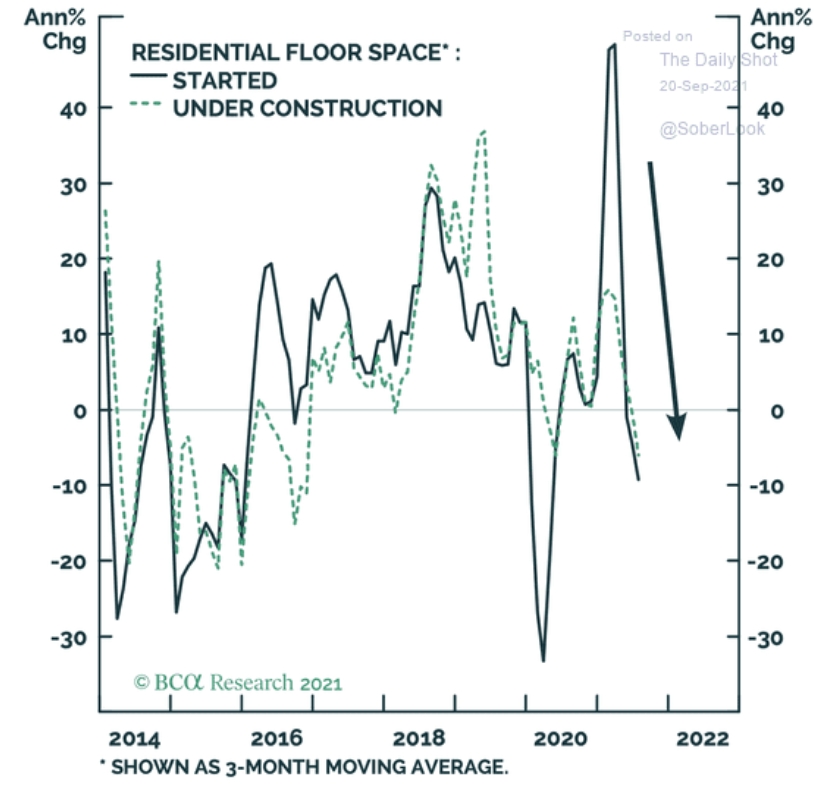

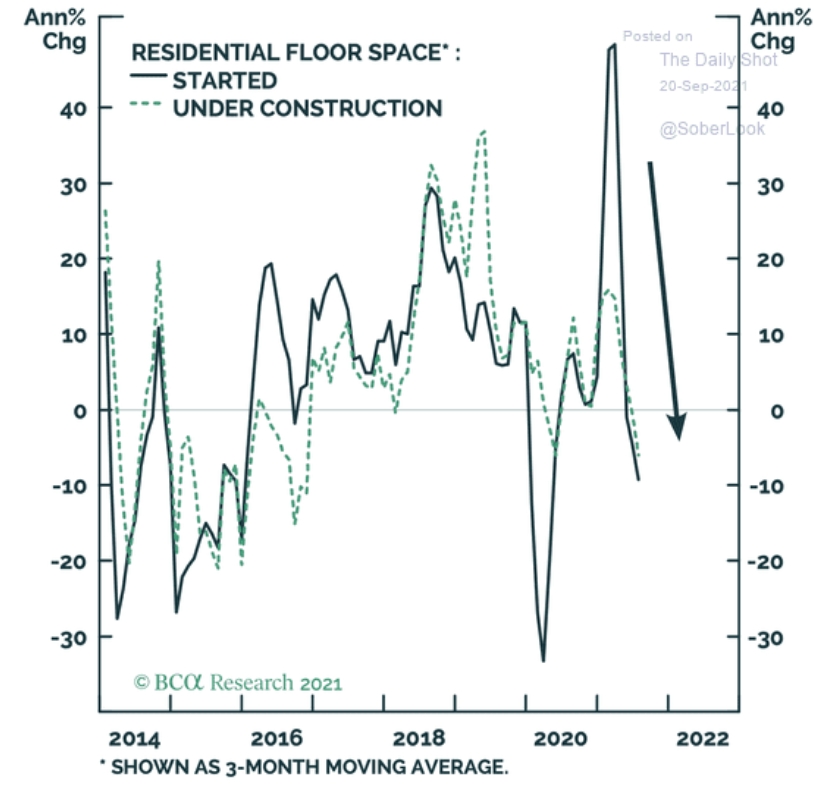

Причем, возможно, на банкростсво повлияло резкое ужесточение денежно-кредитной политики в Китае, после чего рынок недвижимости Китая стал затухать.

Был шанс, что компания заработает в этом году, но в итоге все пошло не по плану, и она теперь не в состоянии заплатить по долгам. Ну, годом раньше, годом позже...

Рынки, естественно, напугались. Банкротство такого крупного застройщика с таким крупным долгом может вызвать резонанс, потому что долг держится у государственных банков Китая. Эти банки также взаимосвязаны с другими банками. И в итоге, ликвидация 300 миллиардов может потащить за собой весь долговой рынок. Это как игра в Дженгу. Где-то достанешь брусок, и система выдержит, а где-то достанешь, и она рухнет.

Вот этого и стали опасаться инвесторы. Облигации застройщика рухнули. Началась распродажа на китайском рынке. Сначала стали падать застройщики. Они потянули за собой весь рынок. Гонконг рухнул на 3,5%. Это, наверное, самое серьезное дневное снижение за последние полтора года.

Ну и естественно, всё это отразилось и на Европе и на США. Европейские индексы падали на 1,5-2%. В США S&P 500 упал на полтора процента. А вот NASDAQ упал на 2,5%.

И что в итоге?

Вообще, компания заявила, что распродает активы, чтобы погасить долги.

Получится ли у них выкарабкаться — конечно, маловероятно. И тут самый большой вопрос: будет ли крах этого гиганта мировой проблемой или только китайской?

Да, с одной стороны, большая часть долга держится у государственных китайских банков, но с другой — это все равно может создать проблемы для системы.

И пока ещё самой большой проблемой остается то, что китайское правительство никак не вмешивается в эту ситуацию. Ведь тут есть несколько вариантов. Либо полная ликвидация долга. Либо его реструктуризация.

Если его смогут реструктуризировать, например, если этот долг вместе с активами выкупят другие компании под более низкий процент, это уже будет более позитивно, чем просто ликвидировать компанию. Либо, если партия увидит реальный риск для системы, она может дать им денег для временных выплат, пока весь этот процесс будет растягиваться.

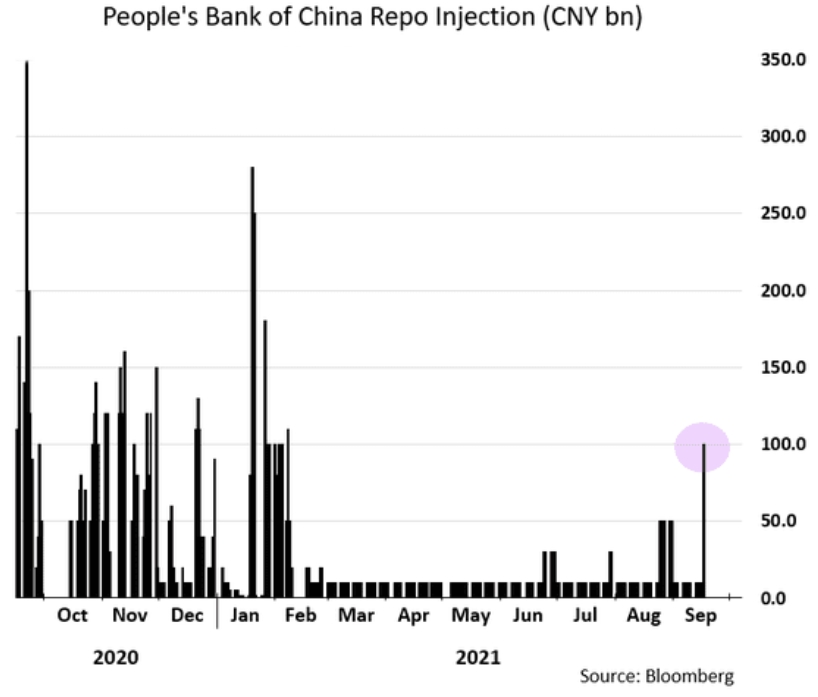

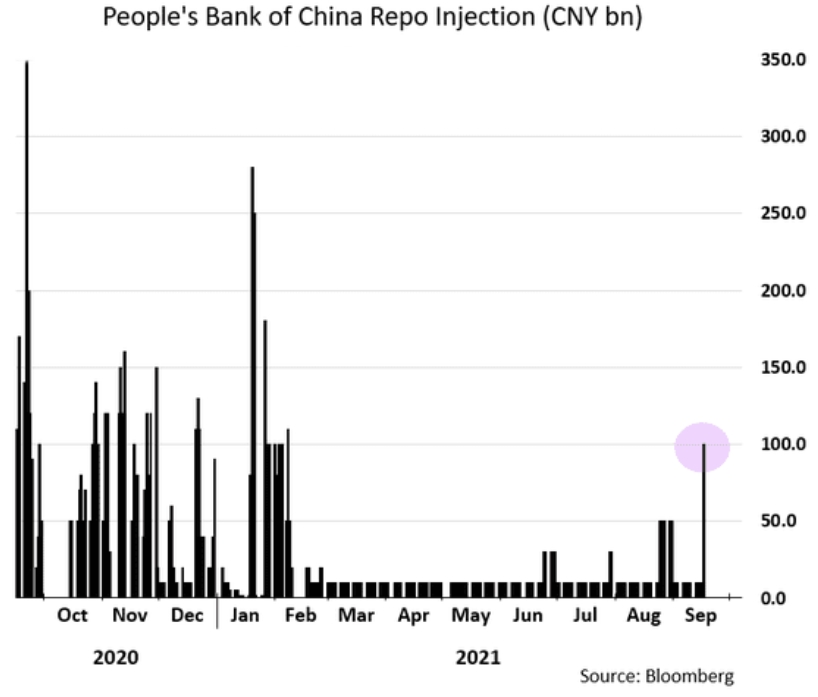

Кстати говоря, в целом партия не планирует, вроде как, топить свой бизнес. На это нам намекают данные по вливаниям в систему в сентябре на фоне роста напряженности.

И да, Китай трясет. А за ним трясет и все рынки. И, с одной стороны, страшно. Но Китай сейчас вновь является крайне привлекательным. Потому что он дешевый. И если не лезть туда в отдельные компании, а купить фонд, который защищен от рисков девальвации, то Китай становится довольно привлекательным.

Для этого нам подойдет FXCN или KWEB.

По большей части, акции китайских компаний в этих фондах торгуются с Гонконгской биржи. Поэтому им не грозит риск делистинга (кроме снижения капитализации). А если говорить о компаниях, которые торгуются с биржи США, то тут два варианта. Либо фонд сменит активы с биржи США на Гонконг, если это возможно, либо полностью заменит актив в своем портфеле.

И пишу я это не со своих слов, а со слов представителя компании Finex. А KraneShares работает примерно по тому же принципу через "индекс-провайдера".

Конечно, если рухнет застройщик, и полностью ликвидируют долг, то Китай станет ещё дешевле. Но самые прибыльные инвестиции делаются именно в такие времена. Будет новый кредитный импульс, и будет доходность.

Да и учитывая отношение долга к ВВП, Китай сможет спокойно справиться с этой напряженностью.

Теперь что касается Америки

Если сейчас рынок закрепится ниже 50-дневной скользящей средней, то мы вполне можем сходить ещё на 5-10% вниз.

Но всё внимание будет приковано к ФРС. Уже скоро появится новый отчет FOMC, после которого могут начаться интересные движения. Хотя все ещё Пауэлл может действовать аккуратно, излишне перестраховываясь.

Индекс страха VIX тоже подскакивал на 50%. Но в целом уже стал снижаться.

На рынке долга тоже началась небольшая распродажа. Выросли доходности казначейских облигаций, оданко, уже сейчас все приходит в норму.

Теперь все внимание на ФРС.

Кстати, самый частый вопрос, который был: почему так затрясло именно банковский сектор?

Опять же, риск для финансовой системы в Китае напугал всех. Основной страх – это то, что напряженность финансовой системы в Китае утащит за собой весь мир. Поэтому и финансовый сектор в США тоже стал падать.

Многие даже стали сравнивать эту ситуацию с банкротством Lehman Brothers. Но как-то не верится в то, что на рынке Китая долговой рынок — один сплошлой пузырь.

В нашем случае, компания просто набрала кредитов и не рассчитала свои силы.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

S&P 500 впервые за долгое время неплохо так пробил вниз 50-дневную скользящую среднюю.

Он пытался это сделать с мая, пять раз за это время он касался её, но регулярно отскакивал обратно. Мешает лавина денег, которая вылилась на рынок в прошлом году.

И наибольшее влияние на это оказало возможное банкротство Evergrande (HK:3333). Это китайский оператор недвижимости.

На прошлой неделе этот застройщик заявил, что у него есть определенные проблемы с ликвидностью, и даже привлекал консультантов для реструктуризации долга. Компания уже задерживает выплаты по кредитам и платежи по поставкам.

Собственно, это стало самым большим страхом для инвесторов. Потому что на рынке всё взаимосвязано.

Долг составляет более 300 миллиардов.

Причем, это текущий долг. И если компания его не вернет, то пострадает финансовая система. Ведь крупные держатели долга — зачастую банки.

То есть, они потеряют колоссальные деньги, и это всё вызывает риски для всей финансовой системы. И не только для китайской, но и для мировой, потому что взаимосвязано вообще всё.

Причем, возможно, на банкростсво повлияло резкое ужесточение денежно-кредитной политики в Китае, после чего рынок недвижимости Китая стал затухать.

Был шанс, что компания заработает в этом году, но в итоге все пошло не по плану, и она теперь не в состоянии заплатить по долгам. Ну, годом раньше, годом позже...

Рынки, естественно, напугались. Банкротство такого крупного застройщика с таким крупным долгом может вызвать резонанс, потому что долг держится у государственных банков Китая. Эти банки также взаимосвязаны с другими банками. И в итоге, ликвидация 300 миллиардов может потащить за собой весь долговой рынок. Это как игра в Дженгу. Где-то достанешь брусок, и система выдержит, а где-то достанешь, и она рухнет.

Вот этого и стали опасаться инвесторы. Облигации застройщика рухнули. Началась распродажа на китайском рынке. Сначала стали падать застройщики. Они потянули за собой весь рынок. Гонконг рухнул на 3,5%. Это, наверное, самое серьезное дневное снижение за последние полтора года.

Ну и естественно, всё это отразилось и на Европе и на США. Европейские индексы падали на 1,5-2%. В США S&P 500 упал на полтора процента. А вот NASDAQ упал на 2,5%.

И что в итоге?

Вообще, компания заявила, что распродает активы, чтобы погасить долги.

Получится ли у них выкарабкаться — конечно, маловероятно. И тут самый большой вопрос: будет ли крах этого гиганта мировой проблемой или только китайской?

Да, с одной стороны, большая часть долга держится у государственных китайских банков, но с другой — это все равно может создать проблемы для системы.

И пока ещё самой большой проблемой остается то, что китайское правительство никак не вмешивается в эту ситуацию. Ведь тут есть несколько вариантов. Либо полная ликвидация долга. Либо его реструктуризация.

Если его смогут реструктуризировать, например, если этот долг вместе с активами выкупят другие компании под более низкий процент, это уже будет более позитивно, чем просто ликвидировать компанию. Либо, если партия увидит реальный риск для системы, она может дать им денег для временных выплат, пока весь этот процесс будет растягиваться.

Кстати говоря, в целом партия не планирует, вроде как, топить свой бизнес. На это нам намекают данные по вливаниям в систему в сентябре на фоне роста напряженности.

И да, Китай трясет. А за ним трясет и все рынки. И, с одной стороны, страшно. Но Китай сейчас вновь является крайне привлекательным. Потому что он дешевый. И если не лезть туда в отдельные компании, а купить фонд, который защищен от рисков девальвации, то Китай становится довольно привлекательным.

Для этого нам подойдет FXCN или KWEB.

По большей части, акции китайских компаний в этих фондах торгуются с Гонконгской биржи. Поэтому им не грозит риск делистинга (кроме снижения капитализации). А если говорить о компаниях, которые торгуются с биржи США, то тут два варианта. Либо фонд сменит активы с биржи США на Гонконг, если это возможно, либо полностью заменит актив в своем портфеле.

И пишу я это не со своих слов, а со слов представителя компании Finex. А KraneShares работает примерно по тому же принципу через "индекс-провайдера".

Конечно, если рухнет застройщик, и полностью ликвидируют долг, то Китай станет ещё дешевле. Но самые прибыльные инвестиции делаются именно в такие времена. Будет новый кредитный импульс, и будет доходность.

Да и учитывая отношение долга к ВВП, Китай сможет спокойно справиться с этой напряженностью.

Теперь что касается Америки

Если сейчас рынок закрепится ниже 50-дневной скользящей средней, то мы вполне можем сходить ещё на 5-10% вниз.

Но всё внимание будет приковано к ФРС. Уже скоро появится новый отчет FOMC, после которого могут начаться интересные движения. Хотя все ещё Пауэлл может действовать аккуратно, излишне перестраховываясь.

Индекс страха VIX тоже подскакивал на 50%. Но в целом уже стал снижаться.

На рынке долга тоже началась небольшая распродажа. Выросли доходности казначейских облигаций, оданко, уже сейчас все приходит в норму.

Теперь все внимание на ФРС.

Кстати, самый частый вопрос, который был: почему так затрясло именно банковский сектор?

Опять же, риск для финансовой системы в Китае напугал всех. Основной страх – это то, что напряженность финансовой системы в Китае утащит за собой весь мир. Поэтому и финансовый сектор в США тоже стал падать.

Многие даже стали сравнивать эту ситуацию с банкротством Lehman Brothers. Но как-то не верится в то, что на рынке Китая долговой рынок — один сплошлой пузырь.

В нашем случае, компания просто набрала кредитов и не рассчитала свои силы.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter