Сегодня у нас спекулятивная идея: взять акции немецкого промышленного предприятия Rheinmetall AG (ETR: RHM), дабы заработать на промышленном подъеме Германии и Европы.

Потенциал роста и срок действия: 12,5% за 14 месяцев без учета дивидендов; 39% в течение 5 лет без учета дивидендов; 7% в год на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: потому что в Европе промышленный подъем.

Как действуем: берем акции сейчас по 83,38 €.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Название компании (нем.: «Рейнский металл») выдает ее с потрохами — она немецкая и занимается производством промышленных запчастей из металла.

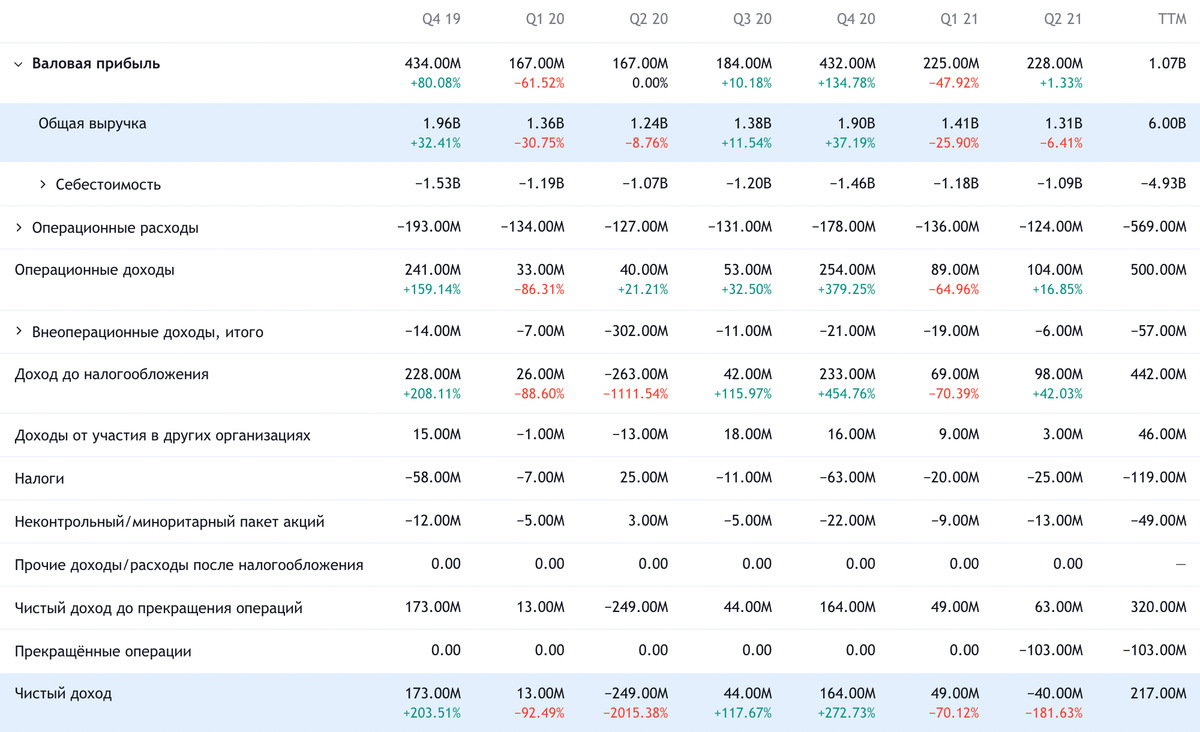

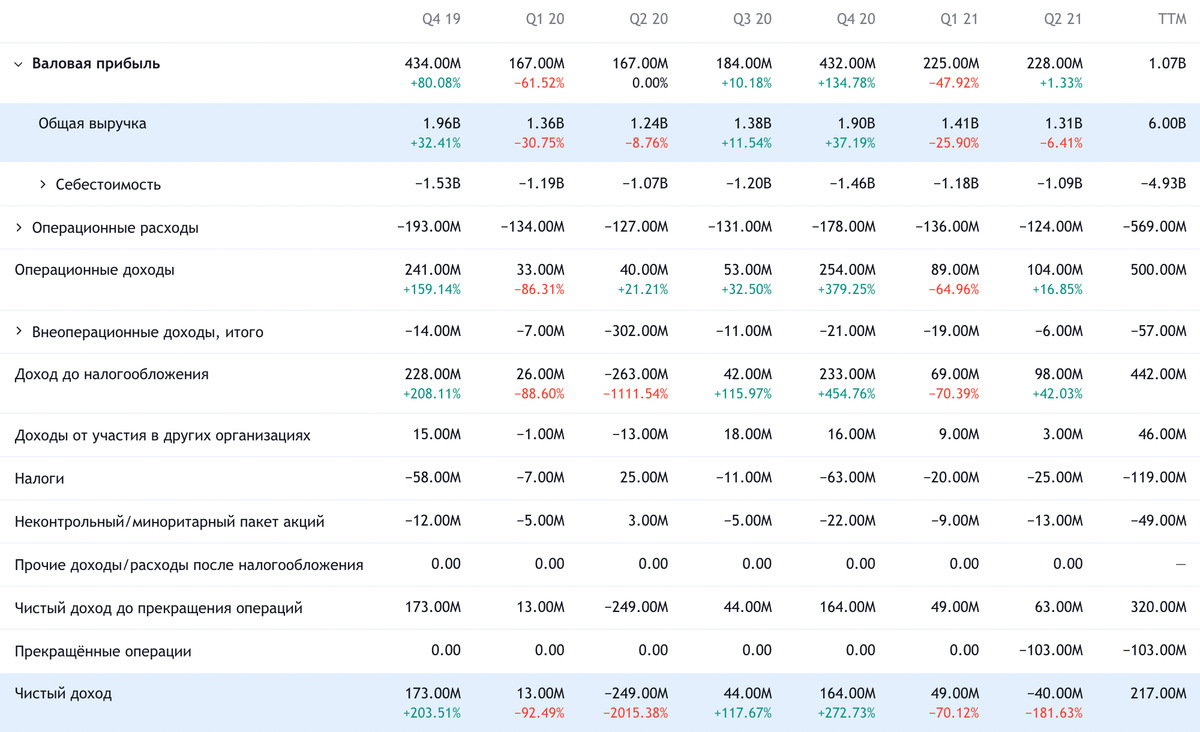

Выручка компании, согласно последнему годовому отчету, делится так:

Автомобилестроение — 36,61%. Операционная маржа сегмента — 1,5% от его выручки. Справедливости ради, в «довоенном» 2019 этот показатель составлял 6,7%.

Оборона — 63,39%. Операционная маржа сегмента — 11,1% от его выручки.

Зимой 2021 менеджмент компании принял стратегическое решение считать выручку по-новому. Согласно этой структуре, в первой половине 2021 года — за целый 2021 год данных, конечно же, нет — выручка компании другим образом.

Распределение выручки компании

На практике новый метод расчета ничего не меняет: компания по-прежнему разделяется на автомобильный и военный бизнес. И второй преобладает.

Выручка компании по странам и регионам за 2020 год:

Германия — 34,34%.

Другие страны Европы — 28,18%.

Обе Америки и Ближний Восток — 10,33%.

Азия — 17,03%.

Другие не названные регионы — 10,12%.

Аргументы в пользу компании

Все стало получше. Свежие промышленные показатели Германии и других стран Еврозоны оказались лучше ожиданий, в связи с чем мы можем скромно надеяться, что у компании будут хорошие продажи в течение как минимум пары кварталов. Да и в остальных уголках планеты дела идут неплохо — что важно, ибо бизнес у компании международный.

Надежно. На данный момент у компании объема неисполненных заказов хватит на неполные два года работы. Также привлекательности акциями компании добавляет оборонный сектор. Он дает наиболее значительную долю заказов, что делает бизнес компании приятно предсказуемым. Более того — этот сегмент может расти, так как уровень напряженности в мире не спадает.

Дешево. P / S у компании равен примерно 0,6, что невероятно дешево. P / E у Rheinmetall вполне приемлемый — 16,7. В принципе, это делает ее привлекательной и для обычных акционеров, особенно учитывая ее дивиденды. Но также это может привлечь к компании покупателя из США. Вряд ли немецкое правительство быстро одобрит такую сделку, как делает сейчас Великобритания в отношении Parker-Hannifin, но такие новости позволят накачать котировки.

Дивиденды. Компания платит 2 € дивидендов на акцию в год — это примерно 2,39% годовых. По меркам Германии это огромная доходность, так что в акции компании ближе к выплате дивидендов набьется немало любителей дивов. Из-за коронавирусных неприятностей Rheinmetall порезала дивиденды с 2,4 € до 2 €. Но теперь дела у Rheinmetall идут получше — это позволяет инвесторам надеяться, что компания не будет резать выплаты в обозримом будущем.

Что может помешать

Логистика и другие неприятности. 49% рабочей силы компании находится за пределами Германии — в большей степени в Европе, но у компании крупные операции есть в Америке, Азии и Австралии.

В условиях дефицита материалов и роста стоимости перевозок это, конечно, будет проблемой для Rheinmetall и отразится в ее отчетности — сырье будет идти долго, доставка будет стоить дорого, и само сырье будет дороже. Сильнее всего это отразится на автомобилестроительном бизнесе компании: автомобилестроительные предприятия всего мира сейчас страдают от дефицита полупроводников.

Я уже вообще молчу про угрозу масштабного карантина: она перманентна, и последствия такого карантина будут разрушительными для большинства промышленных предприятий. Но на данный момент главные проблемы — это логистика и рост расходов: на это сейчас жалуются все предприятия Еврозоны.

«Вы думали, я вас не переиграю? Не уничтожу?» Урезание дивидендов подобно разделу Польши: то, что произошло больше одного раза, может произойти еще много-много раз. В общем, мы не можем быть на 100% застрахованными от нового урезания компанией дивидендов.

На дивиденды компания тратит 86,6 млн евро в год — примерно 39,7% от ее прибыли за минувшие 12 месяцев. На данный момент сумма задолженностей компании равна 5,086 млрд евро, и в течение года Rheinmetall нужно погасить 1,875 млрд. Денег в распоряжении Rheinmetall, в принципе, достаточно: 1,144 млрд задолженностей контрагентов и 793 млн на счетах, есть активы, выставленные на продажу, и другие ликвидные активы. Но возможность нового урезания дивидендов очень велика: деньги могут понадобиться компании на инвестпроекты или просто покрытие ущерба от форс-мажорных обстоятельств. А от урезания дивидендов акции упадут.

Что в итоге

Берем акции сейчас по 83,38 €. А дальше есть несколько вариантов:

Думаю, что сочетание позитивных факторов приведет к росту акций до 94 € — уровня февраля 2020 года. На мой взгляд, главным позитивным моментом для инвесторов здесь будет сочетание относительной надежности бизнеса в условиях пандемии и дивидендов.

Ждать, когда акции снова будут стоит 116 €, которые за них просили в сентябре 2019. Думаю, возвращения к этому уровню придется ждать следующие 5 лет.

Держать акции следующие 15 лет и получать дивиденды.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Потенциал роста и срок действия: 12,5% за 14 месяцев без учета дивидендов; 39% в течение 5 лет без учета дивидендов; 7% в год на протяжении 15 лет с учетом дивидендов.

Почему акции могут вырасти: потому что в Европе промышленный подъем.

Как действуем: берем акции сейчас по 83,38 €.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

Название компании (нем.: «Рейнский металл») выдает ее с потрохами — она немецкая и занимается производством промышленных запчастей из металла.

Выручка компании, согласно последнему годовому отчету, делится так:

Автомобилестроение — 36,61%. Операционная маржа сегмента — 1,5% от его выручки. Справедливости ради, в «довоенном» 2019 этот показатель составлял 6,7%.

Оборона — 63,39%. Операционная маржа сегмента — 11,1% от его выручки.

Зимой 2021 менеджмент компании принял стратегическое решение считать выручку по-новому. Согласно этой структуре, в первой половине 2021 года — за целый 2021 год данных, конечно же, нет — выручка компании другим образом.

Распределение выручки компании

На практике новый метод расчета ничего не меняет: компания по-прежнему разделяется на автомобильный и военный бизнес. И второй преобладает.

Выручка компании по странам и регионам за 2020 год:

Германия — 34,34%.

Другие страны Европы — 28,18%.

Обе Америки и Ближний Восток — 10,33%.

Азия — 17,03%.

Другие не названные регионы — 10,12%.

Аргументы в пользу компании

Все стало получше. Свежие промышленные показатели Германии и других стран Еврозоны оказались лучше ожиданий, в связи с чем мы можем скромно надеяться, что у компании будут хорошие продажи в течение как минимум пары кварталов. Да и в остальных уголках планеты дела идут неплохо — что важно, ибо бизнес у компании международный.

Надежно. На данный момент у компании объема неисполненных заказов хватит на неполные два года работы. Также привлекательности акциями компании добавляет оборонный сектор. Он дает наиболее значительную долю заказов, что делает бизнес компании приятно предсказуемым. Более того — этот сегмент может расти, так как уровень напряженности в мире не спадает.

Дешево. P / S у компании равен примерно 0,6, что невероятно дешево. P / E у Rheinmetall вполне приемлемый — 16,7. В принципе, это делает ее привлекательной и для обычных акционеров, особенно учитывая ее дивиденды. Но также это может привлечь к компании покупателя из США. Вряд ли немецкое правительство быстро одобрит такую сделку, как делает сейчас Великобритания в отношении Parker-Hannifin, но такие новости позволят накачать котировки.

Дивиденды. Компания платит 2 € дивидендов на акцию в год — это примерно 2,39% годовых. По меркам Германии это огромная доходность, так что в акции компании ближе к выплате дивидендов набьется немало любителей дивов. Из-за коронавирусных неприятностей Rheinmetall порезала дивиденды с 2,4 € до 2 €. Но теперь дела у Rheinmetall идут получше — это позволяет инвесторам надеяться, что компания не будет резать выплаты в обозримом будущем.

Что может помешать

Логистика и другие неприятности. 49% рабочей силы компании находится за пределами Германии — в большей степени в Европе, но у компании крупные операции есть в Америке, Азии и Австралии.

В условиях дефицита материалов и роста стоимости перевозок это, конечно, будет проблемой для Rheinmetall и отразится в ее отчетности — сырье будет идти долго, доставка будет стоить дорого, и само сырье будет дороже. Сильнее всего это отразится на автомобилестроительном бизнесе компании: автомобилестроительные предприятия всего мира сейчас страдают от дефицита полупроводников.

Я уже вообще молчу про угрозу масштабного карантина: она перманентна, и последствия такого карантина будут разрушительными для большинства промышленных предприятий. Но на данный момент главные проблемы — это логистика и рост расходов: на это сейчас жалуются все предприятия Еврозоны.

«Вы думали, я вас не переиграю? Не уничтожу?» Урезание дивидендов подобно разделу Польши: то, что произошло больше одного раза, может произойти еще много-много раз. В общем, мы не можем быть на 100% застрахованными от нового урезания компанией дивидендов.

На дивиденды компания тратит 86,6 млн евро в год — примерно 39,7% от ее прибыли за минувшие 12 месяцев. На данный момент сумма задолженностей компании равна 5,086 млрд евро, и в течение года Rheinmetall нужно погасить 1,875 млрд. Денег в распоряжении Rheinmetall, в принципе, достаточно: 1,144 млрд задолженностей контрагентов и 793 млн на счетах, есть активы, выставленные на продажу, и другие ликвидные активы. Но возможность нового урезания дивидендов очень велика: деньги могут понадобиться компании на инвестпроекты или просто покрытие ущерба от форс-мажорных обстоятельств. А от урезания дивидендов акции упадут.

Что в итоге

Берем акции сейчас по 83,38 €. А дальше есть несколько вариантов:

Думаю, что сочетание позитивных факторов приведет к росту акций до 94 € — уровня февраля 2020 года. На мой взгляд, главным позитивным моментом для инвесторов здесь будет сочетание относительной надежности бизнеса в условиях пандемии и дивидендов.

Ждать, когда акции снова будут стоит 116 €, которые за них просили в сентябре 2019. Думаю, возвращения к этому уровню придется ждать следующие 5 лет.

Держать акции следующие 15 лет и получать дивиденды.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter