14 декабря 2021 smart-lab.ru Печорин Григорий

В этом посте снова будет много слов и иллюстраций. По своему охвату он значительно шире, чем предыдущий серьезный пост про акции Сбербанка. Здесь снова не будет инвестиционных рекомендаций типа: берем то-то и то-то на все или на половину. Но пища для размышлений, возможно, появится, как для начинающих свой путь на рынке акций, так и для тех, кто давно в теме. Сразу оговорюсь, что для меня нет абсолютных авторитетов, любые данные требуют проверки, даже к ЦБ, как основному источнику агрегированной информации в данном посте, я отношусь с сомнением и не готов поручиться, что его данные претендуют на количественную точность, хотя для качественного анализа вполне подойдут.

1. Российский биржевой рынок акций. Что это такое?

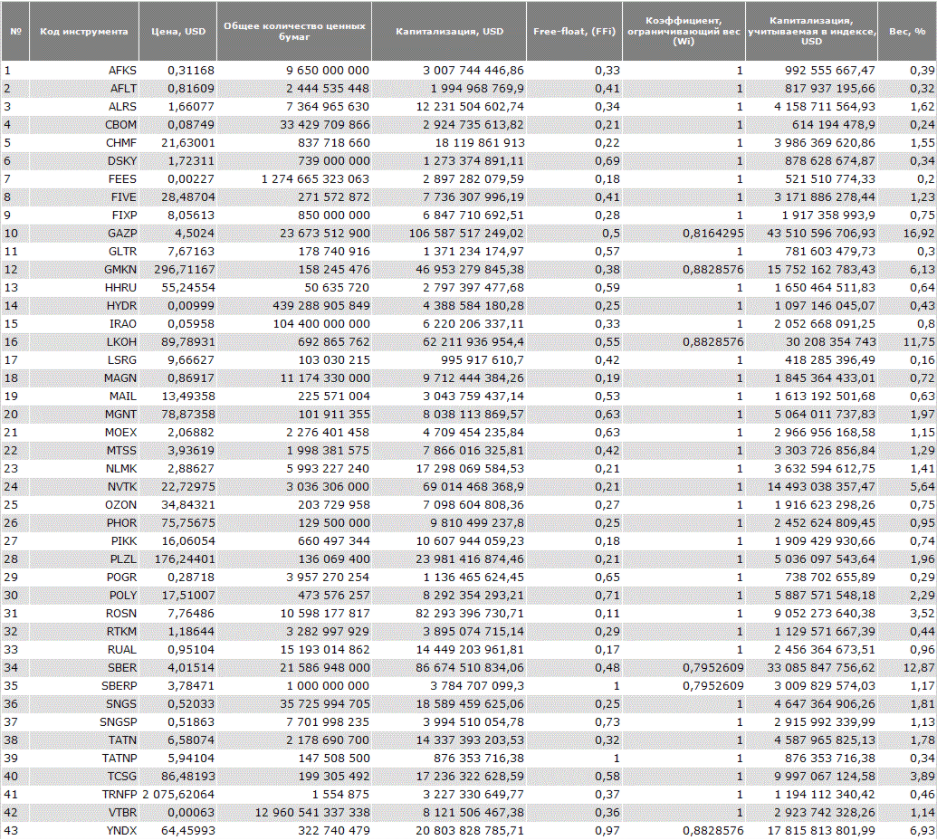

Начнем со скучных, но необходимых основ. В качестве опоры для анализа возьмем самый простой и понятный набор инструментов – структуру индекса РТС. Там сейчас 43 акции и чуть меньше эмитентов акций, т.к. у некоторых по два вида: обыкновенные и привилегированные.

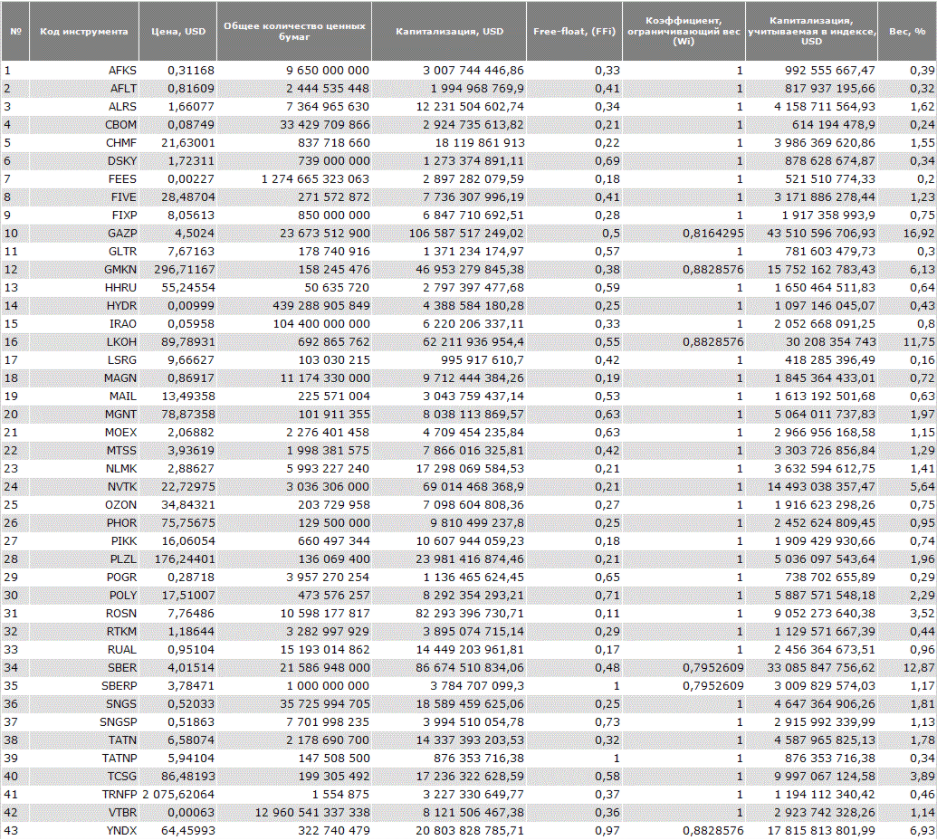

Вот так выглядит структура и развесовка в индексе РТС на закрытие 10.12.2021 (данные с сайта moex.com)

Да, сегодня это уже немного другие цифры))) но для качественного анализа это не очень важно. Важно посмотреть сейчас на следующие вещи:

1. общий free-float примерно 38%, его рыночная оценка на 10.12.2021 $282,26млрд. (не густо…);

2. первые десять компаний по капитализации этого самого free-float (SBER и SNGS с учетом префов) весят чуть больше 75% или более $211млрд.;

3. трио лидеров (GAZP, SBER, LKOH) занимают 47% и имеют оценку free-float $137млрд.

На мой, не сильно посвященный, взгляд, для сколько-нибудь активных операций нерезидентам могут подходить лишь акции и расписки из диапазона из ТОП-10 (а особо крупным ТОП-5 или даже ТОП-3).

Основными торговыми площадками для российских акций являются Московская Биржа и LSE (London Stock Exchange). У меня нет возможности проанализировать все компании из индекса РТС на предмет их программ ADR(GDR), но даже взяв верхушку айсберга:

— программа ADR Сбербанка давно выбрана полностью (25% от УК, 50% от free-float);

— у Газпрома лимит программы ADR 30%, выбран на 16,71% (33,42% от free-float) на 31.12.2020

www.gazprom.ru/investors/stock/structure/ ;

— у Лукойла лимит программы тоже 30%, выбран полностью 29,9% от УК (59,8% от free-float) на 30.09.2021 lukoil.ru/InvestorAndShareholderCenter/Securities/sharecapital ;

— у ГМК Норильский Никель в ADR конвертировано 20,7% (54,47% от free-float) на 14.10.2021 www.nornickel.ru/investors/shareholders/listing/ ;

— ну и т.д.

Приходим к выводу, что распределение по стоимости акций на основной рублевой площадке: MOEX и основной площадкой для торговли ADR (GDR) примерно 50 на 50, или 40 на 60, или 60 на 40, но уж точно не 10 на 90 или наоборот. Т.е. сайз в российских фишках можно собрать и там, и там. Наверное, нерезидентам удобнее торговать через Лондон, но после открытия в НРД счетов таких организаций как Clearstream Banking S.A. (Clearstream Banking) и Euroclear Bank S.A./ N.V. (Euroclear Bank) у нерезидентов не должно быть никаких проблем и на Московской площадке (а может быть, не было и до этого).

К сожалению, далеко не все компании раскрывают подробную структуру своих акционеров, в том числе по признаку: резидент/нерезидент. Поэтому я не нашел сколько-нибудь точной и фактически подтвержденной оценки доли нерезидентов во free-float российского рынка акций. В разных источниках пишут, что эта доля 45-50%, но я встречал мнение, что это почти 80%. Поскольку в дальнейшем анализе важно лишь то, что этих самых нерезидентов много, то я не стал убивать уйму времени, чтобы найти более или менее точную оценку этой доли. Кроме того, я сделаю следующее предположение: физические лица резиденты – далее «физики» покупают/продают акции российских компаний в подавляющем большинстве на Московской бирже (далее – MOEX), нерезиденты – далее часто буду писать «нерезы» – могут торговать этими акциями и на MOEX, и на LSE, но для анализа движения акций и денег от физиков к нерезидентам и наоборот нам достаточно анализа данных только с MOEX, т.к. наши физики почти не представлены на LSE. Здесь и далее приходится игнорировать многих крупных ФИЗИКОВ, действующих через свои юридические лица (по разным причинам: налоги, оптимизация, юридические аспекты и т.д. и т.п.) Но с этим ничего не поделать ((

2. Активность нерезидентов и физических лиц на российском рынке акций, начиная с 2020г.

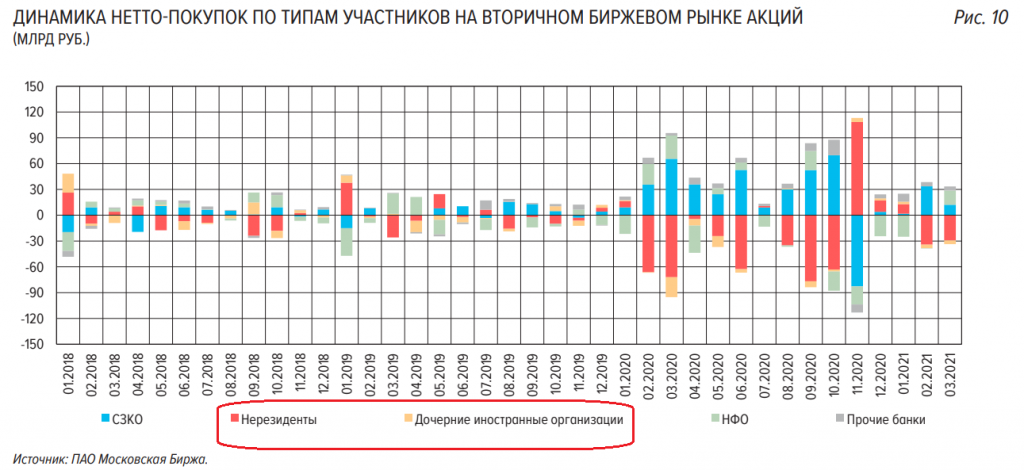

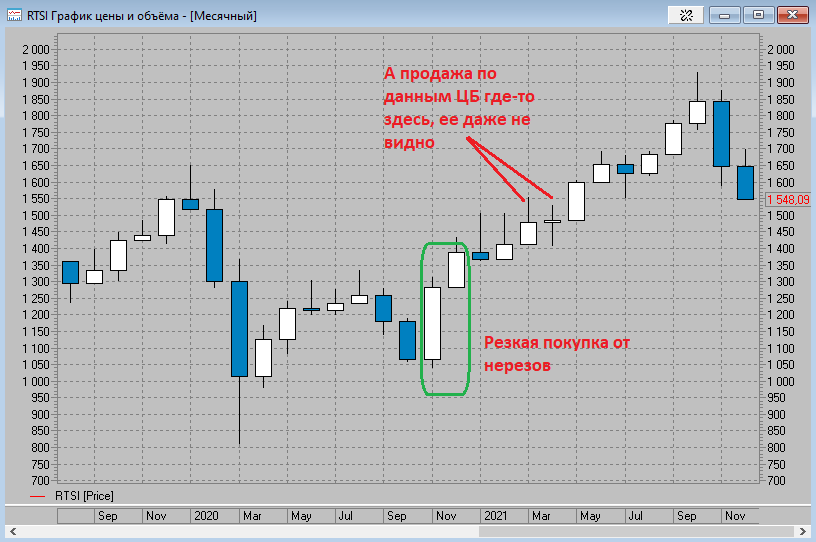

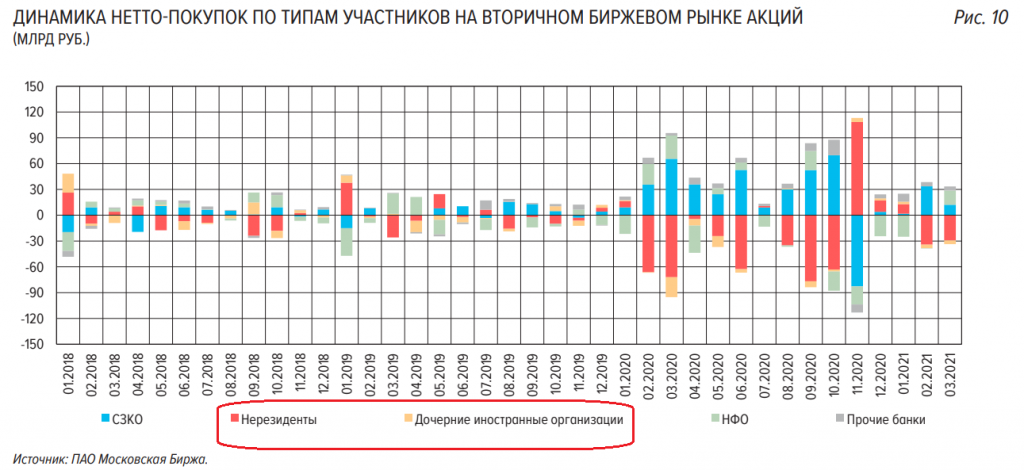

Почему именно с начала 2020г. спросите вы? Посмотрим на любопытную картинку от нашего ЦБ. (Здесь и далее данные, основанные на торгах на MOEX).

Отлично видно, что нерезы активизировались именно с начала 2020г. (не будем сейчас копать слишком далеко в прошлое, это не так важно в данном контексте). На этом фоне даже «санкционный» 2018г. выглядит как штиль. А теперь посмотрим на еще один слайд от ЦБ.

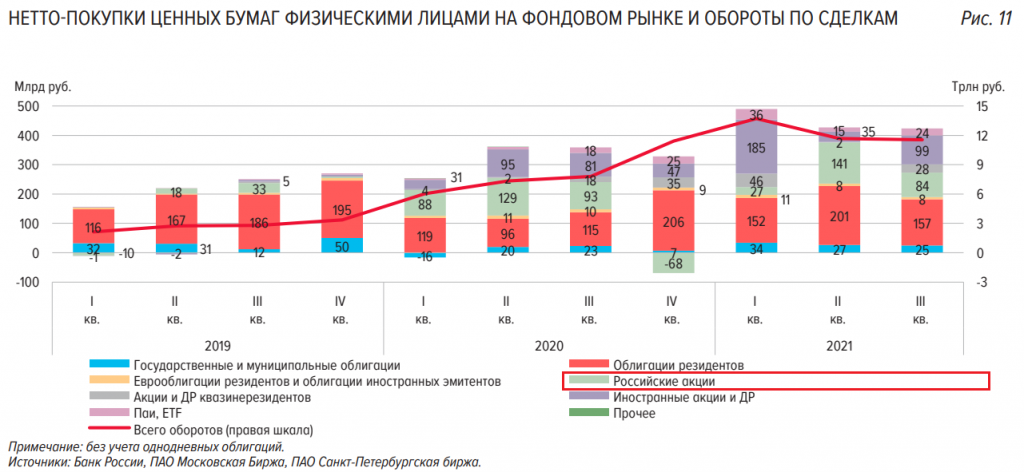

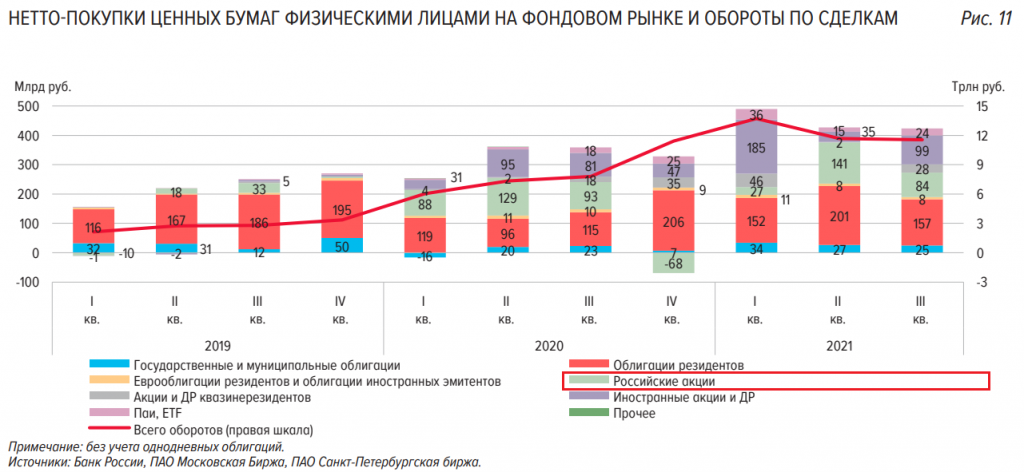

Хорошо виден приход физиков на рынок акций, который совпал с началом периода активности нерезов, т.е. с первых кварталом 2020г. На самом деле физики пришли бы на рынок акций РФ и без наличия «ковидного» провала (об этом ниже), но тут, по всей видимости, для многих звезды сошлись.

Далее на основе данных ЦБ я составил примерную табличку с оценкой денежных потоков этих двух групп: нерезов и физиков на MOEX.

Для последних периодов ЦБ стал делать более удобную картинку:

Что из всего этого мы видим? А вот что:

1. Нерезиденты продают российские акции, физики в покупают. Объемы примерно равны и составляют ~$7,5-8,5млрд. за период с начала 2020г. Это примерно 3% от free-float акций входящих в индекс РТС. Часто говорят, что нерезы обкэшились об тупых физиков (и, возможно, даже немного отшортили). Даже если доля нерезов во free-float всего 40%, то они сократили ее за почти два года менее, чем на 10%. Поэтому в такой глупый миф верить не надо.

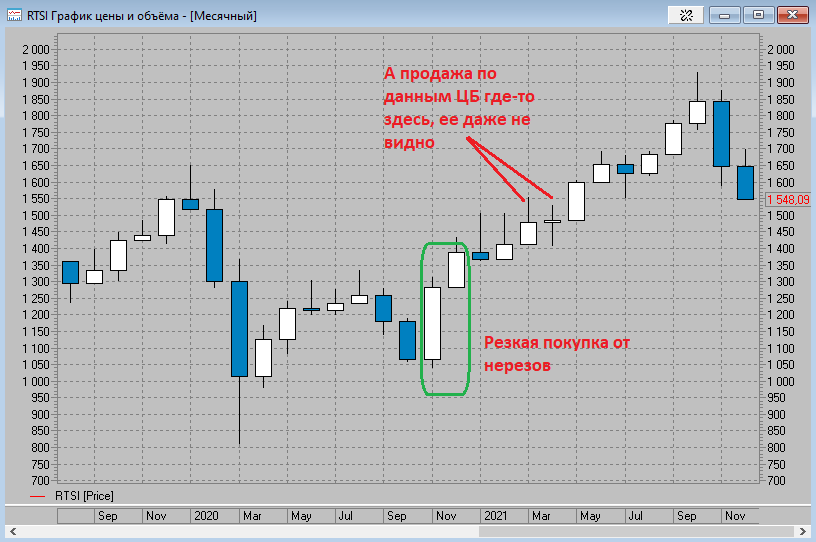

2. За весь период с начала 2020г. был лишь один момент, когда нерезы резко купили: ноябрь 2020 – январь 2021. Как ни странно, но физики там продавали. Бывает и такое на рынке)) Толи СМИ запугали физиков демократом Байденом, толи рост в ноябре был слишком стремительным, а соблазн фиксануть профит слишком сильным.

3. Весна 2021г. знаменует приход нового явления на российский рынок акций: физики могут выкупить продажи нерезидентов. См. данные в табличке по, особенно по апрелю 2021. После аномалии в поведении физиков в конце 2020г. все возвращается на круги своя: физики покупают – нерезы продают.

4. Как при этом ведет себя российский рынок акций? После ковидной паники он растет до октября 2021г.

3. Почему физики покупают акции?

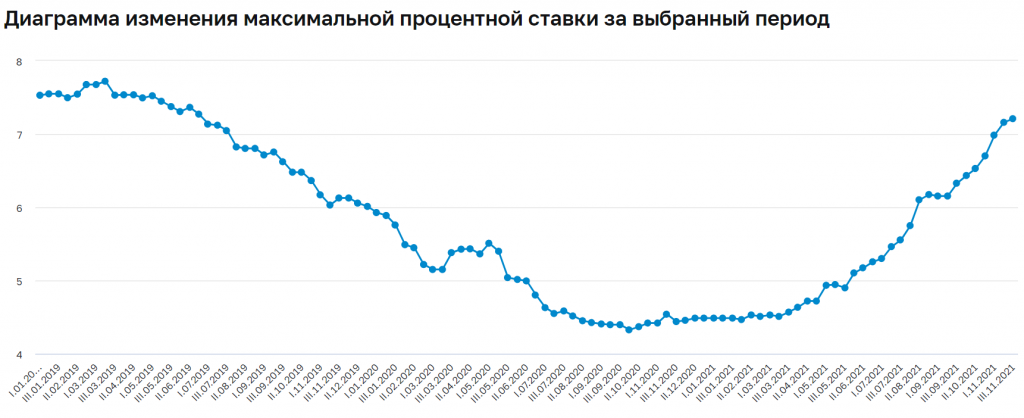

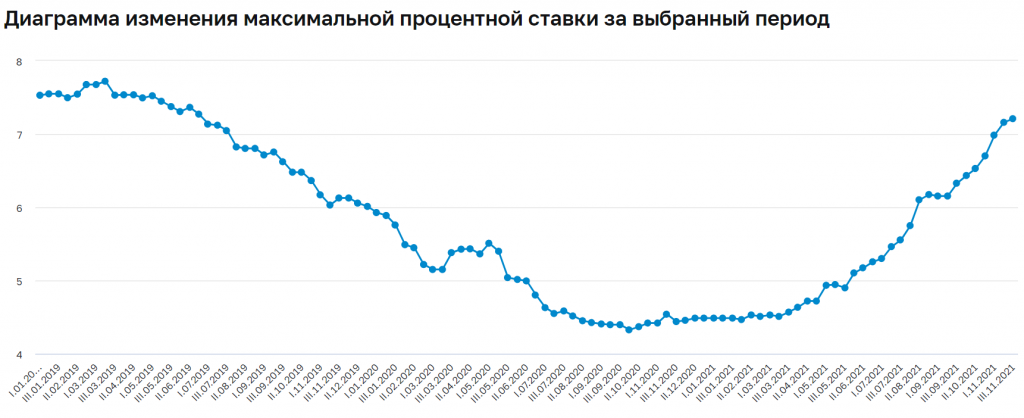

Я бы переформулировал этот вопрос так: почему физики начали покупать акции? На мой взгляд, ответ очевиден. И он вот тут:

1. Ставки по рублевым депозитам начали валиться вниз с 8% годовых, начиная с 2019г., а весной-летом 2020г. ушли под 5% годовых, что, опять же на мой взгляд, воспринимается как «вообще ни о чем». Даже если отток с депозитов был невелик, то приток рублей вместо депозитов пошел совсем на другой рынок.

2. Ставки по долларовым депозитам ФРС «убила» уже в 2019г. (по евро ставки «убиты» гораздо раньше). Под 0% наши люди не готовых держать на депозитах даже крепкую валюту. Это еще один источник подпитавший и иностранные акции на бирже СПБ, и недвижку, и российские акции тоже.

3. Не сильно в это верю, но, возможно, про тему ИИС узнали многие и многие ее даже просекли.

4. Индустрия российских smart-gays (ушлых парней от рынка) быстро просекла фишку (точнее тупо взяла пример с США и Ко) и с распростертыми объятьями встретила желающие стать богатыми розничные капиталы физиков. Тут есть и сарказм, и здравое: молодцы, дали реально доступный выход на рынок и заработали сами.

5. Свое привычное дело продолжают делать СМИ, инвест-консультанты и все-все-все, кто рассказывает про доходы компаний, рекордные прибыли, дивиденды и прочие плюшки, которые ждут обладателей акций в ближайшем будущем. Ну согласитесь, что портфель акций с дивидендной доходностью в 10% годовых летом 2021г. смотрится гораздо выигрышнее любых депозитов или ОФЗ )))

Я бы сказал, что приход физиков на биржу – это вполне естественный процесс. Более того, сказал бы, что этот массовый приход состоялся в куда более выгодной точке рынка, чем когда-то в прошлом. Сравните, например, с ажиотажем населения на рынке акций и ПИФов в 2006-07гг., в нули после кризиса 2008-09гг. многие так и не вышли, а тут очень многие в таких плюсах…

4. Почему нерезиденты продают? Вопросы без ответов.

Итак, это самый важный пункт данного поста. Почему? Потому что я, глядя на текущую ситуацию на российском рынке акций кроме фразы «WTF?» ничего пока подобрать не могу. Давайте немного повспоминаем последние месяцы, когда поток позитива просто захлестнул российских эмитентов. Далеко и много ходить не будем:

1. Газпром. Уже все посчитано: 40-55р. на акцию (12-16% грязными) + цены на газ в космосе еще минимум всю зиму. Ежу, вроде бы, понятно, что «надо брать!!!».

2. Лукойл. Тут тоже уже высчитали двузначную дивидендную доходность + байбэк (и он идет, еще 0,06% акций от УК выкупили 06-10.12.2021г., см. раскрытие информации за 13.12.2021г.) Это вообще, на мой взгляд, «ядерное» сочетание для роста цены акций. Что видим? То-то.

3. Сбербанк. Про него много писал в прошлом последнем посте. Продолжает хорошо падать. Со вкусом и объемом.

4. Про всяких металлургов я писать не буду. И про мелкую нефтянку тоже. Но год выдался сверхудачным и у них.

Почему же нерезы методично льют акции?

Почему они вернулись к покупкам только тогда, когда не горизонте появился апсайд в 30-50% за пару кварталов?

С текущими метриками ликвидные фишки нашего рынка неинтересны от слова совсем?

Это и есть те самые вопросы без ответов. Здесь не нужно фантазировать на счет войн, санкций или того, что лимитов нет. После 2008-09гг. нерезы не раз активно покупали акции российских компаний, а ведь Абхазия и С.Осетия уже случились. Санкции на участие в капитале страшны. Но пока, на мой взгляд, это несерьезная угроза – нет стремительных продаж, доля нерезов сокращается медленно. Лимиты? Это вообще смешно)) В прошлом ноябре лимиты внезапно нашлись посреди квартала))

Так почему же нерезы монотонно льют? И чем выше рынок, тем больше продажи. Если предположить, что резкую покупку ноября 2020г. нерезы слили весной 2021г., то в октябре 2021г. Газпром и Сбербанк от без малого 400р. на приличных объемах слили те нерезиденты, которым цена продажи показалась вкусной, несмотря на все «злато-дивидендные» горы ближайшего будущего. Статистика от ЦБ по рынку акций за ноябрь-декабрь 2021г. скорее всего покажет рекордный объем продаж со стороны нерезов с начала 2020г. (судя по тому, что я вижу и как думаю).

У меня пока лишь одна мысль в голове по поводу этих вопросов без ответов:

Большая часть нерезидентов на нашем рынке акций – долгосрочные инвесторы, и в долгосрочной перспективе они не видят существенного апсайда по нашему рынку (структура экономики, политика, энергопереходы, да мало ли что у них в голове?) Поэтому в какой-то момент тумблер переключился на постепенное сокращение портфеля российских акций, и, чем выше рынок, тем агрессивнее становится это «постепенное сокращение». Да, иногда набегают резвые нерезиденты-спекулянты и на фоне их масштабов массы физиков смотрятся как малые дети, но долгосрочные нерезиденты пока следуют рекомендации «постепенно сокращать, а на оставшиеся акции получать дивиденды, которые не реинвестировать».

5. Что и почему происходит на рынке акций в последние месяцы?

То, что рынок акций падает, видят все. Не все понимают, а почему он падает, ведь прибыли, дивиденды и бла-бла-бла. Итак, обратимся к тому, что видно без специальной оптики:

1. ЦБ и MOEX констатируют: нерезы почти все время продают.

2. Массы физиков, на мой взгляд, не продают (доверюсь тут своему опыту прошлых лет, слишком много я этих физиков повидал со стороны), НО и не покупают теми бешеными темпами предыдущих периодов; причина на поверхности – ставки по рублевым депозитам снова подбираются к 8% годовым, а из каждого утюга звучит, что они будут еще выше.

3. А если часть физиков, купившая существенно ниже, тоже немного продает…

В общем-то, вот и искомые 2+2=4. Есть продажи нерезов, которые не могут компенсировать покупки физиков (остальные участники рынка смотрят на это со стороны и стригут комиссию). Похоже, что на текущем уровне рынка равновесие пока не найдено и при сохранении продаж от нерезов пока не понятно когда и на каком уровне его можно будет идентифицировать, т.к. в предпочтения физиков ЦБ в конце этой недели, скорее всего, забьет контрольный гвоздь. Кстати, это ответ некоторым комментаторам на вопрос: «А почему это ты не покупаешь Газпром и Лукойл?» Но сегодня утром, я таки купил акции Газпрома на ИИС.

6. Основные выводы и план действий.

Напоминаю на всякий случай про «не является инвестиционной рекомендацией и бла-бла-бла». Только выводы для себя и собственные действия на свой страх и риск.

ВЫВОДЫ:

1. На российском рынке акций не происходит что-то сверхъестественное: одна большая группа постепенно сокращает вложения, другая наращивает, иногда потоки равны и противоположны, иногда неравны, иногда однонаправлены, что порождает колебания рынка. Если сгладить «сопли вверх» (в октябре) и «сопли вниз» (сегодняшнее утро, например, хотя… еще и не вечер :) ), то колебания пока в целом плавные, волатильность немного выше исторически средних значений. Это по моим ощущениям.

2. Нерезиденты не видят апсайд в российском рынке акций в целом. Иначе бы не продавали почти все время, на любых уровнях, без оглядки на всякие конъюнктуры цен на нефть, газ, металлы, еду, и что там еще у нас производят.

3. Приток физиков в ближайшие кварталы не будет бурным, вряд ли уравновесит средние продажи нерезидентов за последние два года, но и сколько-нибудь значительного оттока физиков не жду. Причина таких изменений в поведении физиков – ставки в рублях гораздо интереснее, чем год назад, а тренд на их увеличение пока в силе. Рассказы про супер доходности на рынке акций будут встречать простой ответ: «Вы мне тоже самое говорили, когда рынок был на 15-20% выше». Парировать будет нечем до первого реального разворота текущей тенденции на месяцах.

4. Нерезиденты и физики – это не два противоборствующих лагеря, а две группы участников рынка, решающие исключительно свои задачи. С начала 2020г. потоки этих двух групп в основном компенсировали друг друга, и даже можно сказать, что физики тащили рынок вверх. Но, похоже, расклад поменялся, начиная с октября 2021г.

5. На мой взгляд, никакая плавная коррекция на 20-30% от максимумов рынка не заставить основную массу физиков продавать российские акции. По опыту 2008г., 2014г., 2018г, 2020г. могу сказать, что счета без плечей продавать в убыток очень не любят. Так что от основной массы физиков маржинколов не дождешься...

ДЕЙСТВИЯ:

1. С точки зрения покупки на свой микроскопический ИИС: акции Газпрома и Лукойла стали привлекательны. Нужно брать на 15% от счета Газпром и на 10% Лукойл. Газпром сегодня уже купил. Даже в перспективе пары-тройки лет сморится нормально. 60% пока будет в кэше. Глядишь еще ниже дадут)

2. Самая беда с краткосрочными операциями. К шорту с таким фундаментом по рынку я как-то вообще не готов. С шортом опять же опасаюсь нарваться на тот самый разворотный день. От спекулятивной покупки на таком рынке делать пока нечего, снижение идет с хорошими оборотами торгов, в любой момент может начать валиться на головы американский рынок акций, а я тут набрал «на отскок»))) В общем, со спекуляциями остаюсь в режиме аккуратного интрадея. Как уже писал в посте про Сбербанк, какое-то понимание «дольше, чем на 1-2 дня», скорее всего, появится в начале следующего года.

3. Лучшие возможности для спекулятивного заработка на российском рынке акций в следующем году вижу в резких набегах нерезидентов-спекулянтов в ликвидные фишки типа Газпрома, Сбербанка, Лукойла после текущей коррекции (без тыканья пальцем в небо, но еще -5-10% и могут пожаловать нерезиденты-спекулянты в отдельные вкусные истории). Потом по инерции могут выдернуть всякие ВТБ и Ко.

Всем здоровья и удачи! Надеюсь, что пост хотя бы отчасти был полезен.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

1. Российский биржевой рынок акций. Что это такое?

Начнем со скучных, но необходимых основ. В качестве опоры для анализа возьмем самый простой и понятный набор инструментов – структуру индекса РТС. Там сейчас 43 акции и чуть меньше эмитентов акций, т.к. у некоторых по два вида: обыкновенные и привилегированные.

Вот так выглядит структура и развесовка в индексе РТС на закрытие 10.12.2021 (данные с сайта moex.com)

Да, сегодня это уже немного другие цифры))) но для качественного анализа это не очень важно. Важно посмотреть сейчас на следующие вещи:

1. общий free-float примерно 38%, его рыночная оценка на 10.12.2021 $282,26млрд. (не густо…);

2. первые десять компаний по капитализации этого самого free-float (SBER и SNGS с учетом префов) весят чуть больше 75% или более $211млрд.;

3. трио лидеров (GAZP, SBER, LKOH) занимают 47% и имеют оценку free-float $137млрд.

На мой, не сильно посвященный, взгляд, для сколько-нибудь активных операций нерезидентам могут подходить лишь акции и расписки из диапазона из ТОП-10 (а особо крупным ТОП-5 или даже ТОП-3).

Основными торговыми площадками для российских акций являются Московская Биржа и LSE (London Stock Exchange). У меня нет возможности проанализировать все компании из индекса РТС на предмет их программ ADR(GDR), но даже взяв верхушку айсберга:

— программа ADR Сбербанка давно выбрана полностью (25% от УК, 50% от free-float);

— у Газпрома лимит программы ADR 30%, выбран на 16,71% (33,42% от free-float) на 31.12.2020

www.gazprom.ru/investors/stock/structure/ ;

— у Лукойла лимит программы тоже 30%, выбран полностью 29,9% от УК (59,8% от free-float) на 30.09.2021 lukoil.ru/InvestorAndShareholderCenter/Securities/sharecapital ;

— у ГМК Норильский Никель в ADR конвертировано 20,7% (54,47% от free-float) на 14.10.2021 www.nornickel.ru/investors/shareholders/listing/ ;

— ну и т.д.

Приходим к выводу, что распределение по стоимости акций на основной рублевой площадке: MOEX и основной площадкой для торговли ADR (GDR) примерно 50 на 50, или 40 на 60, или 60 на 40, но уж точно не 10 на 90 или наоборот. Т.е. сайз в российских фишках можно собрать и там, и там. Наверное, нерезидентам удобнее торговать через Лондон, но после открытия в НРД счетов таких организаций как Clearstream Banking S.A. (Clearstream Banking) и Euroclear Bank S.A./ N.V. (Euroclear Bank) у нерезидентов не должно быть никаких проблем и на Московской площадке (а может быть, не было и до этого).

К сожалению, далеко не все компании раскрывают подробную структуру своих акционеров, в том числе по признаку: резидент/нерезидент. Поэтому я не нашел сколько-нибудь точной и фактически подтвержденной оценки доли нерезидентов во free-float российского рынка акций. В разных источниках пишут, что эта доля 45-50%, но я встречал мнение, что это почти 80%. Поскольку в дальнейшем анализе важно лишь то, что этих самых нерезидентов много, то я не стал убивать уйму времени, чтобы найти более или менее точную оценку этой доли. Кроме того, я сделаю следующее предположение: физические лица резиденты – далее «физики» покупают/продают акции российских компаний в подавляющем большинстве на Московской бирже (далее – MOEX), нерезиденты – далее часто буду писать «нерезы» – могут торговать этими акциями и на MOEX, и на LSE, но для анализа движения акций и денег от физиков к нерезидентам и наоборот нам достаточно анализа данных только с MOEX, т.к. наши физики почти не представлены на LSE. Здесь и далее приходится игнорировать многих крупных ФИЗИКОВ, действующих через свои юридические лица (по разным причинам: налоги, оптимизация, юридические аспекты и т.д. и т.п.) Но с этим ничего не поделать ((

2. Активность нерезидентов и физических лиц на российском рынке акций, начиная с 2020г.

Почему именно с начала 2020г. спросите вы? Посмотрим на любопытную картинку от нашего ЦБ. (Здесь и далее данные, основанные на торгах на MOEX).

Отлично видно, что нерезы активизировались именно с начала 2020г. (не будем сейчас копать слишком далеко в прошлое, это не так важно в данном контексте). На этом фоне даже «санкционный» 2018г. выглядит как штиль. А теперь посмотрим на еще один слайд от ЦБ.

Хорошо виден приход физиков на рынок акций, который совпал с началом периода активности нерезов, т.е. с первых кварталом 2020г. На самом деле физики пришли бы на рынок акций РФ и без наличия «ковидного» провала (об этом ниже), но тут, по всей видимости, для многих звезды сошлись.

Далее на основе данных ЦБ я составил примерную табличку с оценкой денежных потоков этих двух групп: нерезов и физиков на MOEX.

Для последних периодов ЦБ стал делать более удобную картинку:

Что из всего этого мы видим? А вот что:

1. Нерезиденты продают российские акции, физики в покупают. Объемы примерно равны и составляют ~$7,5-8,5млрд. за период с начала 2020г. Это примерно 3% от free-float акций входящих в индекс РТС. Часто говорят, что нерезы обкэшились об тупых физиков (и, возможно, даже немного отшортили). Даже если доля нерезов во free-float всего 40%, то они сократили ее за почти два года менее, чем на 10%. Поэтому в такой глупый миф верить не надо.

2. За весь период с начала 2020г. был лишь один момент, когда нерезы резко купили: ноябрь 2020 – январь 2021. Как ни странно, но физики там продавали. Бывает и такое на рынке)) Толи СМИ запугали физиков демократом Байденом, толи рост в ноябре был слишком стремительным, а соблазн фиксануть профит слишком сильным.

3. Весна 2021г. знаменует приход нового явления на российский рынок акций: физики могут выкупить продажи нерезидентов. См. данные в табличке по, особенно по апрелю 2021. После аномалии в поведении физиков в конце 2020г. все возвращается на круги своя: физики покупают – нерезы продают.

4. Как при этом ведет себя российский рынок акций? После ковидной паники он растет до октября 2021г.

3. Почему физики покупают акции?

Я бы переформулировал этот вопрос так: почему физики начали покупать акции? На мой взгляд, ответ очевиден. И он вот тут:

1. Ставки по рублевым депозитам начали валиться вниз с 8% годовых, начиная с 2019г., а весной-летом 2020г. ушли под 5% годовых, что, опять же на мой взгляд, воспринимается как «вообще ни о чем». Даже если отток с депозитов был невелик, то приток рублей вместо депозитов пошел совсем на другой рынок.

2. Ставки по долларовым депозитам ФРС «убила» уже в 2019г. (по евро ставки «убиты» гораздо раньше). Под 0% наши люди не готовых держать на депозитах даже крепкую валюту. Это еще один источник подпитавший и иностранные акции на бирже СПБ, и недвижку, и российские акции тоже.

3. Не сильно в это верю, но, возможно, про тему ИИС узнали многие и многие ее даже просекли.

4. Индустрия российских smart-gays (ушлых парней от рынка) быстро просекла фишку (точнее тупо взяла пример с США и Ко) и с распростертыми объятьями встретила желающие стать богатыми розничные капиталы физиков. Тут есть и сарказм, и здравое: молодцы, дали реально доступный выход на рынок и заработали сами.

5. Свое привычное дело продолжают делать СМИ, инвест-консультанты и все-все-все, кто рассказывает про доходы компаний, рекордные прибыли, дивиденды и прочие плюшки, которые ждут обладателей акций в ближайшем будущем. Ну согласитесь, что портфель акций с дивидендной доходностью в 10% годовых летом 2021г. смотрится гораздо выигрышнее любых депозитов или ОФЗ )))

Я бы сказал, что приход физиков на биржу – это вполне естественный процесс. Более того, сказал бы, что этот массовый приход состоялся в куда более выгодной точке рынка, чем когда-то в прошлом. Сравните, например, с ажиотажем населения на рынке акций и ПИФов в 2006-07гг., в нули после кризиса 2008-09гг. многие так и не вышли, а тут очень многие в таких плюсах…

4. Почему нерезиденты продают? Вопросы без ответов.

Итак, это самый важный пункт данного поста. Почему? Потому что я, глядя на текущую ситуацию на российском рынке акций кроме фразы «WTF?» ничего пока подобрать не могу. Давайте немного повспоминаем последние месяцы, когда поток позитива просто захлестнул российских эмитентов. Далеко и много ходить не будем:

1. Газпром. Уже все посчитано: 40-55р. на акцию (12-16% грязными) + цены на газ в космосе еще минимум всю зиму. Ежу, вроде бы, понятно, что «надо брать!!!».

2. Лукойл. Тут тоже уже высчитали двузначную дивидендную доходность + байбэк (и он идет, еще 0,06% акций от УК выкупили 06-10.12.2021г., см. раскрытие информации за 13.12.2021г.) Это вообще, на мой взгляд, «ядерное» сочетание для роста цены акций. Что видим? То-то.

3. Сбербанк. Про него много писал в прошлом последнем посте. Продолжает хорошо падать. Со вкусом и объемом.

4. Про всяких металлургов я писать не буду. И про мелкую нефтянку тоже. Но год выдался сверхудачным и у них.

Почему же нерезы методично льют акции?

Почему они вернулись к покупкам только тогда, когда не горизонте появился апсайд в 30-50% за пару кварталов?

С текущими метриками ликвидные фишки нашего рынка неинтересны от слова совсем?

Это и есть те самые вопросы без ответов. Здесь не нужно фантазировать на счет войн, санкций или того, что лимитов нет. После 2008-09гг. нерезы не раз активно покупали акции российских компаний, а ведь Абхазия и С.Осетия уже случились. Санкции на участие в капитале страшны. Но пока, на мой взгляд, это несерьезная угроза – нет стремительных продаж, доля нерезов сокращается медленно. Лимиты? Это вообще смешно)) В прошлом ноябре лимиты внезапно нашлись посреди квартала))

Так почему же нерезы монотонно льют? И чем выше рынок, тем больше продажи. Если предположить, что резкую покупку ноября 2020г. нерезы слили весной 2021г., то в октябре 2021г. Газпром и Сбербанк от без малого 400р. на приличных объемах слили те нерезиденты, которым цена продажи показалась вкусной, несмотря на все «злато-дивидендные» горы ближайшего будущего. Статистика от ЦБ по рынку акций за ноябрь-декабрь 2021г. скорее всего покажет рекордный объем продаж со стороны нерезов с начала 2020г. (судя по тому, что я вижу и как думаю).

У меня пока лишь одна мысль в голове по поводу этих вопросов без ответов:

Большая часть нерезидентов на нашем рынке акций – долгосрочные инвесторы, и в долгосрочной перспективе они не видят существенного апсайда по нашему рынку (структура экономики, политика, энергопереходы, да мало ли что у них в голове?) Поэтому в какой-то момент тумблер переключился на постепенное сокращение портфеля российских акций, и, чем выше рынок, тем агрессивнее становится это «постепенное сокращение». Да, иногда набегают резвые нерезиденты-спекулянты и на фоне их масштабов массы физиков смотрятся как малые дети, но долгосрочные нерезиденты пока следуют рекомендации «постепенно сокращать, а на оставшиеся акции получать дивиденды, которые не реинвестировать».

5. Что и почему происходит на рынке акций в последние месяцы?

То, что рынок акций падает, видят все. Не все понимают, а почему он падает, ведь прибыли, дивиденды и бла-бла-бла. Итак, обратимся к тому, что видно без специальной оптики:

1. ЦБ и MOEX констатируют: нерезы почти все время продают.

2. Массы физиков, на мой взгляд, не продают (доверюсь тут своему опыту прошлых лет, слишком много я этих физиков повидал со стороны), НО и не покупают теми бешеными темпами предыдущих периодов; причина на поверхности – ставки по рублевым депозитам снова подбираются к 8% годовым, а из каждого утюга звучит, что они будут еще выше.

3. А если часть физиков, купившая существенно ниже, тоже немного продает…

В общем-то, вот и искомые 2+2=4. Есть продажи нерезов, которые не могут компенсировать покупки физиков (остальные участники рынка смотрят на это со стороны и стригут комиссию). Похоже, что на текущем уровне рынка равновесие пока не найдено и при сохранении продаж от нерезов пока не понятно когда и на каком уровне его можно будет идентифицировать, т.к. в предпочтения физиков ЦБ в конце этой недели, скорее всего, забьет контрольный гвоздь. Кстати, это ответ некоторым комментаторам на вопрос: «А почему это ты не покупаешь Газпром и Лукойл?» Но сегодня утром, я таки купил акции Газпрома на ИИС.

6. Основные выводы и план действий.

Напоминаю на всякий случай про «не является инвестиционной рекомендацией и бла-бла-бла». Только выводы для себя и собственные действия на свой страх и риск.

ВЫВОДЫ:

1. На российском рынке акций не происходит что-то сверхъестественное: одна большая группа постепенно сокращает вложения, другая наращивает, иногда потоки равны и противоположны, иногда неравны, иногда однонаправлены, что порождает колебания рынка. Если сгладить «сопли вверх» (в октябре) и «сопли вниз» (сегодняшнее утро, например, хотя… еще и не вечер :) ), то колебания пока в целом плавные, волатильность немного выше исторически средних значений. Это по моим ощущениям.

2. Нерезиденты не видят апсайд в российском рынке акций в целом. Иначе бы не продавали почти все время, на любых уровнях, без оглядки на всякие конъюнктуры цен на нефть, газ, металлы, еду, и что там еще у нас производят.

3. Приток физиков в ближайшие кварталы не будет бурным, вряд ли уравновесит средние продажи нерезидентов за последние два года, но и сколько-нибудь значительного оттока физиков не жду. Причина таких изменений в поведении физиков – ставки в рублях гораздо интереснее, чем год назад, а тренд на их увеличение пока в силе. Рассказы про супер доходности на рынке акций будут встречать простой ответ: «Вы мне тоже самое говорили, когда рынок был на 15-20% выше». Парировать будет нечем до первого реального разворота текущей тенденции на месяцах.

4. Нерезиденты и физики – это не два противоборствующих лагеря, а две группы участников рынка, решающие исключительно свои задачи. С начала 2020г. потоки этих двух групп в основном компенсировали друг друга, и даже можно сказать, что физики тащили рынок вверх. Но, похоже, расклад поменялся, начиная с октября 2021г.

5. На мой взгляд, никакая плавная коррекция на 20-30% от максимумов рынка не заставить основную массу физиков продавать российские акции. По опыту 2008г., 2014г., 2018г, 2020г. могу сказать, что счета без плечей продавать в убыток очень не любят. Так что от основной массы физиков маржинколов не дождешься...

ДЕЙСТВИЯ:

1. С точки зрения покупки на свой микроскопический ИИС: акции Газпрома и Лукойла стали привлекательны. Нужно брать на 15% от счета Газпром и на 10% Лукойл. Газпром сегодня уже купил. Даже в перспективе пары-тройки лет сморится нормально. 60% пока будет в кэше. Глядишь еще ниже дадут)

2. Самая беда с краткосрочными операциями. К шорту с таким фундаментом по рынку я как-то вообще не готов. С шортом опять же опасаюсь нарваться на тот самый разворотный день. От спекулятивной покупки на таком рынке делать пока нечего, снижение идет с хорошими оборотами торгов, в любой момент может начать валиться на головы американский рынок акций, а я тут набрал «на отскок»))) В общем, со спекуляциями остаюсь в режиме аккуратного интрадея. Как уже писал в посте про Сбербанк, какое-то понимание «дольше, чем на 1-2 дня», скорее всего, появится в начале следующего года.

3. Лучшие возможности для спекулятивного заработка на российском рынке акций в следующем году вижу в резких набегах нерезидентов-спекулянтов в ликвидные фишки типа Газпрома, Сбербанка, Лукойла после текущей коррекции (без тыканья пальцем в небо, но еще -5-10% и могут пожаловать нерезиденты-спекулянты в отдельные вкусные истории). Потом по инерции могут выдернуть всякие ВТБ и Ко.

Всем здоровья и удачи! Надеюсь, что пост хотя бы отчасти был полезен.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter