8 апреля 2022 Россельхозбанк | Алюминий

Факторы привлекательности

высокая значимость Компании на мировом рынке алюминия;

100% самообеспеченность собственным сырьем (глиноземом);

высокий уровень кредитоспособности;

рост доходов за счет увеличения доли присутствия на экспортных рынках, в частности, в Латинской Америке и Азии;

высокая операционная рентабельность и финансовая устойчивость; Комфортный уровень долговой нагрузки.

Основные риски

Геополитические (санкционные) риски;

Значительный рост цен на алюминий может привести к сокращению спроса со стороны потребителей и, как следствие, к снижению доходов производителей;

Логистические риски: риски срыва поставок продукции в срок по причине сбоев в работе (приостановки работы) операторов морских грузоперевозок;

Потенциальный пересмотр дивидендной политики Норильского Никеля может оказать негативное влияние на платежеспособность РУСАЛа.

Портфель продаж РУСАЛа отличает глобальная региональная диверсификация. Компания поставляет алюминиевую продукцию, как на внутренний рынок, так и во все ключевые регионы мира.

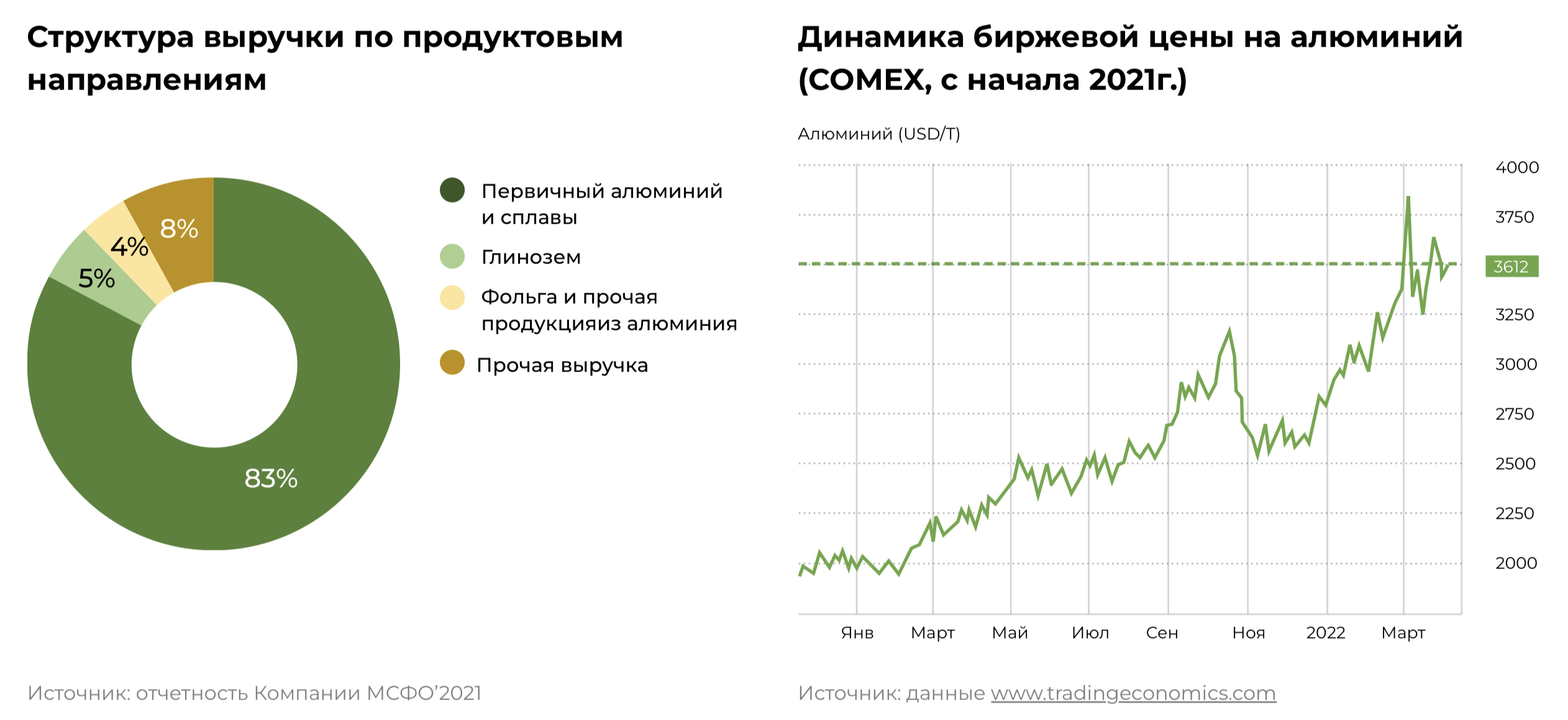

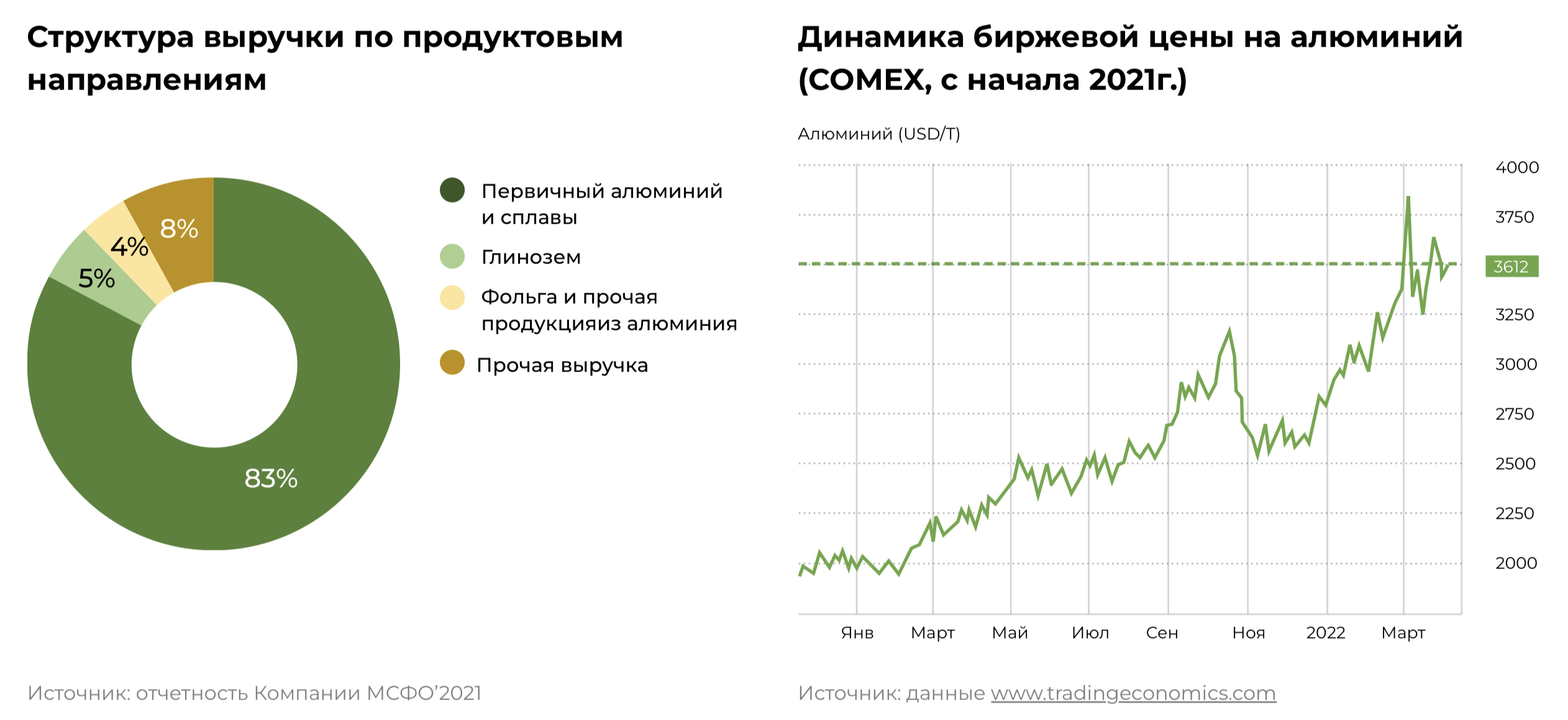

По итогам 2021г. объем продаж в натуральном выражении практически не изменился, составив около 5,7 млн т. готовой продукции, 69% которой составили первичный алюминий и сплавы, еще 29% – продажи глинозема. При этом объем выручки составил рекордные 11 994 млн USD, увеличившись на 39% в сравнении с предыдущим годом.

Динамика выручки обусловлена значительным ростом отпускных цен на готовую продукцию, которые стали отражением динамики мировых цен на алюминий. Так, в 2021г. средняя отпускная цена за тонну первичного алюминия у Компании выросла на 41% и составила 2 553 USD, за тонну глинозема – 364 USD (+18% г/г).

Показатель EBITDA также продемонстрировал сильную динамику и составил 2 893 млн USD (рост в 3,3 раза г/г). Рентабельность по данному показателю составила 24,1% (в 2020г.% 10,2%). На динамику EBITDA оказали как все выше перечисленные факторы, связанные с ростом выручки, так и существенно меньшая динамика операционных затрат (в частности, себестоимость по итогам 2021г. выросла на 16% г/г).

Производство алюминия является в существенной степени энергоемким и расположение производственных мощностей Компании вблизи источников электроэнергии (в Группу EN+ также входит дивизион по производству электроэнергии, активы которого расположены в Сибири 1) является конкурентным преимуществом РУСАЛа, обуславливающим получение высокой операционной рентабельности.

Влияние санкций

С учетом развития санкционной риторики, некоторые компании временно приостановили перевозку грузов морским транспортов из российских портов. В частности, датская Moller Maersk (крупнейший в мире оператор контейнерных перевозок), с середины марта 2022г. приостановила перевозки контейнерных грузов РУСАЛа. В случае если ограничительные действия данного оператора будут иметь продолжительный характер, экспортные поставки Компании в страны Европы в 2022г. могут продемонстрировать значительное сокращение (оценочно, сокращение поставок в Европу может составить до 80%, запланированных на 2022г.).

Кроме того, 20.03.22 правительство Австралии ввело запрет на экспорт глинозема и алюминиевых руд, включая бокситы, в Россию. По мнению Компании, это действие затронет, среди прочего, экспорт глинозема из Австралии, который составляет почти 20% спроса РУСАЛа.

Принимая во внимание значимость Компании на мировом рынке производства алюминия, мы не ожидаем, что данные ограничения будут носить долгосрочный характер, поскольку любое ограничение предложения на рынке неминуемо сопровождается ростом цен на алюминий и, следовательно, на стоимость готовой продукции.

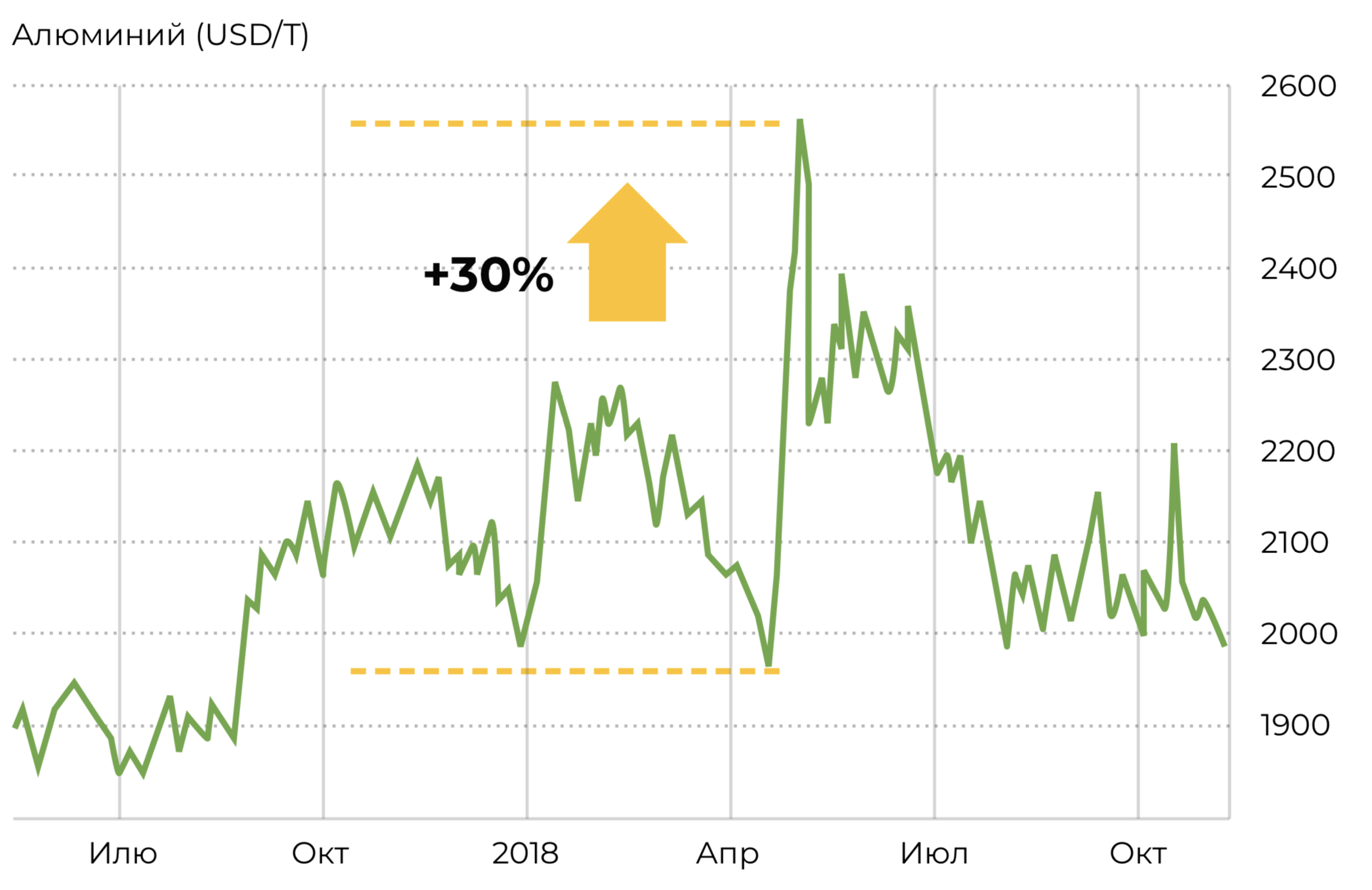

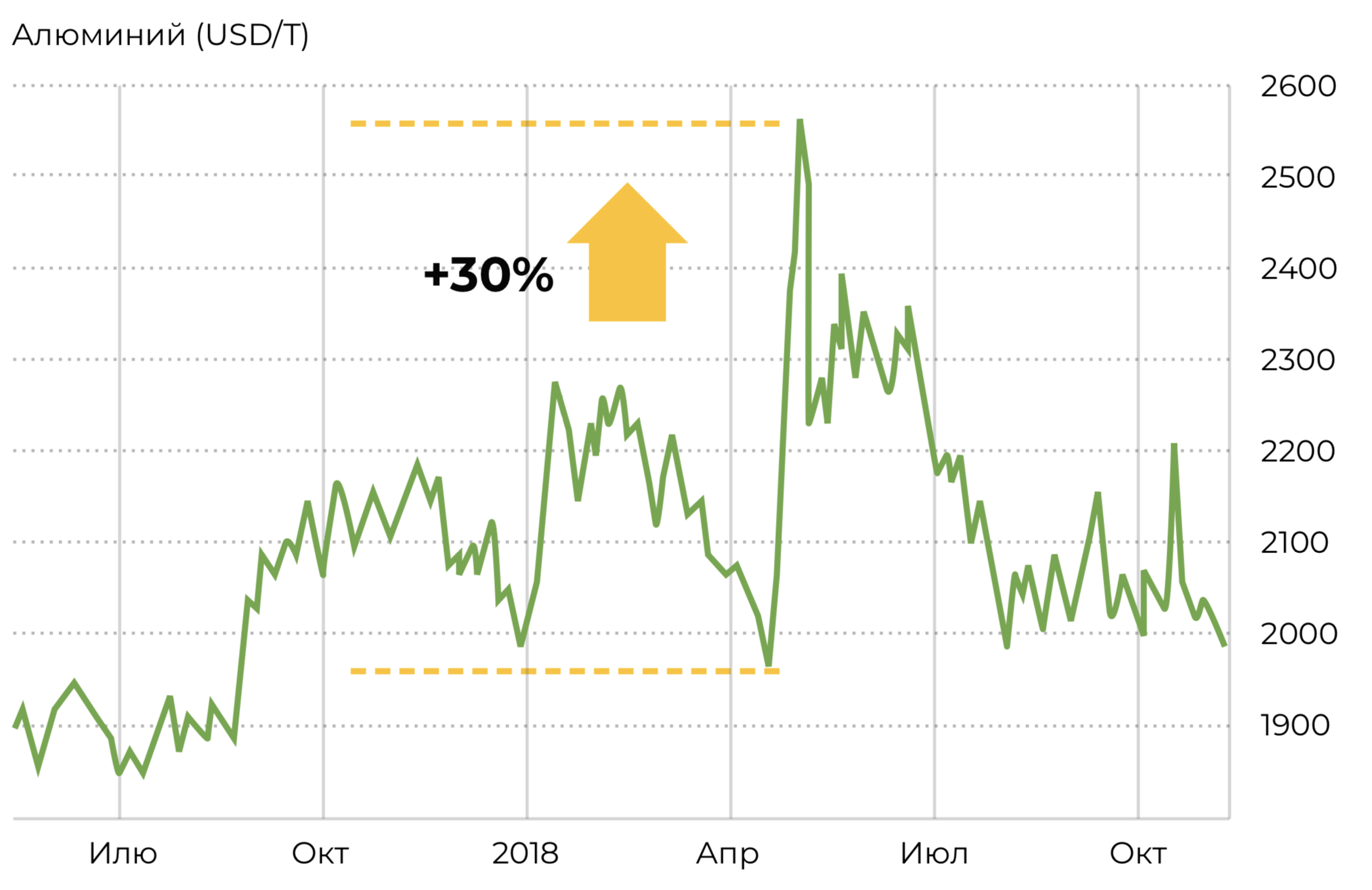

Так, в начале апреля 2018г. в отношении РУСАЛа уже вводились санкции (со стороны США). Ввод санкций привел к резкому скачку мировых цен на алюминий (к концу 2-й декады апреля 2018г. цена на алюминий выросла почти на 30% с начала месяца). В связи с этим, в последствие, санкции были отменены.

Динамика биржевой цены на алюминий (COMEX, середина 2017г. – конец 2018г.)

С учетом временной потери европейского рынка сбыта в 2022г. и относительной стабилизации цен на алюминий на текущих уровнях (~3 500 USD/т) общий объем выручки РУСАЛа в 2020г. может продемонстрировать несущественное 2300 снижение относительно уровня предыдущего года, а долговая нагрузка имеет шансы на сохранение в области комфортных значений (в метрике чистый долг/EBITDA ≤ 2,0х).

Вывод

Высокие цены на алюминий и выгодное географическое расположение производственных мощностей вблизи источников электроэнергии (Сибирский регион) создают фундамент для дальнейшего роста операционной рентабельности и, как следствие, финансовой устойчивости Компании.

Принимая во внимание временное прекращение транспортировки продукции в страны Европы из российских портов (Санкт-Петербург и Новороссийск) мы ожидаем снижения объемов экспортных продаж Компании в 2022г. Однако данное снижение по итогам 2022г. может быть компенсировано увеличением продаж в направлении «Азия» и «Латинская Америка» (к примеру, в Мексике). Растущий спрос на алюминий в мире (прежде всего со стороны автопроизводителей) может оказать поддержку ценам на алюминий и обеспечить рост выручки и операционной рентабельности Компании. При этом регулирование цен на локальном рынке (на РФ приходится 25% продаж) и запрет на экспорт из Австралии глинозема в Россию, по нашему мнению, не должны оказать значимого эффекта на динамику доходов Компании.

В силу вышеперечисленных факторов, возможность Компании обслуживать свои долговые обязательство в срок и в полном объеме оценивается как высокая.

При стабилизации цен на алюминий на текущих уровнях курсовая стоимость ценных бумаг РУСАЛа в долгосрочной перспективе имеет все шансы на уверенный рост, целью которого может стать обновление максимумов текущего года.

https://www.rshb.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

высокая значимость Компании на мировом рынке алюминия;

100% самообеспеченность собственным сырьем (глиноземом);

высокий уровень кредитоспособности;

рост доходов за счет увеличения доли присутствия на экспортных рынках, в частности, в Латинской Америке и Азии;

высокая операционная рентабельность и финансовая устойчивость; Комфортный уровень долговой нагрузки.

Основные риски

Геополитические (санкционные) риски;

Значительный рост цен на алюминий может привести к сокращению спроса со стороны потребителей и, как следствие, к снижению доходов производителей;

Логистические риски: риски срыва поставок продукции в срок по причине сбоев в работе (приостановки работы) операторов морских грузоперевозок;

Потенциальный пересмотр дивидендной политики Норильского Никеля может оказать негативное влияние на платежеспособность РУСАЛа.

Портфель продаж РУСАЛа отличает глобальная региональная диверсификация. Компания поставляет алюминиевую продукцию, как на внутренний рынок, так и во все ключевые регионы мира.

По итогам 2021г. объем продаж в натуральном выражении практически не изменился, составив около 5,7 млн т. готовой продукции, 69% которой составили первичный алюминий и сплавы, еще 29% – продажи глинозема. При этом объем выручки составил рекордные 11 994 млн USD, увеличившись на 39% в сравнении с предыдущим годом.

Динамика выручки обусловлена значительным ростом отпускных цен на готовую продукцию, которые стали отражением динамики мировых цен на алюминий. Так, в 2021г. средняя отпускная цена за тонну первичного алюминия у Компании выросла на 41% и составила 2 553 USD, за тонну глинозема – 364 USD (+18% г/г).

Показатель EBITDA также продемонстрировал сильную динамику и составил 2 893 млн USD (рост в 3,3 раза г/г). Рентабельность по данному показателю составила 24,1% (в 2020г.% 10,2%). На динамику EBITDA оказали как все выше перечисленные факторы, связанные с ростом выручки, так и существенно меньшая динамика операционных затрат (в частности, себестоимость по итогам 2021г. выросла на 16% г/г).

Производство алюминия является в существенной степени энергоемким и расположение производственных мощностей Компании вблизи источников электроэнергии (в Группу EN+ также входит дивизион по производству электроэнергии, активы которого расположены в Сибири 1) является конкурентным преимуществом РУСАЛа, обуславливающим получение высокой операционной рентабельности.

Влияние санкций

С учетом развития санкционной риторики, некоторые компании временно приостановили перевозку грузов морским транспортов из российских портов. В частности, датская Moller Maersk (крупнейший в мире оператор контейнерных перевозок), с середины марта 2022г. приостановила перевозки контейнерных грузов РУСАЛа. В случае если ограничительные действия данного оператора будут иметь продолжительный характер, экспортные поставки Компании в страны Европы в 2022г. могут продемонстрировать значительное сокращение (оценочно, сокращение поставок в Европу может составить до 80%, запланированных на 2022г.).

Кроме того, 20.03.22 правительство Австралии ввело запрет на экспорт глинозема и алюминиевых руд, включая бокситы, в Россию. По мнению Компании, это действие затронет, среди прочего, экспорт глинозема из Австралии, который составляет почти 20% спроса РУСАЛа.

Принимая во внимание значимость Компании на мировом рынке производства алюминия, мы не ожидаем, что данные ограничения будут носить долгосрочный характер, поскольку любое ограничение предложения на рынке неминуемо сопровождается ростом цен на алюминий и, следовательно, на стоимость готовой продукции.

Так, в начале апреля 2018г. в отношении РУСАЛа уже вводились санкции (со стороны США). Ввод санкций привел к резкому скачку мировых цен на алюминий (к концу 2-й декады апреля 2018г. цена на алюминий выросла почти на 30% с начала месяца). В связи с этим, в последствие, санкции были отменены.

Динамика биржевой цены на алюминий (COMEX, середина 2017г. – конец 2018г.)

С учетом временной потери европейского рынка сбыта в 2022г. и относительной стабилизации цен на алюминий на текущих уровнях (~3 500 USD/т) общий объем выручки РУСАЛа в 2020г. может продемонстрировать несущественное 2300 снижение относительно уровня предыдущего года, а долговая нагрузка имеет шансы на сохранение в области комфортных значений (в метрике чистый долг/EBITDA ≤ 2,0х).

Вывод

Высокие цены на алюминий и выгодное географическое расположение производственных мощностей вблизи источников электроэнергии (Сибирский регион) создают фундамент для дальнейшего роста операционной рентабельности и, как следствие, финансовой устойчивости Компании.

Принимая во внимание временное прекращение транспортировки продукции в страны Европы из российских портов (Санкт-Петербург и Новороссийск) мы ожидаем снижения объемов экспортных продаж Компании в 2022г. Однако данное снижение по итогам 2022г. может быть компенсировано увеличением продаж в направлении «Азия» и «Латинская Америка» (к примеру, в Мексике). Растущий спрос на алюминий в мире (прежде всего со стороны автопроизводителей) может оказать поддержку ценам на алюминий и обеспечить рост выручки и операционной рентабельности Компании. При этом регулирование цен на локальном рынке (на РФ приходится 25% продаж) и запрет на экспорт из Австралии глинозема в Россию, по нашему мнению, не должны оказать значимого эффекта на динамику доходов Компании.

В силу вышеперечисленных факторов, возможность Компании обслуживать свои долговые обязательство в срок и в полном объеме оценивается как высокая.

При стабилизации цен на алюминий на текущих уровнях курсовая стоимость ценных бумаг РУСАЛа в долгосрочной перспективе имеет все шансы на уверенный рост, целью которого может стать обновление максимумов текущего года.

https://www.rshb.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter