8 февраля 2023 Альфа-Капитал

Рынки – под влиянием заявлений центробанков

Ставка ФРС +25 б.п.

Ставка ЕЦБ +50 б.п.

Технологические гиганты разочаровали результатами

Индекс ММВБ выше 2270 п.

Итоги января: в лидерах – ИТ и золотодобытчики

Северсталь: отчетность и цены на сталь

Минфин увеличил объемы заимствований с помощью ОФЗ ПД

Рынок ждет снижения ключевой ставки ЦБ РФ

Позитивная реакция рынка на решение ЕЦБ

Нефть: Brent -7,8% за неделю

Спрос на золото формируют центральные банки

Рубль – под давлением нефтяного эмбарго

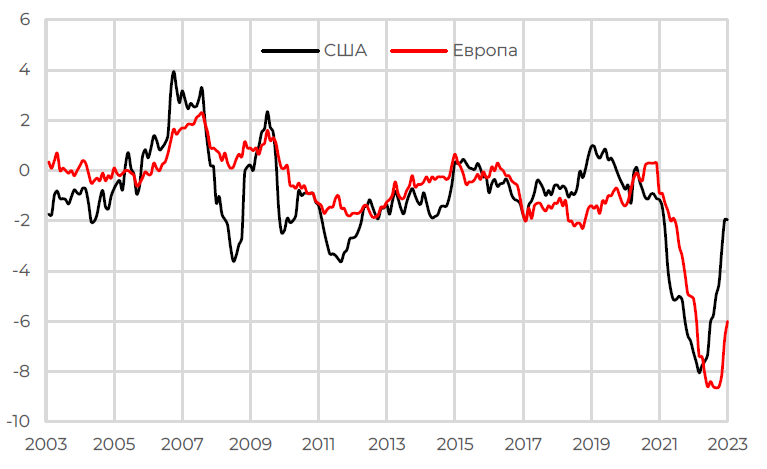

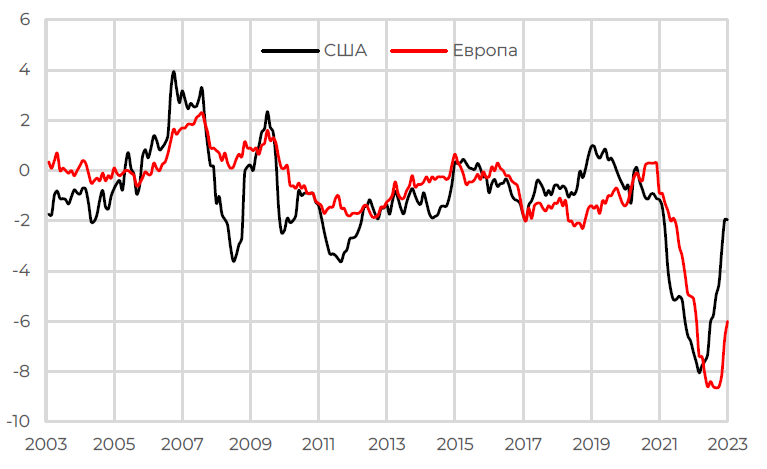

Реальные ставки в США и еврозоне

Более высокая чувствительность Европы к ценам на энергоресурсы и отставание ЕЦБ от ФРС в темпах повышения ставки привели к тому, что реальная ставка в еврозоне опустилась до двадцатилетнего минимума, в то время как в США она возвращается к историческим средним значениям. Для нормализации ситуации должно произойти два события: дальнейшее повышение ставки ЕЦБ или резкое замедление инфляции в еврозоне. Однако последнее не выглядит достижимым в краткосрочном периоде, так как инфляция хоть и замедлилась, но по-прежнему находится на высоком уровне, в основном из-за цен на энергоносители. Даже с базовой инфляцией картина такая же. Таким образом, для возврата хотя бы к умеренно-мягкой ДКП ЕЦБ придется повышать ставку и дальше, и, возможно, она может оказаться намного выше, чем рассчитывают инвесторы в текущий момент.

АКЦИИ

Глобальные рынки

Рынки – под влиянием заявлений центробанков

Решения центробанков не принесли сюрпризов, поэтому рынки продолжили рост – S&P 500 закрыл неделю с результатом 1,6%, Nasdaq вырос на 3,3%. ФРС замедлила шаг и пересмотрела ставку вверх на 25 б.п., Европейский ЦБ и Банк Англии продолжили повышать ставку на 50 б.п. Также в конце недели вышли данные по американскому рынку труда, которые вновь указали на то, что экономика остается сильной, что подтверждает необходимость в жесткой политике ФРС.

Наибольший недельный рост продемонстрировал сектор коммуникаций, который вырос на 5,3%, также лучше рынка торговался ИТ-сектор (+3,8%) на фоне отчетностей таких тяжеловесов, как Amazon, Apple, Alphabet. Распродавали нефтегазовый сектор, который потерял около 6% из-за снижения цен на сырье за тот же период на 7,8%.

Ставка ФРС +25 б.п.

ФРС восьмой раз подряд поднимает ставку, на последнем заседании ФРС ограничилась повышением на 25 б.п., а не на 50 б.п или 75 б.п. Это можно воспринимать как сигнал того, что близок пик повышений. Инфляция при этом остается выше целевого значения в 2%, поэтому говорить о том, что ФРС скоро может начать смягчение политики, очень преждевременно, хотя рынок и начинает закладывать в цены бумаг разворот динамики ставки на длинном горизонте.

Источником инфляционного риска сейчас является дисбаланс на рынке труда. Дефицит рабочей силы приводит к опережающему росту заработных плат, спроса и одновременно издержек. Для минимизации этого риска нужно охладить рынок труда, а добиться этого монетарными методами можно, только ужесточив условия настолько, что компаниям придется сокращать активность и увольнять сотрудников (именно так и работает жесткая монетарная политика). Ожидаем, что при текущих темпах замедления инфляции ФРС будет вынуждена продолжать повышать ставку, а к концу 2023 года она окажется выше уровня 5%.

Ставка ЕЦБ +50 б.п.

ЕЦБ вслед за ФРС принял решение о дальнейшем ужесточении монетарной политики и повысил ставки на 50 б.п. Таким образом, c 8 февраля базовая ставка составит 3%, ставка по депозитам – 2,5%, а ставка по маржинальным кредитам – 3,25%. Это уже пятое подряд повышение ставок в еврозоне с марта 2022 года, сейчас они находятся на максимальном с 2008 года уровне.

Инфляция при этом хоть и замедлилась гораздо быстрее ожиданий с 9,2% в декабре до 8,5% в январе, но все еще остается слишком далеко за пределами целевого уровня в 2%. Замедление роста цен в январе обеспечило снижение цен на энергоресурсы, в то время как стоимость продовольствия и промышленных товаров, напротив, выросла по сравнению с декабрем. Так что в марте стоит ожидать аналогичного повышения от ЕЦБ.

Технологические гиганты разочаровали результатами

Три технологических гиганта – Apple, Amazon, Alphabet (в сумме 10% и 25% от индексов S&P 500 и Nasdaq 100) отчитались в прошлый четверг после закрытия, и у всех трех компаний результаты откровенно плохие, существенно ниже консенсуса практически по всем линиям. Также двузначным было падение результатов относительно прошлого года, СЕО Amazon допустил падение операционной прибыли до 0 в текущем квартале, CFO также подтвердил продолжение сокращения выручки в текущем квартале. Основная проблема – опережающий рост расходов, в том числе связанный с сокращением персонала. При том что на замедление роста доходов влияет общее сокращение потребительского спроса, бум продаж в сегменте онлайн, связанный с пандемией, исчерпывается.

Учитывая высокий вес этих компаний в индексах и портфелях, а также сильный рост с начала года (19–23%), заложивший положительную переоценку от более мягкой политики ФРС, возрастают риски коррекции в стоимости компаний.

Российский рынок акций

Индекс ММВБ выше 2270 п.

Ралли в акциях российских компаний продолжается, за неделю индекс Московской биржи вырос на 2,7%. Рост прослеживался по всем секторам, преимущественно среди ИТ-компаний, банков. На динамику российского рынка в большей степени оказывают влияние локальные события, в частности сезон выплаты дивидендов. Ближайшие крупные выплаты придутся на вторую половину года. Возможно, начало публикации компаниями отчетности также может стать триггером для некоторого роста рынка.

В ближайшие дни будет опубликована статистика по розничным продажам, уровню безработицы и январская инфляция. Также на 10 февраля запланировано заседание ЦБ РФ – консенсус закладывает сохранение ключевой ставки на текущем уровне в 7,5%.

Итоги января: в лидерах – ИТ и золотодобытчики

В январе опережающую рынок динамику показали акции технологических и интернет-компаний (Yandex, OZON, CIAN), которые с начала года выросли в цене примерно на 15–20%. Интерес инвесторов к этим бумагам может быть связан с ожиданиями как снижения темпов ужесточения политики ФРС, так и перспективы смены компаниями своих юрисдикций. Скорая перерегистрация этих компаний из иностранных юрисдикций в Россию снизила бы их корпоративные риски, а также повысила бы вероятность выплаты дивидендов. Также, например, акции Yandex растут в преддверии публикации отчетности.

На фоне роста стоимости золота заметно выросли котировки акций золотодобывающих компаний. Стоимость бумаг Polymetal и Полюса выросли с начала года на 25–30%. Также после публикации отчетности за 2022 год и повышения вероятности выплаты дивидендов на 11% выросли акции Сбера. Хуже рынка чувствовали себя компании нефтегазового сектора, что связано с падением цен на газ в ЕС, неопределенностью с последствиями введения эмбарго на нефть и нефтепродукты, а также рисками изменения налогового регулирования сектора.

Северсталь : отчетность и цены на сталь

Результаты Северстали в прошлом году оказались не такими плохими, если учесть ситуацию в отрасли: производство стали по итогам года сократилось на 8%, продажи – на 2%, при этом в IV квартале производство выросло на 3% к/к, а продажи снизились на 11%, но компания связывает это снижение с распродажей в предыдущем квартале и сезонным падением спроса на сталь в России.

Восстановление цен на стальную продукцию на глобальных рынках позволяет надеяться на улучшение результатов сталелитейных компаний в этом году. Цены на сталь в Китае выросли на 20% за месяц, стоимость российского экспорта (FOB «Черное море») также растет: слябы за последний месяц подорожали на 40%, горячий прокат – на 15%. Фактически экспортные цены на российскую сталь сравнялись с внутренними, что увеличивает вероятность того, что после периода работы в минус рентабельность экспорта стали наконец стала более приемлемой. Так как компании не раскрывают финансовые результаты, проверить это пока невозможно. Мы также ожидаем дальнейшего роста цен на внутреннем рынке после стагнации в течение нескольких месяцев: внутренние цены исторически следуют за внешними с небольшим лагом, и, кроме того, спросу на сталь на внутреннем рынке будет способствовать начало строительного сезона. Запасы, накопившиеся в прошлом году, уже, скорее всего, реализованы, при этом продление программ льготной ипотеки, каркасное строительство и инфраструктурные проекты будут вести к увеличению спроса на сталь.

ОБЛИГАЦИИ

Рублевые облигации

Минфин увеличил объемы заимствований с помощью ОФЗ ПД

Минфин в ходе прошедших на прошлой неделе аукционов разместил ОФЗ на максимальную с начала года сумму – чуть более 140 млрд рублей, большая часть из них была привлечена через два выпуска с фиксированным купоном. Выпуск с погашением в 2032 году был размещен на 53,8 млрд рублей по номиналу, выпуск с погашением в 2041 году – на 70,5 млрд рублей по номиналу, премии к ценам на вторичном рынке (перед аукционами) оказались небольшими. Премия в третьем – инфляционном – выпуске была формально сопоставима, но, с учетом более консервативного характера таких бумаг, это более существенно. Тем не менее размещение оказалось небольшим по сравнению с другими выпусками – 16 млрд рублей.

Можно предположить, что основными покупателями на аукционах стали банки, у которых после притока бюджетных средств в конце прошлого года накопился большой объем ликвидности, и ее нужно куда-то размещать. Поскольку спрос на кредиты все равно остается умеренным, а флоутеров не предлагалось давно, банки, вероятно, решили увеличить покупки ОФЗ с фиксированным купоном.

Рынок ждет снижения ключевой ставки ЦБ РФ

Согласно опросу ЦБ, макроэкономисты теперь ждут чуть более высокой инфляции и ключевой ставки в этом году – 6% (против 5,8% ранее) и 7,5% (ранее 7,3%) соответственно. В то же время прогноз по инфляции на следующий год, наоборот, понижен до 4,1% (против 4,2%, ожидавшихся ранее). Средняя ключевая ставка в следующем году, согласно ожиданиям аналитиков, составит 6,8%, это на 0,2 п. п. выше, чем прогнозировалось ранее, но так или иначе указывает на то, что рынок (как и мы) все еще ждет возобновления снижения ставки.

Опасения, что из-за более высокой инфляции в этом году ЦБ придется быть более жестким, понятны: существенный дефицит госбюджета и рост зарплат действительно будут выступать как проинфляционные факторы. С другой стороны, благодаря возобновлению работы бюджетного правила будет снижаться волатильность курса рубля, импорт постепенно восстанавливается, а потребительский спрос все еще остается сдержанным, а это уже факторы в пользу снижения инфляции. Кроме того, во II квартале инфляция, скорее всего, резко замедлится за счет высокой базы прошлого года и на время может опуститься едва ли не ниже уровня в 4%. Мы допускаем, что ЦБ предпочтет понаблюдать за ситуацией до лета, когда из расчетов уйдут повышенные значения инфляции за прошлый год и станет более понятно, что происходит с ценами в этом году, и тогда уже будет принимать решение по ставке.

Еврооблигации

Позитивная реакция рынка на решение ЕЦБ

Европейский рынок облигаций вырос на прошлой неделе, даже несмотря на повышение базовой ставки ЕЦБ на 50 б.п. – до 3% и последующего «ястребиного» выступления Кристин Лагард о дальнейшем необходимом ужесточении ДКП. Падение доходности 10-летних облигаций Германии в четверг на 20 б.п. стало самым резким за более чем десятилетие, а доходность 10-летних государственных облигаций Италии упала почти на 40 б.п. за день. По всей видимости, инвесторы позитивно оценили последовательность в действиях и в коммуникации ЕЦБ.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Нефть Brent: -7,8% за неделю

Нефть марки Brent за неделю подешевела на 7,8% – до 73 долл. за баррель, что создавало давление на котировки нефтегазовых компаний. Последние данные указывают на рост американских запасов нефти на 4,1 млн.

Для российских нефтяников скорее важна цена марки Urals. К тому же с 5 февраля вступает в силу европейское эмбарго на импорт нефти из России. Европейская комиссия также рекомендовала ценовой потолок в 100 долл. за баррель на дизельное топливо и 45 долл. за баррель на сырую нефть.

Спрос на золото формируют центральные банки

Спрос со стороны центральных банков на золото остается высоким: по даннымWGC, в IV квартале они купили золота на 417 тонн, всего в 2022 году – на 1136 тонн. Покупки с их стороны, как, впрочем, и повышенный спрос со стороны частных инвесторов, на фоне ожидания снижения темпов роста ставки ФРС, по-видимому, стали причиной поддержки котировкам золота в конце прошлого года. Снижение стоимости госдолга из-за роста ставок, высокая инфляция, а также стремление снизить риск блокировки активов мотивируют центральные банки увеличивать долю золота в резервах. С учетом сохранения геополитических и экономических рисков, этот тренд может сохраниться и в нынешнем году.

Валютный рынок

Рубль – под давлением нефтяного эмбарго

Ситуация для рубля остается благоприятной на длинном горизонте. В феврале рубль может ослабнуть, продолжив движение выше уровня в 70 рублей за доллар, из-за действия дисконта на российскую нефть и вступления в силу потолка цен на нефтепродукты. Но это будет связано даже не столько со снижением самих экспортных доходов от продажи нефти, сколько с ожиданиями, что доходы могут снизиться. Игроки валютного рынка будут исходить из того, что рубль может ослабнуть и их действия могут вести к снижению курса. Тем не менее счет текущих операций остается профицитным, и, хотя в IV квартале профицит несколько снизился, ситуация все еще остается благоприятной для рубля, если сравнивать с предыдущими годами. Предпосылок для значительного ослабления курса нет. Если же говорить о продажах валюты по бюджетному правилу, можно отметить, что увеличение суммы продаж на февраль вряд ли значительно повлияет на рубль, однако может сгладить его волатильность.

http://www.alfacapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Ставка ФРС +25 б.п.

Ставка ЕЦБ +50 б.п.

Технологические гиганты разочаровали результатами

Индекс ММВБ выше 2270 п.

Итоги января: в лидерах – ИТ и золотодобытчики

Северсталь: отчетность и цены на сталь

Минфин увеличил объемы заимствований с помощью ОФЗ ПД

Рынок ждет снижения ключевой ставки ЦБ РФ

Позитивная реакция рынка на решение ЕЦБ

Нефть: Brent -7,8% за неделю

Спрос на золото формируют центральные банки

Рубль – под давлением нефтяного эмбарго

Реальные ставки в США и еврозоне

Более высокая чувствительность Европы к ценам на энергоресурсы и отставание ЕЦБ от ФРС в темпах повышения ставки привели к тому, что реальная ставка в еврозоне опустилась до двадцатилетнего минимума, в то время как в США она возвращается к историческим средним значениям. Для нормализации ситуации должно произойти два события: дальнейшее повышение ставки ЕЦБ или резкое замедление инфляции в еврозоне. Однако последнее не выглядит достижимым в краткосрочном периоде, так как инфляция хоть и замедлилась, но по-прежнему находится на высоком уровне, в основном из-за цен на энергоносители. Даже с базовой инфляцией картина такая же. Таким образом, для возврата хотя бы к умеренно-мягкой ДКП ЕЦБ придется повышать ставку и дальше, и, возможно, она может оказаться намного выше, чем рассчитывают инвесторы в текущий момент.

АКЦИИ

Глобальные рынки

Рынки – под влиянием заявлений центробанков

Решения центробанков не принесли сюрпризов, поэтому рынки продолжили рост – S&P 500 закрыл неделю с результатом 1,6%, Nasdaq вырос на 3,3%. ФРС замедлила шаг и пересмотрела ставку вверх на 25 б.п., Европейский ЦБ и Банк Англии продолжили повышать ставку на 50 б.п. Также в конце недели вышли данные по американскому рынку труда, которые вновь указали на то, что экономика остается сильной, что подтверждает необходимость в жесткой политике ФРС.

Наибольший недельный рост продемонстрировал сектор коммуникаций, который вырос на 5,3%, также лучше рынка торговался ИТ-сектор (+3,8%) на фоне отчетностей таких тяжеловесов, как Amazon, Apple, Alphabet. Распродавали нефтегазовый сектор, который потерял около 6% из-за снижения цен на сырье за тот же период на 7,8%.

Ставка ФРС +25 б.п.

ФРС восьмой раз подряд поднимает ставку, на последнем заседании ФРС ограничилась повышением на 25 б.п., а не на 50 б.п или 75 б.п. Это можно воспринимать как сигнал того, что близок пик повышений. Инфляция при этом остается выше целевого значения в 2%, поэтому говорить о том, что ФРС скоро может начать смягчение политики, очень преждевременно, хотя рынок и начинает закладывать в цены бумаг разворот динамики ставки на длинном горизонте.

Источником инфляционного риска сейчас является дисбаланс на рынке труда. Дефицит рабочей силы приводит к опережающему росту заработных плат, спроса и одновременно издержек. Для минимизации этого риска нужно охладить рынок труда, а добиться этого монетарными методами можно, только ужесточив условия настолько, что компаниям придется сокращать активность и увольнять сотрудников (именно так и работает жесткая монетарная политика). Ожидаем, что при текущих темпах замедления инфляции ФРС будет вынуждена продолжать повышать ставку, а к концу 2023 года она окажется выше уровня 5%.

Ставка ЕЦБ +50 б.п.

ЕЦБ вслед за ФРС принял решение о дальнейшем ужесточении монетарной политики и повысил ставки на 50 б.п. Таким образом, c 8 февраля базовая ставка составит 3%, ставка по депозитам – 2,5%, а ставка по маржинальным кредитам – 3,25%. Это уже пятое подряд повышение ставок в еврозоне с марта 2022 года, сейчас они находятся на максимальном с 2008 года уровне.

Инфляция при этом хоть и замедлилась гораздо быстрее ожиданий с 9,2% в декабре до 8,5% в январе, но все еще остается слишком далеко за пределами целевого уровня в 2%. Замедление роста цен в январе обеспечило снижение цен на энергоресурсы, в то время как стоимость продовольствия и промышленных товаров, напротив, выросла по сравнению с декабрем. Так что в марте стоит ожидать аналогичного повышения от ЕЦБ.

Технологические гиганты разочаровали результатами

Три технологических гиганта – Apple, Amazon, Alphabet (в сумме 10% и 25% от индексов S&P 500 и Nasdaq 100) отчитались в прошлый четверг после закрытия, и у всех трех компаний результаты откровенно плохие, существенно ниже консенсуса практически по всем линиям. Также двузначным было падение результатов относительно прошлого года, СЕО Amazon допустил падение операционной прибыли до 0 в текущем квартале, CFO также подтвердил продолжение сокращения выручки в текущем квартале. Основная проблема – опережающий рост расходов, в том числе связанный с сокращением персонала. При том что на замедление роста доходов влияет общее сокращение потребительского спроса, бум продаж в сегменте онлайн, связанный с пандемией, исчерпывается.

Учитывая высокий вес этих компаний в индексах и портфелях, а также сильный рост с начала года (19–23%), заложивший положительную переоценку от более мягкой политики ФРС, возрастают риски коррекции в стоимости компаний.

Российский рынок акций

Индекс ММВБ выше 2270 п.

Ралли в акциях российских компаний продолжается, за неделю индекс Московской биржи вырос на 2,7%. Рост прослеживался по всем секторам, преимущественно среди ИТ-компаний, банков. На динамику российского рынка в большей степени оказывают влияние локальные события, в частности сезон выплаты дивидендов. Ближайшие крупные выплаты придутся на вторую половину года. Возможно, начало публикации компаниями отчетности также может стать триггером для некоторого роста рынка.

В ближайшие дни будет опубликована статистика по розничным продажам, уровню безработицы и январская инфляция. Также на 10 февраля запланировано заседание ЦБ РФ – консенсус закладывает сохранение ключевой ставки на текущем уровне в 7,5%.

Итоги января: в лидерах – ИТ и золотодобытчики

В январе опережающую рынок динамику показали акции технологических и интернет-компаний (Yandex, OZON, CIAN), которые с начала года выросли в цене примерно на 15–20%. Интерес инвесторов к этим бумагам может быть связан с ожиданиями как снижения темпов ужесточения политики ФРС, так и перспективы смены компаниями своих юрисдикций. Скорая перерегистрация этих компаний из иностранных юрисдикций в Россию снизила бы их корпоративные риски, а также повысила бы вероятность выплаты дивидендов. Также, например, акции Yandex растут в преддверии публикации отчетности.

На фоне роста стоимости золота заметно выросли котировки акций золотодобывающих компаний. Стоимость бумаг Polymetal и Полюса выросли с начала года на 25–30%. Также после публикации отчетности за 2022 год и повышения вероятности выплаты дивидендов на 11% выросли акции Сбера. Хуже рынка чувствовали себя компании нефтегазового сектора, что связано с падением цен на газ в ЕС, неопределенностью с последствиями введения эмбарго на нефть и нефтепродукты, а также рисками изменения налогового регулирования сектора.

Северсталь : отчетность и цены на сталь

Результаты Северстали в прошлом году оказались не такими плохими, если учесть ситуацию в отрасли: производство стали по итогам года сократилось на 8%, продажи – на 2%, при этом в IV квартале производство выросло на 3% к/к, а продажи снизились на 11%, но компания связывает это снижение с распродажей в предыдущем квартале и сезонным падением спроса на сталь в России.

Восстановление цен на стальную продукцию на глобальных рынках позволяет надеяться на улучшение результатов сталелитейных компаний в этом году. Цены на сталь в Китае выросли на 20% за месяц, стоимость российского экспорта (FOB «Черное море») также растет: слябы за последний месяц подорожали на 40%, горячий прокат – на 15%. Фактически экспортные цены на российскую сталь сравнялись с внутренними, что увеличивает вероятность того, что после периода работы в минус рентабельность экспорта стали наконец стала более приемлемой. Так как компании не раскрывают финансовые результаты, проверить это пока невозможно. Мы также ожидаем дальнейшего роста цен на внутреннем рынке после стагнации в течение нескольких месяцев: внутренние цены исторически следуют за внешними с небольшим лагом, и, кроме того, спросу на сталь на внутреннем рынке будет способствовать начало строительного сезона. Запасы, накопившиеся в прошлом году, уже, скорее всего, реализованы, при этом продление программ льготной ипотеки, каркасное строительство и инфраструктурные проекты будут вести к увеличению спроса на сталь.

ОБЛИГАЦИИ

Рублевые облигации

Минфин увеличил объемы заимствований с помощью ОФЗ ПД

Минфин в ходе прошедших на прошлой неделе аукционов разместил ОФЗ на максимальную с начала года сумму – чуть более 140 млрд рублей, большая часть из них была привлечена через два выпуска с фиксированным купоном. Выпуск с погашением в 2032 году был размещен на 53,8 млрд рублей по номиналу, выпуск с погашением в 2041 году – на 70,5 млрд рублей по номиналу, премии к ценам на вторичном рынке (перед аукционами) оказались небольшими. Премия в третьем – инфляционном – выпуске была формально сопоставима, но, с учетом более консервативного характера таких бумаг, это более существенно. Тем не менее размещение оказалось небольшим по сравнению с другими выпусками – 16 млрд рублей.

Можно предположить, что основными покупателями на аукционах стали банки, у которых после притока бюджетных средств в конце прошлого года накопился большой объем ликвидности, и ее нужно куда-то размещать. Поскольку спрос на кредиты все равно остается умеренным, а флоутеров не предлагалось давно, банки, вероятно, решили увеличить покупки ОФЗ с фиксированным купоном.

Рынок ждет снижения ключевой ставки ЦБ РФ

Согласно опросу ЦБ, макроэкономисты теперь ждут чуть более высокой инфляции и ключевой ставки в этом году – 6% (против 5,8% ранее) и 7,5% (ранее 7,3%) соответственно. В то же время прогноз по инфляции на следующий год, наоборот, понижен до 4,1% (против 4,2%, ожидавшихся ранее). Средняя ключевая ставка в следующем году, согласно ожиданиям аналитиков, составит 6,8%, это на 0,2 п. п. выше, чем прогнозировалось ранее, но так или иначе указывает на то, что рынок (как и мы) все еще ждет возобновления снижения ставки.

Опасения, что из-за более высокой инфляции в этом году ЦБ придется быть более жестким, понятны: существенный дефицит госбюджета и рост зарплат действительно будут выступать как проинфляционные факторы. С другой стороны, благодаря возобновлению работы бюджетного правила будет снижаться волатильность курса рубля, импорт постепенно восстанавливается, а потребительский спрос все еще остается сдержанным, а это уже факторы в пользу снижения инфляции. Кроме того, во II квартале инфляция, скорее всего, резко замедлится за счет высокой базы прошлого года и на время может опуститься едва ли не ниже уровня в 4%. Мы допускаем, что ЦБ предпочтет понаблюдать за ситуацией до лета, когда из расчетов уйдут повышенные значения инфляции за прошлый год и станет более понятно, что происходит с ценами в этом году, и тогда уже будет принимать решение по ставке.

Еврооблигации

Позитивная реакция рынка на решение ЕЦБ

Европейский рынок облигаций вырос на прошлой неделе, даже несмотря на повышение базовой ставки ЕЦБ на 50 б.п. – до 3% и последующего «ястребиного» выступления Кристин Лагард о дальнейшем необходимом ужесточении ДКП. Падение доходности 10-летних облигаций Германии в четверг на 20 б.п. стало самым резким за более чем десятилетие, а доходность 10-летних государственных облигаций Италии упала почти на 40 б.п. за день. По всей видимости, инвесторы позитивно оценили последовательность в действиях и в коммуникации ЕЦБ.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Нефть Brent: -7,8% за неделю

Нефть марки Brent за неделю подешевела на 7,8% – до 73 долл. за баррель, что создавало давление на котировки нефтегазовых компаний. Последние данные указывают на рост американских запасов нефти на 4,1 млн.

Для российских нефтяников скорее важна цена марки Urals. К тому же с 5 февраля вступает в силу европейское эмбарго на импорт нефти из России. Европейская комиссия также рекомендовала ценовой потолок в 100 долл. за баррель на дизельное топливо и 45 долл. за баррель на сырую нефть.

Спрос на золото формируют центральные банки

Спрос со стороны центральных банков на золото остается высоким: по даннымWGC, в IV квартале они купили золота на 417 тонн, всего в 2022 году – на 1136 тонн. Покупки с их стороны, как, впрочем, и повышенный спрос со стороны частных инвесторов, на фоне ожидания снижения темпов роста ставки ФРС, по-видимому, стали причиной поддержки котировкам золота в конце прошлого года. Снижение стоимости госдолга из-за роста ставок, высокая инфляция, а также стремление снизить риск блокировки активов мотивируют центральные банки увеличивать долю золота в резервах. С учетом сохранения геополитических и экономических рисков, этот тренд может сохраниться и в нынешнем году.

Валютный рынок

Рубль – под давлением нефтяного эмбарго

Ситуация для рубля остается благоприятной на длинном горизонте. В феврале рубль может ослабнуть, продолжив движение выше уровня в 70 рублей за доллар, из-за действия дисконта на российскую нефть и вступления в силу потолка цен на нефтепродукты. Но это будет связано даже не столько со снижением самих экспортных доходов от продажи нефти, сколько с ожиданиями, что доходы могут снизиться. Игроки валютного рынка будут исходить из того, что рубль может ослабнуть и их действия могут вести к снижению курса. Тем не менее счет текущих операций остается профицитным, и, хотя в IV квартале профицит несколько снизился, ситуация все еще остается благоприятной для рубля, если сравнивать с предыдущими годами. Предпосылок для значительного ослабления курса нет. Если же говорить о продажах валюты по бюджетному правилу, можно отметить, что увеличение суммы продаж на февраль вряд ли значительно повлияет на рубль, однако может сгладить его волатильность.

http://www.alfacapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter