Это переменная величина, представляющая собой средневзвешенную процентную ставку по межбанковским кредитам, предоставляемым банками, выступающими на лондонском межбанковском рынке с предложением средств в разных валютах и на разные сроки — от одного дня до 12 месяцев. Ставка фиксируется ежедневно Британской банковской ассоциацией начиная с 1985 года.

Каждый рабочий день в 11 часов по лондонскому времени уполномоченные сотрудники Британской банковской ассоциации на электронной основе получают от первичных операторов денежного рынка Лондона информацию по какой процентной ставке они готовы предоставлять кредиты другим банкам (своим или иностранным). Данные обрабатываются, систематизируются, далее отбрасываются по 4 самых низких и самых высоких значений процентных ставок, а из оставшихся значений - высчитывается среднее арифметическое. Это среднее арифметическое и является значением Libor на сегодняшний день.

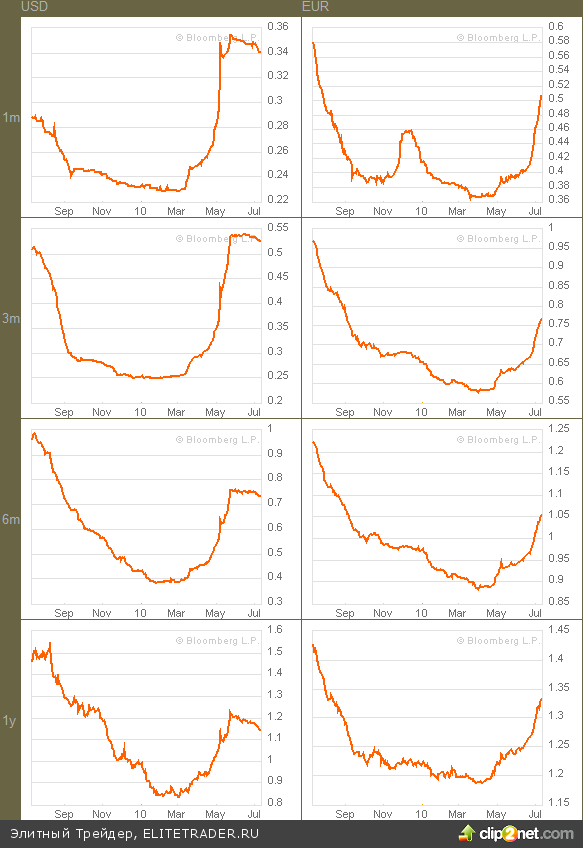

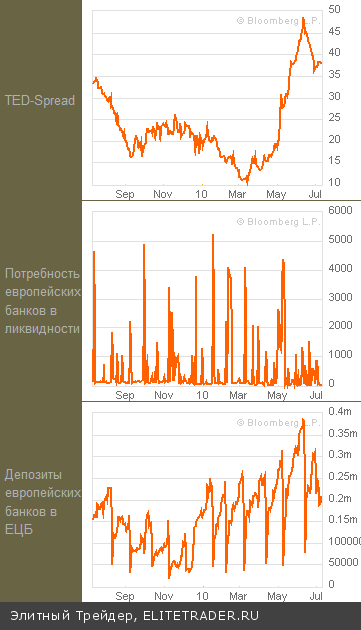

Когда в банке недостаток денег, банк сам берет кредит в других банках; когда в банке избыток денег, то он начинает сам кредитовать другие банки, поэтому объемы межбанкоского кредитования могут снижаться при избытке ликвидности и ставки остаются низкими. На ставку LIBOR также влияют стоимость суверенных облигаций и ключевые процентные ставки центральных банков. Поэтому, например, LIBOR 1Y в 1.5% при процентной ставке ЦБ в 1.25% и при 0.5% - это совсем разные ситуации, если в первом случае это нормально, то во втором может говорить о негативных тенденциях на денежном рынке и дефиците доверия. Рост LIBOR означает, что у банков начинаются проблемы с денежными средствами, им сложнее занимать. Недостаток ликвидности с некоторым лагом приводит к тому, что банки начнут изымать деньги из рискованных активов (акции, сырьевые/товарные активы), что мы уже видели в апреле-мае. Валюты стран, в которых банки испытывают проблемы будут снижаться. Либор был опережающим индикатором, он начал расти раньше. Высокие ставки сказываются на кредитовании в частном и корпоративном секторе, что в дальнейшем может привести к замедлению роста или восстановления экономики.

Неделька веселая выдалась! Dow/S&P почти +5.5% за неделю (максимум в этом году и лучший рост с 17 июля 2009 года), хотя трудно вспомнить, что нибудь интересное. Единственное, что приходит на ум, это новая инъекция с биркой ЕЦБ в 229 млрд на 7 дней для европейских банков. 132 млрд (6-дневный займ) погасили, плюс на 59 млрд ЕЦБ стерилизовал ликвидность, 442 млрд успешно вернули, но разумеется с краткосрочным рефинансированием. Чистых денег от банков, если не ошибаюсь чуть больше 30 млрд.

Пока многие аналитики по инерции советовали шортить, безуспешно пытались вдуплить в суть происходящего на рынке, ища черную кошку в черной комнате, я методично готовил публику еще с прошлого четверга (тут) и ранним утром во вторник в момент, когда СИПИ болтался в руинах ниже 1020, раскрыл коварный план маркетмейкеров в виде секретной операции под кодовым названием «поцелуй дракона» :) Если теория заговора существует, то все должно было произойти точно так, как произошло. Если бы СИПИ не показал мега рост на этой неделе после эпического пролива, то мне, возможно, стоило бы пересмотреть свои взгляды на рынок, но все прошло, как по нотам. Я еще 2 июля сказал, что легко можем сходить на 1080-1100. Забудь-те про повод в том понимании, в каком многие привыкли его искать; его нет, не существовало и не существует. Если бы захотели, могли бы выполнить тест 1000 пунктов или проболтаться в руинах, но деньги крупными акулами так не зарабатываются.

Аналогичный прогноз был по евро, когда eur/usd укатали на 1.19. В тот момент я написал, что евро обречен на рост, хотя тогда был практически одинок в своем взгляде на фоне массовой фобии к евроактивам с элементами апокалипсических прогнозов, что-то вроде паритета уже через несколько месяцев и развала еврозоны. Инвестбанки и казначейство США сделали свою работу, и маятник качнул уже против доллара, разумеется, новостной фон подстроили соответствующим образом.

Многие делают принципиальную ошибку, веря в свободные, честные и справедливые рынки, краткосрочное поведение которых пытаются объяснить широко тиражируемым новостным фоном, который практически никак не влияет на саму динамику рынков. Обычно причина кроется значительно глубже и уж точно не тиражируется в таком формате.

Теперь чисто ради развлечения, рассмотрим самые распространенные штампы.

- Заявление «рынки выросли на фоне улучшения настроения инвесторов/снижения страхов/увеличения аппетита к риску/» - это, наверное, одно из популярных, но при это одно из самых тупых оправданий поведения рынков, потому что: 1. Не несет в себе никакого информационного наполнения/полезности; 2. Работает только постфактум и может быть формально применимо к любой ситуации, а значит фактически бесполезное.

- Заявление «рынки выросли благодаря оптимизму относительно восстановления экономики» - это не меньший идиоизм из области муддизма. Вчера, например, падали и был всеобщий, тотальный пессимизм, а сейчас растут и сразу переоценили долгосрочные перспективы относительно экономики?! :))) Не стыдно, а? Потом это лишь констатирует факт роста или падения, но никакого отношения не имеет к причине.

- Заявление «рынки выросли на фоне хорошей макростатистике, отчетам компании и т.д.». Это еще куда ни шло, но все равно не оправдывает динамику, потому что абсолютно не факт, что такой отчет или макростата через месяц приведет к аналогичному поведению рынков, потому что интерпретация этих отчетов может быть совершенно иной. Все помнят, когда в январе этого года рынки стали падать по 2-3% на хороших отчетах, в то время, как квартал ранее росли. Макростата – это как фон, она также не всегда влияет на рынки. Хорошие данные могут быть оценены по разному в зависимости от того, в какой момент мы находимся. Если рынки настроены на рост, то даже слабее данные не изменят тренд, в то время, как при обвале на макростатистику никто даже не смотрит. Например, при спокойном рынке любая информация может привести к краткосрочному росту волатильности, но не изменит общего настроя.

Т.е видите, нет конкретики, сплошные штапмы, которые на копипастинге можно вставлять в любой момент к любой ситуации, т.е. такие обзоры можно роботам поручить писать. А вот в совершенно другой разряд попадают обзоры с явным указанием причины, по которым большой специалист Григорий Бегларян, т.е. видна конкретика и уникальность к каждой рыночной ситуации. Но в любом случае основное – это ликвидность и сентимент толпы, которой управляют крупные игроки, поэтому зная или догадываясь, в какую сторону стоят, либо вскоре встанут маркетмейкеры/инвестбанки, можно чрезвычайно сильно повысить свои шансы.

Большинство аналитиков? А что они? Опять, в очередной раз постфактум изменят свою точку зрения и прогнозы. Очень забавная картинка на forexpf была с прогнозами инвестдомов по валютам - там прогнозы на 1 мес, 3 мес, пол года и год. Так вот, если сравнить диспозицию через 3 месяца, то можно увидеть, что в соответствии с рыночной конъюнктурой они оперативно поменяли свои прогнозы и если раньше у них на конец года, например, евробакс был 1.15, то через 3 месяца на тот же конец года может быть уже 1.40. Не нужно ничему удивляться, они даже сейчас меняют свои прогнозы, спустя месяц. Когда евро был 1.19, советовали шортить с целью 1.15, а сейчас орут про покупки с целью 1.30. Традиционно прогнозы делают на излете в самый последний момент, когда движение либо завершено, либо подходит к концу. Забавный этот народ

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter