На прошедшей неделе рост мировых рынков ускорился. Индекс MSCI World вырос на 3.3% и достиг максимального значения с середины мая. Отметим, что показатель повысился третью неделю подряд. Главными событиями недели стали публикация протоколов июньского заседания ФРС, а также выступление Б. Бернанке, в которых инвесторы надеялись увидеть новые сигналы относительно планов американского регулятора. Содержание «минуток» не сильно отличалось от предыдущих аналогичных документов – среди членов FOMC по-прежнему нет единства в вопросе о том, когда следует сокращать программы выкупа активов, при этом большинство из них предпочло бы увидеть больший прогресс на американском рынке труда, прежде чем начинать сворачивать QE. В то же время речь Б. Бернанке произвела эффект разорвавшейся бомбы. Глава Федрезерва заявил, что монетарная политика в Штатах должна оставаться сверхмягкой в обозримом будущем, так как экономика США еще не достаточно окрепла, а инфляция находится гораздо ниже целевого уровня регулятора.

Слова Б. Бернанке вызвали сильный всплеск оптимизма на рынках рисковых активов, поскольку они в значительной степени ослабили опасения игроков относительно слишком раннего сворачивания стимулирующих программ в США. При этом, в отличие от предыдущих недель, в росте удалось поучаствовать и фондовым рынкам развивающихся стран, которые ранее находились на периферии интересов глобальных инвесторов. Так, индекс MSCI Emerging Markets вырос за неделю на 2.8%, чему способствовали значительное укрепление курса валют развивающихся стран к доллару США, а также позитивная динамика сырьевых рынков. Российский рынок на неделе показал опережающий рост, прибавив 3% по индексу ММВБ и более 5% по индексу РТС. Дополнительную поддержку бумагам компаний РФ оказали цены на нефть, которые поднялись к мартовским максимумам на фоне резкого сокращения запасов энергоносителей в США и сохраняющейся нестабильности на Ближнем Востоке.

Между тем, наблюдавшийся рост на рынках, на наш взгляд, носил во многом спекулятивный характер. Фактически Б. Бернанке не сказал ничего нового, лишь незначительно изменив тональность своего выступления. Однако инвесторы, вероятно, уже так устали от страхов относительно грядущего завершения QE в Штатах, что даже небольшое улучшение риторики главы ФРС на данную тему вызвало волну оптимизма на рынках. Поэтому не исключено, что эйфория на фондовых площадках закончится так же быстро и внезапно, как и началась. В этой связи очень важным представляется намеченное на середину следующей недели выступление Б. Бернанке с полугодовым докладом по монетарной политике и экономике в Конгрессе США. Возможно, в этот раз инвесторы получат более точное представление относительно будущих планов Федрезерва.

Поток экономической и политической информации на прошедшей неделе был довольно скудным, причем новости носили разнородный характер. В Европе «тройка» кредиторов в итоге согласилась предоставить финансовую помощь Греции, хотя ее сумма будет несколько уменьшена, и деньги Афинам будут выделяться частями по мере выполнение требований по снижению бюджетного дефицита. Агентство S&P понизило кредитный рейтинг Италии, отметив ухудшение экономических перспектив страны. Слабыми оказались статданные по экспорту Германии и промпроизводству в Еврозоне, подтвердившие ожидания продолжения рецессии в регионе во 2-м квартале. Впрочем, к плохим новостям из Европы инвесторам не привыкать. Китай вновь разочаровал значительным ухудшением показателей внешней торговли, при этом министр финансов страны заявил о том, что рост экономики КНР в этом году может составить лишь 7%, что значительно ниже официального прогноза правительства. Более оптимистичными были макроданные из США и Японии. В то же время на фоне заявления Б. Бернанке все эти новости не оказали особого влияния на рынки.

Евросоюз

МВФ опубликовал обзор по Еврозоне, в котором призвал европейский ЦБ к дальнейшему снижению ставок и другим стимулам. В МВФ считают, что ЕЦБ следует подтолкнуть к росту экономический спрос за счет дополнительного кредитно-денежного стимулирования. В обзоре отмечается, что «дальнейшее снижение ставок, в том числе ставки по депозитам до отрицательного уровня, поддержит спрос по всей Еврозоне и решит проблему дефляционного давления». Помимо этого, по мнению аналитиков МВФ, европейскому регулятору следует использовать и другие инструменты, находящиеся в его распоряжении. Так, это может быть предоставление банкам новой порции долгосрочных кредитов или прямой выкуп частных активов, что позволит понизить стоимость заимствования для компаний малого и среднего бизнеса в проблемных странах, включая Испанию и Италию.

Эксперты МВФ также полагают, что европейским странам следует ускорить реализацию плана создания банковского союза и провести рекапитализацию слабых банков за счет фондов Еврозоны. При этом фонд призывает европейцев сосредоточить все полномочия по сворачиванию деятельности «плохих» банков в одних руках. В обзоре подчеркивается, что любой компромисс, который оставляет хоть какие-то полномочия национальным регуляторам, несет в себе серьезные риски.

В МВФ отмечают, что только быстрые и скоординированные действия европейских государств подтолкнут экономику региона к столь необходимому ей росту. В то же время дальнейшее затягивание реформ в Европе может еще больше подорвать доверие и подвергнуть регион новым стрессам на фоне затянувшейся рецессии.

В понедельник министры финансов стран еврозоны приняли решение поэтапно выделять Греции очередной транш финансовой помощи объемом 3 млрд. евро, обусловив выплаты проведением Афинами согласованных реформ. МВФ, как ожидается, предоставит в конце месяца стране еще 1.8 млрд. евро, что вместе с европейскими деньгами обеспечит правительству Греции средства для полного обслуживания ее долгов (в частности, в августе Афины должны погасить облигации на 2.17 млрд. евро).

Непосредственно перед заседанием Еврогруппы «тройка» кредиторов согласовала с греческими властями шаги по сокращению размеров бюджетного сектора. Так, до конца 2013 г. 25 тыс. бюджетников должны быть переведены на временные договоры с целью сокращения этих рабочих мест в течение следующего года. Парламент Греции должен до 19 июля принять необходимые законодательные акты, включая также решения по улучшению налогового администрирования и сокращению расходов на здравоохранение, а уже до конца сентября первые 12.5 тыс. бюджетников должны быть переведены на временные договоры. Первые средства из согласованного транша будут предоставлены Евросоюзом в начале августа после принятия парламентом согласованных с кредиторами решений, еще 1 млрд. евро − в октябре, после очередной порции реформ.

Агентство S&P снизило долгосрочный кредитный рейтинг Италии с «ВВВ+» до «BBB», при этом прогноз по рейтингу остался «негативным». По мнению экспертов агентства, экономические перспективы страны ухудшаются, конкурентоспособность экономики остается низкой из-за высокого уровня заработных плат и ограничений на внутреннем рынке. В этом году ВВП Италии, по прогнозу S&P, снизится на 1.9% (в марте прогноз снижения составлял 1.4%), а госдолг к концу года составит 129% к ВВП, что является одним из самых высоких показателей в Еврозоне. При этом достижение запланированных показателей бюджета может оказаться под угрозой из-за противоречий среди членов коалиционного правительства.

В то же время S&P подтвердило долгосрочный кредитный рейтинг Германии на уровне «ААА», отметив способность крупнейшей экономики Еврозоны поглощать экономические и финансовые потрясения. По мнению экспертов агентства, немецкая экономика является современной, высокодиверсифицированной и конкурентоспособной. При этом правительство страны проводит традиционно разумную бюджетную политику и демонстрирует дисциплину в плане расходов. По прогнозу S&P, немецкая экономика будет устойчиво расти в среднесрочной перспективе. Ожидается рост ВВП на душу населения в среднем на 1% в 2013-2016 гг. При этом государственный долг снизится с 78% ВВП до 73% в 2016 г. Тем не менее, аналитики агентства предупреждают, что углубление кризиса в Еврозоне может ударить по экономике Германии.

Объем промышленного производства в Германии в мае снизился на 1% м/м, что оказалось хуже прогнозов. В годовом исчислении показатель сократился также на 1%. Производство в обрабатывающей промышленности Германии в мае уменьшилось на 0.7% м/м, выпуск средств производства сократился на 2.3% м/м. Объемы строительства снизились на 2.6% м/м, выработка электроэнергии − на 1.5% м/м. В то же время был зафиксирован рост производства промежуточных товаров (+1% м/м), а также потребительских товаров недлительного пользования (+0.9% м/м). Производственные заказы в Германии в мае неожиданно сократились на 1.3% м/м при ожидавшемся росте на 1.2% м/м.

Экспорт Германии в мае сократился на 4.8% г/г до 88.2 млрд. евро на фоне продолжающегося сокращения экономики Еврозоны, крупнейшего торгового партнера страны. С учетом коррекции на число рабочих дней и сезонные факторы показатель снизился на 2.4% в месячном выражении. Объем импорта уменьшился на 2.6% г/г до 75.2 млрд. евро (+1.7% м/м). В результате положительное сальдо внешней торговли в мае сократилось на 27.2% по сравнению с апрелем и составило 13.1 млрд., оказавшись заметно ниже прогнозов.

Объем промышленного производства в Еврозоне в мае, как и ожидалось, снизился на 0.3% м/м после роста на 0.5% м/м в апреле. В годовом выражении показатель сократился на 1.3%. Выпуск потребительских товаров длительного пользования сократился в регионе в мае на 2.3% по сравнению с апрелем, средств производства − на 1.5% м/м. Выработка электроэнергии увеличилась на 0.1% м/м. Возвращение промышленного сектора Еврозоны к снижению свидетельствует о сохраняющейся слабости восстановления европейской экономики.

США

ФРС США опубликовала протокол заседания FOMC от 18-19 июня, который показал желание многих руководителей Федрезерва свернуть программы стимулирования до середины 2014 г. − срока, заявленного председателем Б. Бернанке на пресс-конференции в июле. Так, «около половины» участников заседания полагали, что программу выкупа активов следует завершить до конца текущего года. В то же время основной заботой членов комитета по-прежнему остаются темпы снижения безработицы. Согласно протоколу, «многие члены комитета указали на то, что потребуется дальнейшее улучшение прогноза по рынку труда», чтобы оправдать сокращение программы QE.

«Минутки» ФРС также показали, что руководство американского регулятора было особенно обеспокоено обсуждением своих действий на рынке и возможностью неправильного толкования намерений ЦБ в отношении денежно-кредитной политики. Управляющие Федрезерва вновь подчеркнули необходимость ясных заявлений о том, что любое ужесточение денежно-кредитной политики будет зависеть от дальнейшего улучшения экономической ситуации в соответствии с прогнозами FOMC.

В ходе общения с журналистами после выступления на конференции в штате Массачусетс в среду Б. Бернанке выступил в защиту сверхмягкой политики американского ЦБ и заявил о сохранении необходимости в ней в ближайшее время. По его словам, «высокостимулирующая денежно-кредитная политика в обозримом будущем – это то, что нужно американской экономике. Обе части нашего мандата говорят о необходимости сохранения мягкой политики». По мнению Б. Бернанке, текущий уровень безработицы в 7.6%, вероятно, «завышает оценку стабильности рынка труда», а инфляция остается существенно ниже таргетируемых ФРС 2%. Кроме того, глава ФРС считает важным неблагоприятным фактором «весьма ограничительную» политику американского правительства.

Б. Бернанке, как и другие руководители ФРС, разделяет процессы завершения выкупа активов и повышения процентных ставок. Отвечая на вопросы журналистов, председатель Федрезерва подчеркнул, что целевой уровень ФРС для безработицы в 6.5% − это лишь ориентир, и автоматического повышения процентных ставок после достижения данного уровня не будет. Согласно его заявлению, «учитывая слабость рынка труда и низкую инфляцию, даже после выхода безработицы на отметку в 6.5% может пройти довольно долгое время, прежде чем процентные ставки достигнут какого-то существенного уровня».

Положительное сальдо баланса бюджета США в июне этого года составило $116.5 млрд. против дефицита на уровне $60 млрд. в июне 2012 г. За девять месяцев 2013 финансового года, начавшегося 1 октября, бюджетный дефицит США уменьшился на 44% до $510 млрд. Доходы бюджета увеличились в июне до $287 млрд., при этом госрасходы сократились на 47% в результате предпринятых в начале этого года мер, известных как секвестр госбюджета. Государственные ипотечные агентства Fannie Mae и Freddie Mac, которые были национализированы во время кризиса в 2008 г., внесли в бюджет $66.3 млрд. Отметим, что июньский профицит бюджета в США стал максимальным за 5 лет.

Администрация США опубликовала прогноз, согласно которому дефицит бюджета страны в текущем финансовом году сократится до $759 млрд., или 4.7% ВВП, по сравнению с $973 млрд. в предыдущем прогнозе. Темпы роста экономики ожидаются на уровне 2.4% против прошлого прогноза в 2.6%. В следующем году темпы роста ВВП предполагаются на уровне 3.4%. Представитель Белого дома заявил, что снижение прогноза в значительной степени связано с секвестром бюджета. Уровень безработицы на конец года, как ожидается, составит 7.5% по сравнению с прогнозировавшимися ранее 7.7%.

Согласно данным ФРС США, объем потребительского кредитования в стране в мае увеличился на $19.6 млрд. (+8.4% м/м), значительно превысив прогнозы. Как результат, показатель растет уже восьмой месяц подряд. Долг по кредитным картам вырос на $6.6 млрд. (+9.3% м/м), что также стало максимальным ростом за год. Объем невозобновляемых кредитов, таких как студенческие займы и автокредитование, также продемонстрировал значительный рост, увеличившись на 7.9% м/м.

Страны Азии, Россия, развивающиеся рынки

Банк Японии на своем заседании в четверг, как и ожидалось, не стал вносить изменений в денежно-кредитную политику и дал, несмотря на некоторое снижение прогнозов роста ВВП в этом году, в целом чуть более оптимистическую оценку состояния экономики страны. ЦБ констатировал в своем заявлении, что экономика «начинает восстанавливаться умеренными темпами», а экспорт «растет» (в июне было «начал расти»). В то же время средний прогноз руководства банка в отношении уровня базовой инфляции в текущем финансовом году, который закончится в марте 2014 г., снизился по сравнению с апрельским прогнозом до 0.6% (было 0.7%), а прогноз роста ВВП − до 2.8% (было 2.9%).

На следующий финансовый год оценки также скорректированы вниз: рост базовых потребительских цен составит 1.3% (в апреле ожидалось 1.4%), ВВП – 3.3% (в апреле было 3.4%). Еще через год инфляция в стране должна выйти на уровень около 2%, что является сейчас целевым показателем для ЦБ. Банк Японии также подтвердил обещание увеличить денежную базу на 60-70 трлн. иен в течение 2013 г., чтобы удвоить ее за два года и преодолеть длящуюся уже 15 лет дефляцию.

Положительное сальдо платежного баланса Японии в мае выросло на 58.1% в годовом выражении до 540.7 млрд. иен, хотя и не дотянуло до прогнозов. Отметим, что показатель растет в течение двух месяцев подряд, чего не наблюдалось с октября 2010 г. Такой динамики удалось добиться благодаря росту экспорта на фоне резкого ослабления иены по сравнению с прошлым годом. Кроме этого, падение иены значительно увеличило доход в национальной валюте от огромного объема зарубежных активов. Так, доходы от инвестиций за рубежом в мае выросли на 8.6% г/г и достигли 1.523 трлн. иен. Эксперты ожидают, что профицит текущего счета Японии продолжит постепенно увеличиваться на фоне восстановления экономики страны.

Рост кредитов японских банков в июне составил 1.9% в годовом выражении. Таким образом, и июнь стал уже 20-м по счету месяцем, когда зафиксирован рост показателя. При этом в прошлом месяце этот рост стал максимальным с 2009 г. Вышедшие данные являются позитивным фактором для Банка Японии, свидетельствуя, что усилия монетарных властей по стимулированию банков к кредитованию реального сектора и вложений в рисковые активы приносят свои плоды. В перспективе это должно помочь разогнать инфляцию и повысить экономический рост страны.

В своем выступлении в Вашингтоне министр финансов КНР Л. Цзивэй заявил о том, что рост китайской экономики, по его мнению, в этом году будет на уровне 7%. Это меньше официального прогноза китайского правительства, который составляет 7.5%. Министр отметил, что замедление экономического роста является следствием структурных реформ, и в результате качество экономического роста повышается. В частности, увеличивается доля услуг и потребления в ВВП, снижается отношение положительного сальдо во внешней торговле к ВВП, при этом в стране стабильна ситуация с занятостью и инфляцией. В 1-м квартале рост экономики Китая составил 7.7%, за 1-е полугодии показатель, по словам Л. Цзивэя, будет слегка ниже этого уровня.

Потребительские цены в Китае в июне выросли на 2.7% г/г после роста на 2.1% г/г в мае. Показатель оказался самым высоким с февраля и превысил прогнозы. Ускорению индекса потребительских цен способствовал рост цен на продовольствие, которые выросли на 4.9% г/г по сравнению с майским ростом на 3.2% г/г, главным образом, из-за скачка цен на свинину, являющуюся основным компонентом потребительской корзины в стране. Кроме того, увеличилась стоимость аренды жилья. Вместе с тем годовые темпы инфляции пока остается существенно ниже целевого уровня в 3.5%, установленного Госсоветом КНР на 2013 г. В целом можно заключить, что умеренные темпы роста потребительских цен отражают устойчивость восстановлению китайской экономики, не впечатляющее при этом своей скоростью.

Экспорт Китая в июне снизился на 3.1% по сравнению с аналогичным периодом прошлого года, а импорт сократился на 0.7% г/г. Оба показателя оказались гораздо хуже ожиданий экспертов, прогнозировавших их повышение. При этом падение экспорта стало первым с января 2012 г. Опубликованные данные подтверждают опасения в отношении снижения темпов роста китайского ВВП во 2-м квартале и свидетельствуют о снижение как внешнего, так и внутреннего спроса. Здесь также надо отметить, что на показатели внешнеторгового оборота в июне могли повлиять предпринимаемые в последние месяцы властями Поднебесной меры по борьбе с фальшивыми документами для внешнеторговой деятельности. В мае было раскрыто большое количество поддельных счетов-фактур, которые использовались компаниями КНР для уменьшения налогов. Так что данные по торговле за первые четыре месяца года могут быть сильно искаженными.

Объем новых кредитов, выданных банками КНР в июне, составил 860.5 млрд. юаней ($140 млрд.) против 919.8 млрд. юаней в аналогичном месяце прошлого года. При этом показатель оказался выше прогнозов экспертов. Между тем, темпы роста денежной массы в Китае (агрегат M2) замедлились в прошлом месяце до 14% г/г с 15.8% г/г в мае. Валютные резервы КНР на конец июня составили рекордные $3.5 трлн., увеличившись по сравнению с $3.44 трлн. на конец 1-го квартала.

По итогам недели индексы волатильности существенно понизились, откатившись к минимумам с конца мая. Цены «рисковых» активов на большинстве рынков повысились. Данные макроэкономической статистики носили смешанный характер, свидетельствуя о по-прежнему тяжелой ситуации в мировой экономике. Финансово-политическая информация, поступавшая на рынок, указала на некоторое сокращение внешнеполитических рисков для инвесторов. Хотя не исключено, что они вновь повысятся в ближайшие дни. Мы ожидаем продолжения восстановления российских фондовых индикаторов на следующей неделе, хотя темпы роста, вероятно, сократятся, а значительная волатильность торгов сохранится. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка и в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1400 пунктов, далее 1450 пунктов. В случае снижения поддержкой выступит область 1360 пунктов, далее 1330 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1670 пунктов, далее 1700 пунктов. В случае снижения целью движения выступит район 1570 пунктов, далее 1540 пунктов.

Нефть Brent

Котировки нефти Brent движутся чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $111 за баррель, далее $119 за баррель. Ближайшая поддержка расположена на уровне $106 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота находятся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе $1300 за унцию, далее $1340 за унцию. Ближайшая поддержка лежит в районе $1170 за унцию, далее $1070 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.317, далее 1.338. В случае снижения уровнями поддержки станут отметки 1.278 и далее 1.270.

Основные корпоративные события за неделю

Соллерс

Событие. Соллерс представил итоги продаж за июнь и 6 месяцев 2013 г. В прошедшем месяце продажи компании составили 9327 автомобилей (марки UAZ, Ssang Yong, Isuzu), что незначительно (на 1%) превышает показатель июня прошлого года. Всего за прошедшее полугодие было реализовано 46494 автомобилей (46876 в первом полугодии 2012 г.). Продажи автомобилей марки Ssang Yong выросли на 6.5% г/г до 15865 шт. (против 14877 шт. годом ранее). Реализация внедорожников УАЗ снизилась по итогам полугодия на 5% до 30165 шт., однако стоит отметить значительный рост экспортных продаж – на 38% г/г до 5182 автомобилей. Реализация автомобилей марки Isuzu за 6 месяцев составила 464 шт., показав прирост на 44% г/г.

Комментарий. Мы положительно оцениваем данную новость и считаем, что она позитивно отразится на котировках ценных бумаг компании. Автомобильная линейка Соллерс структурирована таким образом, чтобы максимально соответствовать запросам и интересам потребителей, а также быстро подстраиваться под меняющуюся конъюнктуру рынка. По нашему мнению, в среднесрочной перспективе доля компании на российском рынке должна увеличиться, так как всё больше потребителей предпочитает российским автомобилям недорогие и качественные иномарки. Автопроизводители ожидают восстановления рынка во втором полугодии (за первые 6 месяцев снижение продаж составило около 5% г/г); в то же время, Комитет Автопроизводителей Ассоциации Европейского Бизнеса (AEB AMC) прогнозирует общее снижение продаж по итогам года на уровне 5% по сравнению с 2012 г.

Эталон

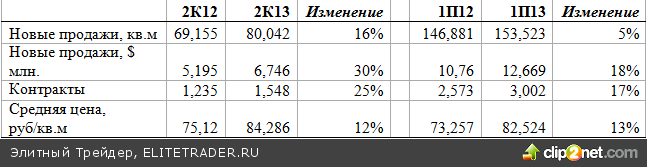

Событие. Группа Эталон представила операционные итоги за 2-й квартал 2013 г. Новые продажи выросли на 16% по сравнению с соответствующим периодом прошлого года до 80 тыс.кв.м.; продажи в денежном выражении выросли на 30% до $6.75 млрд.

Количество заключённых в прошедшем квартале контрактов на 25% превысило показатель прошлого года (1548 против 1235), средняя цена квадратного метра также увеличилась – с 75 тыс. руб. до 84 тыс. руб. Рост показателей связан, прежде всего, с запуском новых проектов, относящихся к высокой ценовой категории – жилых комплексов «Царская столица» и «Галант». Компания расширила количество партнёрских программ с банками, в результате чего объём ипотечных контрактов составил 23% (по сравнению с 18% в 1К13г.).

Таблица 1. Эталон – Итоги производственной деятельности 2К13г. и 1П13г.

Комментарий. Мы положительно оцениваем представленные результаты. Компания показала прирост продаж по отношению к предыдущему кварталу, и мы считаем, что этот рост должен продолжиться в 3К13г. Компания рассчитывает, что в 2013 г. сдача покупателям новых площадей на 29% превысит показатель прошлого года. Несмотря на волатильную ситуацию на финансовых рынках, мы склонны считать, что компании удастся достигнуть данного показателя в силу фундаментально сильного спроса в Санкт-Петербурге и Москве.

Магнит

Событие. Магнит представил операционные результаты за июнь, 2-й квартал и 1-е полугодие 2013 г. В течение июня компания открыла (net) 170 магазинов, при этом общее количество магазинов в сети составило 7416 (6552 «магазинов у дома», 138 гипермаркетов, 26 магазинов «Магнит Семейный» и 700 магазинов косметики). Предварительный объем выручки с начала года составил 272.8 млрд. руб., что означает рост в размере 31,49% по сравнению с аналогичным отчетным периодом прошлого года.

Комментарий. В июне текущего года ритейлер показал достаточно стабильный прирост выручки по сравнению с аналогичным периодом прошлого года. Если сравнивать рост выручки в июне (30.3% г/г) с ростом выручки с начала года (31.5% г/г), то мы видим, что темп роста выручки несколько снизился, тем не менее, он остается выше прогноза руководства компании, данного в начале года (27-29%). Драйвером роста выручки стал сегмент гипермаркетов. В июне выручка этого сегмента выросла на 41.2% г/г, с начала года прирост составил 45.6% г/г. Также надо отметить тот факт, что темп роста выручки сети в целом во 2-м квартале ускорился и составил 32.5% г/г.

Темп роста сети в июне резко ускорился: количество открытий магазинов составило половину всех открытий за второй квартал (341). Общая торговая площадь за год выросла на 29.7%. Наиболее высокими темпами росла сеть гипермаркетов, прирост площадей которой за год составил 39.58%.

Продажи по сопоставимым магазинам за 2-й квартал показали рост трафика в магазинах сети (+0.22% г/г). Наибольший рост трафика наблюдался в сегменте гипермаркетов (+4.55% г/г). За полугодие трафик по сети в целом показал незначительное снижение (-0.39% г/г), в то же время сегмент гипермаркетов показал рост трафика (+3.97% г/г).

Мы считаем, что опубликованные результаты позитивны для котировок акций компании: несмотря на небольшое снижение темпов роста выручки в июне по сравнению с темпами роста выручки с начала года, темп открытий магазинов в июне оказался рекордным, что позитивно отразится на продажах компании в ближайшее время. Также к позитивным моментам можно отнести улучшение ситуации с трафиком, который снова стал увеличиваться, благодаря быстрому росту сети гипермаркетов.

Норникель

Событие. Норникель закрыл сделку по продаже одного из принадлежащих ей непрофильных активов – 7.75% акций МРСК Сибири. Сумма сделки и приобретатель пакета не раскрываются. По данным агентства Интерфакс, покупателем является одна из структур, близких к акционерам холдинга СУЭК, крупнейшего российского производителя энергетического угля (по некоторым данным, холдингу принадлежат 27.49% МРСК Сибири через офшорную кипрскую структуру Donalink). В самой компании такие данные не подтверждают. Согласно расчётам Интерфакса, исходя из цены последней сделки на Московской Бирже, стоимость пакета акций составила около 587 млн. руб.

Комментарий: Мы оцениваем представленную новость умеренно позитивно. Несмотря на относительно небольшой объём сделки (около $18 млн. по текущему курсу), это первый шаг к распродаже принадлежащих Норникелю непрофильных активов. Кроме доли в МРСК Сибири, компании принадлежат пакет в Интер РАО (11.03%, около $420 млн.), различные рекреационные учреждения (включая фитнес-центр в Красноярске, оцениваемый в $30-35 млн.), а также ряд зарубежных активов, которые могут быть признаны неэффективными в условиях текущей рыночной конъюнктуры. В конце 2012 г. общий объём средств от продажи данных активов оценивался в $1.5 млрд., в случае успешной реализации всех планов часть этих денег может быть направлена акционерам в качестве специальных дивидендов либо на погашение части долга.

Интер РАО

Событие. Как сообщает газета Ведомости, И. Сечин и глава Росимущества О. Дергунова заключили пока устную договоренность о выкупе Роснефтегазом 13.76% акций Интер РАО, принадлежащих Росимуществу. Продажа доли Росимущества предусмотрена планом приватизации на 2013-2016 гг., при этом 9 акций останется у государства для сохранения контроля. Ранее озвучивались планы по консолидации Роснефтегазом контрольной доли в Интер РАО путем выкупа долей государственных компаний (ФСК ЕЭС, Росатом, ВЭБ, Русгидро), а также доли Норникеля. Представители компаний пока от комментариев отказываются или отмечают, что пока продавать Интер РАО невыгодно из-за плохой ситуации на рынке.

Комментарий. Если говорить о целесообразности участия Роснефтегаза в капитале компании с точки зрения самой Интер РАО, то ей выгоднее было бы осуществление ранее озвученного варианта партнерства через допэмиссию Интер РАО в пользу Роснефтегаза на 60 млрд. руб., так как компании необходимо покрывать дефицит инвестпрограммы. Но проект не получил дальнейшего развития. Что касается возможной оферты миноритариям, мы считаем данный вариант маловероятным, так как, будучи госкомпанией, Роснефтегаз может воспользоваться возможностью нарастить долю в компании через допэмиссию, не выставляя оферту. Мы считаем новость нейтральной для котировок Интер РАО до появления дальнейшей информации о планах Роснефтегаза.

Интер РАО, ТГК-7, ТГК-6

Событие. Интер РАО планирует продать блокпакеты акций ТГК-6 (27.71%) и ТГК-7 (41.37%) инвесторам, дружественным группе Ренова, в частности, Access Industries Л. Блаватника. Среди претендентов на покупку в интересах Л. Блаватника называют компанию Lygendor, другим покупателем может стать Merol Trading, являющаяся акционером всех компаний КЭС-холдинга. Цена сделки не называется, отмечается лишь, что она близка к рыночной оценке. Сделку планируется закрыть в августе.

Комментарий. Намерение частного инвестора приобрести пакеты ТГК позитивно на фоне отсутствия заинтересованности в секторе с момента распродажи РАО ЕЭС России и текущего ослабленного положения отрасли. Несмотря на очевидное намерение Реновы в дальнейшем продать пакеты, сделка должна способствовать поддержке акций ТГК-6 и ТГК-7 на рынке в ближайшее время, а миноритарии ТГК-7 будут ждать информации об оферте. Кроме того, сделка позитивна и для Интер РАО: она позволит компании аккумулировать средства для покрытия дефицита инвестпрограммы в 24 млрд. руб. (рыночная стоимость пакетов около 22,7 млрд.руб.), не прибегая к допэмиссии.

Слова Б. Бернанке вызвали сильный всплеск оптимизма на рынках рисковых активов, поскольку они в значительной степени ослабили опасения игроков относительно слишком раннего сворачивания стимулирующих программ в США. При этом, в отличие от предыдущих недель, в росте удалось поучаствовать и фондовым рынкам развивающихся стран, которые ранее находились на периферии интересов глобальных инвесторов. Так, индекс MSCI Emerging Markets вырос за неделю на 2.8%, чему способствовали значительное укрепление курса валют развивающихся стран к доллару США, а также позитивная динамика сырьевых рынков. Российский рынок на неделе показал опережающий рост, прибавив 3% по индексу ММВБ и более 5% по индексу РТС. Дополнительную поддержку бумагам компаний РФ оказали цены на нефть, которые поднялись к мартовским максимумам на фоне резкого сокращения запасов энергоносителей в США и сохраняющейся нестабильности на Ближнем Востоке.

Между тем, наблюдавшийся рост на рынках, на наш взгляд, носил во многом спекулятивный характер. Фактически Б. Бернанке не сказал ничего нового, лишь незначительно изменив тональность своего выступления. Однако инвесторы, вероятно, уже так устали от страхов относительно грядущего завершения QE в Штатах, что даже небольшое улучшение риторики главы ФРС на данную тему вызвало волну оптимизма на рынках. Поэтому не исключено, что эйфория на фондовых площадках закончится так же быстро и внезапно, как и началась. В этой связи очень важным представляется намеченное на середину следующей недели выступление Б. Бернанке с полугодовым докладом по монетарной политике и экономике в Конгрессе США. Возможно, в этот раз инвесторы получат более точное представление относительно будущих планов Федрезерва.

Поток экономической и политической информации на прошедшей неделе был довольно скудным, причем новости носили разнородный характер. В Европе «тройка» кредиторов в итоге согласилась предоставить финансовую помощь Греции, хотя ее сумма будет несколько уменьшена, и деньги Афинам будут выделяться частями по мере выполнение требований по снижению бюджетного дефицита. Агентство S&P понизило кредитный рейтинг Италии, отметив ухудшение экономических перспектив страны. Слабыми оказались статданные по экспорту Германии и промпроизводству в Еврозоне, подтвердившие ожидания продолжения рецессии в регионе во 2-м квартале. Впрочем, к плохим новостям из Европы инвесторам не привыкать. Китай вновь разочаровал значительным ухудшением показателей внешней торговли, при этом министр финансов страны заявил о том, что рост экономики КНР в этом году может составить лишь 7%, что значительно ниже официального прогноза правительства. Более оптимистичными были макроданные из США и Японии. В то же время на фоне заявления Б. Бернанке все эти новости не оказали особого влияния на рынки.

Евросоюз

МВФ опубликовал обзор по Еврозоне, в котором призвал европейский ЦБ к дальнейшему снижению ставок и другим стимулам. В МВФ считают, что ЕЦБ следует подтолкнуть к росту экономический спрос за счет дополнительного кредитно-денежного стимулирования. В обзоре отмечается, что «дальнейшее снижение ставок, в том числе ставки по депозитам до отрицательного уровня, поддержит спрос по всей Еврозоне и решит проблему дефляционного давления». Помимо этого, по мнению аналитиков МВФ, европейскому регулятору следует использовать и другие инструменты, находящиеся в его распоряжении. Так, это может быть предоставление банкам новой порции долгосрочных кредитов или прямой выкуп частных активов, что позволит понизить стоимость заимствования для компаний малого и среднего бизнеса в проблемных странах, включая Испанию и Италию.

Эксперты МВФ также полагают, что европейским странам следует ускорить реализацию плана создания банковского союза и провести рекапитализацию слабых банков за счет фондов Еврозоны. При этом фонд призывает европейцев сосредоточить все полномочия по сворачиванию деятельности «плохих» банков в одних руках. В обзоре подчеркивается, что любой компромисс, который оставляет хоть какие-то полномочия национальным регуляторам, несет в себе серьезные риски.

В МВФ отмечают, что только быстрые и скоординированные действия европейских государств подтолкнут экономику региона к столь необходимому ей росту. В то же время дальнейшее затягивание реформ в Европе может еще больше подорвать доверие и подвергнуть регион новым стрессам на фоне затянувшейся рецессии.

В понедельник министры финансов стран еврозоны приняли решение поэтапно выделять Греции очередной транш финансовой помощи объемом 3 млрд. евро, обусловив выплаты проведением Афинами согласованных реформ. МВФ, как ожидается, предоставит в конце месяца стране еще 1.8 млрд. евро, что вместе с европейскими деньгами обеспечит правительству Греции средства для полного обслуживания ее долгов (в частности, в августе Афины должны погасить облигации на 2.17 млрд. евро).

Непосредственно перед заседанием Еврогруппы «тройка» кредиторов согласовала с греческими властями шаги по сокращению размеров бюджетного сектора. Так, до конца 2013 г. 25 тыс. бюджетников должны быть переведены на временные договоры с целью сокращения этих рабочих мест в течение следующего года. Парламент Греции должен до 19 июля принять необходимые законодательные акты, включая также решения по улучшению налогового администрирования и сокращению расходов на здравоохранение, а уже до конца сентября первые 12.5 тыс. бюджетников должны быть переведены на временные договоры. Первые средства из согласованного транша будут предоставлены Евросоюзом в начале августа после принятия парламентом согласованных с кредиторами решений, еще 1 млрд. евро − в октябре, после очередной порции реформ.

Агентство S&P снизило долгосрочный кредитный рейтинг Италии с «ВВВ+» до «BBB», при этом прогноз по рейтингу остался «негативным». По мнению экспертов агентства, экономические перспективы страны ухудшаются, конкурентоспособность экономики остается низкой из-за высокого уровня заработных плат и ограничений на внутреннем рынке. В этом году ВВП Италии, по прогнозу S&P, снизится на 1.9% (в марте прогноз снижения составлял 1.4%), а госдолг к концу года составит 129% к ВВП, что является одним из самых высоких показателей в Еврозоне. При этом достижение запланированных показателей бюджета может оказаться под угрозой из-за противоречий среди членов коалиционного правительства.

В то же время S&P подтвердило долгосрочный кредитный рейтинг Германии на уровне «ААА», отметив способность крупнейшей экономики Еврозоны поглощать экономические и финансовые потрясения. По мнению экспертов агентства, немецкая экономика является современной, высокодиверсифицированной и конкурентоспособной. При этом правительство страны проводит традиционно разумную бюджетную политику и демонстрирует дисциплину в плане расходов. По прогнозу S&P, немецкая экономика будет устойчиво расти в среднесрочной перспективе. Ожидается рост ВВП на душу населения в среднем на 1% в 2013-2016 гг. При этом государственный долг снизится с 78% ВВП до 73% в 2016 г. Тем не менее, аналитики агентства предупреждают, что углубление кризиса в Еврозоне может ударить по экономике Германии.

Объем промышленного производства в Германии в мае снизился на 1% м/м, что оказалось хуже прогнозов. В годовом исчислении показатель сократился также на 1%. Производство в обрабатывающей промышленности Германии в мае уменьшилось на 0.7% м/м, выпуск средств производства сократился на 2.3% м/м. Объемы строительства снизились на 2.6% м/м, выработка электроэнергии − на 1.5% м/м. В то же время был зафиксирован рост производства промежуточных товаров (+1% м/м), а также потребительских товаров недлительного пользования (+0.9% м/м). Производственные заказы в Германии в мае неожиданно сократились на 1.3% м/м при ожидавшемся росте на 1.2% м/м.

Экспорт Германии в мае сократился на 4.8% г/г до 88.2 млрд. евро на фоне продолжающегося сокращения экономики Еврозоны, крупнейшего торгового партнера страны. С учетом коррекции на число рабочих дней и сезонные факторы показатель снизился на 2.4% в месячном выражении. Объем импорта уменьшился на 2.6% г/г до 75.2 млрд. евро (+1.7% м/м). В результате положительное сальдо внешней торговли в мае сократилось на 27.2% по сравнению с апрелем и составило 13.1 млрд., оказавшись заметно ниже прогнозов.

Объем промышленного производства в Еврозоне в мае, как и ожидалось, снизился на 0.3% м/м после роста на 0.5% м/м в апреле. В годовом выражении показатель сократился на 1.3%. Выпуск потребительских товаров длительного пользования сократился в регионе в мае на 2.3% по сравнению с апрелем, средств производства − на 1.5% м/м. Выработка электроэнергии увеличилась на 0.1% м/м. Возвращение промышленного сектора Еврозоны к снижению свидетельствует о сохраняющейся слабости восстановления европейской экономики.

США

ФРС США опубликовала протокол заседания FOMC от 18-19 июня, который показал желание многих руководителей Федрезерва свернуть программы стимулирования до середины 2014 г. − срока, заявленного председателем Б. Бернанке на пресс-конференции в июле. Так, «около половины» участников заседания полагали, что программу выкупа активов следует завершить до конца текущего года. В то же время основной заботой членов комитета по-прежнему остаются темпы снижения безработицы. Согласно протоколу, «многие члены комитета указали на то, что потребуется дальнейшее улучшение прогноза по рынку труда», чтобы оправдать сокращение программы QE.

«Минутки» ФРС также показали, что руководство американского регулятора было особенно обеспокоено обсуждением своих действий на рынке и возможностью неправильного толкования намерений ЦБ в отношении денежно-кредитной политики. Управляющие Федрезерва вновь подчеркнули необходимость ясных заявлений о том, что любое ужесточение денежно-кредитной политики будет зависеть от дальнейшего улучшения экономической ситуации в соответствии с прогнозами FOMC.

В ходе общения с журналистами после выступления на конференции в штате Массачусетс в среду Б. Бернанке выступил в защиту сверхмягкой политики американского ЦБ и заявил о сохранении необходимости в ней в ближайшее время. По его словам, «высокостимулирующая денежно-кредитная политика в обозримом будущем – это то, что нужно американской экономике. Обе части нашего мандата говорят о необходимости сохранения мягкой политики». По мнению Б. Бернанке, текущий уровень безработицы в 7.6%, вероятно, «завышает оценку стабильности рынка труда», а инфляция остается существенно ниже таргетируемых ФРС 2%. Кроме того, глава ФРС считает важным неблагоприятным фактором «весьма ограничительную» политику американского правительства.

Б. Бернанке, как и другие руководители ФРС, разделяет процессы завершения выкупа активов и повышения процентных ставок. Отвечая на вопросы журналистов, председатель Федрезерва подчеркнул, что целевой уровень ФРС для безработицы в 6.5% − это лишь ориентир, и автоматического повышения процентных ставок после достижения данного уровня не будет. Согласно его заявлению, «учитывая слабость рынка труда и низкую инфляцию, даже после выхода безработицы на отметку в 6.5% может пройти довольно долгое время, прежде чем процентные ставки достигнут какого-то существенного уровня».

Положительное сальдо баланса бюджета США в июне этого года составило $116.5 млрд. против дефицита на уровне $60 млрд. в июне 2012 г. За девять месяцев 2013 финансового года, начавшегося 1 октября, бюджетный дефицит США уменьшился на 44% до $510 млрд. Доходы бюджета увеличились в июне до $287 млрд., при этом госрасходы сократились на 47% в результате предпринятых в начале этого года мер, известных как секвестр госбюджета. Государственные ипотечные агентства Fannie Mae и Freddie Mac, которые были национализированы во время кризиса в 2008 г., внесли в бюджет $66.3 млрд. Отметим, что июньский профицит бюджета в США стал максимальным за 5 лет.

Администрация США опубликовала прогноз, согласно которому дефицит бюджета страны в текущем финансовом году сократится до $759 млрд., или 4.7% ВВП, по сравнению с $973 млрд. в предыдущем прогнозе. Темпы роста экономики ожидаются на уровне 2.4% против прошлого прогноза в 2.6%. В следующем году темпы роста ВВП предполагаются на уровне 3.4%. Представитель Белого дома заявил, что снижение прогноза в значительной степени связано с секвестром бюджета. Уровень безработицы на конец года, как ожидается, составит 7.5% по сравнению с прогнозировавшимися ранее 7.7%.

Согласно данным ФРС США, объем потребительского кредитования в стране в мае увеличился на $19.6 млрд. (+8.4% м/м), значительно превысив прогнозы. Как результат, показатель растет уже восьмой месяц подряд. Долг по кредитным картам вырос на $6.6 млрд. (+9.3% м/м), что также стало максимальным ростом за год. Объем невозобновляемых кредитов, таких как студенческие займы и автокредитование, также продемонстрировал значительный рост, увеличившись на 7.9% м/м.

Страны Азии, Россия, развивающиеся рынки

Банк Японии на своем заседании в четверг, как и ожидалось, не стал вносить изменений в денежно-кредитную политику и дал, несмотря на некоторое снижение прогнозов роста ВВП в этом году, в целом чуть более оптимистическую оценку состояния экономики страны. ЦБ констатировал в своем заявлении, что экономика «начинает восстанавливаться умеренными темпами», а экспорт «растет» (в июне было «начал расти»). В то же время средний прогноз руководства банка в отношении уровня базовой инфляции в текущем финансовом году, который закончится в марте 2014 г., снизился по сравнению с апрельским прогнозом до 0.6% (было 0.7%), а прогноз роста ВВП − до 2.8% (было 2.9%).

На следующий финансовый год оценки также скорректированы вниз: рост базовых потребительских цен составит 1.3% (в апреле ожидалось 1.4%), ВВП – 3.3% (в апреле было 3.4%). Еще через год инфляция в стране должна выйти на уровень около 2%, что является сейчас целевым показателем для ЦБ. Банк Японии также подтвердил обещание увеличить денежную базу на 60-70 трлн. иен в течение 2013 г., чтобы удвоить ее за два года и преодолеть длящуюся уже 15 лет дефляцию.

Положительное сальдо платежного баланса Японии в мае выросло на 58.1% в годовом выражении до 540.7 млрд. иен, хотя и не дотянуло до прогнозов. Отметим, что показатель растет в течение двух месяцев подряд, чего не наблюдалось с октября 2010 г. Такой динамики удалось добиться благодаря росту экспорта на фоне резкого ослабления иены по сравнению с прошлым годом. Кроме этого, падение иены значительно увеличило доход в национальной валюте от огромного объема зарубежных активов. Так, доходы от инвестиций за рубежом в мае выросли на 8.6% г/г и достигли 1.523 трлн. иен. Эксперты ожидают, что профицит текущего счета Японии продолжит постепенно увеличиваться на фоне восстановления экономики страны.

Рост кредитов японских банков в июне составил 1.9% в годовом выражении. Таким образом, и июнь стал уже 20-м по счету месяцем, когда зафиксирован рост показателя. При этом в прошлом месяце этот рост стал максимальным с 2009 г. Вышедшие данные являются позитивным фактором для Банка Японии, свидетельствуя, что усилия монетарных властей по стимулированию банков к кредитованию реального сектора и вложений в рисковые активы приносят свои плоды. В перспективе это должно помочь разогнать инфляцию и повысить экономический рост страны.

В своем выступлении в Вашингтоне министр финансов КНР Л. Цзивэй заявил о том, что рост китайской экономики, по его мнению, в этом году будет на уровне 7%. Это меньше официального прогноза китайского правительства, который составляет 7.5%. Министр отметил, что замедление экономического роста является следствием структурных реформ, и в результате качество экономического роста повышается. В частности, увеличивается доля услуг и потребления в ВВП, снижается отношение положительного сальдо во внешней торговле к ВВП, при этом в стране стабильна ситуация с занятостью и инфляцией. В 1-м квартале рост экономики Китая составил 7.7%, за 1-е полугодии показатель, по словам Л. Цзивэя, будет слегка ниже этого уровня.

Потребительские цены в Китае в июне выросли на 2.7% г/г после роста на 2.1% г/г в мае. Показатель оказался самым высоким с февраля и превысил прогнозы. Ускорению индекса потребительских цен способствовал рост цен на продовольствие, которые выросли на 4.9% г/г по сравнению с майским ростом на 3.2% г/г, главным образом, из-за скачка цен на свинину, являющуюся основным компонентом потребительской корзины в стране. Кроме того, увеличилась стоимость аренды жилья. Вместе с тем годовые темпы инфляции пока остается существенно ниже целевого уровня в 3.5%, установленного Госсоветом КНР на 2013 г. В целом можно заключить, что умеренные темпы роста потребительских цен отражают устойчивость восстановлению китайской экономики, не впечатляющее при этом своей скоростью.

Экспорт Китая в июне снизился на 3.1% по сравнению с аналогичным периодом прошлого года, а импорт сократился на 0.7% г/г. Оба показателя оказались гораздо хуже ожиданий экспертов, прогнозировавших их повышение. При этом падение экспорта стало первым с января 2012 г. Опубликованные данные подтверждают опасения в отношении снижения темпов роста китайского ВВП во 2-м квартале и свидетельствуют о снижение как внешнего, так и внутреннего спроса. Здесь также надо отметить, что на показатели внешнеторгового оборота в июне могли повлиять предпринимаемые в последние месяцы властями Поднебесной меры по борьбе с фальшивыми документами для внешнеторговой деятельности. В мае было раскрыто большое количество поддельных счетов-фактур, которые использовались компаниями КНР для уменьшения налогов. Так что данные по торговле за первые четыре месяца года могут быть сильно искаженными.

Объем новых кредитов, выданных банками КНР в июне, составил 860.5 млрд. юаней ($140 млрд.) против 919.8 млрд. юаней в аналогичном месяце прошлого года. При этом показатель оказался выше прогнозов экспертов. Между тем, темпы роста денежной массы в Китае (агрегат M2) замедлились в прошлом месяце до 14% г/г с 15.8% г/г в мае. Валютные резервы КНР на конец июня составили рекордные $3.5 трлн., увеличившись по сравнению с $3.44 трлн. на конец 1-го квартала.

По итогам недели индексы волатильности существенно понизились, откатившись к минимумам с конца мая. Цены «рисковых» активов на большинстве рынков повысились. Данные макроэкономической статистики носили смешанный характер, свидетельствуя о по-прежнему тяжелой ситуации в мировой экономике. Финансово-политическая информация, поступавшая на рынок, указала на некоторое сокращение внешнеполитических рисков для инвесторов. Хотя не исключено, что они вновь повысятся в ближайшие дни. Мы ожидаем продолжения восстановления российских фондовых индикаторов на следующей неделе, хотя темпы роста, вероятно, сократятся, а значительная волатильность торгов сохранится. При этом мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка и в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1400 пунктов, далее 1450 пунктов. В случае снижения поддержкой выступит область 1360 пунктов, далее 1330 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1670 пунктов, далее 1700 пунктов. В случае снижения целью движения выступит район 1570 пунктов, далее 1540 пунктов.

Нефть Brent

Котировки нефти Brent движутся чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится на уровне $111 за баррель, далее $119 за баррель. Ближайшая поддержка расположена на уровне $106 за баррель, при ее пробитии целью снижения может стать отметка $100 за баррель.

Золото

Котировки золота находятся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе $1300 за унцию, далее $1340 за унцию. Ближайшая поддержка лежит в районе $1170 за унцию, далее $1070 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.317, далее 1.338. В случае снижения уровнями поддержки станут отметки 1.278 и далее 1.270.

Основные корпоративные события за неделю

Соллерс

Событие. Соллерс представил итоги продаж за июнь и 6 месяцев 2013 г. В прошедшем месяце продажи компании составили 9327 автомобилей (марки UAZ, Ssang Yong, Isuzu), что незначительно (на 1%) превышает показатель июня прошлого года. Всего за прошедшее полугодие было реализовано 46494 автомобилей (46876 в первом полугодии 2012 г.). Продажи автомобилей марки Ssang Yong выросли на 6.5% г/г до 15865 шт. (против 14877 шт. годом ранее). Реализация внедорожников УАЗ снизилась по итогам полугодия на 5% до 30165 шт., однако стоит отметить значительный рост экспортных продаж – на 38% г/г до 5182 автомобилей. Реализация автомобилей марки Isuzu за 6 месяцев составила 464 шт., показав прирост на 44% г/г.

Комментарий. Мы положительно оцениваем данную новость и считаем, что она позитивно отразится на котировках ценных бумаг компании. Автомобильная линейка Соллерс структурирована таким образом, чтобы максимально соответствовать запросам и интересам потребителей, а также быстро подстраиваться под меняющуюся конъюнктуру рынка. По нашему мнению, в среднесрочной перспективе доля компании на российском рынке должна увеличиться, так как всё больше потребителей предпочитает российским автомобилям недорогие и качественные иномарки. Автопроизводители ожидают восстановления рынка во втором полугодии (за первые 6 месяцев снижение продаж составило около 5% г/г); в то же время, Комитет Автопроизводителей Ассоциации Европейского Бизнеса (AEB AMC) прогнозирует общее снижение продаж по итогам года на уровне 5% по сравнению с 2012 г.

Эталон

Событие. Группа Эталон представила операционные итоги за 2-й квартал 2013 г. Новые продажи выросли на 16% по сравнению с соответствующим периодом прошлого года до 80 тыс.кв.м.; продажи в денежном выражении выросли на 30% до $6.75 млрд.

Количество заключённых в прошедшем квартале контрактов на 25% превысило показатель прошлого года (1548 против 1235), средняя цена квадратного метра также увеличилась – с 75 тыс. руб. до 84 тыс. руб. Рост показателей связан, прежде всего, с запуском новых проектов, относящихся к высокой ценовой категории – жилых комплексов «Царская столица» и «Галант». Компания расширила количество партнёрских программ с банками, в результате чего объём ипотечных контрактов составил 23% (по сравнению с 18% в 1К13г.).

Таблица 1. Эталон – Итоги производственной деятельности 2К13г. и 1П13г.

Комментарий. Мы положительно оцениваем представленные результаты. Компания показала прирост продаж по отношению к предыдущему кварталу, и мы считаем, что этот рост должен продолжиться в 3К13г. Компания рассчитывает, что в 2013 г. сдача покупателям новых площадей на 29% превысит показатель прошлого года. Несмотря на волатильную ситуацию на финансовых рынках, мы склонны считать, что компании удастся достигнуть данного показателя в силу фундаментально сильного спроса в Санкт-Петербурге и Москве.

Магнит

Событие. Магнит представил операционные результаты за июнь, 2-й квартал и 1-е полугодие 2013 г. В течение июня компания открыла (net) 170 магазинов, при этом общее количество магазинов в сети составило 7416 (6552 «магазинов у дома», 138 гипермаркетов, 26 магазинов «Магнит Семейный» и 700 магазинов косметики). Предварительный объем выручки с начала года составил 272.8 млрд. руб., что означает рост в размере 31,49% по сравнению с аналогичным отчетным периодом прошлого года.

Комментарий. В июне текущего года ритейлер показал достаточно стабильный прирост выручки по сравнению с аналогичным периодом прошлого года. Если сравнивать рост выручки в июне (30.3% г/г) с ростом выручки с начала года (31.5% г/г), то мы видим, что темп роста выручки несколько снизился, тем не менее, он остается выше прогноза руководства компании, данного в начале года (27-29%). Драйвером роста выручки стал сегмент гипермаркетов. В июне выручка этого сегмента выросла на 41.2% г/г, с начала года прирост составил 45.6% г/г. Также надо отметить тот факт, что темп роста выручки сети в целом во 2-м квартале ускорился и составил 32.5% г/г.

Темп роста сети в июне резко ускорился: количество открытий магазинов составило половину всех открытий за второй квартал (341). Общая торговая площадь за год выросла на 29.7%. Наиболее высокими темпами росла сеть гипермаркетов, прирост площадей которой за год составил 39.58%.

Продажи по сопоставимым магазинам за 2-й квартал показали рост трафика в магазинах сети (+0.22% г/г). Наибольший рост трафика наблюдался в сегменте гипермаркетов (+4.55% г/г). За полугодие трафик по сети в целом показал незначительное снижение (-0.39% г/г), в то же время сегмент гипермаркетов показал рост трафика (+3.97% г/г).

Мы считаем, что опубликованные результаты позитивны для котировок акций компании: несмотря на небольшое снижение темпов роста выручки в июне по сравнению с темпами роста выручки с начала года, темп открытий магазинов в июне оказался рекордным, что позитивно отразится на продажах компании в ближайшее время. Также к позитивным моментам можно отнести улучшение ситуации с трафиком, который снова стал увеличиваться, благодаря быстрому росту сети гипермаркетов.

Норникель

Событие. Норникель закрыл сделку по продаже одного из принадлежащих ей непрофильных активов – 7.75% акций МРСК Сибири. Сумма сделки и приобретатель пакета не раскрываются. По данным агентства Интерфакс, покупателем является одна из структур, близких к акционерам холдинга СУЭК, крупнейшего российского производителя энергетического угля (по некоторым данным, холдингу принадлежат 27.49% МРСК Сибири через офшорную кипрскую структуру Donalink). В самой компании такие данные не подтверждают. Согласно расчётам Интерфакса, исходя из цены последней сделки на Московской Бирже, стоимость пакета акций составила около 587 млн. руб.

Комментарий: Мы оцениваем представленную новость умеренно позитивно. Несмотря на относительно небольшой объём сделки (около $18 млн. по текущему курсу), это первый шаг к распродаже принадлежащих Норникелю непрофильных активов. Кроме доли в МРСК Сибири, компании принадлежат пакет в Интер РАО (11.03%, около $420 млн.), различные рекреационные учреждения (включая фитнес-центр в Красноярске, оцениваемый в $30-35 млн.), а также ряд зарубежных активов, которые могут быть признаны неэффективными в условиях текущей рыночной конъюнктуры. В конце 2012 г. общий объём средств от продажи данных активов оценивался в $1.5 млрд., в случае успешной реализации всех планов часть этих денег может быть направлена акционерам в качестве специальных дивидендов либо на погашение части долга.

Интер РАО

Событие. Как сообщает газета Ведомости, И. Сечин и глава Росимущества О. Дергунова заключили пока устную договоренность о выкупе Роснефтегазом 13.76% акций Интер РАО, принадлежащих Росимуществу. Продажа доли Росимущества предусмотрена планом приватизации на 2013-2016 гг., при этом 9 акций останется у государства для сохранения контроля. Ранее озвучивались планы по консолидации Роснефтегазом контрольной доли в Интер РАО путем выкупа долей государственных компаний (ФСК ЕЭС, Росатом, ВЭБ, Русгидро), а также доли Норникеля. Представители компаний пока от комментариев отказываются или отмечают, что пока продавать Интер РАО невыгодно из-за плохой ситуации на рынке.

Комментарий. Если говорить о целесообразности участия Роснефтегаза в капитале компании с точки зрения самой Интер РАО, то ей выгоднее было бы осуществление ранее озвученного варианта партнерства через допэмиссию Интер РАО в пользу Роснефтегаза на 60 млрд. руб., так как компании необходимо покрывать дефицит инвестпрограммы. Но проект не получил дальнейшего развития. Что касается возможной оферты миноритариям, мы считаем данный вариант маловероятным, так как, будучи госкомпанией, Роснефтегаз может воспользоваться возможностью нарастить долю в компании через допэмиссию, не выставляя оферту. Мы считаем новость нейтральной для котировок Интер РАО до появления дальнейшей информации о планах Роснефтегаза.

Интер РАО, ТГК-7, ТГК-6

Событие. Интер РАО планирует продать блокпакеты акций ТГК-6 (27.71%) и ТГК-7 (41.37%) инвесторам, дружественным группе Ренова, в частности, Access Industries Л. Блаватника. Среди претендентов на покупку в интересах Л. Блаватника называют компанию Lygendor, другим покупателем может стать Merol Trading, являющаяся акционером всех компаний КЭС-холдинга. Цена сделки не называется, отмечается лишь, что она близка к рыночной оценке. Сделку планируется закрыть в августе.

Комментарий. Намерение частного инвестора приобрести пакеты ТГК позитивно на фоне отсутствия заинтересованности в секторе с момента распродажи РАО ЕЭС России и текущего ослабленного положения отрасли. Несмотря на очевидное намерение Реновы в дальнейшем продать пакеты, сделка должна способствовать поддержке акций ТГК-6 и ТГК-7 на рынке в ближайшее время, а миноритарии ТГК-7 будут ждать информации об оферте. Кроме того, сделка позитивна и для Интер РАО: она позволит компании аккумулировать средства для покрытия дефицита инвестпрограммы в 24 млрд. руб. (рыночная стоимость пакетов около 22,7 млрд.руб.), не прибегая к допэмиссии.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба