• Стивенс из RBA говорит о высокой стоимости австралийского доллара

• Новозеландский доллар выглядит все более уязвимым

• Выступление Йеллен – основной событийный риск текущей недели

Более масштабные волнения, вызванные затрудненным положением португальского кредитора, Banco Espirito Santo, в пятницу сошли на нет, что привело к резкому сокращению спредов периферийных облигаций, таким образм, рынки ушли на выходные, сохранив большую часть нервов. Тем не менее, на прошлой неделе мы стали свидетелями интересной проверки настроения рынка, и эту проверку он частично провалил. Разумеется, ситуация с Banco Espirito Santo является специфичной для этой организации, однако степень возникшей нервозности красноречивее любых слов выразила текущее доверие рынка в этой ситуации, которое, несмотря на недавнюю рекордно низкую волатильность и другие признаки самонадеянности, кажется весьма шатким.

На выходных председатель Резервного банка Австралии, Гленн Стивенс, прокомментировал высокий валютный курс австралийского доллара, заявив, что он не исключает "вероятность определенного искажения на рынках" по итогам повышения процентных ставок Федрезервом, и что он не может понять того, почему австралийская валюта держится на таком высоком уровне. Он также добавил, что "именно поэтому мы говорили, что, согласно нашему мнению, некоторые инвесторы, возможно, недооценивают вероятность существенного снижения в определенный момент, но я не могу сказать, когда он настанет".

Данные по ценам на жилье в Новой Зеландии продемонстрировали снижение уже в течение второго месяца подряд, а активность в продажах значительно упала – давление, вызванное пузырем, наконец, утихает? Серия ценовых данных REINZ характеризуется волатильностью, вызванной сильным сезонным влиянием, но показатель демонстрируют самую вялую динамику цен на жилье в июне за последние пять лет. Очевидные признаки уменьшения пузыря на рынке жилья в Новой Зеландии, вероятно, заставят вздохнуть с облегчением Резервный банк Новой Зеландии (РБНЗ), который вскоре может с удовольствием опровергнуть мысли о дальнейшем повышении ставок в ближайшее время. Но нам потребуется еще пара месяцев таких экономических данных. Новозеландский доллар выглядит все более уязвимым на этих уровнях.

Что нас ждет

Сегодня экономический календарь выглядит бледно, за исключением данных по объему промышленного производства в Еврозоне в мае и выступления председателя Европейского центрального банка (ЕЦБ), Марио Драги, перед комитетом Европейского парламента немногим позже. Вечером состоится заседания Банка Японии, от которого, как обычно, не ждут выражения намерений. Завтра, перед выступлением председателя Федрезерва, Джанет Йеллен (см. ниже), выходят данные по инфляции в Великобритании в июне, отчет ZEW Германии в июле и отчет по розничным продажам в США в июне.

График: EURJPY

На этой неделе пара евро/иена окажется в центре внимания, поскольку на прошлой неделе она попыталась протестировать многомесячные минимумы на фоне волнений, вызванных спредами периферийных облигаций ЕС. Сегодня состоится заседание Банка Японии, от которого ничего не ждут. Более слабые европейские данные и перспективы дальнейшего ослабления со стороны ЕЦБ, не говоря уже о дальнейшей слабости на рынках активов, могут выступить катализатором продолжения масштабной распродажи от текущих уровней. Локальное сопротивление проходит в области 138,00/25, а следующая поддержка пролегает на уровне минимума 2014 года вблизи 136,20.

На этой неделе ключевым событийным риском будет выступление Йеллен перед Конгрессом, которое начнется завтра и продолжится в среду. Форвардные ожидания касательно ставки по федеральным фондам снова вернулись к области циклических минимумов, поэтому планки для неожиданного ужесточения не существует, хотя едва ли кто-то может ждать намека на ужесточение от Йеллен, являющейся яростной сторонницей смягчения. Тем не менее, посмотрим, заложено ли это в текущую цену доллара с избытком и насколько четко она выразит намерение Федрезерва продолжать курс на сокращение стимулов. Кроме того, оценим степень враждебности со стороны настроенной против ФРС группы в различных комитетах Палат и Сената, которые устроят ей допрос с пристрастием. В конечном итоге, если американская экономика или финансовые рынки окажутся в беде, тяжкая ноша падет на плечи Йеллен.

Также, не пропустите заседание Банка Канады в среду, которое состоится после череды вызывающих волнение канадских данных на фоне сильного роста канадского валютного курса (слабый предпятничный отчет по занятости в Канаде). Стивен Полоз, председатель Банка Канады, вероятно, недоволен, для него это будет возможностью забить кол в сердце медвежьего рынка пары USDCAD, которой необходимо вернуться выше 1,0800 после заседания Банка Канады, чтобы сильнее воодушевить быков.

Три показателя: Италия и Франция — слабые звенья, доходность по ГКО, нефть

• Италия и Франция сдерживают рост промышленного производства в ЕС

• Ставка доходности по 10-летним облигациям США предположительно будет увеличиваться

• Сырая нефть может развернуть восходящее направление

На понедельник запланировано немного экономических событий, но майский отчет о промышленном производстве в Европе станет объектом пристального внимания участников рынка, которые начали переоценивать макроэкономические перспективы региона в свете недавнего ухудшения экономического положения Франции. Также интересна динамика доходности по ключевой 10-летней государственной казначейской облигации США, учитывая тот факт, что ФРС движется в сторону ужесточения политики. Кроме того, игроки будут следить за котировками цен на нефть: останутся ли они без изменений и продолжат ли снижаться на этой неделе после того, как стало понятно, что очередная волна конфликта в Ираке оказалась не такой опасной, как изначально предполагалось?

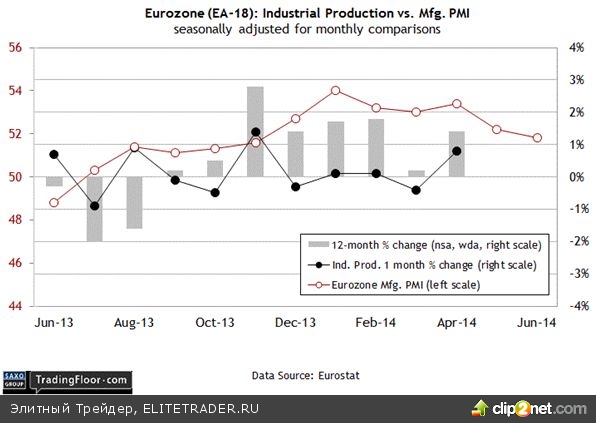

ЕС: промышленное производство (09:00 GMT). Процесс восстановления экономики Еврозоны снова под угрозой? Рост в Европе еще никогда не был таким убедительным (особенно если не учитывать Германию). Однако в настоящее время растут признаки того, что едва начавшееся возрождение может столкнуться с новым препятствием в виде ухудшения экономического положения во Франции и Италии. По крайней мере, на это указывают самые последние данные о промышленном производстве в обеих странах. В мае оно сократилось намного сильнее, чем ожидалось, вызвав опасения по поводу того, что потенциал макроэкономики ослабевает. Такая перемена экономической погоды почти наверняка отобразится в сегодняшнем отчете о промышленной активности в Еврозоне за май.

Вопрос о том, могут ли проблемы в промышленности привести к более широким последствиям для европейского экономического тренда, пока остается открытым. Два индикатора роста ВВП Еврозоны во втором квартале, отображающие ситуацию в реальном времени, пока свидетельствуют о том, что хотя темпы ослабли, рост продолжается. Опубликованные на прошлой неделе оценки за квартал на примере модели евромонеты и подготовленные порталом Now-Casting.com предусматривают неизменные темпы роста на уровне 0,2% (в квартальном выражении) по сравнению с первыми тремя месяцами этого года, сообщает Евростат. Однако, учитывая самые последние статистические показатели Франции и Италии, может быть, самое время пересмотреть прогнозы на второй квартал в меньшую сторону? В поисках ответа участники рынка будут внимательно анализировать сегодняшний отчет о промышленном производстве.

Но есть и хорошая новость. Как показали самые последние оценки макроэкономического тренда Еврозоны по июнь включительно на примере результатов исследования деловых настроений от Markit, есть надежда на то, что худших последствий можно избежать. Несмотря на то что композитный индекс менеджеров по закупкам для Еврозоны в прошлом месяце немного понизился по сравнению с маем, он по-прежнему находится на достаточном расстоянии от нейтральной отметки 50, которая отделяет цикл роста от цикла спада. То же самое можно сказать и об индексе PMI в производственном секторе. Главный экономист Markit Крис Уильямсон (Chris Williamson) сказал, что июньские данные по PMI свидетельствуют о том, что во втором квартале темпы роста ВВП Еврозоны могут увеличиться до 0,4% по сравнению с 0,2% в предыдущем квартале. Интересно, насколько его прогнозы совпадут с реальным результатом по промышленному производству

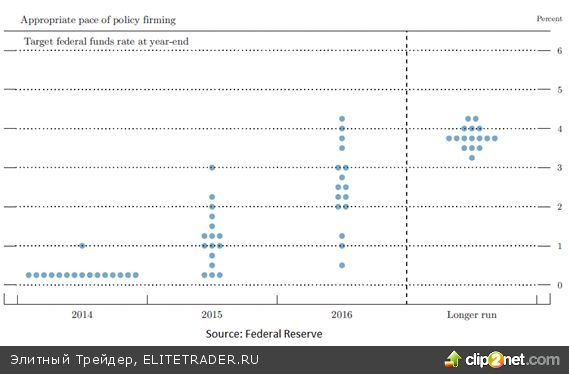

США: доходность по 10-летним ГКО. Согласно данным, опубликованным после июньского заседания FOMC, члены ФРС ожидают, что в следующем году впервые с 2006 года ключевая ставка вырастет. Большинство членов комитета по денежно-кредитной политике предполагают, что к концу 2015 года ставка по федеральным фондам повысится до 3%, в то время как участники рынки прогнозируют меньшие темпы роста ставки по сравнению с нынешним значением 0,25%.

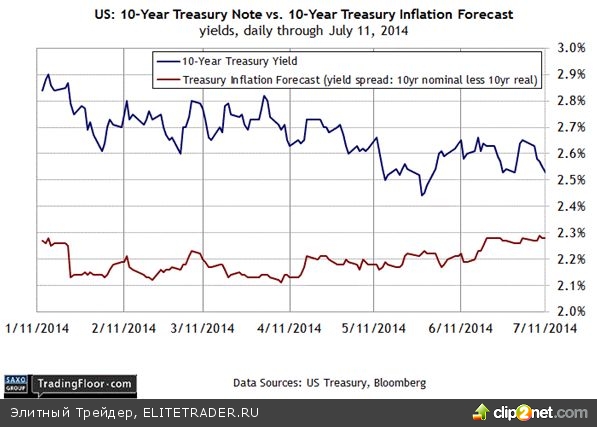

Прогнозы траектории ставки, которые будут составляться в последующие недели и месяцы, во многом будут зависеть от инфляции. Если ценовое давление будет не очень сильным, то повышение ставки может быть реализовано позднее и/или более медленными темпами, чем прогнозируют «медведи» по облигациям. На самом деле, некоторые экономисты по-прежнему считают, что экономике США грозят трудности, которые негативно повлияют на экономический рост и, как следствие, на инфляцию. Экс-президент Гарвардского университета и бывший экономический советник президента Барака Обамы Лоуренс Саммерс (Lawrence Summers) недавно заявил, что макроэкономическим вызовом является «длительный застой». Эта школа экономистов придерживается мнения о том, что бум сбережений продолжает препятствовать развитию экономики США и остается главным фактором, который сдерживает спрос и возрождение сегмента полной занятости.

Испытанием этой теории в реальных условиях станет наблюдение за прогнозами рынка в отношении подразумеваемой инфляции (разница между доходностью по номинальной 10-летней ГКО и доходностью по облигации, индексированной с учетом инфляции). Если инфляция останется стабильной или будет снижаться, то ФРС не будет испытывать необходимость в повышении ставки. В этом отношении интересно отметить то, что в последние недели рыночный прогноз инфляции повысился и приблизился к максимальному показателю этого года на уровне чуть ниже 2,3%. Доходность по 10-летней облигации, напротив, в 2014 году снижалась и в пятницу зафиксировалась на отметке 2,53% по сравнению со значением, равным приблизительно 3%, в начале года. На этой неделе внимательно следите за динамикой обоих индикаторов в ответ на важные публикации, а именно отчет о розничных продажах (вторник), о промышленном производстве (среда) и новом жилищном строительстве (четверг).

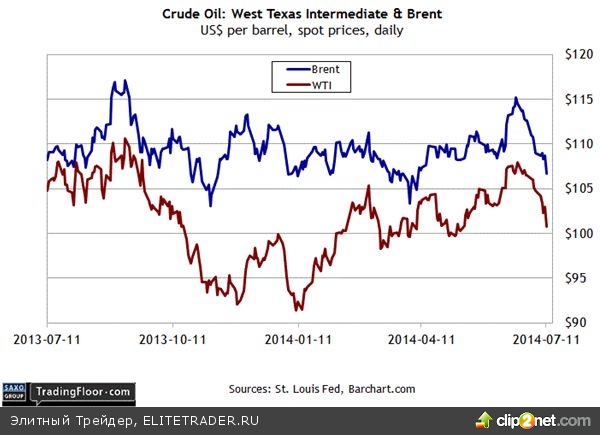

Цены на нефть. Неожиданный подъем активности среди экстремистов в Ираке в прошлом месяце взбудоражил нефтяные рынки, в результате чего цена на нефть взлетела на фоне опасений, что очередной период политической нестабильности на Ближнем Востоке приведет к сокращению экспортных поставок из этого региона. Главный ценовой ориентир для США, спотовая цена на нефть сорта West Texas Intermediate (WTI), в июне в какой-то момент поднялась до 107 долларов за баррель, установив максимальное с сентября прошлого года значение. Цена нефти сорта Brent также подскочила, достигнув уровней вблизи 115 долларов за баррель. Неожиданно на рынке снова, несмотря ни на что, заговорили о новом «бычьем» рынке в нефтяном секторе.

Но в июле траектория цен снова изменилась. Сейчас угроза для нефтедобычи в Ираке выглядит не настолько серьезной в качестве фактора, который способен подорвать производство. Между тем ожидания дальнейшего роста добычи в США в сочетании с прогнозами увеличения предложения из Ливии послужили поводом для новых прогнозов, что в четвертом квартале этого года средняя цена на нефть пустится до 100 долларов за баррель. Такой вывод был сделан на основании проведенного на прошлой неделе агентством Bloomberg опроса аналитиков с Уолл-стрит.

Даже если цены на нефть сохранят относительную стабильность возле текущих уровней, энергетический фактор не будет представлять опасности для макроэкономических перспектив США. Принимая во внимание увеличение темпов роста занятости в последнее время, а также благоприятные новости, поступающие из других уголков экономики (например, промышленное производство), вряд ли кризис в Ираке заставит игроков ожидать худшего для макроэкономики страны.

Главная причина, почему иракская угроза может иметь ограниченное воздействие на рынок, заключается в том, что в Курдском регионе сохраняется относительная стабильность, а ведь именно здесь добывается значительная часть всей нефти страны. Несмотря на военные действия на юге Ирака, объемы добычи в северном Курдистане в прошлом месяце выросли более чем на 50%, согласно данным, обнародованным Международным энергетическим агентством. А принимая во внимание сообщения о том, что курдские силы захватили нефтяные месторождения на севере Ирака, вероятность значительного падения добычи в этом регионе в ближайшем будущем уменьшается.

• Новозеландский доллар выглядит все более уязвимым

• Выступление Йеллен – основной событийный риск текущей недели

Более масштабные волнения, вызванные затрудненным положением португальского кредитора, Banco Espirito Santo, в пятницу сошли на нет, что привело к резкому сокращению спредов периферийных облигаций, таким образм, рынки ушли на выходные, сохранив большую часть нервов. Тем не менее, на прошлой неделе мы стали свидетелями интересной проверки настроения рынка, и эту проверку он частично провалил. Разумеется, ситуация с Banco Espirito Santo является специфичной для этой организации, однако степень возникшей нервозности красноречивее любых слов выразила текущее доверие рынка в этой ситуации, которое, несмотря на недавнюю рекордно низкую волатильность и другие признаки самонадеянности, кажется весьма шатким.

На выходных председатель Резервного банка Австралии, Гленн Стивенс, прокомментировал высокий валютный курс австралийского доллара, заявив, что он не исключает "вероятность определенного искажения на рынках" по итогам повышения процентных ставок Федрезервом, и что он не может понять того, почему австралийская валюта держится на таком высоком уровне. Он также добавил, что "именно поэтому мы говорили, что, согласно нашему мнению, некоторые инвесторы, возможно, недооценивают вероятность существенного снижения в определенный момент, но я не могу сказать, когда он настанет".

Данные по ценам на жилье в Новой Зеландии продемонстрировали снижение уже в течение второго месяца подряд, а активность в продажах значительно упала – давление, вызванное пузырем, наконец, утихает? Серия ценовых данных REINZ характеризуется волатильностью, вызванной сильным сезонным влиянием, но показатель демонстрируют самую вялую динамику цен на жилье в июне за последние пять лет. Очевидные признаки уменьшения пузыря на рынке жилья в Новой Зеландии, вероятно, заставят вздохнуть с облегчением Резервный банк Новой Зеландии (РБНЗ), который вскоре может с удовольствием опровергнуть мысли о дальнейшем повышении ставок в ближайшее время. Но нам потребуется еще пара месяцев таких экономических данных. Новозеландский доллар выглядит все более уязвимым на этих уровнях.

Что нас ждет

Сегодня экономический календарь выглядит бледно, за исключением данных по объему промышленного производства в Еврозоне в мае и выступления председателя Европейского центрального банка (ЕЦБ), Марио Драги, перед комитетом Европейского парламента немногим позже. Вечером состоится заседания Банка Японии, от которого, как обычно, не ждут выражения намерений. Завтра, перед выступлением председателя Федрезерва, Джанет Йеллен (см. ниже), выходят данные по инфляции в Великобритании в июне, отчет ZEW Германии в июле и отчет по розничным продажам в США в июне.

График: EURJPY

На этой неделе пара евро/иена окажется в центре внимания, поскольку на прошлой неделе она попыталась протестировать многомесячные минимумы на фоне волнений, вызванных спредами периферийных облигаций ЕС. Сегодня состоится заседание Банка Японии, от которого ничего не ждут. Более слабые европейские данные и перспективы дальнейшего ослабления со стороны ЕЦБ, не говоря уже о дальнейшей слабости на рынках активов, могут выступить катализатором продолжения масштабной распродажи от текущих уровней. Локальное сопротивление проходит в области 138,00/25, а следующая поддержка пролегает на уровне минимума 2014 года вблизи 136,20.

На этой неделе ключевым событийным риском будет выступление Йеллен перед Конгрессом, которое начнется завтра и продолжится в среду. Форвардные ожидания касательно ставки по федеральным фондам снова вернулись к области циклических минимумов, поэтому планки для неожиданного ужесточения не существует, хотя едва ли кто-то может ждать намека на ужесточение от Йеллен, являющейся яростной сторонницей смягчения. Тем не менее, посмотрим, заложено ли это в текущую цену доллара с избытком и насколько четко она выразит намерение Федрезерва продолжать курс на сокращение стимулов. Кроме того, оценим степень враждебности со стороны настроенной против ФРС группы в различных комитетах Палат и Сената, которые устроят ей допрос с пристрастием. В конечном итоге, если американская экономика или финансовые рынки окажутся в беде, тяжкая ноша падет на плечи Йеллен.

Также, не пропустите заседание Банка Канады в среду, которое состоится после череды вызывающих волнение канадских данных на фоне сильного роста канадского валютного курса (слабый предпятничный отчет по занятости в Канаде). Стивен Полоз, председатель Банка Канады, вероятно, недоволен, для него это будет возможностью забить кол в сердце медвежьего рынка пары USDCAD, которой необходимо вернуться выше 1,0800 после заседания Банка Канады, чтобы сильнее воодушевить быков.

Три показателя: Италия и Франция — слабые звенья, доходность по ГКО, нефть

• Италия и Франция сдерживают рост промышленного производства в ЕС

• Ставка доходности по 10-летним облигациям США предположительно будет увеличиваться

• Сырая нефть может развернуть восходящее направление

На понедельник запланировано немного экономических событий, но майский отчет о промышленном производстве в Европе станет объектом пристального внимания участников рынка, которые начали переоценивать макроэкономические перспективы региона в свете недавнего ухудшения экономического положения Франции. Также интересна динамика доходности по ключевой 10-летней государственной казначейской облигации США, учитывая тот факт, что ФРС движется в сторону ужесточения политики. Кроме того, игроки будут следить за котировками цен на нефть: останутся ли они без изменений и продолжат ли снижаться на этой неделе после того, как стало понятно, что очередная волна конфликта в Ираке оказалась не такой опасной, как изначально предполагалось?

ЕС: промышленное производство (09:00 GMT). Процесс восстановления экономики Еврозоны снова под угрозой? Рост в Европе еще никогда не был таким убедительным (особенно если не учитывать Германию). Однако в настоящее время растут признаки того, что едва начавшееся возрождение может столкнуться с новым препятствием в виде ухудшения экономического положения во Франции и Италии. По крайней мере, на это указывают самые последние данные о промышленном производстве в обеих странах. В мае оно сократилось намного сильнее, чем ожидалось, вызвав опасения по поводу того, что потенциал макроэкономики ослабевает. Такая перемена экономической погоды почти наверняка отобразится в сегодняшнем отчете о промышленной активности в Еврозоне за май.

Вопрос о том, могут ли проблемы в промышленности привести к более широким последствиям для европейского экономического тренда, пока остается открытым. Два индикатора роста ВВП Еврозоны во втором квартале, отображающие ситуацию в реальном времени, пока свидетельствуют о том, что хотя темпы ослабли, рост продолжается. Опубликованные на прошлой неделе оценки за квартал на примере модели евромонеты и подготовленные порталом Now-Casting.com предусматривают неизменные темпы роста на уровне 0,2% (в квартальном выражении) по сравнению с первыми тремя месяцами этого года, сообщает Евростат. Однако, учитывая самые последние статистические показатели Франции и Италии, может быть, самое время пересмотреть прогнозы на второй квартал в меньшую сторону? В поисках ответа участники рынка будут внимательно анализировать сегодняшний отчет о промышленном производстве.

Но есть и хорошая новость. Как показали самые последние оценки макроэкономического тренда Еврозоны по июнь включительно на примере результатов исследования деловых настроений от Markit, есть надежда на то, что худших последствий можно избежать. Несмотря на то что композитный индекс менеджеров по закупкам для Еврозоны в прошлом месяце немного понизился по сравнению с маем, он по-прежнему находится на достаточном расстоянии от нейтральной отметки 50, которая отделяет цикл роста от цикла спада. То же самое можно сказать и об индексе PMI в производственном секторе. Главный экономист Markit Крис Уильямсон (Chris Williamson) сказал, что июньские данные по PMI свидетельствуют о том, что во втором квартале темпы роста ВВП Еврозоны могут увеличиться до 0,4% по сравнению с 0,2% в предыдущем квартале. Интересно, насколько его прогнозы совпадут с реальным результатом по промышленному производству

США: доходность по 10-летним ГКО. Согласно данным, опубликованным после июньского заседания FOMC, члены ФРС ожидают, что в следующем году впервые с 2006 года ключевая ставка вырастет. Большинство членов комитета по денежно-кредитной политике предполагают, что к концу 2015 года ставка по федеральным фондам повысится до 3%, в то время как участники рынки прогнозируют меньшие темпы роста ставки по сравнению с нынешним значением 0,25%.

Прогнозы траектории ставки, которые будут составляться в последующие недели и месяцы, во многом будут зависеть от инфляции. Если ценовое давление будет не очень сильным, то повышение ставки может быть реализовано позднее и/или более медленными темпами, чем прогнозируют «медведи» по облигациям. На самом деле, некоторые экономисты по-прежнему считают, что экономике США грозят трудности, которые негативно повлияют на экономический рост и, как следствие, на инфляцию. Экс-президент Гарвардского университета и бывший экономический советник президента Барака Обамы Лоуренс Саммерс (Lawrence Summers) недавно заявил, что макроэкономическим вызовом является «длительный застой». Эта школа экономистов придерживается мнения о том, что бум сбережений продолжает препятствовать развитию экономики США и остается главным фактором, который сдерживает спрос и возрождение сегмента полной занятости.

Испытанием этой теории в реальных условиях станет наблюдение за прогнозами рынка в отношении подразумеваемой инфляции (разница между доходностью по номинальной 10-летней ГКО и доходностью по облигации, индексированной с учетом инфляции). Если инфляция останется стабильной или будет снижаться, то ФРС не будет испытывать необходимость в повышении ставки. В этом отношении интересно отметить то, что в последние недели рыночный прогноз инфляции повысился и приблизился к максимальному показателю этого года на уровне чуть ниже 2,3%. Доходность по 10-летней облигации, напротив, в 2014 году снижалась и в пятницу зафиксировалась на отметке 2,53% по сравнению со значением, равным приблизительно 3%, в начале года. На этой неделе внимательно следите за динамикой обоих индикаторов в ответ на важные публикации, а именно отчет о розничных продажах (вторник), о промышленном производстве (среда) и новом жилищном строительстве (четверг).

Цены на нефть. Неожиданный подъем активности среди экстремистов в Ираке в прошлом месяце взбудоражил нефтяные рынки, в результате чего цена на нефть взлетела на фоне опасений, что очередной период политической нестабильности на Ближнем Востоке приведет к сокращению экспортных поставок из этого региона. Главный ценовой ориентир для США, спотовая цена на нефть сорта West Texas Intermediate (WTI), в июне в какой-то момент поднялась до 107 долларов за баррель, установив максимальное с сентября прошлого года значение. Цена нефти сорта Brent также подскочила, достигнув уровней вблизи 115 долларов за баррель. Неожиданно на рынке снова, несмотря ни на что, заговорили о новом «бычьем» рынке в нефтяном секторе.

Но в июле траектория цен снова изменилась. Сейчас угроза для нефтедобычи в Ираке выглядит не настолько серьезной в качестве фактора, который способен подорвать производство. Между тем ожидания дальнейшего роста добычи в США в сочетании с прогнозами увеличения предложения из Ливии послужили поводом для новых прогнозов, что в четвертом квартале этого года средняя цена на нефть пустится до 100 долларов за баррель. Такой вывод был сделан на основании проведенного на прошлой неделе агентством Bloomberg опроса аналитиков с Уолл-стрит.

Даже если цены на нефть сохранят относительную стабильность возле текущих уровней, энергетический фактор не будет представлять опасности для макроэкономических перспектив США. Принимая во внимание увеличение темпов роста занятости в последнее время, а также благоприятные новости, поступающие из других уголков экономики (например, промышленное производство), вряд ли кризис в Ираке заставит игроков ожидать худшего для макроэкономики страны.

Главная причина, почему иракская угроза может иметь ограниченное воздействие на рынок, заключается в том, что в Курдском регионе сохраняется относительная стабильность, а ведь именно здесь добывается значительная часть всей нефти страны. Несмотря на военные действия на юге Ирака, объемы добычи в северном Курдистане в прошлом месяце выросли более чем на 50%, согласно данным, обнародованным Международным энергетическим агентством. А принимая во внимание сообщения о том, что курдские силы захватили нефтяные месторождения на севере Ирака, вероятность значительного падения добычи в этом регионе в ближайшем будущем уменьшается.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба