16 января 2018 finversia.ru Чайка Федор

Начало года запомнится не только разочарованием в биткойне. Конечно же, это время подведения итогов и прогнозов. Не буду утомлять вас всем их многообразием, остановлюсь на самых-самых.

Социальные медиа и солнечные технологии

Блогер с ником SPB.EXCHANGE сделал подборку из Топ-5 акций, которые прибавили в цене больше всего. 3 из них китайские, но не это главное. А главное в том, что они не связаны с криптовалютами. Тут нет Nvidia, например. Зато есть компания YY Inc. (SPB: YY), её бумаги подорожали на 178,52% за год. Это ведущая платформа онлайн-трансляций в Китае, включающая в себя широкий спектр развлекательного контента: музыка, танцы, ток-шоу и онлайн-игры. Вторая по доходности - WEIBO CORPORATION (SPB: WB), + 158,96% за год. Это китайский сервис микроблогов. Далее идут две энергетические компании, связанные с солнечной энергетикой - NRG ENERGY, INC. (SPB: NRG), +128,2% и First Solar, Inc (SPB: FSLR), + 111,07%. Наконец, Alibaba (SPB: BABA), +103,12%.

Позволю себе сделать некоторые выводы. «Солнечные» компании, в том числе и компании, которые занимаются производством батарей, и дальше будут пользоваться спросом. И чем дороже нефть, тем больше. Но главный тут двигатель – неуклонное стремление государств избавиться от сырьевой зависимости. Второй вывод – будет и дальше дорожать бумаги компаний, которые работают в сфере социальных медиа и электронной коммерции. Конечно же, не обязательно эти же самые компании из Топ-5.

Прогнозы от Barron’s

Александр Абрамов обратил внимание на прогноз от Barron’s.

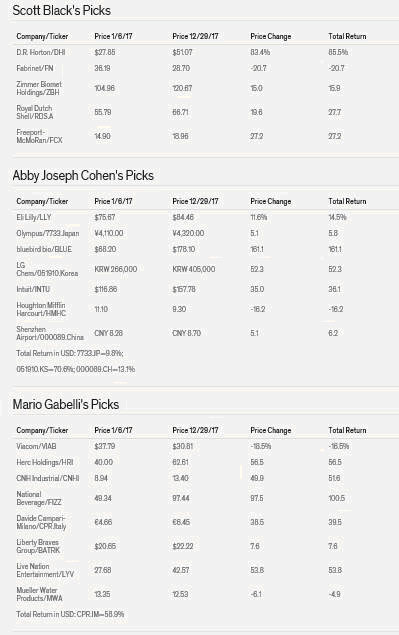

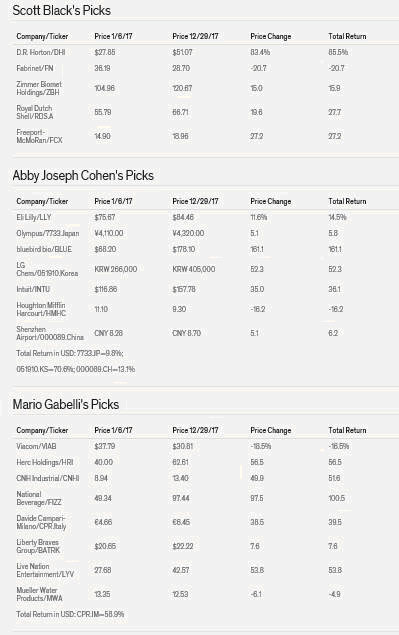

- То, что мне нравится в этих публикациях – это то, что они регулярные и круг лиц каждый раз не сильно меняется. Можно много спорить о том, насколько точно можно прогнозировать рынок. Мне кажется, что сама по себе эта способность нестабильна и зависит от силы проявления тех или иных аномалий на рынке. Но в любом случае труд профессионального аналитика приносит пользу умеющим мыслить инвесторам, помогая воспитывать в себе культуру мышления и делая рынок более прозрачным для людей. Еще, что мне нравится в данных публикациях Barron’s, в них они показывают итоги прошлых прогнозов сток-пикеров со всеми их победами и неудачами. Само по себе умение честно и объективно оценивать свои сбывшиеся и нет предположения – это тоже признак высокого профессионализма. (на рисунках их прогнозы на начало 2017 г. и их результативность по итогам года)

Японский станок остановился

Между тем, над рынком продолжают сгущаться тучи. Блогер с ником Monetary-policy обратил внимание, что в декабре произошло «эпическое событие». Возможно, вы уже в курсе, но тем не менее. А дело в том, что японский ЦБ впервые с 2011 года сократил свой баланс:

- Баланс Японского ЦБ вырос более чем в 3 раза и сейчас составляет 96% ВВП Японии. Для сравнения баланс ФРС составляет 23% ВВП США. Нужно это всё было для того чтобы выкупить долги японского Правительства с рынка. Видимо эта цель достигнута. Выкупить долги с рынка было необходимо, чтобы не платить по ним проценты. Мы об этом писали здесь. И вообще история QE заканчивается. ФРС закончил выкупать активы с рынка 1,5 года назад, японцы сейчас. ЕЦБ в прошлом году сократил размер выкупа активов с 80 млрд. евро в месяц до 30 млрд. евро в месяц.

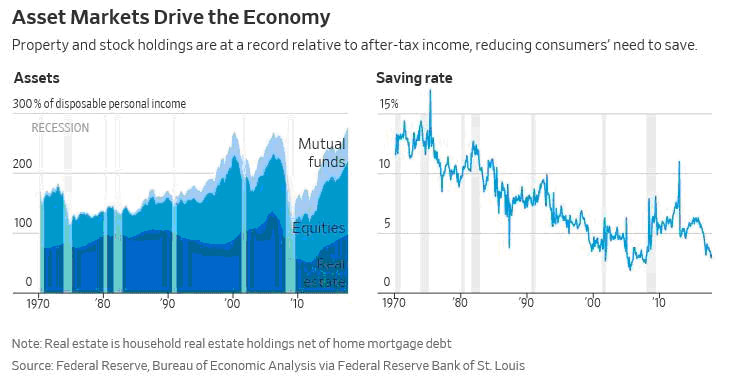

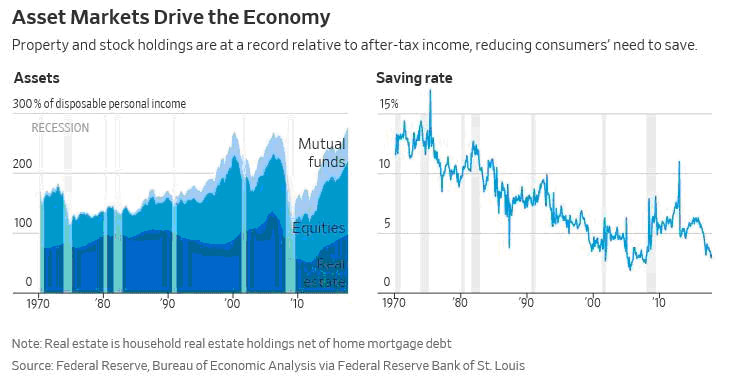

А Александр Абрамов делится прочитанным в WSJ.

- Картинка показывает, что быстрый рост стоимости финансовых активов у населения в итоге снижает его заинтересованность в сбережениях. Именно такой сценарий только на рынке недвижимости как раз и привел США и с ними весь мир к кризису 2008 г. Помните, как до кризиса Бернанке говорил, что рост пузыря недвижимости не входит в компетенцию ФРС. WSJ замечает, что похоже новому руководителю ФРС предстоит решать непростую задачу.

«Финансовая среда умирает»

Но это у них там – на Западе, в стране восходящего солнца и в Поднебесной всё движется. У нас всё умирает.

- Очень узкий стал финансовый сектор, очень много стало дополнительных регуляторных и надзорных требований, очень мало - инвестиционных возможностей. На глазах в течение последних 5 лет в России умирает финансовая среда... Я не понимаю, зачем формируются информационные поводы на сворачивание рынка, на сжатие бизнеса, на стагнацию...

И вообще мне не понятно, куда выйдут на работу те десятки тысяч выпускников российских вузов, обучающихся по темам "экономика и финансы", "менеджмент и бизнес", - пишет Александр Баранов.

Не только стало больше регуляторных требований. Теперь ещё и этические к ним прибавились. Речь об инициативе ЦБ разработать кодекс этического поведения для участников финансового рынка

Кодекс ЦБ против кодекса для всего финансового рынка

Анатолий Гавриленко

- Во-первых, уверен, что вопросы совести и этики голосованием, а тем более велением сверху, решаются плохо. И если Кодекс будет разрабатывать именно ЦБ, то он мало чем будет отличаться от других многочисленных регуляторных норм.

Во-вторых, на мой взгляд, именно для решения таких вопросов и были созданы наши уважаемые СРО. Это их работа.

В-третьих, насколько знаю, у многих похожий кодекс уже существует.

И, наконец, как известно, в 2013 году Совет директоров Банка России одобрил «КОДЕКС ПРОФЕССИОНАЛЬНОЙ ЭТИКИ И СЛУЖЕБНОГО ПОВЕДЕНИЯ СЛУЖАЩИХ БАНКА РОССИИ». (Заметим, что никакая верхняя инстанция это документ для ЦБ не одобряла). И из этого Кодекса следует как сотрудникам ЦБ именно «надлежит» себя вести в различных ситуациях. И, думаю, что прежде, чем браться за разработку Кодекса этики для рынка, неплохо ещё раз посмотреть на уже принятый Кодекс, который почему-то призывает «уважительно относиться к деятельности представителей средств массовой информации», а не ко всем участникам рынка. Или почему в Кодексе достижение личного успеха сотрудника ЦБ ставится на первое место перед успехом деятельности всего Банка России. Вопросов там хватает. Например, чего стоит пункт 2.1.11 Кодекса о предотвращении и урегулированию конфликта интересов.

Ведь мы прекрасно понимаем, что только безукоризненный пример вышестоящего органа может обеспечить безусловное выполнение рекомендованного документа.

Поэтому или начинаем с Кодекса ЦБ, или сами участники рынка сознательно, невзирая на все внутренние сложности нашего регулятора, добровольно берут на себя выполнение определённых этических норм поведения на рынке.

RaiBlocks - новая криптовалюта

Напоследок, в качестве внеклассного чтения, нашел пару интересных обзоров.

Блогер под ником maikl sake делает обзоры криптовалют. В очередном обзоре - про RaiBlocks.

О связи валютного и долгового рынков

И ещё – небольшая лекция о взаимосвязи валютного и долгового рынков от Сергей Кашин. Вот, вкратце оттуда выводы – для тех, кому лень идти по ссылке:

1) Между ценами долговых инструментов и котировками валютных пар прослеживаются очевидные закономерности.

2) Кривая доходности облигаций является опережающим индикатором, по которому можно спрогнозировать рост валюты, её снижение, а также оценить вероятность наступления рецессии

3) Цены облигаций и их доходность неразрывно связаны.

Социальные медиа и солнечные технологии

Блогер с ником SPB.EXCHANGE сделал подборку из Топ-5 акций, которые прибавили в цене больше всего. 3 из них китайские, но не это главное. А главное в том, что они не связаны с криптовалютами. Тут нет Nvidia, например. Зато есть компания YY Inc. (SPB: YY), её бумаги подорожали на 178,52% за год. Это ведущая платформа онлайн-трансляций в Китае, включающая в себя широкий спектр развлекательного контента: музыка, танцы, ток-шоу и онлайн-игры. Вторая по доходности - WEIBO CORPORATION (SPB: WB), + 158,96% за год. Это китайский сервис микроблогов. Далее идут две энергетические компании, связанные с солнечной энергетикой - NRG ENERGY, INC. (SPB: NRG), +128,2% и First Solar, Inc (SPB: FSLR), + 111,07%. Наконец, Alibaba (SPB: BABA), +103,12%.

Позволю себе сделать некоторые выводы. «Солнечные» компании, в том числе и компании, которые занимаются производством батарей, и дальше будут пользоваться спросом. И чем дороже нефть, тем больше. Но главный тут двигатель – неуклонное стремление государств избавиться от сырьевой зависимости. Второй вывод – будет и дальше дорожать бумаги компаний, которые работают в сфере социальных медиа и электронной коммерции. Конечно же, не обязательно эти же самые компании из Топ-5.

Прогнозы от Barron’s

Александр Абрамов обратил внимание на прогноз от Barron’s.

- То, что мне нравится в этих публикациях – это то, что они регулярные и круг лиц каждый раз не сильно меняется. Можно много спорить о том, насколько точно можно прогнозировать рынок. Мне кажется, что сама по себе эта способность нестабильна и зависит от силы проявления тех или иных аномалий на рынке. Но в любом случае труд профессионального аналитика приносит пользу умеющим мыслить инвесторам, помогая воспитывать в себе культуру мышления и делая рынок более прозрачным для людей. Еще, что мне нравится в данных публикациях Barron’s, в них они показывают итоги прошлых прогнозов сток-пикеров со всеми их победами и неудачами. Само по себе умение честно и объективно оценивать свои сбывшиеся и нет предположения – это тоже признак высокого профессионализма. (на рисунках их прогнозы на начало 2017 г. и их результативность по итогам года)

Японский станок остановился

Между тем, над рынком продолжают сгущаться тучи. Блогер с ником Monetary-policy обратил внимание, что в декабре произошло «эпическое событие». Возможно, вы уже в курсе, но тем не менее. А дело в том, что японский ЦБ впервые с 2011 года сократил свой баланс:

- Баланс Японского ЦБ вырос более чем в 3 раза и сейчас составляет 96% ВВП Японии. Для сравнения баланс ФРС составляет 23% ВВП США. Нужно это всё было для того чтобы выкупить долги японского Правительства с рынка. Видимо эта цель достигнута. Выкупить долги с рынка было необходимо, чтобы не платить по ним проценты. Мы об этом писали здесь. И вообще история QE заканчивается. ФРС закончил выкупать активы с рынка 1,5 года назад, японцы сейчас. ЕЦБ в прошлом году сократил размер выкупа активов с 80 млрд. евро в месяц до 30 млрд. евро в месяц.

А Александр Абрамов делится прочитанным в WSJ.

- Картинка показывает, что быстрый рост стоимости финансовых активов у населения в итоге снижает его заинтересованность в сбережениях. Именно такой сценарий только на рынке недвижимости как раз и привел США и с ними весь мир к кризису 2008 г. Помните, как до кризиса Бернанке говорил, что рост пузыря недвижимости не входит в компетенцию ФРС. WSJ замечает, что похоже новому руководителю ФРС предстоит решать непростую задачу.

«Финансовая среда умирает»

Но это у них там – на Западе, в стране восходящего солнца и в Поднебесной всё движется. У нас всё умирает.

- Очень узкий стал финансовый сектор, очень много стало дополнительных регуляторных и надзорных требований, очень мало - инвестиционных возможностей. На глазах в течение последних 5 лет в России умирает финансовая среда... Я не понимаю, зачем формируются информационные поводы на сворачивание рынка, на сжатие бизнеса, на стагнацию...

И вообще мне не понятно, куда выйдут на работу те десятки тысяч выпускников российских вузов, обучающихся по темам "экономика и финансы", "менеджмент и бизнес", - пишет Александр Баранов.

Не только стало больше регуляторных требований. Теперь ещё и этические к ним прибавились. Речь об инициативе ЦБ разработать кодекс этического поведения для участников финансового рынка

Кодекс ЦБ против кодекса для всего финансового рынка

Анатолий Гавриленко

- Во-первых, уверен, что вопросы совести и этики голосованием, а тем более велением сверху, решаются плохо. И если Кодекс будет разрабатывать именно ЦБ, то он мало чем будет отличаться от других многочисленных регуляторных норм.

Во-вторых, на мой взгляд, именно для решения таких вопросов и были созданы наши уважаемые СРО. Это их работа.

В-третьих, насколько знаю, у многих похожий кодекс уже существует.

И, наконец, как известно, в 2013 году Совет директоров Банка России одобрил «КОДЕКС ПРОФЕССИОНАЛЬНОЙ ЭТИКИ И СЛУЖЕБНОГО ПОВЕДЕНИЯ СЛУЖАЩИХ БАНКА РОССИИ». (Заметим, что никакая верхняя инстанция это документ для ЦБ не одобряла). И из этого Кодекса следует как сотрудникам ЦБ именно «надлежит» себя вести в различных ситуациях. И, думаю, что прежде, чем браться за разработку Кодекса этики для рынка, неплохо ещё раз посмотреть на уже принятый Кодекс, который почему-то призывает «уважительно относиться к деятельности представителей средств массовой информации», а не ко всем участникам рынка. Или почему в Кодексе достижение личного успеха сотрудника ЦБ ставится на первое место перед успехом деятельности всего Банка России. Вопросов там хватает. Например, чего стоит пункт 2.1.11 Кодекса о предотвращении и урегулированию конфликта интересов.

Ведь мы прекрасно понимаем, что только безукоризненный пример вышестоящего органа может обеспечить безусловное выполнение рекомендованного документа.

Поэтому или начинаем с Кодекса ЦБ, или сами участники рынка сознательно, невзирая на все внутренние сложности нашего регулятора, добровольно берут на себя выполнение определённых этических норм поведения на рынке.

RaiBlocks - новая криптовалюта

Напоследок, в качестве внеклассного чтения, нашел пару интересных обзоров.

Блогер под ником maikl sake делает обзоры криптовалют. В очередном обзоре - про RaiBlocks.

О связи валютного и долгового рынков

И ещё – небольшая лекция о взаимосвязи валютного и долгового рынков от Сергей Кашин. Вот, вкратце оттуда выводы – для тех, кому лень идти по ссылке:

1) Между ценами долговых инструментов и котировками валютных пар прослеживаются очевидные закономерности.

2) Кривая доходности облигаций является опережающим индикатором, по которому можно спрогнозировать рост валюты, её снижение, а также оценить вероятность наступления рецессии

3) Цены облигаций и их доходность неразрывно связаны.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба