2 марта 2018 DollarCollapse.com Рубино Джон

Аналитики расходятся во мнении насчет того, какой показатель лучше всего свидетельствует о вершинах рынка, но самый простой для понимания – и самый трагичный – это, наверное, маржинальный долг.

Маржинальный долг – это деньги, занятые (обычно индивидуальными, или «розничными») инвесторами под залог имеющихся у них акций для покупки большего количества акций. Инвесторы обычно делают это, когда рынки растут и использование кредитного плеча кажется легким способом умножить прибыль. Но рано или поздно рынок разворачивается, вследствие чего портфелей акций становится недостаточно, чтобы покрыть соответствующий маржинальный долг, и возникают «маржинальные требования», когда брокеры требуют больше денег и/или начинают ликвидировать портфели клиентов. Тогда на рынке резко обваливаются без разбора все акции, как справедливо оцененные, так и переоцененные. Результат: быстрый и жестокий медвежий рынок.

Маржинальный долг несколько лет назад достиг рекордных максимумов и с тех пор продолжал расти. Из вчерашней статьи Wall Street Journal:

Рвение инвесторов покупать акции за кредиты делает рынки уязвимыми (Investors’ Zeal to Buy Stocks With Debt Leaves Markets Vulnerable)

Инвесторы, занимающие рекордные суммы для ставок на акции, усугубили массовые распродажи в этом месяце, после того как им были выставлены требования сократить долговые обязательства, и они были вынуждены продавать акции, чтобы выручить наличные.

Аналитики предупреждают, что если этот долг, известный как маржинальные кредиты, будет и дальше расти в текущем темпе, крупные распродажи и внезапные скачки волатильности на фондовом рынке могут стать более распространенными.

Согласно Службе регулирования отрасли финансовых услуг (Financial Industry Regulatory Authority (FINRA)), розничные и институциональные инвесторы заняли под залог своих портфелей рекордные $642.8 млрд в попытке увеличить прибыль за счет покупки большего количества акций.

Так называемый чистый маржинальный долг в прошлом году составил 1.31% от общей стоимости Нью-Йоркской фондовой биржи, согласно данным Goldman Sachs, охватывающим период с 1980 г., затмив предыдущий пик 1.27%, достигнутый на вершине технологического пузыря в 2000 г.

Кредиты под залог ценных бумаг – ключевой источник прибыли брокерских фирм, так как они взимают проценты с используемых денег и предпочитают удерживать клиентов, берущих в долг. Такие кредиты также могут влиять на вознаграждение брокеров, что мотивирует многих из них выделять клиентам деньги независимо от того, нужны они тем или нет.

Маржинальный долг растет вот уже не один год, и обычно его считают показателем уверенности инвесторов. Долгосрочное ралли акций помогло увеличить уровень долга, так как инвесторы более склонны брать кредиты под залог инвестиций, растущих в стоимости. Однако это может также привести к резкому развороту рынка, как было перед схлопыванием пузыря доткомов и финансовым кризисом 2008 г.

Растущие кредитные балансы привлекли внимание надзирателей Уолл-стрит. В январе, после того как общий маржинальный долг впервые превысил $600 млрд, FINRA опубликовала предупреждение об инвесторском долге, где говорится, что инвесторы могут недооценивать риски маржинальной торговли и не понимать, как работают маржинальные требования.

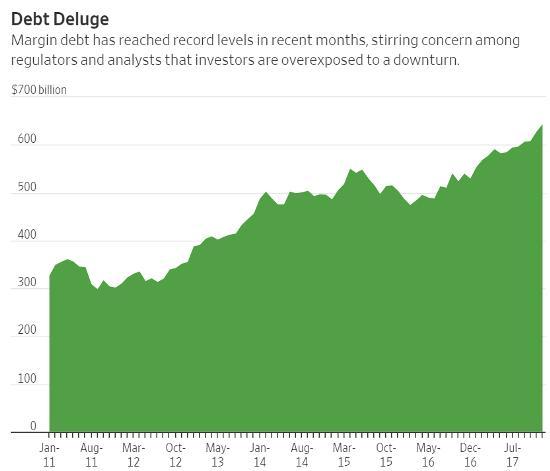

Долговая лавина

Маржинальный долг в последние месяцы достиг рекордных уровней, вызвав у регуляторов и аналитиков обеспокоенность насчет того, что инвесторы могут быть чрезмерно уязвимы к обвалу.

млрд

Янв. ’11, Авг. ’11, Март ’12, Окт. ’12, Май ’13, Янв. ’14, Авг. ’14, Март ’15, Окт. ’15, Май ’16, Дек. ’16, Июль ’17

Среди сильнее всего пострадавших инвесторов много тех, кто использовал биржевые продукты, чтобы делать ставки на то, что волатильность останется низкой и цены акций останутся стабильными.

Харви Хаджиян (Harvey Hajiyan), 35-летний финансовый консультант из Торонто, занимающийся инвестициями более 10 лет, считал, что акции в этом году продолжат расти, подобно тому как индекс Доу – Джонса и S&P 500 большую часть последних двух лет росли без откатов.

«Все стратеги были согласны, что рынок будет расти», – сказал Хаджиян.

В конце января он сделал несвоевременную ставку, используя только маржу для финансирования крупной позиции по индексному фонду ProSharesShortVIXShort-TermFutures (SVXY), растущему, когда цены акций стабильны. Когда началась коррекция S&P 500 после одного из лучших стартов за многие годы, инвестиции Хаджияна в фонд ProShares, отслеживающий ожидаемые рыночные колебания, почти обесценились, и он был вынужден ликвидировать ценные бумаги на сотни тысяч долларов, чтобы удовлетворить маржинальные требования.

«Я не мог в это поверить», – сказал Хаджиян, потерявший примерно 600,000 канадских долларов ($472,260) из своего инвестиционного портфеля общей стоимостью 1.1 млн канадских долларов.

Несмотря на потерю значительной части богатства, Хаджиян говорит, что этот опыт не отбил у него желание использовать маржинальный долг. «Если бы я не использовал маржу, то я бы и этого не добился, – сказал Хаджиян, имея в виду свою прибыль до отката. – С ростом моего капитала я ограничу размер используемой маржи».

Почему это важно

«Так называемый чистый маржинальный долг в прошлом году составил 1.31% от общей стоимости Нью-Йоркской фондовой биржи, согласно данным GoldmanSachs, охватывающим период с 1980 г., затмив предыдущий пик 1.27%, достигнутый на вершине технологического пузыря в 2000 г.».

Когда индикатор превосходит свой пик времен пузыря доткомов, значит, имеет место мания. Акции сейчас кажутся относительно спокойными, потому что они всего лишь являются частью намного большего пузыря. Облигации по всему миру находятся в историческом пузыре – чье схлопывание может начаться с ростом процентных ставок. Цены на недвижимость в престижных городах превысили максимумы 2007 г. Уровень долга в развитых странах (и Китае) превзошел предыдущий циклический пик. И, конечно, криптовалюты порождают ажиотаж и страх упущенной выгоды, сравнимый с доткомами. Мы наблюдаем абсолютно беспрецедентный «пузырь всего».

«Растущие кредитные балансы привлекли внимание надзирателей Уолл-стрит. В январе, после того как общий маржинальный долг впервые превысил $600 млрд, FINRA опубликовала предупреждение об инвесторском долге, где говорится, что инвесторы могут недооценивать риски маржинальной торговли и не понимать, как работают маржинальные требования».

«Не понимать» – мягко сказано, как и обычно на рыночных пиках. В конце продолжительного цикла, подобного сегодняшнему, появляется совершенно новое поколение инвесторов, не имеющих опыта падения цен и охотно берущихся за инструменты, умножающие их кажущуюся гениальность. Такой обряд посвящения проходят все инвесторы на пути к осмотрительному зрелому возрасту, но с каждыми новыми долговыми излишествами ставки возрастают. Теперь мы говорим не о болезненном, но не смертельном уроке жизни, а о полном разорении, и не об одном-двух плохих годах, а о системном коллапсе.

Маржинальный долг – это деньги, занятые (обычно индивидуальными, или «розничными») инвесторами под залог имеющихся у них акций для покупки большего количества акций. Инвесторы обычно делают это, когда рынки растут и использование кредитного плеча кажется легким способом умножить прибыль. Но рано или поздно рынок разворачивается, вследствие чего портфелей акций становится недостаточно, чтобы покрыть соответствующий маржинальный долг, и возникают «маржинальные требования», когда брокеры требуют больше денег и/или начинают ликвидировать портфели клиентов. Тогда на рынке резко обваливаются без разбора все акции, как справедливо оцененные, так и переоцененные. Результат: быстрый и жестокий медвежий рынок.

Маржинальный долг несколько лет назад достиг рекордных максимумов и с тех пор продолжал расти. Из вчерашней статьи Wall Street Journal:

Рвение инвесторов покупать акции за кредиты делает рынки уязвимыми (Investors’ Zeal to Buy Stocks With Debt Leaves Markets Vulnerable)

Инвесторы, занимающие рекордные суммы для ставок на акции, усугубили массовые распродажи в этом месяце, после того как им были выставлены требования сократить долговые обязательства, и они были вынуждены продавать акции, чтобы выручить наличные.

Аналитики предупреждают, что если этот долг, известный как маржинальные кредиты, будет и дальше расти в текущем темпе, крупные распродажи и внезапные скачки волатильности на фондовом рынке могут стать более распространенными.

Согласно Службе регулирования отрасли финансовых услуг (Financial Industry Regulatory Authority (FINRA)), розничные и институциональные инвесторы заняли под залог своих портфелей рекордные $642.8 млрд в попытке увеличить прибыль за счет покупки большего количества акций.

Так называемый чистый маржинальный долг в прошлом году составил 1.31% от общей стоимости Нью-Йоркской фондовой биржи, согласно данным Goldman Sachs, охватывающим период с 1980 г., затмив предыдущий пик 1.27%, достигнутый на вершине технологического пузыря в 2000 г.

Кредиты под залог ценных бумаг – ключевой источник прибыли брокерских фирм, так как они взимают проценты с используемых денег и предпочитают удерживать клиентов, берущих в долг. Такие кредиты также могут влиять на вознаграждение брокеров, что мотивирует многих из них выделять клиентам деньги независимо от того, нужны они тем или нет.

Маржинальный долг растет вот уже не один год, и обычно его считают показателем уверенности инвесторов. Долгосрочное ралли акций помогло увеличить уровень долга, так как инвесторы более склонны брать кредиты под залог инвестиций, растущих в стоимости. Однако это может также привести к резкому развороту рынка, как было перед схлопыванием пузыря доткомов и финансовым кризисом 2008 г.

Растущие кредитные балансы привлекли внимание надзирателей Уолл-стрит. В январе, после того как общий маржинальный долг впервые превысил $600 млрд, FINRA опубликовала предупреждение об инвесторском долге, где говорится, что инвесторы могут недооценивать риски маржинальной торговли и не понимать, как работают маржинальные требования.

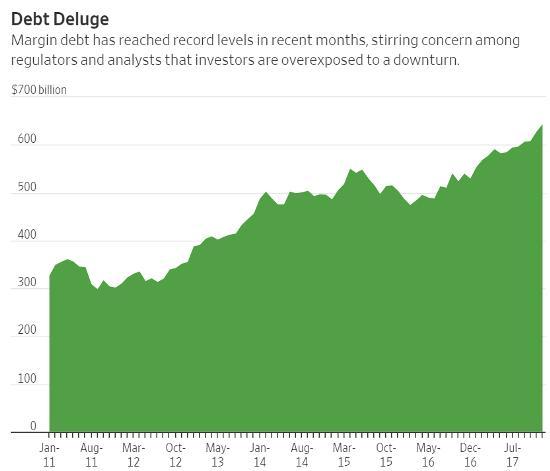

Долговая лавина

Маржинальный долг в последние месяцы достиг рекордных уровней, вызвав у регуляторов и аналитиков обеспокоенность насчет того, что инвесторы могут быть чрезмерно уязвимы к обвалу.

млрд

Янв. ’11, Авг. ’11, Март ’12, Окт. ’12, Май ’13, Янв. ’14, Авг. ’14, Март ’15, Окт. ’15, Май ’16, Дек. ’16, Июль ’17

Среди сильнее всего пострадавших инвесторов много тех, кто использовал биржевые продукты, чтобы делать ставки на то, что волатильность останется низкой и цены акций останутся стабильными.

Харви Хаджиян (Harvey Hajiyan), 35-летний финансовый консультант из Торонто, занимающийся инвестициями более 10 лет, считал, что акции в этом году продолжат расти, подобно тому как индекс Доу – Джонса и S&P 500 большую часть последних двух лет росли без откатов.

«Все стратеги были согласны, что рынок будет расти», – сказал Хаджиян.

В конце января он сделал несвоевременную ставку, используя только маржу для финансирования крупной позиции по индексному фонду ProSharesShortVIXShort-TermFutures (SVXY), растущему, когда цены акций стабильны. Когда началась коррекция S&P 500 после одного из лучших стартов за многие годы, инвестиции Хаджияна в фонд ProShares, отслеживающий ожидаемые рыночные колебания, почти обесценились, и он был вынужден ликвидировать ценные бумаги на сотни тысяч долларов, чтобы удовлетворить маржинальные требования.

«Я не мог в это поверить», – сказал Хаджиян, потерявший примерно 600,000 канадских долларов ($472,260) из своего инвестиционного портфеля общей стоимостью 1.1 млн канадских долларов.

Несмотря на потерю значительной части богатства, Хаджиян говорит, что этот опыт не отбил у него желание использовать маржинальный долг. «Если бы я не использовал маржу, то я бы и этого не добился, – сказал Хаджиян, имея в виду свою прибыль до отката. – С ростом моего капитала я ограничу размер используемой маржи».

Почему это важно

«Так называемый чистый маржинальный долг в прошлом году составил 1.31% от общей стоимости Нью-Йоркской фондовой биржи, согласно данным GoldmanSachs, охватывающим период с 1980 г., затмив предыдущий пик 1.27%, достигнутый на вершине технологического пузыря в 2000 г.».

Когда индикатор превосходит свой пик времен пузыря доткомов, значит, имеет место мания. Акции сейчас кажутся относительно спокойными, потому что они всего лишь являются частью намного большего пузыря. Облигации по всему миру находятся в историческом пузыре – чье схлопывание может начаться с ростом процентных ставок. Цены на недвижимость в престижных городах превысили максимумы 2007 г. Уровень долга в развитых странах (и Китае) превзошел предыдущий циклический пик. И, конечно, криптовалюты порождают ажиотаж и страх упущенной выгоды, сравнимый с доткомами. Мы наблюдаем абсолютно беспрецедентный «пузырь всего».

«Растущие кредитные балансы привлекли внимание надзирателей Уолл-стрит. В январе, после того как общий маржинальный долг впервые превысил $600 млрд, FINRA опубликовала предупреждение об инвесторском долге, где говорится, что инвесторы могут недооценивать риски маржинальной торговли и не понимать, как работают маржинальные требования».

«Не понимать» – мягко сказано, как и обычно на рыночных пиках. В конце продолжительного цикла, подобного сегодняшнему, появляется совершенно новое поколение инвесторов, не имеющих опыта падения цен и охотно берущихся за инструменты, умножающие их кажущуюся гениальность. Такой обряд посвящения проходят все инвесторы на пути к осмотрительному зрелому возрасту, но с каждыми новыми долговыми излишествами ставки возрастают. Теперь мы говорим не о болезненном, но не смертельном уроке жизни, а о полном разорении, и не об одном-двух плохих годах, а о системном коллапсе.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба