7 марта 2018 DollarCollapse.com Рубино Джон

Денежный пузырь в разных местах раздувается с разной скоростью. Но, очевидно, ни одна культура не обладает иммунитетом против него:

Бывало ли такое, чтобы в какой-нибудь стране цены на жилье за десятилетие утраивались, не вызывая кризиса? Такие данные, очевидно, недоступны, но самый вероятный ответ – «редко» или «никогда».

Долг домохозяйств переживает тихий бум по всему миру (Household Debt Sees Quiet Boom Across the Globe)

(Wall Street Journal) – Спустя десятилетие после глобального финансового кризиса многие считают долг домохозяйств проблемой прошлого, после того как он сократился в США, Великобритании и многих областях Еврозоны.

Однако в некоторых уголках планеты – включая Швейцарию, Австралию, Норвегию и Канаду – большой и растущий долг домохозяйств продолжает представлять экономическую проблему. В каждой из этих четырех стран долг домохозяйств – включая ипотеку, кредитные карты и автокредиты – сегодня выше, чем в США на пике жилищного пузыря прошло десятилетия.

На вершине находится Швейцария, где долг домохозяйств вырос до 127.5% ВВП, согласно данным Oxford Economics и Банка международных расчетов. Международный валютный фонд определил долг домохозяйств 65% от ВВП как тревожный знак.

В общей сложности долг выше этого порога и быстро растет у 10 экономик; кроме вышеупомянутых это Новая Зеландия, Южная Корея, Швеция, Таиланд, Гонконг и Финляндия.

В Швейцарии, Австралии, Новой Зеландии и Канаде отношение долга домохозяйств к ВВП за последние 3 года выросло на 5-10%. Такой темп сравним со США времен жилищного пузыря. В Норвегии и Южной Корее долг растет еще быстрее.

Согласно МВФ, рост долга домохозяйств на 5% за 3 года сопровождается ростом ВВП на 1.25% в течение следующих 3 лет. История показывает, что большой долг ведет к укреплению экономики в краткосрочной перспективе, но в долгосрочной – к затруднениям, так как все большая доля экономических ресурсов идет на обслуживание чрезмерных расходов, связанных с высоким долгом. МВФ также считает, что растущий долг домохозяйств сопровождается более высокими рисками банковских крахов и финансового кризиса.

«Когда кредиты домохозяйств растут слишком быстро, это заканчивается нехорошо», – сказал Гильермо Толоса (GuillermoTolosa), экономист из Oxford Economics.

Экономики из этого долгового списка, несмотря на большие географические расстояния, имеют много общего. В основном это богатые страны с хорошо развитой финансовой системой, избежавшие худших последствий глобального финансового кризиса прошло десятилетия. На их жилищных рынках не было драматического обвала. Они не были в центре кризиса бюджетного долга. Когда почти весь мир в 2009 г. пребывал в рецессии, Австралии, Новой Зеландии и Южной Корее удалось продолжить расти.

В сравнении с Еврозоной, США или Японией, они выглядели как маленькие оплоты стабильности.

Но, как однажды сказал экономист Хайман Мински (Hyman Minsky), стабильность может быть дестабилизирующей. Они привлекли капитал, и их процентные ставки, как и в остальном мире, последовали вниз, спровоцировав жилищный бум, являющийся теперь источником риска.

Во время американского жилищного пузыря цены на дома с 2000 г. до пика в 2006 г. почти удвоились, согласно индексу цен на жилье Кейса – Шиллера (Case– Shiller). В Канаде, Австралии, Новой Зеландии и Швеции, по некоторым оценкам, цены на дома более чем утроились.

В общей сложности суммарная экономическая производительность этих 10 стран составляет $7.4 трлн, а долг домохозяйств – примерно столько же. В сумме это превышает производительность Германии или Японии. Кроме того, во многих из этих стран большой уровень ипотек с плавающей ставкой, чье обслуживание может внезапно стать дороже в случае роста глобальных процентных ставок.

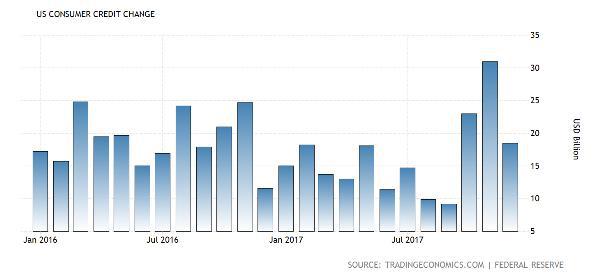

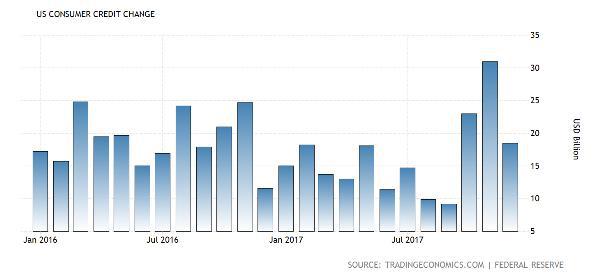

Обратите внимание, что первое предложение статьи – «Спустя десятилетие после глобального финансового кризиса многие считают долг домохозяйств проблемой прошлого, после того как он сократился в США, Великобритании и многих областях Еврозоны» – устарело еще до написания. Как видно из нижеприведенного графика, американские потребители снова берут кредиты, как в 2006 г. В ноябре наблюдался разгул кредитных карт, а в декабре уровень кредитов был почти вдвое выше, чем год назад.

Изменения потребительских кредитов в США

млрд $

Янв. 2016, Июль 2016, Янв. 2017, Июль 2017

Источники: tradingeconomics.com, Федеральная резервная система

(Wall Street Journal) – Спустя десятилетие после глобального финансового кризиса многие считают долг домохозяйств проблемой прошлого, после того как он сократился в США, Великобритании и многих областях Еврозоны.

Однако в некоторых уголках планеты – включая Швейцарию, Австралию, Норвегию и Канаду – большой и растущий долг домохозяйств продолжает представлять экономическую проблему. В каждой из этих четырех стран долг домохозяйств – включая ипотеку, кредитные карты и автокредиты – сегодня выше, чем в США на пике жилищного пузыря прошло десятилетия.

На вершине находится Швейцария, где долг домохозяйств вырос до 127.5% ВВП, согласно данным Oxford Economics и Банка международных расчетов. Международный валютный фонд определил долг домохозяйств 65% от ВВП как тревожный знак.

В общей сложности долг выше этого порога и быстро растет у 10 экономик; кроме вышеупомянутых это Новая Зеландия, Южная Корея, Швеция, Таиланд, Гонконг и Финляндия.

В Швейцарии, Австралии, Новой Зеландии и Канаде отношение долга домохозяйств к ВВП за последние 3 года выросло на 5-10%. Такой темп сравним со США времен жилищного пузыря. В Норвегии и Южной Корее долг растет еще быстрее.

Согласно МВФ, рост долга домохозяйств на 5% за 3 года сопровождается ростом ВВП на 1.25% в течение следующих 3 лет. История показывает, что большой долг ведет к укреплению экономики в краткосрочной перспективе, но в долгосрочной – к затруднениям, так как все большая доля экономических ресурсов идет на обслуживание чрезмерных расходов, связанных с высоким долгом. МВФ также считает, что растущий долг домохозяйств сопровождается более высокими рисками банковских крахов и финансового кризиса.

«Когда кредиты домохозяйств растут слишком быстро, это заканчивается нехорошо», – сказал Гильермо Толоса (GuillermoTolosa), экономист из Oxford Economics.

Экономики из этого долгового списка, несмотря на большие географические расстояния, имеют много общего. В основном это богатые страны с хорошо развитой финансовой системой, избежавшие худших последствий глобального финансового кризиса прошло десятилетия. На их жилищных рынках не было драматического обвала. Они не были в центре кризиса бюджетного долга. Когда почти весь мир в 2009 г. пребывал в рецессии, Австралии, Новой Зеландии и Южной Корее удалось продолжить расти.

В сравнении с Еврозоной, США или Японией, они выглядели как маленькие оплоты стабильности.

Но, как однажды сказал экономист Хайман Мински (Hyman Minsky), стабильность может быть дестабилизирующей. Они привлекли капитал, и их процентные ставки, как и в остальном мире, последовали вниз, спровоцировав жилищный бум, являющийся теперь источником риска.

Во время американского жилищного пузыря цены на дома с 2000 г. до пика в 2006 г. почти удвоились, согласно индексу цен на жилье Кейса – Шиллера (Case– Shiller). В Канаде, Австралии, Новой Зеландии и Швеции, по некоторым оценкам, цены на дома более чем утроились.

В общей сложности суммарная экономическая производительность этих 10 стран составляет $7.4 трлн, а долг домохозяйств – примерно столько же. В сумме это превышает производительность Германии или Японии. Кроме того, во многих из этих стран большой уровень ипотек с плавающей ставкой, чье обслуживание может внезапно стать дороже в случае роста глобальных процентных ставок.

Обратите внимание, что первое предложение статьи – «Спустя десятилетие после глобального финансового кризиса многие считают долг домохозяйств проблемой прошлого, после того как он сократился в США, Великобритании и многих областях Еврозоны» – устарело еще до написания. Как видно из нижеприведенного графика, американские потребители снова берут кредиты, как в 2006 г. В ноябре наблюдался разгул кредитных карт, а в декабре уровень кредитов был почти вдвое выше, чем год назад.

Изменения потребительских кредитов в США

млрд $

Янв. 2016, Июль 2016, Янв. 2017, Июль 2017

Источники: tradingeconomics.com, Федеральная резервная система

Бывало ли такое, чтобы в какой-нибудь стране цены на жилье за десятилетие утраивались, не вызывая кризиса? Такие данные, очевидно, недоступны, но самый вероятный ответ – «редко» или «никогда».

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба