9 октября 2018 goldenfront.ru Балковский Дмитрий

В этом выпуске говорим о долларе США – его роли и перспективах в мире и России. Для России это особенно актуально, так как на дворе осень и у нас это традиционное время для прогнозов пары доллар/рубль на отметке в 100 руб. Эти прогнозы год от года не сбываются, но россияне продолжают верить и ждать, одновременно накапливая заветные бумажки.

Я не люблю делать точных прогнозов, но в этом выпуске, тем не менее их сделаю. Во-первых, о пресловутом венесуэльском сценарии. Вероятность дефолта или гиперинфляции в России равна нулю. В доказательство этого тезиса приведу ряд статистических данных.

У России большой профицит торгового баланса, то есть она продает за рубеж значительно больше, чем покупает. А вот в Америке ситуация прямо противоположная. То есть Америка зависит от того, чтобы иностранцы поставляли ей товары в кредит, а Россия – нет.

Внешний долг правительства РФ равен $47.3 млрд, что не превышает 4% ВВП страны. Когда у нас говорят о внешнем долге то часто упоминают сумму в $500 млрд, то есть складывают долги федерального правительства и компаний, что неправильно. Но даже этот показатель 1 января достигал $529.1 млрд, а на первое июля упал до $ 490.7 миллиарда. Здесь также стоит напомнить, что эти долги не надо отдавать сразу, они растянуты на годы, так что угрозы национального дефолта, то есть отказа обслуживать свои обязательства у России нет. В действительности по ситуации с федеральным бюджетом, его дефицитами и контролем расходов в России одна из самых лучших в мире.

Размер российских ЗВР на 28 сентября составил $461.1 млрд, по этому показателю на середину года Россия занимает пятое место в мире после Китая, Японии, Швейцарии и Саудовской Аравии.

Какова ситуации на родине доллара США. Прямо противоположная и катастрофическая. Размер национального долга США вырос на $84 млрд 28 сентября, в последний день бюджетного 2018 года, и пересек отметку в $21.52 трлн. За 2018 год бюджетный год суммарный размер национального долга подскочил на $1.271 трлн. А уже на первое октября он пересек отметку $21.6 трлн. А еще в конце сентября 2017 года он равнялся всего лишь $20.2 трлн. В 2018 году Америка выплатила проценты по своим долгам в размере $523 млрд. См. детали на Goldenfront здесь.

Также на этой неделе произошел очередной скачок доходности эталонных облигаций правительства США до 3.23%. Что это значит?

Это значит, что чем больше правительство США берет взаймы, тем больше ему придется платить по займам, так как кредиторы Америки постепенно теряют доверие к ее валюте и кредитно-денежной политике страны. Рост процентных ставок также бьет по рынку жилья, так как влияет на ипотечные ставки – они зависят от ставок по эталонным государственным облигациям.

То есть картина для доллара совсем неблагоприятная. Дорогой доллар правительству США не выгоден, так как гору долгов выгоднее обслуживать более дешевой валютой. Точно такая же ситуация и в России, у которой также много обязательств. Отсюда и девальвация рубля в конце 2014 года.

Кстати говоря, а были в истории США девальвации, или доллар США абсолютно стабилен. Конечно же были и еще какие. Например, доллар США был девальвирован Рузвельтом в 1933 году с $20 до $35 за унцию, то есть потерял 75% своей ценности. Тогда же был отменен «золотой пункт» в деловых контрактах, гарантировавший выплату обязательств в долларах. Это был первый дефолт правительства США в XX столетии. Читайте серию статей об этом на Goldenfront здесь.

Второй дефолт произошел 15 августа 1971 года, после выхода США из золотообменного стандарта и отказа от золотых гарантий своих международных обязательств. Золото тогда стоило около $42 за унцию, а нефть - $3.60 за баррель, а сегодня эти цены выросли до $1200 и $80, соответственно.

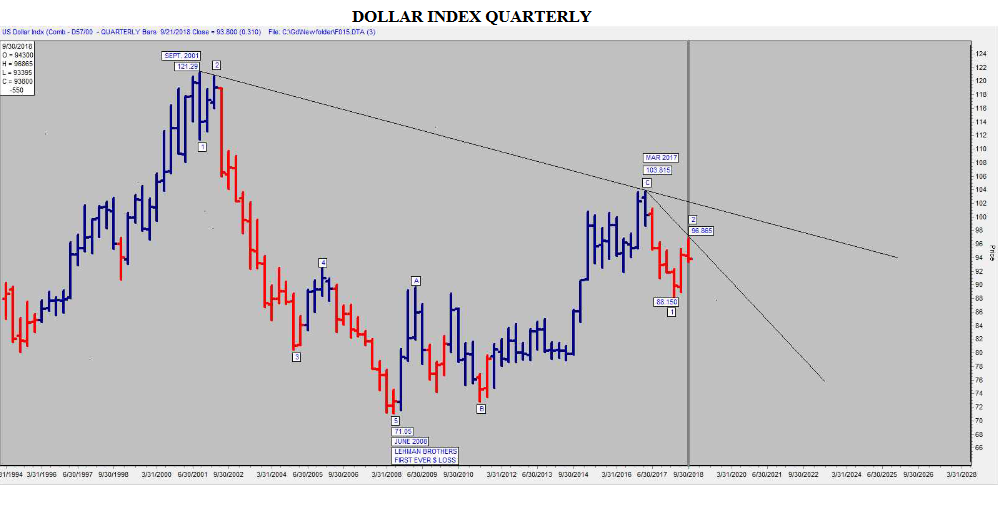

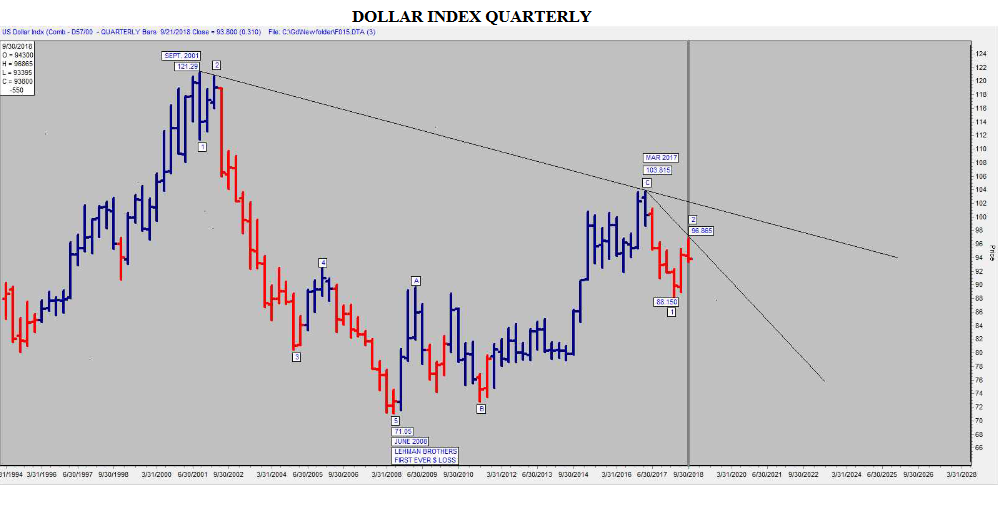

Обычно золотые жуки говорят о девальвации доллара против золота и нефти, но очень редко упоминают индекс доллара США, третий график на первой странице Goldenfront.ru. Он показывает отношение доллара США к корзине из шести основных валют: евро, иены, фунта стерлингов, канадского доллара, шведской кроны и швейцарского франка. Так вот по данным известного технического аналитика Рона Розена (Ron Rosen) он находится медвежьем рынке с сентября 2001 года, когда он достиг вершины в 121.29 пунктов. С тех пор он падает, хотя и сравнительно медленно. См. материал полностью в оригинале здесь.

Суммируя все вышесказанное можно сказать, что картина для доллара США складывается катастрофическая. Наши местечковые аналитики и любители поскулить об этом не говорят, просто потому что не знают и тем самым морочат людям голову.

Я не люблю делать точных прогнозов, но в этом выпуске, тем не менее их сделаю. Во-первых, о пресловутом венесуэльском сценарии. Вероятность дефолта или гиперинфляции в России равна нулю. В доказательство этого тезиса приведу ряд статистических данных.

У России большой профицит торгового баланса, то есть она продает за рубеж значительно больше, чем покупает. А вот в Америке ситуация прямо противоположная. То есть Америка зависит от того, чтобы иностранцы поставляли ей товары в кредит, а Россия – нет.

Внешний долг правительства РФ равен $47.3 млрд, что не превышает 4% ВВП страны. Когда у нас говорят о внешнем долге то часто упоминают сумму в $500 млрд, то есть складывают долги федерального правительства и компаний, что неправильно. Но даже этот показатель 1 января достигал $529.1 млрд, а на первое июля упал до $ 490.7 миллиарда. Здесь также стоит напомнить, что эти долги не надо отдавать сразу, они растянуты на годы, так что угрозы национального дефолта, то есть отказа обслуживать свои обязательства у России нет. В действительности по ситуации с федеральным бюджетом, его дефицитами и контролем расходов в России одна из самых лучших в мире.

Размер российских ЗВР на 28 сентября составил $461.1 млрд, по этому показателю на середину года Россия занимает пятое место в мире после Китая, Японии, Швейцарии и Саудовской Аравии.

Какова ситуации на родине доллара США. Прямо противоположная и катастрофическая. Размер национального долга США вырос на $84 млрд 28 сентября, в последний день бюджетного 2018 года, и пересек отметку в $21.52 трлн. За 2018 год бюджетный год суммарный размер национального долга подскочил на $1.271 трлн. А уже на первое октября он пересек отметку $21.6 трлн. А еще в конце сентября 2017 года он равнялся всего лишь $20.2 трлн. В 2018 году Америка выплатила проценты по своим долгам в размере $523 млрд. См. детали на Goldenfront здесь.

Также на этой неделе произошел очередной скачок доходности эталонных облигаций правительства США до 3.23%. Что это значит?

Это значит, что чем больше правительство США берет взаймы, тем больше ему придется платить по займам, так как кредиторы Америки постепенно теряют доверие к ее валюте и кредитно-денежной политике страны. Рост процентных ставок также бьет по рынку жилья, так как влияет на ипотечные ставки – они зависят от ставок по эталонным государственным облигациям.

То есть картина для доллара совсем неблагоприятная. Дорогой доллар правительству США не выгоден, так как гору долгов выгоднее обслуживать более дешевой валютой. Точно такая же ситуация и в России, у которой также много обязательств. Отсюда и девальвация рубля в конце 2014 года.

Кстати говоря, а были в истории США девальвации, или доллар США абсолютно стабилен. Конечно же были и еще какие. Например, доллар США был девальвирован Рузвельтом в 1933 году с $20 до $35 за унцию, то есть потерял 75% своей ценности. Тогда же был отменен «золотой пункт» в деловых контрактах, гарантировавший выплату обязательств в долларах. Это был первый дефолт правительства США в XX столетии. Читайте серию статей об этом на Goldenfront здесь.

Второй дефолт произошел 15 августа 1971 года, после выхода США из золотообменного стандарта и отказа от золотых гарантий своих международных обязательств. Золото тогда стоило около $42 за унцию, а нефть - $3.60 за баррель, а сегодня эти цены выросли до $1200 и $80, соответственно.

Обычно золотые жуки говорят о девальвации доллара против золота и нефти, но очень редко упоминают индекс доллара США, третий график на первой странице Goldenfront.ru. Он показывает отношение доллара США к корзине из шести основных валют: евро, иены, фунта стерлингов, канадского доллара, шведской кроны и швейцарского франка. Так вот по данным известного технического аналитика Рона Розена (Ron Rosen) он находится медвежьем рынке с сентября 2001 года, когда он достиг вершины в 121.29 пунктов. С тех пор он падает, хотя и сравнительно медленно. См. материал полностью в оригинале здесь.

Суммируя все вышесказанное можно сказать, что картина для доллара США складывается катастрофическая. Наши местечковые аналитики и любители поскулить об этом не говорят, просто потому что не знают и тем самым морочат людям голову.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба