2 июня 2019 T-Investments Шаболкин Сергей

Если у вас есть брокерский счет, вы можете стать владельцем доли Яндекса. Но разумный инвестор сначала разбирается в бизнесе компании. Именно это я попробую сделать сегодня.

На чем зарабатывает Яндекс

За последние пять лет Яндекс запустил несколько бизнес-сегментов: такси, сервис персональных рекомендаций, доски объявлений и другие продукты. За это время доля поиска в общей выручке сократилась с 94 до 82%. Хотя выручка от других сегментов растет, единственным источником доходов продолжает оставаться продажа рекламы. Рекламные доходы позволяют Яндексу развивать другие бизнес-сегменты, которые сейчас приносят убытки.

Поиск

Выручка Яндекса от поиска зависит от пользователей и рекламодателей. Посмотрим на ситуацию с обеих сторон.

Пользователи. Последние три года аудитория рунета растет на 2—3% в год с учетом сложного процента. Основной рост аудитории пришелся на 2008—2014 годы. Выиграть за счет роста проникновения интернета Яндексу уже не удастся.

Рост аудитории рунета происходит за счет смартфонов — на 22% за три года — и смарт-ТВ — на 5%. Кажется, на обоих рынках у Яндекса потенциально могут быть проблемы.

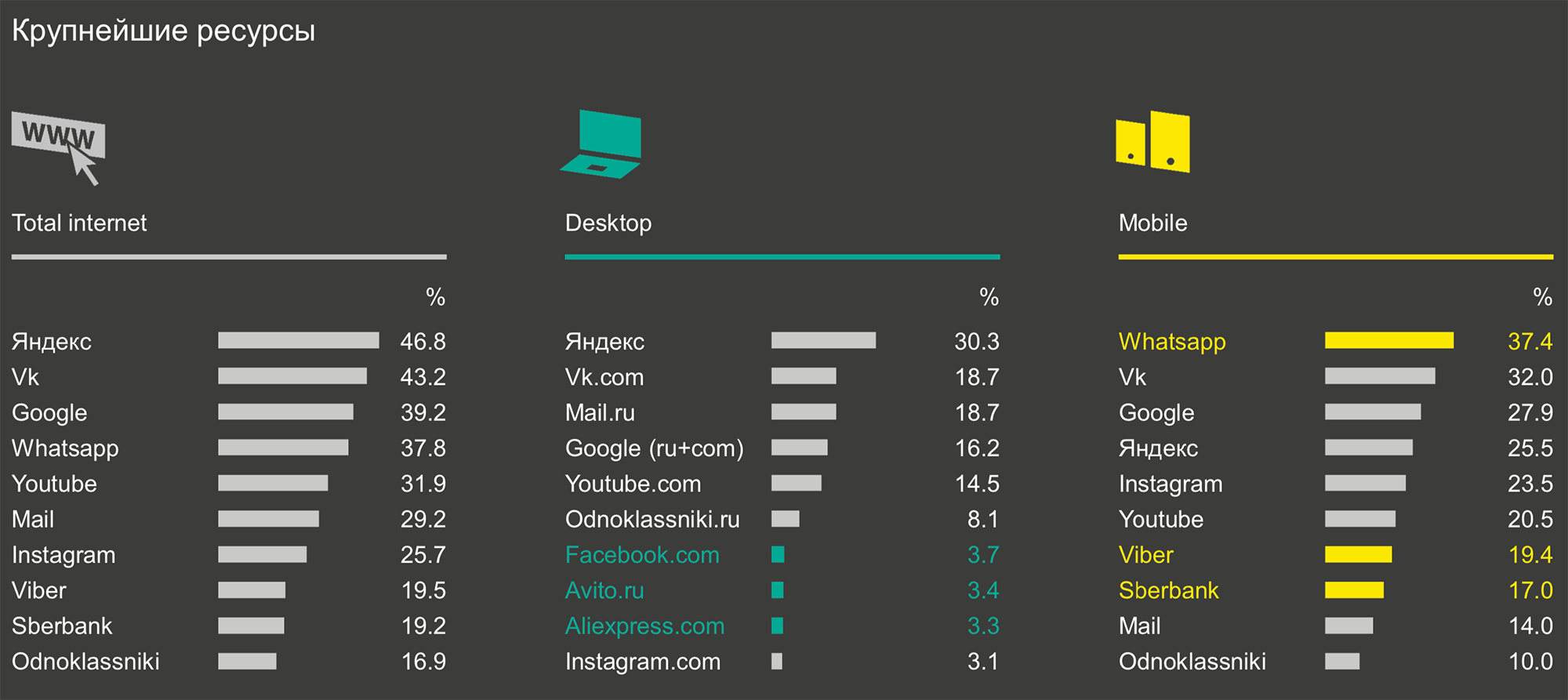

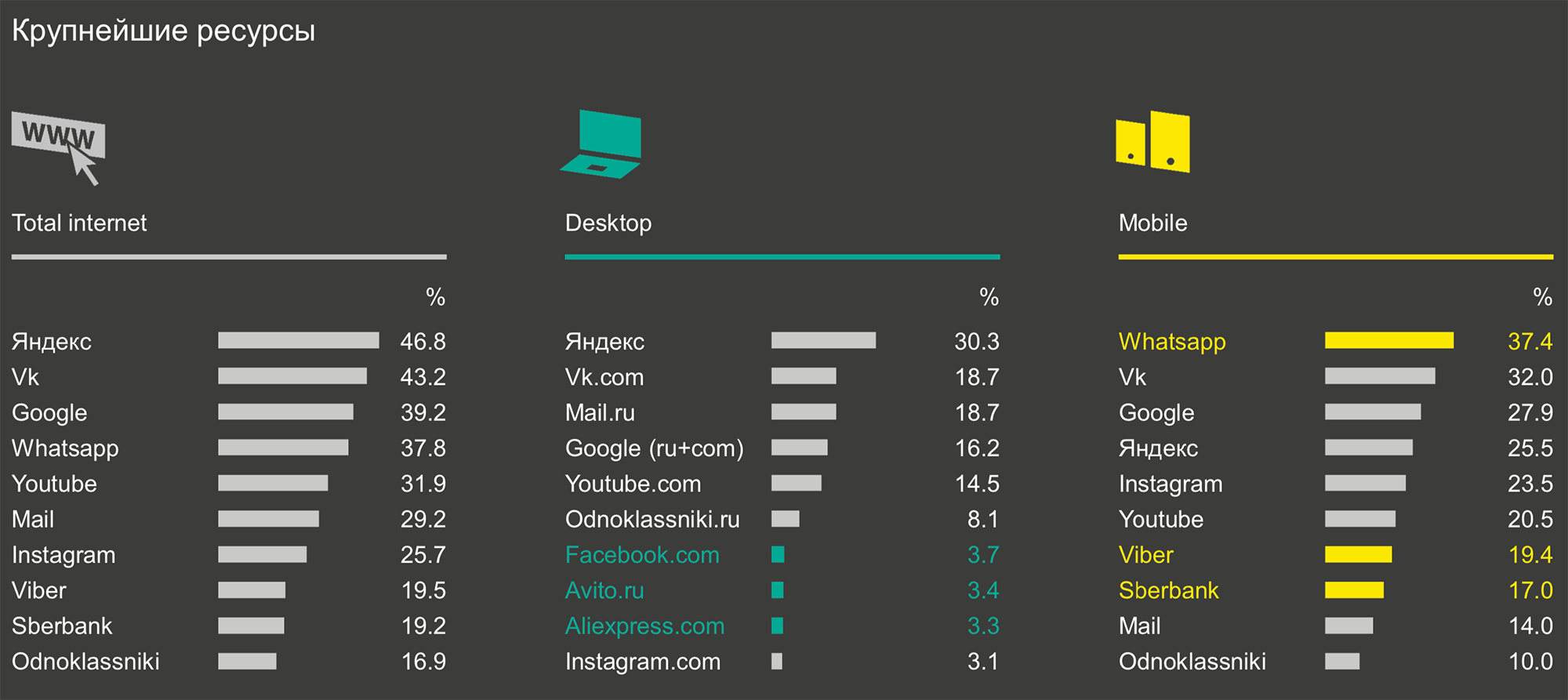

У Яндекса нет крупной рекламной площадки, кроме главной страницы. У Гугла есть Ютуб, Фейсбуку принадлежат Вотсап и Инстаграм, Мэйл-ру владеет Вконтакте и Одноклассниками. Эти социальные и медийные сервисы — дополнительные рекламные площадки. У Яндекса такой нет. Хотя компания развивает сервис «Дзен», который выделен в сегмент экспериментальных, но уже имеет больше 10 млн дневной аудитории.

Яндекс — лидер как сайт, но из-за отсутствия дополнительных площадок проигрывает Гуглу и Мэйл-ру. Исследование Mediascope: аудитория интернета в России, стр. 10

Есть еще одна потенциальная проблема: постепенный рост пользователей, которые выходят в интернет только со смартфона. На Андроиде чаще всего предустановлен поисковик от Гугла. А еще Гугл платит Apple, чтобы на Айфонах стандартным поисковиком в браузере тоже был Гугл. По данным американских аналитиков, поисковик за это платит около 9 млрд долларов, или 585 млрд рублей, в год. Неподъемные суммы для Яндекса.

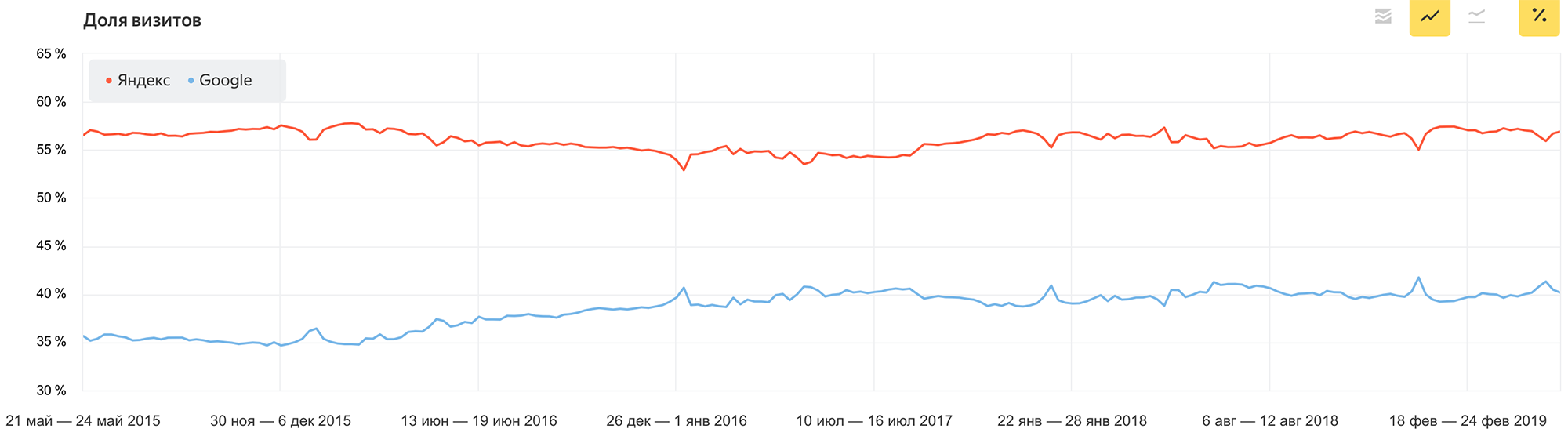

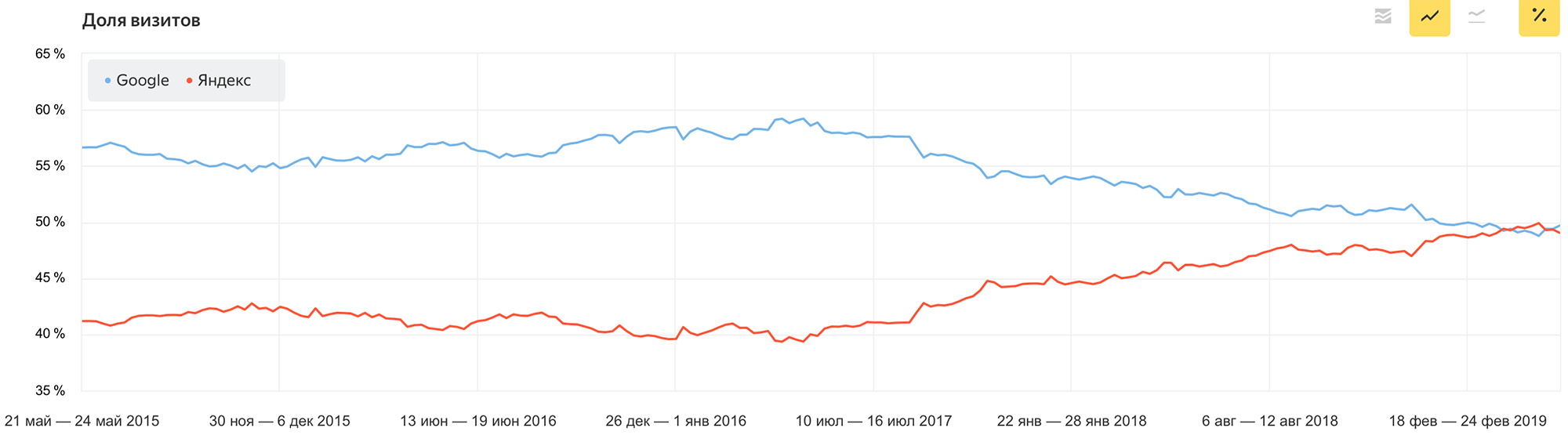

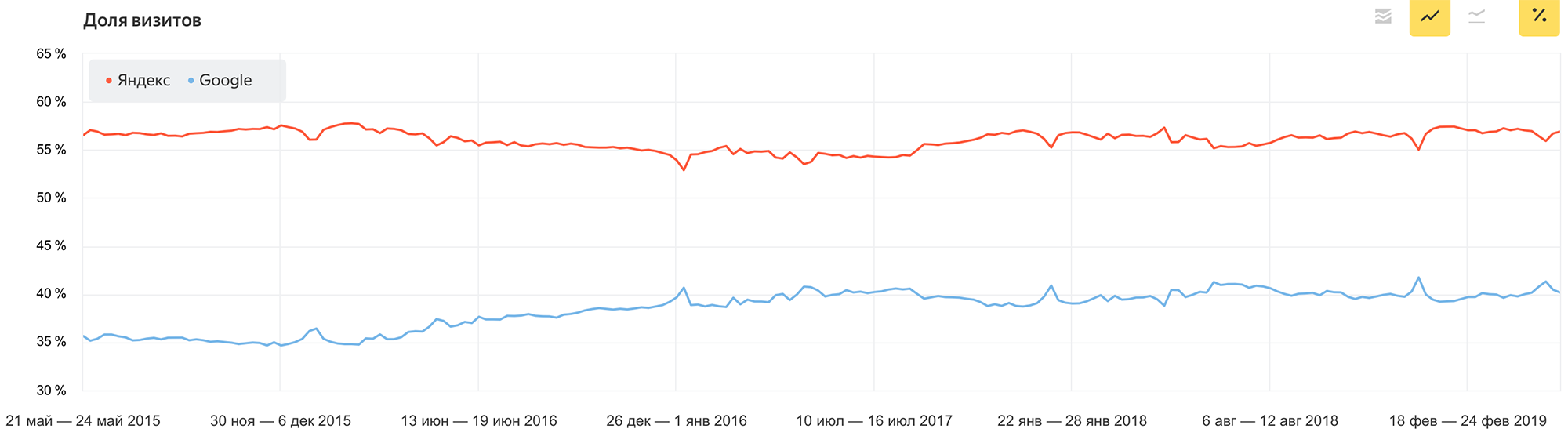

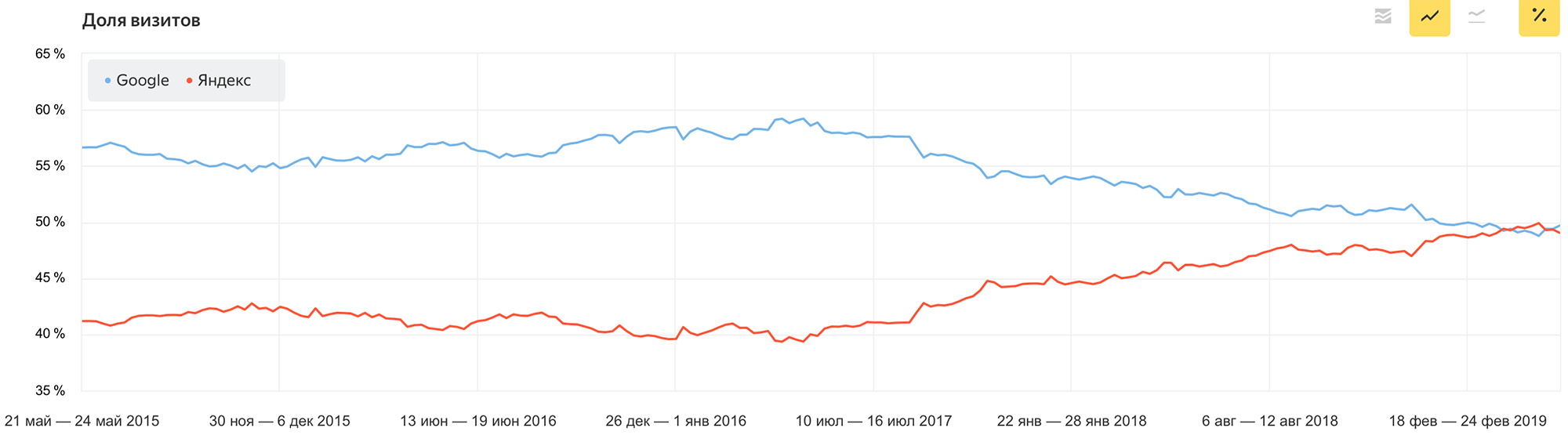

Но пока это не мешает Яндексу быть лидером на российском рынке поиска на десктопе и на смартфонах.

Доля поисковых систем в России

Доля поисковых систем на смартфонах в России

Доля выручки Яндекса от рекламы через смартфоны растет, через компьютеры и ноутбуки — падает.

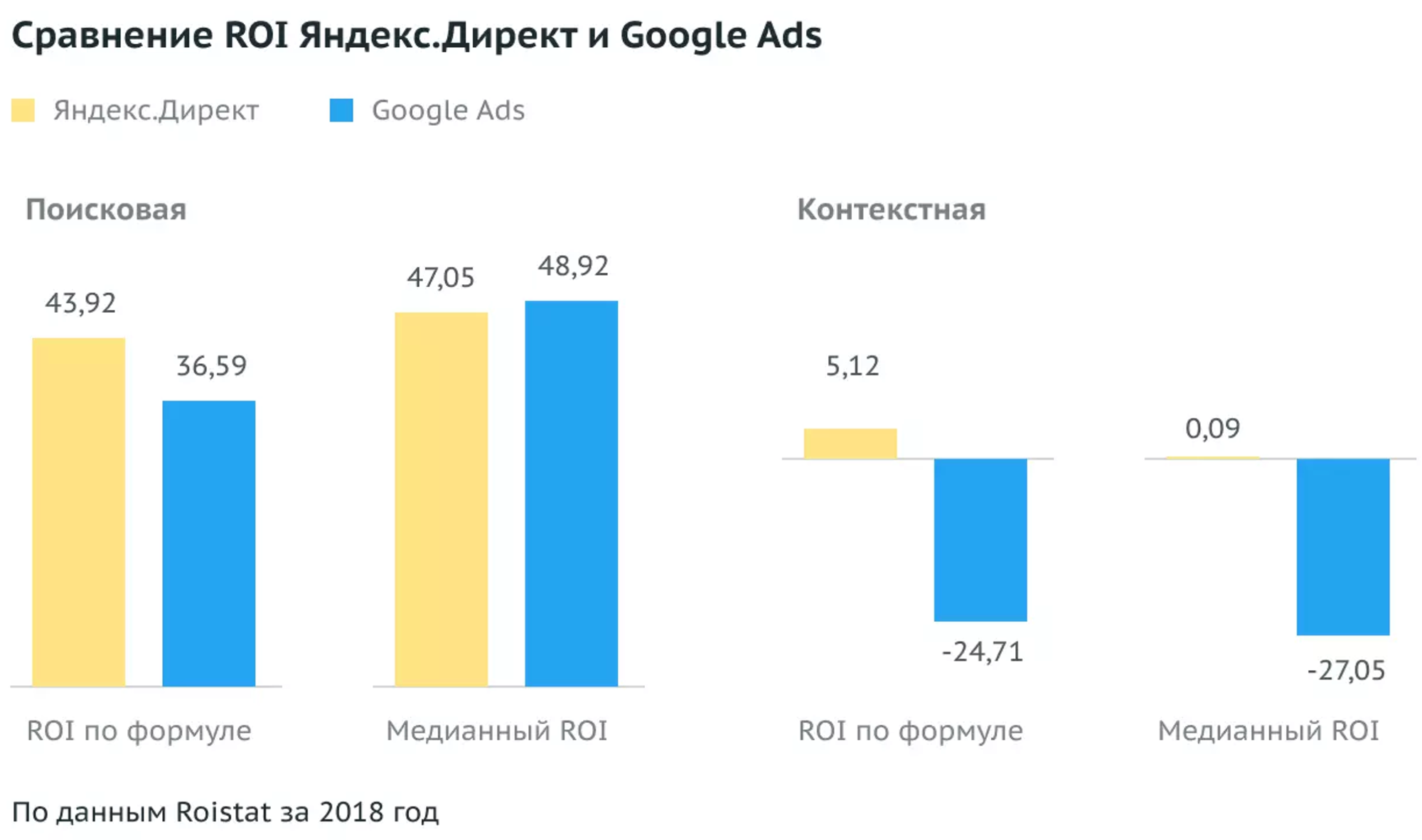

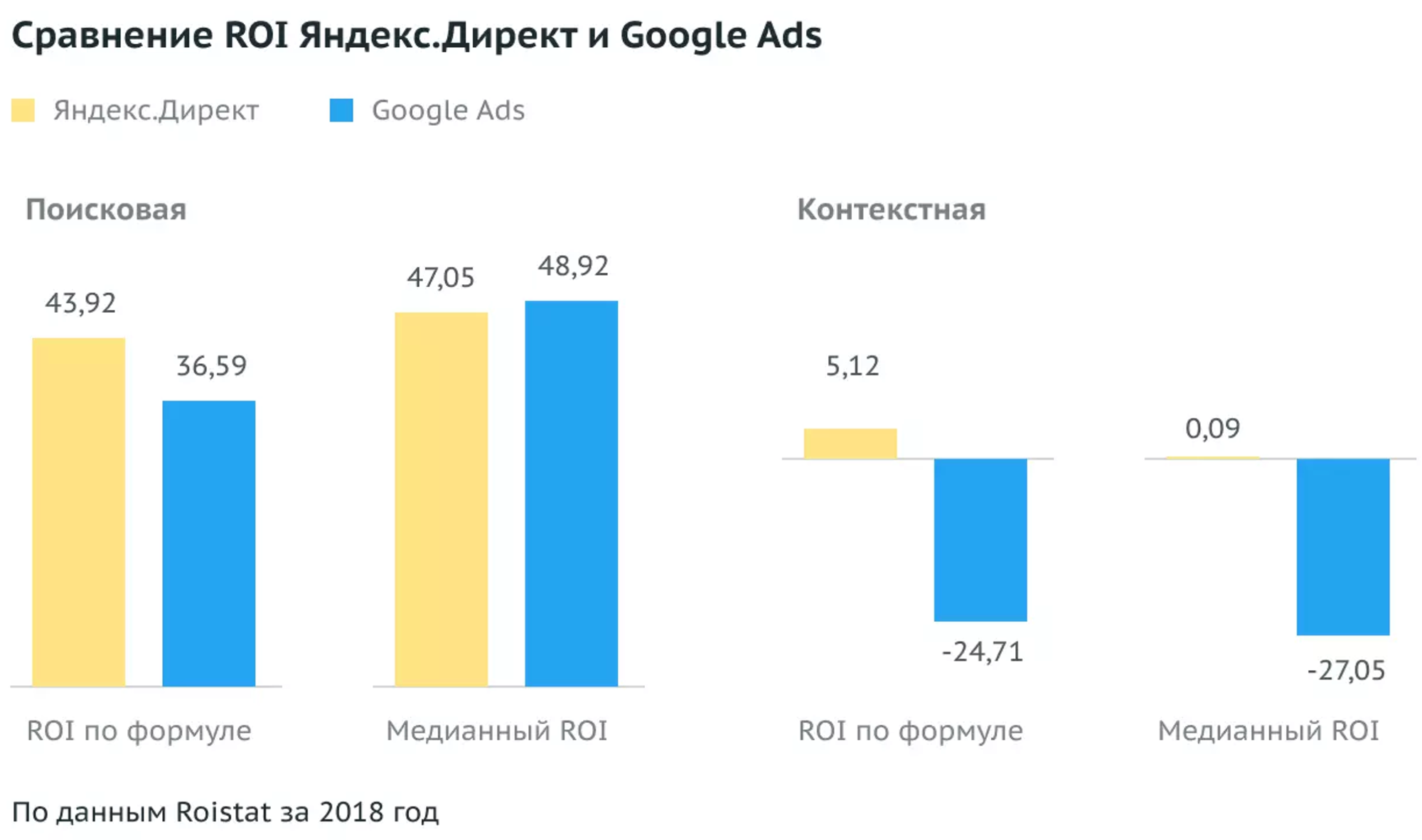

Рекламодатели. Сервис Roistat провел исследование эффективности рекламы в российском интернете за 2018 год. Рекламодатели тратят больше денег на рекламу в поисковиках, чем в соцсетях. И главное: реклама в Яндексе эффективней рекламы в Гугле для 60% клиентов. Другими словами, российский бизнес выбирает Яндекс — это хорошо.

Поисковая реклама показывается пользователям во время поиска, контекстная — на различных сайтах в виде баннеров или видеороликов. Источник: исследование Roistat

По мнению консалтинговой компании PwC, темпы роста рынка интернет-рекламы будут замедляться. Несмотря на это, рост все равно достаточно быстрый, поскольку деньги будут и дальше перетекать из других рекламных рынков — телевидения, радио и прессы. Сейчас Яндекс занимает около 50% рынка. Кратно вырасти не удастся, но есть шанс поддерживать темп роста выше рынка.

Аналитики ожидают, что наибольший рост покажет сегмент видеорекламы. По заявлениям компании, в собственной экосистеме Яндекс может показывать рекламу аудитории до 37 млн человек — за счет «Кинопоиска», «Яндекс-музыки», «Яндекс-афиши» и других сервисов. Но тут тоже не все прекрасно: Ютуб дает аудиторию в размере 44 млн человек.

Такси

Сейчас «Яндекс-такси» — совместное предприятие Яндекса и Uber. Яндексу в компании принадлежит 59,3% акций. «Яндекс-такси» работает в 15 странах мира. В России компания вышла в плюс еще в 2018 году. Руководство связывает отсутствие доходов от сегмента такси с инвестициями в доставку еды и развитие беспилотных автомобилей.

Приложение Яндекса и Uber — лидер на российском рынке. Если человек пользуется такси, то, с большой вероятностью, у него установлено приложение «Яндекс-такси» или Uber.

Яндекс развивает собственный сервис карт с 2004 года. За это время компания собрала много данных по картографии России и использует их для навигации, создания маршрутов и распределения заказов. Готовые данные позволяют сократить стоимость поездки, а следовательно, увеличить количество пользователей, готовых пересесть с общественного и личного транспорта на такси. Тому же Uber приходится покупать данные у Microsoft и самостоятельно инвестировать в сбор данных в Америке.

Я не нашел конкретных данных по расходам «Яндекс-такси», но аналитики американского банка Morgan Stanley посчитали расходы на милю для Uber — половину расходов на поездку занимает оплата водителю. Яндекс пытается решить этот вопрос с помощью разработки автопилота. Технологическое преимущество перед обычными сервисами такси поможет занять еще большую долю на рынке, который оценен в 618 млрд рублей.

Автопилот — потенциально прорывная технология, но она требует дальнейших инвестиций и разработки полноценного законодательства. Как скоро технологию можно будет полноценно использовать в бизнесе — непонятно. А еще автопилот может дать Яндексу возможность выйти на рынок автоперевозок и доставки товаров. К слову, рынок грузоперевозок оценен в 800—900 млрд рублей — в несколько раз больше, чем рынок интернет-рекламы.

Прочие сервисы

У Яндекса есть три сегмента, которые растут на более чем 50% год к году: доски объявлений, медиасервисы и экспериментальные проекты. Но в сумме они не приносят и 10% выручки. Посмотрим на интересные проекты.

Подписка «Яндекс-плюс». Текущий тренд крупных технологических компаний — создание экосистемы, чтобы пользователь мог на одной платформе удовлетворить больше своих потребностей. Так появился «Яндекс-плюс» — платная подписка, которая дает привилегии в сервисах компании: скидки на поездки в «Яндекс-такси», доступ к сериалам на «Кинопоиске», к «Яндекс-музыке», место на «Яндекс-диске» и прочие бонусы.

«Дзен». Сервис персональных рекомендаций Яндекса. «Дзен» для компании — дополнительная площадка для показа рекламы. По сути, «Дзен» конкурирует с Инстаграмом, мессенджерами, новостными сайтами и даже с Netflix.

Плюс сервиса в том, что большую часть контента создают пользователи и Яндексу не нужно тратить много средств на их вовлечение. Бизнес и медиа самостоятельно генерируют контент на площадке.

Если верить «Яндекс-радару», то пользователи «Дзена» тратят на сервис по четыре часа в день — оценка выглядит не очень правдоподобной. Данные по времени на сайте и посещенным страницам у Similarweb.com выглядят реалистичней, они в графике ниже. Мне кажется, текущая проблема «Дзена» в малом количестве видеоконтента — посмотрите на вовлеченность аудитории Инстаграма и Ютуба. Ведь чем больше пользователей тратят время на сервис, тем больше им можно показать рекламы. Но вроде как «Дзен» тестирует формат видеороликов.

Яндекс не раскрывает, сколько выручил и заработал «Дзен». Сотрудники компании заявили, что «Дзен» выручил 4 млрд рублей. Это не точные данные, а приблизительные: компания взяла выручку за определенный месяц и посчитала, что будет так зарабатывать в течение года.

«Яндекс-облако». Сервис запустили в сентябре 2018 года. С его помощью компании могут обрабатывать и хранить данные на серверах Яндекса.

В текущих реалиях данные — ядро бизнеса. Так, сервис вызова такси Lyft потратил в прошлом году на облачные хранилища Amazon 100 млн долларов. У Яндекса положение лучше: он уже зарабатывает на своих серверах.

Глобальный рынок облачных сервисов и оборудования для них оценен в 250 млрд долларов, или 16 трлн рублей. Российский рынок — около 70 млрд рублей. Сейчас лидер на мировом рынке — облачные сервисы Amazon. Потенциальные точки роста для сервиса Яндекса: иностранные компании, которым нужно держать и обрабатывать данные российских пользователей, а также нетехнологические местные компании.

Всё, что нужно знать о персональных данных

На февраль 2019 года у сервиса было 6 тысяч клиентов, из них 500 — платящих. Пока рано говорить о каком-то влиянии сервиса на финансы Яндекса, но, по прогнозам, даже российский рынок облачных решений должен расти чуть быстрее рынка рекламы.

Электронная коммерция

С 2000 по 2016 год компания развивала «Яндекс-маркет» — сервис по выбору товаров и услуг. В 2018 году Яндекс совместно со Сбербанком организовали предприятие на базе «Яндекс-маркета». Компании планируют создать «Amazon по-русски». Теперь Яндексу принадлежит 45% акций в «Яндекс-маркете». Результаты маркета будут незначительно учитываться в отчетности компании.

Кто владеет Яндексом

Когда вы покупаете акции Яндекса, вы приобретаете долю в нидерландском холдинге. Этому холдингу принадлежат доли в российских компаниях, а они, в свою очередь, владеют сервисами Яндекса. Основатели создали юридическое лицо в Нидерландах, чтобы обезопасить себя от крупных инвесторов, и выпустили два типа акций. В России так сделать нельзя.

На фондовом рынке торгуются акции класса А, которые обладают одним голосом, и акции класса B, которые равны 10 голосам. Акции класса B принадлежат создателям компании, и их нельзя купить или продать на бирже, зато можно конвертировать в акции класса А. Когда Яндекс решит выплатить дивиденды, количество голосов не будет играть никакой роли. Будет учитываться только количество акций класса А и B.

Еще есть золотая акция, которая принадлежит Сбербанку. Она позволяет блокировать продажу крупных активов и вносить в устав поправки, изменяющие права владельца золотой акции.

В октябре 2018 года были слухи, что Сбербанк хочет получить крупную долю в Яндексе. Из-за этого акции упали в цене на 23% в моменте. Но купить крупную долю в Яндексе трудно: для этого понадобится выпустить новые акции, заплатить денег больше, чем стоит Яндекс в целом, и получить соглашение текущих инвесторов. Акции класса B как раз и нужны для того, чтобы защитить компанию от опасных инвесторов.

Куда больший риск несет не поглощение Яндекса государственной компанией, а признание интернета стратегически важным сектором российской экономики. Это может наложить ограничения на иностранную собственность в российских интернет-компаниях. Сейчас, покупая акции Яндекса, мы покупаем нидерландский холдинг, которому полностью принадлежит российская компания, владеющая поисковиком Яндекса.

Что за бизнес

Яндекс — компания, доминирующая на российском рынке интернет-рекламы, зависящая от местного законодательства и способности приносить рекламодателям отдачу на вложенные деньги. Поисковая система — дойная корова, которая позволяет развивать убыточные направления бизнеса.

Потенциал Яндекса зависит от скорости роста рынка рекламы, перераспределения бюджетов компаний на интернет-рекламу и способности привлечь внимание аудитории к новым форматам развлечений.

Благодаря инвестициям в данные и инфраструктуру Яндекс получил информацию, которую использует для удешевления поездок на такси и разработки автопилота. Бизнесу необходимы сервера для обработки и хранения данных, поэтому Яндекс запустил облачный сервис. Оба рынка потенциально помогут снизить зависимость от поисковых доходов.

В следующем обзоре я попробую сделать грубую оценку стоимости Яндекса и понять, переоценен или недооценен бизнес компании.

На чем зарабатывает Яндекс

За последние пять лет Яндекс запустил несколько бизнес-сегментов: такси, сервис персональных рекомендаций, доски объявлений и другие продукты. За это время доля поиска в общей выручке сократилась с 94 до 82%. Хотя выручка от других сегментов растет, единственным источником доходов продолжает оставаться продажа рекламы. Рекламные доходы позволяют Яндексу развивать другие бизнес-сегменты, которые сейчас приносят убытки.

Поиск

Выручка Яндекса от поиска зависит от пользователей и рекламодателей. Посмотрим на ситуацию с обеих сторон.

Пользователи. Последние три года аудитория рунета растет на 2—3% в год с учетом сложного процента. Основной рост аудитории пришелся на 2008—2014 годы. Выиграть за счет роста проникновения интернета Яндексу уже не удастся.

Рост аудитории рунета происходит за счет смартфонов — на 22% за три года — и смарт-ТВ — на 5%. Кажется, на обоих рынках у Яндекса потенциально могут быть проблемы.

У Яндекса нет крупной рекламной площадки, кроме главной страницы. У Гугла есть Ютуб, Фейсбуку принадлежат Вотсап и Инстаграм, Мэйл-ру владеет Вконтакте и Одноклассниками. Эти социальные и медийные сервисы — дополнительные рекламные площадки. У Яндекса такой нет. Хотя компания развивает сервис «Дзен», который выделен в сегмент экспериментальных, но уже имеет больше 10 млн дневной аудитории.

Яндекс — лидер как сайт, но из-за отсутствия дополнительных площадок проигрывает Гуглу и Мэйл-ру. Исследование Mediascope: аудитория интернета в России, стр. 10

Есть еще одна потенциальная проблема: постепенный рост пользователей, которые выходят в интернет только со смартфона. На Андроиде чаще всего предустановлен поисковик от Гугла. А еще Гугл платит Apple, чтобы на Айфонах стандартным поисковиком в браузере тоже был Гугл. По данным американских аналитиков, поисковик за это платит около 9 млрд долларов, или 585 млрд рублей, в год. Неподъемные суммы для Яндекса.

Но пока это не мешает Яндексу быть лидером на российском рынке поиска на десктопе и на смартфонах.

Доля поисковых систем в России

Доля поисковых систем на смартфонах в России

Доля выручки Яндекса от рекламы через смартфоны растет, через компьютеры и ноутбуки — падает.

Рекламодатели. Сервис Roistat провел исследование эффективности рекламы в российском интернете за 2018 год. Рекламодатели тратят больше денег на рекламу в поисковиках, чем в соцсетях. И главное: реклама в Яндексе эффективней рекламы в Гугле для 60% клиентов. Другими словами, российский бизнес выбирает Яндекс — это хорошо.

Поисковая реклама показывается пользователям во время поиска, контекстная — на различных сайтах в виде баннеров или видеороликов. Источник: исследование Roistat

По мнению консалтинговой компании PwC, темпы роста рынка интернет-рекламы будут замедляться. Несмотря на это, рост все равно достаточно быстрый, поскольку деньги будут и дальше перетекать из других рекламных рынков — телевидения, радио и прессы. Сейчас Яндекс занимает около 50% рынка. Кратно вырасти не удастся, но есть шанс поддерживать темп роста выше рынка.

Аналитики ожидают, что наибольший рост покажет сегмент видеорекламы. По заявлениям компании, в собственной экосистеме Яндекс может показывать рекламу аудитории до 37 млн человек — за счет «Кинопоиска», «Яндекс-музыки», «Яндекс-афиши» и других сервисов. Но тут тоже не все прекрасно: Ютуб дает аудиторию в размере 44 млн человек.

Такси

Сейчас «Яндекс-такси» — совместное предприятие Яндекса и Uber. Яндексу в компании принадлежит 59,3% акций. «Яндекс-такси» работает в 15 странах мира. В России компания вышла в плюс еще в 2018 году. Руководство связывает отсутствие доходов от сегмента такси с инвестициями в доставку еды и развитие беспилотных автомобилей.

Приложение Яндекса и Uber — лидер на российском рынке. Если человек пользуется такси, то, с большой вероятностью, у него установлено приложение «Яндекс-такси» или Uber.

Яндекс развивает собственный сервис карт с 2004 года. За это время компания собрала много данных по картографии России и использует их для навигации, создания маршрутов и распределения заказов. Готовые данные позволяют сократить стоимость поездки, а следовательно, увеличить количество пользователей, готовых пересесть с общественного и личного транспорта на такси. Тому же Uber приходится покупать данные у Microsoft и самостоятельно инвестировать в сбор данных в Америке.

Я не нашел конкретных данных по расходам «Яндекс-такси», но аналитики американского банка Morgan Stanley посчитали расходы на милю для Uber — половину расходов на поездку занимает оплата водителю. Яндекс пытается решить этот вопрос с помощью разработки автопилота. Технологическое преимущество перед обычными сервисами такси поможет занять еще большую долю на рынке, который оценен в 618 млрд рублей.

Автопилот — потенциально прорывная технология, но она требует дальнейших инвестиций и разработки полноценного законодательства. Как скоро технологию можно будет полноценно использовать в бизнесе — непонятно. А еще автопилот может дать Яндексу возможность выйти на рынок автоперевозок и доставки товаров. К слову, рынок грузоперевозок оценен в 800—900 млрд рублей — в несколько раз больше, чем рынок интернет-рекламы.

Прочие сервисы

У Яндекса есть три сегмента, которые растут на более чем 50% год к году: доски объявлений, медиасервисы и экспериментальные проекты. Но в сумме они не приносят и 10% выручки. Посмотрим на интересные проекты.

Подписка «Яндекс-плюс». Текущий тренд крупных технологических компаний — создание экосистемы, чтобы пользователь мог на одной платформе удовлетворить больше своих потребностей. Так появился «Яндекс-плюс» — платная подписка, которая дает привилегии в сервисах компании: скидки на поездки в «Яндекс-такси», доступ к сериалам на «Кинопоиске», к «Яндекс-музыке», место на «Яндекс-диске» и прочие бонусы.

«Дзен». Сервис персональных рекомендаций Яндекса. «Дзен» для компании — дополнительная площадка для показа рекламы. По сути, «Дзен» конкурирует с Инстаграмом, мессенджерами, новостными сайтами и даже с Netflix.

Плюс сервиса в том, что большую часть контента создают пользователи и Яндексу не нужно тратить много средств на их вовлечение. Бизнес и медиа самостоятельно генерируют контент на площадке.

Если верить «Яндекс-радару», то пользователи «Дзена» тратят на сервис по четыре часа в день — оценка выглядит не очень правдоподобной. Данные по времени на сайте и посещенным страницам у Similarweb.com выглядят реалистичней, они в графике ниже. Мне кажется, текущая проблема «Дзена» в малом количестве видеоконтента — посмотрите на вовлеченность аудитории Инстаграма и Ютуба. Ведь чем больше пользователей тратят время на сервис, тем больше им можно показать рекламы. Но вроде как «Дзен» тестирует формат видеороликов.

Яндекс не раскрывает, сколько выручил и заработал «Дзен». Сотрудники компании заявили, что «Дзен» выручил 4 млрд рублей. Это не точные данные, а приблизительные: компания взяла выручку за определенный месяц и посчитала, что будет так зарабатывать в течение года.

«Яндекс-облако». Сервис запустили в сентябре 2018 года. С его помощью компании могут обрабатывать и хранить данные на серверах Яндекса.

В текущих реалиях данные — ядро бизнеса. Так, сервис вызова такси Lyft потратил в прошлом году на облачные хранилища Amazon 100 млн долларов. У Яндекса положение лучше: он уже зарабатывает на своих серверах.

Глобальный рынок облачных сервисов и оборудования для них оценен в 250 млрд долларов, или 16 трлн рублей. Российский рынок — около 70 млрд рублей. Сейчас лидер на мировом рынке — облачные сервисы Amazon. Потенциальные точки роста для сервиса Яндекса: иностранные компании, которым нужно держать и обрабатывать данные российских пользователей, а также нетехнологические местные компании.

Всё, что нужно знать о персональных данных

На февраль 2019 года у сервиса было 6 тысяч клиентов, из них 500 — платящих. Пока рано говорить о каком-то влиянии сервиса на финансы Яндекса, но, по прогнозам, даже российский рынок облачных решений должен расти чуть быстрее рынка рекламы.

Электронная коммерция

С 2000 по 2016 год компания развивала «Яндекс-маркет» — сервис по выбору товаров и услуг. В 2018 году Яндекс совместно со Сбербанком организовали предприятие на базе «Яндекс-маркета». Компании планируют создать «Amazon по-русски». Теперь Яндексу принадлежит 45% акций в «Яндекс-маркете». Результаты маркета будут незначительно учитываться в отчетности компании.

Кто владеет Яндексом

Когда вы покупаете акции Яндекса, вы приобретаете долю в нидерландском холдинге. Этому холдингу принадлежат доли в российских компаниях, а они, в свою очередь, владеют сервисами Яндекса. Основатели создали юридическое лицо в Нидерландах, чтобы обезопасить себя от крупных инвесторов, и выпустили два типа акций. В России так сделать нельзя.

На фондовом рынке торгуются акции класса А, которые обладают одним голосом, и акции класса B, которые равны 10 голосам. Акции класса B принадлежат создателям компании, и их нельзя купить или продать на бирже, зато можно конвертировать в акции класса А. Когда Яндекс решит выплатить дивиденды, количество голосов не будет играть никакой роли. Будет учитываться только количество акций класса А и B.

Еще есть золотая акция, которая принадлежит Сбербанку. Она позволяет блокировать продажу крупных активов и вносить в устав поправки, изменяющие права владельца золотой акции.

В октябре 2018 года были слухи, что Сбербанк хочет получить крупную долю в Яндексе. Из-за этого акции упали в цене на 23% в моменте. Но купить крупную долю в Яндексе трудно: для этого понадобится выпустить новые акции, заплатить денег больше, чем стоит Яндекс в целом, и получить соглашение текущих инвесторов. Акции класса B как раз и нужны для того, чтобы защитить компанию от опасных инвесторов.

Куда больший риск несет не поглощение Яндекса государственной компанией, а признание интернета стратегически важным сектором российской экономики. Это может наложить ограничения на иностранную собственность в российских интернет-компаниях. Сейчас, покупая акции Яндекса, мы покупаем нидерландский холдинг, которому полностью принадлежит российская компания, владеющая поисковиком Яндекса.

Что за бизнес

Яндекс — компания, доминирующая на российском рынке интернет-рекламы, зависящая от местного законодательства и способности приносить рекламодателям отдачу на вложенные деньги. Поисковая система — дойная корова, которая позволяет развивать убыточные направления бизнеса.

Потенциал Яндекса зависит от скорости роста рынка рекламы, перераспределения бюджетов компаний на интернет-рекламу и способности привлечь внимание аудитории к новым форматам развлечений.

Благодаря инвестициям в данные и инфраструктуру Яндекс получил информацию, которую использует для удешевления поездок на такси и разработки автопилота. Бизнесу необходимы сервера для обработки и хранения данных, поэтому Яндекс запустил облачный сервис. Оба рынка потенциально помогут снизить зависимость от поисковых доходов.

В следующем обзоре я попробую сделать грубую оценку стоимости Яндекса и понять, переоценен или недооценен бизнес компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба