Рассмотрим ОФЗ с плавающим купоном и попробуем оценить, какие из них могут обеспечить более высокую премию к RUONIA в текущей ситуации.

Государственные флоатеры ОФЗ-ПК на российском рынке представлены 16 выпусками совокупным объемом около 4,7 трлн руб. Купон по новым выпускам, размещенным после 2019 г., привязан к ставке RUONIA без какой-либо премии. А вот более старые выпуски, размещенные в 2014–2016 гг., предполагали премию от 0,4% до 1,5% к базовой ставке. Рассмотрим их подробнее.

Размер очередного купона по таким ОФЗ-ПК определяется как средняя ставка RUONIA за последние 6 месяцев до даты определения купона плюс фиксированная премия, которая различается от выпуска к выпуску. Таким образом, купонная доходность реагирует на изменение процентных ставок не сразу, а с шестимесячным запаздыванием.

На практике реальная премия купона к RUONIA зависит от рыночной цены. Распад премии или сокращение дисконта будут оказывать влияние на итоговую премию к бенчмарку. Рассчитаем это значение по методу Simple Margin.

Для бумаг с 6-месячным лагом рассчитаем форвардную цену, которая будет действовать на дату окончания очередного купонного периода:

FP = MP — (Coup-Rate)*T/365, где

FP — форвардная цена облигации

MP — текущая рыночная цена облигации

Coup — известный купон в %

Rate — ставка RUONIA, актуальная до конца текущего купонного периода. В данном случае прогноз предполагает постепенное снижение ключевой ставки до 12% в течение следующих нескольких месяцев.

T — число дней до конца текущего купонного периода.

Далее скорректированная премия купона к RUONIA, рассчитывается по формуле:

100/FP × ( (100−FP)/M+Spread ), где

M — число лет до погашения,

Spread — номинальный спред к RUONIA

Для ОФЗ с небольшим лагом в 7 дней и отсутствием премии к RUONIA форвардную цену рассчитывать не будем. Здесь можно использовать рыночное значение.

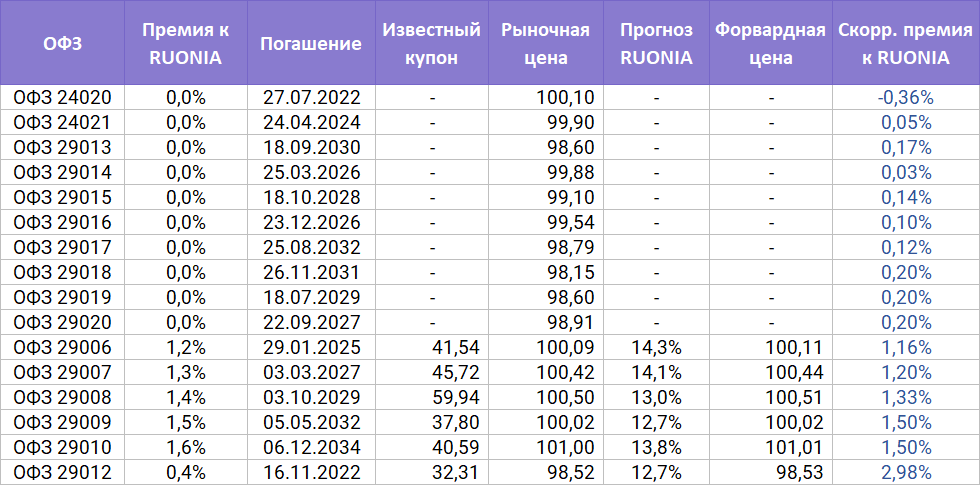

В результате расчетов получились следующие результаты:

Ряд выпусков показывает превышение над номинальным размером премии. Лучше других выглядят выпуски 29018,29019 и 29020.

Выгодно отличается от остальных короткий выпуск 29012. Здесь премия к RUONIA составляет почти 3%. Однако по этому выпуску осталось всего 2 купонных выплаты, поэтому его доходность близка к доходности сопоставимых ОФЗ-ПД и сравнивать корректнее именно с ними.

Сопоставимые выпуски 26209 и 26220 дают доходность 14,8% и 12,8% соответственно. В нашем прогнозе эффективная доходность к погашению выпуска 29012 составляет 15%, что делает его чуть более привлекательным по сравнению с аналогичными по длительности ОФЗ-ПД.

Государственные флоатеры ОФЗ-ПК на российском рынке представлены 16 выпусками совокупным объемом около 4,7 трлн руб. Купон по новым выпускам, размещенным после 2019 г., привязан к ставке RUONIA без какой-либо премии. А вот более старые выпуски, размещенные в 2014–2016 гг., предполагали премию от 0,4% до 1,5% к базовой ставке. Рассмотрим их подробнее.

Размер очередного купона по таким ОФЗ-ПК определяется как средняя ставка RUONIA за последние 6 месяцев до даты определения купона плюс фиксированная премия, которая различается от выпуска к выпуску. Таким образом, купонная доходность реагирует на изменение процентных ставок не сразу, а с шестимесячным запаздыванием.

На практике реальная премия купона к RUONIA зависит от рыночной цены. Распад премии или сокращение дисконта будут оказывать влияние на итоговую премию к бенчмарку. Рассчитаем это значение по методу Simple Margin.

Для бумаг с 6-месячным лагом рассчитаем форвардную цену, которая будет действовать на дату окончания очередного купонного периода:

FP = MP — (Coup-Rate)*T/365, где

FP — форвардная цена облигации

MP — текущая рыночная цена облигации

Coup — известный купон в %

Rate — ставка RUONIA, актуальная до конца текущего купонного периода. В данном случае прогноз предполагает постепенное снижение ключевой ставки до 12% в течение следующих нескольких месяцев.

T — число дней до конца текущего купонного периода.

Далее скорректированная премия купона к RUONIA, рассчитывается по формуле:

100/FP × ( (100−FP)/M+Spread ), где

M — число лет до погашения,

Spread — номинальный спред к RUONIA

Для ОФЗ с небольшим лагом в 7 дней и отсутствием премии к RUONIA форвардную цену рассчитывать не будем. Здесь можно использовать рыночное значение.

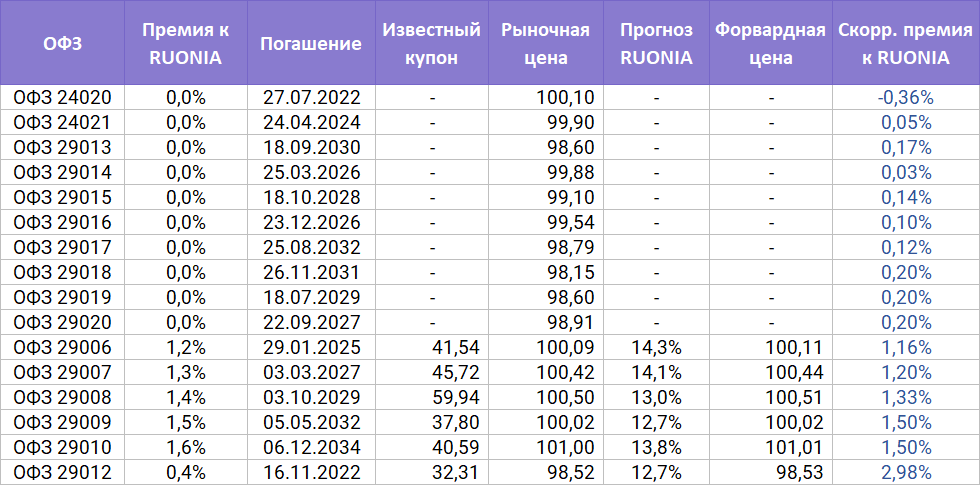

В результате расчетов получились следующие результаты:

Ряд выпусков показывает превышение над номинальным размером премии. Лучше других выглядят выпуски 29018,29019 и 29020.

Выгодно отличается от остальных короткий выпуск 29012. Здесь премия к RUONIA составляет почти 3%. Однако по этому выпуску осталось всего 2 купонных выплаты, поэтому его доходность близка к доходности сопоставимых ОФЗ-ПД и сравнивать корректнее именно с ними.

Сопоставимые выпуски 26209 и 26220 дают доходность 14,8% и 12,8% соответственно. В нашем прогнозе эффективная доходность к погашению выпуска 29012 составляет 15%, что делает его чуть более привлекательным по сравнению с аналогичными по длительности ОФЗ-ПД.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба